年会費無料のゴールドカード

上級カード道場では、アフィリエイトプログラムを利用し広告収益を得て運営維持を行っています。よって記事中にPRリンクを含みます。 ただし、提携の有無が記事内容およびランキングに何ら影響を与えるものではありません。

ステータスが高く付帯サービスも充実しているのがゴールドカード。

そのゴールドカードを年会費無料で持つことができたら、コストパフォーマンスは最強ですよね。

ただ残念ながら、今すぐ年会費永年無料のゴールドカードというものは発行されていません。

妥協策になってしまいますが、年会費無料のゴールドカードは以下の2種類しかないんです。

2種類の年会費無料ゴールドカード

●インビテーション制で年会費永年無料

●初年度年会費無料

ただ、「付帯サービスが充実したゴールドカードを年会費無料で持つ」という視点で考えると、初年度年会費無料のゴールドカードを1年だけ持つのがオススメ♪

本来なら年会費1万円以上のゴールドカードが1年だけとは言え無料になるので、コストパフォーマンスは最高です。

ここでは、年会費無料ゴールドカードの特徴や手に入れる方法などについてくわしく説明しますよ!

インビテーション制による年会費永年無料のゴールドカード

まずはインビテーション制の年会費永年無料ゴールドカードから紹介していきましょう。年会費永年無料のゴールドカードは自分から申し込むことができず、まずは一般カードで利用実績を作ってインビテーションを待つ必要があります。

インビテーションを受けられる基準や条件は、多くの場合非公開となっています。

そのため今すぐゴールドカードを手に入れられないというデメリットがある反面、1度手に入れればずっと年会費無料で持ち続けることができるという大きなメリットが。

また、年会費1万円前後の一般的なゴールドカードとくらべると付帯サービスが見劣りするのも正直なところ。

でも、年会費永年無料の一般カードとくらべるとサービスは充実していますよ♪

インビテーションで手に入れられる年会費永年無料のゴールドカードは以下の3種類です。

年会費永年無料ゴールドカード(オススメ順)

●エポスゴールドカード

●イオンゴールドカード

●セブンカード・プラス・ゴールド

同じ年会費永年無料なら、付帯サービスが充実したゴールドカードを選びたいところですよね。

そこでここから、上記3種類の年会費無料ゴールドカードについてくわしく解説していきます!

エポスゴールドカード

手厚い海外旅行傷害保険と空港ラウンジサービスが付帯!

もっともオススメの年会費永年無料ゴールドカードはエポスゴールドカード。

年会費永年無料なのに、以下のゴールドカードで人気の2つのサービスが利用できるのが最大のメリットです。

●この1枚で海外旅行・出張は安心できるレベルの海外旅行傷害保険

●主に国内空港ラウンジを無料で利用できる空港ラウンジサービス

■旅行保険と空港ラウンジサービスは有料ゴールドカード並み

海外旅行傷害保険の補償金額は「最高2,000万円」と、表面上は一般クレジットカードとあまり変わりません。

ただ、海外旅行傷害保険で利用する可能性がもっとも高い傷害・疾病治療費用(海外での病気・ケガによる現地でかかった治療費)は最高300万円と、年会費1万円前後の他社ゴールドカードと同じレベル!

| 補償内容 | 最高補償金額 |

| 死亡・後遺障害 | 1,000万円 |

| 疾病・傷害治療費用 | 300万円 |

| 賠償責任 | 2,000万円(免責なし) |

| 救援者費用 | 100万円 |

| 携行品損害 | 20万円(免責3,000円) |

そして空港ラウンジサービスも対象となる空港が国内19空港31か所と、国内すべての空港ではないものの年会費無料としてはかなり多いのも嬉しいポイントです。

しかもハワイ・韓国といった海外空港ラウンジも対象となっている点は、他社の年会費1万円前後のゴールドカードの一部よりも優れています。

そのため、、、

「旅行・出張のために海外旅行傷害保険や空港ラウンジサービスを無料で利用したい!」

という方にはエポスゴールドカードは超オススメだと言えますね♪

ほかにも以下のようなポイントの優遇があるので、海外旅行や出張に縁がない方にとってもメリットがあります。

●選べるポイントアップショップでポイント最大3倍

●ポイント有効期限なし

●年間利用金額に応じて最大1万円分のポイント

(50万円→2,500pt、100万円→10,000pt)

●家族カードも年会費無料で発行

●マルイでいつでもポイント2倍、年4回の優待期間はショッピング10%OFF

■エポスゴールドカードは直接申し込みも一応できる

エポスゴールドカードは直接申し込むこともできるのですが、一般のエポスカードに申し込んでインビテーションにより手に入れることをオススメします。

その理由は、エポスゴールドカードに直接申し込むと年会費5,000円(税込)が必要だから。

1年間で50万円以上利用すれば翌年から年会費永年無料になるのですが、エポスゴールドカードに年会費を5,000円(税込)支払うだけの価値があるか?と言われるとやや疑問です。

そのため、直接エポスゴールドカードには申し込まず、通常のエポスカードに申し込んでからインビテーションを待つことをオススメします。

■年間50万円の利用が1つの目安

エポスゴールドカードのインビテーションの基準は公表されていません。

ただ、エポスゴールドカードに直接申し込みした場合だと年間利用額50万円で翌年から年会費が永年無料になることを考えると、インビテーションの基準もこれと同じなのでは?と推測できます。

年間50万円(=1か月平均で約4万2,000円)なら、生活費をエポスカード1枚にまとめるだけでも十分現実的に達成できる金額ではないでしょうか?

エポスゴールドカードはここまで説明したとおり、年会費無料で海外旅行傷害保険と空港ラウンジサービスが充実したコストパフォーマンスに優れた年会費無料ゴールドカード。

海外や飛行機を使った国内での旅行・出張で活躍すること間違いなしです。

>>>エポスカード

イオンゴールドカード

年間300万円のショッピング保険が付帯!

イオンゴールドカードは、イオンでの買い物がお得なイオンカードの上位カードです。

イオンユーザーにとって嬉しいイオンラウンジ無料利用に加え、年間300万円のショッピング保険はイオンユーザーでなくてもメリットがある特典です。

そのため、ショッピング保険に魅力を感じるならイオンゴールドカードを持つ大きな理由になりますよ^^

■イオンラウンジでくつろげる

まずはイオンラウンジについて説明しましょう。

イオンラウンジというのは、イオンゴールドカード会員や株主といった限られた人だけが理由できるラウンジで、全国のイオンモールなどに設置されています。

イオンラウンジは自分+同伴者3名の合計4名までで利用することができ、ホット・アイスのドリンクやトップバリュのお菓子が無料で提供されるのが大きなメリットです。

また、スマホ・携帯電話を無料で充電できるのも地味に便利なんですよ♪

イオンラウンジを利用できるのは1日1回30分という条件はあるものの、イオンでの買い物の合間をご家族みんなでゆっくりすごすことができます。

イオンでの買い物する機会が多い方にとっては、イオンラウンジが利用できるイオンゴールドカードはとても価値があると言えますね。

■どこで買い物しても年間300万円のショッピング保険がつく

では、イオンを利用する機会が少ない方にとってはイオンゴールドカードを持つ意味はないのか?と言うと、決してそんなことはありません。

このカードには、年間300万円までのショッピング保険が付帯しています。

このショッピング保険はイオンゴールドカードで買った品物に、自動的に最高300万円の保険が適用されるというもの。

イオンゴールドカードで支払いさえすれば、イオン以外での買い物も対象となるのが注目ポイントです。

年間300万円のショッピング保険は、通常なら年会費1万円前後のゴールドカードに付帯しているサービス。

それが年会費無料で持てるイオンゴールドカードでも利用できるのは、大きなメリットだと言えます。

しかも、イオンゴールドカードのショッピング保険は購入日から180日という長期間補償してくれるのも特徴です。

(通常、クレジットカードに付帯しているショッピング保険はどんなに年会費が高額なカードであっても90日まで)

そのため、「クレジットカードで高額な買い物をするときはショッピング保険を無料でつけたい!」と考えている方には、イオンゴールドカードは利用価値が高いカードだと言えます。

■旅行傷害保険と空港ラウンジサービスは微妙…

イオンゴールドカードは、ほかにも以下のサービスが付帯しています。

●海外旅行傷害保険

●空港ラウンジサービス

これらは旅行・出張時にとても人気が高いサービスなのですが、イオンゴールドカードの場合はかなり実用性が低いことに注意しましょう。

このカードの海外旅行傷害保険は、疾病・傷害(海外での病気・ケガ)による治療費用を最高300万円まで補償してくれます。

| 補償内容 | 最高補償金額 |

| 死亡・後遺障害 | 5,000万円 |

| 疾病・傷害治療費用 | 300万円 |

| 賠償責任 | 3,000万円(免責なし) |

| 救援者費用 | 200万円 |

| 携行品損害 | 30万円(免責3,000円) |

この300万円という補償金額は、表面上は年会費1万円前後の他社ゴールドカードや先ほど紹介したエポスゴールドカードと同じで手厚い金額です。

ただ、以下2つのデメリットがあります。

イオンゴールドカードの海外旅行傷害保険のデメリット

●海外での治療費を一旦自分ですべて支払う必要がある

●利用付帯(海外旅行代金(航空券やツアー代、空港までのリムジンバス代など)をエポスゴールドカードで支払うことが保険適用の条件)

特に「一旦治療費を自分で支払わなければならない」のはかなり大きなデメリットです。

海外での治療費が300万円まで補償されるとは言え、その300万円をすべて自分で支払うのは、かなり難しいものがあります…。

先ほど紹介したエポスゴールドカードの海外旅行傷害保険は、カード会社が治療費を支払ってくれるので自分で病院代を支払う必要がありません。

これをキャッシュレス診療といいます。

このことを思うと、イオンゴールドカードの海外旅行傷害保険は、実用性が低すぎてあまり意味がないと言えます。

また、イオンゴールドカードに付帯する空港ラウンジサービスは対象がたったの6空港…。

しかもその6か所に、国内有数の国際空港である関西国際空港や中部国際空港が含まれていないのは致命的です。

後半はけっこう消極的な内容になってしまいましたが、内容をまとめるとイオンゴールドカードはイオンラウンジとショッピング保険に価値がある年会費無料ゴールドカードだと言えますね。

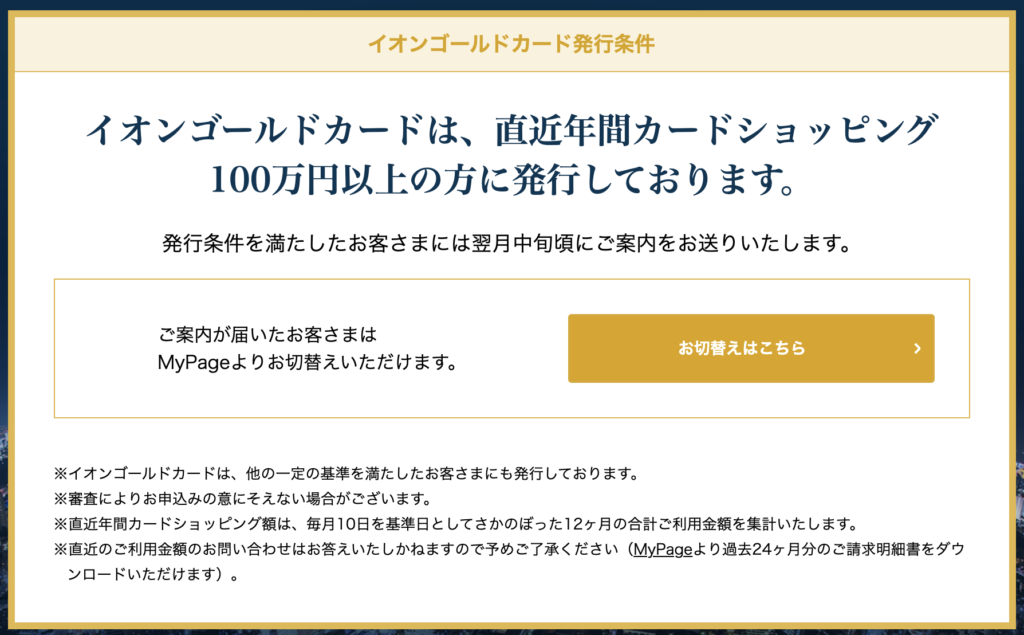

■インビテーション条件はイオンカードの年間100万円利用

イオンゴールドカードを手に入れる方法は、一般のイオンカードの利用実績によるインビテーションのみです。

エポスゴールドカードのように自分から申し込むことができません。

そしてインビテーションの条件ですが、実はイオンゴールドカードの公式サイト上で「年間100万円以上」とハッキリ公表されています。

年間100万円(=月平均約8万3,000円)なら、生活費など日常的な支出をイオンカードに集約するだけで十分達成可能な金額ではないでしょうか?

インビテーションが受けられるイオンカードは5種類

そして気をつけて欲しいのが、イオンゴールドカードのインビテーションが受けられるイオンカードは、以下5種類に決められていること。

●イオンカード

●イオンカード(WAON一体型)

●イオンカード(ディズニーデザイン)

●イオンカードセレクト

●イオンカードセレクト(ディズニーデザイン)

イオンカードは数え切れないほど多くの種類が発行されていますが、イオンゴールドカードを手に入れるためには上記5種類のイオンカードを年間100万円利用する必要があります。

これら以外のイオンカードを年間100万円使ってもインビテーションは届かないことに注意しましょう。

以上まとめると、イオンゴールドカードはイオンラウンジの無料利用と年間300万円までのショッピング保険を活用することができればコストパフォーマンスの高い年会費無料ゴールドカードです。

>>>イオンカード

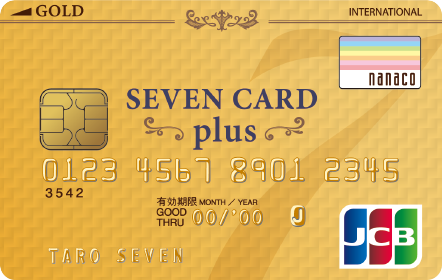

セブンカード・プラス(ゴールド)

セブンカード・プラス(ゴールド)は、セブンカード・プラスからのインビテーションのみで手に入るゴールドカードです。

ただ、セブンカード・プラス(ゴールド)としての特典は、年間100万円のショッピング保険のみ…。

年会費無料でショッピング保険が利用できるのはお得ではあるのですが、ここまで紹介した2種類の年会費無料ゴールドカードとくらべると明らかに見劣りしてしまいます。

先ほど紹介したイオンゴールドカードは年会費無料で年間300万円までのショッピング保険が付帯していますからね。

このカードの公式サイトにも、、、

「特にご愛顧いただいております会員様へ、日頃の感謝の意を込めてお送りさせていただいているカードです。」

と書かれているように、セブンカード・プラス(ゴールド)を手に入れる価値があるのは、すでに一般のセブンカード・プラスを持っている人かな?という気がします。

ただ、すでにセブンイレブンやイトーヨーカドーを活用しているもののセブンカード・プラスを持っていないという方なら、今このページを読んでくれたことをきっかけにセブンカード・プラス(一般)を持ち、ゴールドカードのインビテーションを待つのもいいですね。

>>>セブンカード・プラス(一般)

年会費無料ゴールドカードは今すぐ手に入らないのがネック

ここまで年会費無料ゴールドカード3種類を紹介しました。どれも年会費無料であるにも関わらず一般カード以上のサービスが付帯しているのでコストパフォーマンスが高いことは間違いありません。

ただ、このページの最初でも説明したように、基本的にインビテーションでしか取得できないため、「今すぐ」年会費無料ゴールドカードは手に入らないのが大きなデメリットです。

そこでここからは、妥協策ではありますが今すぐ手に入る年会費「初年度」無料のゴールドカードについて、くわしく説明していきたいと思います。

今すぐ年会費無料のゴールドカードを手に入れる

年会費無料ゴールドカードを持つ本来の目的は、少ないコストでゴールドカードのステータスや充実した付帯サービスを利用したい

ということでは?

その意味でいうと、年会費「初年度」無料のゴールドカードなら今すぐ手に入れることかできる上、1年限定ではあるもののコストパフォーマンスは最強です。

本来年会費が1万円以上のゴールドカードを、入会後1年間だけは付帯サービスなど一切の制限を受けることなく利用できるんですから♪

年会費初年度無料のゴールドカードは、無料で付帯サービスを利用して満足してもらい、引き続き年会費を支払ってカードを使ってもらうことが目的です。

そのため、カードの機能やサービスに満足できなかったユーザーが1年以内にカードを解約するのは当然のこと。

年会費がかかる直前、つまり入会後10〜11か月のタイミングで解約してもまったく問題はありませんよ♪

年会費初年度無料で持つことができるゴールドカードの中でオススメなのは、以下2種類になります。

●アメリカン・エキスプレス・ゴールド・カード(年会費31,900円)

※年会費は無料ではないが、入会特典で最大5万ポイントが獲得できる

●JCBゴールド(年会費11,000円)

上記2種類をオススメする理由は、元の年会費がゴールドカードの中でも高額で、それに見合う付帯サービスが充実しているから。

同じ年会費無料で持てるのなら、元の年会費が高額な方がお得度が高いと言えますからね。

ここからいよいよ、年会費初年度無料のゴールドカードについてくわしく解説していきます!

アメリカン・エキスプレス・ゴールド・カード

もっとも年会費が高額なゴールドカード

旅行・レストランサービスが充実!

アメリカン・エキスプレス・ゴールド・カード(以下「アメックス・ゴールド」と呼びます。)は、年会費が高額31,900円(税込)と数多く発行されているゴールドカードの中で最高です。

実際、旅行・出張やレストランで活用できるサービスがほかのゴールドカードよりも頭1つ分抜き出ています。

そして知名度・ステータスが高いことでも有名なこのカードを持つことができるのはかなり大きなメリットです。

アメックス・ゴールドの付帯サービスで特に優れているのは、、、

アメックス・ゴールドが他社ゴールドよりも優れた点

●世界規模のネットワークを活かした旅行予約サービス

「HIS アメリカン・エキスプレス・トラベル・デスク」

●帰国時はもちろん出発時も利用できる

「手荷物無料宅配サービス」

●自分だけでなく同伴者1名も対象の

「空港ラウンジサービス」

●世界1,200以上のVIPラウンジを無料利用できる

「プライオリティ・パス」

●旅行のキャンセル費用を補償してくれる

「キャンセル・プロテクション」

●国内外約200のレストランでコース料理が1名分無料になる

「ゴールド・ダイニングby招待日和」

●スマホの修理代を最大5万円まで補償

●限度額以上の決済ができる

「事前入金」

●ポイントのANAマイルへの交換レートが高い(マイル還元率1%)

主にこういった点。

アメリカン・エキスプレスは世界各国に拠点を持つ世界企業なので、海外旅行の予約手配やトラブル対応は最高です。

他社ゴールドカードやプラチナカードですらも対応していない旅行サービスが盛りだくさん♪

クレジットカードというより、旅行代理店の会員証だと考えていただいた方がわかりやすいと思います。

年に1〜2回は海外旅行へ行く方にとっては、アメックス・ゴールドの付帯サービスを活用すれば海外旅行の快適さは今までとはまったくちがったものになりますよ♪

また、アメックスのポイントプログラム「メンバーシップ・リワード」は、ANAマイル還元率1%とANAカード並みにレートがよくなっています。

そのため、付帯サービスを活用するだけでなく、メインカードとしてマイルを貯めてもいいですね。

>>>アメリカン・エキスプレス・ゴールド・カード

JCBゴールド

旅行保険と空港ラウンジサービスが充実!

旅行・出張が快適&優雅に

JCBゴールドは、元は年会費11,000円(税込)とゴールドカードとしては平均的な金額です。

ただ、ほかの年会費1万円前後のゴールドカードとくらべて海外・国内旅行傷害保険の補償が充実しているのが特徴。

海外旅行保険は本人に加えて家族も補償の対象、さらに国内旅行保険も自動付帯と、旅行・出張の備えは万全です。

JCBゴールドの海外旅行傷害保険

| 補償内容 | 最高補償金額 |

| 死亡・後遺障害 | 1億円 |

| 疾病・傷害治療費用 | 300万円 |

| 賠償責任 | 1億円(免責なし) |

| 救援者費用 | 400万円 |

| 携行品損害 | 50万円(免責3,000円) |

JCBゴールドの国内旅行傷害保険

| 補償内容 | 最高補償金額 |

| 死亡・後遺障害 | 5,000万円 |

| 入院 | 5,000円/日 |

| 手術 | 5,000円×(10〜40倍) |

| 通院 | 2,000円/日 |

そのため、

「海外旅行・出張でクレジットカードに求めるのは旅行保険と空港ラウンジサービスだけ」

という方なら、JCBゴールドでも十分満足できるレベルです。

また、全国の対象店舗にて飲食代金の割引が受けられる「JCB ゴールド グルメ優待サービス」も付帯。

海外旅行・出張に行かない人であってもお得に活用できるサービスも付帯している、コストパフォーマンスが高いゴールドカードです。

>>>JCBゴールド

今すぐ年会費無料でゴールドカードを手に入れるならアメックス・ゴールド

このページでは、3種類の年会費無料ゴールドカードと2種類の年会費初年度無料ゴールドカードを紹介しました。残念ながら、年会費永年無料で自分から申し込みができるゴールドカードは1枚も存在しません。

そのため、まずは年会費初年度のゴールドカードに申し込んで今すぐ手に入れ、その間に年会費永年無料ゴールドカードのインビテーションを目指すことをオススメしたいです。

これにより、今からずっと年会費無料のゴールドカードを持ち続けることができますからね♪

今すぐ手に入れるゴールドカードとしては、もとの年会費が高額なアメックス・ゴールドがオススメです。

アメックス・ゴールドはもとの年会費が高額な分、付帯サービスは全ゴールドカードでもトップクラス!

アメックス・ゴールドを1年間使ってみて「年会費31,900円(税込)を支払う価値はない」と判断すれば、解約してJCBゴールドを試せばOKです。

そしてその間に、エポスゴールドカードやイオンゴールドカードのインビテーションを受けるために一般カードで利用実績を作るのが理想ですね。

>>>アメリカン・エキスプレス・ゴールド・カード