ダイナースクラブ・ビジネスカードは接待で活躍するサービスが満載!

上級カード道場では、アフィリエイトプログラムを利用し広告収益を得て運営維持を行っています。よって記事中にPRリンクを含みます。 ただし、提携の有無が記事内容およびランキングに何ら影響を与えるものではありません。

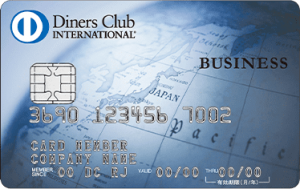

ダイナースクラブ・ビジネスカードは、アメックスと並んでステータスが高いと言われる法人クレジットカードです。

このカードの注目ポイントは、何と言っても他社法人カードをはるかに上回るレストランサービス!

予約困難な有名レストランや高級料亭を紹介なしで予約できるので、大切な接待や会食が多い経営者にピッタリ♪

また、法律相談や税務相談といった実用性なビジネスサポートが付帯するのも特徴。

レストランサービスとビジネスサポートに魅力を感じるなら、年会費27,000円+税は絶対に安いと感じるはずですよ!

| ダイナースクラブ・ビジネスカード | |

| 券面 |  |

| 年会費 | 27,000円+税 |

| 追加カード年会費 | 無料・何枚でもOK |

| ETC発行枚数 | 親カード1枚につきETCカード1枚 |

| ETC年会費 | 無料 |

| 限度額 | 原則として利用金額に一律の制限なし |

| 入会の目安 | 【本会員】27歳以上の法人・団体の代表者または個人事業主 【追加会員】18歳以上の役職員・従業員 |

| 国際ブランド |  |

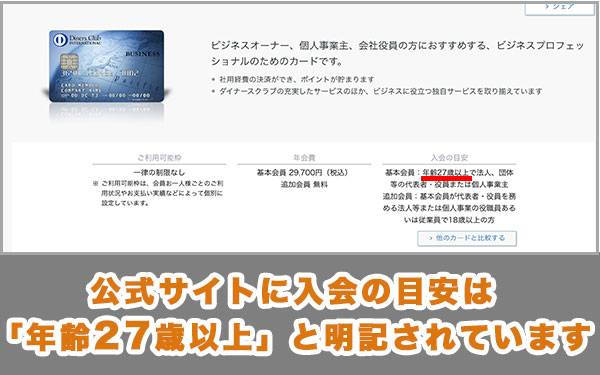

取得条件は27歳以上の法人代表者・個人事業主

このカードは法人代表者、個人事業主ともに持つことができる法人カードです。ただ、入会目安となる年齢が27歳以上と他社カードよりもやや厳しくなっています。

他社の法人クレジットカードだと、入会できる経営者の年齢は18歳または20歳以上であることがほとんどなんです。

ただ、法人クレジットカードの入会基準としてありがちな法人設立・起業してからの年数は公表されていません。

また、27歳以上というのもあくまで「目安」。

そのため、設立・起業間もない経営者で年齢が27歳にちょっと足りないくらいなら、審査にパスしてカードを取得できる可能性は十分にあります。

接待・会食で活躍する超強力なレストランサービス

ダイナース・ビジネスの特徴を一言で表現するなら、他社法人カードよりも圧倒的に豪華なレストランサービス!

対象レストランでコース料理を注文すると1名分が無料になったり、普通なら予約できないような有名レストランや料亭を優先的に予約できるという超強力なものです。

そのため、接待や会食が多い経営者なら接待交際費の節減が図れる上、接待相手に喜んでもらえる会食をセッティングできるというわけです♪

このことから、このカードはレストランを手配する機会が多い経営者にもってこいだと言えますね。

ここから、ダイナース・ビジネスの超豪華なレストランサービスについて、くわしく解説していきますよ!

レストランのコース料理が1名分無料に!

このカードのもっともお得度が高い付帯サービスが「エグゼクティブ・ダイニング」。

対象となるレストランでコース料理を2名以上で注文すると、何と1名分が無料に!コース料理の値段はレストランにより若干異なりますが、だいたい1万円前後。

つまり、1度の会食で接待交際費を1万円も節減できるお得なサービスなんです♪

他社法人カードでエグゼクティブ・ダイニングのようなサービスが付帯するのは、JCB法人プラチナカードとJCB CARD Bizプラチナと、どちらも年会費3万円の法人カード。

このカードは、もっとも少ない年会費でコース料理1名分無料のサービスが利用できる法人カードだというわけです。

しかも、このカードのエグゼクティブ・ダイニングの対象レストラン数は、JCB法人カードのよく似たサービスとくらべて多いというメリットが。

まとめると、ダイナース・ビジネスのエグゼクティブ・ダイニングは、少ない年会費でありながら数多くのレストランで1名分無料のサービスが受けられる、コスパに優れた法人カードだと言えますね♪

なお、ダイナース・ビジネスとJCBが発行している法人カードのレストラン優待サービスの比較を、以下のとおり表にまとめました。

| 法人カード | 年会費 (税抜) |

サービス名 | 対象店舗数 |

| ダイナース・ビジネス | 27,000円 | エグゼクティブ・ダイニング | 約280 |

| JCB CARD Bizプラチナ | 30,000円 | グルメ・ベネフィット | 約130 |

| JCB法人プラチナカード | 30,000円 |

エグゼクティブ・ダイニングの対象レストランは、先ほどもちょっとだけ説明しましたが1万円前後のコース料理を用意しているところばかり。

料理の味は言うまでもありませんがお店の雰囲気もよく、比較的気軽な気分で使えるところが多くあります。

対象レストランも多いので、洋食や和食といった料理の種類だけでなく、接待や会食の目的に合わせてお店を柔軟に選ぶことができるのもメリットですね♪

予約困難なお店が予約できる

ダイナース・ビジネスのレストラン優待サービスはまだまだあります!通常なら予約が取れないような有名店や一見さんお断りの料亭でも予約ができるという他社法人カードでは見られないレストラン優待サービスが3つも付帯。

●Wishダイニング

●料亭プラン

「ごひいき予約」は人気店でキャンセルが出たとき、このカードの会員なら優先的に予約できるというサービス。

公式アプリやメールでキャンセルが出たお知らせが届くので、カード専用サイトからすぐに予約することができます。

対象店舗は以下のように、予約が取れないことで有名なところばかり。

草喰なかひがし・銀座小十・NARISAWA・日本料理 龍吟・青空・81 など

有名店での食事に興味がある取引先のために活用すれば、喜んでもらえることは間違いありません。

ただ、ごひいき予約はキャンセル待ちのため、直前にならないと予約ができないことが多いというデメリットもあります。

「Wishダイニング」なら、予約が取りにくいことで有名なお店をあらかじめダイナースクラブが確保、利用日の約5週間前に予約ができるので、接待・会食で利用しやすくなっています。

そして「料亭プラン」は、一見さんお断りの芸者衆を呼ぶことができる高級料亭を、ダイナースクラブが予約代行してくれるというもの。

経営者の中には「料亭を利用できるだけの予算はあるが、紹介してもらう人脈がない…」という方もいらっしゃると思います。

そういった経営者であれば、このサービスを利用すれば接待や会食で料亭を利用することができるというわけです。

ここまで説明したレストランや料亭での優待サービスのほとんどは、このカードでないと利用できないというものばかり。

そのため、接待や会食の機会が多い、または力を入れている経営者であれば、このカードを持つ価値は大いにあると言えますね。

1枚あれば十分!出張サービスも充実

ダイナース・ビジネスは、他社法人ゴールドと同じレベルの海外・国内出張サービスが付帯。

このカード1枚持っているだけで、海外・国内出張に必要な補償やサービスはすべて揃っています。

世界1,000以上の空港ラウンジを利用可能

多くの法人カードに付帯する空港ラウンジサービスですが、このカードは国内だけでなく世界1,000以上の空港ラウンジが利用可能です。

海外出張で定番のプライオリティ・パスとくらべると対象ラウンジは少ないものの、日本人が出張で訪れる国・地域の海外空港なら、まず困ることはありません。

プライオリティ・パスならクレジットカードとは別に申し込みが必要な上、有効期限切れにも注意しなければなりません。

でもこのカードなら、追加の申込みなど一切不要、クレジットカード本体を提示するだけで世界中の空港ラウンジを利用できるというお手軽さがメリットです。

また、このカードの空港ラウンジサービスは国内出張でもメリットがあります。

それは、通常の法人ゴールドカードでは利用できない成田空港や関空国際空港のKALラウンジを利用できること。

特に関西国際空港のKALラウンジは、通常のカードラウンジとくらべて利用者が少ないためゆっくりできる上、アルコールやカップラーメン、おにぎりといった軽食を無料でいただけるというメリットが♪

豪華さではANAラウンジやサクララウンジに劣るものの、飛行機での出張が少ない経営者がたまに利用するなら十分くつろぐことができるはず。

筆者も関西国際空港での搭乗待ち時間は、KALラウンジでビールをいただきながらすごすことがほとんどです(笑)

繰り返しになりますが、クレジットカード本体だけで世界1,000以上の空港ラウンジが利用できる法人クレジットカードは、ダイナース・ビジネスだけです。

そのため、カード本体だけで海外空港ラウンジであったり国内カードラウンジの混雑を避けるためにKALラウンジなどを利用したいという経営者にとっては、このカードは唯一の選択肢となります。

国内外のホテル・旅館で割引・優待

海外・国内出張で予約するホテルや旅館。経営者の中には、、、

「通常の出張なら1泊1万円前後のビジネスホテルを利用するけど、接待のときは高級ホテル・旅館を手配する」

という方もいらっしゃるのではないでしょうか?

このカードには、「クラブホテルズ」というサービスが付帯。

海外の対象ホテルだと、以下のような上級会員並みの優遇を受けることができます。

●アーリーチェックイン・レイトチェックアウト

●ギフトやレストランでシャンパンが無料

●Wi-Fiの無料利用

●朝食無料

●3連泊以上すると空港・ホテル間の片道を無料送迎※待遇は、ホテルによって若干異なります。

海外ホテルでこういったサービスを受けようと思うと、通常なら年間数十泊以上はそのホテルグループを利用して上級会員になる必要かあります。

でもこのカードを持っていれば、初めて宿泊するホテルでも上級会員とほぼ同じ待遇が受けられるというわけです。

対象ホテルも世界中のザ・リッツ・カールトンなど、アジアやヨーロッパ、アメリカをはじめさまざまな地域に。そのため利用しやすいサービスとなっています。

また、国内ホテル・旅館でも宿泊料金の特別優待や客室の無料アップグレード、スパなどホテル施設の割引といった特典が。

対象施設はザ・ペニンシュラ東京やハレクラニ沖縄など、有名な高級ホテル・旅館ばかりです。

取引先との接待旅行でクラブホテルズを活用すれば宿泊代金を節減できる上、上級会員並みのVIP待遇が受けられるので取引先にも喜んでもらえますね♪

先ほど説明したレストランサービスと合わせて考えても、ダイナース・ビジネスは接待で真価を発揮する法人クレジットカードだと言えます。

1枚あれば海外出張はバッチリの海外旅行傷害保険

海外出張と言えば絶対に忘れてはいけないのが海外旅行傷害保険。

海外は日本とくらべて医療費が高額な上に治安も悪いので、出張中の病気・ケガによる医療費やスリ・強盗による持ち物の損害には保険で対処する必要があります。

世界的に医療費が高くないとされている東南アジアであっても、風邪で診察を受けて薬をもらっただけで10万円の医療費がかかることなんてザラですからね…。

運悪く手術が必要となった場合だと、数百万円の医療費を請求される可能性だってあるんです。

海外旅行傷害保険は空港やインターネットで加入することができますが、出張のたびに保険代が発生しますし加入の手続きも面倒です。

その点このカードなら、これ1枚でたいていのトラブルに対応できるだけの補償が受けられる海外旅行傷害保険が付帯します。

海外出張中の病気・ケガによる医療費が補償される「傷害・疾病治療費用」は300万円と、多くの法人ゴールドカードと同じ水準です。

一般的に海外旅行傷害保険の傷害・疾病治療費用は300万円あれば十分と言われていることから、このカード1枚あれば万一の場合に対処できるだけのスペックだと言えますね♪

また、追加カードを持つ従業員(追加会員)も、本カードを持つ経営者(基本会員)とほぼ同じ補償が受けられます。

このカードの追加カードは枚数制限なしに発行できる上年会費無料。

そのため、従業員に海外出張させる機会が多いなら、低コストで従業員に海外旅行傷害保険を適用させることができますよ。

最後に、このカードに付帯する旅行傷害保険を表にまとめました。

海外旅行傷害保険

| 基本会員 | 追加会員 | |

| 死亡・後遺障害 | 最高1億円(※) | 最高5,000万円(※) |

| 疾病・傷害治療費用 | 300万円 | |

| 賠償責任 | 1億円 | |

| 携行品損害 | 50万円 | |

| 救援者費用 | 300万円 | |

| 適用条件 | 自動付帯 | |

国内旅行傷害保険

| 基本会員 | 追加会員 | |

| 死亡・後遺障害 | 最高1億円 | 最高5,000万円 |

| 入院日額 | 5,000円/日 | |

| 手術費用 | 入院中…50,000円 入院中以外…25,000円 |

|

| 通院日額 | 3,000円/日 | |

| 適用条件 | 自動付帯 | |

国内旅行傷害保険が適用されるのは公共交通機関の事故や宿泊中のホテル・旅館の火災など、ごく限られます。

そのためこの保険を活用する機会はまずないと思いますが、死亡・後遺障害だけでなく入院や通院も補償されるのは地味なメリットです。

JALオンライン

このカードを持つことにより、「JALオンライン」を利用可能に。

JALオンラインというのは、割引運賃でJAL国内線を予約でき、1か月分まとめての後払いができるオンライン発券サービス。

登録料や年会費といったコストは一切不要、つまり無料で登録できます。

割引運賃や後払いによって出張経費の節減と経理の簡素化が図れるというメリットがあるのですが、それだけではありません。

このサービスを利用すれば、クラスJ料金1,000円が無料になったりJALサクララウンジ(国内線)を無料利用できる電子クーポンがもらえたりと、さまざまな特典が受けられます。

経営者自身はもちろん、従業員に航空便で国内出張させる機会が多いなら、ぜひとも登録することをオススメします!

ゴルファー保険

ここまで説明したとおり、ダイナース・ビジネスはレストランやホテル、旅館などでの接待で大きなメリットが得られる法人カード。

このカードは、ゴルフ保険も無料で付いています。ゴルフでの接待の機会が多いという経営者にとっては嬉しい特典ですね♪

ゴルフ保険が付帯する法人カードはたくさんあるのですが、そのほとんどがゴルフ中のケガや道具の破損、他人にケガを負わせてしまったときの補償だけ…。

でもこのカードは、ホールインワン・アルバトロスの費用も補償されます。

ホールインワンやアルバトロスを達成したときは祝賀会や贈呈品といった予期せぬ費用が発生するのですが、そういった費用を1回につき10万円まで補償してくれるというわけです。

このカードに付帯するゴルフ保険の内容について、以下のとおり表にまとめました。

| 補償内容 | 補償金額 | 補償される場面 |

| 賠償責任 | 1事故1億円 | ゴルフ中に他人にケガをさせたり他人の持ち物を壊してしまったとき |

| ゴルフ用品損害 | 年5万円 | ゴルフ中にゴルフ用品の盗難・破損があったとき |

| ホールインワン・アルバトロス費用 | 1回10万円 | ホールインワンを達成して祝賀会を開いたとき |

| 傷害死亡・後遺障害 | 最高300万円 | ゴルフ中のケガが原因で亡くなったり障害を負ったとき |

| 傷害入院 | 日額4,500円 | ゴルフ中にケガをして入院したとき (最高180日) |

| 傷害通院 | 日額3,000円 | ゴルフ中にケガをして通院したとき (180日以内の通院で90日間のみ補償) |

マイル還元率1%!メインカードとして使える

ここまで、このカードの接待で役立つサービスを中心に紹介してきました。

特に予約が難しいレストランや料亭でも予約ができるレストランサービスは、他社法人プラチナカードすら上回る豪華なサービス内容!

それ以外のホテル・旅館やゴルフのサービスがあれば、たいていの接待で恩恵を受けることができるのではないでしょうか?

ここまで接待向けのサービスが充実しているので、このカードはサービスを利用するためだけに持っておられる経営者の方もいらっしゃいます。

ただ、筆者としてはせっかくこのカードを持つなら、このカードをメインカードとして事業経費を積極的に決済することをオススメしたいです!

その理由は、ダイナース・ビジネスはANAマイル還元率1%。ほかのマイルが貯まりやすいANAカードやJALカードとほぼ同じでお得だから。

このカードは100円の決済ごとに「リワードポイントブログラム」のポイントが1ポイント貯まります。

そのポイントは1ポイント=1マイルの価値でANAマイルに移行可能。100円=1マイルなので、ANAマイル還元率は1%。

リワードポイントをANAマイルに移行できるのは年間4万マイル(400万円のカード決済)という上限があるのが残念なところ…。

でも、リワードポイントはANAだけでなく海外航空会社のマイルへ移行することもできるんです。

ANA以外の航空会社だとマイル還元率は0.5%と大幅にダウンしてしまいますが、カード決済金額が年間400万円以上の経営者であってもポイントを無駄なく活用できるというわけです。

マイル還元率0.5%というと損な気持ちになりますが、1マイルの価値は1.5円〜2円だということを考えると、ポイントをマイル移行できない他社法人カードよりもはるかにお得だと言えますね。

リワードポイントをマイル移行できる航空会社などについて、以下のとおり表にまとめました。

| 航空会社 | ポイント移行単位 | 年間移行上限 |

| ANA(全日本空輸) | 1,000ポイント→1,000マイル | 4万マイル |

| ユナイテッド航空 | 2,000ポイント→1,000マイル | 12万マイル |

| デルタ航空 | 2,000ポイント→1,000マイル | 14万マイル |

| アリタリア-イタリア航空 | 2,000ポイント→1,000マイル | 12万マイル |

| 大韓航空 | 2,000ポイント→1,000マイル | 12万マイル |

ANA以外の航空会社も一応は年間移行上限がありますが、12万マイルや14万マイルとかなり大きな数字。

ANA以外の航空会社に12万マイルを移行しようと思うと年間2,400万円のカード決済が必要なので、上限はないと考えてOKでしょう。

また、ポイントのマイル移行はダイナースグローバルマイレージ(年会費6,000円+税)の登録が必要ですが、ANAマイルへの移行は多くの法人カードで移行手数料が必要なんです。

そのことを思うと、マイル移行のために年間6,000円+税のコストがかかるのは、このカードだけのデメリットにはなりません。

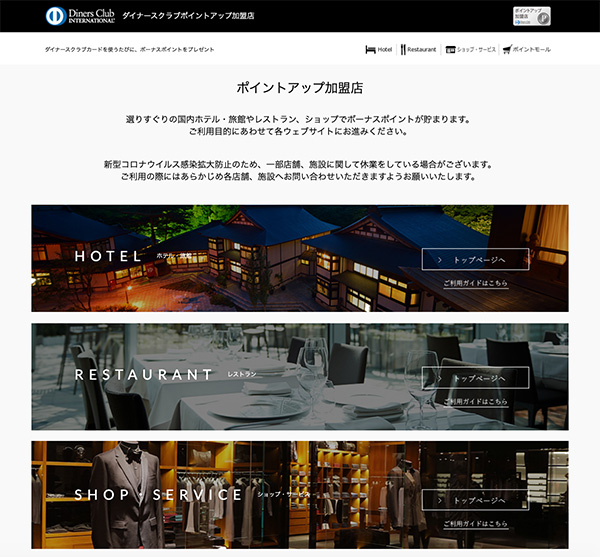

ポイントアップ加盟店でマイル還元率2%

先ほど説明したとおり、ダイナース・ビジネスはANAマイル還元率1%と、会社のメインカードとしてポイントを貯めるのに適した法人カード。

さらに、「ポイントアップ加盟店」でのカード決済は100円につき2ポイント=ANAマイル還元率2%にまでアップ!

ますますマイルが貯まりやすいカードになりますよ♪

ポイントアップ加盟店は全国のホテルやレストランが中心なので、接待や会食でボーナスポイントを受け取ることにより、間接的な経費節減に繋がりますね。

年間500万円のショッピング保険

このカードをメインの法人カードとして使うべき理由は、お得なポイントだけではありません。

カード決済して購入した備品や事務用品にショッピング保険が自動的に適用されるのも大きな理由の1つです。

ダイナース・ビジネスで購入した品物が壊れたり盗難に遭ったとき、年間500万円まで補償されます。

と、ここまでは多くの法人カードで受けられるサービス。

このカードのショッピング保険は、他社法人カードでは補償されないパソコンやスマホも補償対象だという点で優れています。

ノートパソコンやスマホは、社外に持ち出すことが多いため紛失・盗難の危険性が高い上、わりと高額…。

そのため、ダイナース・ビジネスのショッピング保険は他社法人カードよりも実用的だといえます。

このショッピング保険が適用される条件として、ダイナース・ビジネスで備品や事務用品を購入すること。

このカードの優れたショッピング保険を活用するためにも、メインカードとして決済する必要があるというわけです。

国内なら8〜9割の店舗で使える

「ダイナースって、決済できる店舗が少ないからメインカードとして使うのは厳しいのでは…?」

と感じている経営者の方もいらっしゃるかもしれません。

確かに、ダイナースクラブは5大国際ブランドの中でもっとも世界シェアが低いのが実際のところですし、以前はVISAとマスターカードとJCBは使えるのにダイナースは使えないという店舗が多くありました。

でも、「ダイナースは使えない」は過去の話。今ではダイナースは日本のJCBと加盟店を共有する業務提携を結んでいます。

つまり、JCBが使える=ダイナースが使えると考えてもらってOK!

ホテルやレストランは言うまでもなく、ガソリンスタンドや家電量販店など、国内の経費決済はほぼ問題なくこなすことができます。

ただ、インターネット決済や一部のお店では、ダイナースが使えないことがごくまれにあるのは事実…。

そういったときのためにVISAやマスターカードのサブカードを合わせて持つことをオススメします。

ダイナースは海外では絶望的に使えない…

国内での決済はほぼ問題ないダイナースですが、海外決済となるとほぼ使い物になりません…(泣)

VISAやマスターカードのサブの法人カードを用意するなどの対策が必要です。

とは言え、海外出張のための航空券やホテルを前もって予約手配するときはダイナースで決済できることがほとんど。

またこのカードで優待が受けられる海外ホテルやレストランは、ダイナースで問題なく決済できます。

海外出張中にダイナースで決済できずに困る場面と言えば、ノープランで立ち寄ったレストランでのカード決済くらいでしょうか?

経費決済の大半は、ダイナース・ビジネスで済ませることができるはずです。

ダイナースクラブ・ビジネス・オファー

このカードはレストランや海外出張でのサービス、マイル還元率が優れているだけでなく、ビジネスサポートも他社法人カードにも増して充実しているのも特徴。

実用的なビジネスサポートのサービスが付帯しますが、主なものを紹介しますね。

銀座サロンを無料で使える(ダイヤモンド経営者倶楽部)

(ダイヤモンド経営者倶楽部公式サイト「銀座サロンご紹介」https://www.dfc.ne.jp/company/salon/より)

「ダイヤモンド経営者倶楽部」は、ビジネス出版社であるダイヤモンド社が運営する経営者が交流するためのコミュニティです。

そのダイヤモンド経営者倶楽部の会員だけが利用できる東京・銀座の「銀座サロン」を、ダイナース・ビジネスカード会員も無料で利用できます。

銀座サロンは会員制のため混雑することはまずないため、空き時間の活用や商談・打ち合わせにピッタリの場所です。

プライベートアドバイザーサービス

税務や人事、法律など、ビジネスのさまざまな分野の専門家に無料相談できます。具体的に相談できる分野と内容は、以下の表のとおり。

| 分野 | 相談できる内容 |

| 税務・資金調達 | 節税、保険、融資、決算書診断、税務調査対応、確定申告、税務訴訟、年金など |

| 人事・労務 | 人事制度・就業規則構築、助成金診断、解雇・退職・賃金・残業代などの労働契約問題、労働基準監督署や労働組合への対応など |

| 企業法務 | 訴訟・紛争解決、債権(売掛金)回収、知的財産、株主総会・コンプライアンスなど会社法務、契約書作成・チェック、労使トラブルなど |

| 個人法務 | 交通事故、離婚、借金問題、債務整理、建築紛争、不動産取引、借地借家問題など |

| 相続・資産管理 | 相続・贈与、資産管理、事業継承、土地・住宅売買、不動産売買・管理など |

経済専門雑誌「週刊ダイヤモンド」の特別優待

週刊ダイヤモンドを3か月間は無料で購読することができます。それだけでなく、無料期間の3か月がすぎても1年購読+デジタルサービス(税込30,700円)を会員特別価格(税込20,000円)で利用することができます。

法律相談で優待料金

弁護士法人ベリーベスト法律事務所の企業向け顧問弁護士サービス「リーガル プロテクト」を割引料金で利用できます。このサービスは外国人弁護士も在籍しているので、国際取引の相談にも対応してくれるのが特徴です。

税務相談

国内最大規模の税理士法人である「辻・本郷 税理士法人」で、料金の優待が受けられます。人事労務サポート

全国270以上の社会保険労務士事務所の企業向け人事労務サービスを割引料金で利用できます。このサービスを活用すれば、労務相談や助成金、就業規則などの整備、採用・社員教育などについて相談することができます。

また、人材育成サポートサービスをそ10%割引で受けられるという特典も用意されています。

ダイナースクラブ・ビジネスカードまとめ

ダイナースクラブ・ビジネスカードの特徴は、何と言ってもレストラン優待サービス!予約が難しい有名店・接待や会食で利用したいという経営者にとっては、このカードは唯一無二の選択肢となります。

対象レストランでコース料理が1名分無料となる「エクゼクティブ・ダイニング」を年に3〜4回利用するだけで、このカードの年会費27,000円+税以上の割引を受けることが可能。

そのため、このカードのレストラン優待サービスを活用できれば、簡単に年会費以上の経費節減を図ることができますね♪

また、海外出張もこのカード1枚で十分対応できるサービスが付帯する上、経費決済で貯めたポイントはマイルへ移行可能。

海外出張との相性もよいカードです。

このカードはレストランや海外、さらにはゴルフと、あらゆる接待で役立つ&経費節減に繋がるサービスが満載の、接待に特化したカードと言ってしまってもいいくらいですね。

接待での人脈構築や関係性を深めることを重視しておられる経営者の方なら、絶対に持っておきたい法人クレジットカードです。

| ダイナースクラブ・ビジネスカード | |

| 券面 |  |

| 年会費 | 27,000円+税 |

| 追加カード年会費 | 無料・何枚でもOK |

| ETC発行枚数 | 親カード1枚につきETCカード1枚 |

| ETC年会費 | 無料 |

| 限度額 | 原則として利用金額に一律の制限なし |

| 入会の目安 | 【本会員】27歳以上の法人・団体の代表者または個人事業主 【追加会員】18歳以上の役職員・従業員 |

| 国際ブランド |  |

| 海外旅行傷害保険 | 最高1億円 |

| 国内旅行傷害保険 | 最高1億円 |

| ショッピング保険 | 年間500万円 |

| ポイントプログラム | ダイナースクラブ リワードプログラム 100円=1ポイント |

| 支払い方法 | 1回払い・ボーナス一括払い・リボ払い |

| 発行期間 | 2〜3週間 |