アメリカン・エキスプレス・ビジネス・カード(アメックス・ビジネス・グリーン)

上級カード道場では、アフィリエイトプログラムを利用し広告収益を得て運営維持を行っています。よって記事中にPRリンクを含みます。 ただし、提携の有無が記事内容およびランキングに何ら影響を与えるものではありません。

更新日:2023年5月29日

アメックス・ビジネス・グリーンは、国内出張が多い法人代表者・個人事業主に適したカード。

さらに、従業員に国内出張をさせる機会が多いならなおさら持ちたい法人クレジットカードです。

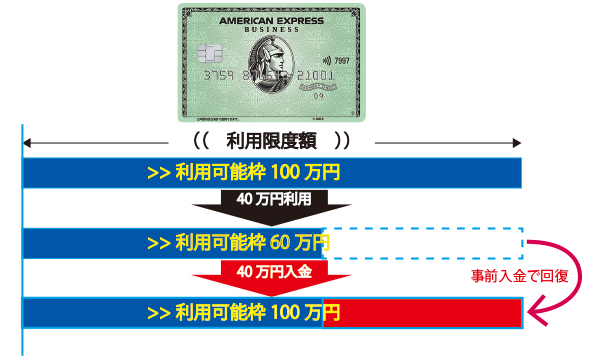

このカードは事前に利用金額を入金することにより、利用限度額を回復できる「デポジット」が大きな特徴!

出張や税金などの経費が高額な法人・個人事業主でも、このカード1枚に経費を集約することができますよ。

| アメリカン・エキスプレス・ビジネス・カード(グリーン) | |

| 券面 |  |

| 年会費 | 1万3200円 |

| 追加カード年会費 | 6600円/枚 |

| ETC発行枚数 | 5枚まで可 |

| ETC年会費 | 550円/枚 |

| 限度額 | 審査により個別に決定 |

| 国際ブランド |  |

起業・設立1年目でも取得可能

まず始めに、このカードは起業・法人設立1年目でも取得できる可能性が高いことを説明しておきます。

アメックスと言えばステータス性が高いことで有名なカード。

そのため、法人経営者・個人事業主の中には「審査が厳しいのでは…?」と申込みを戸惑っている方もいらっしゃるかもしれません。

でも実際は、アメックスは審査が柔軟。なので事業開始から間もなく実績がほとんどない状態であっても発行される可能性が高いんです!

筆者自身、法人設立1年目にアメックス・ビジネス・ゴールドに申し込み発行されています。

そのため、アメックスは法人設立・起業してすぐのタイミングで、事業経費とプライベートの支出を区別するための法人クレジットカードとして適していますよ♪

アメックスは「デポジット」ができる希少な法人クレジットカード

このカードを持つメリットは、先ほど説明した審査の柔軟に加えてデポジットができること。

デポジットというのは、前もってアメックスに代金を振り込むことにより、カード利用可能枠(その時点で利用できる限度額)にプラスして決済ができるしくみです。

たとえば法人クレジットカードの限度額が100万円で40万円のカード払いをすると、カード利用可能枠は60万円に減少します。40万円の支払日までは60万円以上の決済はできません。

でもアメックスなら、仮に40万円を先払いすれば、利用可能枠60万円+振り込んだ40万円=100万円となり、従来の利用限度額100万円まで回復させることができるというわけです。

※「事前承認係」への連絡が必須。利用限度額を超える増枠は原則不可ですが、税金など一部例外もあります。

デポジットは、法人クレジットカードの後払いのメリットはなくなってしまう上に振込手数料を負担しなければならないというデメリットがあります。

ただ、そのデメリットを上回る以下のようなメリットが。

デポジットのメリット

● 1枚のカードで経費を一元管理できる

● ポイントが付与される

● 1枚のカードで経費を一元管理できる

● ポイントが付与される

カードが利用限度額に達したという理由だけで別の法人クレジットカードで決済するのは、経費管理の面でいうとスマートではありません。

せっかく法人クレジットカードを持つのなら、1枚のカードに経費を集約して管理したいところです。

特に国税はクレジットカード納付すればポイントが貯まるにも関わらず、法人カードの限度額の関係で泣く泣く現金納付している…という経営者は多いのではないでしょうか?

その点アメックス・ビジネス・グリーンなら、高額な国税であってもデポジットを活用することにより、クレジットカード納付ができるというわけです。(事前承認が必要)

このカードはANAマイル還元率1%と、法人クレジットカードとしては高還元率。(アメックスのポイントプログラムについては、後ほどくわしく解説します)

ただ、国税の納付はポイントが半減。ANAマイル還元率も0.5%にダウンしてしまいます。

ただ、現金納付だとポイントによる還元は一切ありません。

そのことを思うと、たとえ還元率が半分になってしまったとしてもデポジットを活用して納税した方が経費節減につながっていると言えます。

まとめると、以下のような法人代表者・個人事業主ならデポジットを大いに活用できます。

● 納税や出張などによる経費が高額

● 従業員の立て替えが多い

● 法人設立・起業から間もなく、ほかの法人クレジットカードの限度額が低すぎる

アメックスに連絡してデポジットのお金を入金すれば翌日には反映されるため、使い勝手もいいですよ♪

このデポジットはアメックスが発行している法人クレジットカード3種類(グリーン・ゴールド・プラチナ)で利用可能。

中でもこのアメックス・ビジネス・グリーンは、もっとも低い年会費でデポジットが利用できる法人クレジットカードだというわけです。

「アメックスは使えない」はウソ!

「アメックスはガソリンスタンドやコンビニで使えないのでは…?」

という不安を持っていらっしゃる経営者の方も、もしかしたらいらっしゃるかも。

確かに以前はアメックスが使えないお店が多く、事業費の決済には使いづらいカードだったのは事実です。

でもそれは昔の話。

アメックスは2010年にJCBと提携し、JCBが使えるほぼすべてのお店でアメックスが使えるようになりました。

そのため、ホテルや高級なレストランだけでなく、ガソリンスタンドや家電量販店、居酒屋さん、ネットショップなど、あらゆる経費を決済することができますよ♪

==注意==

アメックスは海外での決済に強いイメージがあるかもしれませんが、実際に海外出張すると使えないお店がかなり多いのが実際のところです。

また、国内でもごく一部のガソリンスタンドやマイナーなインターネットショップだと、アメックスで決済できないことがあります。

そのため、万が一アメックスで決済できないときのため、VISAやMastercardブランドのサブカードを念のため合わせて持つことを推奨します。

ただ、海外ではVISAやMastercardで決済するようにすれば、国内・海外での経費をカード単位で分けて把握できると思えば、メリットとして捉えることもできますね。

ANAマイル還元率1%!意外と高還元率

ここまで説明したとおり、アメックス・ビジネス・グリーンはデポジットでカード限度枠を回復できる上、国内ならほぼ100%使えるのが特徴。

事業の経費を一元管理するのに適した法人クレジットカードです。

そうなると気になるのはポイント還元率。

1か月あたり数十万円(業種や事業の規模によっては100万円以上)の経費を1枚のカードにまとめるのなら、少しでも多くのポイントを貯め、経費節減に繋げたいところです。

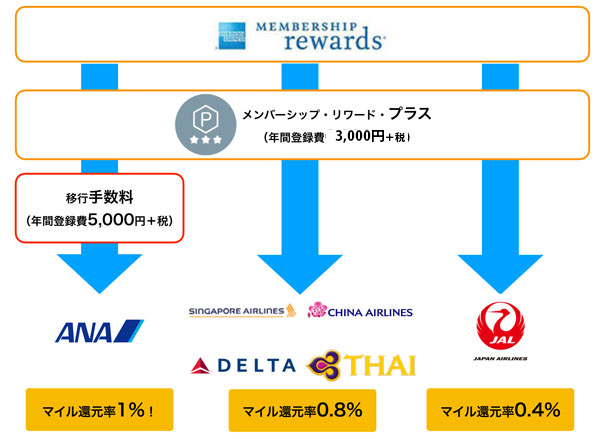

アメックスのポイントプログラムである「メンバーシップ・リワード」は、ANAマイルに移行すれば還元率最大1%と、ANAカードと同じくらいお得なんです!

そのため、メインの法人クレジットカードとして利用すれば、他社カードよりもお得にポイントが貯められるというわけです。

海外・国内出張の航空券をANAマイルと交換すれば出張経費を節減することができますね。

もしも出張で飛行機を利用する機会がない経営者なら、マイルをプライベートの旅行で活用することもできます♪

アメックスは、法人向けカードと個人向けカードを2枚持ちすればポイントを合算できます。

そのため、ビジネス・グリーンで貯めたポイントを個人用カードに移行すれば、プライベートの旅行でANAマイルを使えるというわけです。

なお、アメックスの法人カードと個人カードの2枚持ちについては、後ほどくわしく解説します。

このカードのポイントプログラムである「メンバーシップ・リワード」は、100円の決済につき1ポイントが貯まります。

そしてANAマイルなら1ポイント=最大1マイル、ANA以外のマイルなら1ポイント=最大0.8マイルの価値で以下15社のマイルに移行可能です。

● 全日空(ANA)

● 日本航空(JAL)

● チャイナエアライン

● デルタ航空

● ヴァージン アトランティック航空

● タイ国際航空

● キャセイパシフィック航空

● シンガポール航空

● ブリティッシュ・エアウェイズ

● スカンジナビア航空

● アリタリア-イタリア航空

● フィンランド航空

● エティハド航空

● エミレーツ航空

● カタール航空

● エールフランス/KLM航空

※ANAマイルのみ移行手数料として5,500円が必要。

また、1年間でANAマイルに移行できるポイントは4万マイルまでと決められています。ANA以外のマイルは還元率0.8%…。その代わり、ANAマイルのような移行手数料や年間移行上限は一切ありません。

メンバーシップ・リワード・プラスの登録は必須

メンバーシップ・リワードには、ポイント還元率がアップする「メンバーシップ・リワード・プラス」というサービスがあります。メンバーシップ・リワード・プラスは、このカードの年会費13,200円とは別に年間3,300円の登録費が必要。

その代わり、以下のようなメリットがあります。

● メンバーシップ・リワードのポイント価値が2倍(下図)に!

● AmazonやJALオンラインなどのオンラインサービスでポイント3倍になる「ボーナスポイントプログラム」に登録可能!

● ポイント有効期限が無期限になる

中でも、Amazonでポイント3倍になるボーナスポイントプログラムに参加できる価値は高いですね。

会社の備品や消耗品をAmazonで買っているという経営者は多いはず。ANAマイルの価値を1マイル=1.5円として考えると、Amazonで年間10万円の決済をすれば、メンバーシップ・リワード・プラスの年間登録費3,000円+税と同じ価値のポイントが貯まります。

なお、先ほど説明したマイルの最大還元率は、このメンバーシップ・リワード・プラスに登録したときに可能となるもの。

そのため、このカードを手に入れると同時にメンバーシップ・リワード・プラスに登録することをオススメします。

==注意==

メンバーシップ・リワードのポイントは、楽天ポイントやTポイントといった共通ポイントや商品券と交換することもできます。ただ、ハッキリ言ってマイル以外だと還元率は0.5%とお得度は低いため、マイルへの移行を強くオススメします。

メンバーシップ・リワードのポイントは、楽天ポイントやTポイントといった共通ポイントや商品券と交換することもできます。ただ、ハッキリ言ってマイル以外だと還元率は0.5%とお得度は低いため、マイルへの移行を強くオススメします。

ポイントの使いみちも出張に適している

このように、アメックス・ビジネス・グリーンのポイントはANAマイルへの移行がオススメ。このカードは航空便での出張で便利な付帯サービスが充実しています。(具体的な付帯サーヒスは、後ほどくわしく解説します。)

このことを思うと、事業費の決済でお得にANAマイルを貯めることができるのは出張と相性がいいですね。

追加カードは無制限に発行可能

アメックス・ビジネス・グリーンが法人や個人事業主のメインカードとして適しているもう1つのサービスとして、「追加カード」があります。追加カードというのは、従業員に持たせるためのカードのこと。

従業員に出張をさせる機会が多かったり、備品・消耗品の購入を任せている経営者にとって追加カードは便利です。

追加カードで経費決済をすると本カードの利用代金と同じ口座から引き落としされるので、立替精算の事務が不要に!

また利用明細で追加カード1枚ずつの決済状況を把握できるので、帳簿の記入でも問題はありません。

追加カードは多くの法人クレジットカードで発行できますが、このカードならではのメリットとして発行枚数に制限がないことが挙げられます。

法人クレジットカードの多くは、追加カードは5枚までといった制限が設けられていることがほとんど。

そのため、6人以上の従業員に追加カード持たせたいなら、アメックス・ビジネス・グリーンを選ぶ大きな理由になります。

また、追加カードは1〜2枚程度で十分!という経営者であっても、出張などで従業員の立て替えが高額な場合、このカードならデポジットを活用すれば限度枠を気にせず決済することができるというわけです。

法人クレジットカードの限度額は、本カード・追加カードで共有する形になります。

そのため、たとえば経営者が持っている本カードの決済金額が多く限度額に達してしまった場合、本カードだけでなくすべての追加カードが決済できなくなってしまいます。

従業員の立替精算を省くために追加カードを持たせても、限度額のせいで決済ができなければまったく意味がありません

そのことを思うと、無制限に発行できる追加カードとデポジットの組み合わせも、実務では使いやすい、相性のよいサービスだと言えますね。

ETCカードは5枚まで発行できる

経営者の中には、社用車の高速料金を支払うためのETCカードを持ちたいと考えている方もいらっしゃると思います。ETCカードは多くの法人クレジットカードで発行できますが、たいていは1枚の法人カードに対してETCカード1枚だけ。

でも、アメックスなら本カード1枚につき最大5枚のETCカードを発行できるという特徴があります。

さすがに5枚もETCカードを持ちたいという経営者は少ないと思いますが、以下のように車両によってETCカードを使い分ければ、用途ごとに高速料金を管理することができます。

● 事業用の複数の車両(営業車と配送車など)

● 社用車と出張先でのレンタカー

さらに、追加カードにもETCカードを発行することができるため、従業員の出張旅費の立替精算を簡略化できますね。

なお、追加カードは1枚につきETCカード1枚のみの発行となります。

このように、アメックス・ビジネス・グリーンは複数のETCカードを持つことができるというほかの法人クレジットカードにはない特徴もあります。

もしも経費を決済するためのETCカードを2枚以上持ちたいと考えているなら、このカードを選ぶ大きな理由になりますね。

リターン・プロテクションでアメックスが返品に応じてくれる

アメックスのユニークな補償サービスに「リターン・プロテクション」があります。このサービスは、このカードで決済した商品をお店が返品に応じてくれないとき、アメックスが代わりに返品・返金対応してくれるというもの。

返品に応じてくれるのは新品の商品に限られるものの、カード会社が返品に応じてくれるというサービスが付帯している法人クレジットカードは、アメックスだけです。

備品や消耗品を返品不可の格安セールで購入したとしても、万一の場合はアメックスが返品対応してくれるので、無駄な経費を負担する必要がなくなるというわけです。

うまく活用すれば経費節減につながるサービスですね♪

ここまで説明したとおり、アメックス・ビジネス・グリーンはメインの法人カードとして利用するのに便利な、以下のような特徴・サービスが充実しています。

● 開業・起業1年目でも審査に通過できる可能性大

● デポジットで限度枠を気にせず決済

● ANAマイル還元率1%と高還元率

● ETCカードは本カード1枚に対し5枚まで発行できる

● デポジットで限度枠を気にせず決済

● ANAマイル還元率1%と高還元率

● ETCカードは本カード1枚に対し5枚まで発行できる

つまり、アメックスはあらゆる事業経費を集約、一元管理するのに適した法人クレジットカードだと言えますね。

決済金額が高額だったり、法人設立・起業から間もないため法人カードの審査や限度額に不安があるという経営者には特にオススメです。

そしてアメックスと言えば「旅行に強い!」というイメージを持っている経営者の方も多いのでは?

そのイメージどおり、このカードは出張が快適になる付帯サービスが充実しています。

ここから一挙に説明していきますね。

国内出張で便利なサービス

まずは国内出張。地方から東京へ、また逆に東京から地方へ接待や商談のために出張するという経営者は多いと思います。

このカードなら、航空機や新幹線での国内出張が快適・便利になるサービスが充実しています。

アメリカン・エキスプレスJALオンライン

国内出張はいつもJALという経営者ならぜひとも利用したいのが「アメリカン・エキスプレスJALオンライン」。

インターネット上でJAL国内線が予約できる法人向けサービスで、割引運賃が適用されるため経費節減ができる上、料金は1か月後に一括後払いなので経費処理の手間を減らすことができます。

これだけでも十分メリットがあるのですが、このサービスを利用すればサクララウンジの無料電子クーポンがプレゼントされる機会も!

サクララウンジは、通常の空港ラウンジよりも豪華なサービス・設備。電源コンセントやWi-Fiが完備されているのでソファーに座って搭乗前にちょっとした仕事を片付けることができます。

また、コーヒーやお茶、ジュースといったドリンクに加えてビールやワインといったアルコール、軽食までもが無料。

搭乗待ちの時間を活用して軽く食事を済ませることもできます。

アメリカン・エキスプレスJALオンラインに登録(無料)するだけでサクララウンジの無料クーポン1回分、さらに半年間の利用実績によってもクーポンがプレゼントされます。

サクララウンジを利用できるハードルはかなり高いことを思うと、このサービスの利用価値は高いと言えますね。

空港ラウンジサービスは同伴者1名も無料

多くの法人クレジットカードに付帯する空港ラウンジサービスは、このカードに付帯します。

国内主要空港+ハワイ・ホノルルの国際空港の空港ラウンジが無料で利用できます。

航空便は搭乗待ちの時間が長いので、その時間をラウンジでPC作業や休息など有意義に過ごせるのは魅力的です。

そしてアメックスの空港ラウンジが他社法人カードよりも優れているのは、同伴者1名も対象だということ。

このカードを持っていれば、同行している従業員や取引先、同業者が空港ラウンジを利用できるクレジットカードを持っていなかったとしても、一緒に空港ラウンジを利用することができます。

同行している人にも喜んでもらえるサービスですね♪

H.I.S.アメリカン・エキスプレス・トラベル・デスク

出張が多い経営者にとって便利なのが「H.I.S.アメリカン・エキスプレス・トラベル・デスク」。

このサービスは、電話1本で航空便や新幹線、ホテルなどの出張手配をお願いできる、コンシェルジュのようなサービス。

国内だけでなく、海外にも対応してくれます。

カード会員専用のトラベルデスクに電話して出張先や要望(「午後からでないと出発できない」や「打ち合わせの2時間前には現地に到着したい」など)を伝えるだけで、利用する公共交通機関やホテルを提案してくれます。

その提案を見てOKならそのまま予約をお願いできますし、変更やキャンセルにも応じてくれます。

出張先のホテルや利用する航空便、新幹線などの時間を自分で調べることにストレスを感じる経営者なら、もっと気軽に出張に出向くことができますね♪

このサービスはアメックスがH.I.S.と提携して提供していますが、アメックス会員専用です。

H.I.S.では基本的には電話で提案・予約に対応してくれるサービスは提供していないので、トラベル・デスクを利用するためだけでもこのカードを持つ価値は十分にあります。

JR東海EXカード

新幹線で出張するという経営者も多いと思います。そのような方ならぜひとも利用したいのがJR東海EXカード。

このカードを持つことにより、新幹線をPCやスマホからオンライン予約できる上、切符の受け取り不要でICカードだけで新幹線に乗車できます!

切符を受け取ったり券売機に並ぶ手間が省ける上、割引料金が適用され経費節減にも繋がります。

また代金はカード決済による経費と合わせて請求されるため、経費を一元化することも可能に。

追加カードとしてEXカードを発行できる法人クレジットカードは少ないので、EXカードを手に入れたい経営者なら、このカードを選ぶ大きな理由になります。

アメックス・ビジネス・グリーンの上位カードであるビジネス・ゴールドなら、東京・新宿・博多駅から宿泊ホテルまで手荷物を当日中に無料配送してくれるサービスも付帯します。

ホテルにチェックインせずそのまま出張先に向かうことができるという便利なサービスです。

大手5社でレンタカー割引

出張の内容や交通状況によっては、出張先でレンタカーを利用することもあるはず。

このカードを持っていれば、全国の国内大手レンタカー会社を5%オフで利用できます。

対象となるレンタカー会社は以下の5つ。

● オリックスレンタカー

● トヨタレンタカー

● 日産レンタカー

● ニッポンレンタカー

● タイムズカーレンタル

● トヨタレンタカー

● 日産レンタカー

● ニッポンレンタカー

● タイムズカーレンタル

多くの法人クレジットカードに付帯するレンタカー割引サービスは、提携している1社だけが対象ということがほとんど。

そのため、割引を受けるために利用するレンタカー会社の縛りを受けてしまう危険性もあります。

その点このカードなら5社から選択できるので、行き先に応じて便利なレンタカー会社を選べばOK。

割引を受けるために駅から遠いレンタカー会社などを無理して利用する必要はありません。

OFFICE PASS(オフィス・パス)

このカードを持っていれば、日経のシェアオフィスサービス「OFFICE PASS(オフィス・パス)」を割引料金で利用できます。

OFFICE PASSというのは、全国200以上のシェアオフィス・コワーキングスペースを定額で利用できるサービス。

この月額で最大10%の割引を受けることができます。

出張先での1時間や2時間といった空き時間ができたとしても、対象となるシェアオフィス・コワーキングスペースで時間を有効活用できますね。

またシェアオフィス・コワーキングスペースによっては会議室なども用意されているので、出張でなくても普段のミーティングなどでも活用することができます。

海外出張サービスも付帯

続いて海外出張サービス。このカードは他社法人ゴールドカードと同じレベルの海外旅行サービスが付帯しているため、海外出張にも十分対応できます。

海外旅行傷害保険

このカードは海外旅行傷害保険が付帯。

海外出張中の病気・ケガによる通院費や持ち物の紛失・盗難といった損害を補償してくれます。

具体的は補償内容と金額は、以下のとおり。

| 補償内容 | 補償金額 |

| 傷害による 死亡・後遺障害 |

5,000万円 |

| 傷害・疾病治療 | 300万円 |

| 救援者費用 | 400万円 |

| 賠償責任 | 4,000万円 |

| 携行品損害 | 50万円 |

とは言え、このカードをメインの法人クレジットカードとして使っていれば海外出張の経費も決済するはずなので、あまり問題ではありませんね。

手荷物無料配送サービス

海外出張で人気のサービス「手荷物無料宅配サービス」。

自宅・空港間で、出発時・帰国時の両方で手荷物を1個、無料で配送してくれます。

このサービスを活用すればスーツケースを持ち運ぶ必要がなくなるので、出発前に打ち合わせなどを済ませて空港へ直行、帰国した足での得意先の訪問といった仕事を難なくこなすことができます。

このサービスは多くの法人クレジットカードに付帯していますが、ほとんどは帰国時のみが対象。

出発時も利用できるのがアメックスの強みです。

そのため、帰国時だけでなく出発時も手荷物無料宅配サービスを利用したいなら、アメックスを持つ大きな理由になります。

成田・中部・関西の3つの国際空港で利用できます。

個人用グリーンカードなら羽田空港も対象

アメックス・ビジネス・グリーンは、羽田空港では手荷物無料宅配サービスが利用できません。

そうは言っても、羽田空港から国際線を利用するという経営者の方も多いはず。

そういった方なら、個人向けであるアメックス・グリーンとの2枚持ちもオススメです。

アメックス・グリーンの手荷物無料宅配サービスは、ビジネス・グリーンで利用できる成田・中部・関西に加えて羽田空港も対象。

ビジネス・グリーンと個人用グリーン、2枚分の年会費は必要ですが、ポイント合算などそれ以上のメリットがある組み合わせです。

(アメックス・グリーンのビジネスカードと個人カードを2枚持ちするメリットについてはね後ほどくわしく解説します。)

無料ポーターサービス

空港最寄りの駅、リムジンバス乗り場からチェックインカウンターまで、専任スタッフが手荷物を無料で運んでくれるサービス。基本的には先ほど説明した手荷物無料宅配サービスを使えば済むのですが、無料ポーターサービスは運んでくれる手荷物の個数に制限がないという特徴が。

数名の同業者や従業員と一緒の海外出張なら、全員分の手荷物を運んでもらうことができます。

その他福利厚生・事業サポート

アメックス・ビジネス・グリーンは当然ながらビジネスカード。従業員の福利厚生や事業そのものをサポートしてくれる付帯サービスもあります。

法人会員制クラブ「クラブオフ」

クラブオフは、会員になると旅館やホテル、研修施設など、さまざまなジャンルで割引が受けられるというサービス。

追加カードでも利用できるので、従業員の福利厚生を手軽に用意することができます。

ビジネス情報サービス「ジー・サーチ」

ジー・サーチは全国142万社の企業情報や過去25年分の新聞記事、雑誌記事、特許情報などを検索できるサービス。新規の取引先について調べたり、市場調査に利用するなど幅広く活用できるデータベースです。

このサービスは本来有料なのですが、アメックスめビジネス・グリーンを持っていれば年会費無料で利用できます。

クラウド会計サービス「freee」で優待

クラウド会計サービス「freee(フリー)」は、シェアNo.1の会計ソフト。個人事業主から中小企業にまで対応しています。アメックス・ビジネス・グリーンを持っていれば、通常なら1か月の無料お試し期間が2か月に延長されます。

法人設立・起業間もなくで「どの会計サービスを利用しようか?」悩んでいるなら、まずはfreeeを2か月間無料で試してみてもいいですね。

ビジネス・コンサルティング・サービス

個人事業主・中小企業の経営者が簡単な経営相談を受けられるサービス。もっと具体的にビジネスを伸ばしたい、業務改善という場合、適切な経営コンサルタントを紹介してもらえます。

また、船井総合研究所のセミナーやビジネスノウハウをまとめたDVDの料金優待を受けることができます。

アメックス個人カードとの2枚持ちをオススメ

先ほども少しだけ触れましたが、アメックス・ビジネス・グリーンを持つなら個人向けのアメックス・グリーンとの2枚持ちがオススメ。2枚持ちすることにより、以下のメリットがあります。

ビジネス・プライベートの区別が可能

これは言うまでもありませんが、ビジネス・グリーンは事業経費の決済に、個人向けグリーンはプライベートの支出に使い分けることにより、事業経費を明確に分けて把握することができます。でもそれだけなら、別に個人向けグリーンでなくてもほかの個人向けクレジットカードでも十分。

アメックスを2枚持ちすることで利用できるサービスがあるんです。

ポイント合算ができる

ビジネス・グリーンと個人向けグリーン、それぞれに貯めたポイントを合算することができます。経費の支出は、プライベートでの支出とくらべると高額になりがち。

そのためビジネス・グリーンで貯めたポイントをマイルなどに移行するのは何の問題もないのですが、個人カードのポイントはなかなか貯まらずマイル移行するまでに時間がかかってしまいます。

そこでビジネス・グリーンで大量に貯めたポイントを個人向けグリーンに移行して合算すれば、個人向けグリーンのポイントも有効活用できるというわけです。

また、ビジネス・グリーンで貯めたポイントを個人向けグリーンに移行してからマイルと交換すれば、経費で貯めたポイントをプライベートの旅行に使うことも可能ですよ♪

個人向けグリーンのサービスをビジネスで活用できる

先ほど手荷物無料宅配サービスで説明したように、ビジネス・グリーンよりも個人向けグリーンの方が付帯サービスが優れている場面もあります。たとえば、以下の4つのサービスがあります。

| ビジネス・グリーン | 個人向けグリーン | |

| 手荷物無料宅配サービス | 成田・中部・関西の3空港 | 成田・羽田・中部・関西の4空港 |

| エアポート送迎サービス (自宅・会社と国際空港間を定額タクシーで送迎) |

成田・中部・関西の3空港 | 成田・羽田・中部・関西の4空港 |

| 一休.com (国内ホテル・旅館の予約サイト) |

× | アメックス会員だけの割引あり |

| プライオリティ・パス (海外空港ラウンジが利用できる会員制サービス) |

× | ○ (1回につき32米ドル) |

もしビジネス・グリーンと個人向けグリーンを2枚持ちしていれば、こういったサービスをビジネス活用することができるというわけです。

悩んだときはゴールドの方がオススメ

このページをここまで読んでくださった経営者の中には「ビジネス・グリーンとゴールド、どちらを持とうか悩んでいる…」という方も多いのではないでしょうか?ビジネス・グリーンでも年会費13,200円と、他社の法人ゴールドカードとほぼ同じスペックですからね。

さらにビジネス・ゴールドとなると36,300 円(税込)、その代わり海外旅行サービスや会食の予約手配ができるサービスが追加されます。

たとえば、もしも1年間ビジネス・ゴールドを持ってみて、、、

● ビジネス・ゴールドだけに付帯するサービスを活用する機会がなかった

● 付帯サービスを使ってみたけど、あまり価値を感じなかった

そのように感じたのなら、ビジネス・グリーンへのダウングレードが可能。

アメックスのダウングレードは、電話で伝えるだけで約1週間後には新しいカードが届くという簡単な手続きだけでOK。

まとめ

このページでは、アメックス・ビジネス・グリーンの特徴やメリットについて、くわしく解説しました。このカードが適している経営者は、以下のような方になります。

● 法人設立・起業から間もなく審査が不安

● 経費が高額なので、法人クレジットカードの限度額が気になっている

● 経費の決済でマイルをお得に貯めたい

● 2枚以上のETCカードを使い分けたい

● 6人以上の従業員にカードを持たせたい

● 航空便や新幹線での国内出張が多い

● 年1回程度は海外出張がある

こういった経営者なら、他社法人クレジットカードには付帯しないサービスをフル活用できるはず。

アメックス・ビジネス・グリーンの年会費13,200円以上の価値は絶対にあると言えます。

出張などの機会が少なく、デポジットによる高額決済などをメインとして活用したいのであれば、このビジネス・グリーンがオススメです。

>>アメリカン・エキスプレス・ビジネス・カード(グリーン)の公式サイト

| アメリカン・エキスプレス・ビジネス・カード(グリーン) | |

| 券面 |  |

| 年会費 | 13,200円 |

| 追加カード年会費 | 6,600円/枚 |

| ETC年会費 | 550円/枚 最大5枚まで発行可 |

| 限度額 | 審査により個別に決定 |

| 国際ブランド |  |

| 海外旅行保険 | 最高5,000万円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) |

| ショッピング保険 | 最高500万円 |

| ポイントプログラム | メンバーシップ・リワード 100円=1ポイント |

| 支払い方法 | 1回払い (リボ払い・分割払い・ボーナス1回払いは、入会後6ヵ月以降に申請で利用可) |

| 発行期間 | 1~2週間 |