・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

【重要な注意事項】

・2枚持ちは信用情報への影響や管理の複雑化を伴います

・それぞれのカードで年会費やETCカード発行手数料が発生する場合があります

・解約時期によっては年会費が重複請求される可能性があります

・各カードの利用実績管理が必要です

リクルートカードを作りたいけれど、国際ブランドを JCBにするかVISAにするか で迷っていませんか?

どちらを選んでも年会費無料・1.2%という高還元率は変わりません。違いが出るのは、使える場所の多さと電子マネーへの対応です。

VISAは海外や地方の小規模店舗でも使いやすく、Apple Payやタッチ決済にも幅広く対応。一方、JCBは国内サービスとの相性が良く、nanacoチャージでのポイント付与など一部お得な使い方があります。

結論として、海外利用や汎用性を重視するならVISA、国内利用や特定の電子マネー活用を重視するならJCB を選ぶのがおすすめです。

| 利用シーン | JCB | VISA |

|---|---|---|

| 国内の普段使い | 国内加盟店に強い。リクルート系サービスやJCB優待も豊富。 | 主要店舗・チェーン店はもちろん、地方の小規模店舗でも対応力あり。 |

| 海外旅行・海外通販 | 海外では使えない国や店舗もあるため注意が必要。 | 世界シェアNo.1で使いやすい。海外通販でも安心。 |

| 電子マネー・チャージ | nanacoチャージでポイント付与あり(※キャンペーン等の条件に左右されやすい)。 | モバイルSuicaや楽天Edyなど、幅広くチャージ可能だがポイント対象外もあり。 |

| Apple Pay / Google Pay | QUICPay経由で利用可能。 | iD・タッチ決済・QUICPayと幅広く対応。非接触決済の利便性は高い。 |

| 還元率 | 1.2%固定(JCBでも変わらず)。 | 1.2%固定(VISAでも変わらず)。 |

| サブカードとの相性 | JCBブランド限定のキャンペーンや優待が狙いやすい。 | 他ブランドのカードとの使い分けがしやすく、補完性が高い。 |

「Pontaポイントやdポイントをもっと貯めたい」

リクルートカード(JCB)

無料で申し込む

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

結論:最適な国際ブランド選びは用途で決まる

カードの選択は利用シーンを考慮し、どちらのブランドが適しているか判断しましょう。

国際ブランドの違いだけでなく、提携先の特典も確認しておくと良いわね。

すぐに答えが欲しい方へ

電子マネーチャージメインならVisa、タッチ決済重視ならJCB

リクルートカードは年会費永年無料で1.2%の高還元率を誇る高還元率クラスのクレジットカードですが、JCBとVisaでは機能に重要な違いがあります。

特に2022年2月のJCBブランド電子マネーチャージ還元率改変と、2024年9月のJCBタッチ決済Google Pay対応により、選択基準が大きく変わりました。

JCBとVisaの機能差を理解し、利用シーンに合わせて選択することが大切です。

還元率だけでなく、電子マネーの使い道も考えて選ぶと良いわね。

簡単判定チャート:あなたに合った選択は?

あなたが重視したいポイントに応じて以下の表を参考に選ぶことをおすすめします。

| あなたの重視ポイント | おすすめブランド | 理由 |

|---|---|---|

| 電子マネーチャージでポイントを貯めたい | Visa | 1.2%還元率維持 |

| 店頭でのタッチ決済を使いたい | JCB | JCBのみタッチ決済対応 |

| ETCカードを無料で使いたい | JCB | 発行手数料無料 |

| 海外旅行や出張が多い | Visa | 加盟店舗数が豊富 |

| Google Payを愛用している | JCB | 2024年9月対応開始 |

【リクルートカード】JCB vs Visa 基本スペックの比較

まず、リクルートカードの共通スペックと各ブランド固有の特徴を整理します。どちらも年会費永年無料で基本還元率1.2%という点は変わりませんが、カード発行会社と付帯サービスに違いがあります。

| 項目 | JCB | Visa |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 基本還元率 | 1.2% | 1.2% |

| カード発行会社 | JCB | 三菱UFJニコス |

| 家族カード | 無料 | 無料 |

| リクルートサービス還元率 | 最大3.2% | 最大3.2% |

| 海外旅行保険 | 最高2,000万円 | 最高2,000万円 |

| 国内旅行保険 | 最高1,000万円 | 最高1,000万円 |

| ショッピング保険 | 年間200万円 | 年間200万円 |

基本スペックは同じですが、発行会社の違いにより、審査基準や発行スピード、サポート体制に微細な差があります。JCBは自社発行のため統一されたサービス品質を提供し、Visaブランドは三菱UFJニコスの豊富な実績とノウハウを活用しています。

>ポイント還元率の高い最強おすすめのクレジットカードランキング

【リクルートカード】JCB vs Visa 電子マネーチャージ還元率の違い

リクルートカード選択で最も重要なポイントの一つが電子マネーチャージ時の還元率です。2022年2月16日にJCBブランドの電子マネーチャージ還元率が大幅に改変され、現在は明確な差があります。

重要な変更点:2022年2月16日より、JCBブランドの電子マネーチャージ還元率が1.2%から0.75%に変更されました。一方、Visaブランドは1.2%を維持しています。

クレジットカードの特典は利用頻度に応じて選ぶべきです。

カードの選び方は、あなたのライフスタイルに合ったものが大切よ。

チャージ還元率比較

| 電子マネー | JCB | Visa |

|---|---|---|

| nanaco | 0.75% | 1.2% |

| 楽天Edy | 0.75% | 1.2% |

| モバイルSuica | 0.75% | 1.2% |

| SMART ICOCA | 0.75% | 1.2% |

還元率だけでなく、利用可能な店舗数も考慮してください。

還元率の高いカードでも、実際の利用シーンを考えないと無駄になっちゃうわね。

月間チャージ上限と実際の獲得ポイント

電子マネーチャージでのポイント獲得には月間30,000円の上限があります。この上限額でのポイント獲得例を見てみましょう。

| 月間チャージ額 | JCB獲得ポイント | Visa獲得ポイント | 年間差額 |

|---|---|---|---|

| 30,000円 | 225ポイント | 360ポイント | 1,620ポイント |

| 20,000円 | 150ポイント | 240ポイント | 1,080ポイント |

| 10,000円 | 75ポイント | 120ポイント | 540ポイント |

月間30,000円をフルにチャージする場合、年間で1,620円相当のポイント差が生じます。これは電子マネーを頻繁に利用する方にとって見逃せない金額です。

チャージ上限を超える利用はポイント獲得の機会を逃すため、計画的に利用しましょう。

月間チャージの上限は見落としがちだけど、他の特典も確認しておくといいわね。

電子マネーチャージでの選択指針

- nanacoでの税金・公共料金支払いが多い方 → Visaを強く推奨

- 楽天Edyを日常的に使用している方 → Visa推奨

- 交通系IC(Suica/ICOCA)の利用が中心の方 → Visa有利

- 電子マネーをあまり使わない方 → JCB・Visa どちらでもOK

>クレジットカード最強の2枚を見る

【リクルートカード】JCB vs Visaタッチ決済対応状況

2024年現在、リクルートカードのタッチ決済対応状況は明確に差別化されています。JCBのみがタッチ決済に対応しており、さらに2024年9月からはGoogle Payでも利用可能になりました。

| 決済方法 | JCB | Visa |

|---|---|---|

| JCBのタッチ決済 | ✓ 対応 | × 非対応 |

| Apple Pay | ✓ 対応 | ✓ 対応 |

| Google Pay | ✓ 対応(2024年9月〜) | × 非対応 |

| QUICPay | ✓ 対応 | × 非対応 |

チャージに伴う手数料を事前に確認しておくと、無駄な出費を防げます。

利用する店舗での還元率が異なるから、事前にチェックするのが大事よ。

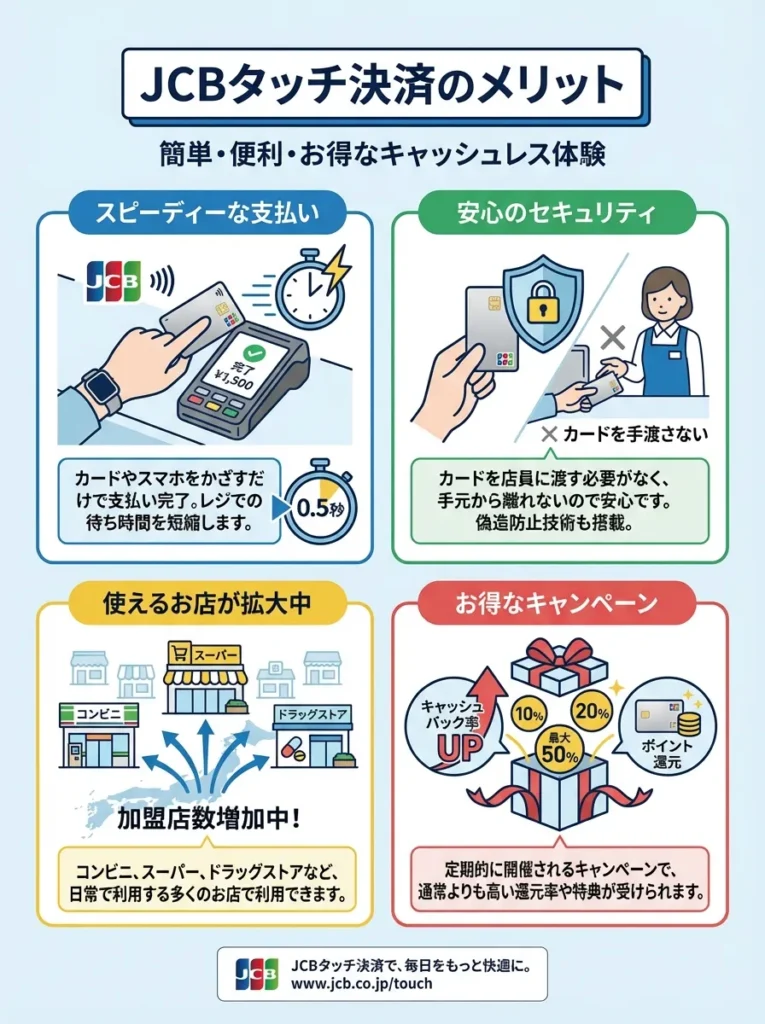

JCBタッチ決済のメリット

- スピーディーな決済:カードをかざすだけで支払い完了

- セキュリティの向上:カードを店員に渡す必要がない

- 利用可能店舗の拡大:コンビニ、スーパー、ドラッグストア等で幅広く対応

- 特別キャンペーン:JCBタッチ決済限定の還元率アップキャンペーンを定期開催

タッチ決済の利用履歴を定期的に確認し、不正利用に備えましょう。

利用可能店舗の情報を常にチェックして、便利な使い方を見つけると良いわね。

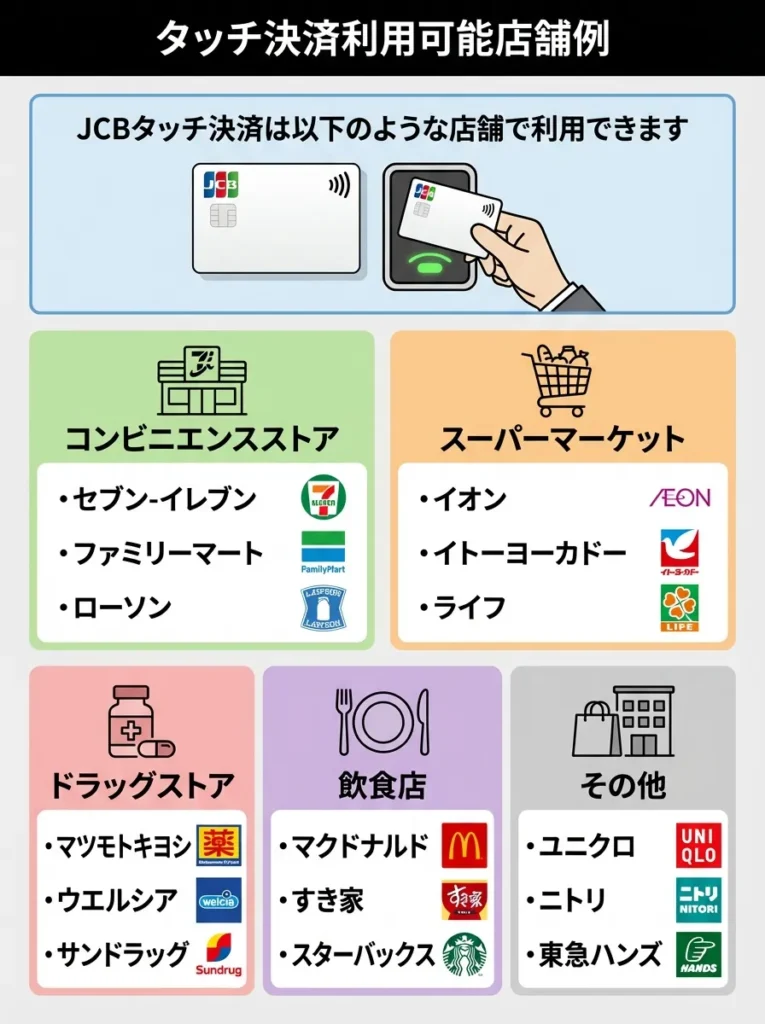

タッチ決済利用可能店舗例

JCBタッチ決済は以下のような店舗で利用できます。

- コンビニエンスストア:セブン-イレブン、ファミリーマート、ローソン

- スーパーマーケット:イオン、イトーヨーカドー、ライフ

- ドラッグストア:マツモトキヨシ、ウエルシア、サンドラッグ

- 飲食店:マクドナルド、スターバックス、すき家

- 交通機関:JR東日本、小田急電鉄、東京メトロ(一部)

【リクルートカード】JCB vs Visa ETCカード発行条件の比較

ETCカードの発行条件は、リクルートカードのブランド選択において重要な判断材料の一つです。年会費は両ブランド共に無料ですが、発行手数料に違いがあります。

| 項目 | JCB | Visa |

|---|---|---|

| ETC年会費 | 無料 | 無料 |

| ETC発行手数料 | 無料 | 1,100円(税込) |

| ETC発行期間 | 約1週間 | 約1週間 |

| ETC利用時還元率 | 1.2% | 1.2% |

タッチ決済の利用可能店舗は常に更新されるため、公式サイトで確認することをお勧めします。

利用可能店舗の情報は随時変わるから、最新情報をチェックするのが大事よ。

ETCカード利用での年間メリット計算

ETCカードを年間どの程度利用するかで、発行手数料の1,100円をどれくらいの期間で回収できるかが変わります。

| 年間ETC利用額 | 獲得ポイント | Visa手数料回収期間 |

|---|---|---|

| 50,000円 | 600ポイント | 約1年10ヶ月 |

| 100,000円 | 1,200ポイント | 約11ヶ月 |

| 200,000円 | 2,400ポイント | 約5.5ヶ月 |

ETC利用額の見込みを正確に立てることで、コスト回収をスムーズにします。

発行手数料だけでなく、特典や割引もチェックしてね。

ETCカード発行の判断基準

- 年間ETC利用額が10万円以上の方 → JCB・Visa どちらでもメリットあり

- 年間ETC利用額が5万円未満の方 → JCB推奨(初期コストゼロ)

- ETCカードが不要な方 → ブランド選択への影響なし

- 将来的にETCカードが必要になる可能性がある方 → JCBが安心

【リクルートカード】JCB vs Visa 海外利用での違い

海外旅行や出張が多い方にとって、国際ブランドの加盟店舗数と利便性は重要な選択要素です。VisaとJCBでは海外での使い勝手に大きな差があります。

ETC利用額が少ない場合、年会費のコストを見極めることが重要です。

利用頻度を考えて、必要のないカードは持たない方が賢いわね。

世界シェアと加盟店舗数

| 地域 | JCB | Visa |

|---|---|---|

| 北米(アメリカ・カナダ) | 主要店舗のみ | 多くの店舗で対応 |

| ヨーロッパ | 観光地中心 | 多くの店舗で対応 |

| アジア(韓国・台湾・タイ等) | 加盟店拡大中 | 多くの店舗で対応 |

| オセアニア | 主要店舗で対応可能 | 多くの店舗で対応 |

| その他地域 | 限定的 | 多くの店舗で対応 |

加盟店舗数だけでなく、地域ごとの利用状況を分析することが大切です。

シェア率だけでなく、カードの使い勝手も考慮することが大事よ。

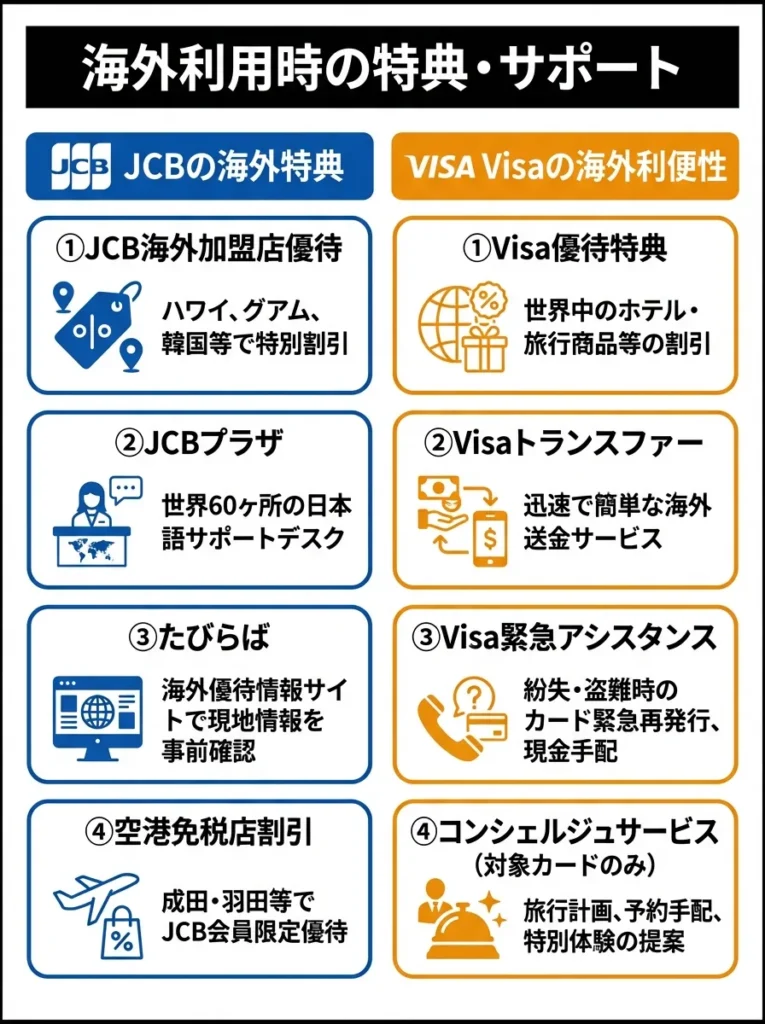

海外利用時の特典・サポート

JCBの海外特典

- JCB海外加盟店優待:ハワイ、グアム、韓国等で特別割引

- JCBプラザ:世界60ヶ所の日本語サポートデスク

- たびらば:海外優待情報サイトで現地情報を事前確認

- 空港免税店割引:成田・羽田等でJCB会員限定優待

Visaの海外利便性

- 世界最大のシェア:200以上の国・地域で利用可能

- ATM利用:世界中のVisa/PLUSマーク付きATMで現地通貨引き出し

- 緊急時サポート:24時間365日の日本語サポート

- オンライン決済:海外ECサイトでの利用時トラブル率が低い

JCBプラザの利用は、現地でのトラブル回避に役立ちますので、事前に場所を確認しておきましょう。

特典を利用する際は、条件や制限をよく確認することが大切よ。

海外利用での選択指針

| 渡航先・利用頻度 | 推奨ブランド | 理由 |

|---|---|---|

| 年1-2回のアジア旅行 | JCB | JCB優待店が多く、日本語サポート充実 |

| 欧米への出張・旅行 | Visa | 加盟店舗数が豊富、確実性重視 |

| 世界各国への頻繁な渡航 | Visa | どの国でも安心して利用可能 |

| 海外利用がほとんどない | どちらでも問題なし | 国内利用での優先事項で判断 |

【リクルートカード】JCB vs Visa キャンペーン・特典の比較

リクルートカードでは定期的に入会キャンペーンを実施していますが、ブランドによってキャンペーン内容に差がある場合があります。

海外でのATM利用手数料を事前に確認することが重要です。

旅行先での現地通貨の引き出し条件を見逃さないでね。

キャンペーン情報

| 特典内容 | JCB | Visa |

|---|---|---|

| 新規入会特典 | 4,000円分ポイント | 4,000円分ポイント |

| 初回利用特典 | 3,000円分ポイント | 3,000円分ポイント |

| 携帯料金決済特典 | 1,000円分ポイント | 1,000円分ポイント |

| 合計特典 | 最大8,000円分 | 最大8,000円分 |

- 特典ポイントは期間限定ポイントのため、有効期限内の利用が必要

- Pontaポイントやdポイントへの交換不可

- リクルートサービス(じゃらん、ホットペッパー等)での利用がメイン

- 入会キャンペーン例(※最新のキャンペーン内容は公式サイトでご確認ください)

ブランド別限定特典・キャンペーン

JCB限定特典

- 家族カード・ETCカード同時発行特典:追加で1,200円分ポイント

- モバ即(モバイル即時入会):最短5分でカード番号発行

- JCBタッチ決済キャンペーン:期間限定で10-20%還元

- JCB ORIGINAL SERIESパートナー:スターバックス等で還元率アップ

Visa特典

- 三菱UFJニコス優待:提携店舗での特別割引

- 海外アシスタンスサービス:24時間日本語サポート

- ネットショッピング保険:オンライン購入時の不正利用補償

リクルートカードを2枚持ちという選択肢も

「JCBかVisaか」で迷う方には、実は「両方持つ」という選択肢があります。リクルートカードは異なるブランドであれば2枚まで発行可能で、それぞれの利点を使い分けることができます。

- JCB + Visa/Mastercard の組み合わせで最大2枚発行可能

- Visa + Mastercard の組み合わせは不可(同じ発行会社のため)

- それぞれ入会キャンペーンの対象となる

- 家族カード・ETCカードもそれぞれ発行可能

2枚持ちのメリット・使い分け戦略

| 利用場面 | 使用カード | 理由 |

|---|---|---|

| 電子マネーチャージ | Visa | 1.2%還元率で最大効率化 |

| 店舗でのタッチ決済 | JCB | スピーディーで便利 |

| 海外旅行・出張 | Visa | 加盟店舗数の多さで安心 |

| JCB優待店での利用 | JCB | 特別割引やキャンペーン適用 |

| ETCカード利用 | JCB | 発行手数料無料でコスト削減 |

カードの利用状況を定期的に見直し、最適な使い分けを実現しましょう。

カードの特典を最大限に活かすためには、利用シーンを工夫することが大切なのよ。

2枚持ちでの年間メリット試算

月間電子マネーチャージ30,000円、年間ETC利用10万円の場合

- 電子マネーチャージ(Visa利用):年間4,320ポイント

- ETC利用(JCB利用):年間1,200ポイント + 発行手数料1,100円節約

- 入会キャンペーン:両ブランドで最大16,000円分ポイント

- 合計年間メリット:約22,000円相当

- 管理が煩雑になる(引き落とし口座、利用明細等)

- それぞれのカードでリクルートID連携が必要

- 紛失・盗難時の手続きが2倍になる

- クレジットヒストリーへの影響(与信枠の分散)

【リクルートカード】JCB vs Visa 審査・発行時間の違い

リクルートカードの審査基準や発行スピードは、発行会社の違いにより若干の差があります。特にJCBは2024年からモバ即サービスを開始し、発行スピードが大幅に向上しました。

| 項目 | JCB | Visa |

|---|---|---|

| 申込み対象 | 18歳以上(高校生除く) | 18歳以上(高校生除く) |

| 最短発行時間 | 5分(モバ即対応) | 翌営業日 |

| カード到着 | 約1週間 | 約1週間 |

| 審査通りやすさ | 普通(JCB基準) | 普通(ニコス基準) |

| 年収目安 | 明記なし | 明記なし |

クレジットカードの利用限度額を意識し、過剰な利用を避けることが大切です。

電子マネーのチャージ先を考えて、使い道をしっかり見極めることがポイントよ。

JCBモバ即サービスの詳細

JCBブランドでは2024年より「モバイル即時入会サービス」を提供開始。以下の条件を満たせば最短5分でカード番号を取得できます。

モバ即利用条件

- 時間帯:9:00AM-8:00PM(年中無休)

- 本人確認書類:運転免許証または在留カード

- 申込み方法:スマートフォンからの申込み必須

- 口座設定:オンライン口座設定対応銀行

モバ即のメリット

- 即日ネットショッピング利用可能

- Apple Pay・Google Pay即座に登録可能

- JCBタッチ決済も即日利用開始

- MyJCBアプリで利用状況をリアルタイム確認

本人確認書類の不備が多いので、事前に確認しておくことが重要です。

申込時間帯に気をつけて、スムーズに手続きできるようにしてね。

審査通りやすさの比較

どちらも年会費無料の一般カードのため、審査難易度に大きな差はありませんが、発行会社の特色は以下の通りです。

| 審査観点 | JCB | Visa(ニコス) |

|---|---|---|

| 年収重視度 | 中程度 | 中程度 |

| 勤続年数重視度 | 中程度 | やや高い |

| 学生申込み | 積極的 | 積極的 |

| 主婦申込み | 配偶者収入で判定 | 配偶者収入で判定 |

| 他社借入れ | 総量規制内なら問題なし | 総量規制内なら問題なし |

まとめ:あなたに最適な選択は?

リクルートカードは年会費永年無料で1.2%という高水準の還元率を誇る優秀なクレジットカードです。JCBとVisaのどちらを選んでも基本性能に大きな差はありませんが、あなたの利用スタイルに合わせて最適な一枚を選択することで、より多くのメリットを享受できます。

この記事が皆様のクレジットカード選択の一助となれば幸いです。最新のキャンペーン情報や制度変更については、公式サイトでもご確認ください。

【重要な注意事項】

・本記事の情報は2025年9月10日時点のものです

・キャンペーン内容・還元率・サービス内容は予告なく変更される場合があります

・最新の正確な情報は必ず各カード会社の公式サイトでご確認ください

・カードの審査結果や利用条件は個人の信用状況により異なります

・クレジットカードの選択は個人の利用状況・信用状況により最適解が異なります

・記事内の「おすすめ」「推奨」は一般的な傾向であり、個別の状況を保証するものではありません

・審査結果・利用可能額・サービス内容は各カード会社の判断により決定されます

審査基準は発行会社によって異なるため、特性を理解することが重要です。

信用情報の更新頻度も見逃せないポイントよ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております