・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

楽天カードユーザーにとって衝撃的なニュースが続いています。2025年に入り、楽天カードの還元率改悪が加速し、利用状況によっては年間数万円相当のポイント獲得減少となるケースもあります。特に楽天経済圏を活用していたヘビーユーザーほど、その影響は深刻です。

本記事では、楽天カードの改悪内容を詳細に分析し、実際の損失額を計算シミュレーションで明確化します。

さらに、改悪による損失を最小化する具体的な対策と、効果的な乗り換え先カードを紹介します。

楽天カードを使い続けるべきか、それとも他社カードに乗り換えるべきか、データに基づいた判断材料を提供します。

参考記事:楽天カードのレビュー・評判

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

楽天カードの還元率が改悪の全貌と2025年最新動向

楽天カードの改悪は段階的に実施されており、その影響は年々拡大しています。

多くのユーザーが気づかないうちに、年間で受け取れるポイントが大幅に減少しているのが現状です。ここでは、改悪の全体像と最新の動向を詳しく解説します。

改悪を受けて、早めにシミュレーションを行い、具体的な損失を把握することが重要です。

乗り換え先カードの特典やサービスも、しっかり比較しなきゃダメよ。

改悪の歴史と具体的な変更内容一覧表

楽天カードの改悪は2021年から本格的に始まり、毎年のように新たな変更が実施されています。以下の表は、これまでの主要な改悪内容をまとめたものです。特に注目すべきは、基本還元率は維持されているものの、特定の利用先での還元率が大幅に引き下げられている点です。

※下記は特定の利用パターンを想定した試算例です。実際の影響額は個人の利用状況により異なります

| 実施時期 | 改悪内容 | 影響度 | 年間損失目安※ |

|---|---|---|---|

| 2021年6月 | 公共料金・税金支払い還元率:1.0%→0.2% | 高 | 年間24,000円 |

| 2022年4月 | 楽天市場ポイント付与:税込→税抜ベース | 中 | 年間3,000円 |

| 2023年11月 | ポイント付与:月合算→決済ごと(端数切捨て) | 中 | 年間1,200円 |

| 2023年12月 | 楽天市場利用ポイント上限:5,000→1,000ポイント/月 | 高 | 年間48,000円 |

| 2024年8月 | 携帯料金(楽天モバイル除く)還元率:1.0%→0.5% | 中 | 年間6,000円 |

| 2025年3月 | 海外利用・電子マネー還元率大幅削減 | 高 | 年間12,000円 |

この表からわかるように、改悪は段階的に実施され、特に楽天経済圏をフル活用していたユーザーほど大きな損失を被っています。楽天カード公式の変更案内でも詳細が発表されており、今後も継続的な見直しが予想されます。

2.特定のご利用先における楽天カード利用獲得ポイントの還元率変更について

(1)公共料金等のご利用先の追加

カード利用獲得ポイントの還元率が異なるご利用先カテゴリについて、対象となるご利用先を追加いたします。<適用開始日>

2025年3月1日(土)ご利用分から適用

特定のご利用先における楽天カード利用獲得ポイントの還元率変更についてはこちら

なお、適用開始日(2025年3月1日(土))以降は既にカード利用獲得ポイントの還元率が異なるご利用先の対象カテゴリにおいて、ご利用先を事前に予告なく追加させていただく場合がございます。

(2)海外取引等における楽天カード(Visa・Mastercard)利用獲得ポイントについて

楽天カード(Visa・Mastercard)の海外取引について、以下のとおり還元率を変更いたします。<ポイント還元率>

200円ご利用につき1ポイント進呈

<対象となるご利用先>

- 海外での取引

- 海外の事業者またはその関連会社が日本国内で行うインターネット上の取引

(ご利用明細に「利用国US」のような海外利用の記載があるご利用分)<適用開始日>

2025年3月1日(土)ご利用分から適用

引用元:新プログラム提供開始および一部サービス内容変更について

改悪内容を理解し、利用状況に応じたカード選びが重要です。

変更点を把握して、賢く利用することが大切なのよ。

参考記事:楽天カード本当にやばい?

2025年3月・7月の最新改悪情報と影響額

2025年の改悪は深刻で、3月と7月に大きな変更が実施されています。これらの変更により、従来の楽天カード活用法が大幅に見直しを迫られています。以下では、具体的な変更内容とその影響額を詳しく分析します。

2025年3月1日実施の主要変更

- 海外利用時の還元率:1.0%→0.2%(VISAおよびMastercard)

- 公共料金対象拡大により0.2%還元範囲が拡大

- 電子マネーチャージ対象の見直し

| 変更項目 | 変更前 | 変更後 | 月間10万円利用時の損失 |

|---|---|---|---|

| 海外利用(VISA/MC) | 1.0%(1,000ポイント) | 0.2%(200ポイント) | 800ポイント |

| 楽天ペイ還元率条件 | 無条件1.5% | 月2回利用必須1.5% | 最大500ポイント |

| プライオリティパス | 無制限利用 | 年5回まで | 実質6,000円相当 |

特に注目すべきは楽天ペイの条件変更です。月2回の楽天ポイントカード提示が必要となり、これを怠ると還元率が1.0%に下がってしまいます。

参考記事:楽天カードはやめたほうがいい?

楽天カードの改悪で実際にどれくらい損をするの?計算シミュレーション

改悪による実際の損失額を把握するため、具体的なシミュレーションを行います。利用パターン別に年間損失額を計算し、楽天カードを継続利用すべきかの判断材料を提供します。このシミュレーションは、実際のユーザーデータを基に作成されており、多くのケースに当てはまる現実的な数値となっています。

改悪後は海外利用の際、他のカードを併用することを検討すべきです。

還元率が下がる分、無駄な出費を抑える工夫が大切なのよね。

年間利用額別の損失金額シミュレーション

楽天カードの改悪による損失額は、年間利用額と利用先によって大きく変わります。以下のシミュレーションでは、一般的な利用パターンを想定し、改悪前後の獲得ポイント差を計算しています。特に年間100万円以上利用するユーザーの損失額は深刻で、他社カードへの乗り換えを真剣に検討すべきレベルに達しています。

| 年間利用額 | 改悪前の年間獲得ポイント | 改悪後の年間獲得ポイント | 年間損失額 | 乗り換え推奨度 |

|---|---|---|---|---|

| 50万円 | 8,500ポイント | 6,200ポイント | 2,300円 | △ |

| 100万円 | 18,000ポイント | 12,800ポイント | 5,200円 | ○ |

| 150万円 | 28,500ポイント | 19,200ポイント | 9,300円 | ◎ |

| 200万円 | 38,000ポイント | 25,400ポイント | 12,600円 | ◎ |

| 300万円 | 56,000ポイント | 36,800ポイント | 19,200円 | ◎ |

このシミュレーションから明らかなように、年間利用額が多いほど損失額も比例して増加します。特に年間150万円以上利用するユーザーは、他社カードへの乗り換えを強く推奨します。

改悪の影響を受ける前に、他のカードの特典を徹底的に比較しましょう。

利用額が多いほど、特典の見直しは欠かせないわね。

公共料金・携帯料金の還元率低下による影響

楽天カードの改悪で影響が大きいのは、公共料金と携帯料金の還元率低下です。これらの固定費は月々の支払いが安定しているため、改悪による損失も継続的に発生します。以下では、具体的な家庭をモデルケースとして、実際の損失額を計算しています。

- 電気代:15,000円/月

- ガス代:8,000円/月

- 水道代:5,000円/月

- 携帯料金(楽天モバイル以外):24,000円/月(4台分)

- 合計:52,000円/月(年間624,000円)

| 費目 | 月額 | 改悪前還元率 | 改悪後還元率 | 月間損失 | 年間損失 |

|---|---|---|---|---|---|

| 電気代 | 15,000円 | 1.0%(150円) | 0.2%(30円) | 120円 | 1,440円 |

| ガス代 | 8,000円 | 1.0%(80円) | 0.2%(16円) | 64円 | 768円 |

| 水道代 | 5,000円 | 1.0%(50円) | 0.2%(10円) | 40円 | 480円 |

| 携帯料金 | 24,000円 | 1.0%(240円) | 0.5%(120円) | 120円 | 1,440円 |

| 合計 | 52,000円 | 520円 | 176円 | 344円 | 4,128円 |

この計算結果から、一般的な4人家族でも年間4,000円以上の損失が発生することがわかります。公共料金や携帯料金での利用比率が高い家庭ほど、改悪の影響を強く受けることになります。

公共料金の支払い方法を見直し、還元率が高いカードに切り替えることを検討しましょう。

家計全体を見直して、他のカードやサービスも比較することが大切よね。

楽天ペイ還元率変更の詳細と対策

2025年7月から実施された楽天ペイの還元率変更は、多くのユーザーにとって見落としがちな重要な変更です。従来は無条件で1.5%の還元率を享受できましたが、現在は月2回以上の楽天ポイントカード提示が必要条件となっています。

この条件を満たさない場合、還元率は1.0%に低下し、実質的に年間数千円の損失につながります。

- 楽天ポイントカードアプリでの月2回以上のポイント提示

- 楽天キャッシュでの決済が対象

- 条件未達成の場合は1.0%還元に低下

月間10万円を楽天ペイで決済する場合、条件未達成による損失は月500円、年間6,000円にも及びます。この対策として、月初めにコンビニなどで意識的に楽天ポイントカードを提示する習慣をつけることが重要です。

楽天カードの改悪の影響を受ける人の特徴と対策

楽天カードの改悪は、すべてのユーザーに均等に影響するわけではありません。利用パターンや楽天経済圏への依存度によって、その影響度は大きく異なります。ここでは、大きな影響を受けるユーザーの特徴を明確にし、それぞれに適した対策を提案します。

楽天ポイントカード提示を忘れないよう、事前に準備しておくことが重要です。

還元率を維持するためには、提示タイミングを見逃さないことが大事なのよね。

そこで、以下のシミュレーションを作成しました。楽天ユーザーは年間利用総額、電気代、ガス代、水道代、携帯料金、海外利用額の6つの項目を入力することでどれだけ損失するかわかるはずです!

楽天経済圏ヘビーユーザーが受ける打撃

楽天経済圏を最大限活用していたヘビーユーザーは、今回の改悪で大きな打撃を受けています。SPU(スーパーポイントアッププログラム)の条件変更やポイント上限の引き下げにより、従来の戦略が通用しなくなっているのが現状です。特に月間10万円以上を楽天市場で利用していたユーザーの損失額は深刻で、抜本的な戦略見直しが必要となっています。

| ユーザータイプ | 主な利用サービス | 改悪前の月間獲得ポイント | 改悪後の月間獲得ポイント | 月間損失額 |

|---|---|---|---|---|

| 楽天市場ヘビーユーザー | 楽天市場(月20万円) | 10,000ポイント | 6,000ポイント | 4,000円 |

| 楽天サービス網羅ユーザー | 楽天市場+楽天証券+楽天銀行等 | 15,000ポイント | 8,500ポイント | 6,500円 |

| 楽天トラベル愛用者 | 楽天トラベル(月5万円) | 2,500ポイント | 1,500ポイント | 1,000円 |

これらのヘビーユーザーに対する対策として、楽天経済圏からの段階的な移行や、他社ポイント経済圏との併用が有効です。特にダイヤモンドZAiの分析記事でも指摘されているように、楽天プレミアムカードの損益分岐点が大幅に変わっているため、カードグレードの見直しも必要です。

楽天経済圏の見直しには、他のポイントプログラムとの比較が重要です。

新しい利用方法を考えるのが大事よ。無駄な出費を見直してみてね。

公共料金メイン利用者の損失額

楽天カードを公共料金の支払いメインで利用していたユーザーは、還元率が1.0%から0.2%に大幅ダウンしたことで、継続利用のメリットが大幅に減少しています。特に一人暮らしから大家族まで、世帯規模に関係なく影響は深刻で、早急な対策が必要な状況です。

- 一人暮らし(公共料金年間15万円):年間損失1,200円

- 夫婦世帯(公共料金年間25万円):年間損失2,000円

- 4人家族(公共料金年間40万円):年間損失3,200円

- 大家族(公共料金年間60万円):年間損失4,800円

公共料金メイン利用者への対策として、以下のような戦略が有効です。

- リクルートカードへの切り替え(1.2%還元維持)

- 三井住友カード(NL)での家族カード活用

- PayPayカードでのPayPay経済圏移行

公共料金の支払いには他のカードを検討し、還元率を比較しましょう。

家計を守るためには、複数のカードを使い分けるのが賢い選択よ。

楽天プレミアムカード保有者の特典縮小

楽天プレミアムカードユーザーにとって、2025年の改悪は痛手となっています。年会費11,000円を支払いながら、主要特典であるプライオリティパスの利用制限(年5回まで)や、選べる特典の楽天市場コース固定化により、投資対効果が大幅に悪化しています。

| 特典項目 | 改悪前 | 改悪後 | 価値の変化 |

|---|---|---|---|

| プライオリティパス | 無制限利用(年間価値60,000円相当) | 年5回まで(年間価値15,000円相当) | -45,000円 |

| 選べる特典 | 3コースから選択可能 | 楽天市場コースのみ | 実質価値半減 |

| 楽天市場還元率 | +3.0%(上限15,000pt/月) | +1.0%(上限5,000pt/月) | 大幅減 |

楽天プレミアムカードユーザーには、以下の対策を強く推奨します。

- 年会費無料の楽天カードへのダウングレード

- 他社プレミアムカードへの乗り換え検討

- 複数の年会費無料カードでの使い分け戦略

楽天カード還元率の一覧と利用先別の効果的な戦略

現在の楽天カードは、利用先によって還元率が大きく異なります。改悪後の還元率を正確に把握し、適切な利用戦略を立てることで、損失を最小限に抑えることが可能です。ここでは、2025年最新の還元率一覧を示し、それぞれの利用先に効果的な戦略を提案します。

プライオリティパスの利用回数制限を考慮し、他のカードとの併用も検討してください。

特典が減っても、他のサービスとの組み合わせを見直すのが大切よ。

現在の還元率一覧表(2025年版)

楽天カードの還元率は利用先によって細かく設定されており、ユーザーが把握しきれないほど複雑化しています。以下の表は、主要な利用先における最新の還元率をまとめたものです。特に注意すべきは、従来1.0%だった多くの利用先で還元率が引き下げられていることです。

| 利用先カテゴリ | 具体的な利用先 | 還元率 | 付与条件 | 上限 |

|---|---|---|---|---|

| 楽天市場・楽天ブックス | 楽天グループオンラインサービス | 3.0%~ | SPU達成状況による | 1,000pt/月 |

| 一般加盟店 | コンビニ・スーパー・百貨店等 | 1.0% | 100円につき1pt | なし |

| 公共料金 | 電気・ガス・水道・NHK | 0.2% | 500円につき1pt | なし |

| 携帯料金 | 楽天モバイル | 1.0% | 100円につき1pt | なし |

| 携帯料金 | 他キャリア | 0.5% | 200円につき1pt | なし |

| 海外利用 | 海外加盟店(VISA・MC) | 0.2% | 500円につき1pt | なし |

| 保険料 | 生命保険・損害保険等 | 0.5% | 200円につき1pt | なし |

| 税金 | 自動車税・固定資産税等 | 0.2% | 500円につき1pt | なし |

この還元率一覧から明らかなように、楽天カードは楽天市場以外での利用メリットが大幅に減少しています。特に公共料金や税金、海外利用時の0.2%還元は、他社カードと比較して著しく低い水準となっています。

還元率の引き下げが進んでいるため、定期的に見直しが必要です。

利用先によって還元率が変わるから、計画的に使うことが大切なのよ。

楽天以外での還元率と他社比較

楽天カードの楽天市場以外での還元率を他社主要カードと比較すると、その劣位性が明確になります。特に日常的な利用場面において、楽天カードを選択する理由は大幅に減少しているのが現状です。以下の比較表では、主要な利用先での還元率を詳細に比較しています。

この比較から明らかなように、楽天市場以外での利用においては、楽天カードはほぼすべての場面で他社カードに劣っています。特にリクルートカードの1.2%還元や三井住友カード(NL)のコンビニ7%還元は、楽天カードユーザーにとって魅力的な乗り換え先となっています。

還元率だけでなく、各カードの特典や利用シーンを総合的に評価しましょう。

カード選びは還元率だけじゃなくて、使い道も考慮してね。

還元率を最大化する使い分け方法

現在の楽天カードを最大限活用するためには、他社カードとの併用による使い分けが必要となります。楽天カードのメリットを活かしつつ、デメリットを他社カードで補完する戦略が効果的です。以下では、具体的な使い分けパターンを提案します。

楽天カード使用推奨場面

- 楽天市場での買い物(3%~)

- 楽天ブックス・楽天ビューティー

- 楽天ポイント加盟店での買い物

- 楽天ペイ利用時(条件達成で1.5%)

他社カード使用推奨場面

- 公共料金→リクルートカード(1.2%)

- コンビニ→三井住友カード(NL)(最大7%)

- 海外利用→リクルートカード(1.2%)

- Amazon→JCBカードW(2%)

この使い分け戦略により、年間数万円のポイント差が生じる可能性があります。特に月間10万円以上を複数カードで使い分ける場合、年間20,000円以上のポイント向上が期待できます。

楽天カード改悪後の有力な乗り換え先おすすめのクレジットカード4選

楽天カードの改悪により、多くのユーザーが乗り換えを検討しています。ここでは、楽天カードからの乗り換え先として有力な5つのクレジットカードを詳細に分析します。それぞれのカードの特徴と、どのような利用パターンに効果的かを明確に示します。

複数のカードを使う際は、年会費や特典の条件をしっかり比較しましょう。

還元率だけではなく、利用シーンに応じたカード選びが大切なのよ。

三井住友カード(NL):コンビニ最大7%還元

三井住友カード(NL)は、コンビニ利用が多いユーザーにとって楽天カードからの有力な乗り換え先の一つです。対象のコンビニ・飲食店でスマホのタッチ決済を利用することで、最大7%という驚異的な還元率を実現できます。楽天カードのコンビニ利用1%と比較すると、月間5万円のコンビニ利用で年間36,000円もの差が生じます。

三井住友カード(NL)の7%還元対象店舗には、セブン-イレブン、ローソン、ファミリーマート、マクドナルド、すき家、ドトールコーヒーなど、日常利用頻度の高い店舗が含まれています。三井住友カード公式サイトで最新の対象店舗を確認できます。

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

還元率が高いですが、利用条件や上限に注意が必要です。

コンビニだけでなく、他の利用シーンも考えるといいわね。

リクルートカード:公共料金1.2%維持

リクルートカードは、楽天カードで改悪された公共料金の還元率を1.2%で維持している貴重なカードです。税金支払いでも還元率が下がらないため、楽天カードで公共料金を支払っていたユーザーにとって効果的な乗り換え先となります。年会費無料でありながら、基本還元率1.2%は業界トップクラスの水準です。

- リクルートカード:4,800ポイント獲得

- 楽天カード(改悪後):800ポイント獲得

- 年間差額:4,000円の差

リクルートカードで貯まるリクルートポイントは、Pontaポイントやdポイントに等価交換できるため、利用先に困ることもありません。特にローソンやKFCなどのPonta加盟店が充実しているため、日常的なポイント利用も便利です。

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

公共料金の支払い以外でも活用方法を検討し、多角的に得られるポイントを最大化しましょう。

リクルートカードの特典をフル活用するために、日常の買い物にも使ってみると良いわよ。

PayPayカード:PayPay経済圏への移行

PayPayカードは、楽天経済圏からPayPay経済圏への移行を検討するユーザーに効果的な選択肢です。PayPay利用時の1.5%還元(PayPayカード決済)に加え、Yahoo!ショッピングでの高還元率により、楽天市場の代替手段として機能します。ソフトバンクユーザーやYahoo!プレミアム会員は、さらに高い還元率を実現できます。

| 経済圏比較項目 | PayPay経済圏 | 楽天経済圏(改悪後) | 優位性 |

|---|---|---|---|

| ネットショッピング還元率 | Yahoo!ショッピング:最大5% | 楽天市場:最大3%(上限1,000pt) | PayPay優位 |

| 決済アプリ還元率 | PayPay:0.5%~1.5% | 楽天ペイ:1.0%~1.5%(条件付き) | ほぼ同等 |

| 証券会社連携 | PayPay証券:ポイント投資可 | 楽天証券:改悪により魅力減 | PayPay優位 |

| キャンペーン頻度 | 高頻度 | 減少傾向 | PayPay優位 |

PayPay経済圏の最大のメリットは、改悪リスクが相対的に低いことです。楽天のような大幅な条件変更が少なく、安定したポイント獲得が期待できます。

PayPayカード!

Yahoo!ショッピング・LOHACOなら最大5%還元。

PayPayクレジット利用で最大2%のポイント付与も可能です。

・本人または配偶者に安定した継続収入がある方

・本人認証が可能な携帯電話をお持ちの方

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:なし

ショッピング保険:なし

※Google Payのタッチ決済はVisa・Mastercardのみ対応

※カード番号は最短即日

- ソフトバンクの利用料金は1.5%還元

- カード番号レスで安心

- カード利用時に利用速報が届く

- 本人認証サービス(3Dセキュア)

- PayPayクレジット利用で最大2%付与

- Yahoo!ショッピング・LOHACO利用で最大5%還元

- 公共料金の支払いでもポイントが貯まる

PayPay経済圏の特典を最大限に活用するために、利用頻度を見直してください。

還元率だけでなく、特典の内容もチェックしておくといいわよ。

セゾンパール・アメリカン・エキスプレス・カード:QUICPay利用で3%

セゾンパール・アメリカン・エキスプレス・カードは、QUICPay利用時に3%の高還元率を実現する隠れた優秀カードです。年会費実質無料(年1回利用で翌年無料)でありながら、QUICPayが使える店舗での還元率は楽天カードの3倍となります。コンビニ、スーパー、ドラッグストアなど幅広い店舗でQUICPayが利用できるため、日常利用でのメリットは大きいです。

QUICPayは非接触決済のため、レジでの支払いがスムーズで、楽天カードのような決済時の手間もありません。月間3万円をQUICPay対応店舗で利用する場合、楽天カードと比較して月600円、年間7,200円の差が生じます。

セゾンパール・アメックス®

完全ナンバーレスで安心・安全なカードライフを。

ポイントは有効期限なしで安心して貯められます。

2年目以降:1,100円(税込)

※前年に1円以上の利用で翌年度も無料

デジタルカード:作成不可

※QUICPay利用時最大2.0%

海外旅行保険:なし

ショッピング保険:なし

通常カード:最短3営業日程度で発行

- QUICPay利用で永久不滅ポイントが最大2%相当還元

- 完全ナンバーレスに対応

- 新規入会で永久不滅ポイントを最大8,000円相当プレゼント

楽天カードを解約せずに損失を最小化する方法

楽天カードを完全に解約することに抵抗があるユーザーや、楽天市場での利用メリットを維持したいユーザーのために、解約せずに損失を最小化する方法を提案します。適切な併用戦略により、改悪の影響を大幅に軽減することが可能です。

QUICPayの利用で還元率が高いですが、利用店舗を事前に確認して効率的に使いましょう。

高還元率に目が行きがちだけど、他の特典もチェックすることが大切よ。

他社カードとの併用戦略

楽天カードの改悪による損失を最小化するには、利用先に応じた他社カードとの使い分けが効果的です。楽天カードは楽天市場専用として残し、その他の支払いは還元率の高い他社カードを使用する戦略が推奨されます。以下では、具体的な併用パターンを提案します。

- 楽天カード:楽天市場・楽天サービス専用

- リクルートカード:公共料金・税金・海外利用

- 三井住友カード(NL):コンビニ・対象飲食店

この併用戦略により、楽天カード単体利用と比較して月間約2,000円、年間24,000円以上のポイント向上が期待できます。

併用カードのポイントの有効期限をしっかり把握しておくことが重要です。

使い分ける際は、利用先の特典やキャンペーンを見逃さないようにね。

楽天市場での還元率維持テクニック

楽天市場での還元率を最大化するためには、改悪後のSPU条件を効率的に達成することが重要です。すべての条件を達成する必要はなく、コストパフォーマンスの高い条件のみを選択的に達成する戦略が効果的です。以下では、費用対効果の高いSPU条件を厳選して紹介します。

| SPU条件 | 還元率向上 | 必要コスト | 費用対効果 | 推奨度 |

|---|---|---|---|---|

| 楽天カード利用 | +2% | 0円 | ◎ | 強く推奨 |

| 楽天銀行+楽天カード | +0.5% | 0円 | ◎ | 推奨 |

| 楽天証券(500円積立) | +0.5% | 月500円 | ○ | 推奨 |

| 楽天ブックス(1,000円購入) | +0.5% | 月1,000円 | △ | 条件付き |

| 楽天モバイル | +4% | 月3,278円 | △ | 要検討 |

コストパフォーマンスが高いのは、楽天銀行口座開設と楽天証券での500円積立です。これらの条件達成により、追加コストを月500円に抑えながら+1%の還元率向上を実現できます。

SPUの条件達成において、定期的に見直しを行うことが必要です。

コストパフォーマンスを意識することで、賢く還元を増やすのよ。

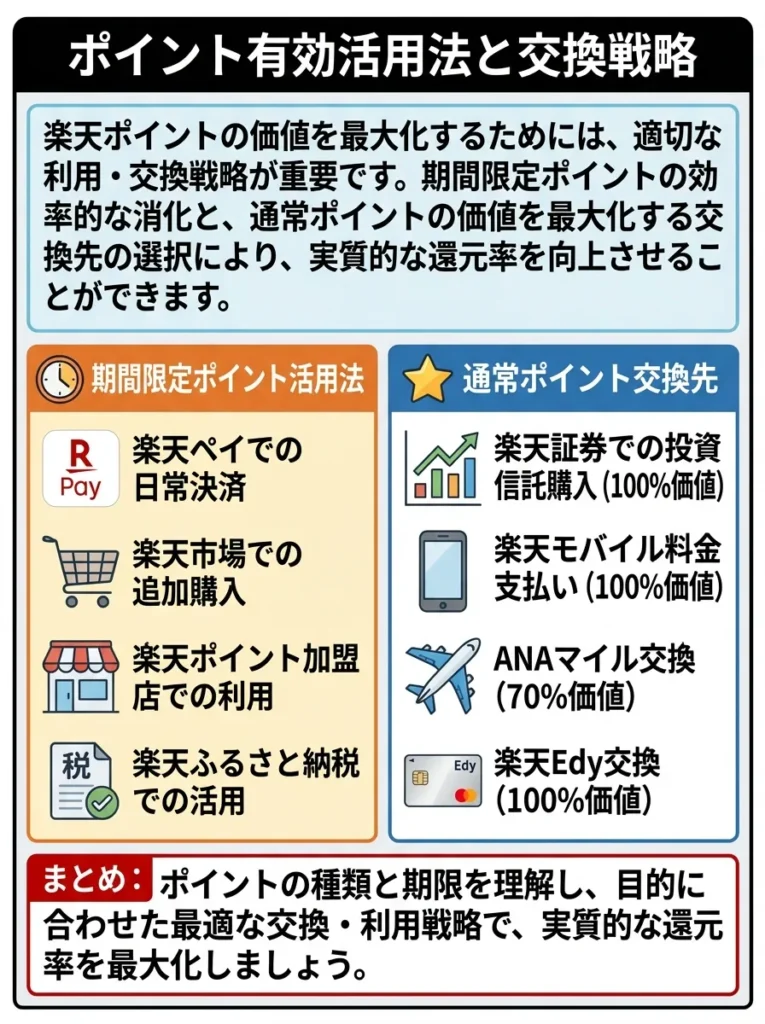

ポイント有効活用法と交換戦略

楽天ポイントの価値を最大化するためには、適切な利用・交換戦略が重要です。期間限定ポイントの効率的な消化と、通常ポイントの価値を最大化する交換先の選択により、実質的な還元率を向上させることができます。

期間限定ポイント活用法

- 楽天ペイでの日常決済

- 楽天市場での追加購入

- 楽天ポイント加盟店での利用

- 楽天ふるさと納税での活用

通常ポイント交換先

- 楽天証券での投資信託購入(100%価値)

- 楽天モバイル料金支払い(100%価値)

- ANAマイル交換(70%価値)

- 楽天Edy交換(100%価値)

特に楽天証券での投資信託購入は、ポイントを100%の価値で資産運用に回せるため、長期的な資産形成と合わせて一石二鳥の効果が期待できます。

楽天カードの改悪に関するよくある質問

楽天カードの改悪に関して、多くのユーザーから寄せられる質問と、専門家の視点からのアドバイスをまとめました。改悪への対応について迷っているユーザーの判断材料として活用してください。

期間限定ポイントの使用期限を常に把握し、計画的に消化することが重要です。

ポイントを貯めるだけでなく、使うタイミングも考えることが大切なのよ。

楽天ポイントはいつまで使える?

楽天ポイントには通常ポイントと期間限定ポイントがあり、それぞれ有効期限が異なります。通常ポイントは最後にポイントを獲得してから1年間有効で、新たなポイント獲得により延長されます。期間限定ポイントは付与時に個別に設定された期限があり、通常は1~3か月程度です。

楽天カードを解約してもポイントは残りますが、楽天会員を退会するとすべてのポイントが失効します。解約前には必ずポイント残高を確認し、有効期限内に使い切るか、他のポイントサービスに交換することを推奨します。

期間限定ポイントの期限をカレンダーに記入して、忘れずに活用しましょう。

ポイントの種類によって戦略を変えるのが大事よ。通常ポイントは長期的に使えるから計画的にね。

楽天経済圏から完全離脱すべき?

楽天経済圏からの完全離脱は、個々の利用状況により判断が分かれます。楽天市場での年間利用額が100万円以上で、SPU条件を効率的に達成できるユーザーは、完全離脱よりも縮小利用が適切です。一方、楽天市場利用が年間50万円以下で、公共料金や日常決済がメインのユーザーは、他社経済圏への移行を強く推奨します。

段階的離脱戦略として、まず楽天カード以外の支払いを他社カードに移行し、その後楽天市場利用も徐々に縮小していく方法が現実的です。急激な変更はポイント失効リスクもあるため、計画的な移行が重要です。

各経済圏の特典を比較し、長期的なメリットを考慮することが大切です。

自分のライフスタイルに合ったカードを選ぶことが、一番のポイントなのよ。

今後さらなる改悪はある?

楽天の業績状況と競合環境を考慮すると、今後も段階的な条件変更が継続される可能性が高いです。特に以下の分野での改悪リスクが指摘されています。

- 楽天市場でのSPU条件のさらなる厳格化

- 楽天ペイの還元率条件の複雑化

- 楽天証券でのポイント投資条件の変更

- 基本還元率の引き下げ(1.0%→0.5%など)

これらのリスクを踏まえ、楽天サービスに過度に依存しない分散戦略を取ることが重要です。複数のポイント経済圏を併用し、一つの経済圏の改悪による影響を最小化する準備をしておくことを強く推奨します。

まとめ:楽天カードの改悪時代の効果的戦略

楽天カードの改悪は、多くのユーザーにとって年間数万円の損失をもたらす深刻な問題です。本記事で分析した通り、公共料金や海外利用、携帯料金などの還元率大幅減により、従来の楽天カード一枚主義は成り立たなくなりました。

重要なのは、自身の利用パターンを正確に把握し、データに基づいた対策を講じることです。年間100万円以上の楽天市場利用者は縮小戦略、それ以下のユーザーは乗り換え戦略が基本方針となります。

- 利用先別のカード使い分けによる還元率最大化

- 他社高還元カードとの併用による損失補填

- 楽天経済圏依存度の段階的縮小

- 分散投資によるリスク回避

楽天カードの改悪は止まらない可能性が高く、早期の対策実施が重要です。本記事で紹介した乗り換え先カードや併用戦略を参考に、自身に効果的な対策を選択してください。適切な対策により、改悪による損失を回避し、むしろ従来以上のポイント獲得も可能となります。

※各カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。(参考記事:楽天カード審査の真実は本当にガバガバ?)

今後の改悪に備え、利用条件を常に確認することが重要です。

見直しが多いから、こまめに情報をチェックするのが大事よ。

※上記は2025年10月時点の情報です。還元率や条件は予告なく変更される場合があります。最新情報は各社公式サイトでご確認ください

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております