・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

「PayPayカードを作ろうか迷っているけど、ネットでやめた方がいいという声を見かけて不安」

「すでに持っているけど、このまま使い続けて大丈夫だろうか」

そんな悩みを抱えていませんか。

PayPayカードは年会費無料で基本還元率1.0%と魅力的に見えますが、実際には「審査に時間がかかりすぎる」「サポート対応が不十分」「思ったよりメリットがない」といったネガティブな声も多く聞かれます。

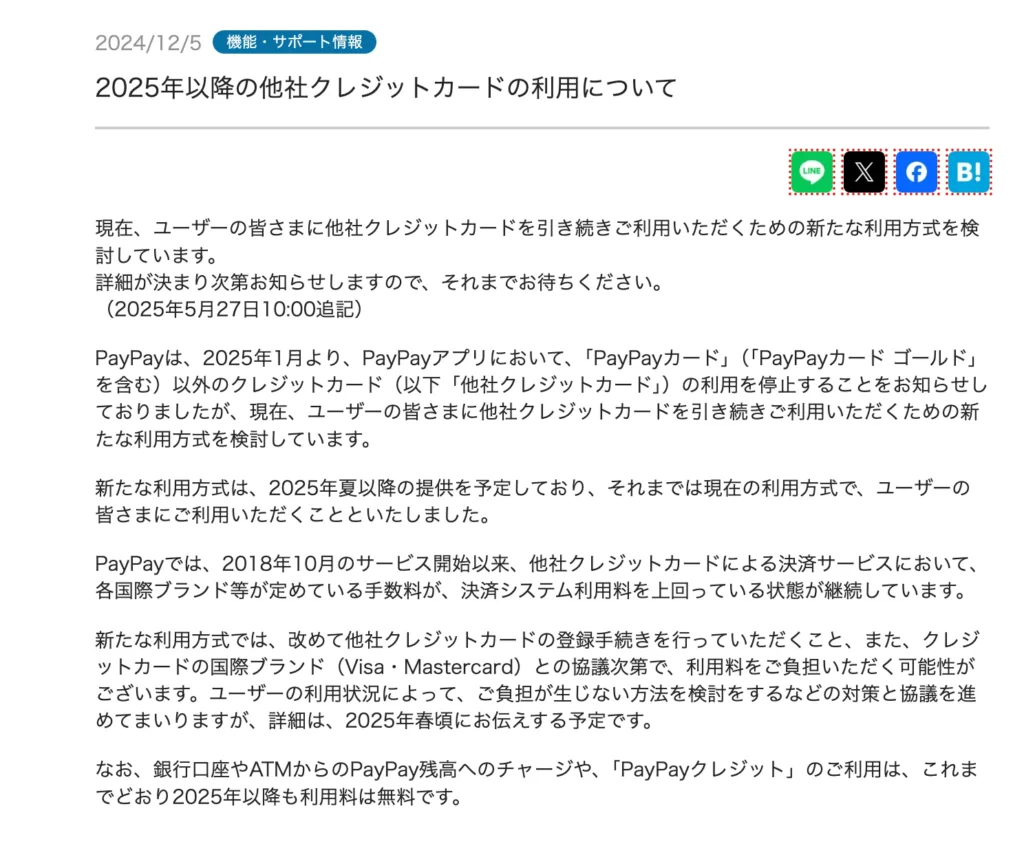

特に2025年1月以降、PayPayと紐付けできるのはPayPayカード系列のみとなり、半ば強制的な印象を受けたユーザーから不満の声が上がっています。

さらに、知恵袋やSNSでは「PayPayカードは怖い」「審査落ちした」という投稿が目立ち、本当に申し込んで良いのか判断に迷う方が増えています。

しかし、実際にはすべての人にとってデメリットばかりではなく、使い方次第ではメリットを享受できる可能性もあります。

本記事では、PayPayカードはやめた方がいいのかを徹底分析し、やめた方がいい人の特徴、逆に使い続けるべき人の条件、審査の実態、さらには代替カードの選び方まで、あなたが後悔しないための判断材料を網羅的に解説します。

この記事を読めば、PayPayカードが本当に自分に必要なのかを明確に判断できるようになります。

PayPayカードに不安を感じている方へ

PayPayカードと比較して、より安心で高還元なカードを見つけましょう

| 項目 | PayPayカード (比較基準) | 楽天カード | JCB CARD W | JCB CARD S | 三井住友カード(NL) |

|---|---|---|---|---|---|

| 券面 |  |  |  |  | .jpg) |

| PayPayカードからの乗り換えメリット | PayPay依存が強く、他のサービスでの恩恵が少ない。Yahoo!経済圏以外では魅力が薄い。 | 楽天ポイントは使い道が圧倒的に豊富。PayPayポイントより汎用性が高く、楽天市場で3%以上還元。 | Amazon・スタバで最大21倍※。JCBブランドの信頼性とポイント交換先の自由度が魅力。 | 年齢制限なしで誰でも申込可能。スタバ・ドミノピザなど優待店舗が充実。JCBの安心感。 | 完全ナンバーレスで高セキュリティ。コンビニ3社・マクドナルドで最大7%還元。三井住友ブランドの信頼性。 |

| 年会費(税込) | 永年無料 | 永年無料 | 永年無料(税込) (18~39歳限定) | 永年無料(税込) | 永年無料 |

| 基本還元率 | 1.0% | 1.0% 同等だが使い道が豊富 | 1.0%※ 提携店で最大21倍※ | 0.5%※ 優待で最大20倍※ | 0.5% 特約店で最大7% |

| ポイントの使いやすさ | PayPayポイントはPayPay決済でしか使えない。Yahoo!経済圏以外では使い道が限定的。 | 楽天ポイントは日本最大級。コンビニ・ドラッグストア・飲食店など幅広く使える。 | Oki Dokiポイントは交換先が豊富。Amazon・楽天ポイント・マイルなど自由に選べる。 | Oki Dokiポイントは交換先が豊富。キャッシュバックにも対応で使い勝手抜群。 | Vポイントは使い道が多彩。コンビニ・飲食店での支払いやポイント投資も可能。 |

| 国際ブランド | Visa / Mastercard / JCB | Visa / Mastercard / JCB / AMEX | JCB | JCB | Visa / Mastercard |

| 発行スピード | 最短5分 (バーチャルカード) | 約1週間 | 最短5分※1 (モバ即) | 最短5分※1 (モバ即) | 最短10秒 (即時発行) |

| セキュリティ・信頼性 | 券面にカード番号記載。比較的新しい会社で実績が少なく、不安の声も。 | 楽天カード株式会社の長年の実績。会員数は2,900万人を超える信頼のブランド。 | 国際ブランドJCB直営の安心感。60年以上の歴史を持つ日本発の国際ブランド。 | 国際ブランドJCB直営の安心感。不正検知システムと24時間監視体制で安心。 | 完全ナンバーレスで業界最高水準のセキュリティ。三井住友ブランドの圧倒的な信頼性。 |

| 特典・強み | ・PayPayとの連携で1.5%還元 ・Yahoo!ショッピングで最大5% ・PayPay経済圏でのみ有利 | ・楽天市場で常時3%以上 ・楽天ポイントが使いやすい ・入会特典5,000ポイント | ・Amazon・セブン-イレブンで3倍※ ・スターバックスで最大21倍※ ・18~39歳限定の高還元 | ・年齢制限なしで申込可能 ・スタバ・ドミノピザで最大20倍※ ・優待サービス充実 | ・コンビニ3社・マクドナルドで最大7% ・完全ナンバーレスで安心 ・SBI証券の投信積立でポイント還元 |

| こんな人におすすめ | PayPayとYahoo!ショッピングを頻繁に使う方のみ。それ以外の用途では恩恵が限定的。 | 楽天市場をよく使う方。ポイントの使い道が豊富で日常生活で便利に使いたい方。 | 18~39歳で高還元率を求める方。Amazonやスタバをよく利用する若年層におすすめ。 | 40歳以上の方。年齢制限なく高還元カードを探している方。優待サービス重視の方。 | セキュリティ重視の方。コンビニやマクドナルドをよく利用する方。信頼性を求める方。 |

| 詳細・申し込み | PayPayカード詳細 | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

PayPayカードは基本還元率1.0%と悪くありませんが、PayPayポイントの使い道がPayPay決済に限定されるのが最大の弱点です。編集部が厳選した4枚は、ポイントの使い道が豊富で、特定の場所での高還元率が魅力です。PayPay経済圏以外でも恩恵を受けられるカードへの乗り換えを検討してみてはいかがでしょうか。横スクロールで全ての情報を確認できます。

【注釈】

※ 還元率は交換商品により異なります。

※1 モバ即の入会条件は、【1】9:00AM~8:00PMでお申し込み(受付時間を過ぎた場合は、翌日受付扱い)、【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)。モバ即での入会後、カード到着前の利用方法については、公式サイトをご確認ください。詳細はJCB公式サイトをご覧ください。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

PayPayカードの基本スペックと現在の立ち位置

PayPayカードはおすすめ!

別カードの新規申込でリスク分散しながら、利用枠を確保できます。

PayPayカードなら年会費無料だから、持っていて損はありません。

PayPayカードについて判断する前に、まずは基本的なスペックと市場での立ち位置を正確に理解しておく必要があります。

ここでは客観的なデータに基づいて、PayPayカードの実態を整理します。PayPayカードの基本スペックは以下の通りです。

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 1.0% |

| 最大還元率 | 1.5%(PayPayステップ条件達成時) |

| 申込条件 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・有効なYahoo! JAPAN IDをお持ちの方 ・お申し込みにはスマートフォンが必要です |

| 発行スピード | 最短5分でバーチャルカード発行 |

| 家族カード | 無料 |

| ETCカード | 年会費550円 |

| 旅行保険 | なし |

| ショッピング保険 | なし |

PayPayカードは2021年12月にYahoo! JAPANカードの後継として登場しました。最大の特徴は、PayPay公式サイトが提供するキャッシュレス決済サービスとの連携です。

2025年1月からはPayPayにチャージできる唯一のクレジットカードとなり、実質的にPayPayユーザーには必須のカードとなっています。

しかし、この「唯一の選択肢」という状況が、ユーザーに選択の余地を与えない強制的な印象を与え、不満の声につながっている側面もあります。

年会費無料という点は魅力的ですが…

- 旅行保険やショッピング保険が付帯しない

- ETCカードが有料

- 他の無料クレジットカードと比較するとサービス内容が限定的

であることも事実です。

また、基本還元率1.0%は決して低くはありませんが、楽天カードやリクルートカードなど同水準の還元率を持つカードは他にも存在します。

PayPayカードならではの強みは、PayPayとの連携によるポイント還元アップにありますが、そのためにはPayPayステップの条件達成が必要となり、すべてのユーザーが恩恵を受けられるわけではありません。

PayPayカードをやめた方がいいと言われる5つの理由

PayPayカードに対して「やめた方がいい」という声が上がる背景には、具体的な理由があります。

ここではユーザーの声や客観的なデータに基づいて、主要な5つの理由を詳しく解説します。

審査に時間がかかる場合、他のカードも検討することをおすすめします。

サポート対応の評判も大切だから、口コミをチェックしてみてね。

還元率の条件達成が現実的に難しい

PayPayカードの最大還元率1.5%は魅力的に見えますが、実際には条件達成のハードルが高いという声が多く聞かれます。

PayPayステップで1.5%還元を達成するための条件は以下の通りです。

- 月間30回以上の決済

- 月間10万円以上の利用

一見すると達成可能に思えるかもしれませんが、実際には「月間30回の決済」を達成するには、ほぼ毎日PayPayまたはPayPayカードで支払いをする必要があります。

コンビニやスーパーで毎回PayPayを使う習慣がない方にとっては、意識的に回数を増やさなければならず、かなりの労力が必要です…。

さらに「月間10万円以上の利用」という条件も、家賃や光熱費などの固定費をPayPayカードで支払えない場合、日常の買い物だけで達成するのは容易ではありません。

結果として、多くのユーザーは条件未達成のまま基本還元率1.0%での利用にとどまり、「思ったよりお得ではない」という印象を抱くことになります。

実際、Yahoo!知恵袋などでは以下のような声が見られます。

「PayPayステップの条件が厳しすぎて、結局1.0%還元しかもらえない。それなら楽天カードで楽天市場で買い物した方がポイントが貯まる」

「30回決済を意識しすぎて、必要ないものまで買ってしまい本末転倒だった」

このように、高還元率を求めてPayPayカードを作ったものの、条件達成の難しさから期待外れに終わるケースが多いのです。

条件達成が難しい場合は、他のカードも比較検討することをお勧めします。

還元率を狙うよりも、使い勝手を重視するのも大切よね。

旅行保険やショッピング保険が一切付帯しない

PayPayカードの大きなデメリットとして、旅行傷害保険とショッピング保険が一切付帯しない点が挙げられます。

これは年会費無料のクレジットカードの中でも珍しく、他の無料カードと比較した際の明確な弱点となっています。

一般的な年会費無料カードとの比較は以下の通りです。

| カード名 | 海外旅行保険 | 国内旅行保険 | ショッピング保険 |

|---|---|---|---|

PayPayカード | なし | なし | なし |

楽天カード | 最高2,000万円 | なし | なし |

エポスカード | 最高500万円 | なし | なし |

セゾンカードインターナショナル | なし | なし | なし |

イオンカードセレクト | なし | なし | 年間50万円 |

上記の通り、年会費無料カードでも海外旅行保険やショッピング保険が付帯しているものは少なくありません。特に海外旅行に頻繁に行く方や、高額商品を購入する機会が多い方にとって、保険の有無は重要な判断材料となります。

実際のユーザーからは以下のような不満の声が聞かれます。

「海外旅行に行く予定があったので、別途保険付きのカードを作り直すことになった。最初からPayPayカードを選ばなければよかった」

「高額な家電を買ったのに、故障しても補償がないと知ってショックだった」

PayPayカードゴールド(年会費11,000円)であれば海外旅行保険最高1億円、国内旅行保険最高5,000万円、ショッピングガード保険年間300万円が付帯しますが、一般カードには一切の保険が付帯しません。

メインカードとして使うには不安が残ると感じるユーザーが多いのも納得できます。

旅行や買い物でのリスクを考え、保険の有無をしっかり確認することが重要です。

保険がない分、他での特典やサービスをよくチェックしてね。

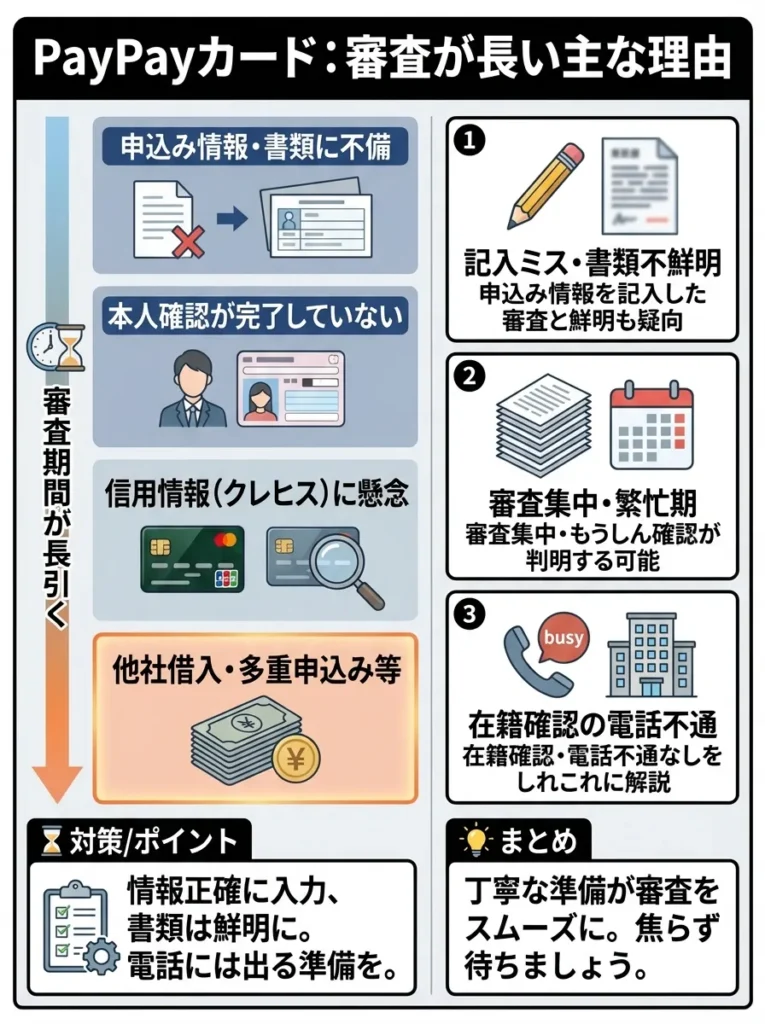

審査が長引くケースが多発している

PayPayカードの審査については、「審査中 長い」というキーワードで多くの検索がされており、実際に審査完了までの時間が長引くケースが頻発しています。

公式サイトでは「最短5分でバーチャルカード発行」と謳われていますが、これはあくまで最短のケースであり、実際には数日から数週間かかることも珍しくありません。

Yahoo!知恵袋やSNSでは以下のような投稿が目立ちます。

「審査中のまま1週間経過。いつ結果が出るのか不安」

「申し込みから2週間経っても審査中のまま。問い合わせても具体的な回答がもらえない」

「最短5分と書いてあったのに、実際には10日かかった。急いでいたのに間に合わなかった」

審査が長引く主な原因としては以下が考えられます。

- 申込内容の確認に時間がかかる

- 信用情報機関への照会に時間がかかる

- 申込が集中する時期(キャンペーン期間など)

- 本人確認書類の不備

- 過去のクレジットヒストリーに問題がある

特に問題なのは、審査状況を確認する手段が限られており、ユーザーが不安な状態で待たされることです。審査に落ちるならまだしも、審査中のまま長期間待たされるのは精神的なストレスにもなります。

実際、審査に時間がかかりすぎて、その間に他のカードを申し込んだというユーザーも少なくありません。スピーディーなカード発行を期待していた方にとっては、大きな失望となるでしょう。

審査の遅延は信用情報が影響するため、事前に確認しておくことが重要です。

審査が長引くと不安になるけれど、焦らず待つことも大切ですわね。

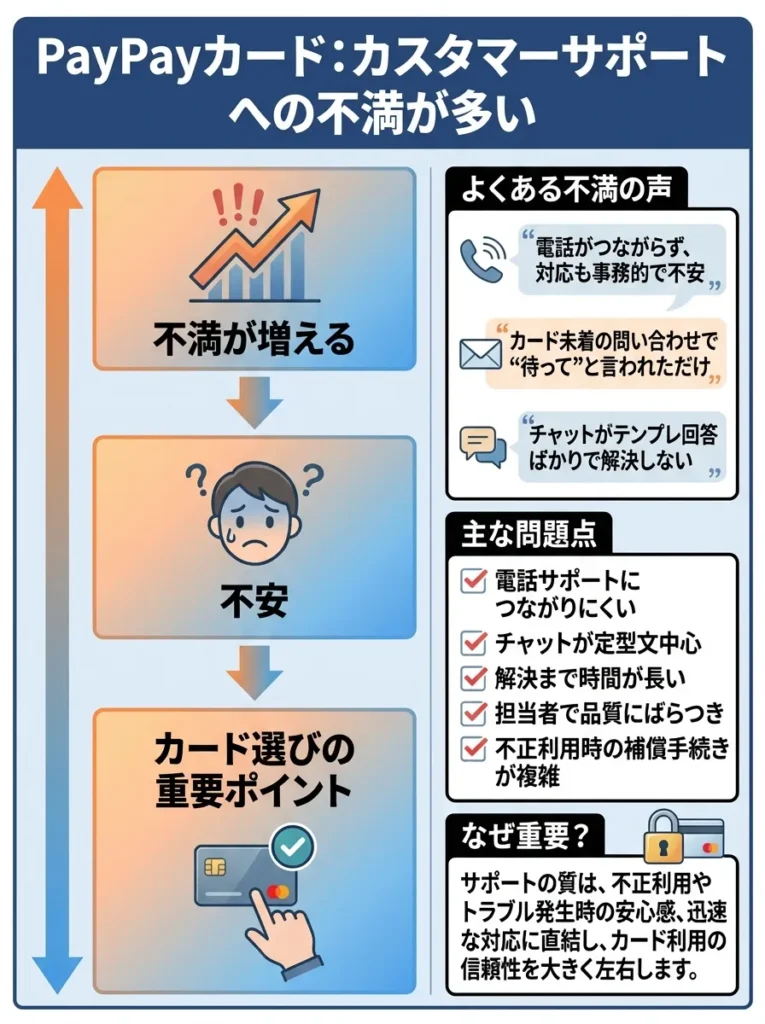

カスタマーサポートの対応に不満の声が多い

PayPayカードのカスタマーサポートについて、対応の質や速度に不満を持つユーザーが多いことも見逃せません。特にトラブル発生時の対応が遅い、問題解決に至らないといった声が目立ちます。

実際のユーザーからは以下のような不満が寄せられています。

- 「不正利用の疑いがあって問い合わせたが、電話がなかなかつながらず、対応も事務的で不安が残った」

- 「カードが届かないので問い合わせたが、配送状況の確認すらしてもらえず、ただ待てと言われただけ」

- 「チャットサポートを使ったが、テンプレート回答ばかりで具体的な解決策を教えてもらえなかった」

カスタマーサポートに関する主な問題点は以下の通りです。

- 電話サポートにつながりにくい

- チャットサポートの回答が定型文中心

- 問題解決までの時間が長い

- 担当者によって対応の質にばらつきがある

- 不正利用時の補償手続きが複雑

クレジットカードは金融商品であり、不正利用や盗難などのトラブルが発生する可能性があります。そうした緊急時に迅速かつ丁寧なサポートが受けられるかどうかは、カード選びの重要なポイントです。サポート体制に不安があると、安心してカードを使い続けることができません。

特に、PayPayカード公式サイトのヘルプページを見ても、問い合わせ方法が限られており、問題解決までのプロセスが明確でないことが不安を助長しています。

カスタマーサポートの評価は、サービス選択の重要な要素です。事前に口コミを確認しましょう。

トラブル時の対応が不安なら、事前にサポート体制を確認しておくと安心ですわね。

ETCカードが有料で使い勝手が悪い

PayPayカードのETCカードは年会費550円が必要であり、これも他の無料カードと比較した際のデメリットとなっています。

主要な年会費無料クレジットカードのETCカード年会費は以下の通りです。

| カード名 | ETCカード年会費 |

|---|---|

PayPayカード | 550円 |

楽天カード | 550円(条件付き無料) |

イオンカードセレクト | 無料 |

セゾンカードインターナショナル | 無料 |

JCB CARD W | 無料 |

上記の通り、年会費無料のクレジットカードでもETCカードが無料のものは複数存在します。年間550円という金額は決して高額ではありませんが、「本体カードは無料なのにETCカードだけ有料」という点に納得できないユーザーも少なくありません。

実際、以下のような声が聞かれます。

「ETCカードが有料なので、結局別のカードでETCを作った。それならPayPayカード自体いらなかったかも」

「年会費無料のカードなのに、ETCカードで年会費を取られるのは納得できない」

「PayPayカードゴールドならETCカードも無料だが、そのために年会費11,000円払うのは本末転倒」

特に、車での移動が多い方や高速道路を頻繁に利用する方にとって、ETCカードの年会費は無視できないコストとなります。ETCカード目的でクレジットカードを選ぶ場合、PayPayカードは候補から外れやすいでしょう。

以上の5つの理由が、PayPayカードを「やめた方がいい」と言われる主な背景です。

【編集部の調査】PayPayカードのやめた方がいいのかを徹底分析

実際にPayPayカードを使用したユーザーからは、さまざまな意見が寄せられています。

ここでは、特にネガティブな声に焦点を当て、知恵袋やSNSでの実際の投稿内容を分析します。

ETCカードの年会費以上に、利用頻度を考慮することが重要です。

年会費を気にする時は、特典やサービスも忘れないでね。

知恵袋で見られる代表的な不満の声

Yahoo!知恵袋では、PayPayカードに関する多数の質問や相談が投稿されています。その中から代表的な不満の声を紹介します。

「PayPayカードを作ったが、期待していたほどポイントが貯まらない。PayPayステップの条件が厳しすぎて、結局1.0%還元しか受けられない。それなら最初から楽天カードにしておけばよかったと後悔している」

「審査に10日以上かかり、その間何の連絡もなく不安だった。最短5分と書いてあったのは何だったのか。結局カードが届いたのは申し込みから2週間後。急いでいたので他のカードも申し込んでしまい、無駄になった」

「不正利用の疑いがあって問い合わせたが、電話がつながらず、チャットも定型文の返答ばかり。結局問題解決まで1ヶ月かかった。こんなサポート体制では安心して使えない」

「Yahoo! JAPANカードから強制的に切り替えさせられた感じがして不満。以前の方がサービスが良かったのに、改悪された印象しかない」

「ETCカードが有料なのが納得できない。本体カードは無料なのに、なぜETCカードだけ有料なのか。他の無料カードはETCも無料なのに」

これらの声から分かるのは、主に以下の点での不満が多いということです。

- 期待していた還元率が得られない

- 審査に時間がかかりすぎる

- サポート対応が不十分

- Yahoo! JAPANカードからの移行に対する不満

- 付帯サービスの少なさ

ポイント還元率を最大限に活用するため、条件を確認してから申し込みましょう。

審査期間の長さも考慮して、余裕を持って申し込むことが大切よ。

SNSで拡散される「怖い」という実態

SNS上では、PayPayカードに対して「怖い」という表現が使われることがあります。

実際のSNS投稿から見られる「怖い」と感じる理由は以下の通りです。

「PayPayカードの利用限度額が最初から高すぎて怖い。50万円とか設定されているけど、そんなに使う予定ないし、万が一不正利用されたらと思うと不安」

「PayPayにオートチャージ設定したら、気づかないうちにどんどんチャージされていて請求額を見てびっくり。使いすぎコントロールができず怖い」

「セキュリティ面が不安。PayPayアプリと連携しているから、もしスマホを落としたら不正利用されそうで怖い」

「審査に通りやすいと聞いて申し込んだが、逆に審査が甘すぎるのでは?セキュリティ大丈夫?と不安になる」

この「怖い」という評判を整理すると、以下の3つのパターンに分類できます。

利用限度額が高すぎることへの不安

PayPayカードは初回の利用限度額が比較的高めに設定されることがあり、それが逆に不安を招いています。

クレジットカードの利用限度額は、カード会社が審査の結果設定するものですが、利用者の想定よりも高い金額が設定されると「不正利用されたときのリスクが高い」と感じる方が多いのです。

実際には、利用限度額は減額申請することも可能ですが、そのことを知らないユーザーも多く、不安を抱えたまま利用しているケースが見られます。

使いすぎによる請求額への恐怖

PayPayとの連携によるオートチャージ機能は便利な反面、使いすぎにつながりやすいという側面があります。

特に、PayPay残高が減ると自動的にPayPayカードからチャージされる設定にしていると、いくら使ったのか把握しにくくなります。

その結果、クレジットカードの請求書が届いたときに予想以上の金額になっていて驚く、という経験をするユーザーが少なくありません。これが「怖い」という印象につながっているのです。

セキュリティ面への漠然とした不安

PayPayカードとPayPayアプリの連携により、スマートフォン1台で決済が完結する便利さがある一方で、「スマホを紛失したら」「アカウントを乗っ取られたら」といった不安を抱くユーザーも多いです。

特に、過去にPayPayで不正利用事件が報道されたこともあり、セキュリティ面に対する不信感が根強く残っている側面があります。

利用限度額は見直し可能ですので、必要に応じて設定を変更しましょう。

不安な気持ちは分かるけれど、セキュリティ対策をしっかり確認することが大切よ。

メリットがないと感じるユーザーの共通点

「PayPayカード メリット ない」という検索キーワードで調べているユーザーも一定数存在します。PayPayカードにメリットを感じないユーザーには、いくつかの共通点があります。

PayPayをあまり使わないユーザー

PayPayカード最大のメリットは、PayPayとの連携によるポイント還元アップです。しかし、そもそもPayPayをあまり使わない、または使える店舗が生活圏に少ないユーザーにとっては、このメリットを享受できません。

実際の声としては以下のようなものがあります。

「PayPayが使える店が近くにあまりなく、結局クレジットカード決済ばかり。それなら他のカードでも変わらない」

「PayPayステップの条件達成のためにPayPayを無理に使うのが面倒。自然体で使えるカードが欲しかった」

旅行や保険を重視するユーザー

前述の通り、PayPayカードには旅行保険やショッピング保険が付帯しません。そのため、これらの付帯サービスを重視するユーザーにとっては、メリットが感じられないのです。

「海外旅行に行くのに保険がないから、結局別のカードをメインにしている。PayPayカードを持っている意味がない」

「高額商品を買うときは、ショッピング保険があるカードを使う。PayPayカードは使い道が限られる」

ソフトバンク・ワイモバイルユーザーでない方

PayPayカードは、ソフトバンクやワイモバイルのユーザーには追加の還元特典があります。しかし、他キャリアのユーザーにとっては、その恩恵を受けられないため、メリットが薄く感じられます。

「ソフトバンクユーザーじゃないから、特典が少ない。ドコモユーザーならdカード、auユーザーならau PAYカードの方がお得だと気づいた」

これらの分析から分かるのは、PayPayカードは万人向けのカードではなく、「PayPayをよく使う」「ソフトバンク経済圏にいる」といった特定の条件に当てはまる人にとってのみメリットが大きいということです。

PayPayカードをやめた方がいい人の特徴チェックリスト

PayPayカードをやめた方がいい人の特徴を具体的なチェックリスト形式でまとめます。以下の項目に多く当てはまる方は、PayPayカード以外の選択肢を検討することをおすすめします。

PayPayカードを使い続けるべき人の条件

ここまでPayPayカードの否定的な側面を中心に見てきましたが、すべての人にとってデメリットばかりというわけではありません。特定の条件に当てはまる方にとっては、PayPayカードは非常にメリットの大きいカードとなります。

PayPayカードのメリットを最大化するために、PayPayの利用シーンを増やす工夫が必要です。

使う店舗を増やして、PayPayの魅力を再発見してみるといいわよ。

PayPayヘビーユーザーには最適

PayPayを日常的に頻繁に使う方にとって、PayPayカードは最適な選択肢です。特に以下の条件に当てはまる方は、PayPayカードの恩恵を最大限に受けられます。

PayPayステップの条件を自然に達成できる方

月間30回以上の決済と10万円以上の利用という条件を、無理なく達成できる生活スタイルの方は、常時1.5%還元を受けられます。これは年会費無料カードの中では非常に高い還元率です。

具体的には以下のような方が該当します。

- コンビニやスーパーでの日常的な買い物をすべてPayPayで行っている

- 公共料金や携帯電話料金をPayPayカードで支払っている

- ネットショッピングでもPayPayを積極的に使っている

- 外食やレジャーでもPayPay対応店を優先的に選んでいる

Yahoo!ショッピングやLOHACOをよく利用する方

Yahoo!ショッピングやLOHACOでは、PayPayカード利用で最大5.0%の還元を受けられます。日用品や家電などをこれらのサイトで購入する習慣がある方にとっては、大きなメリットとなります。

さらに、「5のつく日」キャンペーンなどを活用すれば、還元率はさらにアップします。Yahoo!ショッピングを主要なネットショッピング先としている方は、PayPayカードを持つ価値が高いでしょう。

PayPayカードの利用条件を冷静に見極め、無理のない範囲で使うことが大切です。

還元率が高くても、使いすぎには注意が必要ね。計画的に使うことが大事なのよ。

ソフトバンク・ワイモバイルユーザー

ソフトバンクまたはワイモバイルのスマートフォンを利用している方は、PayPayカードとの相性が抜群です。

| 項目 | 内容(要点) | 年間メリット目安 |

|---|---|---|

| 通信料支払いでの追加還元 | ソフトバンクユーザーがPayPayカードで通信料を支払うと、最大1.5%のPayPayポイント還元 | 月1万円なら最大1,800ポイント/年 |

| PayPayカード割の適用 | PayPayカードで通信料を支払うと「PayPayカード割」として月額187円割引 | 2,244円/年(187円×12ヶ月) |

PayPayポイントの有効期限を確認し、失効を防ぎましょう。

通信料だけでなく、他の支出でもポイントを貯める工夫が大事よ。

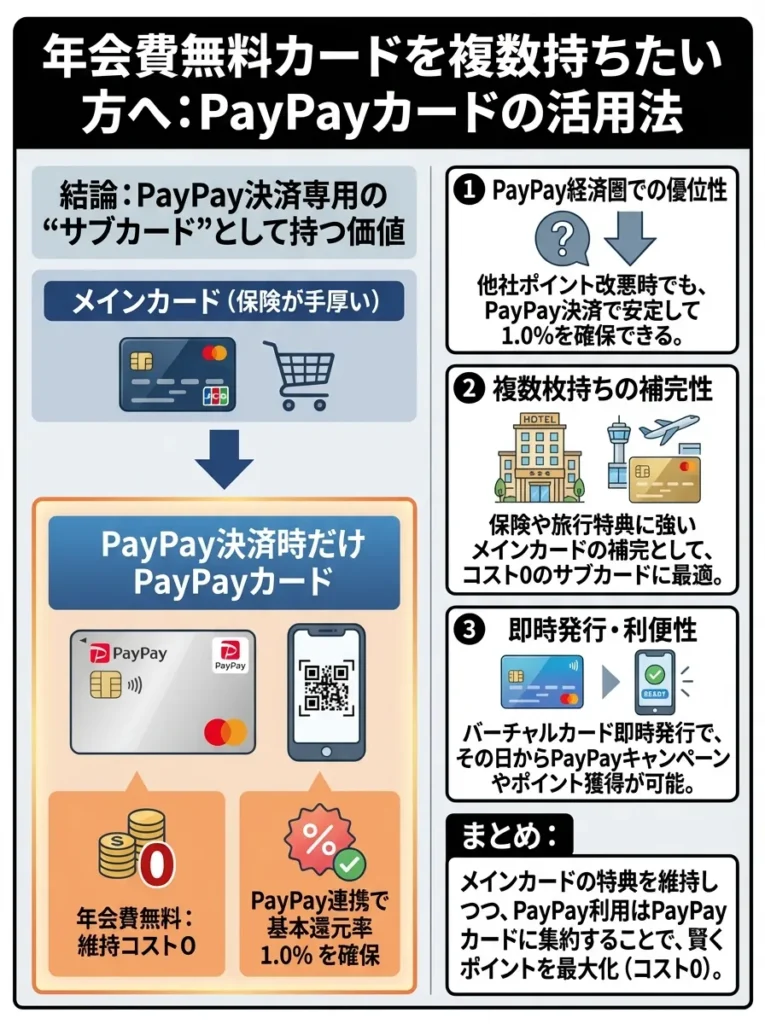

年会費無料カードを複数持ちたい方

クレジットカードを複数枚持ち、用途によって使い分けるスタイルの方にとって、PayPayカードは「PayPay決済専用カード」として保有する価値があります。

| 観点 | 内容(要点) | メリット |

|---|---|---|

| サブカードとしての活用 | メインは保険が手厚いカード、PayPay決済時だけPayPayカードを使う使い分けでデメリットを回避。年会費無料で維持コストなし。PayPay利用時は連携で基本還元率1.0%を確保 | 必要な場面だけ高還元を取れる/コストゼロで持てる |

| ポイントの一元化 | カードを複数使うとポイントが分散しがち。PayPayカードのPayPayポイントは加盟店で1pt=1円で使えて汎用性が高い | 管理がラク/使い道に困りにくい |

他のカードで貯まるポイントの使い道が限定的な場合、PayPayポイントに集約する戦略も有効です。

PayPayカードの利用実績が信用に影響することを理解しておきましょう。

複数カードを持つと管理が大変になるから、使い道をしっかり考えるのが大事よ。

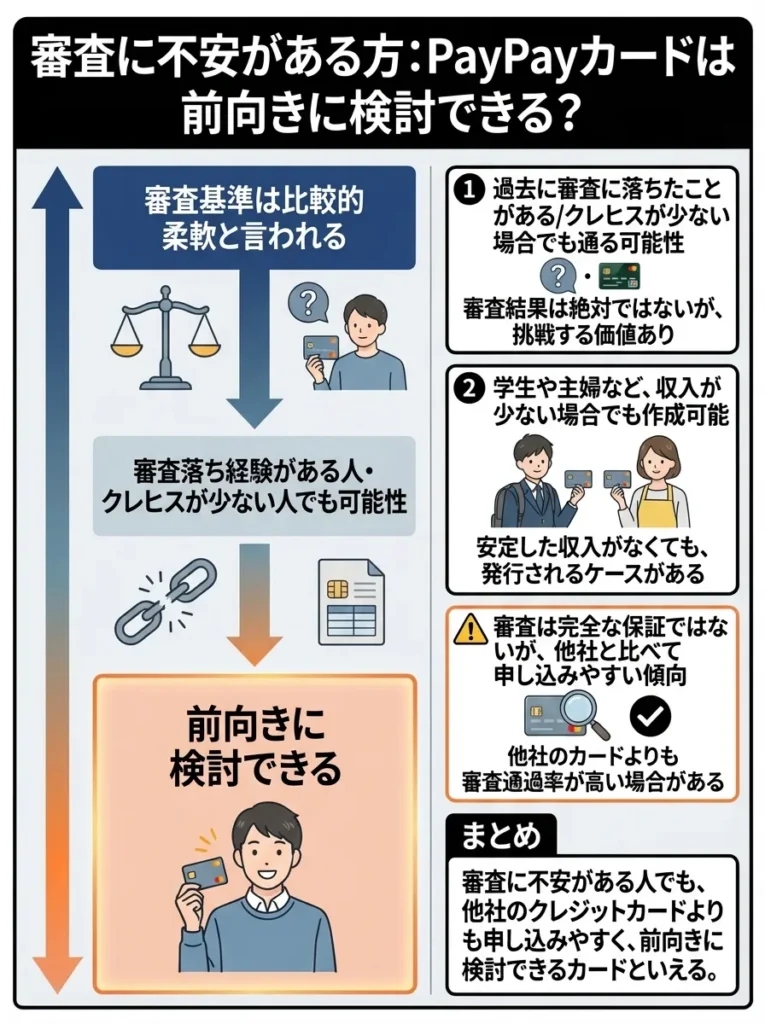

審査に不安がある方

PayPayカードは、他のクレジットカードと比較して審査基準が比較的柔軟であると言われています。過去にクレジットカードの審査に落ちた経験がある方や、クレジットヒストリーが少ない方でも、審査に通る可能性があります。

ただし、審査基準は公表されていないため、必ずしも審査に通るとは限りません。また、審査に時間がかかるというデメリットもあるため、急いでカードが必要な場合は注意が必要です。

以上の条件に複数当てはまる方は、PayPayカードの利用を前向きに検討してよいでしょう。次のセクションでは、PayPayカードの審査に関する実態について詳しく解説します。

PayPayカード審査の実態と審査落ちの原因

PayPayカードの審査については、「審査落ち」や「審査中 長い」といったキーワードで多くの検索がされています。

ここでは、PayPayカードの審査に関する実態と、審査落ちする原因について詳しく解説します。

審査基準が柔軟でも、他の要因も考慮されることを忘れないでください。

急いでいるなら、他のカードも比較してみるといいわよ。

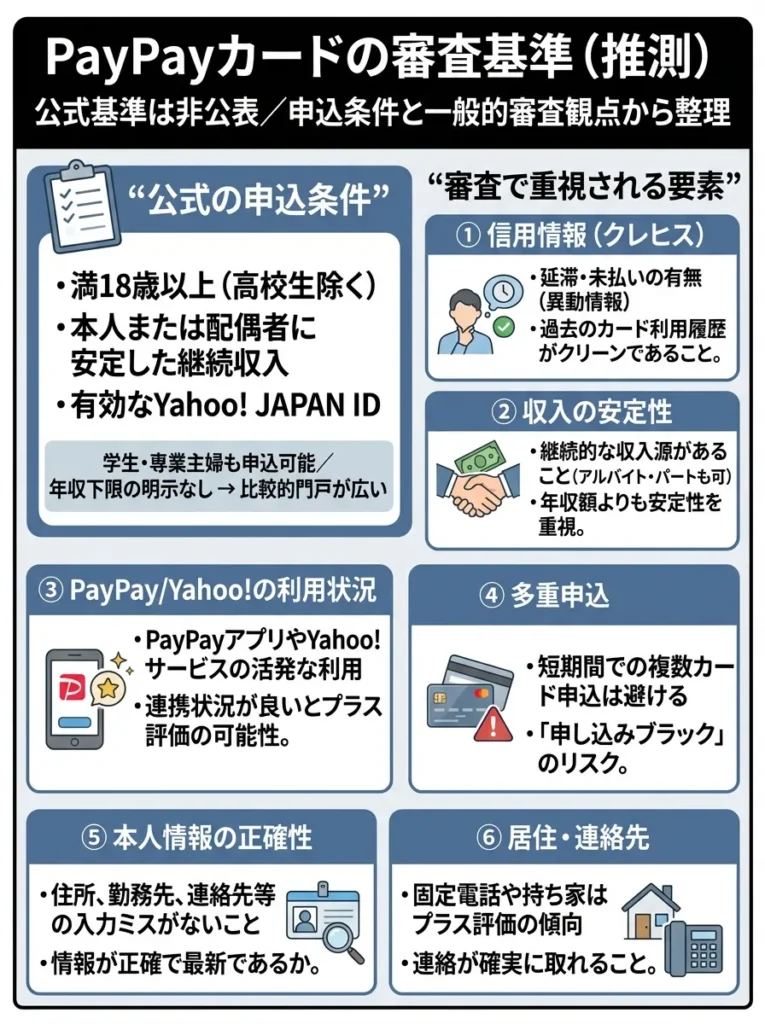

PayPayカードの審査基準

PayPayカードの公式な審査基準は公表されていませんが、申込条件と一般的なクレジットカード審査の観点から、ある程度の推測が可能です。

公式の申込条件

PayPayカード公式サイトによると、申込条件は以下の通りです。

- 満18歳以上(高校生除く)

- 本人または配偶者に安定した継続収入がある方

- 有効なYahoo! JAPAN IDをお持ちの方

この条件から分かるのは、学生や専業主婦でも申し込み可能であること、年収の下限が明示されていないことです。これは、他のクレジットカードと比較して比較的門戸が広いことを示唆しています。

審査で重視される要素

一般的なクレジットカード審査では、以下のポイントが重視されます。

- 年収と勤続年数

- 職業と雇用形態

- 住居形態と居住年数

- 他社からの借入状況

- 過去のクレジットヒストリー

- 信用情報機関の登録内容

PayPayカードの審査も、これらの要素を総合的に判断していると考えられます。特に、信用情報機関(CICやJICC)に登録されている情報は、審査の重要な判断材料となります。

信用情報機関の情報を事前に確認しておくことが大切です。

申込時の年収や勤務先も重要なポイントなのよ、しっかり準備してね。

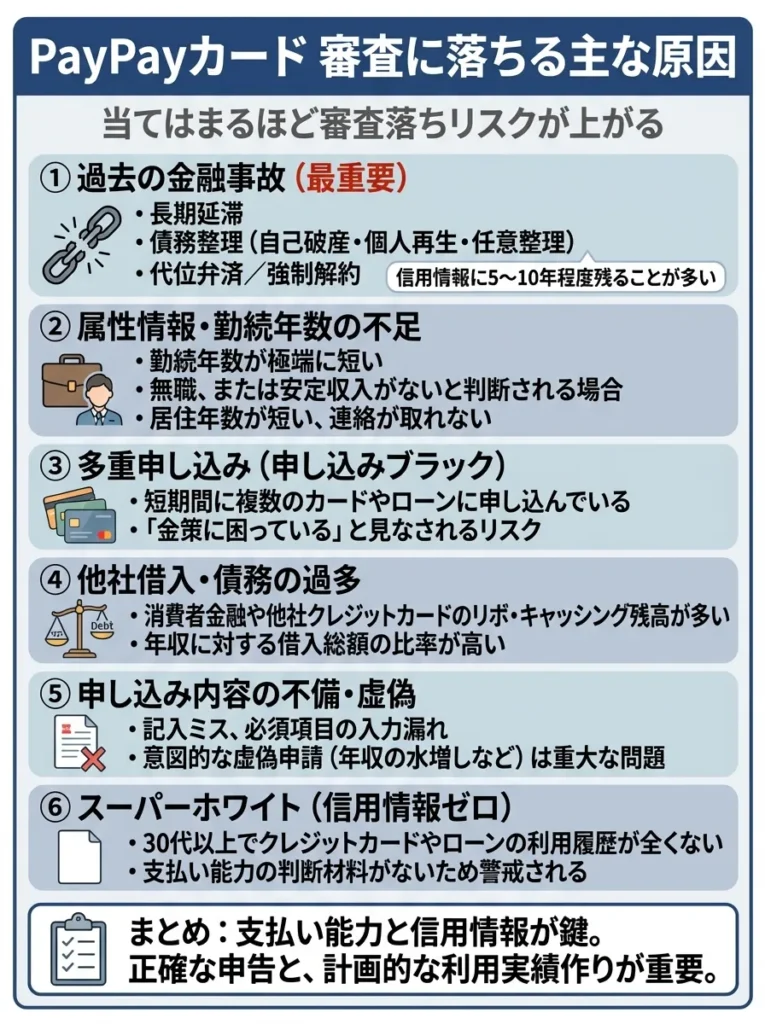

審査に落ちる主な原因

PayPayカードの審査に落ちる原因としては、以下のようなケースが考えられます。

過去の金融事故

最も審査落ちの可能性が高いのは、過去に金融事故を起こしている場合です。具体的には以下のようなケースが該当します。

- クレジットカードやローンの長期延滞

- 債務整理(自己破産、個人再生、任意整理)

- 代位弁済

- 強制解約

これらの情報は信用情報機関に一定期間登録され、その期間中は新規のクレジットカード発行が非常に難しくなります。登録期間は事故の内容によって異なりますが、5年から10年程度が一般的です。

多重申込

短期間に複数のクレジットカードに申し込むと、「多重申込」と判断され、審査に悪影響を及ぼします。一般的に、6ヶ月以内に3件以上のクレジットカード申込がある場合、審査落ちのリスクが高まります。

クレジットカードの申込情報は、信用情報機関に6ヶ月間登録されます。PayPayカードの審査に落ちた場合、すぐに他のカードに申し込むのではなく、少なくとも6ヶ月は期間を空けることをおすすめします。

申込内容の不備や虚偽

申込内容に誤りがあったり、虚偽の情報を記載したりすると、審査落ちの原因となります。特に以下の点に注意が必要です。

- 年収を実際よりも大幅に多く記載する

- 勤務先情報が不正確

- 電話番号やメールアドレスが間違っている

- 他社借入額を少なく申告する

審査では在籍確認が行われる場合もあり、虚偽の情報はすぐに発覚します。必ず正確な情報を記載しましょう。

収入が不安定または低すぎる

PayPayカードは「本人または配偶者に安定した継続収入がある方」という条件があります。収入が極端に低い、または収入が不安定な場合、審査に通りにくくなります。

ただし、学生や専業主婦でも配偶者や世帯主に安定収入があれば申し込み可能なため、一概に収入だけで判断されるわけではありません。

他社借入が多い

他のクレジットカードやカードローンで多額の借入がある場合、返済能力に疑問符がつき、審査に通りにくくなります。特に、総量規制(年収の3分の1以上の借入)に近い状態だと、審査落ちのリスクが高まります。

クレジットヒストリーがない(スーパーホワイト)

逆に、過去にクレジットカードやローンを一度も利用したことがない「スーパーホワイト」の状態も、審査に不利に働く場合があります。特に30代以上でクレジットヒストリーが全くない場合、「過去に金融事故を起こして情報が抹消された後ではないか」と疑われることがあります。

ただし、若年層であればスーパーホワイトでも審査に通る可能性は十分にあります。

審査基準はカード会社によって異なるため、複数社の情報を確認しましょう。

過去の金融事故は時間が経っても影響するから、心構えが大切よ。

審査期間が長引く理由

PayPayカードの審査については、「審査中 長い」という不満の声が多く聞かれます。審査期間が長引く主な理由は以下の通りです。

| 遅くなる原因 | 内容(要点) | 具体例・注意点 |

|---|---|---|

| 申込内容の確認が必要 | 申込情報に不明点があると追加確認が入り、審査が長引く | 在籍確認が必要で、勤務先が休業日だと確認できず遅れる |

| 信用情報の照会に時間がかかる | 信用情報機関の照会結果取得に時間がかかる場合がある | キャンペーンなど申込集中時期は処理が遅延しやすい |

| 本人確認書類の不備 | 書類不備で再提出が発生し、その分期間が延びる | 画像が不鮮明/有効期限切れは特に注意 |

審査が長引く場合は、必要書類を事前に整えておくことが重要です。

在籍確認があるなら、勤務先の連絡先を正確に伝えることが大切よ。

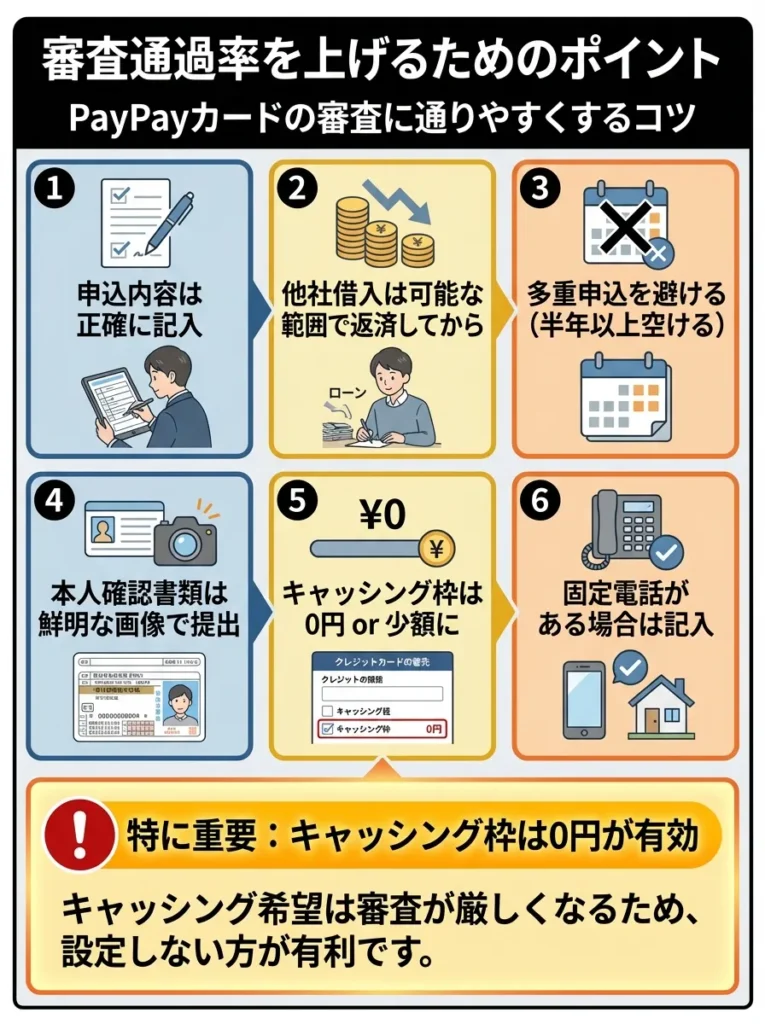

審査通過率を上げるためのポイント

PayPayカードの審査に通りやすくするためには、以下のポイントを押さえましょう。

- 申込内容は正確に記入する

- 他社借入がある場合は、可能な限り返済してから申し込む

- 多重申込を避け、半年以上の期間を空ける

- 本人確認書類は鮮明な画像を提出する

- キャッシング枠は0円または少額に設定する

- 固定電話がある場合は記入する

特に、キャッシング枠を0円に設定することは、審査通過率を上げる有効な方法です。キャッシング枠を希望すると、総量規制の対象となり審査が厳しくなるため、不要であれば0円に設定しましょう。

PayPayカードの代替におすすめのクレジットカード

PayPayカードにデメリットを感じた方や、審査に落ちてしまった方のために、代替となるおすすめのクレジットカードを紹介します。それぞれの特徴を比較して、自分に合ったカードを選びましょう。

信用情報は定期的に確認し、誤情報を修正しておくことが重要です。

申込前に自分の信用スコアを知っておくと安心ね。

総合力で選ぶなら楽天カード

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

楽天カードは、年会費無料で基本還元率1.0%、楽天市場では3.0%以上の高還元率を誇る、日本で最も人気のあるクレジットカードの一つです。

- 年会費永年無料

- 基本還元率1.0%

- 楽天市場で3.0%以上の還元率

- 海外旅行傷害保険付帯(最高2,000万円)

- ETCカード発行可能(条件付き無料)

- 審査が比較的柔軟

- 楽天ポイントの使い道が豊富

楽天カードのメリットは、楽天経済圏での圧倒的な還元率の高さです。楽天市場、楽天トラベル、楽天モバイルなど、楽天グループのサービスを利用している方は、効率よくポイントを貯められます。

また、海外旅行傷害保険が付帯している点も、PayPayカードにはない大きなメリットです。

- 楽天からのメールが多い

- 楽天市場以外での還元率は標準的

- ETCカードは年会費550円(条件付き無料)

楽天カードは使い方次第で大きなメリットがありますが、限度額や利用条件も確認しましょう。

還元率が高い分、楽天エコシステム全体での活用が鍵なのよね。

QRコード決済との連携なら三井住友カード(NL)

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

三井住友カード(NL)は、年会費永年無料でありながら、対象のコンビニや飲食店で最大7.0%還元を受けられる高還元カードです。

- 年会費永年無料

- 対象のコンビニ・飲食店で最大7.0%還元

- 海外旅行傷害保険付帯(最高2,000万円)

- ナンバーレスで安心

- 即時発行対応(最短10秒)

- 三井住友銀行との連携メリット

三井住友カード(NL)の最大の魅力は、セブン-イレブン、ローソン、マクドナルドなどの対象店舗でタッチ決済を利用すると、最大7.0%のポイント還元を受けられることです。これらの店舗を頻繁に利用する方には非常にお得です。

また、即時発行に対応しており、申し込みから最短10秒でカード番号が発行されるため、急いでカードが必要な方にも適しています。

- 基本還元率は0.5%とやや低め

- 対象店舗以外では還元率が低い

- ポイントの使い道がやや限定的

還元率は高いですが、利用店舗をよく確認してから申込みましょう。

高還元でも利用条件が厳しいことがあるから、注意が必要ね。

海外旅行保険重視ならエポスカード

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

エポスカードは、年会費無料でありながら海外旅行傷害保険が自動付帯する、旅行好きには欠かせないカードです。

- 年会費永年無料

- 海外旅行傷害保険が自動付帯(最高500万円)

- 全国10,000店舗以上の優待特典

- マルイで年4回10%オフ

- 即日発行可能

- ゴールドカードへのインビテーションあり

エポスカードの最大の魅力は、年会費無料でありながら海外旅行傷害保険が自動付帯することです。カードを持っているだけで保険が適用されるため、海外旅行の際の安心感が違います。

また、マルイでの優待や全国の飲食店・カラオケ・映画館などでの割引特典も豊富で、エンタメ系の支出が多い方にもおすすめです。

- 基本還元率は0.5%とやや低い

- ポイントの使い道がやや限定的

エポスカードの保険内容を詳細に確認し、必要な補償が含まれているか確認しましょう。

保険の適用条件をしっかり確認して、安心して旅行を楽しむ準備をするのよ。

高還元率重視ならリクルートカード

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

リクルートカードは、年会費無料カードの中でトップクラスの1.2%還元率を誇ります。

- 年会費永年無料

- 基本還元率1.2%

- じゃらんやホットペッパーで最大4.2%還元

- 海外旅行傷害保険付帯(最高2,000万円)

- 国内旅行傷害保険付帯(最高1,000万円)

- ショッピング保険付帯(年間200万円)

リクルートカードは、年会費無料カードの中では最高クラスの1.2%という基本還元率が魅力です。どこで使っても1.2%還元されるため、特定の店舗に縛られることなくポイントを貯められます。

また、じゃらんやホットペッパーなどのリクルート系サービスを利用すれば、さらに還元率がアップします。

- Pontaポイントへの交換が必要

- ポイントの使い道がやや限定的

- 電子マネーチャージのポイント付与に上限あり

以上の代替カードを参考に、自分のライフスタイルや利用シーンに合ったカードを選びましょう。次のセクションでは、PayPayカードを安全に使うための方法について解説します。

PayPayカードを安全に使うための5つのポイント

PayPayカードを使い続けることを選択した場合、または一時的に利用する場合に、安全性を高めるための具体的な対策を紹介します。不正利用のリスクを最小限に抑え、安心してカードを使えるようにしましょう。

リクルートカードの還元率は高いですが、利用先の選択も重要です。

還元率だけでなく、ポイントの活用法を考えることが大切よね。

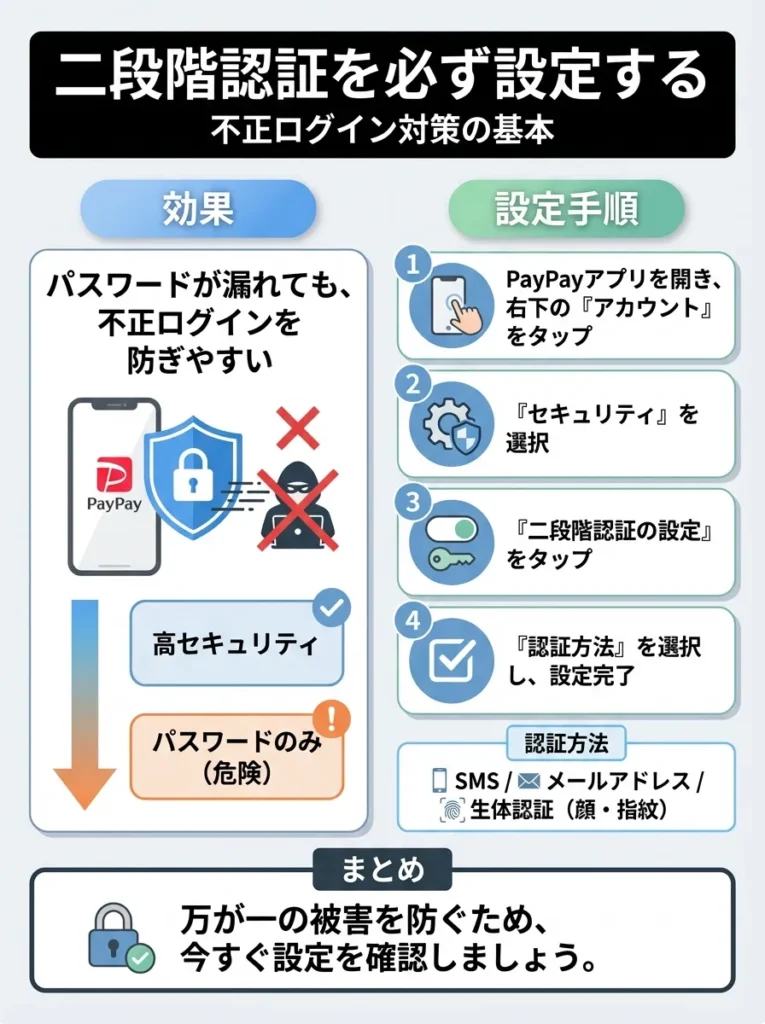

二段階認証を必ず設定する

PayPayアカウントのセキュリティを高めるために、二段階認証の設定は必須です。二段階認証を有効にすることで、万が一パスワードが漏洩しても、不正ログインを防ぐことができます。

二段階認証の設定方法

PayPayアプリから以下の手順で設定できます。

- PayPayアプリを開く

- 画面右下の「アカウント」をタップ

- 「セキュリティとプライバシー」をタップ

- 「ログインとセキュリティ」をタップ

- 「2段階認証」を有効にする

二段階認証では、SMS認証または認証アプリによる認証が利用できます。より高いセキュリティを求める場合は、認証アプリの利用をおすすめします。

二段階認証を設定した後も、定期的に設定を確認することが大切です。

認証方法は多様性があるから、自分に合った方法を選ぶと安心ね。

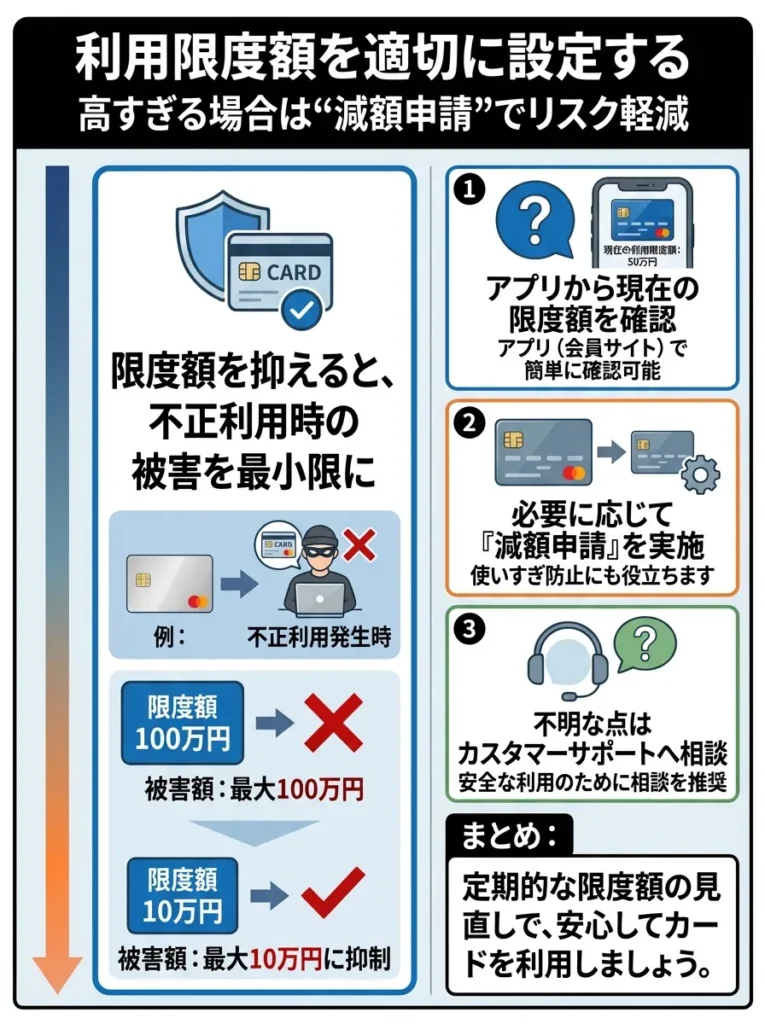

利用限度額を適切に設定する

PayPayカードの利用限度額が自分の想定よりも高すぎる場合は、減額申請をすることができます。利用限度額を抑えることで、万が一不正利用された場合の被害を最小限に抑えられます。

利用限度額の変更方法

PayPayカード会員ページまたはカスタマーサポートから申請できます。

- 会員ページから「利用可能額の変更」を選択

- 減額希望の場合は即座に反映

- 増額希望の場合は審査が必要

自分の月間利用額を把握し、それに合わせた適切な限度額に設定しましょう。例えば、月に5万円程度しか使わないのであれば、限度額を10万円程度に抑えることで、リスクを軽減できます。

利用限度額は生活スタイルに合わせて設定し、見直しを定期的に行うことが大切です。

限度額を設定する際は、自分の支出パターンをしっかり考えることが大切なのよ。

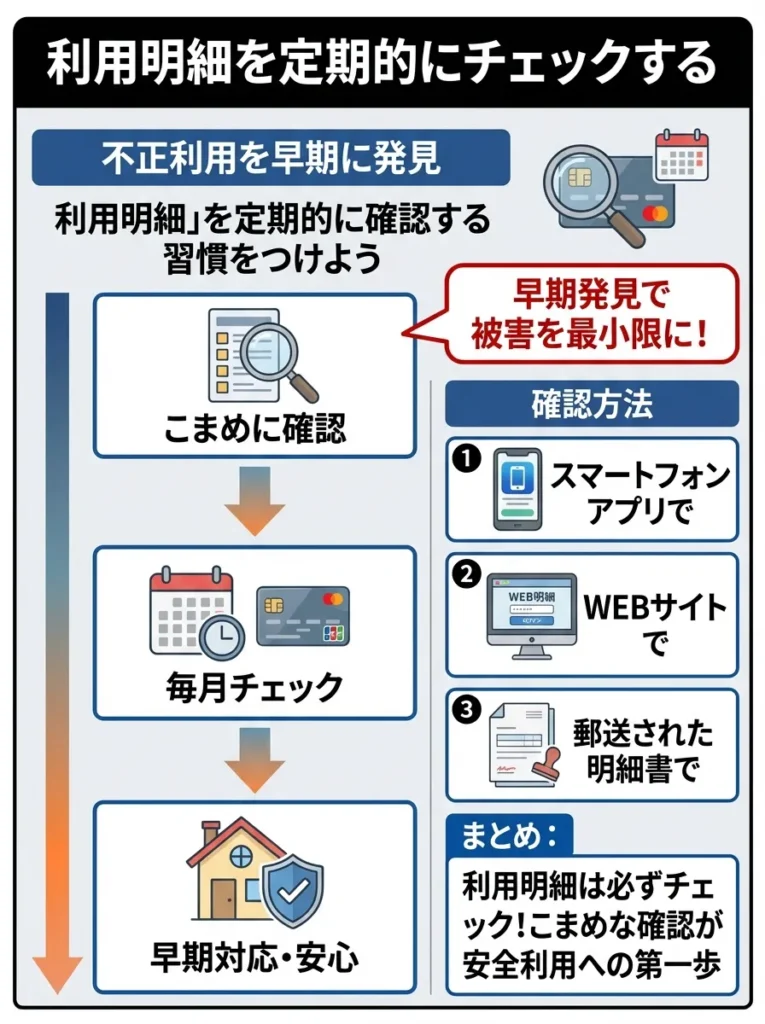

利用明細を定期的にチェックする

不正利用を早期に発見するために、利用明細は定期的にチェックする習慣をつけましょう。身に覚えのない請求を見つけたら、すぐにカスタマーサポートに連絡することが重要です。

- PayPayカードアプリから確認

- 会員ページから確認

- 月次の利用明細書を確認

特に、少額の不正利用は見逃しやすいため、数百円単位の請求も確認することをおすすめします。不正利用者は、まず少額で試してから高額な不正利用に及ぶケースが多いためです。

利用明細の確認は月に1回以上行うと、不正利用の早期発見につながります。

定期的なチェックで、心の安心も得られるのよね。

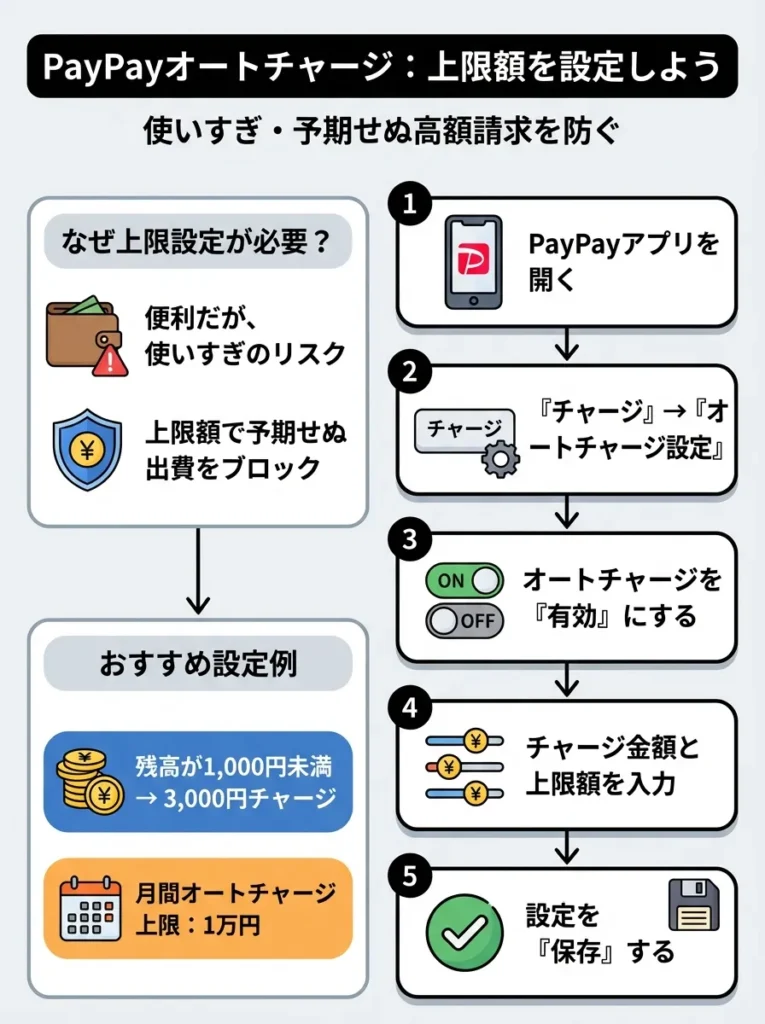

オートチャージの上限額を設定する

PayPayへのオートチャージ機能は便利ですが、使いすぎのリスクもあります。オートチャージの上限額を設定することで、予期せぬ高額請求を防げます。

オートチャージ設定の見直し方法

PayPayアプリから以下の手順で設定できます。

- PayPayアプリを開く

- 「チャージ」をタップ

- 「オートチャージ設定」をタップ

- チャージ条件と上限額を設定

例えば、残高が1,000円未満になったら3,000円チャージする、月間のオートチャージ上限を1万円にするなど、自分の利用状況に合わせた設定をしましょう。

オートチャージの上限額設定をすることで、計画的な支出が可能になります。

使いすぎ防止には、上限額設定がとても効果的なのよ。

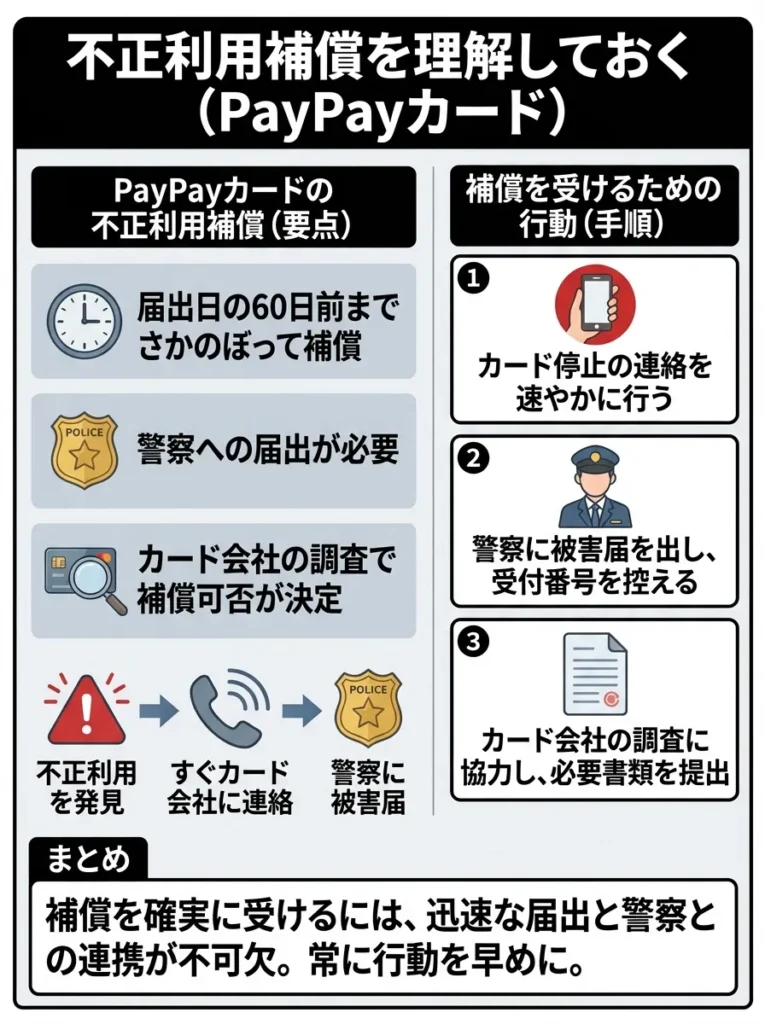

不正利用補償の内容を理解しておく

PayPayカードには不正利用補償制度がありますが、適用条件を正しく理解しておくことが重要です。

- 届出日の60日前までさかのぼって補償

- 警察への届出が必要

- カード会社の調査により補償の可否が決定

- 暗証番号を使った取引は補償対象外の場合あり

- 家族による利用は補償対象外

補償を受けるためには、不正利用を発見したらすぐにカード会社に連絡し、警察に被害届を提出することが必要です。対応が遅れると補償が受けられない可能性があるため、速やかな行動が求められます。

また、暗証番号やカード情報の管理には十分注意し、フィッシング詐欺などで情報を漏らさないよう注意しましょう。

以上の5つのポイントを実践することで、PayPayカードを安全に使うことができます。次のセクションでは、よくある質問に答えていきます。

PayPayカードに関するよくある質問

PayPayカードについて、よく寄せられる質問とその回答をまとめました。疑問点を解消して、適切な判断をするための参考にしてください。

不正利用補償の申請期限を必ず確認しておくことが重要です。

不正利用の証明書類は早めに揃えておくと安心ね。

PayPayカードは本当に危険なのですか?

PayPayカード自体が危険というわけではありません。PayPayカードは正規の金融機関が発行するクレジットカードであり、一般的なクレジットカードと同等のセキュリティ対策が施されています。

ただし、以下の点には注意が必要です。

スマートフォンとの連携リスク

PayPayカードはPayPayアプリと連携して使うことが前提となっているため、スマートフォンのセキュリティ管理が重要です。スマートフォンを紛失したり、不正なアプリをインストールしたりすると、不正利用のリスクが高まります。

過去の不正利用事例

PayPayサービス開始当初、不正利用事件が発生したことがあり、その印象が「危険」というイメージにつながっている側面があります。しかし、現在はセキュリティ対策が強化されており、適切に使えば安全性は高いと言えます。

利用者自身のセキュリティ意識

結局のところ、カードの安全性は利用者のセキュリティ意識に大きく依存します。二段階認証の設定、パスワードの適切な管理、利用明細の定期チェックなど、基本的なセキュリティ対策を実践すれば、リスクは大幅に軽減できます。

スマートフォンのセキュリティ設定を定期的に見直すことが重要です。

アプリ連携の便利さだけでなく、設定の見直しも忘れないでね。

PayPayカードの審査は本当に厳しいのですか?

PayPayカードの審査は、一般的なクレジットカードと比較して特別厳しいわけではありません。むしろ、比較的柔軟な審査基準であると考えられます。

- 申込条件に年収の下限が明示されていない

- 学生や専業主婦でも申し込み可能

- 過去にクレジットヒストリーがなくても審査対象

ただし、過去に金融事故を起こしている場合や、多重申込をしている場合は、審査に通りにくくなります。これは他のクレジットカードでも同様です。

審査に時間がかかる理由

「審査が厳しい」というより、「審査に時間がかかる」という不満の方が多いのが実情です。審査基準が厳しいから時間がかかるのではなく、申込内容の確認や信用情報の照会に時間がかかっているケースが多いと考えられます。

審査基準は柔軟ですが、信用情報に注意を払うことが重要です。

申込時の情報は正確に伝えることが大切よ。信頼が築けるからね。

PayPayカードを解約するにはどうすればいいですか?

PayPayカードの解約は、カスタマーサポートに電話することで手続きできます。

- PayPayカードカスタマーセンターに電話

- 本人確認(カード番号、氏名、生年月日など)

- 解約理由の確認

- 解約手続き完了

- 残高やポイントは事前に使い切る

- リボ払いや分割払いの残債は解約後も支払いが必要

- ETCカードも同時に解約される

- 公共料金などの支払い先変更を忘れずに

- 解約後もクレジットヒストリーには記録が残る

年会費無料のカードなので、使わなくても保有し続けることにコストはかかりません。将来的にPayPayを使う可能性があるなら、解約せずに保有し続けるのも一つの選択肢です。

解約時に未使用のポイントが残っていないか確認してください。

解約後の請求が残らないよう、最終確認を忘れないでね。

PayPayカードゴールドとの違いは何ですか?

PayPayカードゴールドは、一般カードの上位版として年会費11,000円で提供されています。主な違いは以下の通りです。

| 項目 | PayPayカード | PayPayカードゴールド |

|---|---|---|

| 年会費 | 無料 | 11,000円 |

| 基本還元率 | 1.0% | 1.5% |

| PayPayステップ達成時 | 1.5% | 2.0% |

| 海外旅行保険 | なし | 最高1億円 |

| 国内旅行保険 | なし | 最高5,000万円 |

| ショッピング保険 | なし | 年間300万円 |

| ETCカード | 年会費550円 | 無料 |

| 空港ラウンジ | なし | 国内主要空港 |

- 年間100万円以上カードを利用する

- 海外旅行に頻繁に行く

- ショッピング保険が必要

- ソフトバンクユーザーで通信料が高額

年会費11,000円の元を取るには、還元率の差(0.5%)を活かして年間220万円以上の利用が目安となります。ただし、付帯保険の価値も考慮すると、旅行好きな方であれば十分に元が取れる可能性があります。

年会費の高さに対して、特典の利用価値をしっかり検討しましょう。

特典が多い分、自分に合った使い方を考えるのが大切よ。

PayPayカード以外でPayPayにチャージできますか?

2025年1月以降、PayPayにクレジットカードからチャージできるのはPayPayカード系列のみとなっています。他社のクレジットカードからのチャージはできません。

- PayPayカードからチャージ(唯一のクレジットカードチャージ方法)

- 銀行口座からチャージ

- セブン銀行ATMから現金チャージ

- ローソン銀行ATMから現金チャージ

- ヤフオク!・PayPayフリマの売上金からチャージ

- ソフトバンク・ワイモバイルまとめて支払い

クレジットカードからのチャージにこだわりがない場合は、銀行口座からのチャージが最も手軽です。銀行口座を登録すれば、アプリから即座にチャージできます。

PayPayカード以外の選択肢も検討し、他の決済方法を活用することが重要です。

PayPayカードだけでなく、他のチャージ方法も考えておくと安心ですわね。

PayPayカードのポイント還元率を最大化するには?

PayPayカードのポイント還元率を最大化するためには、以下の戦略を組み合わせましょう。

- 月間30回以上の決済

- 月間10万円以上の利用

これにより基本還元率が1.5%になります。

- 日用品や家電はYahoo!ショッピングで購入

- 5のつく日キャンペーンを活用

- ソフトバンクユーザーはさらに還元率アップ

- 携帯電話料金

- 電気・ガス・水道料金

- インターネット料金

- サブスクリプションサービス

固定費の支払いをPayPayカードに集約することで、毎月確実にポイントを貯められます。

- PayPay残高での支払いは0.5%還元

- PayPayカード連携での支払いは1.0%還元

PayPayで支払う際は、必ずPayPayカードを連携させることで還元率が倍になります。

以上のポイントを押さえることで、PayPayカードのポイント還元率を最大化できます。

まとめ:PayPayカードは本当にやめた方がいいのか

ここまでPayPayカードについて、さまざまな角度から詳しく解説してきました。最後に、「PayPayカードは本当にやめた方がいいのか」という問いに対する結論をまとめます。

PayPayステップは達成可能な目標を設定し、計画的に利用しましょう。

キャンペーンや特典を見逃さずに、賢くポイントを貯めることが大切よ。

PayPayカードをやめた方がいい人

以下の条件に多く当てはまる方は、PayPayカードは適していない可能性が高いです。

- PayPayをあまり使わない

- PayPayステップの条件達成が難しい

- Yahoo!ショッピングやLOHACOを利用しない

- ソフトバンク・ワイモバイルユーザーでない

- 旅行保険やショッピング保険を重視する

- ETCカードを無料で持ちたい

- 手厚いカスタマーサポートを求める

- セキュリティ面に強い不安がある

これらの条件に多く当てはまる場合は、本記事で紹介した代替カード(楽天カード、三井住友カード(NL)、dカード、エポスカードなど)を検討することをおすすめします。

PayPayの利用頻度を見直し、他のカードと比較してコストパフォーマンスを確認しましょう。

カードの特典が自分に合っているか、しっかり考えることが大切よ。

PayPayカードを使い続けるべき人

逆に、以下の条件に当てはまる方は、PayPayカードのメリットを十分に享受できます。

- PayPayを日常的に頻繁に使う

- PayPayステップの条件を自然に達成できる

- Yahoo!ショッピングやLOHACOをよく利用する

- ソフトバンク・ワイモバイルユーザーである

- 年会費無料カードを複数持ちして用途別に使い分けたい

- PayPay決済専用カードとして保有したい

これらの条件に当てはまる場合は、PayPayカードを有効活用できる可能性が高いです。

PayPay利用時のポイント還元率を常に確認し、最適化を図りましょう。

特典は時期によって変わるから、こまめにチェックすることが大事よ。

最終的な判断のポイント

PayPayカードが自分に合っているかどうかは、以下のポイントで判断しましょう。

自分のライフスタイルとの相性

PayPayカードは万人向けのカードではなく、特定のライフスタイルに合う人にとって価値が高いカードです。自分の日常的な買い物パターン、よく使う店舗、スマートフォンキャリア、ネットショッピングの利用状況などを総合的に考慮して判断することが重要です。

メリットとデメリットのバランス

PayPayカードには明確なメリットとデメリットがあります。メリット(高還元率の可能性、PayPay連携の便利さ、年会費無料)とデメリット(保険なし、サポート体制、ETCカード有料)を天秤にかけて、どちらが自分にとって重要かを考えましょう。

代替カードとの比較

PayPayカードだけでなく、他のクレジットカードとも比較検討することをおすすめします。楽天カード、三井住友カード(NL)、dカードなど、それぞれに特徴があり、自分のライフスタイルに最適なカードは人それぞれ異なります。

複数カード保有という選択肢

年会費無料カードであれば、複数枚保有してもコストはかかりません。PayPayカードは「PayPay決済専用」として保有し、メインカードは別に持つという使い分けも有効な戦略です。

PayPayカードの利用特典は、利用金額に応じて変動しますので、適切な利用計画を立てることが大切です。

使う店舗がPayPayに対応しているか、事前にチェックするのがポイントよ。

最後に

「PayPayカードはやめた方がいい」という声は確かに存在しますが、それはすべての人に当てはまるわけではありません。PayPayカードが合わない人もいれば、最適な選択肢となる人もいます。

重要なのは、他人の意見に流されるのではなく、自分自身のライフスタイルやニーズに基づいて判断することです。本記事で紹介した情報を参考に、あなたにとって最適なクレジットカードを選んでください。

もしPayPayカードを申し込むことを決めたなら、本記事で紹介した安全な使い方のポイントを実践し、ポイント還元率を最大化する戦略を活用しましょう。逆に、PayPayカードが合わないと判断したなら、代替カードの中からあなたに最適な一枚を見つけてください。

クレジットカード選びは、あなたの家計や生活の質に大きく影響します。後悔しない選択をするために、じっくりと検討してください。

参考記事:クレジットカード最強の2枚の組み合わせ

自分の利用状況を把握し、適切なカード選びに活かすことが重要です。

使う目的を明確にして、自分に合った特典を選ぶことが大切よ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております