・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

水商売や夜職に従事している方でも、適切な知識と対策があればクレジットカードを作ることは十分可能です。キャバ嬢、ホスト、ガールズバー、風俗業など、どのような職種であっても諦める必要はありません。

本記事では、水商売・夜職の方が実際にクレジットカード審査に通過するための具体的な方法から、おすすめのカード、手数料対策、職業欄の書き方、在籍確認対応まで、全て実践的な内容で詳しく解説します。

これまで審査に不安を感じていた方も、この記事を読めば自信を持って申し込めるようになります。

| ランク | カード名 | カード画像 | 年会費 | ポイント還元率 | 即日発行 | おすすめポイント | 詳細 |

|---|---|---|---|---|---|---|---|

| 1位 | ACマスターカード |  | 永年無料 | 0.25%(自動キャッシュバック) | ◎ 最短即日 | 独自審査基準で柔軟な発行が可能。パート・アルバイト収入でも申込可能。自動キャッシュバックで手間なし。 | 詳細を見る |

| 2位 | JCB CARD W |  | 永年無料(39歳までの入会) | 1.0%〜 | ◎ 最短5分(モバ即) | 18〜39歳限定の高還元カード。国際ブランドJCBの安心感。Amazon・スターバックスなど提携店舗で最大21倍。 | 詳細を見る |

| 3位 | 楽天カード |  | 永年無料 | 1.0%〜 | ○ 1週間〜10日 | 楽天市場で3.0%以上の高還元。新規会員獲得に積極的で審査基準が柔軟。入会特典5,000ポイント。 | 詳細を見る |

| 4位 | 三井住友カード(NL) | .jpg) | 永年無料 | 0.5%〜 | ◎ 最短10秒 | 完全ナンバーレスで高セキュリティ。コンビニ3社・マクドナルドで最大7%還元。三井住友ブランドの信頼性。 | 詳細を見る |

| 5位 | エポスカード |  | 永年無料 | 0.5%〜 | ◎ 店舗受取で即日 | 全国10,000店舗で優待特典。カラオケ・美容院・飲食店などで割引。マルイでの受け取りで即日発行可能。 | 詳細を見る |

| 6位 | イオンカード |  | 永年無料 | 0.5%〜 | ◎ 最短5分(アプリ) | 大手流通グループの安心感。毎月20日・30日は5%オフ。イオン系列でいつでもポイント2倍。 | 詳細を見る |

| 7位 | PayPayカード |  | 永年無料 | 1.0%〜 | ○ カード番号は最短即日 | PayPayとの連携でポイント二重取り。PayPay決済で1.5%還元。Yahoo!ショッピング最大5%還元。 | 詳細を見る |

| 8位 | セゾンカードインターナショナル |  | 永年無料 | 0.5% | ◎ 最短即日 | 永久不滅ポイントで有効期限なし。セゾンカウンターで受け取り可能で郵送を避けられる。 | 詳細を見る |

| 9位 | リクルートカード |  | 永年無料 | 1.2% | × 1〜2週間 | 基本還元率1.2%で年会費無料カード最高水準。じゃらん・ホットペッパービューティーで最大4.2%還元。 | 詳細を見る |

| 10位 | ライフカード(デポジット型) |  | 5,500円〜22,000円 | 0.5%〜1.0% | ○ 最短3営業日 | 保証金(10万円〜30万円)を預けて審査基準大幅緩和。過去に延滞がある方や審査に不安のある方向け。 | 詳細を見る |

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

水商売・夜職の方におすすめのクレジットカード厳選10選【審査難易度別】

水商売・夜職の方がクレジットカードを選ぶ際は、審査難易度の低さと実用性を重視することが重要です。以下では、実際に多くの方が審査に通過しているカードを、一般的に通過しやすいと言われている順に紹介します。

クレジットカードの系統別審査難易度は、消費者金融系<流通系<信販系<銀行系の順に厳しくなります。水商売・夜職の方は、まず消費者金融系と流通系のカードから検討することをおすすめします。

39歳以下限定のため、年齢制限を確認することが重要です。

提携店舗の利用頻度を考えて選ぶと、よりお得に使えるわね。

ACマスターカード(アコム)- 審査基準が独自のカード

ACマスターカード

過去の信用情報より現在の返済能力を重視した審査で「ダメ元で申し込んで通った」口コミ多数。

「他社で落ちたけどACマスターカードは通った」という口コミ多数。

- 消費者金融系の独自審査基準

- 現在の返済能力を重視

- 水商売・夜職の方も多数通過実績あり

JCB CARD W – 39歳以下限定の高還元率カード

JCB カード W

基本還元率1.0%+特約店で最大21倍のポイント還元を実現。

水商売の方でも審査に通った実績多数で安心して申込できます。

・18歳以上39歳以下の高校生を除く学生

※水商売・夜職の方も申込可能

家族カード:無料

ETCカード:無料

Oki Dokiポイント(1ポイント=3〜5円相当)

スターバックス、セブン-イレブン、Amazon等で高還元

ショッピング保険:年間最高100万円(海外利用分)

※通常1週間程度でカード本体が到着

- Web完結申込で職場への電話確認なし(多くのケース)

- 勤務先は店舗名ではなく運営会社名を記入

- キャッシング枠は0円に設定すると審査通過率アップ

- 若年層向けカードで比較的審査難易度が低め

楽天カード – 新規会員獲得に積極的で審査基準が比較的柔軟

楽天カード!

収入証明書不要で、現在の収入をもとに審査します。

キャバクラ・ホスト・風俗などの水商売でも審査に通ったという声多数。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 職業による差別が少なく、審査通過率が高い

- 勤務先への在籍確認の電話がほぼない

- 収入証明書が基本的に不要

- 年会費無料なのでリスクなく持てる

- 限度額は低めでも発行されやすい

- 利用実績を積めば限度額アップも可能

- 楽天市場での買い物でポイントがお得

審査が柔軟といっても、信用情報を確認してから申し込みましょう。

高還元の裏には利用条件があるから、しっかり確認してね。

三井住友カード(NL) – コンビニ支払いが多い人におすすめ

三井住友カード(NL)

仕事帰りのコンビニ利用で最大7%ポイント還元!年会費永年無料です。

.jpg)

銀行系カードだからこその安心感と、不規則な生活リズムにも対応できる利便性。

※安定した収入があれば水商売でも申込可能

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

※対象のコンビニ・飲食店でスマホのタッチ決済利用時

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※深夜でもスマホ1つでスムーズに決済可能

※カード番号は最短即日発行でスマホ決済がすぐ使える

- 銀行系カードの信頼性で審査に通りやすい傾向

- 24時間利用できるコンビニで最大7%還元

- ナンバーレスでカード情報を見られる心配なし

- 年会費無料で維持費ゼロ

- 不規則な生活でもスマホ決済で柔軟に対応

- 深夜の出勤・帰宅時の買い物でポイントが貯まる

- 対象コンビニ(セブン-イレブン、ローソン等)・飲食店でスマホのタッチ決済で最大7%還元

- 「家族ポイント」で最大+5%還元

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店(ドラッグストア、カフェなど)でポイント+0.5%還元

- SBI証券の投信積立で0.5%還元

エポスカード – 在籍確認が少なく夜職に優しいカード

エポスカードは株式会社エポスが発行する流通系クレジットカードで、水商売・夜職の方からの評価が非常に高いカードです。マルイグループのカードという安心感に加え、実際に在籍確認の電話がかかってこないケースが多いと報告されています。

年会費は永年無料で、全国10,000店舗以上の優待特典を利用できます。カラオケ、レストラン、美容院、ネイルサロンなど、水商売・夜職の方がよく利用する施設での割引が充実しているのも魅力です。

さらに、エポスカードを利用していると年間50万円以上の利用でエポスゴールドカードへのインビテーション(招待)が届きます。ゴールドカードは年会費永年無料で空港ラウンジの利用も可能になるため、将来的なステータスアップも期待できます。

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

在籍確認がないとは限らないので、申し込み前に詳細を確認するべきです。

優待特典を利用する際は、条件をきちんと確認することが大切よね。

イオンカード – 大手流通グループの安心感と優待特典

イオンカードはイオンクレジットサービス株式会社が発行する流通系カードです。イオングループの店舗での優待特典が充実しており、日用品の購入や食材の買い物でお得にポイントを貯められます。

毎月20日・30日は「お客さま感謝デー」として5%オフになるため、生活費の節約にも効果的です。年会費は永年無料で、家族カードやETCカードも無料で発行できます。

イオンカード(WAON一体型)!

イオン系列でいつでもポイント2倍、毎月20・30日は5%オフ。

.png)

毎月20・30日なら700円オフでさらにお得に映画鑑賞できます。

家族カード:無料

ETCカード:無料

海外旅行保険:なし

ショッピング保険:最大50万円まで

※カードは後日、自宅に届く

- イオン系列でいつでもポイント2倍

- 毎月20・30日はイオン系列で5%オフ

- イオンシネマの料金はいつでも300円オフ(毎月20・30日は700円オフ)

- イオンカードポイントモールの経由でネット通販がお得になる

参考記事:イオンカードの口コミ・評判

イオンカードの特典を最大限に活用するため、対象店舗を事前に確認しましょう。

特典の日程を忘れないように、カレンダーにメモしておくといいわね。

PayPayカード – スマホ決済との連携が便利

PayPayカードはPayPayカード株式会社が発行する比較的新しいクレジットカードです。PayPayとの連携が非常にスムーズで、チャージや支払いでポイントの二重取りが可能です。

年会費は永年無料で、PayPayでの決済では1.5%の高還元率を実現できます。キャッシュレス決済が普及している現在、PayPayが使えるお店は非常に多いため、実用性の高いカードです。

PayPayカード!

Yahoo!ショッピング・LOHACOなら最大5%還元。

PayPayクレジット利用で最大2%のポイント付与も可能です。

・本人または配偶者に安定した継続収入がある方

・本人認証が可能な携帯電話をお持ちの方

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:なし

ショッピング保険:なし

※Google Payのタッチ決済はVisa・Mastercardのみ対応

※カード番号は最短即日

- ソフトバンクの利用料金は1.5%還元

- カード番号レスで安心

- カード利用時に利用速報が届く

- 本人認証サービス(3Dセキュア)

- PayPayクレジット利用で最大2%付与

- Yahoo!ショッピング・LOHACO利用で最大5%還元

- 公共料金の支払いでもポイントが貯まる

セゾンカードインターナショナル – 永久不滅ポイントが魅力

セゾンカードインターナショナルは株式会社クレディセゾンが発行する信販系カードです。最大の特徴は「永久不滅ポイント」で、貯めたポイントに有効期限がないため、長期間かけてじっくりとポイントを貯められます。

年会費は永年無料で、最短即日発行にも対応しています。セゾンカウンターでの受け取りが可能なため、郵送を避けたい方にもおすすめです。

セゾンカードインターナショナル

ETCカードも家族カードも無料で発行可能。

JAL・ANAマイルへの交換も可能です。

家族カード:無料

ETCカード:無料

海外旅行保険:-

ショッピング保険:-

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍!

- アンケートに回答したりクエストにチャレンジするとプレゼントに応募できる

- 毎週木曜日、全国のTOHOシネマズで好きな映画を1,200円で鑑賞できる

- カード不正利用補償(オンライン・プロテクション)

- セゾンカード会員 レンタカーマルトクプラン

- セゾンカードの支払いで国内外のパッケージツアーが最大8%割引

- コンサート、演劇、スポーツ、イベントなどチケット先行予約や優待割引

永久不滅ポイントは貯めやすいですが、使うタイミングを考えることが重要です。

ポイントの有効期限がないからこそ、計画的に使うことが大切なのよ。

リクルートカード – 年会費永年無料なのに還元率1.2%

年会費永年無料なのに還元率1.2%と業界最高水準で、どこで使ってもポイントがザクザク貯まる。

電子マネーチャージでも1.2%還元される上、ホットペッパービューティーなどリクルートサービスで最大3.2%以上の高還元。

貯まったポイントはPontaやdポイントに交換可能で使い道が豊富、普段使いで確実に得できる実力派カードです。

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

ライフカード(デポジット型)- 保証金預託で審査に不安がある方向け

通常のクレジットカード審査に不安がある方には、ライフカード(デポジット型)がおすすめです。こちらは保証金(デポジット)を事前に預けることで、審査基準が大幅に緩和される仕組みです。

ライフカード株式会社の公式サイトには「過去に延滞がある方」「初回申込の方」「審査に不安のある方」に向けたカードと明記されており、水商売・夜職の方にも積極的に門戸を開いています。

保証金は10万円、20万円、30万円から選択でき、預けた金額がそのままショッピング枠となります。年会費は5,500円(税込)ですが、クレジットカード取得を目指す方向けの選択肢のひとつになるでしょう。

デポジット型ライフカード

審査に不安がある方でも持てるクレジットカードです。

利用額に応じてポイント最大2倍、L-Mall利用で最大25倍のポイント獲得も可能です。

限度額 10万円:5,500円(税込)

限度額 10万円〜:11,000円(税込)

限度額 100万円〜:22,000円(税込)

※限度額3万円/5万円は除く

デポジット型はショッピング枠が保証金に依存しますので、計画的な利用が必要です。

審査が緩和される分、利用限度額に気を付けることが大事なのよ。

水商売・夜職がクレジットカード審査に「通りにくい」と言われる本当の理由

水商売・夜職の方がクレジットカード審査で不利になる理由を正しく理解し、適切な対策を講じることで審査通過率を大幅に向上させることができます。

ここでは、具体的な理由とそれぞれの対策方法を詳しく解説します。

PayPayカードのポイント利用条件をしっかり確認しましょう。意外と使えない場面が多いです。

還元率が高いけれど、利用店舗の制限を見落とさないでね。

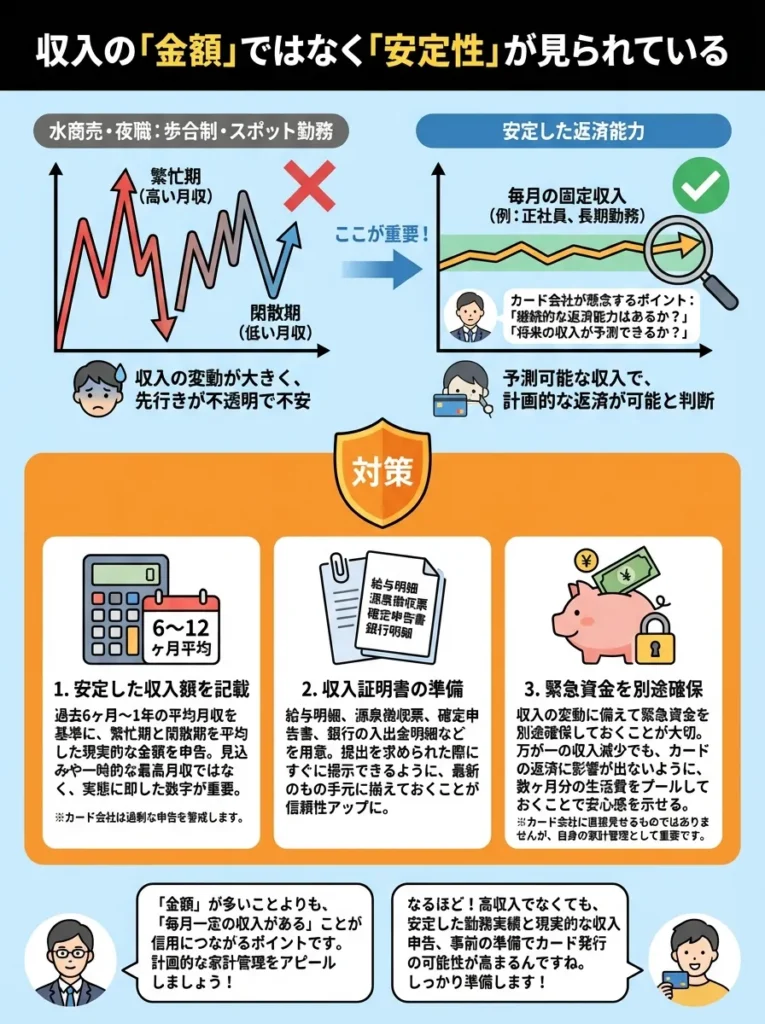

収入の「金額」ではなく「安定性」が見られている

水商売・夜職は歩合制やスポット勤務が多く、毎月の収入にばらつきがあるため、カード会社は「安定した返済能力があるか」を懸念します。この問題に対しては、以下の対策が効果的です。

まず、申込時には可能な限り安定した収入額を記載することが重要です。年収を計算する際は、過去6ヶ月〜1年の平均月収を基準にし、繁忙期と閑散期を平均した現実的な金額を申告しましょう。極端に高い金額や低すぎる金額は避け、証明できる範囲での申告を心がけてください。

また、収入証明書の準備も重要です。給与明細、源泉徴収票、確定申告書、銀行の入出金明細など、収入を客観的に証明できる書類を用意しておきましょう。特に個人事業主として確定申告をしている場合は、税務署の受付印がある確定申告書控えが最も信頼性の高い証明書類となります。

収入の変動に備え、緊急資金を別途確保しておくことが大切です。

申込時の収入は正直に、でも柔軟に考えることが大事なのよ。

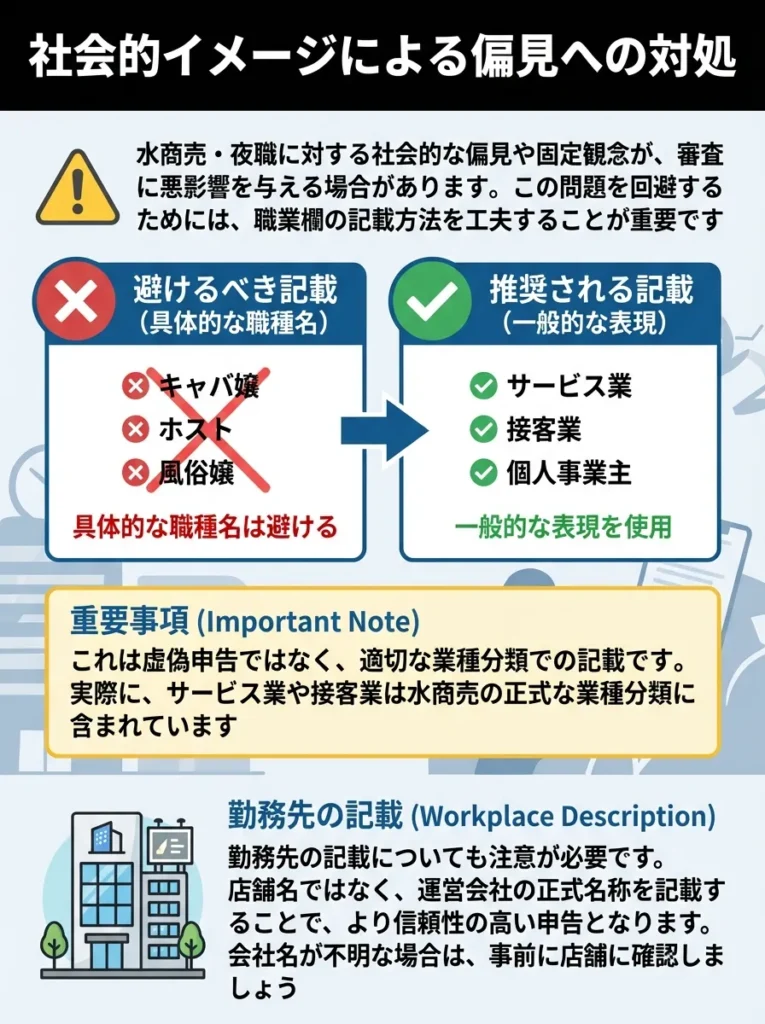

社会的イメージによる偏見への対処

水商売・夜職に対する社会的な偏見や固定観念が、審査に悪影響を与える場合があります。この問題を回避するためには、職業欄の記載方法を工夫することが重要です。

「キャバ嬢」「ホスト」「風俗嬢」などの具体的な職種名は避け、「サービス業」「接客業」「個人事業主」といった一般的な表現を使用しましょう。これは虚偽申告ではなく、適切な業種分類での記載です。実際に、サービス業や接客業は水商売の正式な業種分類に含まれています。

勤務先の記載についても注意が必要です。店舗名ではなく、運営会社の正式名称を記載することで、より信頼性の高い申告となります。会社名が不明な場合は、事前に店舗に確認しておきましょう。

正確な職業記載は信頼性を高め、審査に有利です。

自己PRの一環として、経験をアピールするのが大切よ。

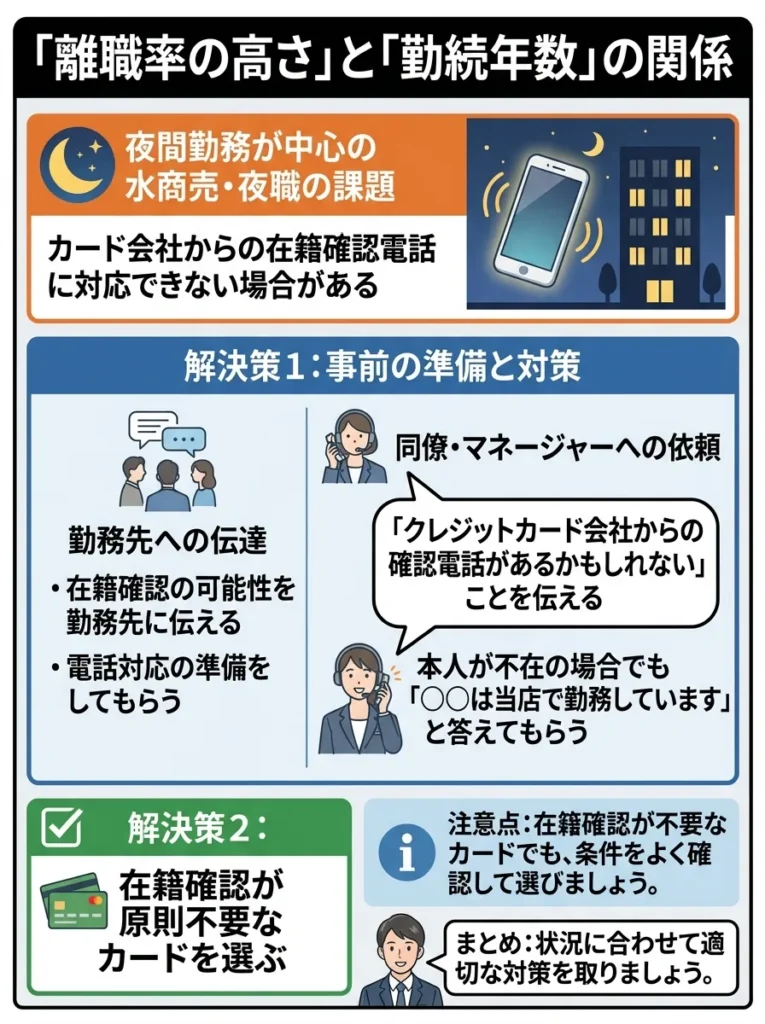

「離職率の高さ」と「勤続年数」の関係

夜間勤務が中心の水商売・夜職では、カード会社からの在籍確認電話に対応できない場合があります。この問題を解決するためには、事前の準備と対策が必要です。

まず、在籍確認の可能性があることを勤務先に伝え、電話対応の準備をしてもらいましょう。同僚やマネージャーに「クレジットカード会社からの確認電話があるかもしれない」ことを伝えておき、本人が不在の場合でも「○○は当店で勤務しています」と答えてもらえるよう依頼します。

また、在籍確認が原則不要なカードを選ぶことも重要な戦略です。

在籍確認が不要なカードでも、条件をよく確認して選びましょう。

勤務先に事前に伝えることで、安心して利用できるわね。

過去の「信用情報(クレヒス)」の問題

」の問題-765x1024.webp)

過去にクレジットカードやローンの延滞経験がある場合、信用情報に悪影響が残っている可能性があります。信用情報は審査の最重要項目の一つなので、事前にチェックし、必要に応じて改善策を講じることが大切です。

信用情報は、CIC(株式会社シー・アイ・シー)、JICC(株式会社日本信用情報機構)、JBA(全国銀行個人信用情報センター)の3つの機関で管理されています。各機関で信用情報開示請求を行い、現在の状況を確認しましょう。開示費用は各機関とも1,000円程度です。

もし延滞情報がある場合は、まず延滞している料金を完済することが最優先です。延滞情報は完済から1〜5年程度で削除されるため、時間の経過を待つことも重要な戦略の一つです。

水商売・夜職が審査に通過しやすいクレジットカードの選び方

キャバクラやホストクラブ、ガールズバーなどで働いていると、「クレジットカードの審査って通るのかな…」と不安になりますよね。

実は、審査に落ちてしまう原因の多くは、あなたの職業そのものではなく、申し込むカード選びを間違えていることにあります。

「どうせ水商売だから無理でしょ」と諦める前に、まずは自分の働き方に合ったカードを選ぶことが何より大切です。

ここでは、水商売・夜職で働くあなたが審査に通りやすいクレジットカードを選ぶための2つのポイントをお伝えします。

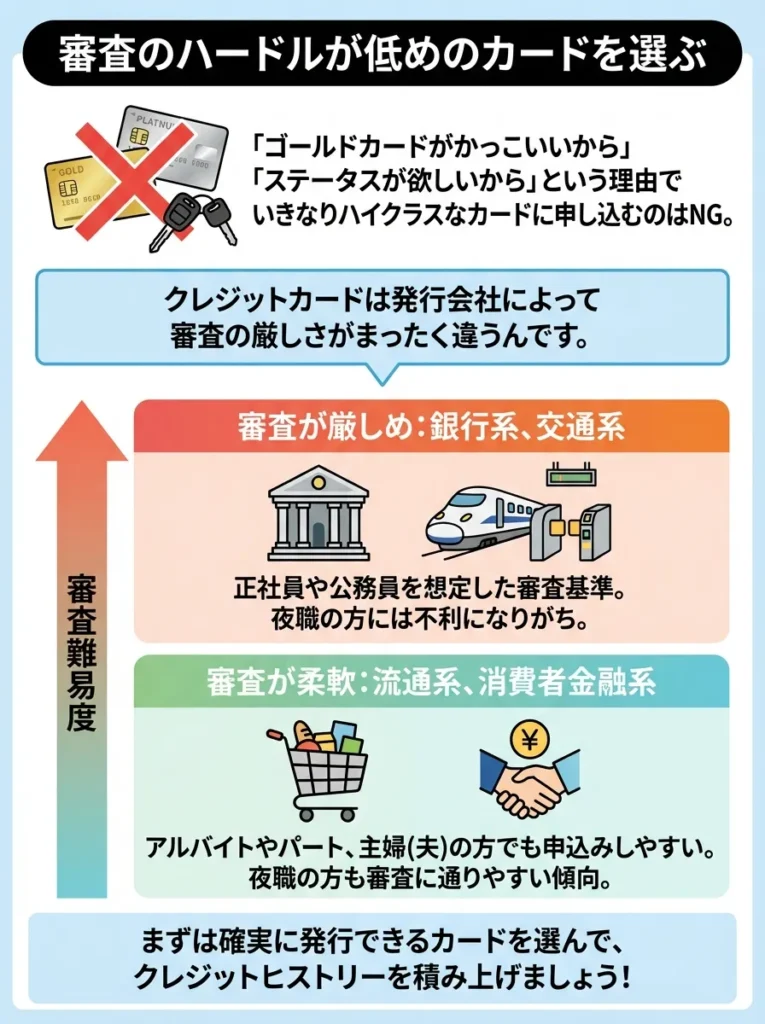

審査のハードルが低めのカードを選ぶ

「ゴールドカードがかっこいいから」「ステータスが欲しいから」という理由でいきなりハイクラスなカードに申し込むのはNG。

クレジットカードは発行会社によって審査の厳しさがまったく違うんです。

たとえば、銀行系や交通系のカードは正社員や公務員を想定した審査基準になっていることが多く、夜職の方には不利になりがち。

一方で、消費者金融系や流通系(スーパーやコンビニ系)のカードは、職業よりも「きちんと返済できるか」を重視する傾向があるため、比較的通りやすいといえます。

- 審査が柔軟:消費者金融系、流通系

- 審査が厳しめ:銀行系、交通系

ただし例外もあり、たとえば三井住友カード(NL)のように銀行系でもデジタルカード対応でスピード発行を重視しているカードは比較的通りやすい傾向にあります。

また、カードのランク(一般・ゴールド・プラチナ)も重要。年会費無料の一般カードから始めるのが鉄則です。

- 一般カード:年会費無料で審査もやさしめ

- ゴールド・プラチナ:年収や勤続年数の条件が厳しくなる

「まずは1枚持ちたい」というあなたには、年会費無料の消費者金融系・流通系カードが最適です。

| カード名 | ACマスターカード | JCB CARD W | 三井住友カード(NL).jpg) | モビット VISA-W | 楽天カード |

|---|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 0% | 1〜10.5% | 0.5〜7% | 0.5% | 1〜3% |

| 発行期間 | 最短即日 | 最短5分(※) | 最短10秒(※) | 最短5営業日 | 7営業日程度 |

| 特徴 | 独自審査で柔軟 | デジタル対応 | 即時発行対応 | 消費者金融系 | 主婦・学生もOK |

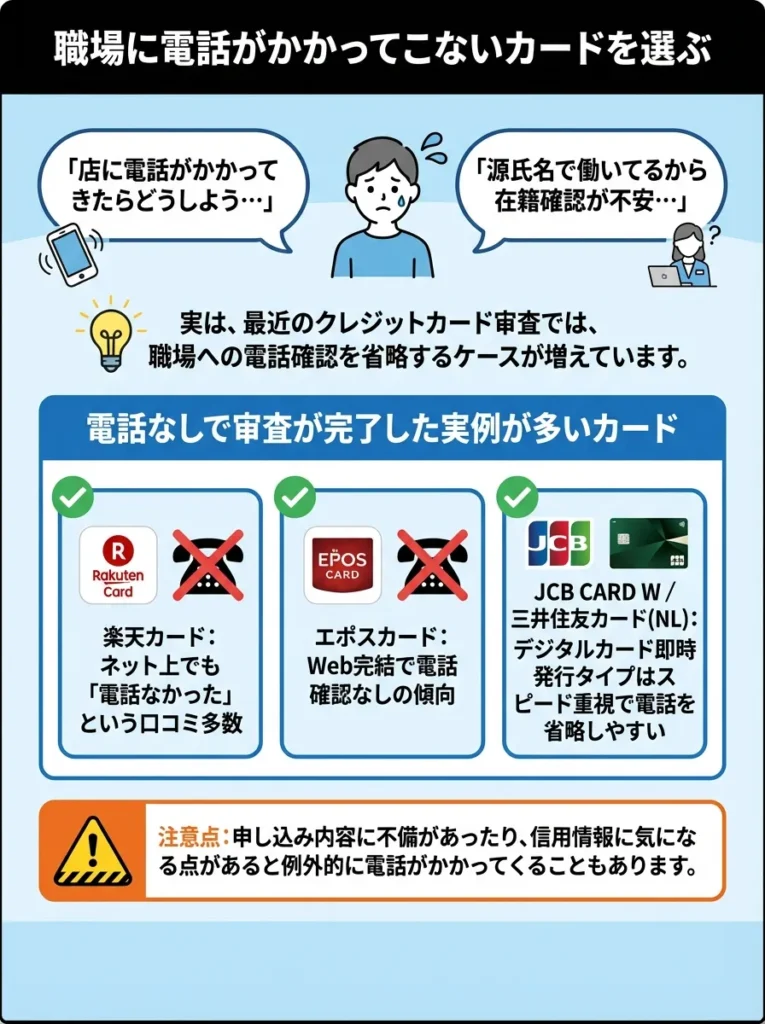

職場に電話がかかってこないカードを選ぶ

「店に電話がかかってきたらどうしよう…」 「源氏名で働いてるから在籍確認が不安…」

こんな悩み、ありますよね。

実は、最近のクレジットカード審査では、職場への電話確認を省略するケースが増えています。

特に以下のようなカードは、電話なしで審査が完了した実例が多く報告されています。

- 楽天カード:ネット上でも「電話なかった」という口コミ多数

- エポスカード:Web完結で電話確認なしの傾向

- JCB CARD W / 三井住友カード(NL):デジタルカード即時発行タイプはスピード重視で電話を省略しやすい

ただし注意点として、申し込み内容に不備があったり、信用情報に気になる点があると例外的に電話がかかってくることもあります。

不安な場合は、申込前にカード会社のコールセンターに「在籍確認の電話はありますか?」と確認してみるのもアリです。

水商売・夜職でも安心!電話なしで作れるカード

| カード名 | 楽天カード | エポスカード | JCB CARD W | 三井住友カード(NL).jpg) |

|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | 無料 |

| ポイント還元率 | 1〜3% | 0.5% | 1〜10.5% | 0.5〜7% |

| 発行期間 | 7営業日程度 | 最短30分(店頭) | 最短5分(※) | 最短10秒(※) |

| 電話確認 | 原則なし | 原則なし | デジタル発行で省略傾向 | デジタル発行で省略傾向 |

水商売のクレジットカード手数料と賢い使い方

水商売・夜職の現場では、クレジットカード決済時に高額な手数料(カードTAX)を請求されることがあります。この問題の背景と対策方法、さらに賢いカード活用術を詳しく解説します。

信用情報の改善には時間がかかるため、早めの対策が重要です。

延滞情報の影響は思った以上に長引くから、早めにチェックしてね。

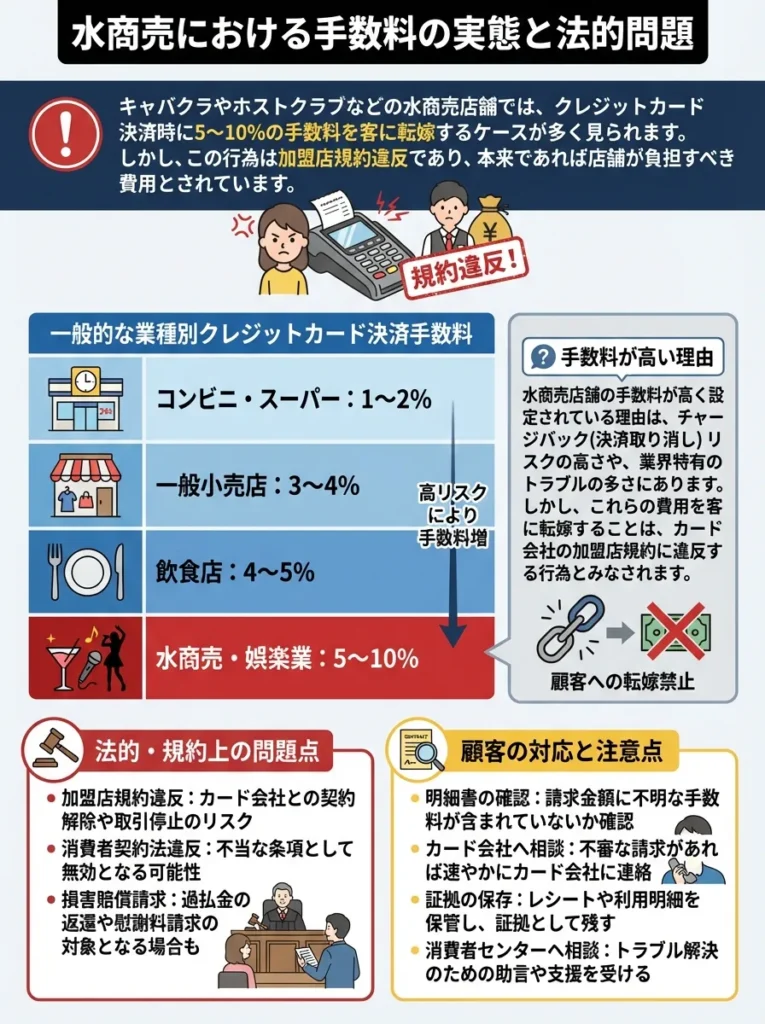

水商売における手数料の実態と法的問題

キャバクラやホストクラブなどの水商売店舗では、クレジットカード決済時に5〜10%の手数料を客に転嫁するケースが多く見られます。しかし、この行為は加盟店規約違反であり、本来であれば店舗が負担すべき費用とされています。

一般的な業種別クレジットカード決済手数料は以下の通りです。

| 業種 | 手数料率 |

|---|---|

| コンビニ・スーパー | 1〜2% |

| 一般小売店 | 3〜4% |

| 飲食店 | 4〜5% |

| 水商売・娯楽業 | 5〜10% |

水商売店舗の手数料が高く設定されている理由は、チャージバック(決済取り消し)リスクの高さや、業界特有のトラブルの多さにあります。しかし、これらの費用を客に転嫁することは、カード会社の加盟店規約に違反する行為とみなされます。

手数料転嫁は法的リスクを伴い、店舗の信用を損なう可能性があります。

顧客との信頼関係が大切だから、透明性を持った取引が必要ですわね。

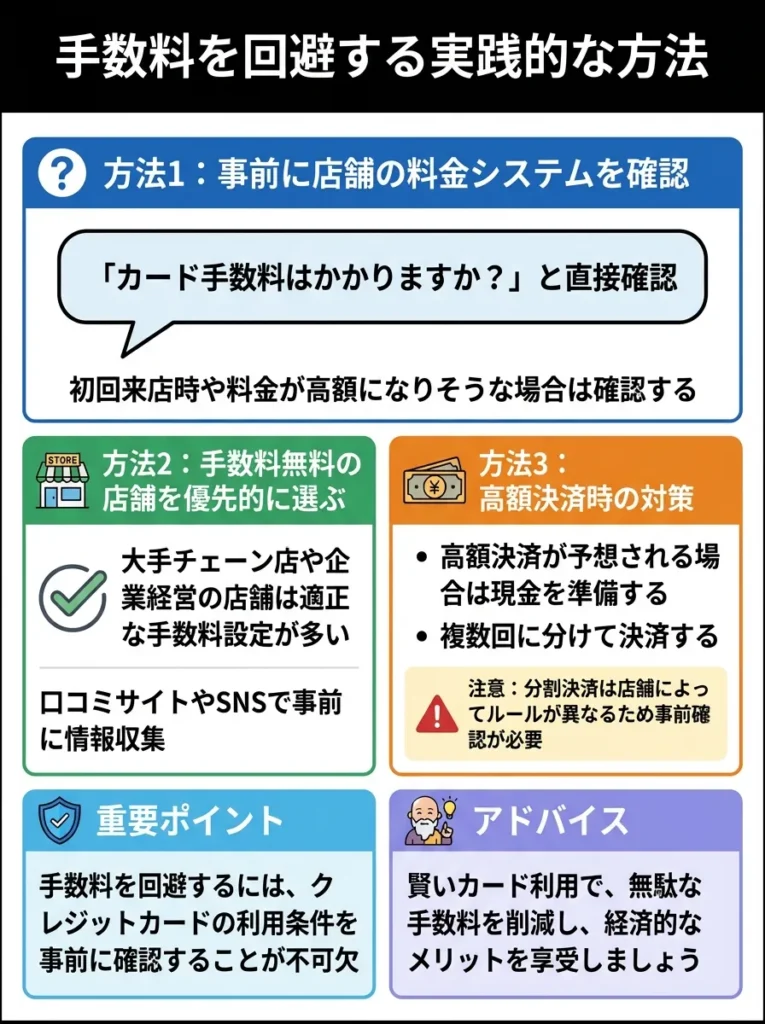

手数料を回避する実践的な方法

手数料を回避する方法のひとつは、事前に店舗の料金システムを確認することです。初回来店時や料金が高額になりそうな場合は、「カード手数料はかかりますか?」と直接確認しましょう。

また、手数料無料で利用できる店舗を優先的に選ぶことも重要です。大手チェーン店や企業経営の店舗では、適正な手数料設定をしているケースが多いです。口コミサイトやSNSで事前に情報収集することをおすすめします。

さらに、高額決済が予想される場合は現金を準備する、複数回に分けて決済するなどの対策も有効です。ただし、分割決済についても店舗によってはルールが異なるため、事前確認が必要です。

手数料を回避するには、クレジットカードの利用条件を事前に確認することが不可欠です。

店舗によって手数料が異なるから、口コミをしっかりチェックすることが大切なのよ。

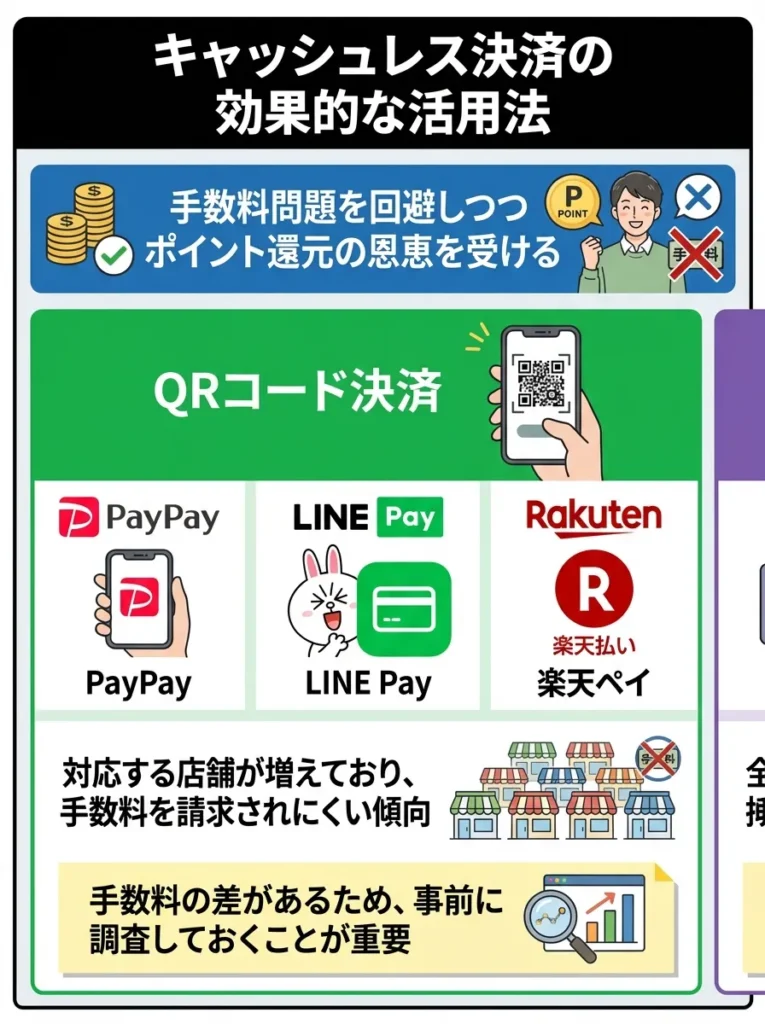

キャッシュレス決済の効果的な活用法

現金以外の決済方法を活用することで、手数料問題を回避しつつポイント還元の恩恵を受けることができます。最近では、PayPay、LINE Pay、楽天ペイなどのQRコード決済に対応する店舗が増えており、これらの決済方法では手数料を請求されにくい傾向があります。

また、プリペイドカードの活用も効果的です。Kyash、バンドルカード、LINE Payカードなどのプリペイドカードは、事前にチャージした金額内でしか利用できないため、使いすぎの心配がありません。さらに、クレジットカードからのチャージでポイントの二重取りも可能です。

QRコード決済の選択肢には手数料の差があるため、事前に調査しておくことが重要です。

プリペイドカードは使いすぎ防止だけでなく、特典の確認も忘れないでね。

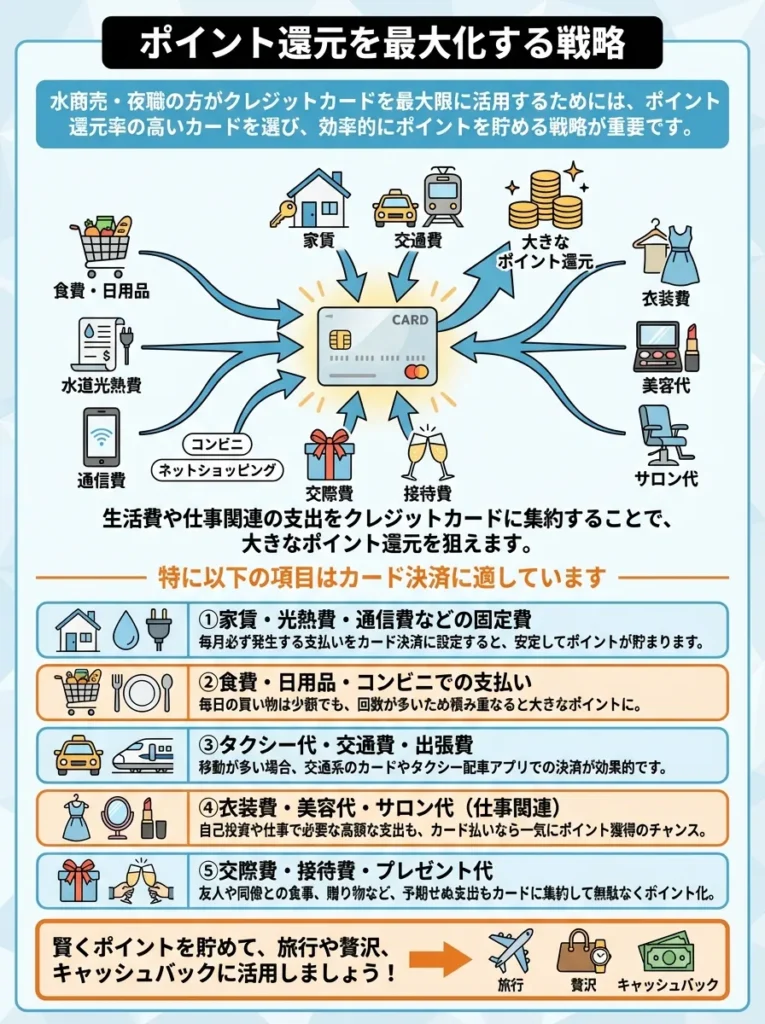

ポイント還元を最大化する戦略

水商売・夜職の方がクレジットカードを最大限に活用するためには、ポイント還元率の高いカードを選び、効率的にポイントを貯める戦略が重要です。

生活費や仕事関連の支出をクレジットカードに集約することで、大きなポイント還元を狙えます。特に以下の項目はカード決済に適しています。

- 家賃・光熱費・通信費などの固定費

- 美容院・ネイル・エステなどの美容関連費用

- 洋服・アクセサリー・化粧品などの購入

- タクシー代・ガソリン代などの交通費

- 食費・日用品などの生活費

これらの支出を年会費無料で還元率1.0%以上のカードに集約すれば、年間数万円分のポイント還元を受けることも可能です。

【重要】水商売の方が審査通過率を上げる「申し込みの書き方」テクニック

クレジットカード申し込みで最も悩むポイントの一つが、職業欄と勤務先の記載方法です。正しい記載方法をマスターすることで、審査通過の可能性を高めるための対策をすることができます。

キャッシュレス決済の利用を増やすことで、ポイントの獲得効率が上がります。

ポイントの有効期限にも気をつけて、無駄にしないようにするのよ。

職業欄・勤務先はどう書く?

クレジットカードの申し込みフォームでは、一般的に以下のような職業分類から選択することになります:

| 推奨記載 | 避けるべき記載 | 理由 |

|---|---|---|

| サービス業 | キャバ嬢・ホスト | 具体的すぎて審査で不利 |

| 接客業 | 風俗業 | 法的グレーゾーンを連想 |

| 個人事業主 | 水商売 | 業界イメージによる偏見 |

| 販売員 | ナイトワーカー | 専門用語で審査担当者に警戒される |

最も安全で適切な記載は「サービス業」です。サービス業は第三次産業に分類される正式な業種であり、接客を伴う全ての業務が含まれます。水商売・夜職も広義のサービス業に該当するため、この記載は虚偽申告にはなりません。

職業欄は正確に記入し、信用情報に影響を与えないようにしましょう。

実際の職業に合った選択をしないと、後でトラブルになることもあるのよ。

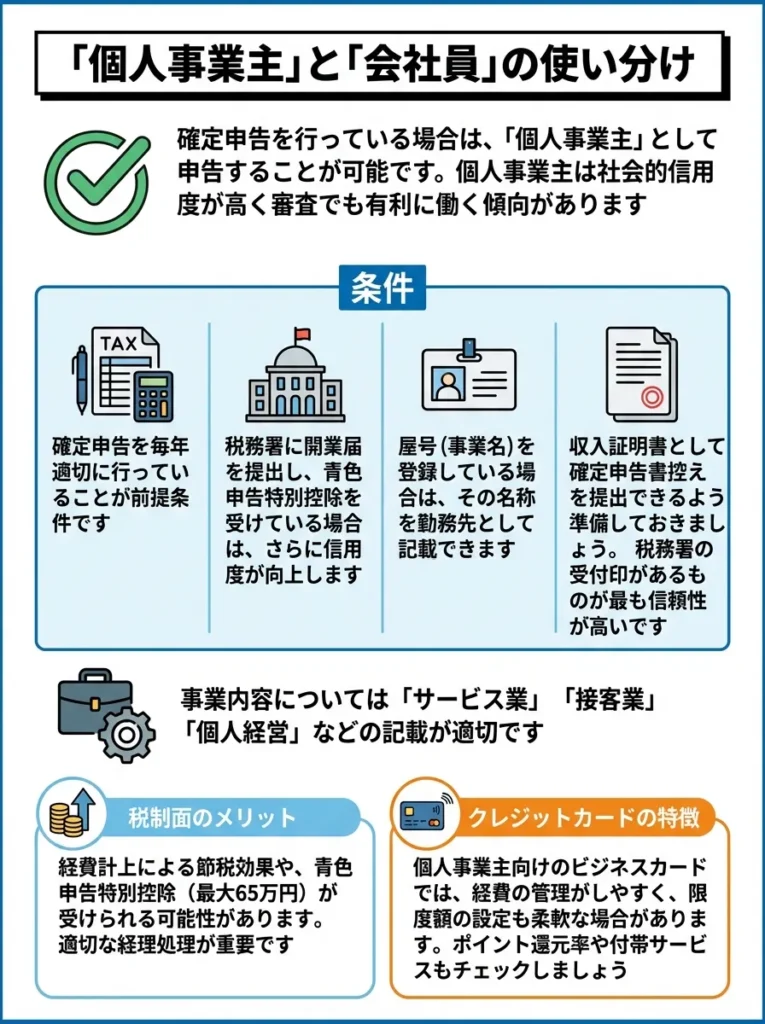

「個人事業主」と「会社員」の使い分け

確定申告を行っている場合は、「個人事業主」として申告することが可能です。個人事業主は社会的信用度が高く、審査でも有利に働く傾向があります。ただし、以下の条件を満たしている必要があります:

確定申告を毎年適切に行っていることが前提条件です。税務署に開業届を提出し、青色申告特別控除を受けている場合は、さらに信用度が向上します。屋号(事業名)を登録している場合は、その名称を勤務先として記載できます。

収入証明書として確定申告書控えを提出できるよう準備しておきましょう。税務署の受付印があるものが最も信頼性が高いです。事業内容については「サービス業」「接客業」「個人経営」などの記載が適切です。

青色申告を選ぶことで、税制上のメリットを最大限に活用できます。

事業内容は具体的に記載して、信頼性を高めることが大切なのよ。

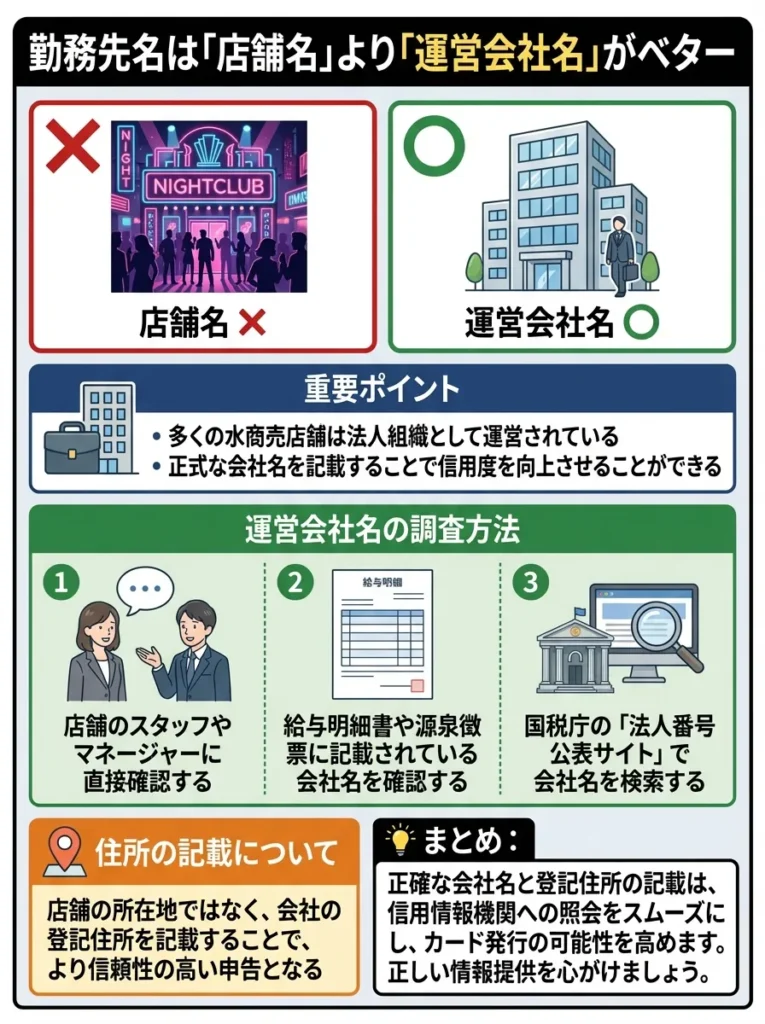

勤務先名は「店舗名」より「運営会社名」がベター

勤務先名の記載では、店舗名ではなく運営会社名を記載することが重要です。多くの水商売店舗は法人組織として運営されており、その正式な会社名を記載することで信用度を向上させることができます。

運営会社名が不明な場合は、以下の方法で調査しましょう。

店舗のスタッフやマネージャーに直接確認するのも手段のひとつです。給与明細書や源泉徴収票に記載されている会社名を確認しましょう。国税庁の「法人番号公表サイト」で会社名を検索することで、正式名称を調べることができます。

住所についても、店舗の所在地ではなく会社の登記住所を記載することで、より信頼性の高い申告となります。

運営会社名が信用を左右しますので、必ず確認しましょう。

企業名の記載は信頼感を高めるのよ。しっかり調べてね。

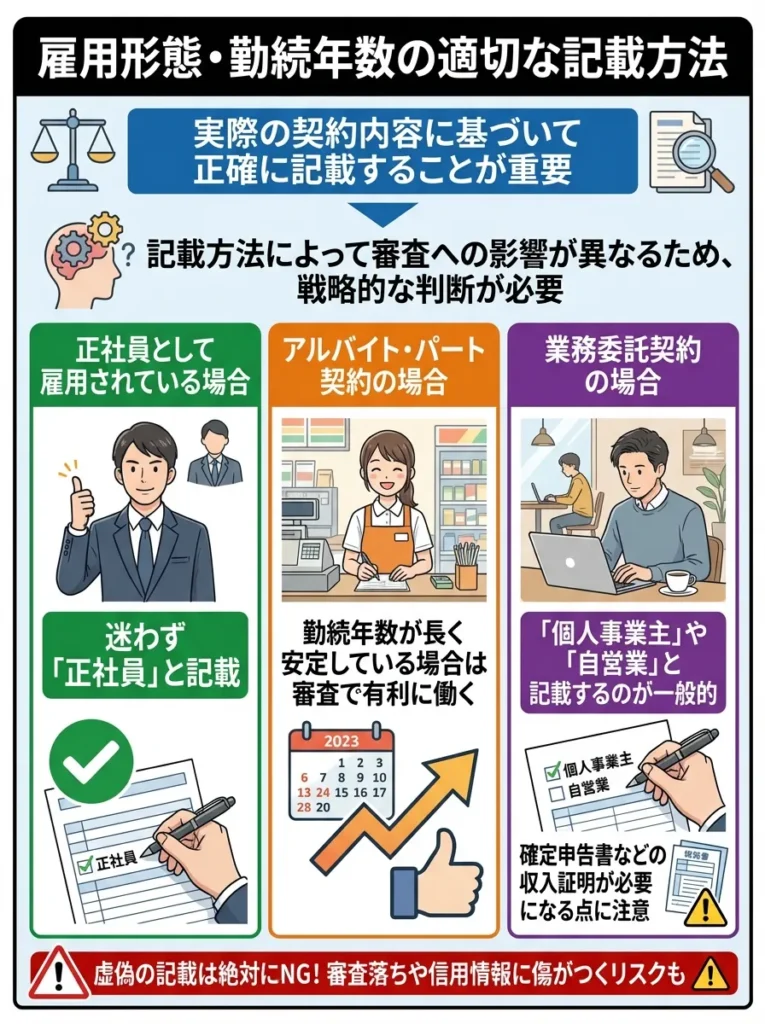

雇用形態・勤続年数の適切な記載方法

雇用形態については、実際の契約内容に基づいて正確に記載することが重要です。ただし、記載方法によって審査への影響が異なるため、戦略的な判断が必要です。

正社員として雇用されている場合は、迷わず「正社員」と記載しましょう。アルバイト・パート契約の場合でも、勤続年数が長く安定している場合は審査で有利に働きます。業務委託契約の場合は「個人事業主」として記載することも可能です。

勤続年数については、現在の店舗での勤務期間を基準に記載します。ただし、同じ系列店舗を転々としている場合は、系列全体での勤務期間を記載することも可能です。最低でも6ヶ月以上の勤続年数があることが望ましいです。

雇用形態の記載は、正確性と戦略性のバランスが重要です。

勤続年数は、安定感をアピールするチャンスよ。

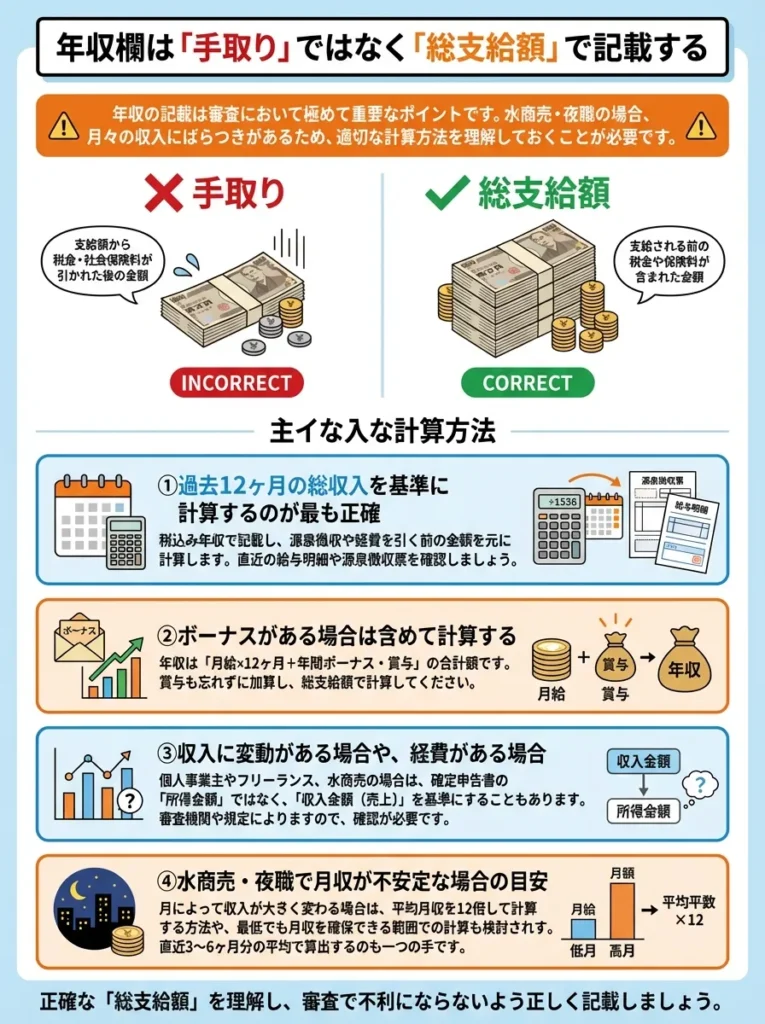

年収欄は「手取り」ではなく「総支給額」で記載する

年収の記載は審査において極めて重要なポイントです。水商売・夜職の場合、月々の収入にばらつきがあるため、適切な計算方法を理解しておくことが必要です。

過去12ヶ月の総収入を基準に計算するのが最も正確です。税込み年収で記載し、源泉徴収や経費は除外します。月ごとの収入に大きなばらつきがある場合は、過去6ヶ月の平均を12倍した金額を目安にしましょう。

確定申告をしている場合は、「所得金額」ではなく「収入金額」を記載してください。ボーナスや臨時収入がある場合は、それらも含めて計算します。ただし、極端に高額な臨時収入は除外することが適切です。

キャッシング枠は必ず「0円」で申請する

これは審査通過率を上げるための必須テクニックです。 申し込み時には「ショッピング枠(買い物用)」と「キャッシング枠(現金を借りる用)」の設定がありますが、キャッシング枠は必ず「0円(なし)」に設定してください。

理由は、キャッシング枠を希望すると、通常のカード審査に加え、「貸金業法」に基づく審査が必要になります。これには年収証明書の提出が必要になったり、審査基準が厳しくなったりするリスクがあります。

「お金に困っているからカードを作ろうとしているのでは?」と勘ぐられないためにも、まずはショッピング機能だけのカードとして審査を通すことに全力を注ぎましょう。

水商売・夜職の方の在籍確認対策と電話対応

在籍確認は水商売・夜職の方が最も不安に感じる審査項目の一つです。

適切な準備と対策により、スムーズに在籍確認をクリアする方法を詳しく解説します。

収入の変動が大きい場合、年収の算出根拠を明確にし、信頼性を高めることが大切です。

月々の収入の変動をしっかり把握して、申告内容に一貫性を持たせることが大事よ。

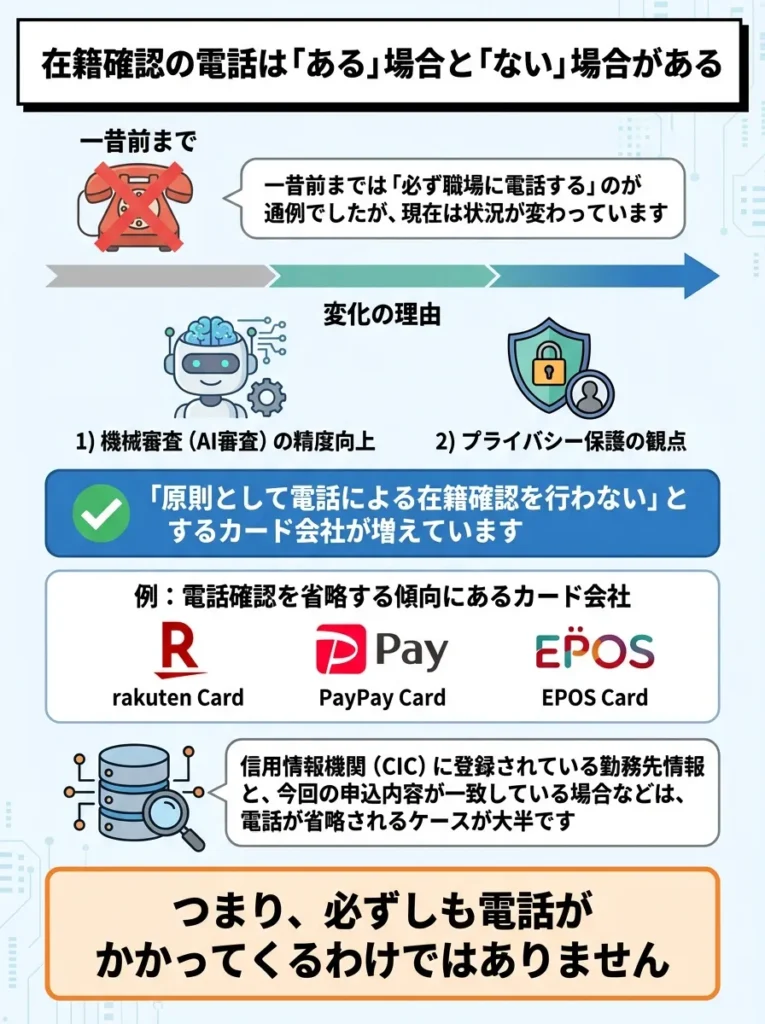

在籍確認の電話は「ある」場合と「ない」場合がある

一昔前までは「必ず職場に電話する」のが通例でしたが、現在は状況が変わっています。 機械審査(AI審査)の精度向上や、プライバシー保護の観点から、「原則として電話による在籍確認を行わない」とするカード会社が増えています(例:楽天カード、PayPayカード、エポスカードなど)。

また、信用情報機関(CIC)に登録されている勤務先情報と、今回の申込内容が一致している場合などは、電話が省略されるケースが大半です。つまり、必ずしも電話がかかってくるわけではありません。

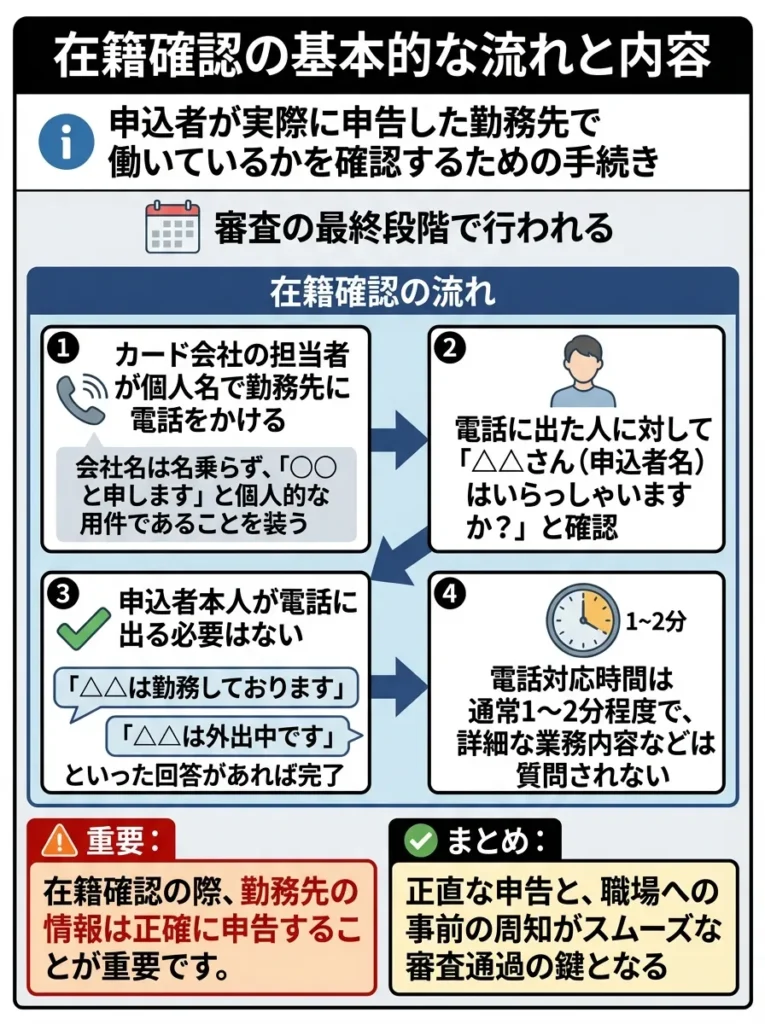

在籍確認の基本的な流れと内容

クレジットカード会社からの在籍確認は、申込者が実際に申告した勤務先で働いているかを確認するための手続きです。通常、審査の最終段階で行われ、以下のような流れで進行します。

カード会社の担当者が個人名で勤務先に電話をかけます。会社名は名乗らず、「○○と申します」といった個人的な用件であることを装います。電話に出た人に対して「△△さん(申込者名)はいらっしゃいますか?」と確認します。

申込者本人が電話に出る必要はありません。「△△は勤務しております」「△△は外出中です」といった回答があれば、在籍確認は完了となります。電話対応時間は通常1〜2分程度で、詳細な業務内容などは質問されません。

在籍確認の際、勤務先の情報は正確に申告することが重要です。

電話対応者が信頼できる人かどうか、確認しておくと安心ですわね。

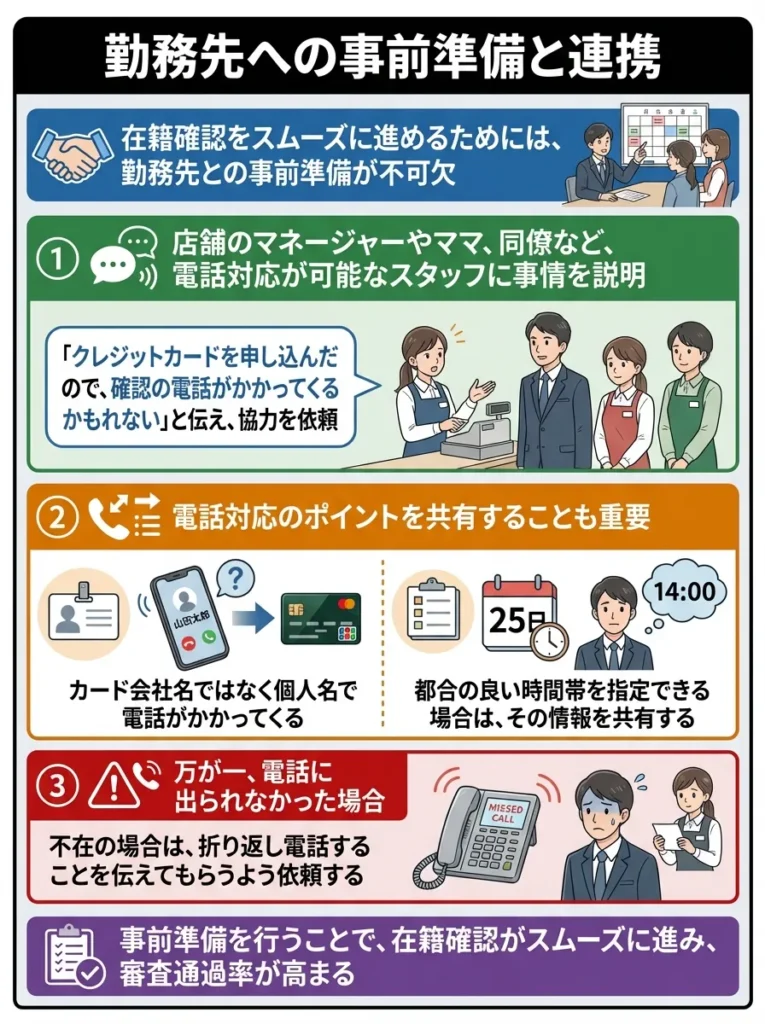

勤務先への事前準備と連携

在籍確認をスムーズに進めるためには、勤務先との事前準備が不可欠です。以下のポイントを押さえて、適切な準備を行いましょう。

まず、店舗のマネージャーやママ、同僚など、電話対応が可能なスタッフに事情を説明します。「クレジットカードを申し込んだので、確認の電話がかかってくるかもしれない」と伝え、協力を依頼しましょう。

電話対応のポイントを共有することも重要です。カード会社名ではなく個人名で電話がかかってくること、本人が不在でも「勤務している」旨を答えてもらえれば十分であることを説明します。

営業時間外に電話がかかってくる可能性もあるため、留守番電話の設定も確認しておきましょう。「申し訳ございませんが、営業時間外です。営業時間は○時〜○時となっております」といったメッセージが適切です。

在籍確認の電話がかかるタイミングを事前に確認しておくと、より安心です。

勤務先のスタッフには、電話の内容を具体的に説明しておくと安心感が増すわね。

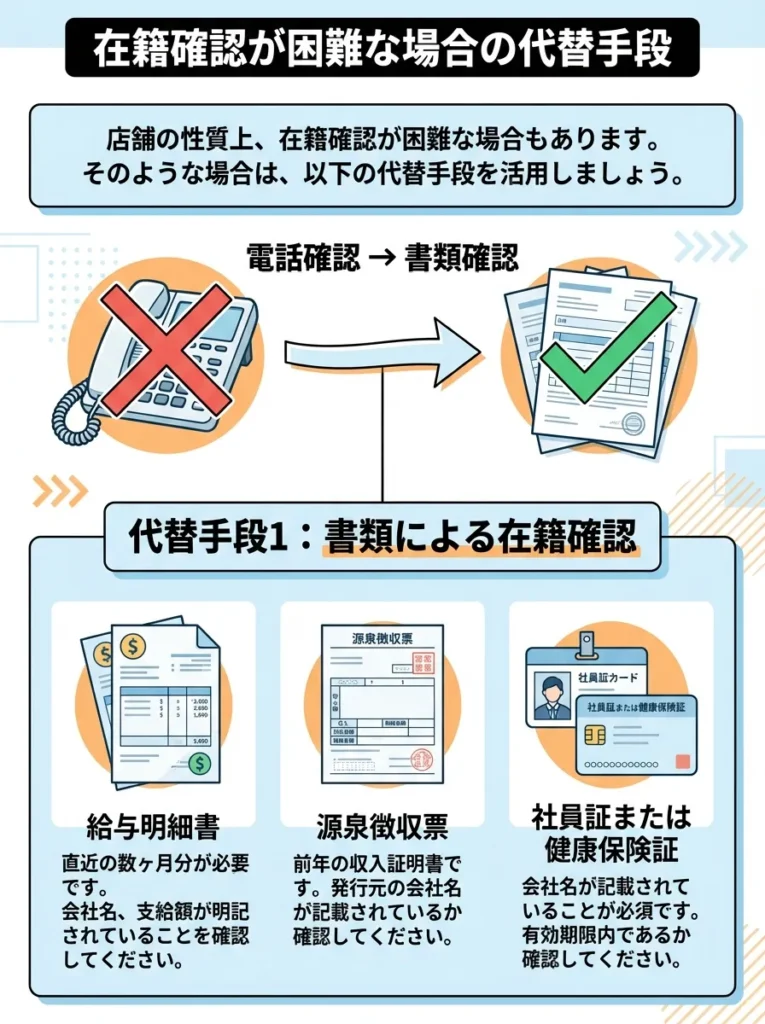

在籍確認が困難な場合の代替手段

店舗の性質上、在籍確認が困難な場合もあります。そのような場合は、以下の代替手段を活用しましょう。

書類による在籍確認を依頼することが可能です。給与明細書、源泉徴収票、雇用契約書などの書類を提出することで、在籍確認に替えてもらえる場合があります。カード会社に事前に相談し、書類での確認が可能か確認しましょう。

また、在籍確認が原則不要なカードを選ぶことも重要な戦略です。

在籍確認の代替手段は事前に確認し、書類の有効性を理解しておくことが大切です。

書類提出の際は、最新のものを用意することが信頼性を高めるのよ。

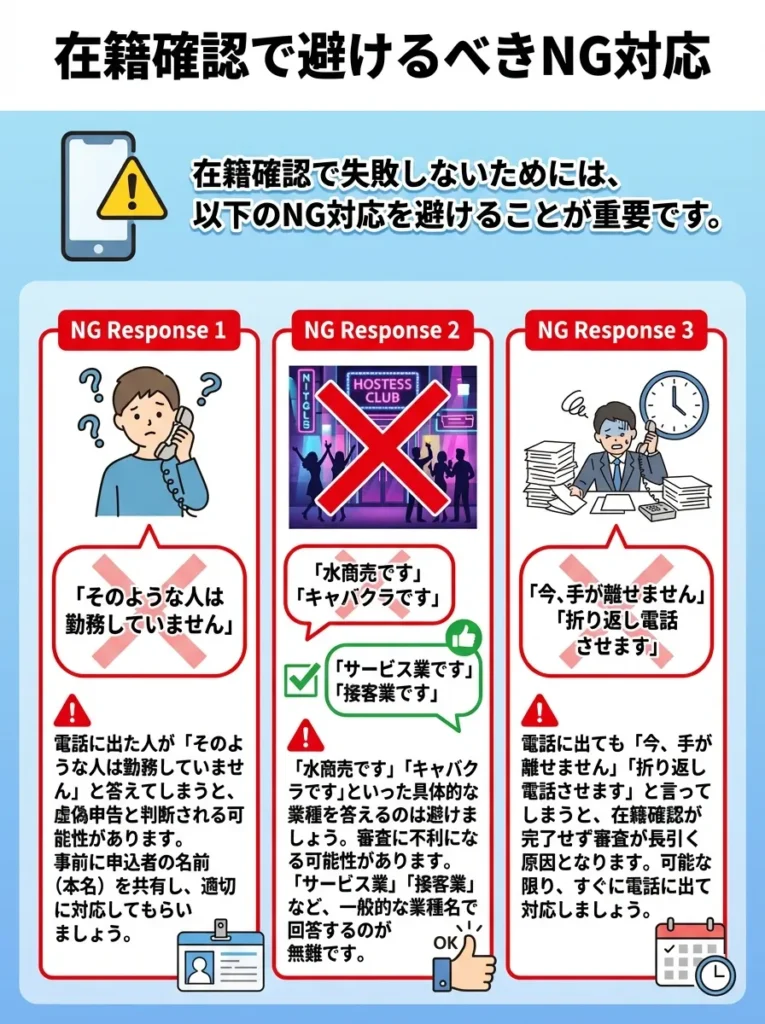

在籍確認で避けるべきNG対応

在籍確認で失敗しないためには、以下のNG対応を避けることが重要です。

電話に出た人が「そのような人は勤務していません」と答えてしまうと、虚偽申告と判断される可能性があります。事前に申込者の名前(本名)を共有し、適切に対応してもらいましょう。

「水商売です」「キャバクラです」といった具体的な業種を答える必要はありません。「サービス業です」「接客業です」といった回答で十分です。

電話対応時に不審な態度を取ると、カード会社に警戒される可能性があります。自然な対応を心がけ、特別な緊張感を持たずに応対することが大切です。

水商売・夜職の方が審査落ちした場合の対処法と代替案

万が一クレジットカードの審査に落ちてしまった場合でも、適切な対処により次回の審査通過率を向上させることができます。

また、クレジットカード以外の決済手段も含めて、総合的な解決策を提案します。

在籍確認の際は、事前に会社の方針を共有することが重要です。

不審な態度は避けて、自然体で対応することが大切よ。

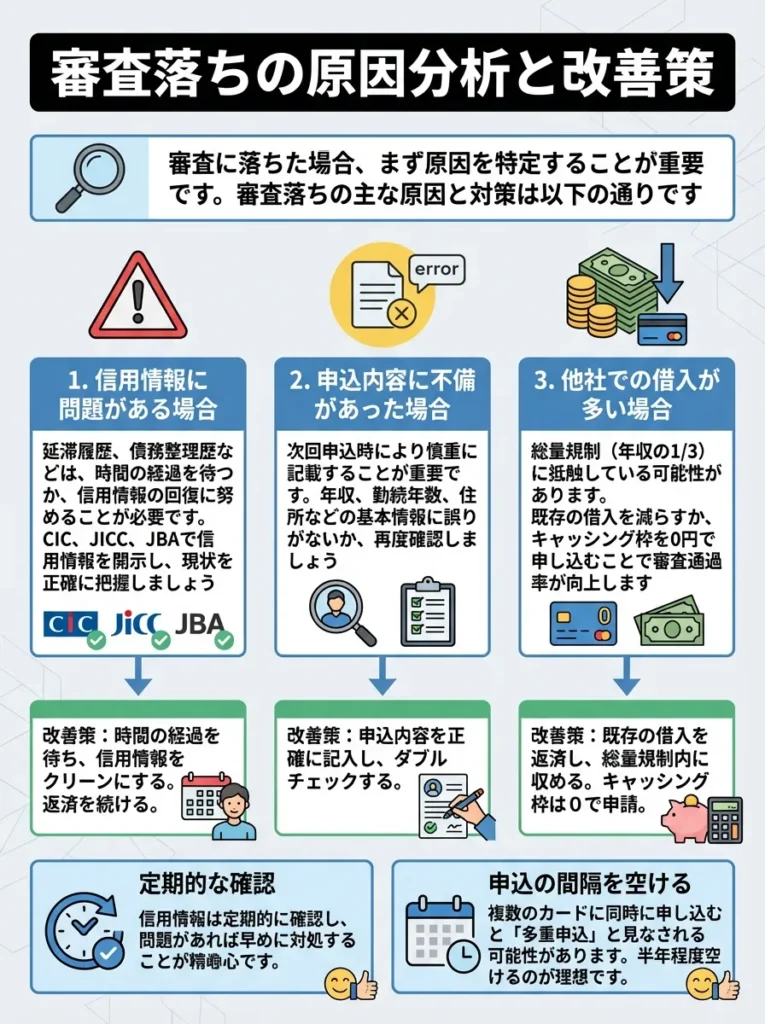

審査落ちの原因分析と改善策

審査に落ちた場合、まず原因を特定することが重要です。審査落ちの主な原因と対策は以下の通りです。

信用情報に問題がある場合(延滞履歴、債務整理歴など)は、時間の経過を待つか、信用情報の回復に努めることが必要です。CIC、JICC、JBAで信用情報を開示し、現状を正確に把握しましょう。

申込内容に不備があった場合は、次回申込時により慎重に記載することが重要です。年収、勤続年数、住所などの基本情報に誤りがないか、再度確認しましょう。

他社での借入が多い場合は、総量規制(年収の1/3)に抵触している可能性があります。既存の借入を減らすか、キャッシング枠を0円で申し込むことで審査通過率が向上します。

信用情報は定期的に確認し、問題があれば早めに対処することが肝心です。

審査基準はカード会社によって異なるから、複数社の特徴を理解しておくと良いわよ。

クレヒス修行(クレジットヒストリーの構築)から始める

から始める-765x1024.webp)

もし「過去に延滞はないのに審査に通らない」という場合、原因は「スーパーホワイト(信用情報が真っ白)」である可能性があります。

現金主義でこれまでローンやカードを使ったことがない人は、カード会社から見て「返済能力があるか判断できない人」とみなされます。

この場合、まずは携帯電話の本体代金を「分割払い」で購入し、毎月遅れずに支払うことから始めましょう。この支払い履歴も「割賦販売」として信用情報(クレヒス)に記録されます。「毎月きちんと支払っている」という実績(クレヒス)が積み上がれば、半年後、クレジットカードの審査に通る可能性がグッと高まります。

代替決済手段の活用

クレジットカードが作れない場合でも、以下の代替手段により同様の利便性を確保できます。

デビットカードは審査不要で発行でき、クレジットカードと同様に利用できます。楽天銀行デビットカード、住信SBIネット銀行デビットカードなどは、ポイント還元もあり実用性が高いです。

プリペイドカードは事前チャージ式で使いすぎの心配がありません。Kyash、バンドルカード、LINE Payカードなどは、スマートフォンアプリで簡単に管理できます。

家族カードの利用も有効な選択肢です。配偶者や家族がクレジットカードを持っている場合、家族カードの発行により同等のサービスを利用できます。

デビットカードは資金管理が容易ですが、使いすぎを防ぐための設定が必要です。

プリペイドカードは便利だけど、利用期限や手数料にも注意が必要よ。

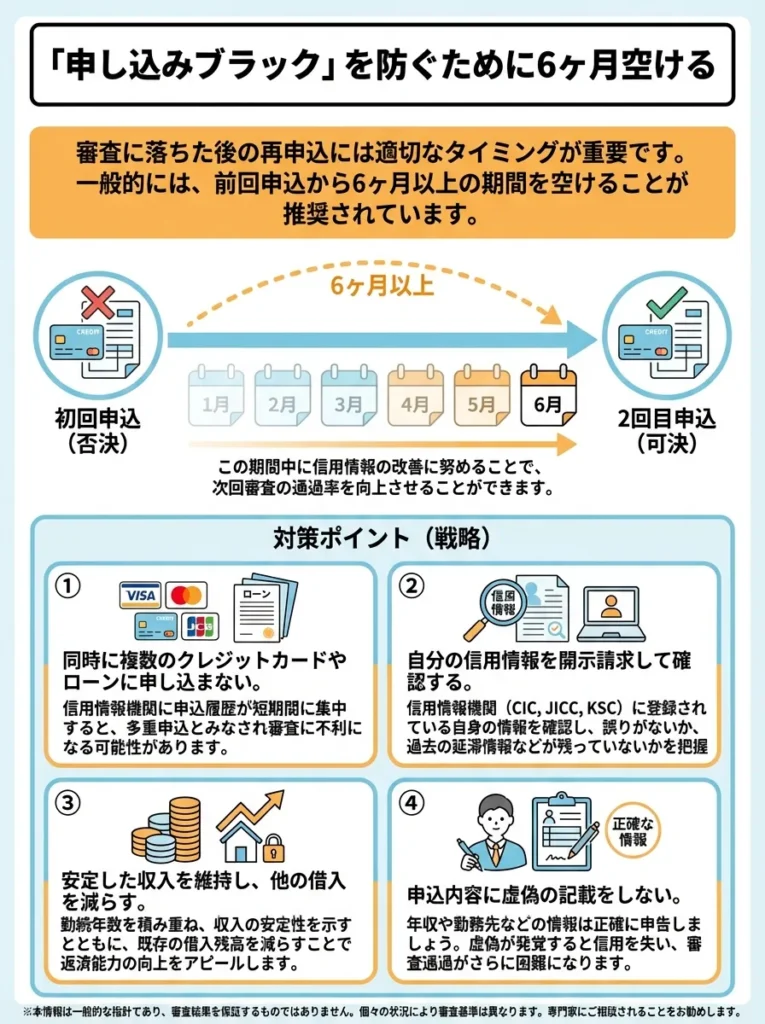

「申し込みブラック」を防ぐために6ヶ月空ける

審査に落ちた後の再申込には適切なタイミングが重要です。一般的には、前回申込から6ヶ月以上の期間を空けることが推奨されています。この期間中に信用情報の改善に努めることで、次回審査の通過率を向上させることができます。

再申込時には、前回とは異なるカード会社を選択することも重要な戦略です。各カード会社で審査基準が異なるため、前回審査に落ちたからといって次回も必ず落ちるとは限りません。

また、審査基準が比較的柔軟カードから段階的に申し込むことも効果的です。まずはACマスターカードやライフカード(デポジット型)などの審査に通りやすいカードでクレジットヒストリーを構築し、その後により条件の良いカードに挑戦する戦略が有効です。

水商売・夜職の方からよくある質問と実践的な回答

水商売・夜職の方からよく寄せられる質問に対して、実践的で具体的な回答を提供します。

夜職でもクレジットカード審査に通るのか?

はい、夜職でもクレジットカードを作ることは十分可能です。重要なのは適切なカード選択と申込戦略です。消費者金融系や流通系のカードから始めることで、審査通過率を高めることができます。

実際に多くの水商売・夜職の方がクレジットカードを利用しており、適切な準備により審査に臨むことができます。

収入証明書を準備しておくことで、審査の信頼性を高められます。

カードの利用履歴をしっかり管理することが大事なのよ。

収入証明書が求められた場合の対応方法は?

水商売・夜職の方が収入証明書を求められた場合、以下の書類が有効です。

給与明細書(直近2〜3ヶ月分)は最も一般的な証明書類です。確定申告書控え(税務署受付印あり)は個人事業主の場合に特に有効です。源泉徴収票は年末に勤務先から発行されます。銀行口座の入出金明細は収入の流れを客観的に示せます。

これらの書類がない場合は、勤務先に相談して給与証明書の発行を依頼するか、より審査基準が比較的柔軟なカードを選択することをおすすめします。

証明書類の整備は信用力向上に繋がりますので、早めに準備してください。

収入証明書の内容に間違いがないか、必ず確認することが大切よ。

複数枚のクレジットカードを同時申込してもよいか?

複数枚のクレジットカードを短期間で申し込むと「申込ブラック」状態となり、審査に悪影響を与えます。一般的には、1ヶ月以内に3枚以上申し込むと警戒される可能性があります。

確実に審査に通るためには、1枚ずつ丁寧に申し込むことが重要です。1枚目が承認されてから次のカードを申し込む方が、審査通過率が高くなります。

夜職であることを隠して申し込んでもバレませんか?

「無職」や「家事手伝い」として申し込むのはおすすめしません。収入がないとみなされ、利用限度額が極端に低くなったり、審査に通らなかったりするためです。職業欄は「サービス業」「接客業」などを選び、正直に申告した方が結果的に審査通過率は高まります。

給与明細などの収入証明書は必ず必要ですか?

通常のショッピング枠のみ(キャッシング枠0円)の申し込みであれば、原則として収入証明書の提出は不要です(自己申告のみ)。ただし、キャッシング枠を希望する場合や、申込内容に不備があり確認が必要な場合には提出を求められることがあります。

実家暮らしと一人暮らし、どっちが有利ですか?

一般的に「実家暮らし」の方が有利です。家賃負担がない(または少ない)ため、「可処分所得(自由に使えるお金)」が多いと判断されるからです。ただし、一人暮らしでも居住年数が長ければ「生活が安定している」と評価されます。

まとめ:水商売・夜職でもクレジットカードは作れる!

水商売・夜職の方でも、適切な知識と戦略があればクレジットカードを作ることは可能です。重要なのは、自分の状況に適したカードを選び、正しい申込方法を実践することです。

審査に不安がある方は、まずACマスターカードやエポスカードなどの審査に通りやすいカードから始めましょう。一度クレジットヒストリーを構築できれば、より条件の良いカードへのステップアップも可能になります。

申込時は職業欄を「サービス業」と記載し、勤務先は運営会社名を使用することで審査通過率を高めることができます。在籍確認の準備も怠らず、勤務先との連携を図ることが重要です。

手数料問題については、事前の確認と適切な決済方法の選択により回避することが可能です。ポイント還元を活用することで、実質的な節約効果も期待できます。

万が一審査に落ちた場合でも、デビットカードやプリペイドカードなどの代替手段があります。また、6ヶ月後の再挑戦により審査通過の可能性を高めることも可能です。

この記事で紹介した方法を実践すれば、水商売・夜職の方でも必ずクレジットカードを作ることができます。諦めずに適切な準備をして、理想的なクレジットライフを手に入れましょう。

関連記事・参考文献

カード選びの際、限度額の設定にも注意が必要です。利用状況がバレないよう、適切な額を設定しましょう。

在籍確認が不要なカードでも、申請時の情報は正確に記入することが大切なのよ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております