・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

クレジットカードを3枚持ちすることで、ポイント還元率を最大化しながら様々な特典を享受できることをご存じでしょうか。しかし、ただ3枚持てばよいわけではありません。適切な組み合わせを選ばなければ、年会費ばかりがかさんで思うような恩恵を受けられない可能性があります。

本記事では、クレジットカードの専門家として数百枚のカードを分析してきた経験をもとに、2025年最新の最強3枚組み合わせを徹底解説します。あなたのライフスタイルに適した組み合わせを見つけるための実践的なガイドとなっています。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

なぜクレジットカード3枚持ちが最強なのか?データで証明されたメリット

クレジットカードの3枚持ちが推奨される理由を、具体的な数値とともに解説します。適切な組み合わせにより、1枚持ちと比較して年間で数万円程度の節約につながる可能性があります。(※利用状況により異なります)

カードの特典を最大限に活かすため、各カードの利用目的を明確にしておきましょう。

選んだカードの特典がライフスタイルに合っているか、しっかり確認してね。

ポイント還元率を向上させる仕組み

1枚のクレジットカードのみを使用した場合、一般的な還元率は0.5%程度にとどまります。しかし、3枚を戦略的に使い分けることで、平均還元率を2.0%以上に引き上げることが可能です。

例えば、月10万円の支出がある家庭の場合を考えてみましょう。

| パターン | 前提 | 年間還元額 | 差額 |

|---|---|---|---|

| 1枚持ち | 還元率0.5% | 6,000円 | — |

| 3枚持ち(戦略活用) | 平均還元率2.5% | 30,000円 | +24,000円 |

その差は実に24,000円となり、3枚持ちの威力を実感できます。これは適切な使い分けにより、コンビニや特定店舗で高還元率を享受し、公共料金やネットショッピングで適切なカードを選択した結果です。

※上記はあくまで試算例であり、効果を保証するものではありません。

クレジットカードの利用状況を見直し、効率的な特典を選定することが重要です。

カードの特典やキャンペーンを定期的にチェックすることが大切なのよ。

付帯特典の多様化によるトータル価値の向上

3枚持ちのもう一つのメリットは、付帯特典の充実です。旅行保険、ショッピング保険、空港ラウンジ利用、各種優待サービスなど、1枚では得られない幅広い特典を組み合わせることができます。

これらの特典を金銭換算すると、年間数万円相当の価値があることも珍しくありません。例えば、空港ラウンジ1回利用で約1,500円、海外旅行保険で数千円、各種優待で年間1万円以上の節約効果が期待できます。

特典の利用条件や上限を事前に確認することが重要です。

特典の有効期限を忘れずにチェックしてね、使い切れないともったいないわ。

利用可能枠の拡大とリスク分散

3枚持ちにより、利用可能枠の合計が増加し、大きな買い物や緊急時にも対応できます。また、1枚のカードに問題が発生した場合の代替手段としての役割も果たします。

さらに、国際ブランドを分散することで、海外や特定の店舗での決済リスクを軽減できます。

>クレジットカード最強の2枚を見る

プロが教える!クレジットカード3枚持ちの黄金ルール

3枚持ちで最大の効果を得るためには、戦略的な選び方が重要です。

以下の黄金ルールに従って選択することで、より効率的な組み合わせを構築できます。

利用可能枠の拡大だけでなく、支出管理を徹底することが大切です。

カードの枚数を増やすだけでなく、利用目的を明確にすることが大事よ。

1枚目選択の極意!メインカードは基本還元率1.0%以上

メインカードとして使用する1枚目は、どこで使っても高還元率が得られるカードを選択します。基本還元率1.0%以上が絶対条件です。これは固定費の支払いから日常の買い物まで、幅広く利用するためです。

メインカードの選択基準は以下の通りです。

- 基本還元率1.0%以上

- 年会費無料または実質無料

- ポイントの使いやすさ

- 国際ブランドはVisaまたはMastercard推奨

- ETCカード年会費無料

- 家族カード発行可能

- アプリの使いやすさ

これらの条件を満たすカードをメインに据えることで、ポイントを獲得できる基盤が完成します。

特典の内容や利用条件も確認し、長期的な価値を考えましょう。

還元率が高くても、利用シーンを考えないと意味がないのよね。

2枚目選択の戦略!特定シーン最強カードでポイント爆増

2枚目は、あなたがよく利用する特定のシーンで最高の還元率を発揮するカードを選択します。コンビニ、ネットショッピング、交通系など、利用頻度の高い分野での高還元カードが理想的です。

- コンビニ・飲食店系

- ネットショッピング系

- 交通・電子マネー系

- 特定ブランド・グループ系

自分の支出パターンを分析し、支出額の大きいカテゴリで高還元率が得られるカードを選ぶことが重要です。

特定シーンのカード選定時、利用条件や制限を確認してください。

還元率だけでなく、ボーナスポイントの獲得条件も見逃さないでね。

3枚目選択のポイント!補完機能と付帯特典重視

3枚目は、1・2枚目では得られない機能や特典を補完するカードを選択します。国際ブランドの多様化、特定の付帯保険、独自の優待サービスなどが選択基準となります。

- 国際ブランドの分散(JCB、American Expressなど)

- 旅行保険や各種保険の充実

- 特別な優待・割引サービス

- ステータス性の確保

また、将来的なアップグレード(ゴールドカード等)を見据えたカード選択も効果的です。

【2025年最新版】生活スタイル別の最強3枚おすすめ組み合わせ

ここからは、具体的な生活スタイル別に効率化された3枚組み合わせを紹介します。各組み合わせには想定年間節約額も示しているため、自分に適したパターンを見つけてください。

※各パターンは利用シーン別の提案であり、優劣を示すものではありません

※効果的な組み合わせは個人のライフスタイルにより異なります

補完機能を優先する際、特典の利用条件を確認してください。

保険の内容や優待サービスは、実際に利用するか考えて選ぶと良いわね。

おすすめ1|ポイント還元重視派向けの組み合わせ

組み合わせ:リクルートカード + JCBカードW + 三井住友カード(NL)

この組み合わせは、あらゆるシーンで高還元率を実現する最強の布陣です。年間支出100万円の場合、約25,000円相当のポイント獲得が期待できます。

リクルートカード(メインカード)

基本情報を以下の表で確認できます。

リクルートカードは、基本還元率1.2%という高還元率が魅力です。公共料金の支払いでも還元率が下がらないため、メインカードとして理想的です。電気代、ガス代、水道代、携帯電話料金など、月々の固定費をすべてこのカードに集約することで、安定してポイントを獲得できます。

さらに、リクルート系サービス(ホットペッパーグルメ、じゃらんnet、ホットペッパービューティーなど)での利用で還元率が3.2%以上になる場合もあり、外食や旅行、美容サービスを頻繁に利用する方におすすめです。

>リクルートカード審査の詳細を見る

JCBカードW(特定店舗用)

JCBカードWは、Amazon、セブン-イレブン、スターバックスなどの優待店舗で高い還元率を発揮します。特にAmazonでの3.0%還元は、ネットショッピングを頻繁に行う現代人には魅力的な特典です。

年間50万円をAmazonで買い物をする場合、15,000円相当のポイントを獲得できます。また、39歳以下限定の申込条件がありますが、一度発行すれば40歳以降も継続利用可能です。

三井住友カード(NL)(コンビニ・飲食店用)

三井住友カード(NL)は、対象のコンビニや飲食店でのスマホタッチ決済時に最大7.0%という高い還元率が期待できます。セブン-イレブン、ローソン、ファミリーマート、マクドナルド、ドトール、サイゼリヤなど、日常利用する店舗が多数対象となっています。

月2万円をこれらの店舗で利用すると、年間16,800円相当のポイントを獲得できる計算です。ナンバーレス仕様でセキュリティ面でも安心できます。(※実際の還元額は個人の利用状況により異なります)

- リクルートカード(固定費等):月5万円×12ヶ月×1.2% = 7,200円

- JCBカードW(Amazon等):月3万円×12ヶ月×3.0% = 10,800円

- 三井住友カード(NL)(コンビニ等):月2万円×12ヶ月×7.0% = 16,800円

- その他利用分を含む合計:約25,000円

※上記はあくまで試算例であり、効果を保証するものではありません。

各カードの特典を最大限に活用するため、利用シーンを明確に分けることが重要です。

還元率が高いカードでも、利用限度額に注意しないと損しちゃうわよ。

おすすめ2|節約・家計管理重視派向けの組み合わせ

組み合わせ:楽天カード + PayPayカード + エポスカード

この組み合わせは、日常の節約効果を最大化しつつ、幅広い優待特典も享受できる堅実な選択です。特に楽天経済圏やPayPay経済圏を活用する方におすすめです。

楽天カード(メイン・楽天系サービス用)

楽天カードは楽天市場での買い物時に常時3.0%以上の還元率を実現し、SPU(スーパーポイントアッププログラム)を活用すれば最大17.5倍のポイント還元も可能です。楽天モバイル、楽天銀行、楽天証券などのサービスを併用することで、日常のあらゆる場面でポイントを獲得できます。

また、楽天ペイとの連携により、街での買い物でも効率的にポイントを貯められます。年会費永年無料でありながら、海外旅行傷害保険も利用付帯で最高3,000万円まで補償されます。

>楽天カード審査に落ちた理由と対策を見る

PayPayカード(QRコード決済・Yahoo!ショッピング用)

PayPayカードは、PayPayとの連携により最大1.5%の還元率を実現できます。また、Yahoo!ショッピングやLOHACOでの利用時は最大5.0%の高還元率となり、日用品の購入でお得なポイント還元を受けられます。

PayPayは全国の多くの店舗で利用できるため、現金代わりに使用することで日々の小さな買い物でもポイントが貯まります。年会費永年無料で維持コストもかかりません。

エポスカード(優待・保険用)

エポスカードは7,000店舗以上での優待特典があり、レストラン、カラオケ、映画館、アミューズメント施設での割引を受けられます。年会費無料でありながら海外旅行傷害保険が自動付帯で、疾病治療費用270万円、傷害治療費用200万円という充実した補償内容です。

また、エポスゴールドカードへの招待を受けやすく、将来的なアップグレードも期待できます。ゴールドカードになると空港ラウンジ無料利用やボーナスポイントなど、さらなる特典が追加されます。

楽天カードのSPUを最大化するためには、関連サービスの利用を忘れずに確認しましょう。

PayPayやエポスの特典も活用して、全体のバランスを考えるのが大事よ。

おすすめ3|旅行・出張が多い方向けの組み合わせ

組み合わせ:三井住友カード ゴールド(NL) + ANAカード(一般) + ビックカメラSuicaカード

この組み合わせは、旅行や出張が多い方向けに効率化された布陣です。マイル獲得、空港ラウンジ利用、交通費の効率化を実現します。

三井住友カード ゴールド(NL)(メイン・空港ラウンジ用)

年間100万円の利用で翌年以降の年会費が永年無料となり、さらに10,000ポイントのボーナスポイントを獲得できます。国内主要空港のラウンジを無料で利用でき、対象のコンビニ・飲食店では最大7.0%の高還元率を維持します。

ANAカード(一般)(マイル獲得用)

ANAマイルを効率的に獲得でき、フライト時のボーナスマイルも魅力です。年会費2,200円(初年度無料)ですが、マイルの価値を考慮すれば十分にペイできます。ANAグループでの優待割引も受けられます。

ビックカメラSuicaカード(交通費・電子マネー用)

Suicaチャージで1.5%還元、ビックカメラでの利用で最大11.5%還元という高い還元率を実現します。通勤・通学での交通費を効率的にポイント化できます。

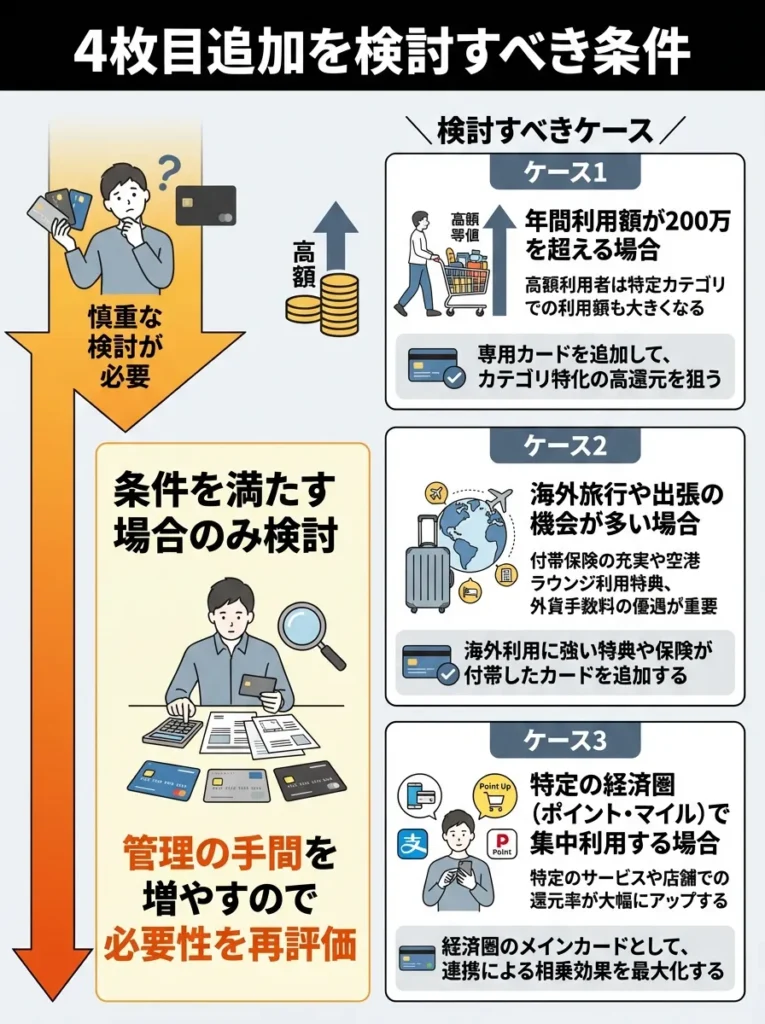

【上級者向け】4枚目・5枚目を検討すべきケースと注意点

3枚の組み合わせに慣れた上級者の中には、さらなる効率化を求めて4枚目以降の追加を検討する方もいます。しかし、枚数を増やす際は慎重な判断が必要です。

ANAカードのマイルプログラムの詳細を理解して、効率的な利用法を考えましょう。

ラウンジ利用時のサービス内容もチェックして、自分に合った使い方を見つけてね。

4枚目追加を検討すべき条件

以下の条件を満たす場合のみ、4枚目の追加を検討することをお勧めします。

| ケース | 詳細内容 | おすすめ戦略 |

|---|---|---|

| 年間利用額が200万円を超える場合 | 高額利用者は特定カテゴリでの利用額も大きくなる | 専用カードを追加して、カテゴリ特化の高還元を狙う |

| 特定カテゴリの利用額が月5万円以上 | 例:ガソリン代が月5万円以上 | ガソリン系カード(例:出光カード、ENEOSカードなど)を追加すると効果的 |

| ビジネス利用と個人利用の分離が必要 | 経費精算や税務処理の効率化 | ビジネス専用カードを追加し、会計処理をシンプルに |

4枚目のカードは管理の手間を増やすので、必要性を再評価しましょう。

使う目的を明確にしないと、結局無駄になっちゃうわね。

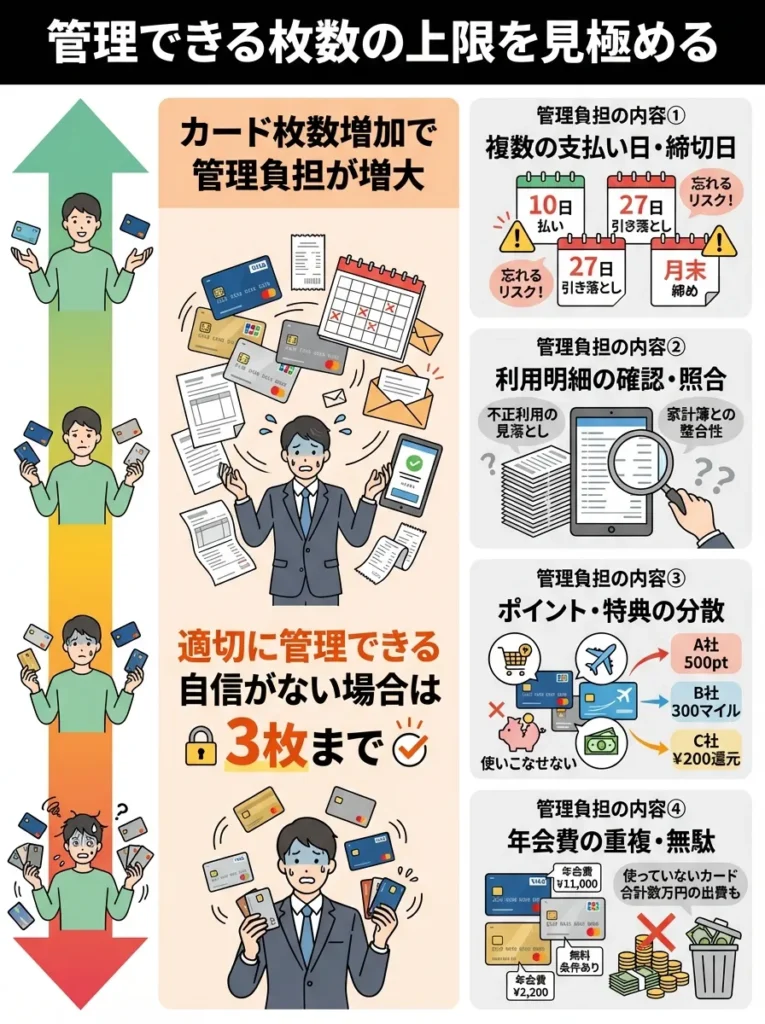

管理できる枚数の上限を見極める

カード枚数の増加に伴い、以下の管理負担が増大します。

- 各カードの締め日・支払日の把握

- 利用明細の確認とポイント管理

- 年会費等の維持費用の把握

- セキュリティ管理(紛失・盗難対策)

これらを適切に管理できる自信がない場合は、3枚までに留めることをお勧めします。

避けておきたい3枚持ちの落とし穴

3枚持ちで後悔しないために、次の落とし穴を確認しておきましょう。

カードの管理数を減らすことで、支払いのミスを防ぎましょう。

締め日や支払日をカレンダーに書き込むと、忘れずに済むわね。

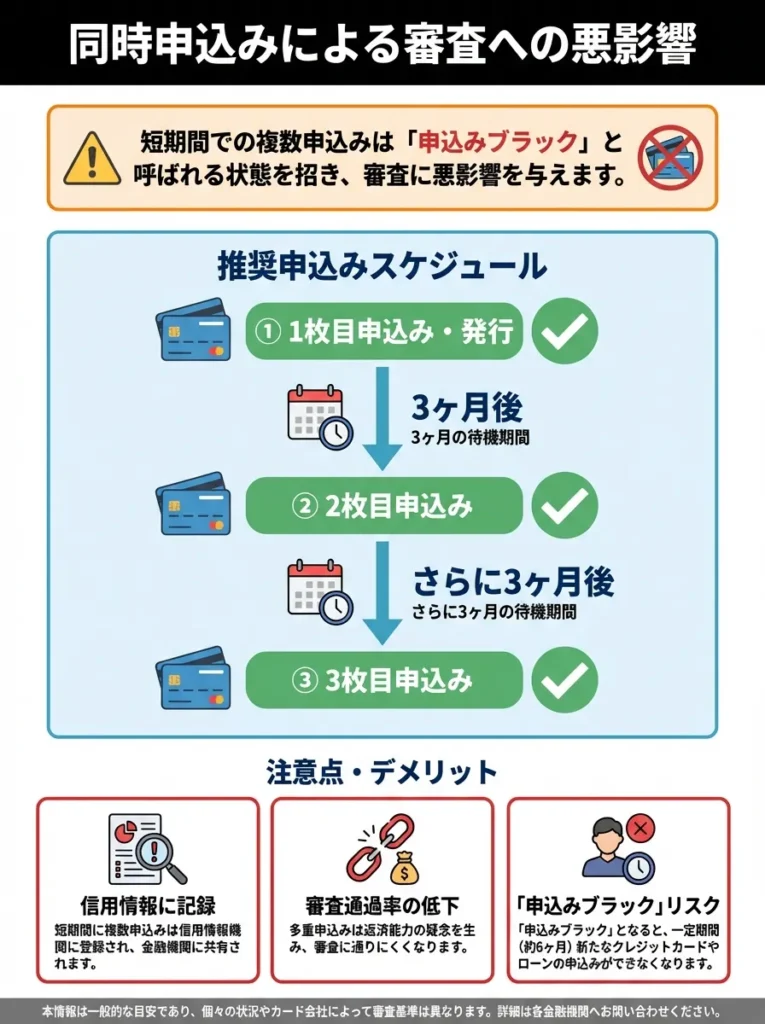

同時申込みによる審査への悪影響

短期間での複数申込みは「申込みブラック」と呼ばれる状態を招き、審査に悪影響を与えます。理想的なスケジュールは以下の通りです。

- 1枚目申込み・発行

- 3ヶ月後に2枚目申込み

- さらに3ヶ月後に3枚目申込み

このペースを守ることで、審査通過率を高く保てます。

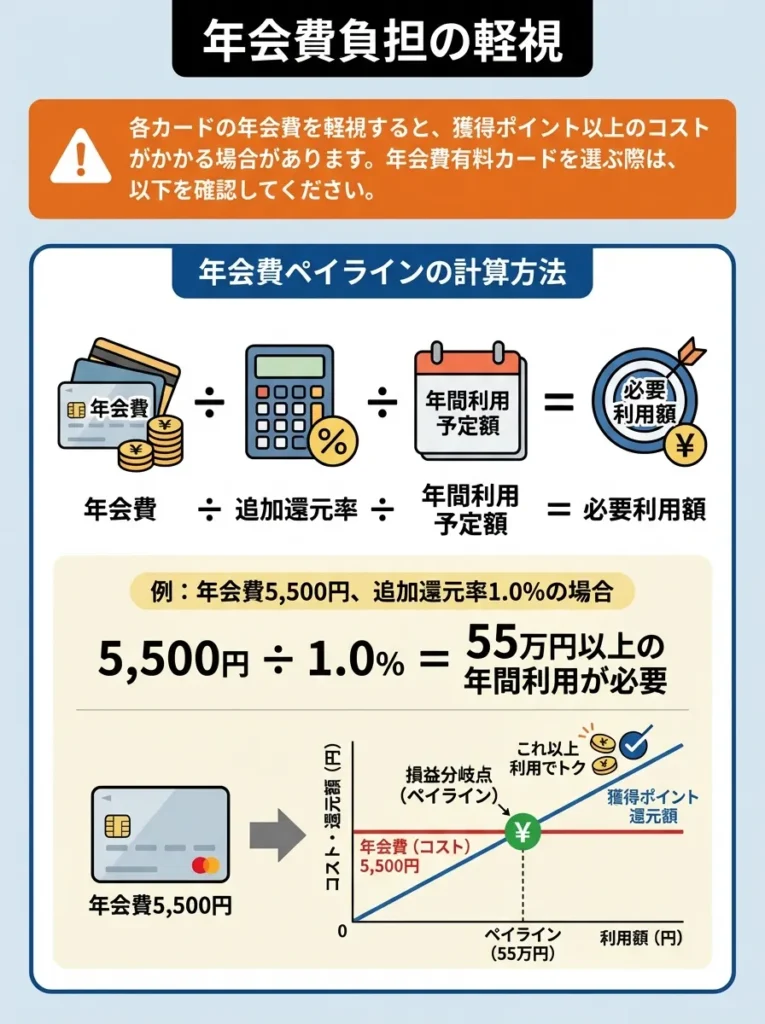

年会費負担の軽視

各カードの年会費を軽視すると、获得ポイント以上のコストがかかる場合があります。年会費有料カードを選ぶ際は、以下を確認してください。

年会費ペイラインの計算方法

年会費 ÷ 追加還元率 ÷ 年間利用予定額 = 必要利用額

例:年会費5,500円、追加還元率1.0%の場合 5,500円 ÷ 1.0% = 55万円以上の年間利用が必要

年会費を軽視せず、特典の利用価値も考慮しましょう。

年会費が高くても、付帯サービスの質を見極めることが大切よ。

ポイントの分散による失効リスク

複数のカードを持つことで、ポイントが分散し、有効期限切れによる失効リスクが高まります。以下の対策を講じてください。

- 各ポイントの有効期限をカレンダーに登録

- 月1回のポイント残高確認日を設定

- 自動交換設定の活用

- 共通ポイント(楽天ポイント、Tポイントなど)への集約

よくある質問と専門家による回答

複数のカードのポイントを一元管理できるアプリを利用しましょう。

ポイントの有効期限をカレンダーにメモしておくと安心ですわね。

クレジットカード3枚持ちは信用情報に悪影響しますか

適切な利用を続けている限り、3枚持ちが信用情報に悪影響を与えることはありません。むしろ、複数のカードで良好な利用履歴を築くことで、信用度の向上につながる場合もあります。

ただし、以下の点には注意が必要です。

- 各カードの支払いを延滞しない

- 利用限度額に対する利用率を30%以下に抑える

- 短期間での頻繁な申込みを避ける

カードを複数持つ際は、各カードの管理を怠らないことが重要です。

利用履歴の管理が甘いと、信用情報に影響が出るから気をつけてね。

学生や新社会人でも3枚持ちは可能ですか

学生や新社会人でも3枚持ちは可能ですが、審査通過のハードルは高くなります。以下のような戦略をお勧めします。

- 学生専用カードまたは流通系カードから開始

- 半年間の良好な利用履歴を構築

- 2枚目として銀行系または信販系カードに挑戦

- さらに半年後に3枚目を検討

- 楽天カード + エポスカード + 学生専用ライフカード

- イオンカード + JCBカードW + 三井住友カード(NL)

クレジットカードの利用履歴が信用に影響するため、計画的に使うことが重要です。

複数枚持つなら、利用目的を明確にすることが大切よね。

3枚それぞれ違う国際ブランドにすべきですか

理想的には、Visa、Mastercard、JCBの3つの国際ブランドを揃えることをお勧めします。これにより、以下のメリットがあります。

- 海外での決済リスク分散

- 特定ブランドの優待サービスを幅広く利用可能

- システムトラブル時の代替手段確保

ただし、カードの特典や還元率を優先し、結果的に同じ国際ブランドが重複しても問題ありません。

まとめ|あなたに適した3枚を見つけて豊かなカードライフを

クレジットカードの3枚持ちは、適切な組み合わせを選択することで、年間数万円の節約効果と豊富な付帯特典を享受できる優れた戦略です。重要なのは、自分のライフスタイルと支出パターンに合った組み合わせを見つけることです。

- メインカードは基本還元率1.0%以上を推奨

- 2枚目は自分の利用頻度の高いカテゴリで高還元率を狙う

- 3枚目は国際ブランド分散や付帯特典の補完を重視する

本記事で紹介した組み合わせを参考に、ぜひあなたに適した3枚を見つけてください。適切な3枚持ちにより、ポイント還元と豊富な特典を享受しながら、より豊かなカードライフを実現できるでしょう。

また、カード選択後も定期的に利用状況を見直し、必要に応じて組み合わせの効率化を図ることも重要です。あなたのライフステージや支出パターンの変化に合わせて、適切な3枚を維持していきましょう。

※カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。

利用頻度や目的に応じて、ブランドの特典を比較検討してください。

ブランドごとのサポート体制も大事なポイントなのよ。

.jpg)