・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

クレジットカードの2枚目をお探しですか?メインカードの弱点を補強し、より多くのポイント還元と特典を享受できるサブカード選びは、賢い資産形成の第一歩です。

本記事では、2026年最新のサブカードランキング11選とプロ厳選の最強組み合わせパターンを詳しく解説します。年会費無料から百貨店特化カードまで、あなたのライフスタイルに最適なサブカードが見つかります。

実際に、適切なサブカード選択により年間10万円以上のポイント還元を実現している方も多数存在します。この記事を読めば、メインカードでは得られない特典と高還元率を最大限に活用できるようになるでしょう。

メインカードを補完する最適なサブカード5選

利用シーン別に使い分けて、ポイント還元を最大化しましょう

| 項目 | 楽天カード | JCB CARD W | JCB CARD S | 三井住友カード(NL) | ACマスターカード |

|---|---|---|---|---|---|

| 券面 |  |  |  | .jpg) |  |

| サブカードとしての強み | 楽天市場での買い物専用サブカードとして最適。ネット通販用に使い分けることでポイントを効率的に貯められる。 | Amazon・スタバ専用サブカードとして優秀。メインカードが低還元※の場所で高還元※を実現できる。 | 年齢制限なしで持てる優待特化サブカード。飲食店・エンタメで活躍する使い分け用カード。 | コンビニ・マクドナルド専用サブカードとして最強。完全ナンバーレスで安心して持ち歩ける。 | 緊急時の予備カードとして優秀。最短20分※2で発行。原則、お勤め先へ在籍確認の電話なし※4。 |

| 年会費 | 永年無料 | 永年無料 (18〜39歳限定) | 永年無料 | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 1.0%※ | 0.5%※ | 0.5% | 0.25% (自動CB) |

| 最大還元率 | 3.0%以上 楽天市場 | 21倍※ スターバックス | 20倍※ スタバ・ドミノ | 7.0% コンビニ・マック | 0.25% 固定 |

| 国際ブランド | Visa / Mastercard JCB / AMEX | JCB | JCB | Visa / Mastercard | Mastercard |

| 発行スピード | 約1週間 | 最短5分※1 (モバ即) | 最短5分※1 (モバ即) | 最短10秒 (即時発行) | 最短20分※2 |

| おすすめの使い分け | ネット通販専用サブカード。楽天市場での買い物はこのカードに集中させることで高還元を実現。 | Amazon・スタバ専用サブカード。オンラインショッピングとカフェ利用で活躍。18〜39歳限定。 | 飲食店・エンタメ専用サブカード。スタバ・ドミノピザなど優待店舗での利用に特化。40歳以上もOK。 | コンビニ・マクドナルド専用サブカード。日常の少額決済で7%還元を受けられる最強のサブカード。 | 緊急時の予備カード。メインカードが使えない時のバックアップとして財布に1枚。最短20分※2で発行可能。 |

| 特典・強み | ・楽天市場で常時3%以上 ・楽天ポイントが使いやすい ・入会特典5,000ポイント | ・Amazon・セブン-イレブンで3倍※ ・スターバックスで最大21倍※ ・18〜39歳限定の高還元※ | ・年齢制限なしで申込可能 ・スタバ・ドミノピザで最大20倍※ ・優待サービス充実 | ・コンビニ3社・マクドナルドで最大7% ・完全ナンバーレスで安心 ・SBI証券の投信積立でポイント還元 | ・独自の申込条件で柔軟 ・自動キャッシュバックで手間なし ・最短20分※2発行で緊急時も安心 |

| こんな人におすすめ | 楽天市場をよく使う方。ネット通販専用のサブカードが欲しい方。楽天ポイントを貯めたい方。 | 18〜39歳でAmazonやスタバをよく利用する方。オンラインショッピング用サブカードが欲しい方。 | 40歳以上の方。飲食店・エンタメ用のサブカードが欲しい方。優待サービス重視の方。 | コンビニやマクドナルドをよく利用する方。日常の少額決済用サブカードが欲しい方。 | 緊急時の予備カードが欲しい方。独自の申込条件を求める方。すぐにカードが必要な方。 |

| 詳細・申し込み | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

サブカードは利用シーン別に使い分けることで、ポイント還元率を大幅に向上できます。楽天市場では楽天カード、コンビニでは三井住友カード(NL)というように、メインカードでは取りこぼしている高還元の機会を確実に活かしましょう。全て年会費無料なので、複数枚持ちでも負担がありません。横スクロールで全ての情報を確認できます。

※還元率は交換商品により異なります。

※1モバ即の入会条件は以下2点になります。【1】9:00AM~8:00PMでお申し込み【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について詳しくは公式HPをご確認ください。

※2お申込時間や審査によりご希望に添えない場合がございます。

※3自動契約機(むじんくん)の詳細については公式サイトをご確認ください。

※4原則、電話での確認はせずに書面やご申告内容での確認を実施

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

サブカードとは何か?基本から理解する2枚目クレジットカードの役割

サブカード(サブクレジットカード)とは、メインカードとは異なる目的や利用シーンで活用する2枚目以降のクレジットカードのことです。メインカードが担えない機能や特典を補完する重要な役割を持ちます。

日本人のクレジットカード平均保有枚数は2.9枚(一般社団法人日本クレジット協会 2022年調査)となっており、複数枚持ちが一般的になっています。つまり、サブカードを持つことは現在のスタンダードといえるでしょう。

サブカードの主な役割は以下のとおりです。

- メインカードでカバーできない店舗や施設での高還元率獲得

- 異なる国際ブランドによる利用可能店舗の拡大

- 特定用途(交通系、百貨店、ガソリンスタンドなど)での専門特典活用

- メインカードの紛失や故障時のバックアップ機能

- 付帯保険の補強と限度額の拡張

【2026年最新版】サブカードおすすめ最強9選

あなたに最適なサブカードを見つけるため、利用シーン別に厳選した11枚をご紹介します。それぞれの特徴と最適な使用場面を詳しく解説しますので、ご自身のライフスタイルと照らし合わせてお選びください。

サブカードの選択時には、利用頻度に基づいた特典の実用性を重視すべきです。

年会費だけでなく、特典内容もよく比べて選ぶことが大切よね。

【コンビニ・飲食最強】三井住友カード(NL)

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard |

| 基本還元率 | 0.5% |

| 特典還元率 | 最大7%(対象コンビニ・飲食店でタッチ決済時) |

| 付帯保険 | 海外旅行保険 最高2,000万円 |

三井住友カード(NL)は、コンビニ利用が多い方には絶対におすすめしたいサブカードです。セブン‐イレブン、ローソン、ファミリーマート、マクドナルド、サイゼリヤなど対象店舗でスマホのタッチ決済を利用すれば、驚異の7%還元を実現できます。

特に注目すべきは、セブン‐イレブンでの最大10%還元キャンペーンです。条件を満たせば、コンビニでの支払いだけで大量のポイントが貯まります。

実際の利用者の声 「毎日のコンビニ利用で月5,000円程度使っていますが、三井住友カード(NL)にしてから月350円相当のポイントが貯まるようになりました。年間4,200円の節約効果は大きいですね」(30代会社員・男性)

コンビニや飲食での利用が多いなら、実際の還元率をシミュレーションしてみることをおすすめします。

キャンペーンやボーナスポイントも見逃さないでね。お得に使えるチャンスが広がるわ。

【高還元率最強】リクルートカード

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 1.2% |

| 特典還元率 | 最大4.2%(リクルート系サービス利用時) |

| 付帯保険 | 海外旅行保険 最高2,000万円、国内旅行保険 最高1,000万円 |

リクルートカードは、年会費無料カードの中で最高水準の基本還元率1.2%を誇ります。どこで使っても高い還元率を実現できるため、「とにかくポイントを効率的に貯めたい」という方に最適です。

さらに、じゃらんnet、ホットペッパーグルメ、ホットペッパービューティーなどのリクルート系サービスでは最大4.2%の高還元を実現。貯まったポイントはPontaポイントやdポイントへの交換が可能で、利用範囲も非常に広いのが魅力です。

実際の利用者の声 「美容院やマッサージでホットペッパービューティーをよく使うので、リクルートカードは必須です。4.2%還元で年間2万円以上のポイントを獲得しています」(20代女性・OL)

高還元率でも利用先を選ばないと、実際のメリットは減ります。

還元率だけじゃなく、特典の内容も要チェックよ。

【Amazon最強】JCB CARD W

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | JCB |

| 基本還元率 | 1.0% |

| 特典還元率 | 2.0%(Amazon、セブン‐イレブン)、5.5%(スターバックス) |

| 付帯保険 | 海外旅行保険 最高2,000万円、ショッピングガード保険 最高100万円 |

| 申込条件 | 18〜39歳限定(40歳以降も継続利用可能) |

JCB CARD Wは、Amazonでの利用に特化したサブカードとして非常に優秀です。Amazonでの買い物が2.0%還元となり、Amazon Prime Mastercardと同等の還元率を実現できます。

また、セブン‐イレブンでも2.0%還元、スターバックスカードへのオンライン入金なら5.5%という驚異的な還元率を誇ります。39歳以下の方限定ですが、一度作れば40歳以降も継続利用可能です。

実際の利用者の声 「Amazonで月3万円程度買い物するので、JCB CARD Wは手放せません。年間7,200円相当のポイントが自動的に貯まるので、実質的な割引効果は大きいです」(20代男性・IT関係)

JCB CARD Wの特典を最大限に活用するため、利用先の店舗を調査しましょう。

還元率だけでなく、特典の内容をしっかり確認することが大切よ。

【イオン利用最強】イオンカードセレクト

イオンカード(WAON一体型)!

イオン系列でいつでもポイント2倍、毎月20・30日は5%オフ。

.png)

毎月20・30日なら700円オフでさらにお得に映画鑑賞できます。

家族カード:無料

ETCカード:無料

海外旅行保険:なし

ショッピング保険:最大50万円まで

※カードは後日、自宅に届く

- イオン系列でいつでもポイント2倍

- 毎月20・30日はイオン系列で5%オフ

- イオンシネマの料金はいつでも300円オフ(毎月20・30日は700円オフ)

- イオンカードポイントモールの経由でネット通販がお得になる

参考記事:イオンカードの口コミ・評判

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| 特典還元率 | 1.0%(イオングループ) |

| 割引特典 | 毎月20日・30日は5%OFF |

イオンカードセレクトは、イオン、マックスバリュ、マルエツなどイオングループでの利用に特化したサブカードです。特に注目すべきは、毎月20日・30日の「お客さま感謝デー」での5%OFF特典です。

クレジットカード、キャッシュカード、電子マネーWAONが1枚に集約されており、お財布もすっきりします。イオン銀行の口座開設が必要ですが、銀行の各種手数料優遇も受けられるメリットがあります。

実際の利用者の声 「イオンで月2万円程度買い物するので、感謝デーだけで月1,000円は節約できています。年間12,000円の節約効果は家計にとって大きいです」(40代主婦)

イオンカードセレクトは、特定の利用シーンで高還元率を発揮しますので、使用方法を見極めることが重要です。

特典の内容だけでなく、利用限度額や返済方法もチェックしておくと安心よ。

【交通系最強】ビックカメラSuicaカード

ビックカメラSuicaカード

JRE POINTとビックポイントのダブルでお得なカードです。

貯まったビックポイントはSuicaへチャージ可能です。

2年目以降:524円(税込)

※年1回以上の利用で翌年度も無料

家族カード:-

ETCカード:524円(税込)

※利用店舗によってはビックポイントも貯まる

海外旅行保険:最高500万円

ショッピング保険:-

通常は1週間程度で到着

※店頭発行カードの場合:限度額20万円(税込)、Suica機能なし、ビックカメラ・コジマ・ソフマップ店舗でのみ使用可

- ビックカメラ店舗で一括・分割払い2回で利用すると11%ポイント付与

- 貯まったビックポイントをSuicaへチャージ可能

- JR券の予約決済やモバイルSuicaの定期券購入でポイント還元

- モバイルSuicaでのグリーン券購入でもポイントが貯まる

- JRE MALLでショッピング利用で最大3.5%還元

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 初年度無料、2年目以降524円(年1回利用で無料) |

| 国際ブランド | Visa、JCB |

| 基本還元率 | 1.0% |

| 特典還元率 | 1.5%(Suicaチャージ)、最大11.5%(ビックカメラ) |

首都圏にお住まいで電車通勤をされる方には、ビックカメラSuicaカードが最適です。Suicaへのチャージで1.5%還元となり、さらにSuica利用時のJRE POINTと合わせれば実質2.0%の還元率を実現できます。

ビックカメラでの利用時は、現金と同率の10%ポイント還元にクレジットカード利用分1.5%が加わり、最大11.5%という驚異的な還元率になります。

Suica機能利用時のチャージ方法を確認し、無駄な手数料を避けましょう。

特典の利用期限をしっかりチェックして、損をしないように気をつけてね。

【エンタメ・優待最強】エポスカード

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa |

| 基本還元率 | 0.5% |

| 優待店舗数 | 全国10,000店舗以上 |

| 付帯保険 | 海外旅行保険 最高3,000万円(利用付帯) |

エポスカードの真価は、全国10,000店舗以上での優待特典にあります。カラオケ、映画館、遊園地、レストランなど、エンターテイメント施設での割引やポイントアップ特典が豊富です。

特にマルイでの「マルコとマルオの7日間」期間中は10%OFFとなり、年4回開催される大変お得な期間です。海外旅行保険も自動付帯から利用付帯に変更されましたが、依然として充実した内容を保っています。

実際の利用者の声 「カラオケやレストランでの割引が多いので、友人との外食時には必ずエポスカードを使っています。年間2万円程度は節約できています」(20代女性・学生)

エンタメ特典を利用する際、対象店舗を確認し計画的に使うことが大切です。

優待内容は時期によって変わるから、最新情報をチェックしておくことが大事よ。

【ガソリン最強】ENEOSカード S

ENEOSカード S

ガソリン・軽油がずっと2円/L引き、灯油は1円/L引き!

メンテナンス料金割引やレンタカー優待も充実。

※年1回以上のカード利用で次年度も無料

家族カード:無料

ETCカード:無料

交換可能マイル:JAL・ANA

海外旅行保険:なし

ショッピング保険:50万円

- ガソリン・軽油がずっと2円/L引き

- 灯油は1円/L引き

- カーメンテ商品やショッピングでポイント付与

- ENEOSでキャッシュバック

- メンテナンス料金割引

- レンタカー優待

- ENEOSロードサービス

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 初年度無料、2年目以降1,375円(年1回利用で無料) |

| 国際ブランド | Visa、JCB |

| ガソリン割引 | ガソリン・軽油 2円/L割引、灯油 1円/L割引 |

| ロードサービス | 24時間365日対応 |

車を頻繁に利用される方には、ENEOSカード Sが圧倒的におすすめです。ENEOSでのガソリン・軽油が常時2円/L割引となり、年1回以上利用すれば年会費も無料になります。

24時間365日対応のロードサービスも付帯しており、レッカー車費用10kmまで無料、キー閉じ込み開錠サービスなど、ドライバーには心強いサポートが充実しています。

ENEOSカードはガソリン代の還元が魅力ですが、利用限度額にも注意が必要です。

ガソリン以外の利用でも得られる特典を見逃さないでね。

【楽天経済圏最強】楽天カード

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| 基本還元率 | 1.0% |

| 特典還元率 | 最大16%(楽天SPU達成時) |

楽天市場を頻繁に利用する方は、楽天カードをサブカードとして持つことで楽天経済圏のメリットを最大化できます。楽天市場での利用時は常時3%還元となり、SPU(スーパーポイントアッププログラム)を活用すれば最大16%まで還元率を引き上げることが可能です。

楽天カードはポイントの有効期限に注意が必要です。計画的に利用しましょう。

楽天経済圏の活用には、他のサービスとの連携が大切なのよ。

【ポイント有効期限なし】セゾンカードインターナショナル

セゾンカードインターナショナル

ETCカードも家族カードも無料で発行可能。

JAL・ANAマイルへの交換も可能です。

家族カード:無料

ETCカード:無料

海外旅行保険:-

ショッピング保険:-

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍!

- アンケートに回答したりクエストにチャレンジするとプレゼントに応募できる

- 毎週木曜日、全国のTOHOシネマズで好きな映画を1,200円で鑑賞できる

- カード不正利用補償(オンライン・プロテクション)

- セゾンカード会員 レンタカーマルトクプラン

- セゾンカードの支払いで国内外のパッケージツアーが最大8%割引

- コンサート、演劇、スポーツ、イベントなどチケット先行予約や優待割引

基本スペック

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard、JCB |

| 基本還元率 | 0.5% |

| 永久不滅ポイント | 有効期限なし |

セゾンカードインターナショナルの最大の特徴は、貯まったポイントに有効期限がないことです。「ポイントの管理が面倒」「有効期限を気にしたくない」という方には最適なサブカードといえます。

セゾンの優待サービスも豊富で、西友・リヴィン・サニーでの5%OFF特典や、優待価格でのレジャー施設利用などが可能です。

サブカード選びの絶対に失敗しない5つの基準

適切なサブカードを選ぶために、以下の5つの基準を必ずチェックしましょう。これらの基準に従って選べば、後悔のないサブカード選択が可能です。

無期限のポイントでも、利用期限を設ける店舗があるため確認が必要です。

ポイントの貯まりやすさだけでなく、利用先も考えて選ぶと良いわね。

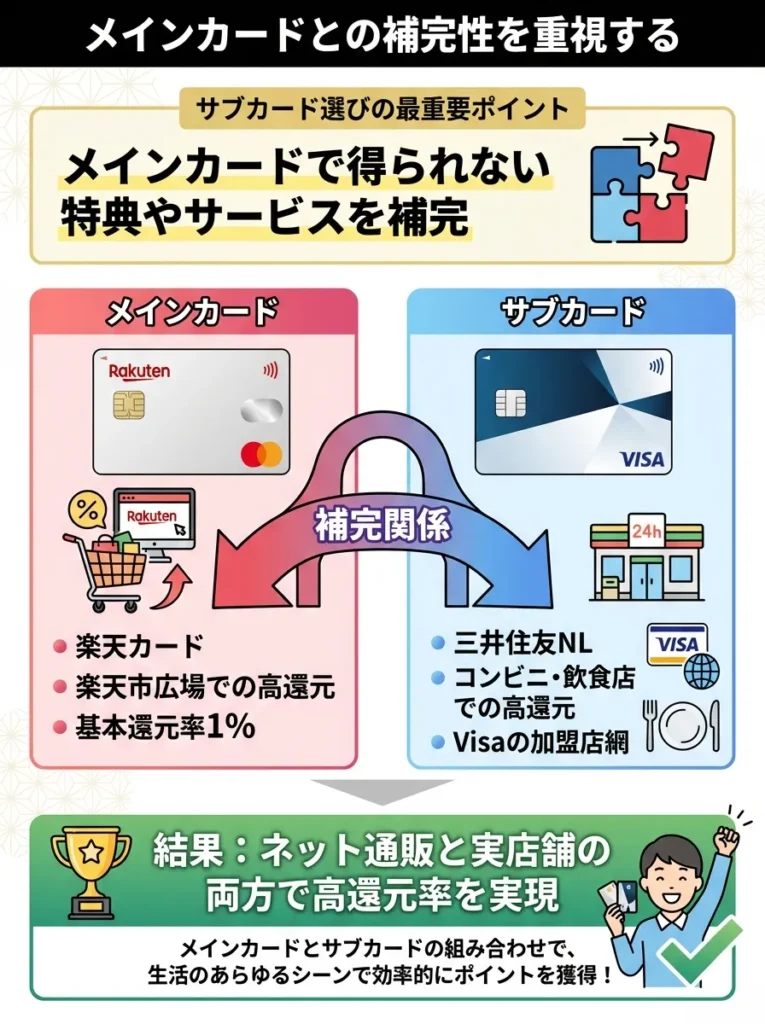

メインカードとの補完性を重視する

サブカード選びの最も重要なポイントは、メインカードでは得られない特典やサービスを補完できるかどうかです。

例えば、メインカードが楽天カードの場合、以下のような補完関係を構築できます。

- 楽天カード(メイン) → 楽天市場での高還元、基本還元率1%

- 三井住友カード NL(サブ) → コンビニ・飲食店での高還元、Visaの加盟店網

この組み合わせにより、ネット通販と実店舗の両方で高還元率を実現できます。

メインカードの利用シーンを分析し、最適なサブカードを選ぶことが重要です。

サブカードの特典が本当に自分のライフスタイルに合っているか、しっかり見極めることが大切よ。

異なる国際ブランドを選択する

国際ブランドの分散は、利用可能店舗の拡大と決済リスクの分散に効果的です。おすすめの組み合わせは以下のとおりです。

最強の国際ブランド組み合わせ

| メインカード | サブカード | 効果 |

|---|---|---|

| Visa | JCB | 国内外の加盟店を網羅、JCB優待も活用可能 |

| Mastercard | American Express | 世界中での決済対応、ステータス性向上 |

| JCB | Visa | JCB特典+世界最大の加盟店網 |

国際ブランドによって特典が異なるため、利用目的に合った選択を行いましょう。

特典やサービス内容をしっかり比較することが大切なのよ。

年会費とのバランスを考慮する

サブカードは利用頻度がメインカードより低くなる傾向があるため、年会費は慎重に検討する必要があります。

- 年会費無料:迷ったら無料カードを選択

- 年会費有料:年会費の3倍以上の特典価値がある場合のみ検討

- 条件付き無料:条件クリアの確実性を事前に確認

例えば、大丸松坂屋カード(年会費2,200円)の場合、大丸・松坂屋で年間44,000円以上利用すれば5.5%還元により元が取れます。

年会費のコストパフォーマンスをしっかり計算し、利用予定を見極めることが大切です。

年会費だけでなく、特典の内容もよく比較して選ぶことが大事なのよ。

ライフスタイルとの適合性を確認する

あなたの生活パターンに合わないカードを選んでも、十分な恩恵は受けられません。以下の質問に答えて、最適なサブカードを見つけましょう。

- 通勤手段は?

- 電車 → ビックカメラSuicaカード、東京メトロ To Me CARD

- 車 → ENEOSカード S、apollostation card

- よく利用する店舗は?

- コンビニ → 三井住友カード(NL)

- イオン → イオンカードセレクト

- 百貨店 → 各百貨店提携カード

- 趣味・娯楽は?

- 旅行 → セゾンブルー・アメリカン・エキスプレス・カード

- エンタメ → エポスカード

- ネット通販 → JCB CARD W、楽天カード

自分のライフスタイルに合った特典を持つカードを選ぶことが重要です。

カードの利用シーンをよく考えて、自分に合う特典を見極めることが大切なのよ。

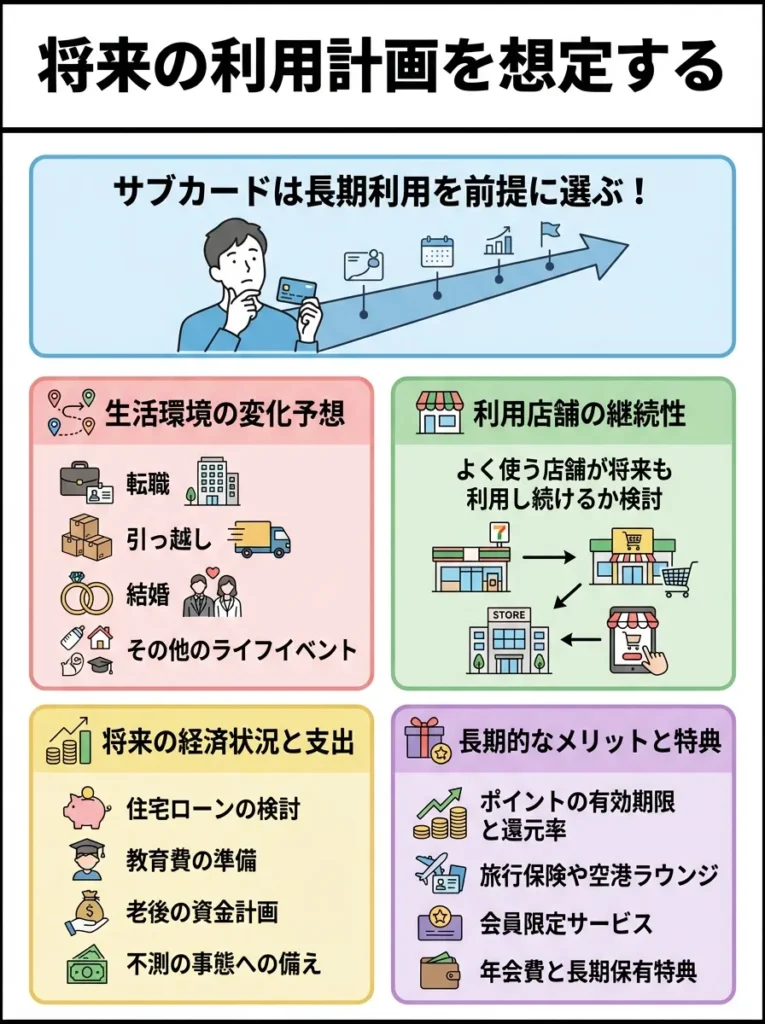

将来の利用計画を想定する

サブカードは長期間利用することを前提に選択しましょう。以下の点を考慮してください。

- 生活環境の変化予想(転職、引っ越し、結婚など)

- 利用店舗の継続性

- ポイント交換先の利便性

- 付帯サービスの将来的な価値

メインカードとサブカードの最強組み合わせパターン7選

多くの専門家が推奨する、メインカードとサブカードの黄金組み合わせをご紹介します。各パターンの特徴と適用シーンを詳しく解説しますので、あなたに最適な組み合わせを見つけてください。

将来の利用店舗が変わる可能性を考慮し、多様な加盟店を持つカードを選びましょう。

生活環境の変化によって、カードの特典が無駄にならないか、しっかり見直すことが大切よ。

【万能型】楽天カード × 三井住友カード(NL)

- 楽天カード:楽天市場3%還元、基本還元率1%

- 三井住友カード(NL):コンビニ・飲食店最大7%還元

- ネット通販と実店舗の両方をよく利用する方

- コンビニを頻繁に利用する方

- 年会費を抑えたい方

年間節約効果例 楽天市場年間30万円利用:9,000円相当のポイントコンビニ年間6万円利用:4,200円相当のポイント合計:13,200円相当

利用シーンに応じたカードの使い分けが重要です。特に還元率を意識してください。

カードの特典だけでなく、利用明細をしっかり確認することが大切よ。

【高還元特化型】リクルートカード × JCB CARD W

- リクルートカード:基本還元率1.2%、リクルート系サービス最大4.2%

- JCB CARD W:Amazon 2%還元、セブン‐イレブン2%還元

- どこで使っても高還元率を求める方

- Amazonを頻繁に利用する方

- 美容・グルメサービスをよく利用する方

年間節約効果例 一般利用年間50万円:6,000円相当のポイントAmazon年間20万円利用:4,000円相当のポイント合計:10,000円相当

リクルートカードのポイントは、特定の提携先での利用が還元率を大幅に向上させますので、活用法を考えるべきです。

還元率だけでなく、各カードの特典やサービス内容も比較して選ぶといいわよ。

【交通特化型】ビューカード × エポスカード

- ビューカード:Suicaチャージ1.5%還元、定期券購入でポイント3倍

- エポスカード:全国10,000店舗優待、海外旅行保険充実

- 電車通勤・通学の方

- エンターテイメント施設をよく利用する方

- 旅行好きの方

交通系カード同士の組み合わせでは、使い分けのメリットを明確にすることが重要です。

利用特典の詳細をしっかり理解して、賢く活用するのが大切よ。

【百貨店特化型】大丸松坂屋カード × 三井住友カード(NL)

- 大丸松坂屋カード:大丸・松坂屋で5.5%還元

- 三井住友カード(NL):コンビニ・飲食店で最大7%還元

- 百貨店を頻繁に利用する方

- ファッション・化粧品の購入が多い方

- コンビニもよく利用する方

大丸松坂屋カードの特典を最大限活用するため、利用頻度を見直しましょう。

百貨店利用時のポイント計算をしっかりして、無駄遣いを防ぐことが大切よ。

【イオン特化型】イオンカードセレクト × リクルートカード

- イオンカードセレクト:イオンで感謝デー5%OFF、ポイント2倍

- リクルートカード:基本還元率1.2%で汎用性抜群

- イオングループを頻繁に利用する方

- 生活費全般で高還元率を求める方

- 家計管理を重視する方

特典やキャンペーンの条件を事前に確認することが重要です。

利用限度額やリボ払いの設定も見逃さないでね。

【旅行特化型】セゾンブルー・アメリカン・エキスプレス・カード × 楽天カード

- セゾンブルーAMEX:旅行保険充実、手荷物宅配無料

- 楽天カード:楽天トラベルでポイント高還元

- 旅行を頻繁にする方

- 海外旅行が多い方

- American Expressのステータス性を求める方

旅行特化型カードの特典を最大限に活用するため、利用条件をしっかり確認しましょう。

特典内容だけでなく、利用する場所やシーンも考慮して選ぶのが大切よ。

【学生・若年層特化型】JCB CARD W × エポスカード

- JCB CARD W:39歳以下限定、Amazon・セブン‐イレブン2%還元

- エポスカード:全国優待豊富、海外旅行保険自動付帯

- 39歳以下の方

- エンターテイメント施設をよく利用する方

- 海外旅行にも行きたい方

サブカードの申込み時期と審査攻略法

サブカードの申込みで失敗しないために、適切な申込み時期と審査対策を詳しく解説します。

JCB CARD Wは海外利用に強いですが、エポスカードの特典も併せて確認しておくべきです。

クレジットカードの利用限度額を自分に合った範囲に設定しておくことが大切なのよ。

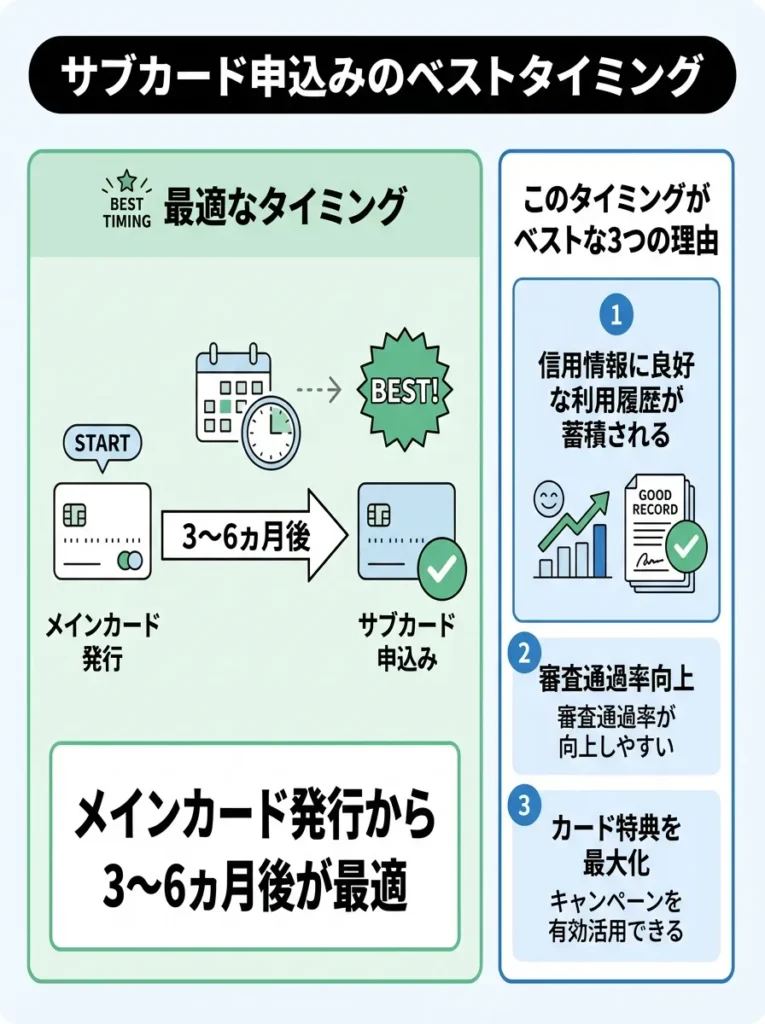

申込みベストタイミング

メインカード発行から3〜6ヵ月後が最適です。この期間により、以下のメリットが得られます。

- 信用情報に良好な利用履歴が蓄積される

- 短期間の多重申込み(申込みブラック)を回避できる

- メインカードの利用状況を把握してからサブカードを選択できる

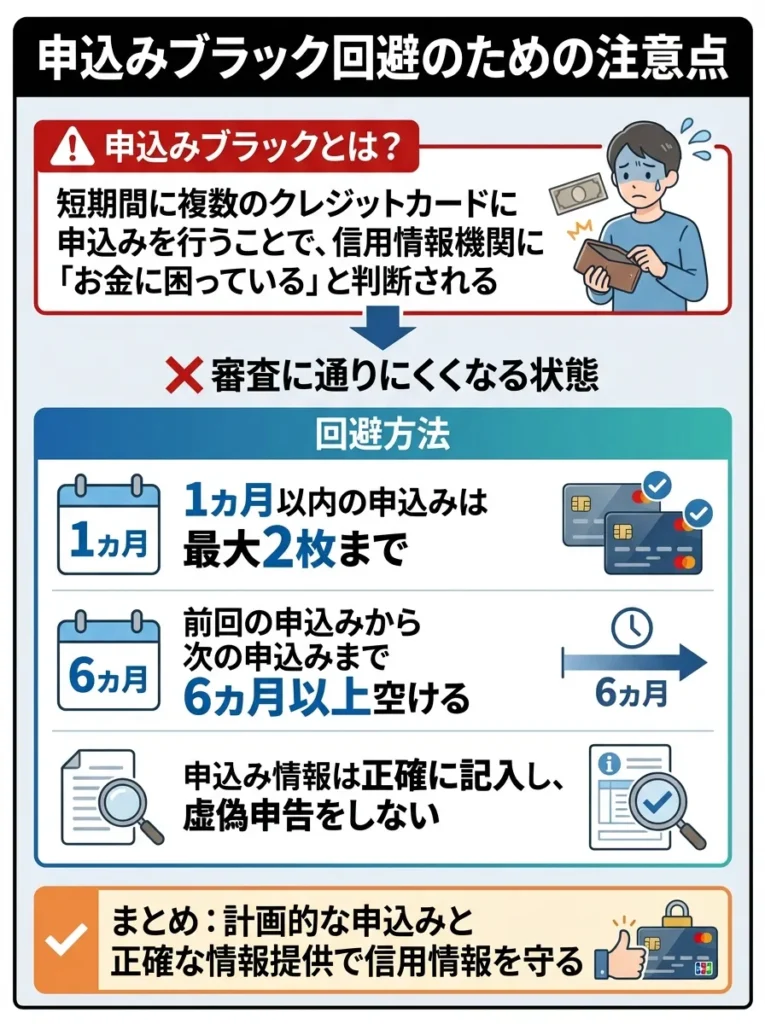

申込みブラック回避のための注意点

申込みブラックとは、短期間に複数のクレジットカードに申込みを行うことで、信用情報機関に「お金に困っている」と判断され、審査に通りにくくなる状態のことです。

- 1ヵ月以内の申込みは最大2枚まで

- 6ヵ月以内の申込みは最大3枚まで

- 申込み履歴は6ヵ月間信用情報に残ることを理解する

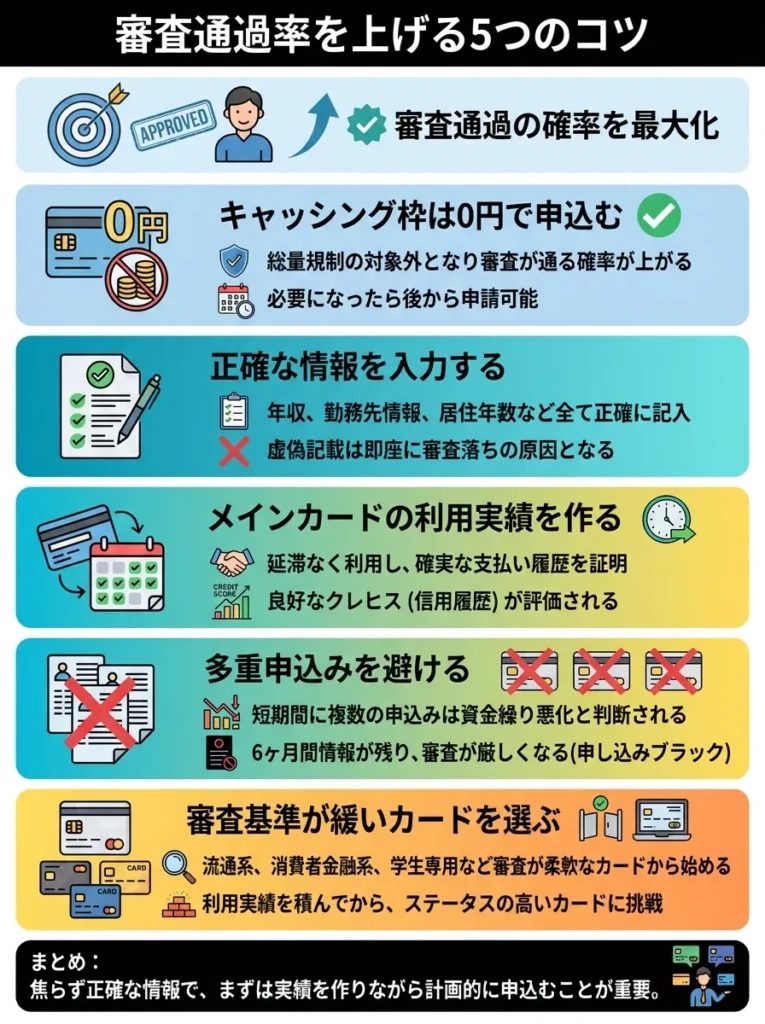

審査通過率を上げる5つのコツ

審査通過の確率を最大化するため、以下のポイントを実践しましょう。

- キャッシング枠は0円で申込む

- 総量規制の対象外となり、審査が通る確率が上がる

- 必要になったら後から申請可能

- 正確な情報を入力する

- 年収、勤務先情報、居住年数など全て正確に記入

- 虚偽記載は即座に審査落ちの原因となる

- メインカードの利用実績を作る

- 月1回以上の利用を継続

- 支払い遅延は絶対に避ける

- 利用限度額の30%以内に収める

- 同時申込みは避ける

- 複数社への同時申込みは審査落ちリスクが高まる

- 1社ずつ順番に申込む

- 在籍確認の準備をする

- 勤務先への電話連絡に備える

- 派遣社員や契約社員は雇用形態を正確に記載

サブカード複数持ちのメリット・デメリット完全解説

サブカードを持つことで得られるメリットと注意すべきデメリットを、実例とともに詳しく解説します。

信用情報の確認を怠らず、誤情報を修正することが重要です。

収入だけでなく、安定した職業も審査に影響するのよ。

サブカード複数持ちの8つのメリット

より多彩な特典・優待サービスを活用できる

各クレジットカード会社は独自の特典・優待サービスを提供しています。複数枚持つことで、これらの特典を組み合わせて活用できます。

特典活用例

| カード | 主要特典 |

|---|---|

エポスカード | 全国10,000店舗の優待割引 |

イオンカードセレクト | イオンで感謝デー5%OFF |

ビックカメラSuicaカード | Suicaチャージ1.5%還元 |

これらを使い分けることで、生活のあらゆるシーンでお得な特典を受けられます。

利用限度額を効果的に拡張できる

複数のカードを持つことで、実質的な利用限度額が拡張されます。

- メインカード:100万円

- サブカード1:50万円

- サブカード2:30万円

- 合計利用可能額:180万円

突発的な大きな出費にも対応でき、家計管理の柔軟性が向上します。

旅行保険の補償額を合算して手厚くできる

複数のカードの旅行保険は、多くの場合合算可能です(死亡・後遺障害保険金は最高額が適用)。

保険合算例

| 項目 | カードA | カードB | 合算後 |

|---|---|---|---|

| 傷害治療費用 | 200万円 | 100万円 | 300万円 |

| 疾病治療費用 | 200万円 | 100万円 | 300万円 |

| 賠償責任 | 2000万円 | 1000万円 | 3000万円 |

海外での医療費は非常に高額になる場合があるため、保険の手厚さは重要です。

紛失・盗難・磁気不良時のリスク分散

1枚しかカードを持たない場合、紛失や盗難に遭うと一時的にキャッシュレス決済ができなくなります。複数枚持つことで、このリスクを分散できます。

実際の体験談 「海外旅行先でメインカードをスキミング被害に遭い、利用停止になりました。しかし、サブカードがあったおかげで旅行を続けることができ、本当に助かりました」(30代男性・商社勤務)

国際ブランドの使い分けで決済範囲を拡大

店舗によって利用可能な国際ブランドが異なります。複数ブランドを持つことで、決済できない店舗を劇的に減らすことができます。

国際ブランド別特徴

| ブランド | 特徴 |

|---|---|

| Visa | 世界最大の加盟店網、海外で安心 |

| Mastercard | ヨーロッパに強い、コストコで利用可能 |

| JCB | 国内優待充実、ハワイ・韓国・台湾で優遇 |

| American Express | ステータス性、空港ラウンジなど上質なサービス |

ポイント最適化による還元率向上

店舗やサービスごとに最適なカードを使い分けることで、全体的なポイント還元率を大幅に向上させられます。

ポイント最適化例(月間利用パターン)

| 利用先 | 金額 | 使用カード | 還元率 | 獲得ポイント |

|---|---|---|---|---|

| コンビニ | 15,000円 | 三井住友カード(NL).jpg) | 7% | 1,050円相当 |

| Amazon | 20,000円 | JCB CARD W | 2% | 400円相当 |

| イオン | 30,000円 | イオンカードセレクト | 1% | 300円相当 |

| その他 | 35,000円 | リクルートカード | 1.2% | 420円相当 |

月間合計:2,170円相当のポイント獲得

年間換算:26,040円相当の節約効果

家計管理の精度向上

用途別にカードを分けることで、家計の支出分析が容易になります。

- メインカード:食費、日用品など生活必需品

- サブカード1:娯楽、趣味、外食

- サブカード2:交通費、ガソリン代

この分け方により、どの分野でどの程度支出しているかが明確になり、家計改善に役立ちます。

信用情報の健全化

適切に複数のカードを利用することで、信用情報の厚みが増し、将来のローン審査などで有利になる可能性があります。

- 複数カードで良好な利用履歴を作る

- 利用限度額に対する利用率を低く保つ

- 支払い遅延を絶対に避ける

特典の有効期限や利用条件をしっかり確認することが大切です。

複数カードの管理は大変だけど、定期的に見直すことが大事なのよ。

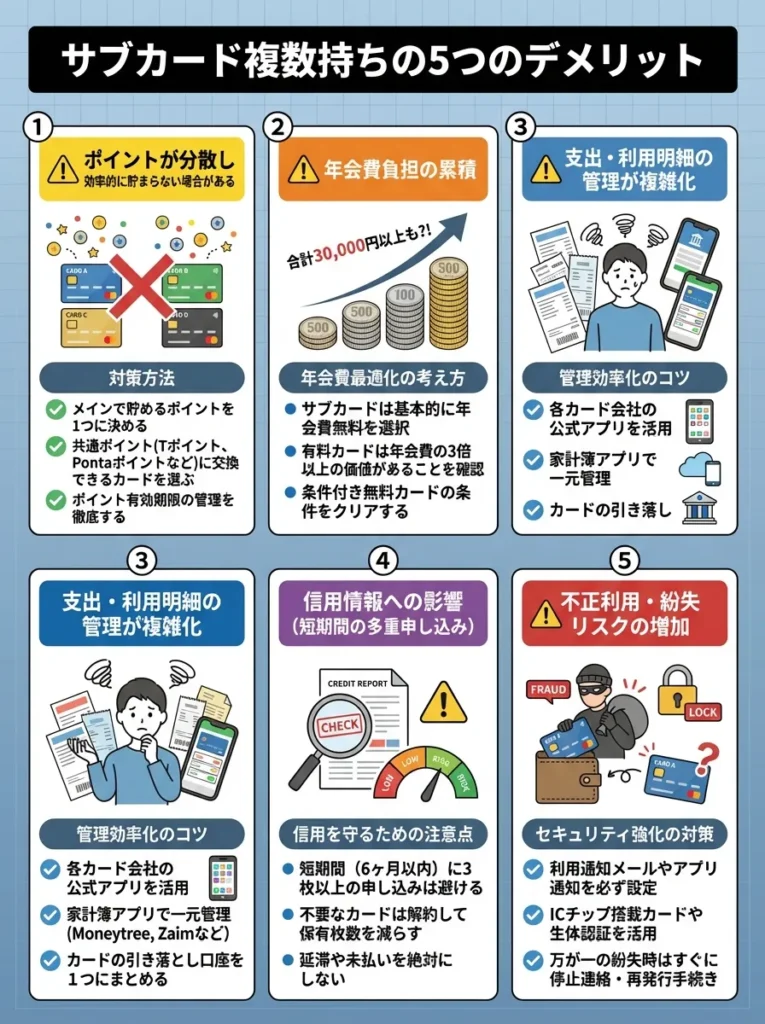

サブカード複数持ちの5つのデメリット

ポイントが分散し効率的に貯まらない場合がある

複数のカードを使うことで、ポイントが分散し、交換に必要な最小単位に達するまでに時間がかかる場合があります。

- メインで貯めるポイントを1つに決める

- 共通ポイント(Tポイント、Pontaポイントなど)に交換できるカードを選ぶ

- ポイント有効期限の管理を徹底する

年会費負担の累積

複数の有料カードを持つと、年会費負担が重くなる可能性があります。

- サブカードは基本的に年会費無料を選択

- 有料カードは年会費の3倍以上の価値があることを確認

- 条件付き無料カードの条件クリアする

支出・利用明細の管理が複雑化

カードが増えると、利用明細の確認や支出管理が複雑になります。

- 各カード会社の公式アプリを活用

- 家計簿アプリでカード情報を一元管理

- 月1回は全カードの利用明細を確認する習慣を作る

不正利用のリスク拡大

カード枚数が増えると、不正利用される可能性も比例して高くなります。

- 定期的な利用明細チェック

- カード会社の不正利用検知サービスを活用

- 利用通知メールの設定

- 必要のないカードは解約

キャッシング枠による総量規制への影響

複数カードのキャッシング枠の合計が年収の3分の1を超えると、新たなカード発行が困難になる場合があります。

- サブカードのキャッシング枠は基本的に0円で申込

- 必要な場合のみ個別に設定

- 定期的にキャッシング枠の見直しを実施

サブカードに関するよくある質問

ポイントプログラムの統一性を考慮し、カード選びを行うべきです。

複数カードを使うと管理が大変になるから、使うカードを絞るのも大事よ。

サブカードは何枚まで持てるのですか?

法的な制限はありませんが、実用的にはメインカード1枚+サブカード2〜3枚の合計3〜4枚程度が適切です。

- 管理の複雑さが許容範囲内

- ポイントの分散を最小限に抑制

- 年会費負担の最適化

- 各カードの利用頻度を適切に保てる

サブカードを増やすと管理が難しくなるため、利用目的を明確にしましょう。

カードの枚数が増えると、支出の管理が大変になるのよ。計画的に使うことが大切ね。

メインカードと同じ会社のサブカードは作れますか?

多くの場合、同じカード会社の異なる券種であれば発行可能です。

- 三井住友カード:三井住友カード(NL)+三井住友カード ゴールド(NL)

- JCB:JCB一般カード+JCB CARD W

- セゾン:セゾンカードインターナショナル+セゾンブルー・アメリカン・エキスプレス・カード

ただし、全く同じ券種の重複発行はできません。

同じ会社のカードでも、審査基準が異なることがあるため注意が必要です。

サブカードの利用目的を明確にしておくと、選びやすいわね。

サブカードの引き落とし口座は分けるべきですか?

同じ口座に統一することをおすすめします。理由は以下のとおりです。

- 家計管理が簡素化される

- 引き落とし金額の把握が容易

- 口座残高の管理が楽になる

- 銀行の各種手数料を集約できる

ただし、用途を明確に分けたい場合は別口座も有効です。

口座を分けることで、支出の管理が容易になります。特に予算を立てたい方には有効です。

引き落とし口座を分けると、出費の見える化が進むから、無駄遣いを防げるのよ。

ポイントの有効期限管理はどうすればいいですか?

効率的なポイント管理のため、以下の方法を実践してください。

- スマホのリマインダーを活用

- 各ポイントの有効期限をカレンダーに登録

- 期限の1〜2ヵ月前にアラート設定

- 共通ポイントへの集約

- Tポイント、Pontaポイント、dポイントなど交換可能なポイントに統一

- 楽天ポイントなど利用範囲の広いポイントを選択

- 自動交換サービスの活用

- 一定ポイント貯まったら自動的にキャッシュバック

- 商品券や他社ポイントへの自動交換設定

ポイントの有効期限を確認し、失効前に使う計画を立てましょう。

特典の利用期限もチェックして、無駄にしないように気を付けるのよ。

海外旅行時のサブカード活用法を教えて?

海外旅行では、サブカードの真価が最も発揮されます。以下の戦略を実践してください。

- 異なる国際ブランドの組み合わせ

- Visa+Mastercard:ほぼ全世界で利用可能

- JCB+Visa:アジア圏でJCB優待も活用

- リスク分散

- 1枚は財布に、1枚はスーツケースに分けて保管

- 紛失・盗難時の連絡先を事前に確認

- 保険の合算活用

- 複数カードの海外旅行保険を合算

- 出発前に補償内容と連絡先を確認

- 現地特典の活用

- 空港ラウンジ無料利用

- 現地での割引・優待サービス

- 海外キャッシングでの両替

サブカードの利用限度額を事前に確認しておくことが重要です。

為替レートの変動にも気をつけて、事前に調べておくと安心ね。

サブカードを解約するタイミングはいつですか?

以下の状況が揃った場合は、解約を検討しましょう。

- 利用頻度の著しい低下

- 6ヵ月以上利用していない

- 今後も利用する予定がない

- 年会費負担の重さ

- 年会費に見合う特典を活用できていない

- より適したカードが見つかった

- ライフスタイルの変化

- 引っ越しで利用店舗が変わった

- 転職で通勤手段が変わった

- 6ヵ月以上利用していない

- 今後も利用する予定がない

- 貯まったポイントの有効活用

- 公共料金などの引き落とし設定変更

- 信用情報への影響を考慮(短期間での開設・解約は避ける)

まとめ:あなたに最適なサブカード選択のための最終チェックリスト

本記事でご紹介したサブカード11選と選び方のポイントを参考に、あなたに最適なサブカードを選択してください。最後に、失敗しないサブカード選びのためのチェックリストをご用意しました。

解約前に利用履歴を確認し、ポイントの失効を防ぎましょう。

解約する前に、特典やサービスを見逃さないように気をつけてね。

サブカード選択の最終チェックリスト

- メインカードでカバーできない店舗・サービスを把握している

- 異なる国際ブランドを選択している

- 年会費と特典のバランスを検討している

- 申込みのタイミングが適切である(前回申込みから3ヵ月以上経過)

- 普段よく利用する店舗での特典を確認している

- 通勤手段に適したカードを選択している

- 趣味・娯楽での活用方法を考慮している

- 将来のライフスタイル変化も想定している

- ポイント管理方法を決めている

- 利用明細の確認方法を確立している

- 年会費の支払い計画を立てている

- セキュリティ対策を検討している

提携先の特典内容をしっかり確認し、自分に合ったものを選びましょう。

年会費だけでなく、利用条件も見逃さないでね。

最後に:サブカード活用で豊かな生活を実現しよう

適切なサブカードの選択と活用により、年間数万円の節約効果と豊富な特典・優待サービスを享受できます。本記事でご紹介した情報を参考に、あなたのライフスタイルに最適なサブカードを見つけて、より豊かで便利な生活を実現してください。

サブカード選びに迷った際は、まず年会費無料で汎用性の高い「三井住友カード(NL)」や「リクルートカード」から始めることをおすすめします。実際に使ってみることで、あなたにとって本当に必要な機能や特典が明確になるでしょう。

クレジットカードは、単なる決済手段ではなく、生活を豊かにするツールです。賢く活用して、お得で便利なキャッシュレス生活を楽しんでください。

※カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。

サブカードは特典だけでなく、利用限度額や信用情報にも影響しますので注意が必要です。

カードの特典だけでなく、利用履歴を見直すことも大切ね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております