・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

家族カードは、本会員と生計を共にする家族が利用できる追加カードのことで、年会費が無料または割安でありながら、本会員とほぼ同等の特典やサービスを受けられる大変お得なクレジットカードです。

本記事では、夫婦やカップル、親子での利用に最適な家族カードを徹底比較し、あなたのライフスタイルに合った最適な1枚を見つけるための情報を網羅的に解説します。

年会費無料の一般カードから、充実した特典が魅力のゴールドカード、プラチナカードまで、幅広いニーズに対応したおすすめカードをご紹介します。

「どの家族カードがお得なの」「夫婦で使うならどれがいい」「カップルでも作れる」「ポイントはどれくらい貯まる」といった疑問をお持ちの方は、ぜひ最後までお読みください。

家族カード発行におすすめのクレジットカード

家族カードで家計を一元管理、ポイントも効率的に貯められます

| 項目 | 楽天カード | JCB CARD W | JCB CARD S | 三井住友カード(NL) |

|---|---|---|---|---|

| 券面 |  |  |  | .jpg) |

| 家族カード年会費(税込) | 永年無料 | 永年無料 | 永年無料 | 永年無料 |

| 発行可能枚数 | 最大5枚 | 最大8枚 | 最大8枚 | 最大9枚 |

| 家族カードのメリット | 家族全員の利用で楽天ポイントが一つに集約。楽天市場での買い物が家族全員3%以上還元。ポイントの分散を防げる。 | 家族カードも基本還元率1.0%※。Amazon・スタバの高還元が家族全員で享受可能。ポイントは本会員に集約。 | 年齢制限なしで家族カード発行可能。優待サービスを家族全員で利用できる。最大8枚まで発行可能。 | 家族カードもナンバーレスで高セキュリティ。コンビニ・マクドナルドで家族全員が最大7%還元を受けられる。 |

| 本会員年会費(税込) | 永年無料 | 永年無料 (18~39歳限定) | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 1.0%※ | 0.5%※ | 0.5% |

| ポイント管理 | 本会員のアカウントにポイント自動集約。家族全員の利用で効率よくポイントが貯まる。楽天ポイントは使い道が豊富。 | Oki Dokiポイントが本会員に集約。家族全員の利用でポイントがまとまり、交換時に有利。Amazon・マイルなど交換先多数。 | Oki Dokiポイントが本会員に集約。優待サービスのポイントアップも家族カードに適用。キャッシュバックも可能。 | Vポイントが本会員に集約。家族全員のコンビニ利用で7%還元を受けられ、ポイントが効率的に貯まる。 |

| 利用明細 | 家族カードの利用明細は本会員が一括管理。家計管理がしやすく、誰がいくら使ったか一目瞭然。 | Web明細で家族全員の利用状況を確認可能。カード別の利用額も分かりやすく表示される。 | アプリで家族カードの利用状況をリアルタイム確認。使いすぎ防止にも役立つ。 | Vpassアプリで家族カードの利用明細を即座に確認。通知機能で不正利用も早期発見可能。 |

| 特典・強み | ・楽天市場で常時3%以上 ・楽天ポイントが使いやすい ・家族全員で楽天経済圏を活用 | ・Amazon・セブン-イレブンで3倍※ ・スターバックスで最大21倍※ ・18~39歳限定の高還元 | ・年齢制限なしで申込可能 ・スタバ・ドミノピザで最大20倍※ ・優待サービスを家族で共有 | ・コンビニ3社・マクドナルドで最大7% ・完全ナンバーレスで安心 ・家族全員が高セキュリティの恩恵 |

| こんな家族におすすめ | 楽天市場を家族でよく利用する方。楽天ポイントを効率的に貯めたい家族。楽天経済圏で生活している方。 | 18~39歳の本会員がいる家族。Amazonやスタバを家族でよく利用する方。高還元率重視の家族。 | 40歳以上の本会員がいる家族。飲食店・エンタメを家族で楽しむ方。優待サービス重視の家族。 | コンビニやマクドナルドを家族でよく利用する方。セキュリティ重視の家族。三井住友ブランドの信頼性を求める方。 |

| 詳細・申し込み | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

家族カードは本会員と同じ特典を受けられ、ポイントも一つに集約できるため非常にお得です。編集部が厳選した4枚は全て家族カード年会費が永年無料で、本会員も年会費無料。家計管理がしやすく、家族全員でポイントを効率的に貯められます。横スクロールで全ての情報を確認できます。

【注釈】

※ 還元率は交換商品により異なります。

詳細はJCB公式サイトをご覧ください。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

家族カードとは?

家族カードは、クレジットカードの本会員が家族のために追加発行できる特別なカードです。多くの方が誤解しやすいポイントや、知っておくべき基本情報について詳しく解説します。

家族カードの利用範囲や特典の詳細を事前に確認することが重要です。

家族全員の利用状況を考慮して、最適なカードを選ぶことが大切よ。

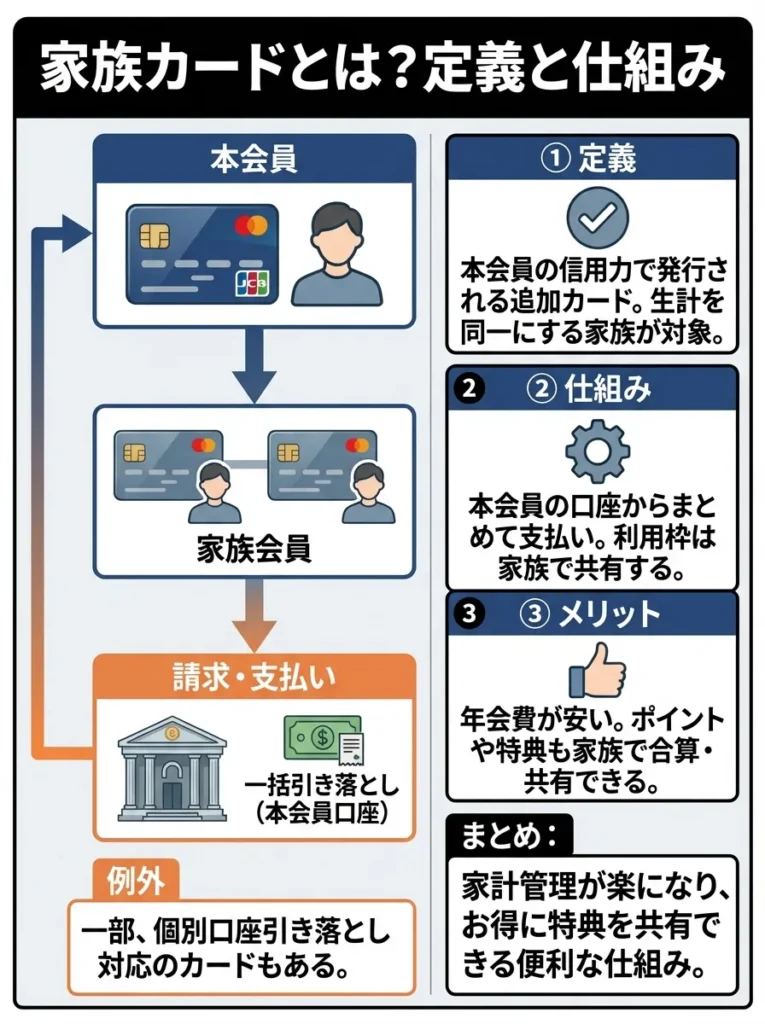

家族カードの定義と仕組み

家族カードとは、クレジットカードの本会員契約者が、その家族向けに追加発行できるカードのことを指します。本会員が持つクレジットカードと同じカード番号の体系を持ちながら、家族会員それぞれに固有のカード番号が付与される仕組みになっています。

審査の対象となるのは本会員のみであり、家族会員には原則として審査がありません。そのため、専業主婦や学生、収入が少ない方でも家族カードであれば持つことができます。この点が、家族カードの大きな特徴といえるでしょう。

利用代金の支払いは、本会員の銀行口座から一括して引き落とされます。家族会員が使った金額も含めて、本会員がまとめて支払う形になるため、家計の管理がしやすくなります。

ただし、一部のゴールドカード以上では、家族会員ごとに別の口座を設定できる「パーソナルアカウント機能」を提供しているカードもあります。

家族カードの利用状況を定期的に確認し、無駄遣いを防ぎましょう。

家族全員の利用状況を把握して、楽しく家計管理するのが大切よ。

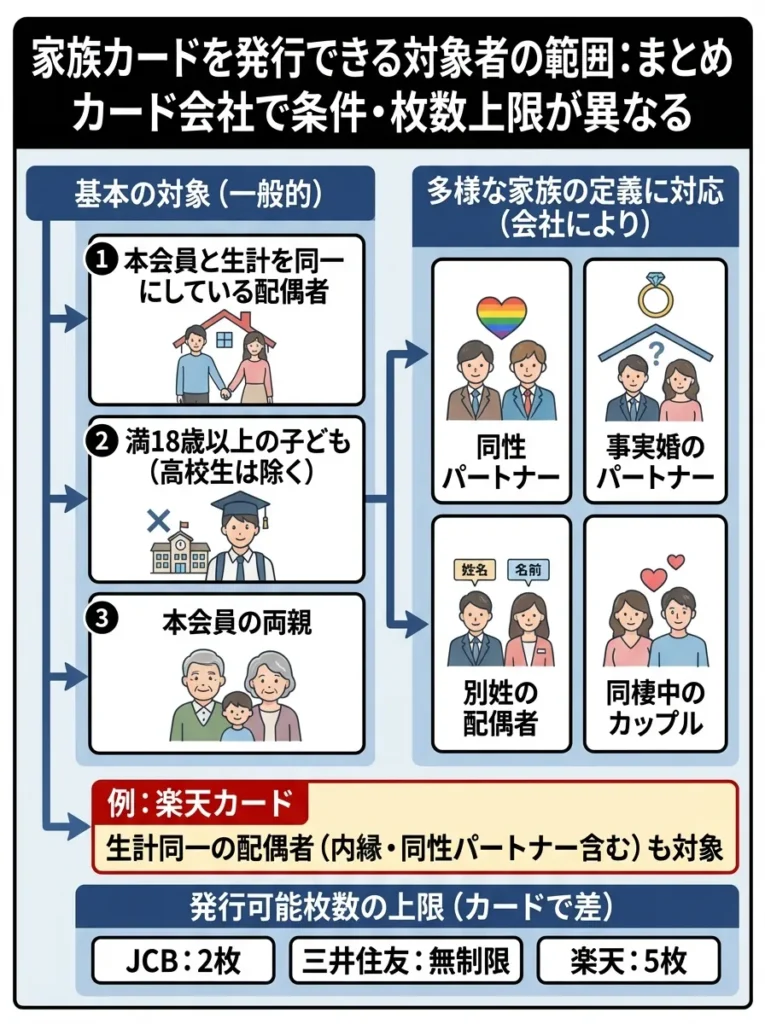

家族カードを発行できる対象者の範囲

家族カードを発行できる対象者は、カード会社によって異なりますが、一般的には以下の条件を満たす方が対象となります。

対象者の基本条件は以下のとおりです。

- 本会員と生計を同一にしている配偶者

- 満18歳以上の子ども(高校生は除く)

- 本会員の両親

近年では、家族の定義が多様化しており、一部のカード会社では以下のような方も家族カードの発行対象としています。

- 同性パートナー

- 事実婚のパートナー

- 別姓の配偶者

- 同棲中のカップル

例えば、楽天カードの家族カードでは、生計を同一にする配偶者(内縁の相手方、同性パートナーを含む)も対象としており、多様なパートナーシップに対応しています。

発行可能枚数についても、カードによって大きく異なります。三井住友カードやau PAYカードでは最大9枚まで発行できる一方、

楽天カードは2枚まで、JCBカードは本会員を含めた生計を同一にする家族であれば複数枚発行可能など、カードごとに上限が設定されています。

利用限度額の設定を確認し、家族の利用状況に応じて調整しましょう。

家族カードは利用者によって使い方が変わるから、管理が大切なのよ。

家族カードと本会員カードの違い

家族カードと本会員カードには、いくつか重要な違いがあります。この違いを理解しておくことで、より効果的に家族カードを活用できます。

主な違いをまとめると以下のようになります。

| 比較項目 | 本会員カード | 家族カード |

|---|---|---|

| 審査の有無 | 申込者本人の信用情報・収入をもとに審査あり | 本会員の信用力で発行。家族会員の個別審査は基本なし |

| 年会費 | 通常の年会費が必要 | 無料または大幅割引が多い(例:ゴールドでも1枚目無料など) |

| 利用限度額 | 本会員ごとに設定 | 本会員の限度額を家族全員で共有 |

| ポイントの扱い | 本会員に付与 | 本会員のポイントに自動合算 |

| クレジットヒストリー | 本人のクレヒスとして記録される | 家族会員本人のクレヒスには反映されない |

家族カード選びで重視すべき7つのポイント

家族カードを選ぶ際には、複数の観点から比較検討することが重要です。

ここでは、失敗しない家族カード選びのために押さえておくべき7つのポイントを詳しく解説します。

家族カードは、本会員の信用情報に依存するため、利用状況を共有する意識が大切です。

家族カード利用時は、家族全員の支出管理も考えておくといいわね。

年会費の負担額を確認する

家族カードの年会費は、カードのグレードやカード会社によって大きく異なります。長期的なコストを考えると、年会費は非常に重要な選択基準となります。

グレード別 家族カード年会費比較

一般カードからプラチナカードまで、家族カードの年会費とコストパフォーマンスを徹底比較

| 項目 | 一般カード | ゴールドカード | プラチナカード | |||

|---|---|---|---|---|---|---|

| カード名 | 三井住友カード(NL) | JCB CARD W | 三井住友カード ゴールド(NL) | JCBゴールド | 三井住友カード プラチナプリファード | JCBプラチナ |

| 券面 | .jpg) |  | .png) |  |  |  |

| 本会員年会費(税込) | 永年無料(税込) | 永年無料(税込) (18~39歳限定) | 5,500円(税込) 年100万円利用で永年無料 | 11,000円(税込) (初年度無料※1) | 33,000円(税込) | 27,500円(税込) |

| 家族カード年会費(税込) | 永年無料(税込) | 永年無料(税込) | 永年無料(税込) 本会員が年100万円利用時 | 1,100円(税込) (1枚目無料) | 永年無料(税込) | 3,300円(税込) (1枚目無料) |

| コストパフォーマンス | 完全無料で気軽に持てる。コストを一切気にせず家族カードを発行できる点が最大の魅力。 | 18~39歳限定だが本会員・家族カード共に永年無料。高還元率1.0%※を無料で享受できる。 | 年100万円利用で本会員・家族カード共に永年無料。実質無料でゴールド特典を家族全員で享受可能。 | 1枚目無料、2枚目以降1,100円(税込)と割安。本会員11,000円(税込)で家族も充実したゴールド特典を受けられる。 | 本会員33,000円(税込)だが家族カードは永年無料。家族で上質なプラチナサービスを享受でき、コスパ抜群。 | 1枚目無料、2枚目以降3,300円(税込)。本会員27,500円(税込)で家族もプラチナ特典を受けられ、実質的なコスパは高い。 |

| 基本還元率 | 0.5% コンビニ・マックで最大7% | 1.0%※ Amazon・スタバで最大21倍※ | 0.5% コンビニ・マックで最大7% | 0.5%※ JCB特約店で最大10倍※ | 1.0% プリファードストアで最大15% | 0.5%※ JCB特約店で最大10倍※ |

| 家族カード特典 | 本会員と同じ特約店還元率。コンビニ・マクドナルドで家族全員が最大7%還元を受けられる。 | 本会員と同じ1.0%※還元。Amazon・スタバでの高還元を家族全員で享受可能。 | 本会員と同じゴールド特典。空港ラウンジ・旅行保険も家族カード会員に適用。年間100万円特典も家族で達成可能。 | 空港ラウンジサービス・充実した旅行保険(利用付帯)が家族カード会員にも適用。グルメ優待も家族で利用可能。 | プラチナ特典を家族全員で共有。プライオリティパス・コンシェルジュサービスなど上質なサービスを家族で享受。 | プライオリティパス・グルメベネフィットなどプラチナ特典を家族で共有。プラチナ・コンシェルジュデスクも利用可能。 |

| こんな家族におすすめ | コストをかけずに家族カードを持ちたい方。コンビニ・マクドナルドをよく利用する家族。 | 18~39歳の方。無料で高還元率を求める家族。Amazonやスタバをよく利用する家族。 | 年間100万円以上利用する家族。実質無料でゴールド特典を家族全員で享受したい方。 | 旅行や出張が多い家族。空港ラウンジや充実した旅行保険を家族で利用したい方。 | 家族で上質なサービスを求める方。プライオリティパスやコンシェルジュを家族で活用したい方。 | JCBのプラチナ特典を家族で共有したい方。グルメベネフィットなど特別な体験を家族で楽しみたい方。 |

| 詳細・申し込み | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

年会費無料の一般カードは、コストを気にせず気軽に持てる点が魅力です。三井住友カード(NL)やJCB CARD Wは、本会員も家族会員も永年無料で利用できます。

ゴールドカードの家族カードは、1枚目無料で2枚目以降も割安に設定されているケースが多くなっています。三井住友カード ゴールド(NL)は本会員が年間100万円以上利用すれば翌年以降の年会費が永年無料になり、家族カードも永年無料で利用できます。

プラチナカードクラスになると、家族カードも有料になることが多いものの、本会員の年会費と比較すれば大幅に割安です。三井住友カード プラチナプリファードの場合、本会員は33,000円(税込)ですが、家族カードは無料で発行できるため、家族で上質なサービスを享受したい方にとっては非常にコストパフォーマンスが高いといえます。横スクロールで全ての情報を確認できます。

【注釈】

※ 還元率は交換商品により異なります。

※1 JCBゴールドの初年度無料は、オンラインでの入会申し込みの場合のみ適用されます(本会員のみ対象。資料請求でのお申し込みやお切替は対象外)。

詳細はJCB公式サイトをご覧ください。

年会費が無料でも、サービス内容や特典をしっかり比較することが大切です。

家族カードの特典は、家族全体の利用状況で変わるから見逃さないでね。

ポイント還元率と貯まりやすさを比較する

家族カードを選ぶ上で、ポイント還元率は最も重要な要素の一つです。家族全員で使うことで、個人で使うよりも圧倒的に早くポイントが貯まるため、還元率の違いが大きな差を生みます。

高還元率クレジットカード徹底比較

基本還元率と特定店舗での還元率を比較して、最もお得な1枚を見つけましょう

| 項目 | リクルートカード | JCB CARD W | 楽天カード | 三井住友カード(NL) | PayPayカード |

|---|---|---|---|---|---|

| 券面 |  |  |  | .jpg) |  |

| 基本還元率 | 1.2% 年会費無料最高水準 | 1.0%※ | 1.0% | 0.5% | 1.0% |

| 最大還元率 | 4.2% じゃらん・ホットペッパー | 21倍※ スターバックス | ポイントアップ 楽天市場 | 最大12% コンビニ・飲食店(家族ポイント込) | 5% Yahoo!ショッピング |

| 高還元の特定店舗 | ・じゃらんで4.2%還元 ・ホットペッパービューティーで3.2% ・ポンパレモールで4.2% | ・Amazon.co.jp・セブン-イレブンで3倍※ ・スターバックスで最大21倍※ ・ビックカメラで2倍※ | ・楽天市場でポイント還元率アップ ・楽天トラベルで2%還元 ・楽天のサービス活用でさらにお得 | ・セブン-イレブン・ローソン・ファミマで最大7% ・マクドナルドで最大7% ・家族ポイント登録で最大12% | ・Yahoo!ショッピングで最大5% ・PayPayモール・LOHACOで最大5% ・PayPay決済連携で1.5% |

| 年会費(税込) | 永年無料(税込) | 永年無料(税込) (18~39歳限定) | 永年無料(税込) | 永年無料(税込) | 永年無料(税込) |

| ポイントプログラム | リクルートポイント(Pontaポイントに交換可能)。リクルート系サービスでの利用がお得。 | Oki Dokiポイント。交換先が豊富で、Amazon.co.jp・楽天ポイント・マイルなど自由に選べる。 | 楽天ポイント。日本最大級のポイントプログラムで、コンビニ・ドラッグストアなど使い道が豊富。 | Vポイント。コンビニ・飲食店での支払いやポイント投資も可能。使い道が多彩。 | PayPayポイント。PayPay決済でしか使えないが、普及率が高く使いやすい。 |

| おすすめの使い方 | どこで使っても1.2%の高還元率を実現。じゃらん・ホットペッパーを頻繁に使う方は特にお得。基本還元率重視の方におすすめ。 | Amazon.co.jp・スタバ・セブン-イレブンでの利用に特化。これらの店舗をよく使う18~39歳の方に最適。 | 楽天市場・楽天トラベルを使う方は必携。楽天のサービス活用で還元率アップ。楽天経済圏での生活ならお得にご利用いただけます。 | コンビニ・マクドナルド専用カードとして持つのがおすすめ。家族ポイント登録で最大12%の驚異的な還元率を実現。 | Yahoo!ショッピング・PayPayモールでの買い物に特化。PayPayをよく使う方におすすめ。 |

| こんな人におすすめ | どこで使っても高還元を求める方。旅行・美容院をよく利用する方。基本還元率を最重視する方。 | 18~39歳でAmazon.co.jp・スターバックスをよく使う方。提携店での高還元を重視する若年層。 | 楽天市場をよく使う方。楽天経済圏で生活している方。ポイントの使い道が豊富なカードを求める方。 | コンビニ・マクドナルドをよく利用する方。家族でポイントを貯めたい方。最大12%の驚異的な還元率を求める方。 | Yahoo!ショッピングをよく使う方。PayPayを頻繁に利用する方。Yahoo!経済圏で生活している方。 |

| 詳細・申し込み | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

基本還元率が高いカードとしては、リクルートカード(1.2%)、JCB CARD W(1.0%※)、楽天カード(1.0%)などが代表的です。特にリクルートカードは、年会費無料カードの中では最高水準の還元率を誇ります。

特定の店舗での利用でポイントアップするカードも見逃せません。三井住友カード(NL)は、対象のコンビニや飲食店でスマホのタッチ決済を利用すると最大7%還元になります。さらに家族ポイントに登録すれば最大5%が追加され、合計で最大12%という驚異的な還元率を実現できます。

楽天カードは楽天市場での買い物でポイント還元率がアップし、楽天のサービスを組み合わせることでさらにお得にご利用いただけます。PayPayカードはYahoo!ショッピングで最大5%還元など、よく使うサービスに合わせて選ぶことで、効率的にポイントを貯められます。横スクロールで全ての情報を確認できます。

【注釈】

※ 還元率は交換商品により異なります。

詳細はJCB公式サイトをご覧ください。

【楽天カードについて】

楽天市場でのポイント還元率や楽天のサービス活用の詳細は楽天カード公式サイトでご確認ください。

発行会社: 楽天カード株式会社

所在地: 東京都世田谷区玉川一丁目14番1号 楽天クリムゾンハウス

電話番号: 03-6740-6740

還元率だけでなく、ポイントの失効期限も確認することが大切です。

特定店舗のポイントアップは魅力的だけど、利用頻度を考えるのが大事よね。

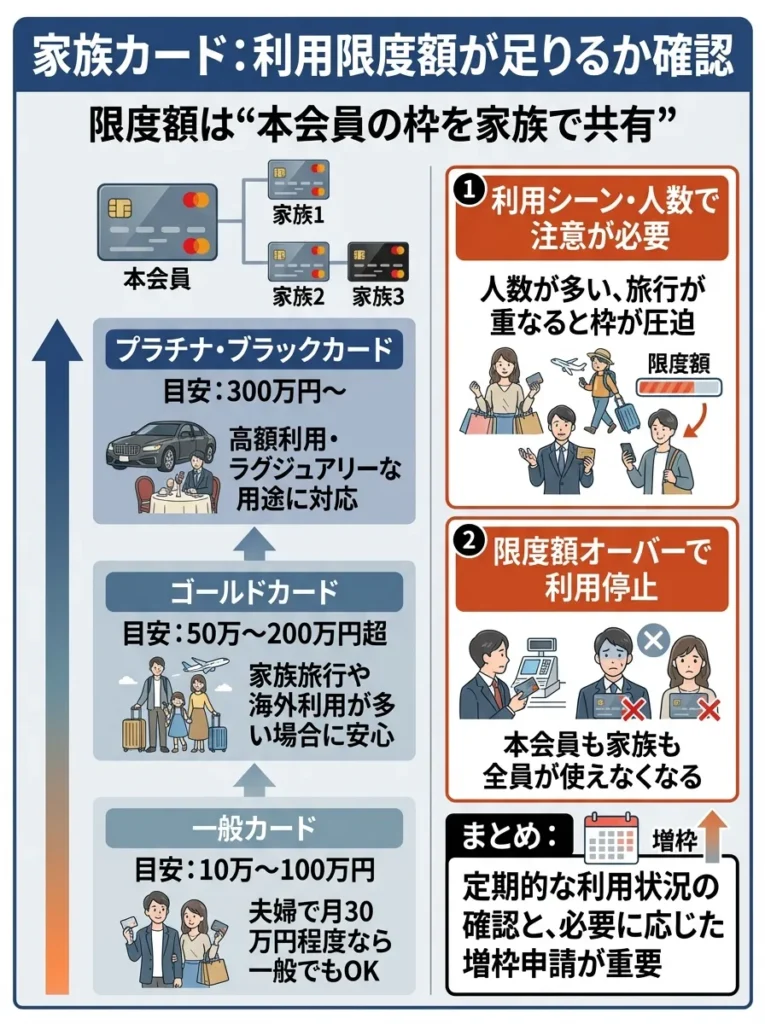

利用限度額が家族の利用に十分か確認する

家族カードでは、本会員の利用限度額を家族全員で共有するため、家族の利用額を合計しても十分な限度額が設定されているカードを選ぶ必要があります。

一般カードの利用限度額は、通常10万円から100万円程度の範囲で設定されます。夫婦二人で月に合計30万円程度の利用であれば、一般カードでも問題なく使えるでしょう。

ゴールドカードになると、利用限度額は50万円から200万円程度まで引き上げられることが多くなります。家族で大きな買い物をする機会が多い場合や、月々の支出額が大きい家庭では、ゴールドカード以上を検討するとよいでしょう。

プラチナカードでは200万円から500万円、場合によっては500万円以上の限度額が設定されることもあります。海外旅行の費用や高額な家具・家電の購入など、まとまった金額の支払いがある場合でも安心して利用できます。

ただし、実際の利用限度額は審査によって個別に決定されるため、カードのグレードだけで判断せず、自分の信用状況も考慮する必要があります。

家族のライフスタイルに合わせた限度額設定を見直すことが重要です。

家族の利用状況を定期的に確認することが大切なのよ。

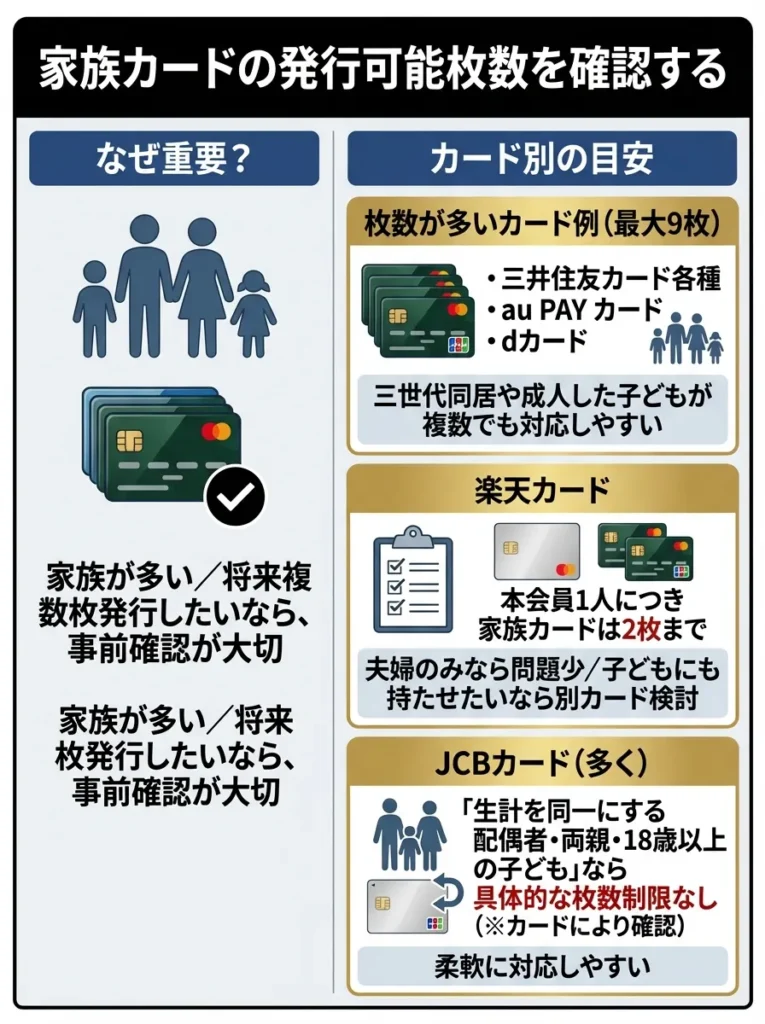

家族カードの発行可能枚数を確認する

家族の人数が多い場合や、将来的に家族カードを複数枚発行したい可能性がある場合は、発行可能枚数を事前に確認しておくことが重要です。

発行可能枚数が多いカードとしては、三井住友カード各種、au PAY カード、dカードなどがあり、これらは最大9枚まで発行できます。三世代同居の家庭や、成人した子どもが複数いる家庭でも十分に対応できます。

一方、楽天カードは本会員1人につき2枚までという制限があります。夫婦のみで利用する場合は問題ありませんが、子どもにも持たせたい場合は別のカードを検討する必要があります。

JCBカードの多くは、生計を同一にする配偶者、両親、18歳以上の子どもであれば、具体的な枚数制限を設けていないため、柔軟に対応できます。

家族カードの利用目的を明確にし、必要枚数を見極めることが大切です。

カードの特典だけでなく、家族全員のライフスタイルに合った選択を考えるのが大事よ。

付帯保険とサービスの充実度を比較する

家族カードでも、本会員と同様の付帯保険やサービスを利用できることが多く、特に旅行や日常生活での安心感を求める方にとっては重要な選択基準となります。

海外旅行傷害保険については、ゴールドカード以上であれば家族カード会員も本会員と同等の補償を受けられることが一般的です。三井住友カード ゴールド(NL)では最高2,000万円、dカード GOLDでは最高1億円の補償が付帯します。

国内旅行傷害保険も同様に、ゴールドカード以上で充実した補償が用意されています。家族旅行が多い方は、旅行保険の内容を重点的に比較するとよいでしょう。

ショッピング保険は、カードで購入した商品が破損や盗難に遭った場合に補償されるもので、高額な買い物をする機会が多い方には安心です。年間最大300万円まで補償されるカードもあります。

空港ラウンジサービスは、ゴールドカード以上の特典として提供されることが多く、家族カード会員も無料で利用できるケースがほとんどです。国内主要空港のラウンジを家族みんなで利用できるため、旅行前のひとときを快適に過ごせます。

プラチナカードでは、プライオリティ・パスなどの国際空港ラウンジサービスも利用できます。ただし、家族カード会員が利用する場合は別途料金が必要になるケースもあるため、詳細は各カード会社に確認してください。

家族カードの付帯保険内容を詳細に確認し、利用条件に注意してください。

補償内容だけでなく、保険の適用範囲も見逃さないでね。

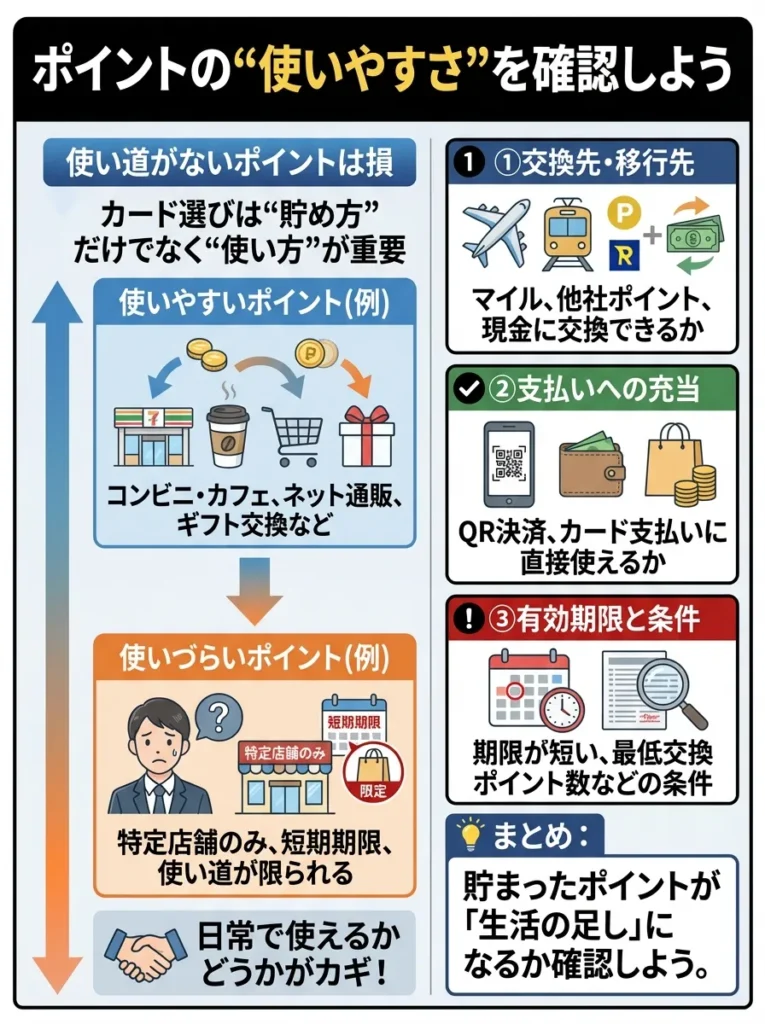

貯まったポイントの使いやすさを確認する

せっかく貯めたポイントも、使い道がなければ意味がありません。ポイントの使いやすさは、カード選びの重要な判断材料です。

ポイントの交換先が豊富なカードを選ぶと、自分のライフスタイルに合わせた使い方ができます。三井住友カードのVポイントは、キャッシュバック、他社ポイントへの交換、オンラインショッピングでの利用など、幅広い用途に対応しています。

楽天ポイントは楽天経済圏での使い勝手が抜群で、楽天市場での買い物はもちろん、楽天モバイルの支払いや楽天ペイでの決済にも使えます。dポイントも同様に、d払いやdマーケットなど、ドコモのサービスで幅広く利用できます。

ポイントの有効期限も確認しておきましょう。一般的には1年から2年程度の有効期限が設定されていますが、三井住友カードのVポイントは最大5年、楽天ポイントは最終獲得日から1年と、カードによって大きく異なります。

ポイントの最低交換単位も重要です。1ポイント単位から使えるカードもあれば、100ポイント単位でしか交換できないカードもあります。少額のポイントも無駄なく使いたい方は、1ポイント単位から利用できるカードを選ぶとよいでしょう。

ポイントの有効期限と交換条件を事前に確認することが大切です。

使い道が豊富でも、有効期限に注意しないと損しちゃうわね。

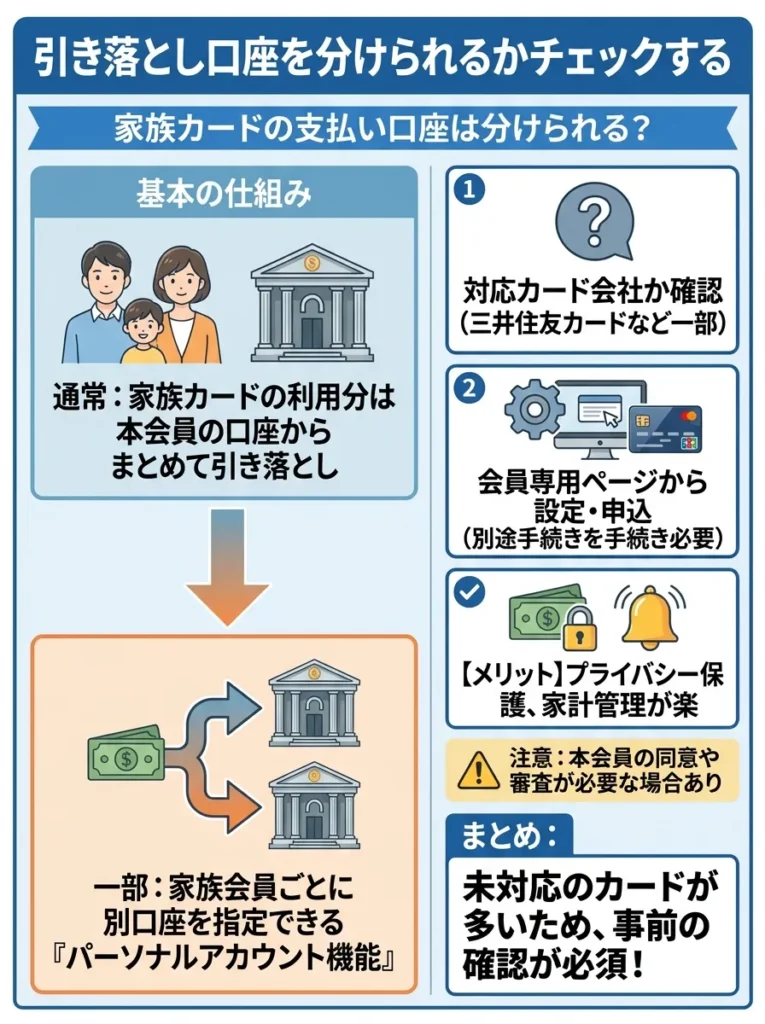

引き落とし口座を分けられるかチェックする

家族カードの利用代金は、通常は本会員の口座からまとめて引き落とされますが、一部のカードでは家族会員ごとに別の口座を指定できる「パーソナルアカウント機能」を提供しています。

この機能は、共働き夫婦で家計を別々に管理している場合や、成人した子どもが自分の口座から支払いたい場合などに便利です。ただし、この機能を提供しているカードは限られており、主にゴールドカード以上で利用できることが多いです。

三井住友カード プラチナや三井住友カード ゴールドでは、パーソナルアカウントタイプを選択することで、家族会員ごとに異なる引き落とし口座を設定できます。エポスゴールドカードも、家族会員が自分名義の口座を指定できる数少ないカードの一つです。

口座を分けることで、それぞれの支出を明確に把握できる一方、ポイントは本会員のアカウントに集約されるため、ポイントを効率的に貯めるメリットは維持できます。

年会費無料で選ぶおすすめ家族カード比較ランキング

コストをかけずに家族カードを持ちたい方のために、年会費永年無料で高還元率、充実したサービスが受けられるおすすめカードをランキング形式でご紹介します。

| カード名 | 本会員年会費(税込) | 家族カード年会費(税込) | 基本還元率 | 家族カードのメリット | 申込 |

|---|---|---|---|---|---|

.jpg) 三井住友カード(NL) 銀行系カードの安心感 | 永年無料(税込) | 永年無料(税込) | 0.5% 最大7% 対象店舗タッチ決済時 | ・家族ポイント登録で最大+5%還元 ・対象コンビニ・飲食店で高還元 ・ナンバーレスで安心 ・海外旅行保険最高2,000万円 ・SBI証券積立0.5%還元 | 詳細を見る |

JCB CARD W 18~39歳限定高還元 | 永年無料(税込) 18~39歳限定 | 永年無料(税込) | 1.0%※ 最大10.5%※ J-POINTパートナー店 | ・スタバチャージで5.5%※還元 ・Amazon.co.jp※1・セブン‐イレブン※2で2.0%※還元 ・ナンバーレス対応 ・海外旅行保険最高2,000万円(利用付帯) ・証券積立で最大0.5%※還元 | 詳細を見る |

楽天カード 楽天経済圏で最強 | 永年無料(税込) | 永年無料(税込) 最大2枚まで | 1.0% 楽天市場3%〜 SPUで最大16% | ・楽天市場で常時3%以上還元 ・SPU活用で最大16%還元 ・ポイントの使い道が豊富 ・楽天ペイで1.5%還元 ・海外旅行保険最高2,000万円 | 詳細を見る |

PayPayカード PayPay経済圏でお得 | 永年無料(税込) | 永年無料(税込) | 1.0% 最大5% Yahoo!ショッピング | ・Yahoo!ショッピングで最大5% ・ソフトバンクユーザー優遇 ・PayPay残高チャージ可能 ・ナンバーレスで安心 ・公共料金支払いでもポイント | 詳細を見る |

リクルートカード 最高水準の還元率 | 永年無料(税込) | 永年無料(税込) | 1.2% 最大3.2% リクルートサービス | ・業界最高水準1.2%の基本還元 ・じゃらん・ホットペッパーで3.2% ・Pontaポイントに交換可能 ・海外旅行保険最高2,000万円 ・ショッピング保険年間200万円 | 詳細を見る |

.png) 三井住友カード ゴールド(NL) 年100万利用で永年無料 | 5,500円(税込) 年100万利用で翌年以降無料 | 永年無料(税込) | 0.5% 最大7% +毎年10,000pt | ・年100万利用で10,000pt付与 ・空港ラウンジ無料利用 ・家族カードも空港ラウンジOK ・SBI証券積立1.0%還元 ・ショッピング保険300万円 | 詳細を見る |

※1 Amazon、Amazon.co.jpおよびそれらのロゴは、Amazon.com, Inc.またはその関連会社の商標です。

※2 セブン‐イレブンでは、一部対象とならない店舗があります。法人会員の方は対象となりません。

※3 スターバックス カードへのオンライン入金・オートチャージ、Starbucks eGift、モバイルオーダーが対象です。店舗でのご利用分・入金分はポイント倍付の対象となりません。

詳細はJCB公式サイトをご覧ください。

本比較表に記載の情報は2026年2月時点のものです。年会費、還元率、特典内容などは予告なく変更される場合がございますので、お申し込み前に必ず各カード会社の公式サイトにて最新情報をご確認ください。還元率は利用方法や交換商品により異なる場合があります。家族カードの発行枚数や対象者には各社条件がございます。詳細は各カードの詳細ページをご確認ください。

家族カードを利用する際は、引き落とし口座の管理方法を事前に確認することが重要です。

それぞれの口座の引き落としが可能でも、利用明細の把握は忘れずにね。

JCB CARD W|39歳以下限定の高還元率カード

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

JCB CARD Wは、39歳以下の方限定で申し込みできる、年会費永年無料の高還元率カードです。基本還元率が常に1.0%と高く、さらにパートナー店での利用でポイントが大幅にアップします。

年会費は本会員も家族会員も永年無料で、39歳までに入会すれば40歳以降も永年無料で使い続けられます。基本還元率は1.0%で、通常のJCBカードの2倍のポイントが貯まります。

スターバックスカードへのチャージで10倍(5.5%相当)、セブン-イレブンやAmazonでの利用で4倍(2.0%相当)など、パートナー店での利用でポイント倍率が大幅にアップします。スタバをよく利用する方にとっては、特にお得なカードといえるでしょう。

海外旅行傷害保険は最高2,000万円まで付帯し、ショッピングガード保険も年間最高100万円まで補償されます。JCBの優待サービスも充実しており、ディズニーリゾートのチケットが当たる抽選や、全国の飲食店や映画館での優待などが利用できます。

SBI証券や松井証券でのクレカ積立にも対応しており、積立金額に応じて最大0.5%のポイントが還元されます。投資を始めたい方にもおすすめです。

詳細はJCBカード公式サイトでご確認ください。

「セブン-イレブンとAmazonを頻繁に使うので、ポイントがどんどん貯まります。年会費無料でこの還元率は本当にお得だと思います」(20代男性)

「夫婦でスターバックスが好きなので、チャージで5.5%還元は魅力的です。毎週末のカフェタイムがさらに楽しみになりました」(30代女性)

39歳以下の特典を最大限に活用するため、早めの申し込みをおすすめします。

パートナー店での利用はお得だけど、普段使いの店舗も考慮してね。

三井住友カード(NL)|タッチ決済で最大7%還元

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

三井住友カード(NL)は、年会費永年無料でありながら、対象のコンビニや飲食店でのスマホタッチ決済で最大7%というトップクラスの還元率を実現できるカードです。

年会費は本会員も家族会員も永年無料で、維持コストが一切かかりません。基本還元率は0.5%ですが、対象店舗でのスマホタッチ決済利用時には最大7%にアップします。さらに家族ポイントに登録することで、最大5%が加算され、合計で最大12%という驚異的な還元率を達成できます。

対象となる店舗は、セブン-イレブン、ローソン、ファミリーマート、マクドナルド、モスバーガー、サイゼリヤ、ガスト、ドトールコーヒーショップなど、日常的に利用する機会が多い店舗が中心です。家族みんなで対象店舗を利用することで、効率的にポイントを貯められます。

カード券面には番号が印字されていないナンバーレス仕様で、セキュリティ面でも安心です。カード情報はVpassアプリで簡単に確認できます。

海外旅行傷害保険は最高2,000万円まで付帯しており、家族旅行の際も安心です。また、選べる無料保険では、スマホ安心プランや日常生活安心プランなど、7種類の保険から自分に合ったものを選べます。

詳細は三井住友カード公式サイトでご確認ください。

「夫婦でコンビニをよく利用するので、タッチ決済の7%還元が本当にお得です。毎月のコンビニ代だけで1,000ポイント以上貯まっています」(30代女性)

「家族ポイントに登録してから、ポイントの貯まるスピードが格段に上がりました。家族3人で使っているので、対象店舗では最大10%還元になります」(40代男性)

還元率が高い分、対象店舗をしっかり確認し利用計画を立てることが大切です。

還元率だけでなく、利用限度や条件も確認しておくと安心ですわね。

楽天カード|楽天市場で常時3%以上の高還元

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

楽天カードは、楽天市場での買い物が多い方にとって最もお得なカードです。年会費永年無料で基本還元率1.0%、楽天市場では常時3%以上の還元率を実現できます。

年会費は本会員も家族会員も永年無料で、家族カードは最大2枚まで発行できます。基本還元率は1.0%と高く、どこで使ってもポイントが貯まりやすいのが特徴です。

楽天市場での買い物では、楽天カード利用で+2%、さらに楽天モバイルや楽天ひかりなどの楽天サービスを組み合わせることで、最大16%の還元率を達成できます。楽天経済圏を活用している方にとっては、最強のカードといえるでしょう。

貯まった楽天ポイントは、楽天市場での買い物はもちろん、楽天ペイでの支払い、楽天モバイルの料金支払い、楽天証券での投資など、幅広く利用できます。ポイントの使い道が豊富なため、ポイントを無駄なく活用できます。

海外旅行傷害保険は最高2,000万円まで付帯し、楽天トラベルでの国内宿泊予約でもポイントが貯まりやすくなっています。

詳細は楽天カード公式サイトでご確認ください。

「楽天市場でのお買い物が多いので、楽天カード一択でした。SPU(スーパーポイントアッププログラム)を活用して、毎月1万ポイント以上貯まっています」(30代女性)

「家族カードを妻に持たせていますが、2人分のポイントが合算されるので貯まるスピードが早いです。楽天ペイでも使えるので、ポイント消化も簡単です」(40代男性)

楽天経済圏を活用するために、関連サービスの利用状況を常に見直すことが重要です。

還元率が高いけれど、他のカードとの比較も忘れないでね。

PayPayカード|Yahoo!ショッピングで最大5%還元

PayPayカード!

Yahoo!ショッピング・LOHACOなら最大5%還元。

PayPayクレジット利用で最大2%のポイント付与も可能です。

・本人または配偶者に安定した継続収入がある方

・本人認証が可能な携帯電話をお持ちの方

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:なし

ショッピング保険:なし

※Google Payのタッチ決済はVisa・Mastercardのみ対応

※カード番号は最短即日

- ソフトバンクの利用料金は1.5%還元

- カード番号レスで安心

- カード利用時に利用速報が届く

- 本人認証サービス(3Dセキュア)

- PayPayクレジット利用で最大2%付与

- Yahoo!ショッピング・LOHACO利用で最大5%還元

- 公共料金の支払いでもポイントが貯まる

PayPayカードは、PayPay経済圏を活用する方に最適な年会費永年無料カードです。基本還元率1.0%で、Yahoo!ショッピングやLOHACOでの利用で最大5%の高還元率を実現できます。

年会費は本会員も家族会員も永年無料で、家族カードも本会員と同じ1.0%のPayPayポイント還元を受けられます。PayPay残高へのチャージも可能で、PayPayアプリと連携することで、さらに便利に使えます。

Yahoo!ショッピングやLOHACOでの買い物では、通常の1%に加えて最大4%のポイント還元があり、合計で最大5%のPayPayポイントが貯まります。ソフトバンクまたはワイモバイルユーザーであれば、さらに追加ポイントを獲得できます。

貯まったPayPayポイントは、PayPay加盟店での支払いに1ポイント1円として利用できるほか、PayPay証券での投資にも使えます。ポイントの有効期限は獲得月から2年間と長めに設定されています。

ソフトバンクやワイモバイルの携帯料金をPayPayカードで支払うことで、さらにポイントが貯まりやすくなります。

詳細はPayPayカード公式サイトでご確認ください。

「Yahoo!ショッピングをよく使うので、PayPayカードにしました。5%還元は大きいです。貯まったポイントはPayPayで使えるので便利です」(30代男性)

「ソフトバンクユーザーなので、携帯料金の支払いでもポイントが貯まります。家族カードを発行して、夫婦でポイントを貯めています」(40代女性)

PayPay経済圏外での利用時の還元率を確認することが重要です。

還元率だけじゃなく、利用シーンを考えることが大切なのよ。

リクルートカード|基本還元率1.2%の最高水準

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

リクルートカードは、年会費無料カードの中で最高水準の基本還元率1.2%を誇るカードです。どこで使っても高還元率なので、特定の店舗にこだわらず幅広く使いたい方におすすめです。

年会費は本会員も家族会員も永年無料で、家族カードも本会員と同じ1.2%の高還元率でリクルートポイントが貯まります。じゃらん、ホットペッパービューティー、ホットペッパーグルメなどのリクルートサービスでは、さらに還元率がアップします。

じゃらんでの宿泊予約では最大3.2%、ホットペッパービューティーでの利用では最大3.2%の還元率となり、旅行や美容院の利用が多い方にとってはさらにお得です。

貯まったリクルートポイントは、Pontaポイントに1ポイント1円で等価交換できるため、ローソンやケンタッキーフライドチキン、昭和シェル石油など、Pontaポイント加盟店で幅広く使えます。

海外旅行傷害保険は最高2,000万円、国内旅行傷害保険は最高1,000万円まで付帯しており、旅行時も安心です。

詳細はリクルートカード公式サイトでご確認ください。

「特定の店舗に縛られず、どこで使っても1.2%還元なのが気に入っています。メインカードとして活用しています」(30代男性)

「じゃらんで旅行予約をすることが多いので、リクルートカードは必須です。家族旅行の予約でたくさんポイントが貯まります」(40代女性)

還元率が高いですが、特典の利用条件をしっかり確認してください。

高還元率の裏に隠れた利用制限を見逃さないでね。

dカード|ドコモユーザーなら必携の1枚

dカード!

dカード特約店で最大7%還元、d払いとの併用でさらにお得。

d払いの支払い方法をdカードに設定&利用でポイント還元率アップ!

・個人名義であること

・満18歳以上の方(高校生を除く)

※卒業年度の3月31日までは申込不可

家族カード:初年度無料、次年度以降500円(2枚まで)

ETCカード:初年度無料、2年目以降550円(税込)

※ETCカードは年1回以上の利用で翌年度無料

海外旅行保険:29歳以下の方のみ 最大2,000万円

ショッピング保険:年間100万円

カード発送は1週間から3週間ほど

- dカード特約店で利用すると最大7%ポイント還元

- d払いの支払い方法をdカードに設定&利用でポイント還元率アップ

- 電子マネー「iD」搭載

dカードは、ドコモユーザーにとって特にお得な年会費永年無料カードです。基本還元率1.0%で、dカード特約店ではさらに高い還元率でdポイントが貯まります。

年会費は本会員も家族会員も永年無料で、基本還元率は1.0%と高めです。dカード特約店には、スターバックスカード、マツモトキヨシ、高島屋、ビッグエコーなどがあり、これらの店舗では2%以上の還元率となります。

ドコモの携帯電話料金をdカードで支払うことで、1,000円につき10ポイントのdポイントが貯まります。ahamo利用者も対象となるため、ドコモグループのユーザーなら必携のカードといえるでしょう。

dカードケータイ補償が付帯しており、購入から1年以内のスマートフォンが紛失・盗難・修理不能となった場合、最大1万円まで補償されます。年会費無料カードでスマホ補償が付帯しているのは珍しく、大きなメリットです。

貯まったdポイントは、d払いでの支払いやdマーケットでの買い物、ドコモの料金支払いなど、幅広く利用できます。

詳細はdカード公式サイトでご確認ください。

「ドコモユーザーなので、dカードは当然持っています。携帯料金の支払いでもポイントが貯まるので、毎月コツコツポイントが増えています」(30代女性)

「dカードケータイ補償があるので安心です。年会費無料でこの補償は大きいと思います」(40代男性)

ゴールドカードで家族カードおすすめ比較ランキング

充実した特典やサービスを家族で享受したい方向けに、コストパフォーマンスに優れたゴールドカードの家族カードをランキング形式でご紹介します。

特約店での還元率が高いですが、利用頻度を見極めることが重要です。

ポイントを貯めるだけでなく、使い道も考えるといいわよ。

三井住友カード ゴールド(NL)|条件達成で年会費永年無料

三井住友カード ゴールド(NL)

さらに毎年10,000ポイントプレゼント。

.png)

家族カードは年会費永年無料で、家族登録で最大5%還元。

※ゴールド独自の審査基準により発行

※年間100万円の利用で翌年以降の年会費永年無料

※年間100万円の利用有無に関わらず初年度の年会費は5,500円(税込)

家族カード:無料

ETCカード:無料

※入会翌年度以降、前年度に一度もETC利用の請求がない場合はETCカード年会費550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:限度額300万円

- 毎年、年間100万円のご利用で10,000ポイントプレゼント

- 空港ラウンジサービス

- ゴールドデスク

- 使い方次第で最大20%還元

- 家族を登録すれば対象のコンビニ・飲食店で最大5%還元

- 対象サービスの利用で対象のコンビニ・飲食店で最大+8%還元

- ユニバーサル・スタジオ・ジャパンでのタッチ決済で最大7%還元

- SBI証券の投資信託をクレジットカードで積立でVポイントが貯まる

- チャージ&利用で最大0.5%相当還元

三井住友カード ゴールド(NL)は、年間100万円以上の利用で翌年以降の年会費が永年無料になる、コストパフォーマンス抜群のゴールドカードです。家族カードも永年無料で発行できます。

通常の年会費は5,500円ですが、年間100万円以上利用すると翌年以降は永年無料となり、さらに10,000ポイントのボーナスポイントが毎年付与されます。月々約84,000円の利用で条件を達成できるため、家族で使えば十分に達成可能な金額です。

基本還元率は0.5%ですが、対象のコンビニや飲食店でのスマホタッチ決済で最大7%、家族ポイントと組み合わせれば最大12%の還元率を実現できます。

国内主要空港のラウンジを無料で利用できるほか、海外旅行傷害保険は最高2,000万円、ショッピング保険は年間最大300万円まで補償されます。宿泊予約サービス「Relux」での優待や、空港からの手荷物無料宅配サービスなど、ゴールドカードならではの特典も充実しています。

SBI証券でのクレカ積立では、積立額の1.0%分のVポイントが貯まります。投資をしながらポイントも貯められるため、資産形成と家計の節約を同時に実現できます。

詳細は三井住友カード公式サイトでご確認ください。

「年間100万円の利用で年会費無料になるので、実質無料でゴールドカードを持てています。家族カードも無料なので、家族みんなで空港ラウンジを使えて便利です」(40代男性)

「毎年10,000ポイントのボーナスがもらえるので、年会費以上にお得です。SBI証券での積立でも1%還元されるので、投資とポイ活の両立ができています」(30代女性)

年間100万円の利用条件を達成するために、家族の支出を計画的に管理しましょう。

還元率が高い店舗を利用することで、効率よくポイントを貯められるのよ。

dカード GOLD|ドコモ利用料金で10%還元

dカード GOLD

最高1億円の海外旅行保険と充実の特典が魅力。

国内・ハワイの主要空港ラウンジ無料利用も可能です。

・個人名義であること

・本人名義の口座を支払い口座として設定すること

家族カード:1枚目無料、2枚目以降1,100円(税込)/枚(3枚まで)

ETCカード:初年度無料、2年目以降550円(税込)

※年1回以上の利用で翌年度無料

交換可能マイル:JAL

海外旅行保険:最高1億円

ショッピング保険:年間300万円

カード発送は1週間から3週間ほど

- ドコモのケータイ/光インターネット利用料金の10%がdポイントで還元

※ahamo、irumo、ahamo光の利用料金を除く - 毎月のドコモ/ドコモ光利用料金の10%還元

- 年間利用額に応じて特典付与

- ドコモケータイ補償:購入から3年間最大10万円

- 国内・ハワイの主要空港ラウンジが利用無料

dカード GOLDは、ドコモユーザーにとって最もお得なゴールドカードです。ドコモの携帯電話料金やドコモ光の利用料金に対して10%のポイント還元があり、家族カードでも同様の特典を受けられます。

年会費は本会員が11,000円、家族カードは1枚目無料、2枚目以降は1,100円です。ドコモの月額料金が9,000円以上であれば、ポイント還元だけで年会費を実質的にカバーできる計算になります。

家族カードを持つ家族会員の携帯電話料金も10%還元の対象となるため、家族全員がドコモユーザーであれば、さらにお得度が増します。例えば、家族3人でそれぞれ月額8,000円の携帯料金を支払っている場合、年間で28,800ポイントも貯まる計算になります。

基本還元率は1.0%で、dカード特約店ではさらに還元率がアップします。国内外の空港ラウンジを無料で利用でき、海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償されます。

dカードケータイ補償は、購入から3年以内のスマートフォンが紛失・盗難・修理不能となった場合、最大10万円まで補償されます。一般のdカードの1万円補償と比べて大幅に手厚くなっており、スマホの安心感が違います。

詳細はdカード公式サイトでご確認ください。

「家族全員ドコモなので、dカード GOLDは必須です。毎月の携帯料金だけで2,000ポイント以上貯まるので、年会費は余裕で元が取れています」(40代男性)

「ケータイ補償が10万円まであるので安心です。以前スマホを水没させてしまったとき、この補償に助けられました」(30代女性)

家族全員がドコモユーザーであるかを確認し、最適な利用方法を考えましょう。

還元ポイントの有効期限をしっかり確認して、無駄なく使いたいわね。

楽天ゴールドカード|楽天市場でさらにお得に

楽天ゴールドカード!

楽天ポイント還元率1%で、空港ラウンジも年2回無料!

お誕生月サービスや楽天カードトラベルデスクなど充実の特典。

家族カード:550円(税込)

ETCカード:無料

海外旅行保険:最高2,000万円

ショッピング保険:-

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 国内空港ラウンジが年間2回まで無料

- 楽天カードトラベルデスク

- お誕生月サービス

- 海外優待

楽天ゴールドカードは、楽天市場での買い物が多い方向けのゴールドカードです。楽天市場での買い物でポイント還元率がアップし、国内空港ラウンジも利用できます。

年会費は本会員が2,200円、家族カードは550円と、ゴールドカードの中では非常にリーズナブルです。楽天市場での買い物では、通常の楽天カードより+1倍のポイント還元があります。

国内主要空港のラウンジを年間2回まで無料で利用でき、海外旅行傷害保険は最高2,000万円まで付帯します。ETCカードも無料で発行でき、高速道路の利用でもポイントが貯まります。

楽天証券でのクレカ積立にも対応しており、積立額の1%分の楽天ポイントが貯まります。楽天経済圏を活用している方にとっては、コストパフォーマンスの高いゴールドカードといえるでしょう。

詳細は楽天カード公式サイトでご確認ください。

「楽天市場をヘビーに使うので、楽天ゴールドカードにアップグレードしました。年会費2,200円でラウンジも使えるのはお得です」(30代女性)

「楽天証券での積立もしているので、投資とポイ活の両方で活用しています」(40代男性)

楽天市場以外での利用ポイント還元も確認し、全体的な利用価値を評価しましょう。

空港ラウンジの利用回数を考えて、旅行計画と照らし合わせることが大切よ。

JCBゴールド|充実した保険とステータス

ディズニー★JCBゴールド

パークやディズニーストアでの特典も充実!

カード更新時やポイント利用でカードデザイン変更も可能です。

※学生の方はお申し込みできません。

家族カード:1枚目無料、2枚目以降 1,100円(税込)

ETCカード:無料

海外旅行保険:最高1億円

ショッピング保険:年間最高500万円

年会費無料 ※発行手数料 770円(税込)

※カードが届くのは約1週間後

- ディズニーストアやshopDisney(ショップディズニー)、パークなどで使えるディズニーポイントが貯まる

- ディズニーアンバサダーホテル エンパイア・グリルの優先枠

- ディズニー・カードクラブ限定のオリジナルグッズを毎年プレゼント

- ディズニーホテルで優待が受けられる

- カード更新時や、ポイント利用でカードデザインを変更可能

JCBゴールドは、国内発行のプロパーゴールドカードとして、充実した保険とサービスが魅力のカードです。利用実績を積むことで、上位カードであるJCBゴールド ザ・プレミアへの招待も受けられます。

年会費は本会員が11,000円(初年度無料)、家族カードは1枚目無料、2枚目以降は1,100円です。基本還元率は0.5%ですが、スターバックスやセブン-イレブン、Amazonなどの優待店ではポイント倍率がアップします。

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円と、ゴールドカードの中でもトップクラスの補償内容です。ショッピングガード保険も年間最高500万円まで補償され、安心して買い物ができます。

国内主要空港とハワイ・ホノルル空港のラウンジを無料で利用できるほか、ゴールド会員専用デスクや、グルメ優待サービスなども利用できます。

年間100万円以上の利用を2年連続で達成すると、JCBゴールド ザ・プレミアへの招待が届きます。さらに上のステータスを目指したい方にとっても、魅力的なカードです。

詳細はJCBカード公式サイトでご確認ください。

「JCBゴールドは保険内容が充実しているので、海外旅行が多い我が家には安心です。家族カードも1枚目無料なので、夫婦で持っています」(40代男性)

「将来的にJCBザ・クラスを目指しているので、まずはJCBゴールドでクレヒスを積んでいます」(30代女性)

au PAY ゴールドカード|auユーザー必見の高還元

au PAY ゴールドカードは、auやUQ mobileユーザーにとって非常にお得なゴールドカードです。携帯料金の支払いで11%のポイント還元があり、家族カードでも同様の特典を受けられます。

年会費は本会員が11,000円、家族カードは1枚目無料、2枚目以降は2,200円です。auの携帯料金が月額1万円であれば、ポイント還元だけで年会費をカバーできます。

au PAY マーケットでの買い物では最大18%のポイント還元があり、auでんきの利用料金に対しても最大3%のポイント還元があります。auのサービスを幅広く利用している方にとっては、圧倒的にお得なカードといえるでしょう。

国内主要空港のラウンジを無料で利用でき、海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償されます。au PAYへのチャージで1%のポイント還元もあるため、au PAY決済と組み合わせることで、さらにポイントを貯められます。

貯まったPontaポイントは、au PAYにチャージして使えるほか、ローソンやケンタッキーフライドチキンなど、Pontaポイント加盟店で幅広く利用できます。

詳細はau PAY カード公式サイトでご確認ください。

「auユーザーなので、au PAY ゴールドカードは必携です。携帯料金の11%還元は大きく、毎月1,000ポイント以上貯まります」(30代男性)

「au PAY マーケットでの買い物も多いので、18%還元は本当にお得です。家族カードを発行して、夫婦でポイントを貯めています」(40代女性)

家族カードの利用も含めたトータルコストを把握することが大切です。

契約内容やサービスの変更があると、還元率が変わるかもしれないから注意してね。

プラチナカードで家族カードおすすめ比較ランキング

最上級のサービスと特典を求める方向けに、プラチナカードの家族カードをご紹介します。高額な年会費に見合った価値を提供するカードを厳選しました。

家族カードの利用状況を把握し、年会費の最適化を図りましょう。

海外旅行傷害保険の条件をしっかり確認して、安心して旅行を楽しんでね。

三井住友カード プラチナプリファード|ポイント特化型プラチナ

三井住友カード プラチナプリファード

新規入会&利用で40,000ポイントプレゼント!

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)

※ETCカードは年1回以上の利用で無料

海外旅行保険:最高5,000万円

ショッピング保険:年間500万円

※別途申込で三井住友カードiD、三井住友カードWAON、PiTaPaカード発行可能

最短3営業日でカードが発行、約1週間程度で届く

- 新規入会&利用特典で+40,000ポイントプレゼント

- プリファードストア(特約店)最大+9%

- 空港ラウンジサービス

三井住友カード プラチナプリファードは、ポイント還元に特化したプラチナカードです。基本還元率1.0%に加えて、特約店では最大10%の還元率を実現できます。

年会費は本会員が33,000円、家族カードは永年無料で発行できます。プラチナカードでありながら家族カードが無料というのは非常にコストパフォーマンスが高く、家族みんなでプラチナの特典を享受できます。

基本還元率は1.0%と高く、特約店では最大10%の還元率となります。海外利用では3%還元となり、海外旅行や出張が多い方にとって特にお得です。

年間利用額に応じてボーナスポイントが付与され、年間100万円利用で10,000ポイント、最大で年間400万円以上利用すれば40,000ポイントが追加で付与されます。家族カードの利用額も合算されるため、家族で使うことでボーナスポイントを獲得しやすくなります。

SBI証券でのクレカ積立では、積立額の最大3.0%分のVポイントが貯まります。投資信託の積立でこれだけの還元率は業界トップクラスで、資産形成とポイント獲得を同時に実現できます。

プラチナ会員専用のコンシェルジュサービスが利用でき、レストランの予約や旅行の手配など、さまざまな相談に対応してもらえます。国内外の空港ラウンジも利用でき、プライオリティ・パスのプレステージ会員にも無料で登録できます。

詳細は三井住友カード公式サイトでご確認ください。

「SBI証券でのクレカ積立で3%還元は驚異的です。毎月10万円積立しているので、年間36,000ポイントも貯まります」(40代男性)

「家族カードが無料なのが素晴らしいです。妻もプラチナの特典を使えるので、2人で海外旅行に行くときも空港ラウンジを一緒に利用できます」(50代男性)

特約店の利用状況を把握し、還元を最大化する戦略が重要です。

家族カードの特典を活用することで、よりお得に楽しめるのよ。

アメリカン・エキスプレス・ゴールド・プリファード・カード|年間利用特典が充実

American Express® Gold Preferred Card

家族カードは2枚まで無料。上質な日常を支える、まさに次世代のゴールドカードです。

ポケットコンシェルジュ、スターバックス特典など、多彩な特典が利用可能です。

アメリカン・エキスプレス・ゴールド・プリファード・カードは、旅行特典が充実したゴールドカードです。年間利用額に応じた特典が魅力で、年間200万円以上の利用で無料宿泊券がもらえます。

年会費は本会員が39,600円、家族カード1枚目は無料、2枚目以降は19,800円です。基本還元率は1.0%で、特約店ではさらに高い還元率でポイントが貯まります。

年間200万円以上の利用で、国内の有名ホテルで使える1泊2名分の無料宿泊券が毎年もらえます。年間400万円以上利用すれば、さらに上質な宿泊施設の無料宿泊券も選べます。

プライオリティ・パスのスタンダード会員に無料で登録でき、世界中の1,400以上の空港ラウンジを利用できます。年2回まで無料で、3回目以降は35米ドルで利用可能です。

ゴールド・ダイニング by 招待日和では、国内外の厳選されたレストランで、2名以上のコース料理を予約すると1名分が無料になります。特別な記念日のディナーなどに活用できます。

詳細はアメリカン・エキスプレス公式サイトでご確認ください。

「年間200万円の利用で無料宿泊券がもらえるので、家族旅行の宿泊費が実質無料になります。高級ホテルに泊まれるのも魅力です」(40代男性)

「ゴールド・ダイニングでレストランの1名分が無料になるサービスは、記念日に重宝しています」(50代男性)

年間利用額を見積もり、特典を最大限に活用する計画を立てましょう。

特典が魅力的でも、実際の利用額をしっかり把握することが大切よ。

楽天プレミアムカード|プライオリティ・パス付帯

楽天プレミアムカード

旅行保険も最高5,000万円で安心の補償。

動産総合保険(最高300万円)も付帯で安心。

※楽天プレミアムカード独自の審査基準により発行

家族カード:540円(税込み)

ETCカード:無料

海外旅行保険:最高5,000万円

ショッピング保険:-

- 世界44拠点の現地デスクが海外旅行をサポート

- 国内外の空港ラウンジサービスを無料で利用可能

- 楽天市場での買い物がお得(ポイント最大5倍付与)

- 動産総合保険(最高300万円)

楽天プレミアムカードは、年会費11,000円でプライオリティ・パスが付帯する、コストパフォーマンスに優れたプレミアムカードです。海外旅行が多い方に特におすすめです。

年会費は本会員が11,000円、家族カードは550円です。楽天市場での買い物では、通常の楽天カードより+2倍のポイント還元があり、最大5倍のポイントが貯まります。

プライオリティ・パスのプレステージ会員に無料で登録でき、世界中の1,400以上の空港ラウンジを無料で利用できます。通常、プライオリティ・パスのプレステージ会員になるには年会費429米ドル(約6万円)が必要なため、それだけで年会費の元が取れる計算になります。

海外旅行傷害保険は最高5,000万円、国内旅行傷害保険は最高5,000万円まで補償されます。動産総合保険も年間最高300万円まで付帯しており、購入した商品の破損や盗難に備えられます。

楽天市場のお買い物マラソンやスーパーセールと組み合わせることで、さらに高い還元率を実現できます。

詳細は楽天カード公式サイトでご確認ください。

「海外出張が多いので、プライオリティ・パスが使えるのは本当に助かります。年会費11,000円でこの特典は破格です」(40代男性)

「楽天市場でのポイント還元率が高いので、ネットショッピングが多い我が家には最適です」(30代女性)

UCプラチナカード|年会費16,500円のコスパ最強プラチナ

UCプラチナカードは、プラチナカードとしては破格の年会費16,500円で、充実したプラチナ特典を利用できるコストパフォーマンス最強のカードです。

年会費は本会員が16,500円(初年度無料)、家族カードは3,300円です。基本還元率は1.0%で、利用額に応じてボーナスポイントも付与されます。

Visaプラチナの特典が利用でき、Visaプラチナコンシェルジュデスク、国内外の空港ラウンジサービス、高級レストランやホテルの優待などが受けられます。

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円と、充実した補償内容です。スマホ補償も自動付帯しており、スマートフォンの画面割れや故障時に年間最大3万円まで補償されます。

JALやANAなどの対象航空会社での利用で7%還元となるため、航空券の購入が多い方にとって特にお得です。

詳細はUCカード公式サイトでご確認ください。

「年会費16,500円でプラチナの特典が使えるのは驚きです。コンシェルジュサービスも丁寧で、旅行の手配を任せられるので便利です」(40代男性)

「スマホ補償が自動付帯しているので、別途保険に入る必要がなくなりました」(30代女性)

特典の利用条件を事前に確認し、最大限活用することが重要です。

家族カードのメリットも考慮して、全体のコストパフォーマンスを見てね。

家族カードのメリットを最大限活用する方法

家族カードには多くのメリットがありますが、それらを最大限に活用することで、さらにお得に、便利に利用できます。ここでは、家族カードの賢い使い方をご紹介します。

プライオリティ・パス利用の頻度を考慮し、実際に元が取れるか確認しましょう。

年会費の元を取るには、利用するラウンジの数を意識することが大切よ。

年会費を節約しながら同等のサービスを受ける

家族カードの最大のメリットは、年会費が無料または割安でありながら、本会員とほぼ同等のサービスを受けられる点です。このメリットを活かすことで、家族全員が充実したサービスを享受できます。

例えば、ゴールドカードの場合、本会員の年会費は年間5,000円から15,000円程度かかりますが、家族カードは1枚目無料、2枚目以降も1,000円から2,000円程度で発行できることが多いです。

夫婦それぞれが個別にゴールドカードを持つ場合、年会費だけで年間2万円以上かかることもありますが、1人が本会員となり、もう1人が家族カードを持つことで、年会費を大幅に節約できます。

特に、三井住友カード ゴールド(NL)や三井住友カード プラチナプリファードのように、家族カードが永年無料のカードを選べば、コストを気にせず家族みんなでゴールドやプラチナの特典を利用できます。

空港ラウンジサービス、旅行傷害保険、コンシェルジュサービスなど、本会員と同じ特典を家族会員も利用できるため、家族旅行の際には特に大きな価値を発揮します。

家族カードのサービス内容をしっかり比較して、見落としがないようにしましょう。

家族カードの特典も、それぞれのニーズに合っているか確認するのが大切よ。

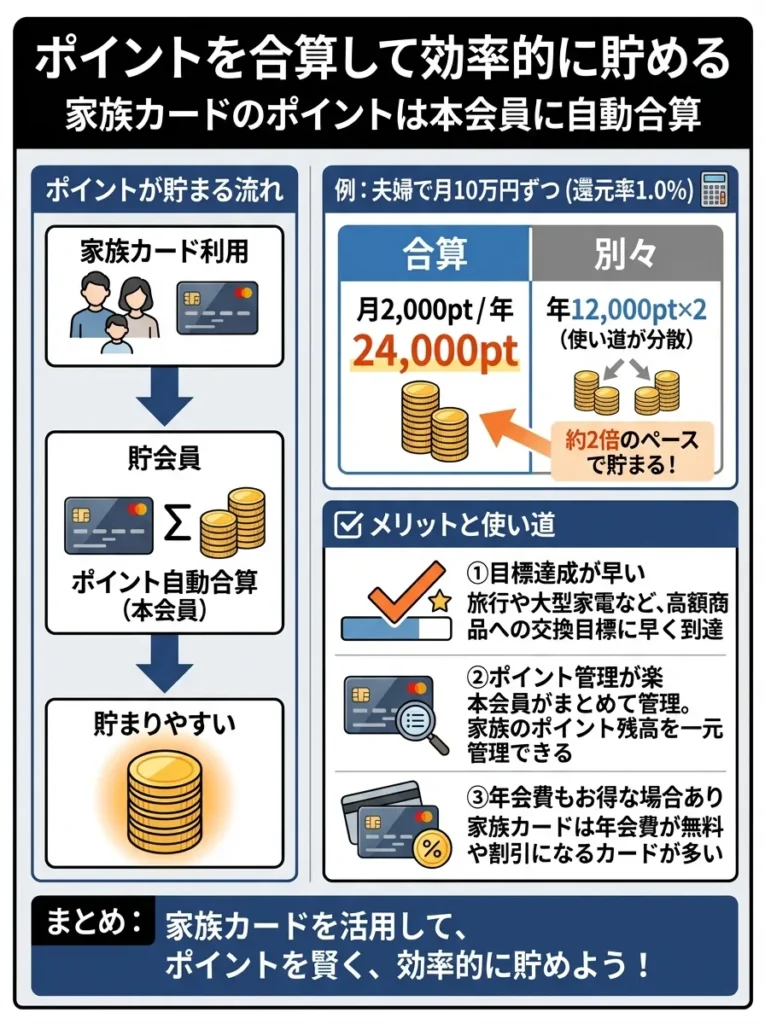

ポイントを合算して効率的に貯める

家族カードで獲得したポイントは、本会員のポイントと自動的に合算されるため、個別にカードを持つよりも圧倒的に早くポイントが貯まります。この仕組みを活用することで、より多くのポイントを獲得できます。

例えば、夫婦でそれぞれ月10万円ずつ使う場合、還元率1.0%のカードであれば、合算で月2,000ポイント、年間24,000ポイントが貯まります。これを別々のカードで貯めると、それぞれ年間12,000ポイントずつとなり、ポイントの使い道が制限されることもあります。

大きな金額のポイントが貯まることで、高額な商品への交換や、まとまった金額のキャッシュバックが可能になります。例えば、年間24,000ポイント貯まれば、家電製品や旅行券への交換、または24,000円分のキャッシュバックを受けることができます。

また、三井住友カード プラチナプリファードのように、年間利用額に応じてボーナスポイントが付与されるカードの場合、家族カードの利用額も合算されるため、ボーナスポイントの獲得条件を達成しやすくなります。

ポイントの有効期限についても、家族で使うことで定期的にポイントが貯まるため、有効期限切れでポイントを失うリスクを減らせます。

家族カードの利用でポイントの合算だけでなく、利用限度額にも注意が必要です。

ポイントだけでなく、家族の利用状況を見える化するのも大切ですわね。

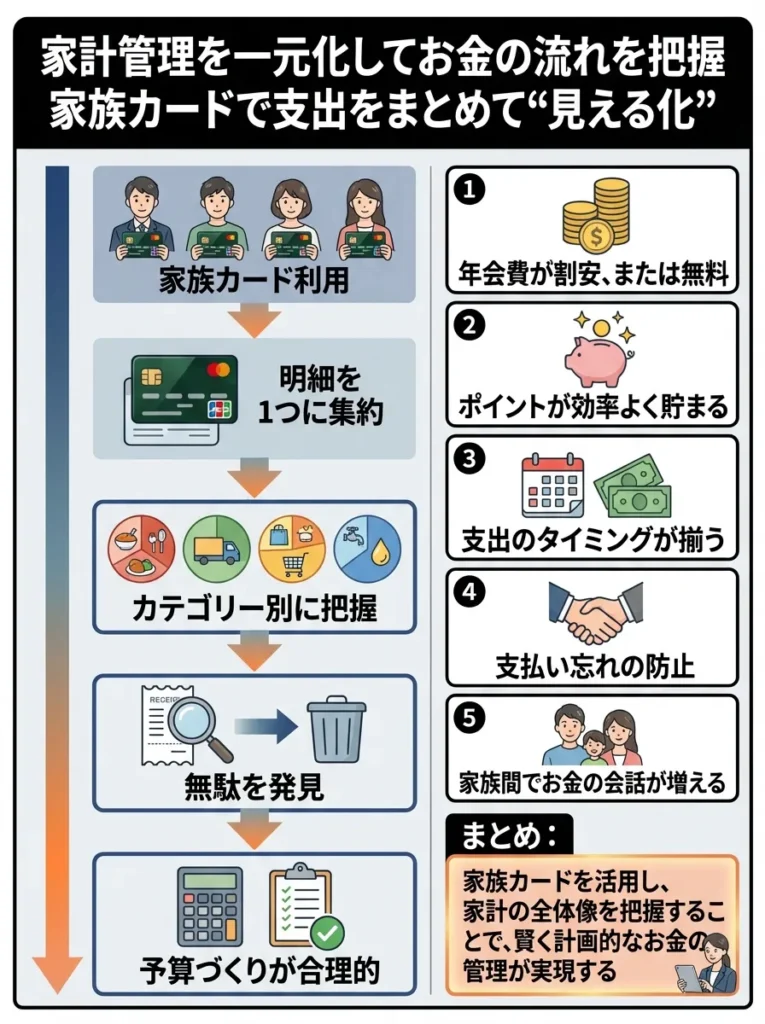

家計管理を一元化してお金の流れを把握する

家族カードを使うことで、家族全員の支出を1つの明細にまとめられるため、家計管理が劇的に楽になります。この機能を活用することで、より効果的な家計管理が可能になります。

毎月の明細書を確認することで、家族全体でどこにいくら使っているのかが一目でわかります。食費、交通費、娯楽費など、カテゴリー別の支出を把握しやすくなり、無駄な出費を見つけやすくなります。

多くのカード会社が提供しているスマートフォンアプリを活用することで、リアルタイムで利用状況を確認できます。三井住友カードのVpassアプリ、楽天カードの楽天カードアプリ、dカードのdカードアプリなど、使いやすいアプリが用意されています。

家族会員がカードを使った際には、すぐに通知が届く設定にしておくことで、不正利用の早期発見にもつながります。また、使いすぎを防ぐためのアラート機能を設定しておくこともおすすめです。

家族会議の際に、カードの利用明細を見ながら、翌月の予算を立てることもできます。データに基づいた家計管理ができるため、より合理的な節約計画を立てられます。

家族カードの利用範囲を明確にし、支出の責任を分担することが重要です。

家族間で使い道を話し合うことで、無駄遣いを防げるのよ。

家族特有のポイントアップサービスを活用する

一部のカード会社では、家族で使うことでさらにポイント還元率がアップする「家族ポイント」などのサービスを提供しています。これらのサービスを活用することで、さらにお得にポイントを貯められます。

三井住友カードの「家族ポイント」は、2親等以内の家族を最大9人まで登録でき、登録した家族の人数分(最大5人まで)、対象のコンビニや飲食店でのポイント還元率が1%ずつアップします。

例えば、家族5人を登録すれば、対象店舗でのスマホタッチ決済時の還元率が、通常の7%に5%が加算されて12%になります。月に3万円を対象店舗で使えば、3,600ポイントも貯まる計算になります。

dカードの場合、家族カード会員もdポイントクラブの優待対象となるため、それぞれのドコモ回線で10%還元を受けられます。家族3人がそれぞれドコモユーザーであれば、3人分の携帯料金すべてに10%還元が適用されます。

au PAY カードでも同様に、家族カード会員それぞれのau回線料金に対して11%還元が適用されるため、家族でauを使っている場合は、全員分の携帯料金でポイントを貯められます。

これらの家族向けポイントアップサービスは、登録さえすれば自動的に適用されるため、忘れずに登録しておきましょう。

家族ポイントは最大人数を活用し、登録前に対象店舗を確認することが重要です。

家族での利用が前提だから、全員の利用状況を把握するのが大切よね。

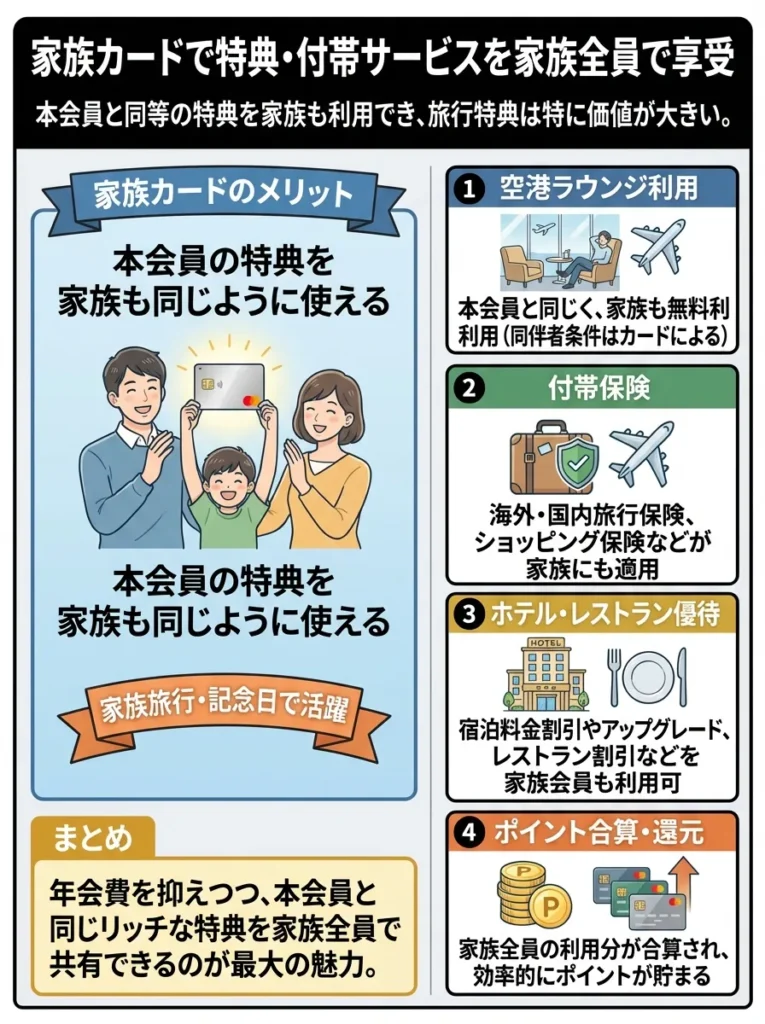

特典や付帯サービスを家族全員で享受する

家族カードを持つことで、本会員と同じ特典や付帯サービスを家族全員が利用できるようになります。特に旅行関連の特典は、家族で活用することで大きな価値を生み出します。

空港ラウンジサービスは、ゴールドカード以上で提供されることが多く、家族カード会員も無料で利用できます。家族旅行の際に、出発前のひとときをゆったりと過ごせるため、旅行の満足度が大きく向上します。

旅行傷害保険も、家族カード会員が本会員と同等の補償を受けられることが多いため、別途旅行保険に加入する必要がなくなります。ゴールドカードであれば最高5,000万円、プラチナカードであれば最高1億円の補償が付帯することもあり、安心して旅行を楽しめます。

ホテルやレストランの優待サービスも、家族カード会員が利用できます。記念日のディナーや家族旅行の宿泊で優待を受けられるため、特別な思い出づくりに役立ちます。

コンシェルジュサービスは、プラチナカード以上で提供されることが多く、レストランの予約やギフトの手配など、さまざまな相談に対応してもらえます。家族カード会員からの問い合わせにも対応しているカードが多いため、家族みんなで活用できます。

家族カードを持つ前に知っておくべき注意点

家族カードにはメリットが多い一方で、いくつかの注意点もあります。発行前にこれらのポイントを理解しておくことで、後でトラブルになることを避けられます。

家族カードの利用条件を事前に確認し、制限を把握しておくことが大切です。

特典の内容を家族で共有し、旅行計画を立てるとより楽しめるわよ。

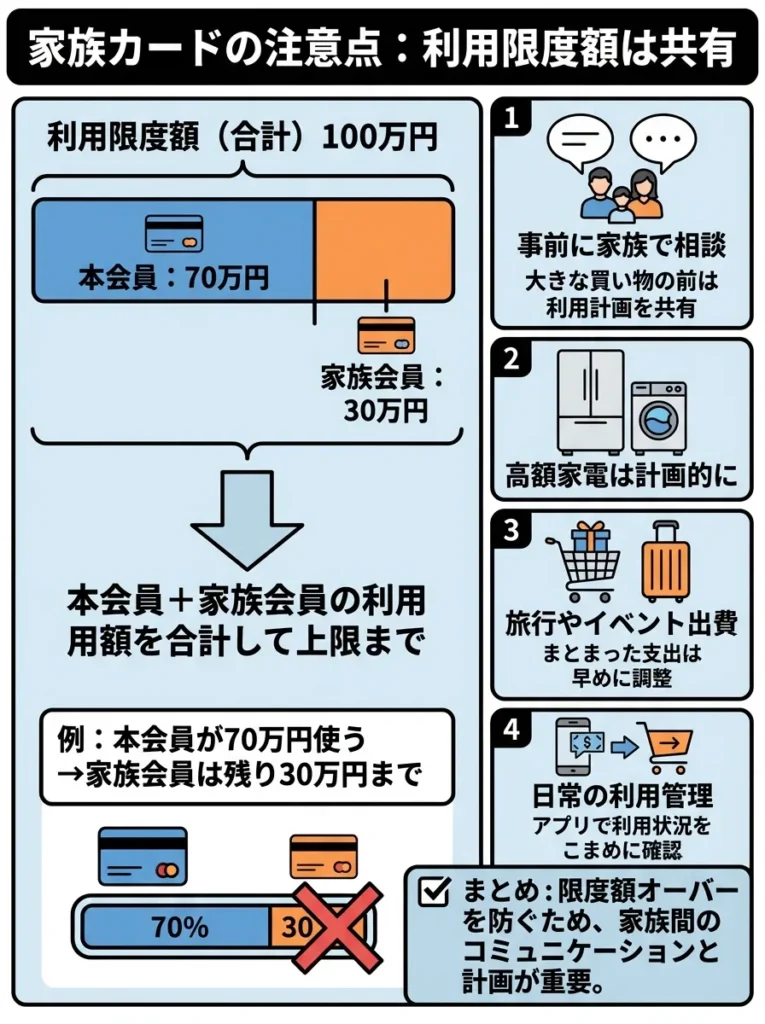

利用限度額は本会員と共有される

家族カードの最も重要な注意点は、利用限度額が本会員と家族会員で共有されることです。この仕組みを理解しておかないと、必要なときにカードが使えないという事態になりかねません。

例えば、本会員の利用限度額が100万円の場合、本会員と家族会員の利用額を合計して100万円までという制限になります。本会員が70万円使っていれば、家族会員は30万円までしか使えません。

大きな買い物をする予定がある場合は、事前に家族間で相談しておくことが重要です。冷蔵庫や洗濯機などの高額な家電を購入する予定があるなら、他の支出を控えめにするなど、計画的に利用する必要があります。

月末近くになると、その月の利用額が上限に近づいていることもあります。カード会社のアプリやウェブサイトで、リアルタイムの利用可能額を確認する習慣をつけましょう。

利用限度額を引き上げたい場合は、本会員がカード会社に申請することで、審査のうえで増額される可能性があります。ただし、収入や信用状況によっては増額が認められないこともあるため、注意が必要です。

限度額を常に把握し、計画的に利用することが大切です。

家族カードの利用は、家族間のコミュニケーションが鍵なのよ。

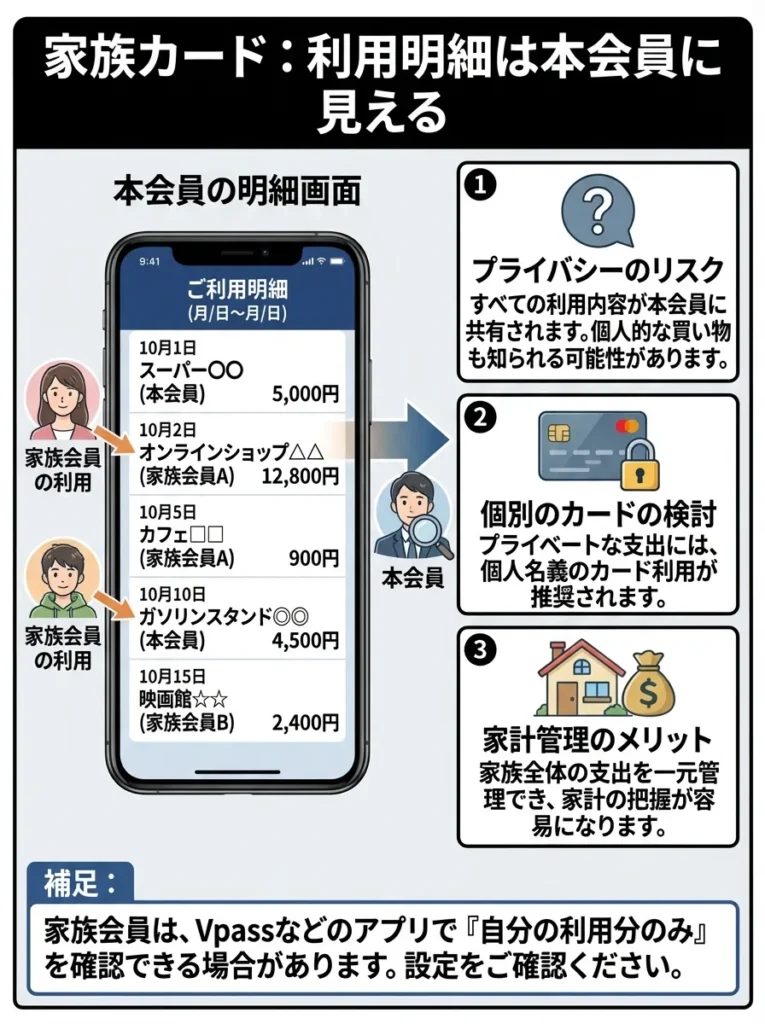

利用明細は本会員がすべて確認できる

家族カードの利用明細は、本会員の明細と一緒に表示されるため、本会員は家族会員の利用状況をすべて確認できます。プライバシーに関わる問題として、理解しておく必要があります。

どこで何を買ったかが本会員に知られるため、家族間であっても知られたくない買い物がある場合は、家族カードではなく自分名義のカードを持つことを検討したほうがよいでしょう。

例えば、配偶者の誕生日プレゼントをサプライズで用意したい場合、家族カードで購入すると明細に表示されてしまい、サプライズが台無しになってしまいます。

一方で、家計管理の観点からは、すべての支出を把握できることはメリットでもあります。家族間でオープンなコミュニケーションを心がけ、お互いの支出について理解し合うことが大切です。

多くのカード会社では、家族会員も自分専用のアカウントを作成でき、自分の利用明細を確認できるようになっています。三井住友カードのVpassアプリでは、家族会員も個別にIDとパスワードを設定して、自分の利用状況を管理できます。

家族カードの利用は便利ですが、プライバシーの観点も考慮すべきです。

サプライズプレゼントは、家族カードより自分の名義のカードが安心ね。

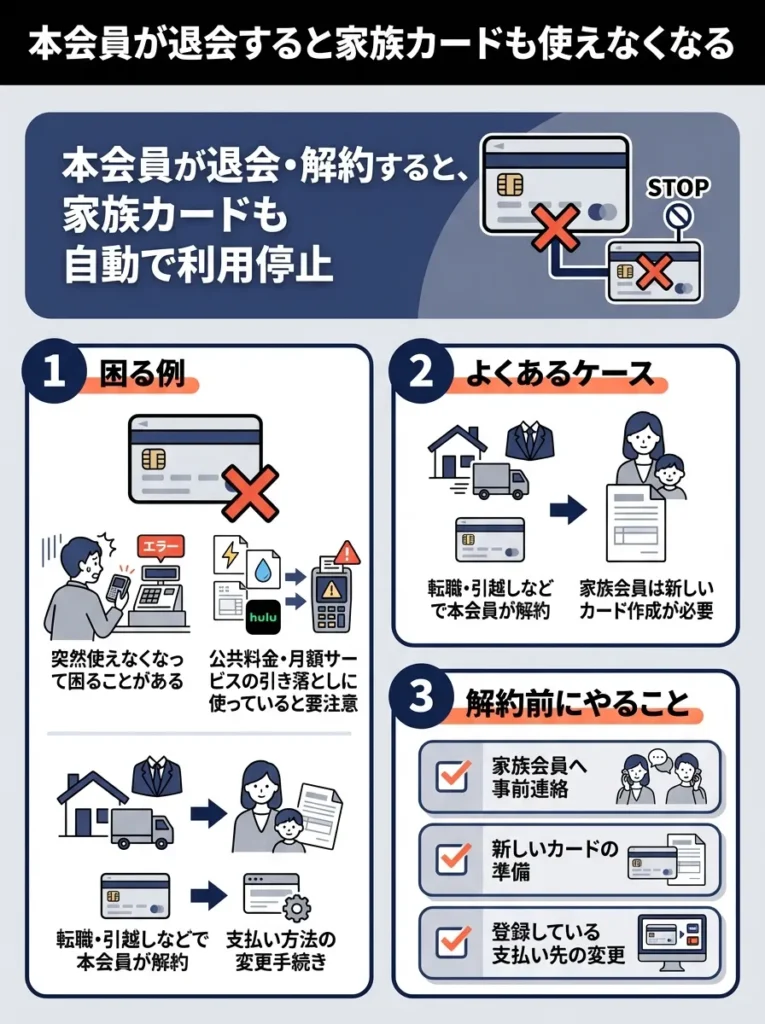

本会員が退会すると家族カードも使えなくなる

家族カードは本会員のカードに付帯するものであるため、本会員がクレジットカードを退会・解約すると、家族カードも自動的に使えなくなります。この点を理解しておかないと、突然カードが使えなくなって困ることがあります。

例えば、本会員が転職や引越しなどの理由でカードを解約した場合、家族会員も新たにカードを作る必要があります。特に、公共料金の支払いや月額サービスの引き落としに家族カードを使っている場合は、支払い方法の変更手続きも必要になります。

本会員がカードを解約する前に、家族会員にも必ず連絡し、新しいカードの準備や支払い方法の変更について相談しておくことが重要です。

本会員がカードを切り替える場合(例えば、一般カードからゴールドカードにアップグレードする場合)は、家族カードも新しいカードに切り替わることが一般的です。ただし、カード番号が変わるため、登録している支払い先の情報更新は必要になります。

家族カードの利用状況を把握し、事前に代替手段を検討しておくことが重要です。

カード解約前に家族でしっかり話し合って、新しいカードや支払い方法の準備をするのが大切よ。

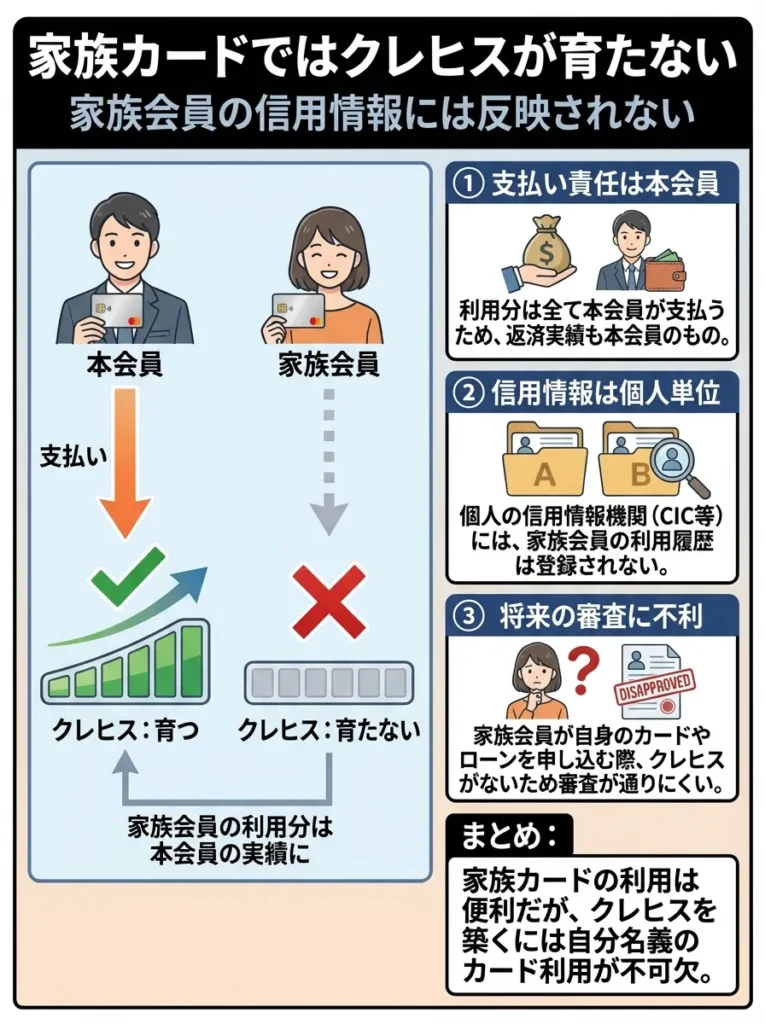

家族カードではクレヒスが育たない

家族カードを使っても、家族会員本人のクレジットヒストリー(信用情報)には反映されません。将来的に自分名義でクレジットカードやローンを申し込む際に、不利になる可能性があります。

クレジットヒストリーは、クレジットカードやローンの利用履歴をもとに構築される信用情報で、金融機関が審査の際に重要視する要素です。家族カードの利用は本会員のクレヒスには反映されますが、家族会員のクレヒスには記録されません。

特に、専業主婦や学生の期間が長く、その間ずっと家族カードのみを使っていた場合、いざ自分名義でカードを作ろうとしても、クレヒスがないために審査で不利になることがあります。

将来的に住宅ローンや自動車ローンを組む予定がある場合、マイホームを購入する予定がある場合、またはステータスの高いクレジットカードを持ちたい場合は、早めに自分名義でクレジットカードを作り、良好なクレヒスを積んでおくことが重要です。

年会費無料のカードであれば、維持コストをかけずにクレヒスを育てることができます。家族カードと自分名義のカードを併用する方法もおすすめです。

家族カードの利用だけではなく、自分名義のカードも持つことが重要です。

クレヒスは自分で育てるものだから、早めに自分名義のカードを作るといいわね。

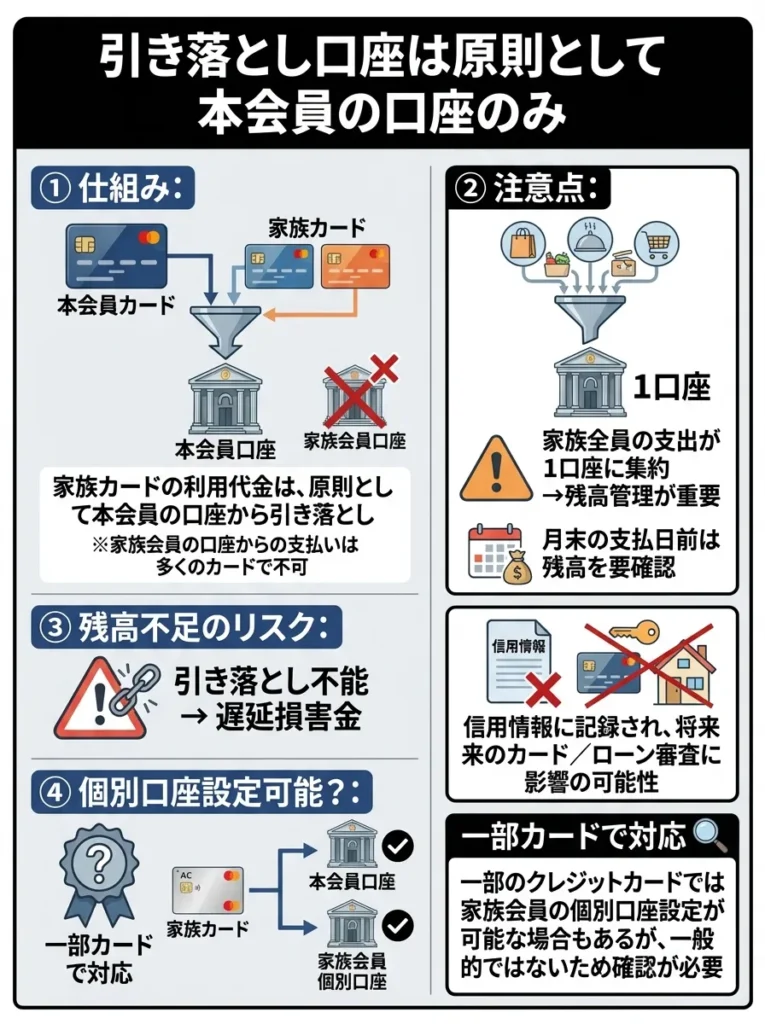

引き落とし口座は原則として本会員の口座のみ

家族カードの利用代金は、原則として本会員の銀行口座から引き落とされます。家族会員が自分の口座から支払いたい場合でも、多くのカードでは対応していません。

この仕組みにより、家族全員の支出が1つの口座から引き落とされるため、口座の残高管理に注意が必要です。特に月末のお支払い日前には、十分な残高があるか確認しましょう。

口座の残高不足で引き落としができなかった場合、遅延損害金が発生するだけでなく、信用情報にも記録されてしまい、将来的なクレジットカードやローンの審査に悪影響を及ぼす可能性があります。

ただし、一部のゴールドカード以上では、家族会員ごとに別の口座を指定できる「パーソナルアカウント機能」を提供しています。三井住友カードのゴールド・プラチナカードやエポスゴールドカードなどが該当します。

共働きで家計を別々に管理している夫婦や、成人した子どもが自分の口座から支払いたい場合は、パーソナルアカウント機能のあるカードを選ぶことを検討しましょう。

最後に、注意点を以下の診断機能で理解できたかチェックしてくださいね。

家族カードに関するよくある質問

家族カードについて多くの方が疑問に思う点を、Q&A形式でわかりやすく解説します。

引き落とし口座の残高管理は、特に家族カード利用時に徹底すべきです。

家族カードの支出は意外と大きいから、計画的に管理することが大切なのよ。

同棲カップルや事実婚でも家族カードは作れますか

結論から言うと、カード会社によっては作れる場合があります。近年では、多様な家族形態に対応するため、同棲カップルや事実婚、同性パートナーでも家族カードを発行できるカード会社が増えています。

楽天カードでは、生計を同一にする配偶者(内縁の相手方、同性パートナーを含む)も家族カードの対象としています。三井住友カードやJCBカードでも、生計を同一にしているパートナーであれば、姓が異なる場合でも家族カードを申し込める場合があります。

申し込みの際には、同一住所に住んでいることを証明する書類(住民票など)の提出を求められることがあります。また、生計を同一にしていることの証明として、公共料金の支払い証明などが必要になるケースもあります。

カード会社によって対応が異なるため、申し込み前にカスタマーサポートに問い合わせて、自分たちのケースが該当するか確認することをおすすめします。

申し込み前に、必要書類を事前に確認しておくことが重要です。

カードの特典やサービス内容も、しっかり比較して選ぶといいわね。

高校生の子どもに家族カードを持たせることはできますか

基本的にはできません。ほとんどのクレジットカード会社では、家族カードの発行対象者を「満18歳以上(高校生を除く)」としています。

高校生は18歳になっていても、クレジットカードを持つことはできません。これは、クレジットカード業界の自主規制によるもので、未成年者の健全な金銭感覚を育成するための措置です。

ただし、デビットカードやプリペイドカードであれば、高校生でも作れる場合があります。これらは事前にチャージした金額の範囲内でしか使えないため、使いすぎの心配がありません。

高校を卒業した18歳以上の大学生や専門学生であれば、家族カードを持つことができます。また、本人名義の学生向けクレジットカードを申し込むことも可能です。

海外留学などで、高校生の子どもにカードを持たせたい場合は、家族カードではなく、親名義のカードを預ける形になります。ただし、この場合は名義人以外の利用となるため、規約違反になる可能性があることに注意が必要です。

高校生にはデビットカードが適していますが、利用限度額を設定できるか確認しましょう。

未成年者でも使えるカードは、使い方をしっかり教えることが大切なのよ。

家族カードの審査は厳しいですか

家族カードには、基本的に審査がありません。正確には、家族会員に対する個別の審査はなく、本会員の信用力に基づいて発行されます。

本会員がすでにクレジットカードを所有しており、良好な利用実績がある場合、家族カードの発行は比較的スムーズに行われます。申し込みから1週間から2週間程度でカードが届くことが一般的です。

ただし、本会員の利用状況に問題がある場合(支払い遅延がある、利用限度額を常に超過しているなど)は、家族カードの発行が見送られることもあります。

また、家族カードの申し込み情報に不備がある場合や、本会員との続柄を証明できない場合なども、発行が遅れたり、追加の書類提出を求められたりすることがあります。

本会員が新規にクレジットカードを申し込むと同時に家族カードも申し込む場合は、まず本会員の審査が行われ、それが通った後に家族カードが発行されます。

本会員の信用状況が家族カードの審査に影響することを理解しておくべきです。

家族カードは便利だけど、本会員の利用状況が全体に影響するのよ。

家族カードでもETCカードは作れますか

カード会社によって対応が異なります。家族カード会員がETCカードを作れるカードもあれば、作れないカードもあります。

作れるカードの例としては、三井住友カード、楽天カード、イオンカードなどがあります。これらのカードでは、家族カード会員もそれぞれETCカードを発行できます。

一方、JCBカードの多くでは、家族カード会員はETCカードを発行できない場合があります。ただし、カードの種類によっても異なるため、詳細は各カード会社に確認してください。

家族でそれぞれ車を持っている場合や、複数台の車にETCカードを搭載したい場合は、家族カードでETCカードを発行できるかどうかが重要な選択基準となります。

ETCカードの年会費も確認しておきましょう。本会員のETCカードは無料でも、家族カード会員のETCカードは有料というケースもあります。

ETCカードの発行条件を事前にしっかり確認することが重要です。

家族カードの種類によって特典が変わるから、しっかり調べてね。

家族カードの利用でポイントは別々に貯まりますか

いいえ、別々には貯まりません。家族カードで獲得したポイントは、本会員のポイントと自動的に合算されます。

これは家族カードの大きなメリットの一つで、家族みんなで使うことで効率的にポイントを貯められます。個別にカードを持つよりも、圧倒的に早くポイントが貯まるため、高額な商品への交換やまとまった金額のキャッシュバックが可能になります。

貯まったポイントの管理と利用は、基本的には本会員が行います。ただし、多くのカード会社では、家族会員も自分のアカウントから貯まったポイントの確認や、一部のポイント利用ができるようになっています。

ポイントを家族で分け合いたい場合は、本会員が他のポイントプログラムに移行したり、家族会員の名義でギフト券などに交換したりすることで、実質的に分け合うことができます。

一部のカード会社では、ポイントを家族間で譲渡できるサービスも提供しています。例えば、ANAやJALのマイレージカードでは、家族間でマイルを譲渡することが可能です。

家族カードの利用では、利用明細の確認を定期的に行うことが重要です。

ポイントの合算だけでなく、各家族の利用状況も把握しておくといいわね。

家族カードを紛失したらどうすればいいですか

まずはすぐにカード会社に連絡して、カードの利用を停止してもらいましょう。24時間365日対応の紛失・盗難専用ダイヤルが用意されていることが一般的です。

家族カードの紛失でも、本会員だけでなく、家族会員本人からも連絡できます。連絡する際には、カード番号や本会員の情報を伝える必要があるため、これらの情報をメモしておくと安心です。

カードの利用停止後、不正利用がないか確認します。不正利用があった場合でも、多くのカード会社では不正利用補償が付帯しているため、カード会社に連絡した日から60日前までの不正利用分が補償されることが一般的です。

カードの再発行手続きを行います。再発行手数料が必要な場合もあれば、無料で再発行できる場合もあります。再発行されたカードは、新しいカード番号になるため、公共料金や月額サービスの支払いに使っていた場合は、登録情報の変更が必要です。

警察にも紛失届を出しておくことをおすすめします。特に、財布ごと紛失した場合や盗難の可能性がある場合は、必ず警察に届け出ましょう。

【生活シーン別】おすすめ家族カードの選び方

ライフスタイルや家族構成によって、最適な家族カードは異なります。ここでは、生活シーン別におすすめのカードをご紹介します。

利用停止後は、常に利用明細をチェックする習慣をつけましょう。

再発行後も古いカード情報を更新するのを忘れないでね。まずは以下の診断機能を受けてみてくださいね。

共働き夫婦におすすめの家族カード

共働き夫婦の場合、それぞれが収入を持っているため、家計管理の方法も家庭によって異なります。家計を完全に一緒にしている夫婦もいれば、生活費のみを共有している夫婦もいるでしょう。

家計を完全に一緒にしている場合は、三井住友カード(NL)や楽天カードなど、年会費無料で高還元率のカードがおすすめです。対象店舗でのポイント還元率が高く、家族ポイントでさらにお得になります。

生活費のみを共有している場合は、エポスゴールドカードのように、家族会員が自分の口座から支払いできるパーソナルアカウント機能のあるカードが便利です。それぞれの支出を明確に分けながらも、ポイントは合算して貯められます。

将来的にマイホームの購入を考えている場合は、それぞれが自分名義でクレジットカードを持ち、良好なクレヒスを積んでおくことも重要です。家族カードと自分名義のカードを併用する方法もおすすめです。

共働きで忙しい夫婦には、コンシェルジュサービスのあるプラチナカードも選択肢になります。レストランの予約や旅行の手配など、時間のかかる作業を代行してもらえるため、時間の節約になります。

カード選択時には、利用店舗の特典や還元率をしっかり比較しましょう。

家族のライフスタイルに合ったカードを選ぶことが大切よ。

子育て世帯におすすめの家族カード

子育て世帯では、食費や日用品、教育費など、さまざまな支出が発生します。ポイント還元率が高く、日常の買い物でお得になるカードを選ぶとよいでしょう。

イオンカードセレクトは、イオングループの店舗で毎月20日・30日に5%オフになる「お客さま感謝デー」があり、食料品や日用品の購入でお得です。イオンモールでよく買い物をする家庭には特におすすめです。

楽天カードは、楽天市場での買い物で高還元率となり、子ども用品やおもちゃ、教材などをネットで購入する機会が多い家庭に適しています。楽天ポイントは楽天ペイでも使えるため、ポイントの使い道が豊富です。

三井住友カード(NL)は、コンビニやファーストフード店での還元率が高いため、忙しい日の食事や子どもの塾帰りの買い物などで活用できます。家族ポイントに登録すれば、さらに還元率がアップします。

子どもが大きくなって、高校を卒業した後は、子ども用に家族カードを発行することもできます。使いすぎを防ぐために、利用限度額を本会員が管理しながら、徐々に金銭感覚を身につけさせることができます。

家族カードの利用限度額を確認し、予算管理に役立てましょう。

カードの特典だけでなく、家族全員の利用状況を把握することが大切なのよ。

旅行好きな家族におすすめの家族カード

旅行が趣味の家族には、旅行関連の特典が充実したカードがおすすめです。空港ラウンジサービスや旅行傷害保険、ホテルの優待など、旅行をより快適にする特典を重視して選びましょう。

楽天プレミアムカードは、年会費11,000円でプライオリティ・パスが付帯するため、海外旅行が多い家族に最適です。世界中の空港ラウンジを無料で利用でき、旅の疲れを癒せます。

三井住友カード ゴールド(NL)は、国内主要空港のラウンジを無料で利用でき、海外旅行傷害保険も最高2,000万円まで付帯します。年間100万円以上の利用で年会費が永年無料になるため、コストパフォーマンスも優れています。

アメリカン・エキスプレス・ゴールド・プリファード・カードは、年間200万円以上の利用で無料宿泊券がもらえるため、毎年家族旅行に行く方にとっては実質的な年会費負担が軽減されます。

JALカードやANAカードなどのマイレージカードも、飛行機での旅行が多い家族におすすめです。家族カードでもマイルが貯まり、特典航空券への交換で旅費を節約できます。

特典だけでなく、利用条件や付帯保険の内容も確認しましょう。

家族全員が使える特典かどうかも、しっかりチェックしておくといいわね。

三世代同居の家族におすすめの家族カード

祖父母、両親、子どもが一緒に暮らす三世代同居の家族では、家族カードの発行可能枚数が重要な選択基準になります。

三井住友カード各種、au PAY カード、dカードは、最大9枚まで家族カードを発行できるため、家族の人数が多い場合でも全員分のカードを用意できます。

年会費の負担も考慮する必要があります。家族カードが多いほど年会費も増えるため、家族カードが永年無料のカードを選ぶとよいでしょう。三井住友カード(NL)や三井住友カード プラチナプリファードは、家族カードが永年無料で何枚でも発行できます。

世代によって利用する店舗やサービスが異なるため、幅広い店舗で高還元率のカードが適しています。リクルートカードは基本還元率が1.2%と高く、どこで使ってもお得です。

家族全員が一緒に旅行に行く機会があれば、ゴールドカード以上を選ぶことで、空港ラウンジを全員で利用できるメリットがあります。

家族カードと他の選択肢との比較

家族でクレジットカードを活用する方法は、家族カードだけではありません。他の選択肢と比較して、自分の家族に最適な方法を選びましょう。

家族カードの利用状況を定期的に見直し、無駄なカードを解約することも大切です。

カードの特典だけでなく、家族全員の利用スタイルを考えて選ぶと良いわね。

家族カード vs それぞれが本会員カードを持つ

家族カードを作るか、それぞれが本会員として個別にカードを持つか、どちらが良いかは家族の状況によって異なります。

家族カードのメリットは、年会費を節約できること、ポイントを効率的に貯められること、家計管理が楽になることです。特に、専業主婦や学生など、収入が少ない家族がいる場合は、審査なしでカードを持てる家族カードが便利です。

一方、それぞれが本会員カードを持つメリットは、個別に利用限度額が設定されること、利用明細が別々になってプライバシーが保たれること、それぞれがクレヒスを積めることです。

将来的に住宅ローンを組む予定がある場合、マイホームを購入する予定がある場合、またはステータスの高いクレジットカードを持ちたい場合は、自分名義でカードを持ち、良好なクレヒスを積んでおくことが重要です。

共働き夫婦で、それぞれが高収入の場合は、個別にゴールドカードやプラチナカードを持つことで、それぞれが充実した特典を享受できます。ただし、年会費の負担は大きくなります。

最適な選択肢は、家族の収入状況、家計管理の方法、将来の計画などによって異なります。家族でよく相談して決めることが大切です。

利用限度額の設定に注意し、家族全体の支出を考慮しましょう。

家族カードは便利だけど、利用状況をしっかり把握することが大切よ。

家族カード vs 共有口座での管理

家族カードを使わずに、共有口座を作って家計を管理する方法もあります。それぞれの方法にメリットとデメリットがあります。

| 項目 | 家族カード | 共有口座 |

|---|---|---|

| 主なメリット | ・ポイントが貯まる ・付帯保険・サービスが利用可能 ・支払い明細が自動記録され家計簿の手間が減る | ・収入・支出を一元管理できる ・預金に利息がつく ・現金支払いも把握しやすい |

| 管理のしやすさ | カード利用分はすべて明細で可視化され管理しやすい | 入出金を口座単位で把握でき、現金支払いも管理しやすい |

| 特徴 | キャッシュレス中心の家庭と相性が良い | 銀行口座中心で管理したい家庭と相性が良い |

| 追加のメリット | 保険・優待などクレカ特典が使える | ATM利用・現金の出し入れが簡単 |

理想的には、家族カードと共有口座を組み合わせて使うことです。共働き夫婦の場合、それぞれが毎月一定額を共有口座に入金し、その口座を家族カードの引き落とし口座に設定することで、家計の収支を明確に管理できます。

共有口座を作る際は、夫婦のどちらか一方の名義で開設する必要がありますが、ネット銀行の中には家族で共同管理しやすい機能を持つものもあります。住信SBIネット銀行や楽天銀行などが利用しやすいでしょう。

家族カードと共有口座を組み合わせることで、ポイント還元のメリットを享受しながら、収入面も含めた総合的な家計管理が可能になります。

共有口座の管理は透明性を高めますが、支出の追跡が難しくなることに注意が必要です。

家族カードは利用限度額に気をつけるべきですわね、予期せぬ出費を防げるから。

家族カード vs デビットカード・プリペイドカード

クレジットカードに抵抗がある方や、使いすぎを防ぎたい方には、デビットカードやプリペイドカードという選択肢もあります。

| 項目 | デビットカード | プリペイドカード |

|---|---|---|

| 仕組み | 銀行口座と直結し、利用と同時に口座から引き落とし | 事前にチャージした残高の範囲で利用 |

| 代表例 | 楽天銀行デビット、SMBCデビット | Kyash、LINE Pay、au PAYプリペイド |

| 使いすぎ防止 | ◎ 残高以上は使えない | ◎ チャージ額以上は使えない |

| 審査 | なし | なし |

| 未成年の利用 | 可 | 可 |

| メリット | ・使いすぎ防止 ・審査不要 ・未成年も利用可 | ・ポイント二重取り可能(チャージ元による) ・審査不要 ・未成年も利用可 |

| デメリット | ・クレカより還元率が低め ・付帯保険が少ない ・一部利用不可の場面あり | ・クレカより還元率が低め ・付帯保険が少ない ・一部利用不可の場面あり |

家族の金銭感覚や使い方に応じて、クレジットカードの家族カード、デビットカード、プリペイドカードを使い分けることも一つの方法です。

まとめ|あなたに最適な家族カードを選ぼう

家族カードは、年会費を節約しながら本会員と同等のサービスを受けられる、非常にお得なクレジットカードです。家族みんなで使うことで、ポイントを効率的に貯められ、家計管理も楽になります。

年会費無料で高還元率を求めるなら、三井住友カード(NL)、JCB CARD W、楽天カード、PayPayカード、リクルートカードがおすすめです。これらのカードは、日常の買い物でお得にポイントを貯められます。

ゴールドカードの特典を家族で享受したいなら、三井住友カード ゴールド(NL)、dカード GOLD、au PAY ゴールドカード、楽天ゴールドカード、JCBゴールドがおすすめです。空港ラウンジサービスや充実した旅行保険など、ワンランク上の特典を利用できます。

プラチナカードの最上級サービスを求めるなら、三井住友カード プラチナプリファード、アメリカン・エキスプレス・ゴールド・プリファード・カード、UCプラチナカード、楽天プレミアムカードがおすすめです。コンシェルジュサービスや国際空港ラウンジなど、特別な体験を家族みんなで楽しめます。

家族カードを選ぶ際は、年会費、ポイント還元率、利用限度額、発行可能枚数、付帯保険、ポイントの使いやすさ、引き落とし口座の設定など、さまざまな要素を総合的に比較検討することが重要です。

あなたの家族のライフスタイル、よく使うお店やサービス、将来の計画などを考慮して、最適な1枚を選んでください。家族カードを賢く活用して、お得で便利なキャッシュレス生活を実現しましょう。

本記事でご紹介した情報は2025年11月時点のものです。最新の情報や詳細な条件については、各カード会社の公式サイトでご確認ください。

デビットカードは利用履歴が銀行口座に残りますので、管理が容易です。

プリペイドカードはチャージの手間があるけれど、計画的な支出にはとても役立つのよ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております