・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

楽天カードについて検索しているあなたは、おそらく「本当に作っても大丈夫なのか」という不安を抱えているのではないでしょうか。

ネット上では「やめたほうがいい」「危ない」といったネガティブな声も目にします。会員数が日本最大級だからこそ、良い評判も悪い評判も数多く存在しているのが現状です。

この記事では、複数の信頼できる情報源から、楽天カードの評判を徹底的に調査しました。実際の利用者の口コミを分析し、メリットとデメリットを公平に整理することで、あなたが楽天カードを作るべきかどうか判断できる材料を提供します。

「楽天市場をよく使うからポイントを貯めたい」「年会費無料のカードが欲しい」という方から、「強制解約が心配」「カスタマーサポートの対応が不安」という懸念を持つ方まで、すべての疑問に答えていきます。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

楽天カードの基本情報と特徴

楽天カードについて評判を知る前に、まず基本的な情報を整理しておきましょう。楽天カードは楽天カード株式会社が発行するクレジットカードで、日本国内で最も会員数が多いカードの一つとして知られています。

年会費は永年無料であり、申し込み条件も満18歳以上であれば学生でも申し込みが可能という比較的ハードルの低い設定となっています。国際ブランドはVISA、Mastercard、JCB、American Expressの4種類から選択でき、利用シーンに応じて使い分けることができます。

楽天カードの最大の特徴は、楽天経済圏と呼ばれる楽天グループのサービスとの連携にあります。楽天市場でのショッピング、楽天トラベルでの旅行予約、楽天モバイルの通信サービスなど、さまざまなサービスを組み合わせることでポイント還元率が大幅に向上する仕組みになっています。

基本的なポイント還元率は1.0%となっており、100円の利用ごとに1ポイントの楽天ポイントが貯まります。貯まったポイントは1ポイント1円として楽天グループのサービスで利用できるほか、楽天ペイを通じて街のお店でも使用することが可能です。

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

楽天カードの良い評判とメリット

実際の利用者から寄せられた良い評判をもとに、楽天カードの具体的なメリットを見ていきましょう。多くの利用者が高く評価している点には共通した理由があります。

楽天カードの利用履歴をしっかり管理しないと、思わぬ負債につながります。

特典の魅力に惑わされず、自分のライフスタイルに合った利用法を考えましょう。

楽天カードの評価は個人の利用状況に依存しますので、実際の使用例を考慮してください。

評判だけでなく、自分のライフスタイルに合うかどうかも大切なのよ。

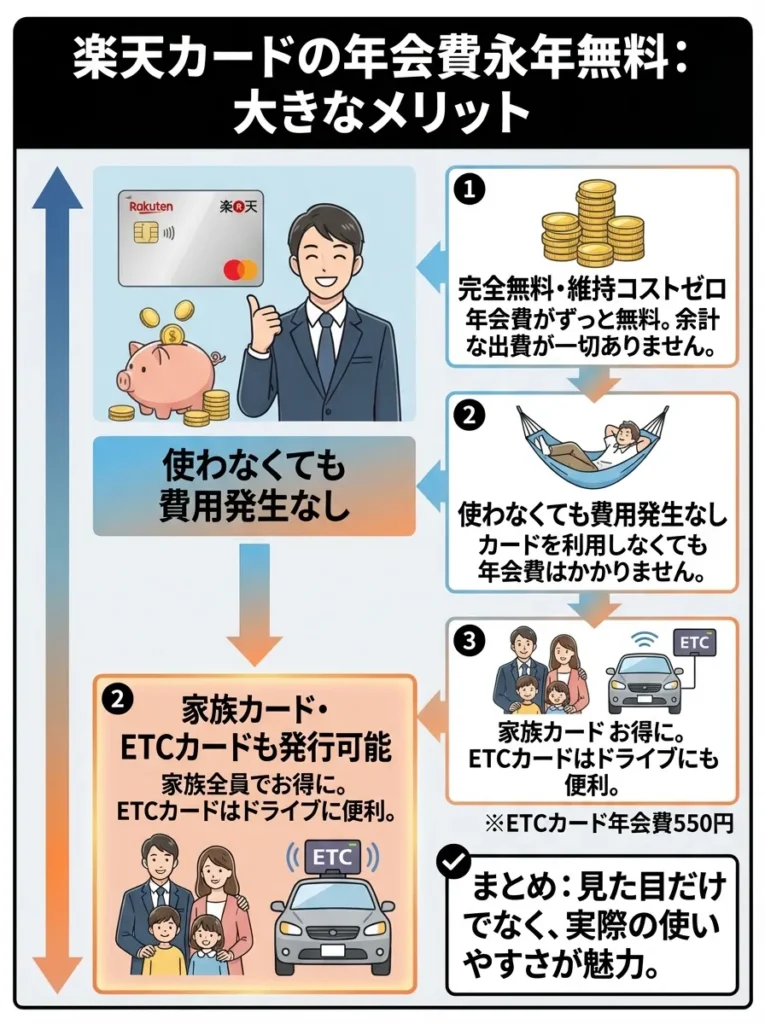

年会費永年無料で維持コストがゼロ

楽天カードは年会費が完全無料であり、一度も使わなくても費用が発生しません。この点は多くの利用者から支持されています。他社のクレジットカードでは年に1回以上の利用が無料条件となっているケースもありますが、楽天カードは無条件で永年無料です。

「年会費無料で維持できるのは大きなメリット」という声が複数見られました。特にサブカードとして持ちたい方にとって、使わなくても費用負担がない点は魅力的なポイントとなっています。

また、家族カードやETCカードも発行可能です。ただし、ETCカードについては年会費550円が必要となる点は注意が必要でしょう。

楽天カードは年会費が無料でも、他の特典や還元率を見逃さないでください。

サブカードとしての利用は便利ですが、ポイント還元率や利用シーンを考慮しましょう。

年会費が無料でも、特典の内容をしっかり確認することが重要です。

年会費が無料でも、利用限度額や還元率も大事なのよ。

楽天市場で常に3.0%以上の高還元率

楽天カードを持つ最大のメリットは、楽天市場での買い物で得られる高いポイント還元率です。通常の楽天市場利用でも、楽天カード決済なら常に3.0%のポイント還元を受けられます。

さらに、SPUと呼ばれるスーパーポイントアッププログラムを活用すれば、最大18.0%まで還元率を上げることも可能です。楽天モバイルの契約や楽天銀行の利用、楽天証券での投資など、楽天グループのサービスを組み合わせることで段階的にポイント倍率が上昇していきます。

「還元率が他社カードより高く、すぐにポイントが貯まる」という口コミが確認されており、楽天市場を頻繁に利用する方にとっては非常にお得なカードと言えるでしょう。

参考リンク:楽天市場SPUについて

SPUの倍率を最大化するには、サービスの利用条件をしっかり確認してください。

楽天カードの利用で得たポイントは、失効期限に注意して管理しましょう。

還元率を最大化するには、SPUを戦略的に活用することが重要です。

楽天グループのサービスを組み合わせると、思わぬお得感が味わえるのよ。

基本還元率1.0%で街の買い物でもポイントが貯まる

楽天市場以外の一般的な店舗での利用でも、基本還元率1.0%は維持されます。コンビニやスーパー、飲食店など、日常的な支出でも効率的にポイントを貯めることができる点は大きな魅力です。

他社のクレジットカードでは基本還元率が0.5%に設定されているものも多く、その点では楽天カードの1.0%還元は比較的高水準と言えます。年間で考えると、50万円の利用で5,000ポイント、100万円の利用で10,000ポイントが貯まる計算になります。

でも「お買い物1回ごとに1%の還元」という評価があり、ポイントの貯まりやすさを実感している利用者が多いことが分かります。

基本還元率1.0%でも、特典の活用を怠ると損です。利用店舗やキャンペーンを見逃さないようにしましょう。

還元率だけで選ぶと、手数料や年会費で失うことがあります。トータルコストを考慮して選びましょう。

ポイントの貯まりやすさだけでなく、利用限度額や手数料もチェックすることが大切です。

還元率だけに目を向けず、特典の内容もよく見ておくといいわよ。

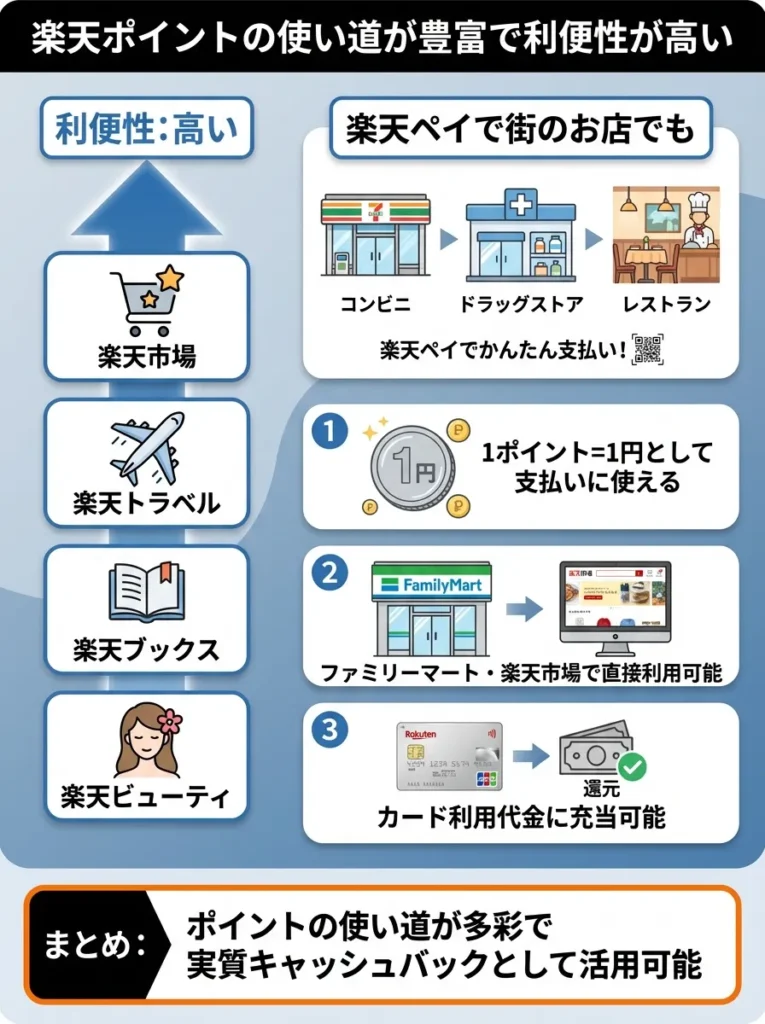

楽天ポイントの使い道が豊富で利便性が高い

貯まった楽天ポイントは、使い道が非常に豊富です。楽天市場でのショッピングはもちろん、楽天トラベルでの旅行予約、楽天ブックスでの書籍購入、楽天ビューティでの美容サービス予約など、楽天グループの幅広いサービスで利用できます。

さらに、楽天ペイを通じて街のお店でもポイント払いが可能です。コンビニやドラッグストア、飲食店など、楽天ペイが使える店舗であれば1ポイント1円として支払いに充てることができます。

「ポイントをそのまま支払いに使える店舗数」の多さが評価されており、楽天市場とファミリーマートで直接利用できることが確認されています。また、楽天カードの利用代金に充当することも可能なため、実質的なキャッシュバックとして活用できる点も魅力です。

楽天ポイントは使い道が多いですが、期限切れに注意が必要です。計画的に利用しましょう。

楽天ペイでのポイント利用時、還元率やキャンペーンを確認し、最適なタイミングで使うことが重要です。

楽天ポイントは使い道が多いですが、期限切れに注意が必要です。

便利な使い道が多いけれど、ポイントの失効日を確認しておくと安心よ。

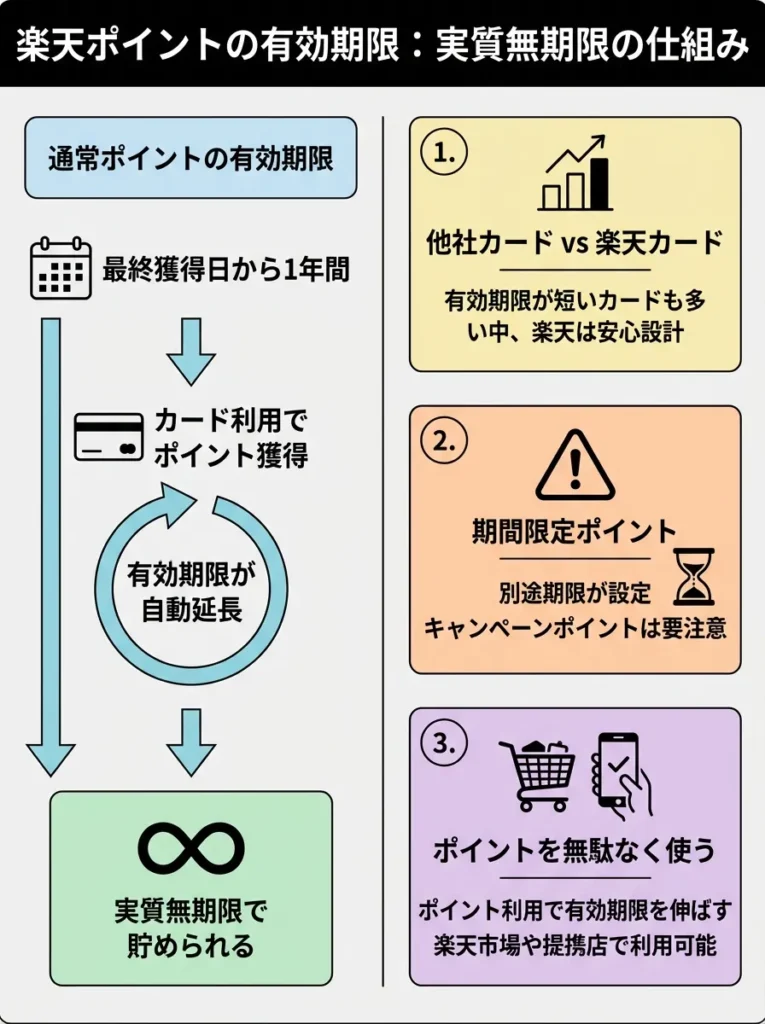

ポイント有効期限が実質無期限で安心

楽天ポイントの通常ポイントは、最終獲得日から1年間という有効期限が設定されています。しかし、新たにポイントを獲得するたびに有効期限が延長される仕組みとなっているため、定期的にカードを使っていれば実質的に無期限でポイントを貯め続けることが可能です。

他社のクレジットカードでは、ポイントの有効期限が短く設定されているケースもあります。その点、楽天カードは長期的にポイントを貯めていきたい方にとって安心できる設計となっています。

ただし、キャンペーンなどで獲得した期間限定ポイントについては別途期限が設定されており、通常ポイントとは異なる管理が必要です。期間限定ポイントは楽天PointClubで確認できるため、定期的にチェックすることをおすすめします。

ポイント獲得の頻度を見直し、無駄な出費を抑えましょう。

期間限定ポイントの期限を常に把握し、失効を防ぎましょう。

ポイントを獲得する頻度が低いと、有効期限が短く感じることがありますので注意が必要です。

定期的にポイントを貯めるだけでなく、利用先も見直すと良いわね。

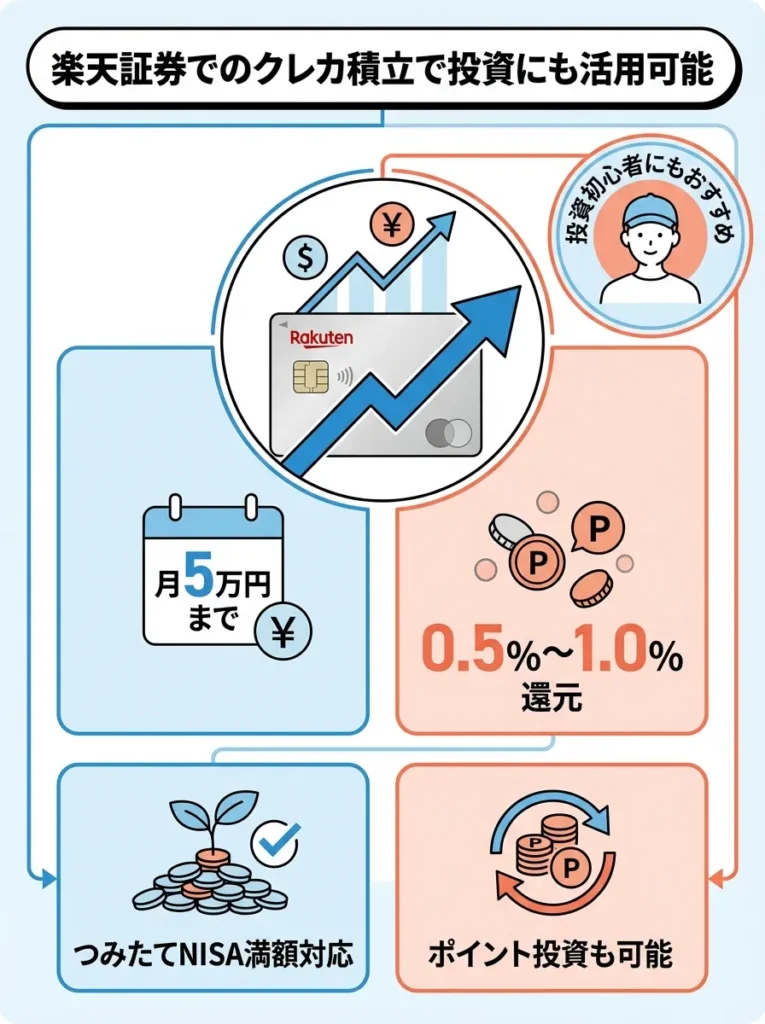

楽天証券でのクレカ積立で投資にも活用可能

楽天カードは、楽天証券での投資信託の積立にも利用できます。月5万円までのクレカ積立が可能で、積立額に対して0.5%から1.0%のポイント還元が受けられる仕組みです。

「NISAを始めたい人も要チェック」と評価されており、つみたてNISAの満額をクレジットカードで積立できる点が魅力とされています。貯まったポイントを投資に回すこともできるため、ポイント投資という新しい資産形成の方法も選択肢に入ります。

投資初心者にとっても、クレジットカード決済でポイントが貯まりながら投資ができる点は、始めやすい環境と言えるでしょう。

参考リンク:楽天証券のクレカ積立について

クレカ積立は手軽ですが、利用限度額を超えないよう注意が必要です。

ポイント投資は魅力ですが、資産形成全体のバランスを考慮してください。

クレカ積立は手数料に注意が必要です。コストを考慮した運用を心がけましょう。

ポイントの使い道をしっかり考えて、賢く資産形成を目指したいですわね。

海外旅行傷害保険が付帯している

楽天カードには、海外旅行傷害保険が利用付帯で付いています。日本出国前に募集型企画旅行の料金を楽天カードで支払うことで、最高2,000万円の傷害死亡・後遺障害補償が適用されます。

傷害治療費用は1事故につき最大200万円、疾病治療費用も1疾病につき200万円までの補償が受けられるため、海外旅行先での突然の病気や怪我にも対応できます。賠償責任についても1事故につき最大3,000万円の補償があり、万が一のトラブルに備えることができます。

年会費無料のクレジットカードで海外旅行保険が付帯している点は、海外旅行に行く機会がある方にとって大きなメリットと言えるでしょう。

利用付帯の条件を確認し、旅行前に必ずカード利用を忘れないでください。

海外での医療機関の受診条件を事前に調べ、適切な保険利用を心がけましょう。

利用付帯の条件を満たさないと保険が適用されない点に注意が必要です。

海外旅行保険の内容をしっかり理解して、安心して旅行を楽しんでね。

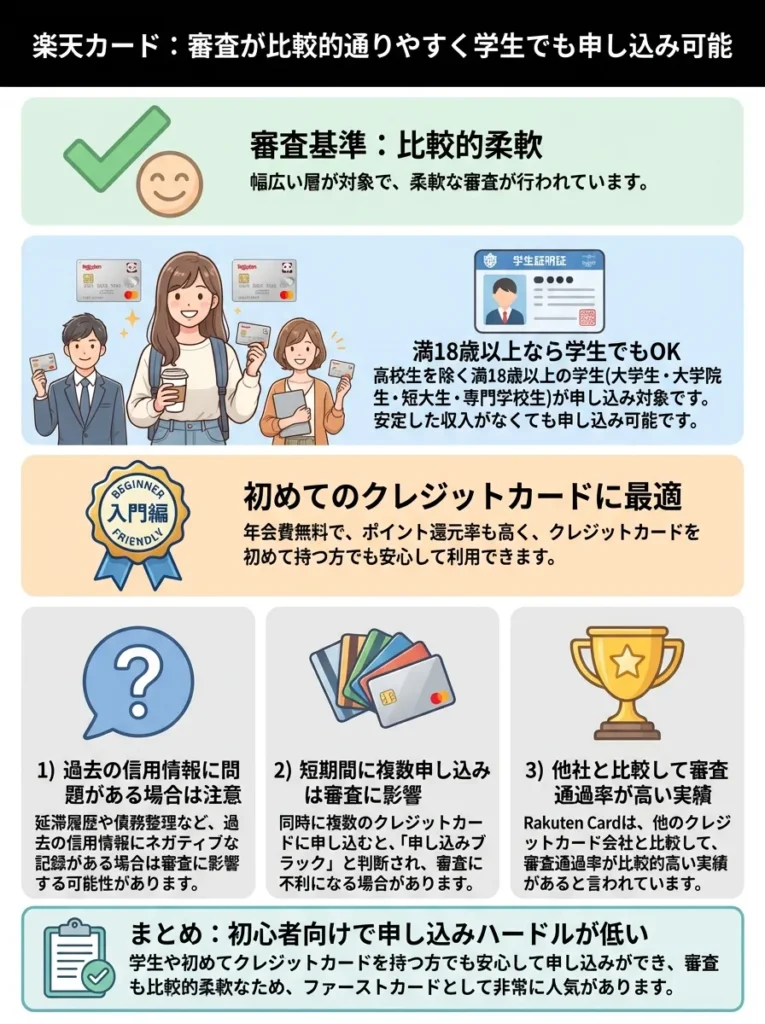

審査が比較的通りやすく学生でも申し込み可能

楽天カードは、審査基準が比較的柔軟であると言われています。満18歳以上であれば学生でも申し込みができ、初めてクレジットカードを持つ方にとってもハードルが低い設計となっています。

ただし、審査が通りやすいからといって、誰でも必ず発行されるわけではありません。過去の信用情報に問題がある場合や、短期間に複数のクレジットカードに申し込んでいる場合などは審査に影響する可能性があります。

それでも、他社のクレジットカードと比較すると、比較的多くの方が審査を通過している実績があることは事実です。初めてのクレジットカードとして選ばれることが多いのも、この審査の通りやすさが理由の一つでしょう。

楽天カードの悪い評判とデメリット

良い評判がある一方で、実際の利用者からは厳しい意見も多く寄せられています。

公共料金支払いのポイント還元率が0.2%に激減

楽天カードの大きなデメリットとして、公共料金の支払いでのポイント還元率の低さが挙げられます。電気、ガス、水道などの公共料金や税金、国民年金保険料の支払いでは、ポイント還元率が500円につき1ポイント、つまり0.2%まで下がってしまいます。

通常の買い物では1.0%還元であることを考えると、5分の1の還元率となってしまう計算です。調査でも「公共料金での還元率が0.20%と他カードより低め」と指摘されており、固定費の支払いでポイントを効率的に貯めたい方にとっては大きなマイナスポイントとなります。

他社のクレジットカードでは公共料金でも通常通りのポイント還元率を維持しているケースが多く、この点は楽天カードの明確なデメリットと言えるでしょう。毎月の固定費が多い家庭では、年間で見ると獲得ポイントに大きな差が出る可能性があります。

公共料金の支払いは固定費のため、還元率だけでなく全体のコストを考慮しましょう。

他のカードと組み合わせて、公共料金の支払いは最適化することが重要です。

公共料金の支払いには他のカードを併用し、効率的にポイントを貯めることを考慮すべきです。

還元率が低いと感じるなら、他の特典もチェックしてみるといいわよ。

相次ぐサービス改悪でポイントが貯まりにくくなった

レビューで特に目立ったのが「改悪に次ぐ改悪で悪い」という厳しい声です。以前は100円単位でポイントが付与されていたものが、現在は買い物1回ごとに100円につき1ポイントという計算方法に変更されました。

この変更により、例えば80円、90円、70円という少額の買い物を3回した場合、以前なら240円で2ポイント貯まっていたものが、現在は各回とも100円未満のため0ポイントとなってしまいます。細かい買い物が多い方にとっては、実質的な還元率が下がったと感じられる変更です。

また、リボ払いの金利が15.0%から17.6%に引き上げられたことも大きな不満の声として上がっています。価格.comのレビューでは「実に毎月の利息が18%も上がってしまいました」という具体的な被害報告もあり、リボ払いを利用している方にとっては深刻な改悪となりました。

利用頻度の高い店舗でのポイントプログラムを見直すべきです。

少額購入が多い方は、手数料や還元率を再評価してください。

少額決済が多い方は、ポイント制度が有利なカードに切り替えることを検討しましょう。

リボ払いは金利が高いから、利用方法を見直すのが大切よね。

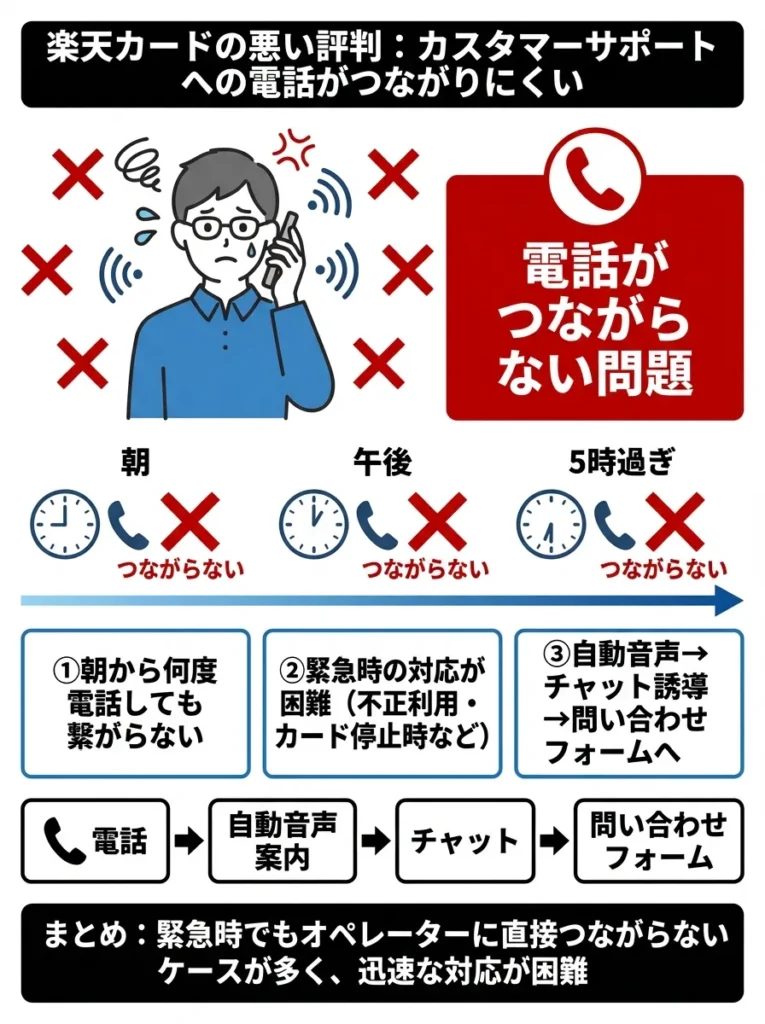

カスタマーサポートへの電話がつながりにくい

楽天カードの悪い評判の中で最も多く見られたのが、カスタマーサポートの対応に関する不満です。レビューでは「朝から何度電話しても繋がらない」「5時過ぎなら繋がります、と言うメッセージを信じかけたが繋がらない」といった声が複数見られました。

特に緊急時の対応に問題があるという指摘が目立ちます。不正利用の疑いがある場合や、カードが使えなくなった場合など、すぐに連絡を取りたい状況でもオペレーターにつながらないことが多いようです。

調査でも「問い合わせ時の電話がつながりにくいという意見も聞く」と記載されており、この問題は広く認識されている課題と言えるでしょう。自動音声案内からチャットへの誘導が行われますが、チャットでは解決できない問題もあり、結局問い合わせフォームからの連絡を求められるケースが多いとの報告があります。

緊急時はメールやSNSでのサポートも活用し、迅速な対応を期待しましょう。

カスタマーサポートの営業時間を確認し、ピーク時を避けて連絡するのが賢明です。

カスタマーサポートの混雑時間を避けることが、迅速な対応につながります。

緊急時にはメールやチャットも利用して、早めに対処するのが大切よ。

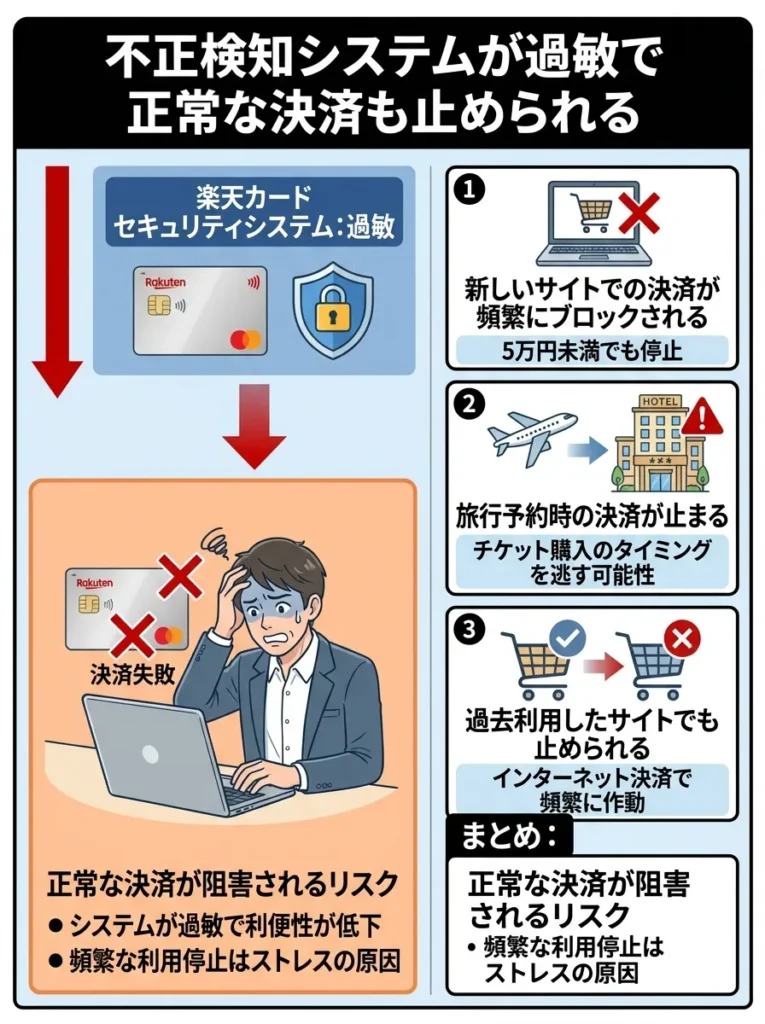

不正検知システムが過敏で正常な決済も止められる

セキュリティ対策として不正検知システムを導入している楽天カードですが、このシステムが過敏すぎるという不満が多く寄せられています。レビューでは「旅行等で飛行機やホテルを予約することがよくあるが、新しいサイトで予約すると、5万円にも満たない金額で、すぐに不正検知で支払いができなくなる」という具体的な事例が報告されています。

過去に利用したことがあるサイトでも止められることがあり、「インターネット決済しようとすると、不正利用検知がすぐに作用します。過去に決済したことがあるサイトでも普通に止めてきます」という口コミもありました。

特にチケット購入など、購入タイミングが重要な場面で決済が止められると、機会を逃してしまう可能性もあります。セキュリティの重要性は理解できるものの、正常な利用まで制限されてしまう頻度の高さには改善の余地があると言えるでしょう。

不正検知システムは、利用履歴と照らし合わせて設定を見直す必要があります。

旅行計画時は、事前にカード会社に連絡し、利用予定のサイトを伝えておくと安心です。

不正検知の過敏さを考慮し、事前に利用予定のサイトを登録しておくと良いでしょう。

新しいサイトでの決済は事前にお知らせするのが安心ね。

ETCカードに年会費550円がかかる

楽天カード本体は年会費無料ですが、ETCカードについては年会費550円が必要となります。他社のクレジットカードでは、ETCカードも完全無料で発行できるケースが多いため、この点はデメリットとして挙げられます。

ただし、楽天PointClubの会員ランクがプラチナ会員以上であれば、ETCカードの年会費が無料になる特典があります。プラチナ会員になるには、過去6ヶ月で2,000ポイント以上を獲得し、かつ15回以上のポイント獲得が必要です。

高速道路を頻繁に利用する方で、楽天カードをメインカードとして使う予定がない場合は、ETCカードが完全無料の他社カードを検討する価値があるかもしれません。

ETCカードの年会費を回避するため、楽天PointClubのランクアップを狙うべきです。

ETC利用頻度に応じて、年会費が無料の他社カードも検討する価値があります。

ETCカードの年会費を回避するため、プラチナ会員の条件を意識してポイント獲得を目指しましょう。

ETCカードの年会費を気にするなら、他社の無料キャンペーンもチェックしてみるといいわね。

電子マネーチャージでポイントが付かない

楽天カードから他社の電子マネーへチャージする際、ポイント還元の対象外となるケースが多い点も注意が必要です。調査では、WAON、nanaco、ファミペイ、モバイルSuica、モバイルPASMO、auPAYなど、主要な電子マネーへのチャージがポイント進呈対象外となっていることが確認されています。

楽天Edyへのチャージについては200円で1ポイントが貯まりますが、他社の電子マネーを主に使っている方にとっては、ポイントの二重取りができない点はデメリットとなるでしょう。

他社のクレジットカードでは、電子マネーチャージでもポイントが貯まるケースがあるため、電子マネーを活用したポイント戦略を考えている方は注意が必要です。

他社電子マネーへのチャージを選ぶ際は、ポイント還元の有無を事前に確認することが重要です。

チャージ対象外の電子マネーを使うなら、楽天カード以外のクレジットカードも検討する価値があります。

他社電子マネーへのチャージはポイントが付かないため、計画的な利用を心がけるべきです。

電子マネーの使い方次第で、ポイントが無駄になっちゃうかもしれないわね。

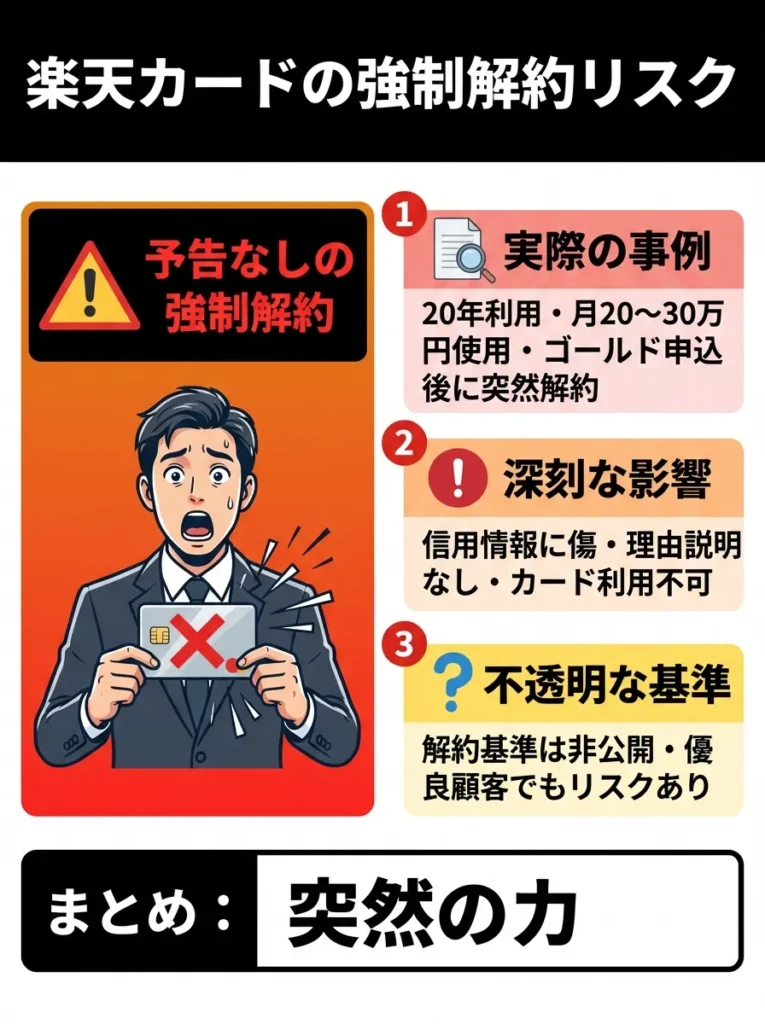

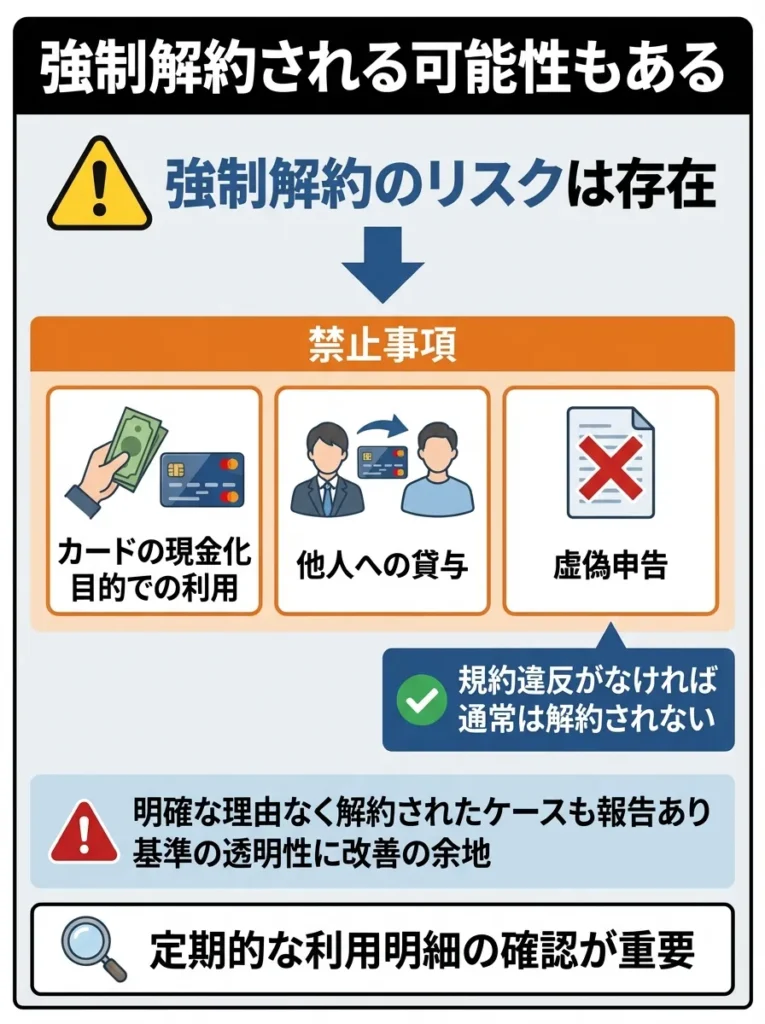

予告なしの強制解約リスクがある

楽天カードの悪い評判の中でも特に深刻なのが、予告なしの強制解約に関する報告です。レビューでは「20年近く使っていました。ゴールドカードの勧誘があったので申し込みをしたら審査落ち→1ヶ月して強制解除」という事例が報告されています。

この方は毎月20万から30万円を使用しており、滞納もなく楽天市場のダイヤモンド会員だったにもかかわらず、突然の強制解約となったようです。信用情報に傷がつくという深刻な影響も出ており、理由の説明もなかったとのことです。

強制解約の基準は明確に公開されていないため、どのような行動が解約につながるのか分からない不透明さが不安材料となっています。定期的に利用している優良顧客であっても、突然カードが使えなくなるリスクがあることは認識しておく必要があるでしょう。

カード利用履歴を定期的に確認し、異常がないかチェックすることが重要です。

強制解約のリスクを考え、複数のカードを持つことでリスク分散を図りましょう。

信用情報は常にチェックし、異常を感じたら迅速に対処することが大切です。

利用履歴に注意して、突然の解約に備えることが大事ですわね。

利用明細の更新カードが普通郵便で届く

セキュリティ面での不安として、更新カードの配送方法に関する不満も見られました。レビューでは「更新カードの送付は普通郵便でした。サポートによると送付方法は変更出来ないとのこと」という報告があります。

簡易書留ではなく普通郵便で送られてくるため、知らない間に郵便受けに投函されている状態となります。盗難や紛失のリスクが高く、クレジットカードという重要なものの配送方法としては不適切だと感じる利用者が少なくありません。

メールで案内があるとはいえ、郵便受けに入れっぱなしの状態が続く可能性があることは、セキュリティ上の大きな懸念材料と言えるでしょう。

楽天カードが向いている人の特徴

楽天カードが最も向いているのは、楽天市場を頻繁に利用する方です。常に3.0%以上のポイント還元が受けられるため、楽天市場での買い物が多ければ多いほどメリットが大きくなります。月に数万円以上を楽天市場で使う方であれば、年間で数千ポイントから数万ポイントを獲得できる計算になります。

| 向いている人 | 理由・メリット |

|---|---|

| 楽天経済圏ユーザー | 楽天モバイル/楽天銀行/楽天証券/楽天トラベルなどを使うほどSPU倍率が上がり、ポイントが効率よく貯まる |

| 年会費無料カードを探している人 | 完全無料で維持コストゼロ。楽天市場専用のサブカードとしても優秀 |

| 投資を始めたい・NISAを検討している人 | 楽天証券のクレカ積立でポイントを貯めながら投資でき、初心者にとって始めやすい |

| 初めてクレジットカードを作る学生・若い世代 | 審査が比較的優しめで、クレジットヒストリーを積む最初の1枚として選ばれやすい |

楽天カードが向いていない人の特徴

逆に、楽天カードがあまり向いていない方の特徴も明確にしておきましょう。自分が該当する場合は、他のクレジットカードを検討することをおすすめします。

楽天カードが最も向いているのは、楽天市場を頻繁に利用する方です。常に3.0%以上のポイント還元が受けられるため、楽天市場での買い物が多ければ多いほどメリットが大きくなります。月に数万円以上を楽天市場で使う方であれば、年間で数千ポイントから数万ポイントを獲得できる計算になります。

| 向かない人 | 理由 |

|---|---|

| 楽天市場をほとんど使わない人 | SPUによる還元アップを活かせず、基本1.0%還元だけでは他社カードに劣る場合がある |

| 公共料金・固定費の支払いをカードでしたい人 | 公共料金は還元率が 0.2%に低下 → 他社なら1.0%以上のカードもあり、機会損失が大きい |

| 電子マネーを多用する人 | nanaco・WAON・モバイルSuicaなど主要電子マネーへのチャージでポイントが 付かない |

| カスタマーサポートを重視する人 | 電話がつながりにくい/対応が遅いなど、不満の声が多い |

| 高速道路をよく使う人(ETC重視) | ETCカードは通常 年会費550円 → プラチナ会員で無料になるが、他社の方が条件が良い |

| ステータス性を求める人 | 会員数が多く「誰でも持てる印象」 → ステータス目的には不向きで、上位カードも他社に劣る |

楽天カードをやめたほうがいいと言われる理由

ネット上で「楽天カードはやめたほうがいい」という声が一定数存在する理由を、客観的に分析していきましょう。これらの意見の背景には、具体的な問題点が存在しています。

最も大きな理由は、サービスの度重なる改悪です。ポイント計算方法の変更、リボ払い金利の引き上げ、公共料金還元率の引き下げなど、利用者にとって不利な変更が続いてきました。長年使ってきた利用者ほど、以前と比べて改悪されたと感じる傾向があります。

レビューで「改悪に次ぐ改悪」「あぐらをかいていると思う」という厳しい意見が見られたのも、このような経緯が背景にあります。今後もさらなる改悪の可能性を懸念する声もあり、長期的に使い続けることへの不安を感じる利用者が増えているようです。

そのほか、「楽天カードはやめたほうがいい」と言われる主な理由を以下の表にまとめました。

| 理由 | 詳細 |

|---|---|

| ① 不正検知システムが過敏 | 正常な決済まで止められるケースが多く、オンライン購入や旅行時に支払いができず機会損失が発生しやすい |

| ② カスタマーサポートの質が低い | 電話がつながりにくい/AIチャットで解決できない/返信が遅いなど、トラブル時に頼れないという不満が多数 |

| ③ 予告なしの強制解約リスク | 支払い遅延がない人でも突然利用停止になる事例があり、基準が不透明で不安が大きい |

| ④ 強制解約の信用情報への悪影響 | 強制解約は信用情報に傷がつく可能性があり、他カードの審査に悪影響が出るリスクがある |

楽天カードが危ないと言われる真相

「楽天カードは危ない」という情報がネット上に流れていますが、その真相はどうなのでしょうか。事実と誤解を整理して、正確な情報をお伝えします。

配送方法の変更ができない場合、受取日時の指定ができるサービスを利用することを検討してください。

更新カードが届いたら即座に確認し、長期間放置しないよう意識することが重要です。

配送方法の変更ができない場合は、カード会社に要望を伝え、改善を促しましょう。

更新カードの管理は大切だから、受け取り後すぐに確認することが大事よ。

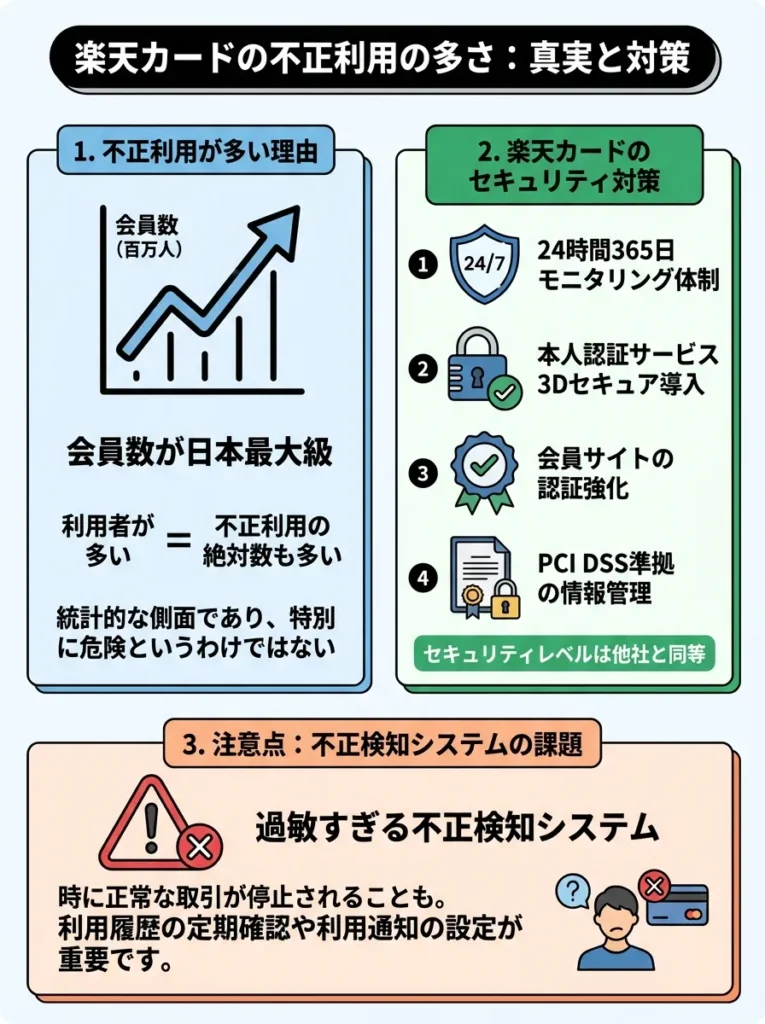

不正利用の多さ

不正利用の多さについて心配する声がありますが、これは楽天カードが特別に危険というわけではありません。楽天カードの会員数は日本最大級であり、利用者が多い分だけ不正利用の絶対数も多くなるという統計的な側面があります。

実際、楽天カードはセキュリティ対策として24時間365日のモニタリング体制を整えており、本人認証サービス3Dセキュアの導入、会員サイトでの認証強化など、複数の対策を実施しています。クレジットカード情報は業界標準のPCI DSSに準拠して管理されており、セキュリティレベル自体は他社と比べて特に低いわけではありません。

ただし、不正検知システムが過敏すぎるという別の問題はあります。セキュリティを重視するあまり、正常な決済まで止めてしまうケースが頻発しており、この点は利用者の不便につながっています。セキュリティと利便性のバランスをどう取るかは、今後の課題と言えるでしょう。

不正利用は利用者数に比例しますが、個人のパスワード管理が重要です。

セキュリティ対策は重要ですが、日常的な取引の監視も忘れないでください。

利用者数が多いカードは、不正利用のリスクも考慮して対策を強化する必要があります。

セキュリティ対策は大事だけど、定期的にカード利用明細を確認するのも忘れないでね。

強制解約される可能性もある

強制解約のリスクについても、実際に起こっているケースは確認されています。しかし、すべての利用者に起こるわけではなく、何らかの利用規約違反や与信審査の結果として行われている可能性が高いです。

規約に定められている禁止事項として、カードの現金化目的での利用、他人への貸与、虚偽申告などがあります。これらに該当する行動を取っていなければ、通常は強制解約されることはないと考えられます。

ただし、前述のように明確な理由の説明がないまま強制解約されたという報告もあるため、基準の透明性については改善の余地があるでしょう。定期的に利用明細を確認し、不審な利用がないかチェックすることが自己防衛につながります。

与信審査は動的であり、過去の利用実績が未来に影響します。常に良好な利用履歴を保つことが重要です。

強制解約のリスクは規約違反だけでなく、急激な収入変化でも生じます。自身の経済状況を常に見直してください。

強制解約のリスクを減らすために、利用規約をしっかり確認しましょう。

自分の利用状況を定期的に見直すことが大切ですわね。

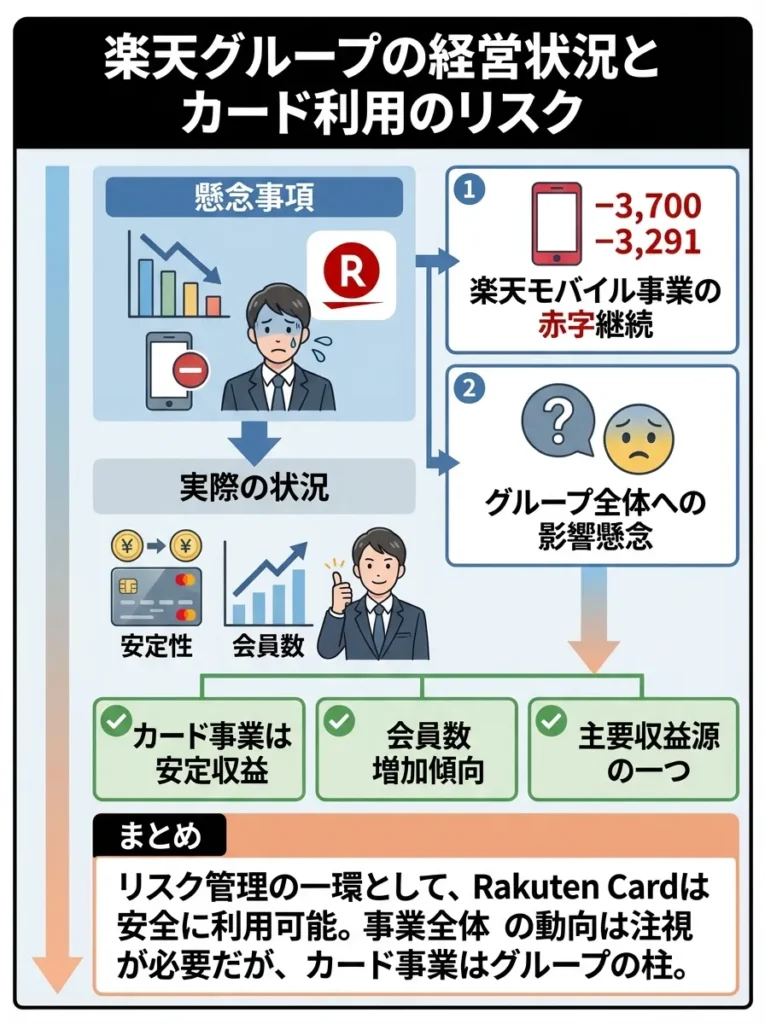

楽天グループ全体の経営状況が不安定

楽天グループ全体の経営状況を心配する声もあります。楽天モバイル事業での赤字が続いていることなどから、楽天カードも影響を受けるのではないかという懸念です。

しかし、楽天カード事業自体は安定した収益を上げており、会員数も増加傾向にあります。クレジットカード事業は楽天グループの中でも主要な収益源の一つであり、すぐに危機的状況になる可能性は低いと考えられます。

結論として、楽天カードが特別に危険なカードというわけではありません。ただし、カスタマーサポートの質や強制解約リスクなど、利用者が不安を感じる要素が存在することも事実です。メインカードとして使う場合は、サブカードも持っておくなど、リスク分散を考えることが賢明でしょう。

参考リンク:楽天カードのセキュリティについて

楽天カードと他社カードの比較

楽天カードを検討する際には、他社の主要なクレジットカードと比較することが重要です。それぞれの特徴を理解することで、自分に最適なカードを選ぶことができます。

| カード名 | 基本還元率 | 特徴・メリット | デメリット・注意点 |

|---|---|---|---|

リクルートカード | 1.2%(高還元) | ・どこでも安定して高還元 ・公共料金でも還元率が下がらない | ・楽天市場のような特定サイトでの還元率UPがない ・ポイント(リクルートポイント)の使い道は楽天ほど多くない |

dカード | 1.0% | ・特約店で高還元(スタバ4.0%、マツキヨ3.0%) ・マネックス証券のカード積立が1.1%で優秀 ・dポイントは使い道が豊富 | ・特約店以外では一般的な還元率1.0% |

三井住友カードNL.jpg) | 0.5% | ・コンビニ3社+マクドナルドで最大7.0%還元 ・ナンバーレスで高セキュリティ ・即時発行に対応 | ・基本還元率が0.5%と低い ・対象店舗を使わないとメリットが小さい |

JCB CARD W | 1.0% | ・Amazon、セブン、スタバ等で高還元 ・年会費永年無料 ・海外旅行保険も充実 | ・40歳以上は新規申込み不可 ・突出した高還元(楽天市場のような)は無い |

楽天カード | 1.0% | ・楽天市場で最大3%以上の高還元 ・楽天経済圏との相性が抜群 | ・公共料金が0.2%還元に低下 ・電子マネーへのチャージが不利 |

自分の生活スタイルや主な利用シーンを考えて、どのカードが最もお得になるか計算してみることをおすすめします。

楽天市場を月に数万円使うなら楽天カード、コンビニ利用が多いなら三井住友カードNL、安定した高還元を求めるならリクルートカードというように、使い分けることも一つの戦略です。

楽天カード株式会社の会社としての評判

クレジットカードの評判だけでなく、発行会社である楽天カード株式会社の企業としての評判も見ておきましょう。転職サイトでの評価から、会社の実態が見えてきます。

| 項目 | 内容まとめ |

|---|---|

| 総合評価(エン カイシャ) | 3.9点と比較的高評価 |

| 平均年収・年齢 | 平均年収 523万円・平均年齢 28.2歳(若い組織) |

| 福利厚生 | ・住宅補助:一人暮らし月1万円以上、結婚後月2万円以上 ・社員食堂は朝昼晩利用可能・栄養バランス良好 |

| OpenWorkの評価 | ・地方でも東京水準の給与 ・若手中心で活気あり、風通しが良い ・社員同士の仲が良い職場文化 |

| ポジティブな口コミ | ・やる気次第で若手でも挑戦できる ・研修制度が充実(成長意欲に応える環境) |

| ネガティブな口コミ | ・コールセンター業務の負荷が高い ・部署により残業時間に差が大きい ・休憩スペースが少ないなど環境差あり |

| 求められるスキル | ・TOEIC800点必須など、英語力が必要なケースあり |

| 健康経営 | ・健康経営優良法人「ホワイト500」に2年連続認定 |

| 離職率 | 3.75%と低く、長期的に働きやすい環境 |

| 就職難易度 | 5点中 3.7点(平均〜やや難しめ) |

| 採用傾向 | 新卒採用に積極的で、若手育成に注力 |

会社としての評判は概ね良好であり、特に福利厚生や給与面での満足度が高いことが分かります。ただし、職種や部署によって働き方に差があり、特にコールセンター業務は負担が大きいという指摘もあるため、入社を検討する場合は配属部署についても確認することが重要でしょう。

参考リンク:楽天カード株式会社の評判 – エン カイシャの評判

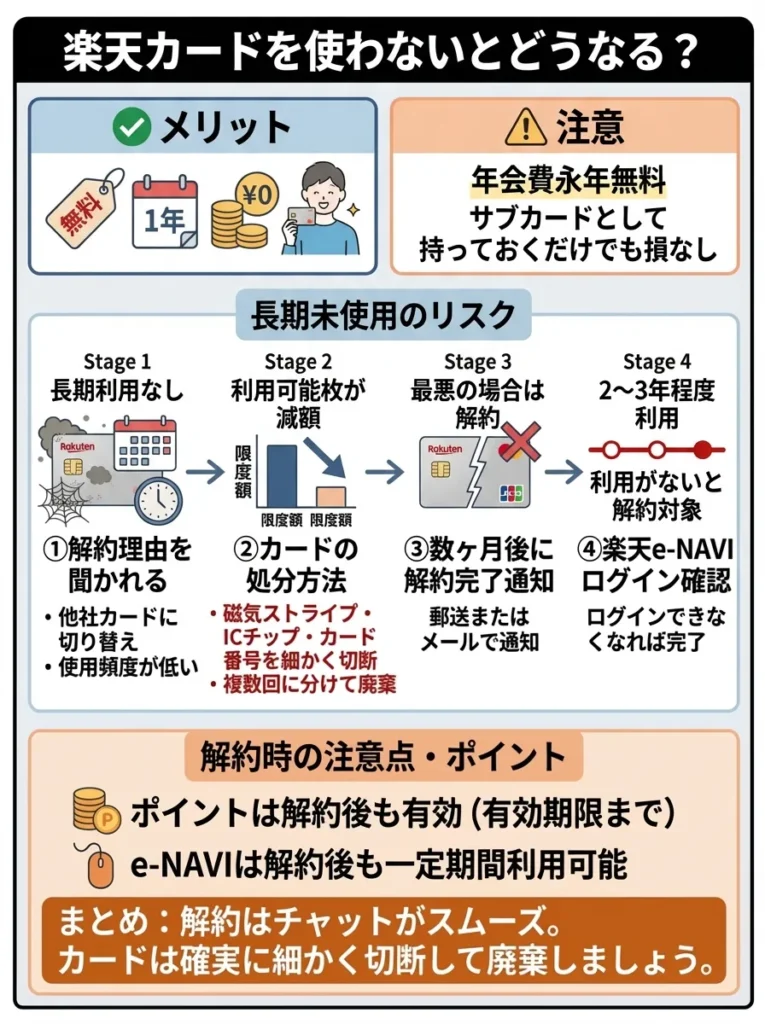

楽天カードを使わないとどうなるのか

楽天カードを作った後、使わずに放置するとどうなるのでしょうか。年会費無料だからといって、完全に放置しても問題ないのか確認しておきましょう。

楽天カードの収益は安定していますが、経営全体のリスクを見極めることが重要です。

楽天モバイルの影響を考慮し、他のカード利用先も検討することが賢明です。

楽天カードの安定性は魅力ですが、他の事業の影響を常に考慮してください。

カードの利用状況を見直して、最適な特典を活用するのが大切よ。

利用可能枠が減額+最悪の場合は解約される

楽天カードは年会費が永年無料であるため、1年間まったく使わなくても費用は発生しません。この点は大きなメリットであり、サブカードとして持っておくだけでも損はないと言えます。

ただし、長期間使用しない状態が続くと、カード会社の判断で利用可能枠が減額されたり、最悪の場合は解約される可能性があります。一般的なクレジットカード会社では、利用実績のないカードについて定期的な見直しを行っており、長期間使用されていないカードは管理コストの観点から整理される傾向があります。

楽天カードの公式サイトでは、長期間利用がない場合の自動解約について明確な記載はありませんが、他社の事例を見ると、2年から3年程度利用がないと解約対象となるケースがあります。せっかく作ったカードが使えなくなるリスクを避けるためには、少額でも定期的に利用することをおすすめします。

サブカードとして持つ場合も、定期的に少額利用を検討してください。

利用実績がないと信用情報に影響することがありますので注意が必要です。

サブカードとして持つ場合も、年に一度は利用して実績を作ることが大切です。

利用実績がないと、せっかくのカードが無駄になっちゃうのよ。

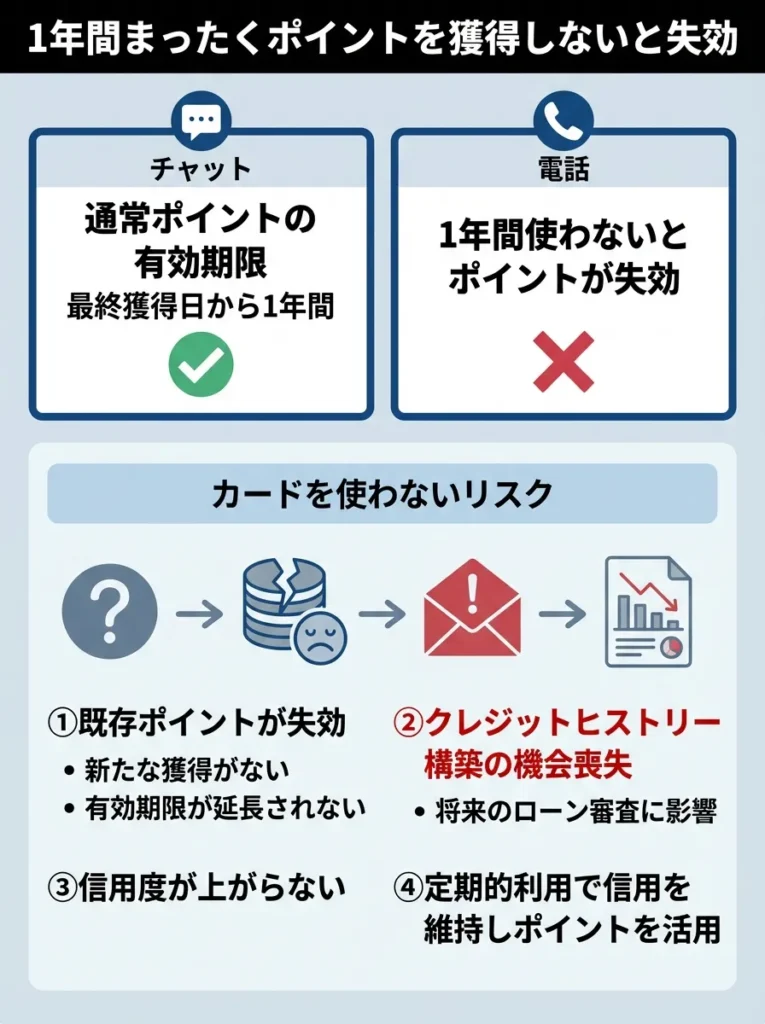

1年間まったくポイントを獲得しないと失効

また、楽天ポイントの有効期限についても注意が必要です。通常ポイントは最終獲得日から1年間の有効期限が設定されており、1年間まったくポイントを獲得しないと失効してしまいます。カードを使わないということは、新たなポイント獲得もないため、既存のポイントが失効するリスクがあります。

せっかく貯めたポイントを無駄にしないためにも、年に数回は楽天カードを使ってポイントを獲得し、有効期限を延長することが賢明です。少額の買い物でも構わないので、定期的な利用を心がけましょう。

楽天カードを使わない期間が続くと、クレジットヒストリーの構築という観点でもマイナスになります。クレジットカードの利用実績は信用情報として記録されており、適切な利用と返済を続けることで信用度が上がっていきます。

将来、住宅ローンや自動車ローンなどの大きな借り入れを検討する際、クレジットヒストリーが審査に影響します。カードを持っているだけで使わないよりも、少額でも定期的に利用して返済実績を積み重ねるほうが、長期的には有利になるでしょう。

結論として、楽天カードを持っているなら、年に数回は使用することをおすすめします。月に一度、少額の買い物をするだけでも十分です。これにより、カードの維持、ポイントの有効期限延長、クレジットヒストリーの構築という3つのメリットを得ることができます。

楽天カードを解約する際の注意点

楽天カードを解約しようと考えている方のために、解約時の注意点と手続きの流れを説明します。スムーズに解約するためには、事前の準備が重要です。

ポイント失効を避けるため、定期的な小額利用の計画を立てることが重要です。

ポイントの利用目的を明確にし、意識的にカードを使う習慣を身につけましょう。

ポイントの失効を防ぐために、定期的に利用履歴を確認することが大切です。

利用頻度を高めるために、日常の小さな買い物を活用するのが良いわね。

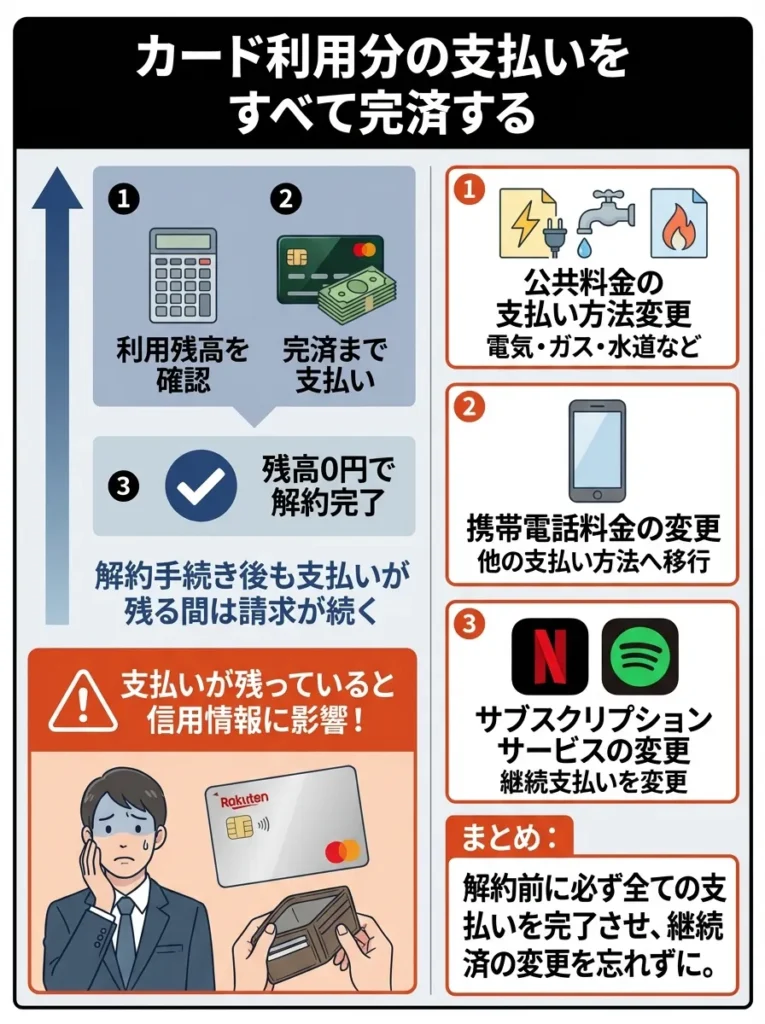

カード利用分の支払いをすべて完済する

まず、カード利用分の支払いをすべて完済する必要があります。楽天カードは、利用残高が0円になった時点で解約が完了する仕組みです。解約手続きをしても、支払いが残っている間は請求が続き、完全な解約とはなりません。

公共料金や携帯電話料金、サブスクリプションサービスなど、継続的な支払いを楽天カードで行っている場合は、必ず別の支払い方法に変更してから解約しましょう。変更を忘れると、未払いとして延滞扱いになる可能性があり、信用情報に傷がつくリスクがあります。

利用残高が0円でも、解約前にポイントの有効期限を確認しましょう。

解約後の請求書も必ず確認し、誤請求を防ぐことが大切です。

解約前に利用明細を確認し、未払いの請求がないか必ずチェックしてください。

解約後の請求は意外と厄介なのよ。特にサブスクの変更は忘れないでね。

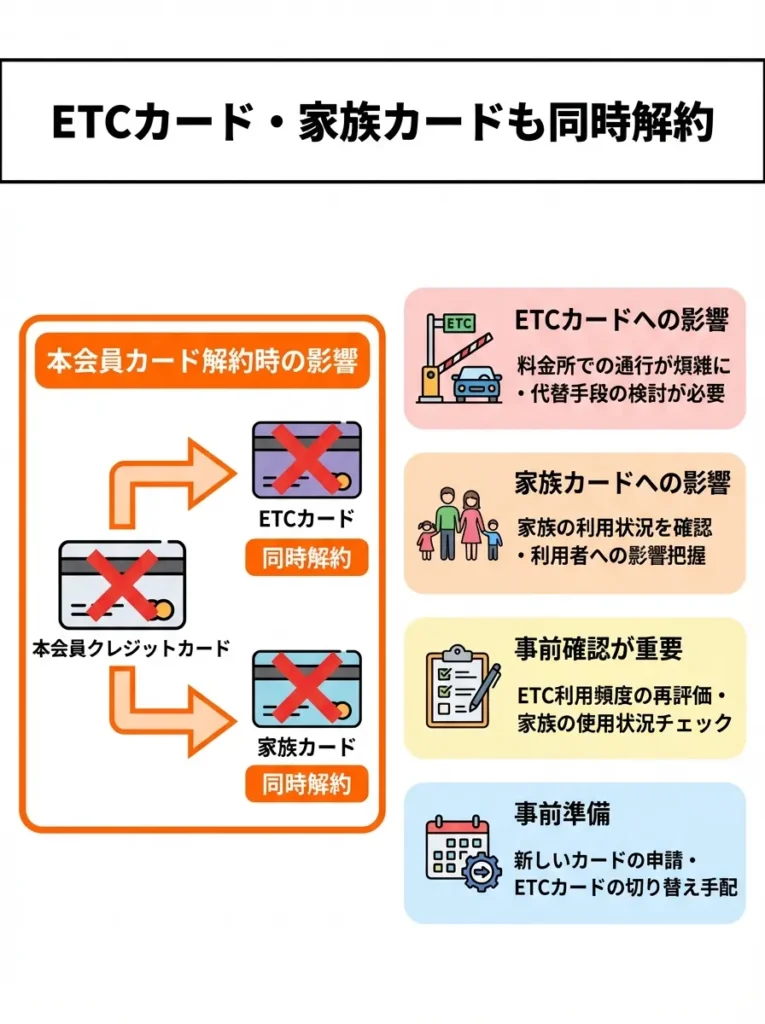

ETCカードや家族カードも解約される

ETCカードや家族カードを発行している場合は、それらも同時に解約となります。高速道路を利用する予定がある場合や、家族がカードを使っている場合は、事前に確認と準備が必要です。

ETCカードの解約により、料金所での通行が煩雑になる可能性があります。事前に代替手段を考慮してください。

家族カードの解約時は、利用者の影響を把握しておくことが重要です。特に家族の利用状況を確認しましょう。

ETCカードの解約前に、利用頻度を再評価することが重要です。

家族カードがある場合、家族の利用状況をしっかり確認してね。

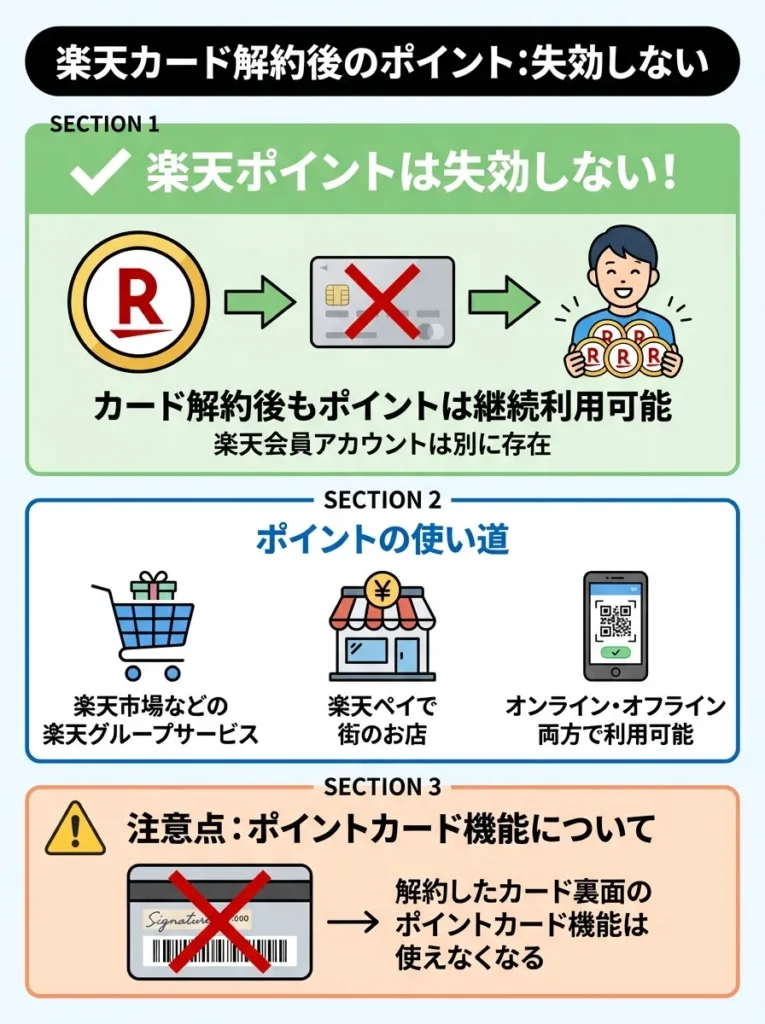

貯まった楽天ポイントは失効しない

楽天カードを解約しても、貯まった楽天ポイントは失効しません。楽天会員のアカウントは別に存在しており、カード解約後もポイントはそのまま継続して利用できます。楽天市場などの楽天グループサービスや、楽天ペイを通じて街のお店でもポイントを使うことが可能です。

ただし、解約したクレジットカード裏面のポイントカード機能は使えなくなります。別途、楽天ポイントカードを入手するか、楽天ペイアプリを利用することで、引き続きポイントを貯めたり使ったりすることができます。

解約後もポイントは維持されますが、有効期限を確認することが重要です。

楽天ポイントカードの取得やアプリ利用を怠ると、ポイント利用が難しくなります。

楽天ポイントの利用期限を確認し、計画的に使うことが重要です。

カード解約後もポイントを使えるけれど、使い方には注意が必要よ。

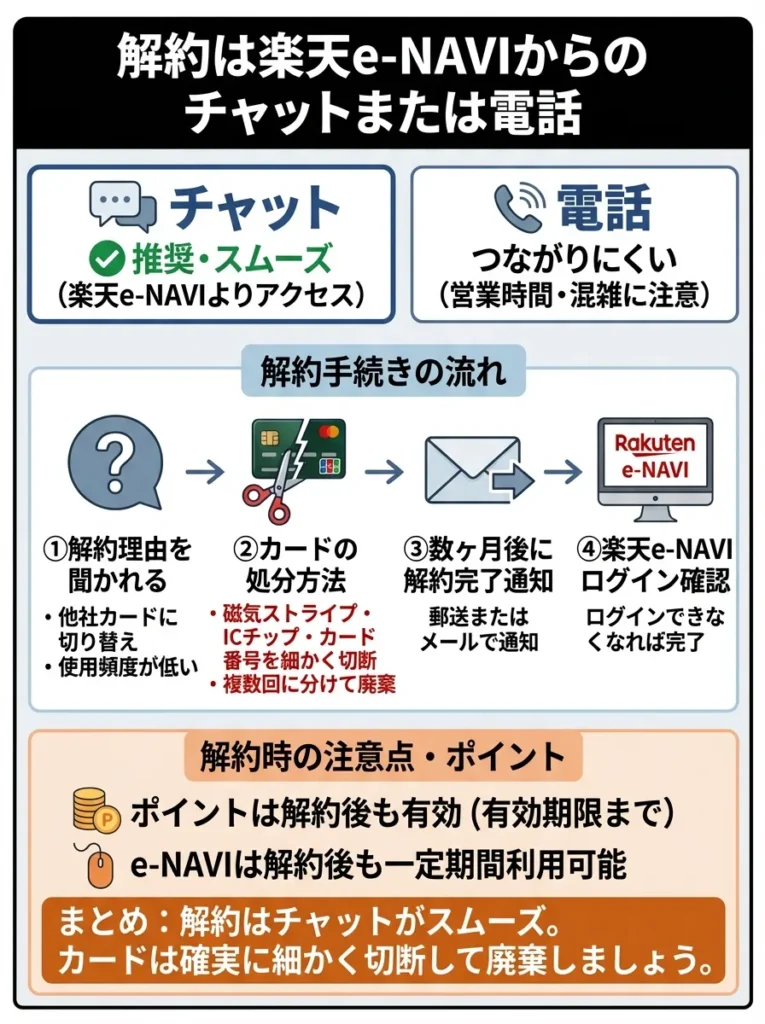

解約は楽天e-NAVIからのチャットまたは電話

解約手続きは、楽天e-NAVIからのチャットまたは電話で行います。電話番号はカード裏面に記載されていますが、つながりにくいという口コミが多いため、時間に余裕を持って連絡することをおすすめします。チャットからの手続きのほうがスムーズだったという報告もあります。

解約理由を聞かれることがありますが、正直に答えて問題ありません。「他社カードに切り替えるため」「使用頻度が低いため」など、シンプルな理由で大丈夫です。引き止められることもありますが、意思が固まっているなら丁寧に断りましょう。

解約後は、カード本体を処分する必要があります。ハサミでカードを細かく切断し、特に磁気ストライプやICチップ、カード番号の部分は小さく切り刻んでから、複数回に分けて捨てることをおすすめします。そのまま捨てると、カード番号などの情報が悪用されるリスクがあるため、注意が必要です。

解約から数ヶ月後に、解約完了の通知が届きます。完全に解約が完了したことを確認したら、念のため楽天e-NAVIにログインできないことを確認しましょう。ログインできる状態が続いている場合は、解約が完了していない可能性があります。

解約は慎重に判断することをおすすめします。一度解約すると、再入会時には新規入会キャンペーンの対象外となる場合があり、入会ポイントを受け取れない可能性があります。使用頻度が低いだけなら、年会費無料なので持ち続けるという選択肢も検討しましょう。

参考リンク:楽天カードの解約について

楽天カードの審査に落ちる理由と対策

楽天カードの審査は比較的通りやすいと言われていますが、それでも審査に落ちるケースは存在します。審査落ちの主な理由と、合格率を上げるための対策を見ていきましょう。

解約理由を明確にし、後々のトラブルを避けましょう。

解約手続き後の明細確認を怠らず、誤請求を防ぎましょう。

解約後は利用明細をしっかり確認し、未払いがないかチェックしてください。

契約解除後のポイントの有効期限も確認しておくと安心ね。

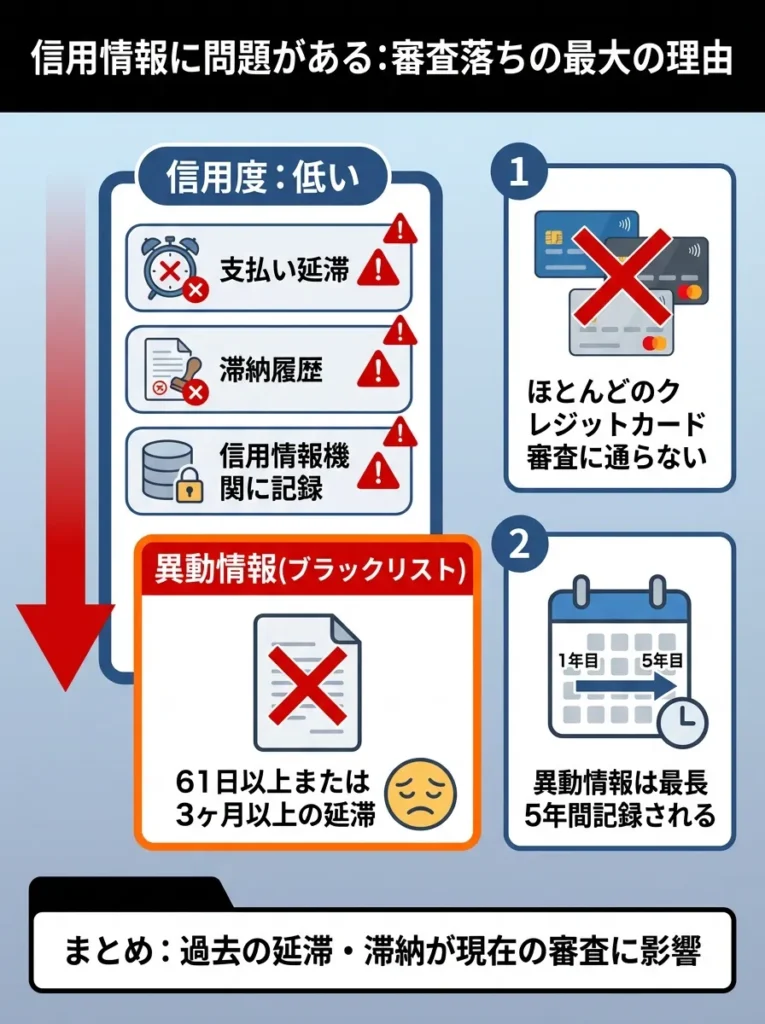

信用情報に問題がある

最も多い審査落ちの理由は、信用情報に問題がある場合です。過去にクレジットカードやローンの支払いを延滞したり滞納した履歴があると、審査に悪影響を及ぼします。信用情報機関に記録された延滞情報は、一定期間残り続けるため、過去の失敗が現在の審査に影響するのです。

特に、61日以上または3ヶ月以上の延滞は「異動情報」として記録され、いわゆるブラックリスト状態となります。この状態では、楽天カードに限らず、ほとんどのクレジットカード審査に通らなくなります。異動情報は最長5年間記録されるため、その期間は新規カードの発行が困難です。

信用情報の確認を定期的に行い、誤情報を早期に修正することが重要です。

延滞が発生する前に、支払い計画を見直すことが信用維持には不可欠です。

信用情報は定期的に確認し、誤情報に気を付けることが大切です。

延滞情報があると、再発行までの期間が長くなるから、早めの対策が必要よ。

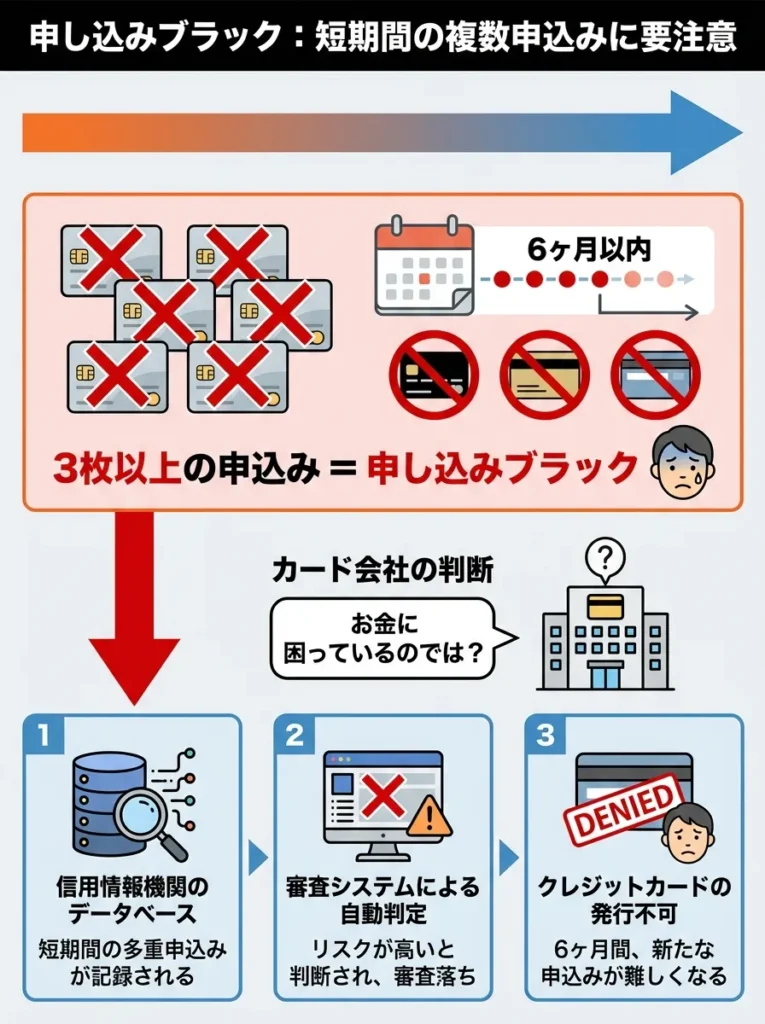

複数のクレジットカードに申し込んでいる

短期間に複数のクレジットカードに申し込むことも、審査落ちの原因となります。これは「申し込みブラック」と呼ばれる状態で、カード会社から「お金に困っているのではないか」と判断されるリスクがあります。一般的に、6ヶ月以内に3枚以上のカードに申し込むと、申し込みブラックと見なされる可能性が高まります。

申し込み情報は信用情報機関に6ヶ月間記録されるため、もし審査に落ちた場合は、最低でも6ヶ月間は新たな申し込みを控えることをおすすめします。焦って何度も申し込むと、かえって状況が悪化してしまいます。

カード選びは目的を明確にし、長期的な利用を考えるべきです。

クレジットスコアの維持には、定期的な利用と返済が不可欠です。

信用情報の確認を定期的に行い、誤情報を早期に修正しましょう。

申し込みのタイミングを考えることも大切ですわね、生活の変化に合わせてね。

虚偽の申告

虚偽の申告も審査落ちの大きな原因です。年収を実際よりも高く申告したり、勤務先情報を偽ったりすると、審査の過程で発覚して落とされる可能性があります。また、虚偽申告が判明した場合、今後の審査にも悪影響を及ぼす可能性があるため、正直に申告することが重要です。

収入が不安定な場合や、勤続年数が極端に短い場合も、審査に影響することがあります。楽天カードは比較的審査が柔軟とは言え、返済能力の確認は行われます。転職直後や起業したばかりなど、収入が安定していない時期は、審査に通りにくくなる可能性があります。

虚偽申告は短期的な利益をもたらすが、長期的に信用を失うリスクが高いです。

収入が不安定な場合、代替の信用情報を用意しておくと審査が有利になります。

虚偽申告は短期的な利益を追求する危険があるため、長期的な信用を大切にしてください。

収入が不安定でも、正直に申告することが信頼につながるのよ。

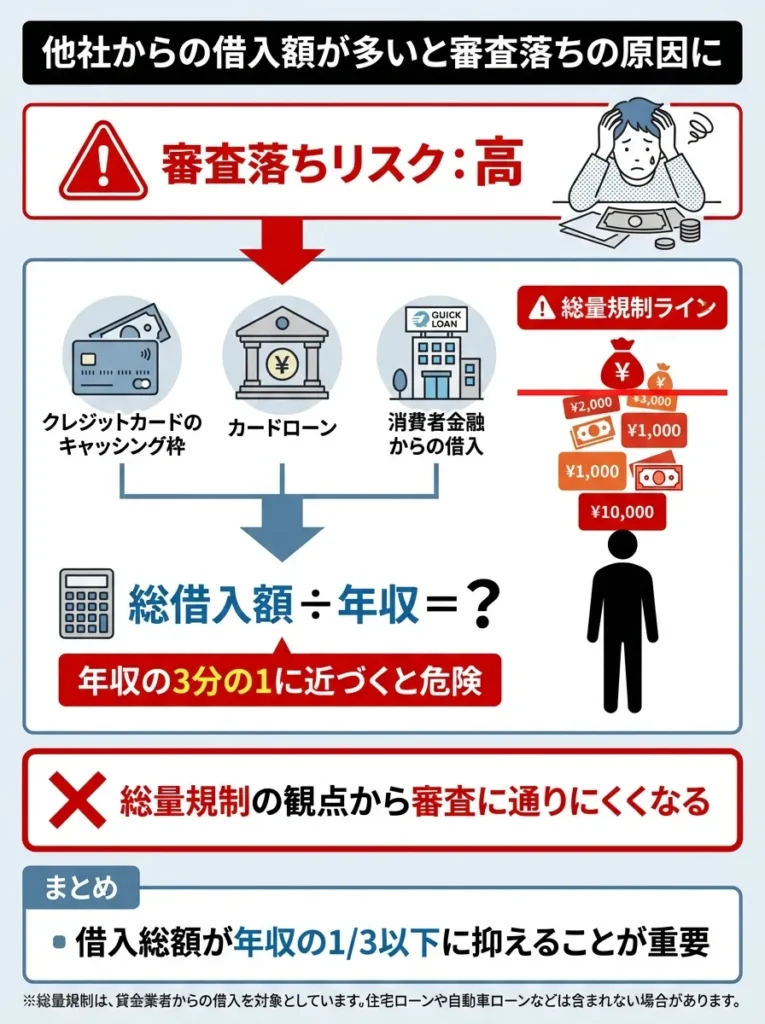

他社からの借入額が多い

他社からの借入額が多い場合も、審査落ちの原因となります。クレジットカードのキャッシング枠、カードローン、消費者金融からの借入など、総借入額が年収の3分の1に近づいていると、総量規制の観点から審査に通りにくくなります。

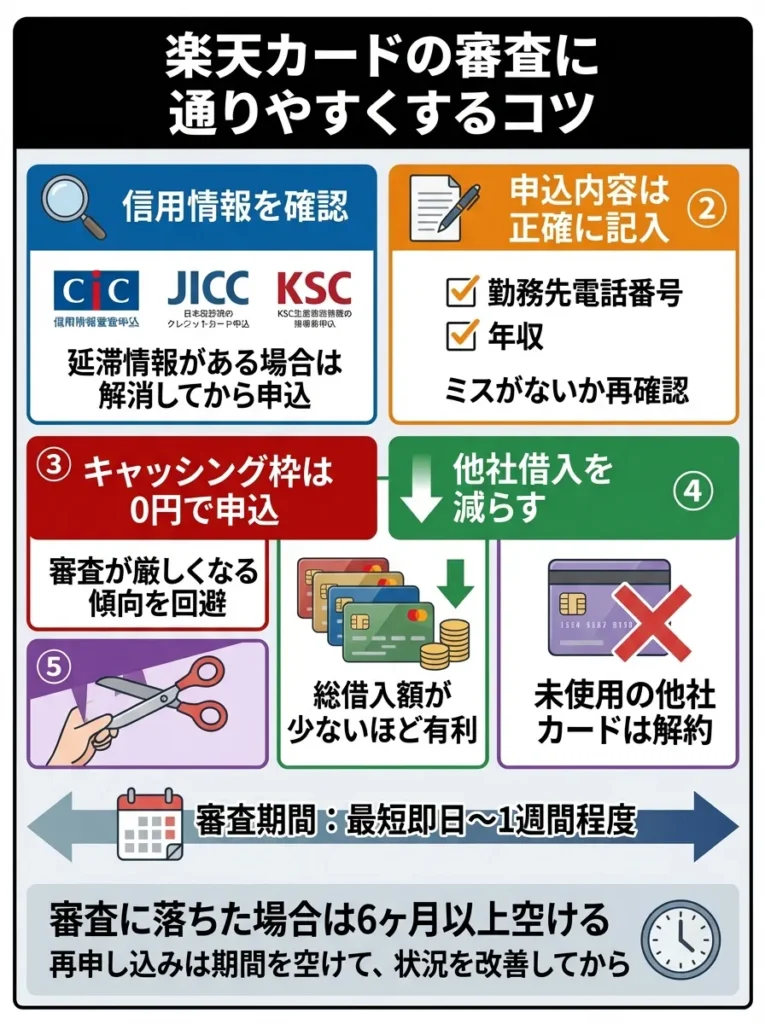

楽天カードの審査に通りやすくするコツ

審査に通りやすくするための対策としては、まず信用情報を確認することが挙げられます。CIC、JICC、KSCなどの信用情報機関に開示請求をすることで、自分の信用情報を確認できます。延滞情報がある場合は、その情報が消えるまで待つか、まずは延滞を解消することが先決です。

また申し込み時の記入内容は正確に、漏れなく記入しましょう。特に勤務先の電話番号や年収などは、間違いがないよう注意が必要です。キャッシング枠は0円で申し込むことも、審査通過率を上げる一つの方法です。キャッシング枠があると審査が厳しくなる傾向があるため、必要ない場合は最初から0円で申し込むことをおすすめします。

既に他社カードの借入がある場合は、できるだけ返済を進めてから申し込むことも有効です。総借入額が少ないほど、審査に通りやすくなります。また、使っていない他社クレジットカードがあれば、解約してから申し込むことも検討しましょう。

楽天カードの審査は最短即日で完了することもありますが、状況によっては数日から1週間程度かかる場合もあります。審査結果のメールが届くまで、焦らず待つことが大切です。

もし審査に落ちてしまった場合は、前述のとおり最低6ヶ月間は再申し込みを控え、その間に信用情報の改善に努めましょう。

楽天カードの評判に関するよくある質問と回答

楽天カードについて、利用者からよく寄せられる質問とその回答をまとめました。疑問点を解消してから申し込むことで、より安心して利用できるでしょう。

借入額の管理は重要です。返済計画を見直し、無駄な借入を減らしましょう。

信用情報は毎年確認するべきです。小さなエラーが審査に影響しますので注意が必要です。

借入額を減らすために、返済計画を見直すことが重要です。

借入状況を把握したら、無理のない返済が大切よ。

楽天カードの審査結果はいつ分かりますか?

楽天カードの審査は、最短即日で結果が出ることもあります。通常は申し込みから数日以内にメールで審査結果の連絡が届きます。ただし、審査状況によっては1週間程度かかる場合もあります。審査結果が遅い場合でも、焦って問い合わせたり再申し込みしたりせず、メールを待つことをおすすめします。

審査基準は年々厳しくなっていますので、事前に信用情報を確認しておくと安心です。

審査結果が遅れる場合、他の申込み状況も影響するため、同時に複数申込みは避けましょう。

審査結果が遅れる場合、信用情報が影響しているかもしれません。事前に確認しておきましょう。

申し込み内容に不備がないか、再確認することが大切よ。焦らず待つのも大事なのね。

楽天e-NAVIにログインできない場合の対処法は?

楽天e-NAVIにログインできない主な理由は、IDやパスワードの入力ミス、二段階認証の問題、システムメンテナンス中などが考えられます。まず、入力内容に間違いがないか確認しましょう。パスワードを忘れた場合は、再設定の手続きが可能です。二段階認証のSMSが届かない場合は、携帯電話番号の登録情報を確認する必要があります。

ログイン情報は複雑に設定し、定期的に変更してください。

二段階認証のバックアップ方法を事前に確認しておくと安心です。

二段階認証の設定を見直し、予備の連絡先を登録しておくと安心です。

ログイン情報は定期的に見直すことが大切よ。安全対策を忘れずにね。

家族カードやETCカードは発行できますか?

楽天カードでは、家族カードとETCカードの両方を発行できます。家族カードは年会費無料で発行でき、本会員と同様に楽天ポイントが貯まります。ETCカードは年会費550円が必要ですが、楽天PointClubの会員ランクがプラチナ会員以上になると年会費が無料になります。

ETCカードの年会費を無料にするには、プラチナ会員を目指す価値があります。

家族カードは年会費が無料でも、利用状況によってはポイント還元率を確認しましょう。

家族カードの発行はポイント獲得の効率を高めますが、利用状況を見直すことも大切です。

ETCカードは年会費無料を狙うのが賢い選択だけど、利用頻度を考えてね。

締め日と引き落とし日はいつですか?

楽天カードの締め日は毎月月末で、引き落とし日は翌月27日です。例えば、1月1日から1月31日までの利用分が、2月27日に引き落とされます。27日が土日祝日の場合は、翌営業日に引き落としとなります。引き落とし口座の残高は、余裕を持って準備しておくことをおすすめします。

引き落とし日を確認し、資金移動を計画することが重要です。

引き落とし前に利用明細を確認し、誤請求を防ぎましょう。

締め日や引き落とし日を把握し、計画的な支出を心掛けることが大切です。

引き落とし日の前に家計を見直して、余裕を持って準備するのが大事なのよ。

利用明細はどこで確認できますか?

利用明細は、楽天e-NAVIまたは楽天カードアプリから確認できます。前月の確定利用分と今月の速報利用分を分けて表示してくれるため、出費の把握がしやすい設計となっています。紙の利用明細書が必要な場合は、発行手数料として82円が必要です。環境保護とコスト削減の観点から、Webでの確認が推奨されています。

利用明細は定期的に確認し、無駄な出費を見直す習慣をつけましょう。

アプリの通知設定を活用し、リアルタイムで支出を把握できるようにしましょう。

利用明細の確認は定期的に行い、予算管理に活用することが大切です。

紙の明細書はコストがかかるから、Webでの確認が便利ですわね。

利用限度額はどうやって決まりますか?

利用限度額は、審査の過程で申込者の年収、他社借入状況、信用情報などを総合的に判断して決定されます。初回発行時の限度額は比較的低めに設定されることが多く、利用実績を積むことで増枠の可能性が高まります。利用限度額の増枠申請は楽天e-NAVIから行えますが、再度審査が行われるため、必ずしも増枠されるとは限りません。

利用限度額は信用情報が影響するため、定期的に確認し整えておくことが重要です。

増枠申請前に、利用履歴や返済実績を見直すことが成功の鍵です。

信用情報は定期的に確認し、誤情報がないか注意しましょう。

審査基準は年々変わるから、最新情報をチェックしておくといいわね。

キャッシング機能は使えますか?

楽天カードには、ショッピング枠とは別にキャッシング枠を設定することができます。キャッシング機能を利用すると、ATMから現金を引き出すことが可能です。ただし、キャッシングには金利がかかり、年率18.0%という高い利率が設定されています。緊急時以外は使わないことをおすすめします。

キャッシングは便利ですが、返済計画を立てないと利息が膨らむ危険があります。

キャッシング利用時は、利率だけでなく返済期間も考慮し、計画的に使うことが重要です。

キャッシングの利用は金利が高いため、返済計画を立ててから行うべきです。

キャッシングは緊急時以外は避けるべきだけど、枠があると安心感が得られるのよね。

カードを紛失した場合の対処法は?

カードを紛失した場合は、すぐに楽天カードの紛失・盗難デスクに連絡してカードを停止する必要があります。連絡は24時間365日受け付けています。警察にも紛失届または盗難届を提出しましょう。カードの再発行には手数料がかかる場合があります。不正利用があった場合は、紛失・盗難の補償制度により、届け出日から60日前までの不正利用分が補償されます。

カード停止後、クレジット利用明細を徹底的に確認してください。不正利用の早期発見が重要です。

再発行手数料が発生することがあるため、事前に確認しておくことをお勧めします。

カード停止後は、必ず不正利用の確認を行いましょう。

再発行の手数料だけでなく、補償制度の細かい条件も確認しておくと安心なのよ。

解約方法を教えてください?

楽天カードの解約は、楽天e-NAVIのチャットサポートまたは電話で手続きできます。解約前に、カード利用残高がないこと、公共料金などの継続支払いを別の方法に変更していることを必ず確認しましょう。解約手続き自体は比較的スムーズですが、利用残高が0円になるまでは完全な解約とはならないため、注意が必要です。

解約後もポイント残高が失効するため、使用を忘れないでください。

解約手続き後、書面確認を依頼し記録を残すことが重要です。

解約後の利用明細を確認し、未処理の取引がないか確認しましょう。

解約手続き後、確認のためにサポートに連絡することも大切よ。

名義変更はできますか?

結婚や離婚などで姓が変わった場合、楽天カードの名義変更が必要です。楽天e-NAVIまたは電話で名義変更の手続きができます。本人確認書類の提出が求められる場合があるため、事前に準備しておきましょう。名義変更が完了すると、新しい名義のカードが発行されます。

名義変更後、クレジットスコアへの影響を確認してください。

名義変更時に、旧姓のカード利用履歴も確認しておきましょう。

名義変更手続き後、契約内容や特典に影響が出る場合があるため、確認が必要です。

名義変更の手続き中も、利用明細をチェックしておくと安心ですわね。

楽天カードアプリでは何ができますか

楽天カードアプリでは、利用明細の確認、ポイント残高の確認、利用可能額の確認、キャンペーンへのエントリー、各種設定変更などができます。通知機能をオンにしておけば、カード利用ごとにプッシュ通知が届くため、不正利用の早期発見にもつながります。

外出先でも手軽にカード情報を確認できる便利なツールです。

まとめ:楽天カードの評判から見る最適な選択

楽天カードの評判を徹底的に調査した結果、メリットとデメリットの両面が明確になりました。最後に、あなたにとって楽天カードが最適な選択かどうかを判断するためのポイントをまとめます。

楽天カードは、楽天市場を頻繁に利用する方にとっては間違いなくお得なカードです。常に3.0%以上のポイント還元が受けられ、SPUを活用すればさらに高還元となります。年会費無料で基本還元率1.0%という点も、コストパフォーマンスに優れています。

楽天ポイントの使い道が豊富で、楽天グループのサービスだけでなく、楽天ペイを通じて街のお店でも使えるため、ポイントの利便性は高いと言えます。ポイントが実質無期限で貯められる点も、長期的にポイントを積み立てたい方には魅力的でしょう。

一方で、デメリットも無視できません。公共料金の還元率が0.2%と極端に低く、カスタマーサポートへの電話がつながりにくい、不正検知システムが過敏すぎるといった問題は、実際の利用者から多くの不満の声が上がっています。

度重なるサービスの改悪も懸念材料です。今後さらに改悪される可能性を考えると、楽天カードだけに依存するのはリスクがあります。メインカードとサブカードを使い分けるなど、リスク分散を考えることをおすすめします。

結論として、楽天カードは楽天経済圏を活用する方にとっては非常に有用なカードですが、それ以外の方にとっては他社カードのほうが適している可能性があります。自分の生活スタイル、主な利用シーン、重視するポイントを明確にした上で、冷静に判断することが大切です。

この記事で紹介した情報が、あなたのクレジットカード選びの参考になれば幸いです。楽天カードを作るにしても、他のカードを選ぶにしても、メリットとデメリットを十分に理解した上で、後悔のない選択をしてください。

通知機能は便利ですが、設定を見直さないと情報過多になりますので注意が必要です。

ポイント管理は意外と手間がかかるため、定期的に確認しておくことをお勧めします。

通知機能を利用し、リアルタイムで不正利用を監視することが重要です。

アプリでのポイント管理だけでなく、利用明細をこまめにチェックすることが大切よ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております