・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

『楽天カードって誰でも通るって聞いてたのに、まさか落ちるなんて…』

そう感じて不安になっていませんか?

実は、楽天カードの審査に落ちた方は少なくありません。SNS上でも『落ちた』『瞬殺だった』という声が多く見られますが、その多くは一時的な要因やちょっとした入力ミスが原因です。

つまり、原因を分析し対策することで、再申込時の準備を整えることができます。

この記事では、楽天カードの審査に落ちる主な理由を「年収・勤務形態・信用情報・申込内容・楽天サービスの利用履歴」の5つに分けて解説し、それぞれの改善策と再申込までの具体的な行動プランを紹介します。

さらに、再チャレンジ前に検討したい“審査に通りやすいおすすめカード”も紹介します。

落ちた原因を“運のせい”で終わらせず、次こそ審査に通すための第一歩を一緒に整理していきましょうね。

※この記事は、楽天カードの審査結果を保証するものではありませんので、あらかじめご了承ください。

【重要な注意事項】

・本記事の情報は2026年11月時点のものであり、最新情報は各カード会社公式サイトでご確認ください

・クレジットカードの審査は各社が独自の基準で総合的に判断するため、本記事の情報が審査通過を保証するものではありません

・本記事には広告が含まれており、カード申込により当サイトに収益が発生する場合があります

・個別の審査結果や信用情報については、専門の相談機関(日本クレジットカウンセリング協会等)にご相談ください

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

まずは、審査落ちの原因を正確に把握する

楽天カードの審査に落ちてしまった方にとって、そのショックは計り知れないものがあります。「楽天カードは比較的申込みしやすい」「審査が早い」という情報を目にしていただけに、審査落ちの現実は想像以上に重く感じられるでしょう。

しかし、楽天カードの審査落ちは決して「ヤバい」状況ではありません。楽天カードは確かに独自の審査基準を採用していますが、それでも一定の審査基準は存在します。2025年6月末時点で3,265万枚の発行枚数を誇る楽天カードの会員数を誇る楽天カードでも、申込者全員が通過するわけではないのが現実です。

重要なのは、審査落ちの原因を正確に把握し、適切な対策を講じることです。多くの場合、審査落ちには明確な理由があり、それを改善することで通過率の向上に役立つ可能性があります。

本記事では、楽天カード審査落ちの具体的な原因と、それぞれに対する実践的な解決策を詳しく解説します。

参考記事:楽天カードのレビュー・評判

参考記事:楽天カード本当にやばい?

楽天カード審査に落ちた原因【完全解析】

審査基準は変動するため、最新の情報を常に確認することが重要です。

入力ミスは意外と多いので、申請前に情報を二重チェックしてください。

信用情報の問題:最も多い審査落ち原因

楽天カード審査落ちの最大の原因は、信用情報に関する問題です。信用情報機関に記録されている過去の金融取引履歴が、審査において重要な判断材料となります。

- クレジットカードや消費者金融の支払い遅延

- 携帯電話の分割代金の滞納

- 奨学金返済の延滞

- 住宅ローンやカーローンの遅延

- 債務整理や自己破産の記録

携帯電話の分割支払いも信用情報に記録されるため、「携帯代を数日遅れて払った」程度でも、審査に影響する可能性があります。特に複数回にわたる遅延がある場合、楽天カードの審査通過は困難になります。

信用情報は定期的に確認し、誤情報を修正することが重要です。

支払い遅延の影響は長期的です。計画的な管理が必要ですね。

スーパーホワイト問題:クレヒスゼロの落とし穴

30代以上でクレジットカードやローンの利用履歴が全くない「スーパーホワイト」状態も、審査落ちの大きな原因となります。

- 過去に金融事故があったのか判断できない

- 返済能力の実績がない

- 年齢に対してクレジット利用歴が不自然

20代前半であればクレジット利用歴がなくても不自然ではありませんが、30代以上でクレジット利用歴が全くないと、「過去にブラックリストに載っていたのではないか」と疑われる可能性があります。

スーパーホワイトは信用情報の透明性が欠如し、逆にリスクと見なされます。早めに小額のカードを利用し、実績を積むことが重要です。

クレヒスゼロは借入れ希望者にとって不安要素です。信頼性をアピールするために、定期的な利用と返済を心掛けてくださいね。

収入・属性の問題:安定性の欠如

楽天カードは「18歳以上(高校生除く)」であれば申込可能ですが、収入の安定性は重要な審査要素です。

- 完全な無職状態(配偶者の収入もない)

- 勤続年数が極端に短い(1ヶ月未満など)

- 収入が不安定すぎる

- 在籍確認が取れない

主婦や学生でも申込可能とはいえ、世帯収入が全くない状況では審査通過は困難です。また、勤続年数が短すぎる場合も、収入の継続性に疑問を持たれる可能性があります。

収入が安定しない場合、限度額が低くなることを理解しましょう。

収入の不安定さは信用スコアにも影響するため、慎重に行動してくださいね。

申込内容の不備:意外に多いミス

申込時の入力ミスや不備も、審査落ちの原因となります。特にオンライン申込では、入力ミスに気づかずに送信してしまうケースが多く見られます。

- 年収の桁数を間違える(100万円を1000万円と入力など)

- 勤務先情報の誤記載

- 他社借入額の申告漏れ

- 希望限度額の設定が高すぎる

これらの不備は、故意でなくても「虚偽申告」と判断される可能性があり、審査落ちに直結します。

多重申込:短期間での複数申請

短期間で複数のクレジットカードに申し込む「多重申込」も、審査落ちの大きな要因です。

- 1ヶ月以内に3枚以上の申込

- 6ヶ月以内に5枚以上の申込

- 同時期の複数社への申込

クレジットカードの申込履歴は6ヶ月間信用情報に残るため、この期間内の申込状況が審査に影響します。

「お金に困っているのではないか」「計画性がない」と判断され、審査落ちに繋がります。

総量規制:キャッシング枠の設定問題

楽天カードでキャッシング枠を希望した場合、総量規制の対象となり、他社借入額と合わせて年収の3分の1を超えると審査落ちします。

- 他社消費者金融からの借入額が多い

- クレジットカードのキャッシング枠の合計が高額

- 年収に対してキャッシング希望額が高すぎる

ショッピング枠は総量規制の対象外ですが、キャッシング枠は規制対象のため、他社借入状況を慎重に確認する必要があります。

楽天カード審査基準の真実【2026年最新】

他社の借入状況を常に把握し、年収の3分の1を超えないように管理することが重要です。

キャッシング枠の設定を考える際、将来の収入変動も考慮し、余裕を持った借入計画を立てるべきです。

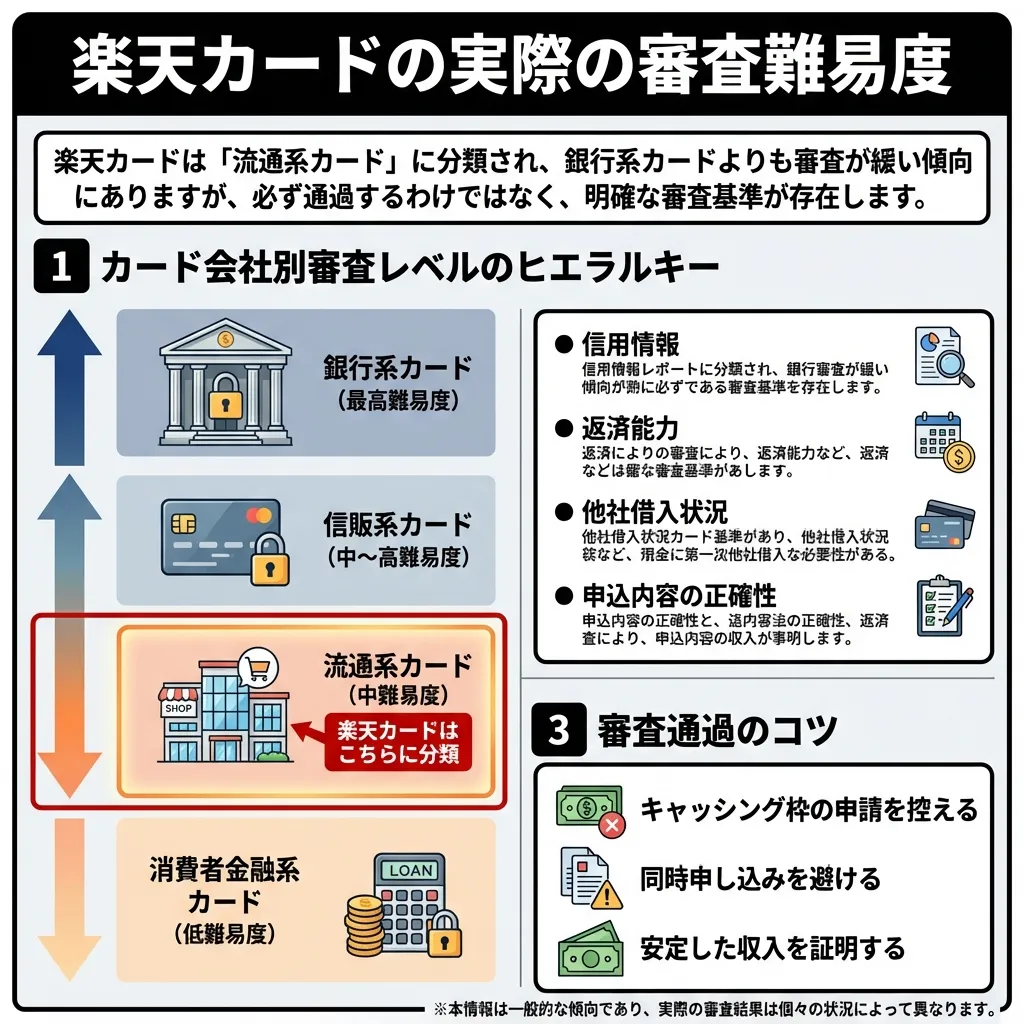

楽天カードの実際の審査難易度

楽天カードは流通系クレジットカードに分類され、銀行系カードと比較すると審査基準は緩やかです。しかし、「誰でも通る」わけではなく、明確な審査基準が存在します。

- 銀行系カード:審査最も厳格

- 信販系カード:審査やや厳格

- 流通系カード:楽天カードはここに分類

- 消費者金融系カード:ACマスターカードはここに分類(独自の審査基準※1

※1 アコムは独自の審査基準を設けております

楽天カード独自の審査落ち率は公表されていませんが、一般的なクレジットカード業界では約25%が審査に落ちるとされています。

収入や信用履歴が鍵です。特に過去の遅延は評価に影響します。

家族の信用状況も考慮されます。共同名義の影響を理解してください。

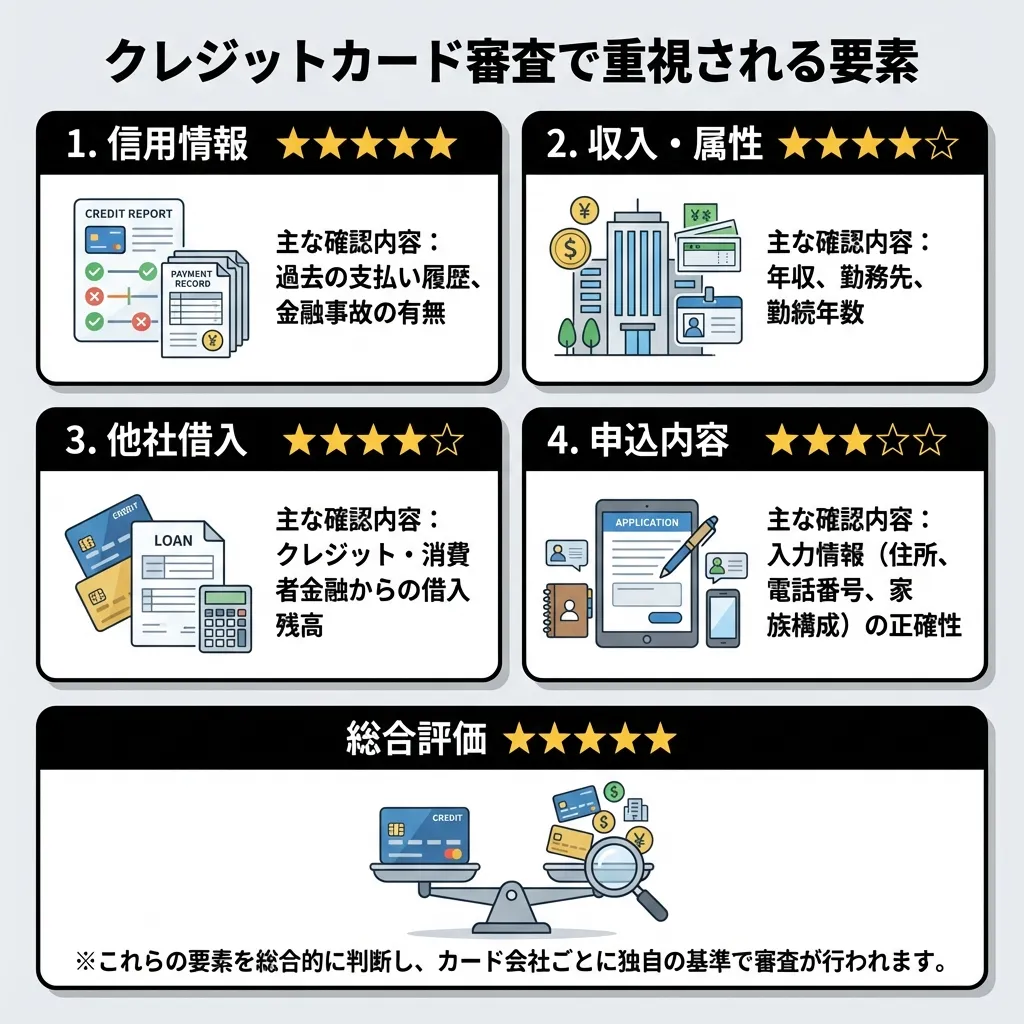

楽天カード審査で重視される要素

楽天カードの審査では、以下の要素が特に重視されます。これらの情報を基に、総合的な判断が行われます。

| 審査要素 | 重要度 | 主な確認内容 |

|---|---|---|

| 信用情報 | ★★★★★ | 過去の支払い履歴、金融事故の有無 |

| 収入・属性 | ★★★★☆ | 年収、勤務先、勤続年数 |

| 他社借入 | ★★★★☆ | クレジット・消費者金融の利用状況 |

| 申込内容 | ★★★☆☆ | 記載内容の正確性、一貫性 |

| 楽天利用歴 | ★★☆☆☆ | 楽天サービスの利用実績 |

収入証明は重要です。安定した収入が審査通過の鍵となります。

信用情報の確認を怠らないでください。過去の遅延が影響します。

在籍確認の実施状況

楽天カードでは原則として在籍確認が実施されます。勤務先に電話連絡が行われ、申告した職場で実際に働いているかが確認されます。

- 勤務先の電話に誰も出ない

- 会社名が間違っている

- 既に退職している

- 個人情報保護で回答を拒否される

在籍確認が取れない場合、給与明細書や社員証の提出を求められることがあります。これらの書類でも確認が取れない場合、審査落ちとなる可能性が高くなります。

楽天カード審査落ち後の通知とメール内容

楽天カードの審査結果は、通常24時間以内にメールで通知されます。審査に落ちた場合と通過した場合では、メールの件名と内容が明確に異なります。

- 件名:「発行手続き完了のお知らせ」

- 内容:カード発行完了、配送予定日の案内

- 件名:「お申し込み結果のお知らせ」

- 内容:「審査の結果、カードの発行を承ることができませんでした」

審査落ちメールには落ちた理由の詳細は記載されておらず、「総合的な判断の結果」との表記のみです。具体的な理由を知りたい場合でも、楽天カードコールセンターに問い合わせても教えてもらえないのが一般的です。

本記事では、楽天カード審査落ちの具体的な原因と、それぞれに対する実践的な解決策を詳しく解説します。

楽天カードの再申し込み前の準備

在籍確認の電話は、職場の信頼性を示す重要な要素です。事前に同僚に伝えておくことをお勧めします。

在籍確認はプライバシーに影響を与える可能性があります。申請時に勤務先の情報を慎重に選ぶべきです。

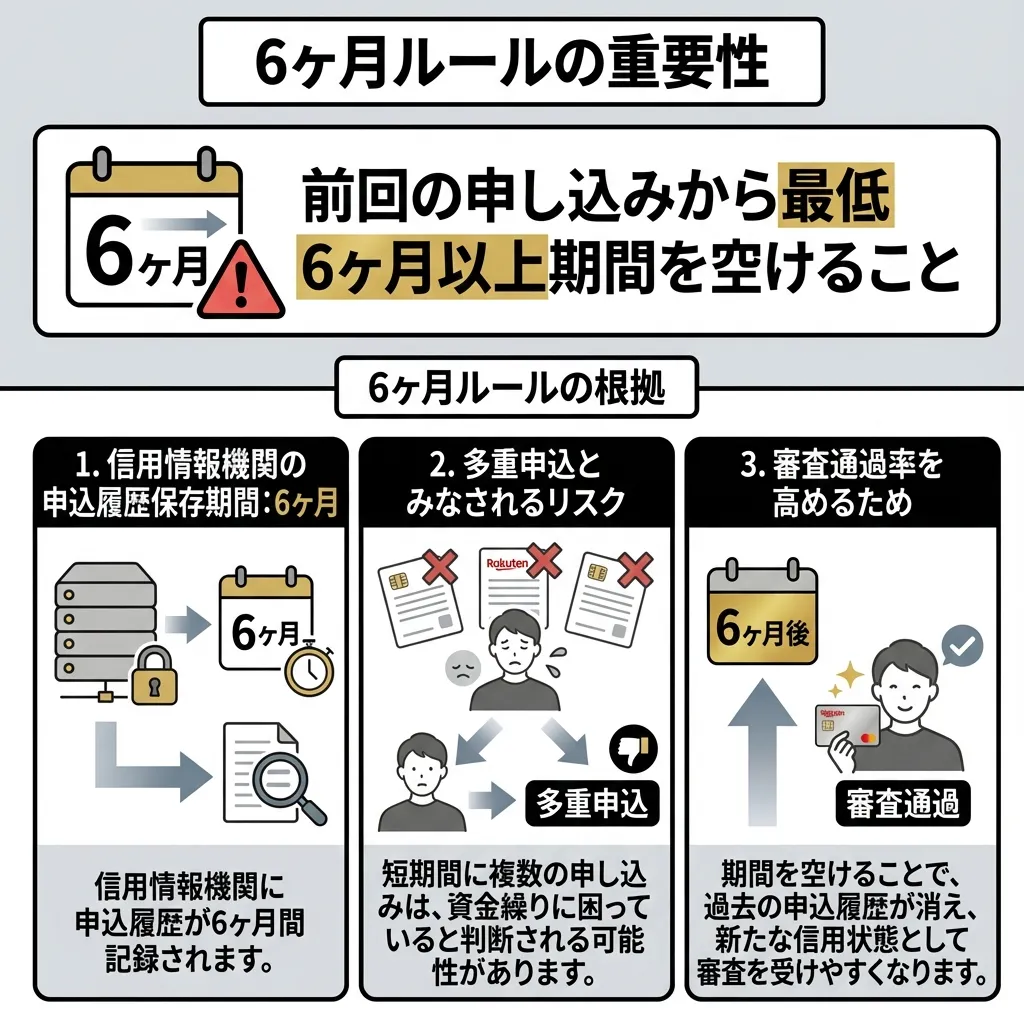

6ヶ月ルールの重要性

楽天カードに再申し込みする際の最も重要なルールは、前回の申し込みから最低6ヶ月以上期間を空けることです。これは信用情報機関に記録される申込履歴の保存期間と関係しています。

- 信用情報機関の申込履歴保存期間:6ヶ月

- 審査落ち記録の影響を回避

- 改善期間としての時間確保

6ヶ月未満での再申し込みは、前回の審査落ち情報が残っている状態での挑戦となり、通過率は著しく低下します。急いでカードが必要な場合でも、この期間は必ず守ることが重要です。

6ヶ月ルールは申込履歴の保護だけでなく、信用スコアにも影響します。慎重に行動しましょう。

再申し込み時は、過去の利用状況も考慮し、必要な改善をしてから行動することが重要です。

再申し込み前の準備チェックリスト

再申込前に検討すべき事項は、前回の審査落ち原因を特定し、確実に改善することが必要です。以下のチェックリストを活用してください。

- 全ての支払いを期日通りに実行(6ヶ月以上継続)

- 携帯電話代金の遅延なし

- 公共料金の支払い遅延なし

- 他社クレジットカードの利用実績構築

- 勤続期間の延長(最低6ヶ月以上)

- 年収の安定化・増加

- 副業収入の確保

- 世帯収入の改善(配偶者の収入含む)

- キャッシング枠:0円で申込

- 希望限度額:必要最小限に設定

- 他社借入の減額・完済

- 申込内容の正確性確認

楽天サービス利用によるプラス効果

楽天カードの審査では、楽天グループサービスの利用実績が好材料として評価される可能性があります。再申し込み前の6ヶ月間で、積極的に楽天サービスを利用することをおすすめします。

- 楽天市場での定期的な買い物

- 楽天トラベルでの旅行予約

- 楽天銀行口座の開設・利用

- 楽天証券での投資

- 楽天モバイルの契約

これらのサービス利用により、楽天グループへの親和性をアピールでき、審査でプラス評価を得られる可能性があります。

楽天カードの審査に落ちて作れない人向けの代替カード

楽天カードの審査に落ちた方でも申し込み可能な、代替カードをご紹介します。これらのカードは、楽天カードとは異なる審査基準を採用しているカードとされており、審査落ち経験者でも通過の可能性があります。

楽天カード審査落ち後の代替カード選びでは、審査基準の違いを理解することが重要です。消費者金融系カードは独自審査を行っており、一般的なクレジットカードとは異なる判断基準を用いています。また、デポジット型カードや家族カードなど、審査リスクの低い選択肢も存在します。

以下では、楽天カード審査落ち後でも現実的に取得可能なカードを、特徴と申込条件と共に詳しくご紹介します。

※各社の審査基準は非公開のため、通過可能性を保証するものではありません

楽天サービス利用の記録は、信用スコアの影響を考慮しましょう。

サービス利用実績は多様に活用し、偏りを避けることが重要です。

| 券面 | カード名 | 年会費 | 審査基準 | 発行スピード | 主な特徴 |

|---|---|---|---|---|---|

| ACマスターカード 最短即日 | 無料 | 独自審査基準 | 最短即日 | パート・アルバイトOK、独自の審査基準 |

| JCB CARD W 高還元 | 無料 | 18-39歳限定 | 最短5分※ | ポイント常に2倍、若年層向け |

.jpg) | 三井住友カード(NL) | 無料 | 安定収入 | 最短10秒 | コンビニ・飲食店で最大7%還元 |

ACマスターカード

独自の審査基準で申込み可能

パート・アルバイトの方でも申込みOK!最短20分※2で審査完了、即日発行で今すぐカードが必要な方にもぴったりです。

おすすめポイント

- 独自の審査基準※1を採用しており、申込み資格を満たす方は利用できる可能性があります。

- パート・アルバイト・主婦の方も申込み可能で、安定した収入と返済能力を有する方であれば幅広い職業の方が対象になります。

- 最短20分※2で審査完了、即日発行に対応しており、急ぎでクレジットカードが必要な場合にも便利です。自動契約機(むじんくん)※3で受け取れば、申込み当日からカードが利用できます。

- 原則、お勤め先へ在籍確認の電話なし※4で、書面やご申告内容での確認を実施します。

- 年会費永年無料なので、維持コストを気にせず長く使い続けられます。

注意点

リボ払い専用カードのため、毎月の支払い額を事前に確認し、計画的に利用することが大切です。ポイント還元はありませんが、独自の審査基準を重視する方には最適な選択肢です。

※2 お申込時間や審査によりご希望に添えない場合がございます

※3 自動契約機(むじんくん)の詳細はこちら

※4 原則、電話での確認はせずに書面やご申告内容での確認を実施

■ 貸付条件

ご融資額:1万円~800万円

貸付利率(実質年率):2.4%~17.9%

返済方式:定率リボルビング方式

返済期間・回数:最終借入日から最長9年7ヵ月・1回~100回

遅延損害金(年率):20.0%

※カードローン付帯の場合の条件です。

■ アコム株式会社 会社情報

商号:アコム株式会社

登録番号:関東財務局長(15)第00022号

所在地:東京都港区東新橋1丁目9番1号 東京汐留ビルディング 15階、16階

日本貸金業協会会員 第000002号

電話番号:0120-07-1000

JCB CARD W

39歳以下限定の高還元率カード

18歳〜39歳の方限定で申込み可能。年会費無料なのにポイントがザクザク貯まる、コスパ最強のクレジットカードです。

おすすめポイント

- ポイント還元率が常に2倍で、通常のJCBカードと比べて効率的にポイントが貯まります。日常の買い物から公共料金の支払いまで、幅広いシーンでお得です。

- Amazonやスターバックスなどの優待店では、さらに高いポイント還元率が適用され、最大5.5%※まで還元されます。ネットショッピングをよく利用する方に特におすすめです。※還元率は交換商品により異なります。

- 最短5分※でカード番号発行されるため、すぐにオンラインショッピングで使い始められます。カード本体は後日郵送で届きます。※モバ即の入会条件:【1】9:00AM~8:00PMでお申し込み【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- 39歳までに入会すれば、40歳以降も年会費無料で継続利用できるため、長期的にお得なカードです。

注意点

18歳〜39歳限定のカードです。年齢条件を満たしている方は早めの申込みがおすすめ。学生やアルバイトの方でも申込み可能です。

.jpg)

三井住友カード(NL)

安心のブランド力とセキュリティ

三井住友ブランドの信頼性と、ナンバーレスデザインの高いセキュリティを兼ね備えた、使いやすさ抜群のカードです。

おすすめポイント

- 最短10秒でカード番号が発行され、すぐにネットショッピングやスマホ決済に利用できます。物理カードは後日郵送で届きます。

- セブン-イレブン・ローソン・マクドナルドなどで最大7%還元が受けられるため、コンビニや飲食店を頻繁に利用する方には特にお得です。

- ナンバーレスデザインでカード番号が券面に印字されていないため、セキュリティ面で安心。情報漏洩のリスクを軽減できます。

- 三井住友ブランドの信頼性があり、国内外で幅広く利用できます。初めてクレジットカードを持つ方にもおすすめです。

注意点

基本還元率は0.5%ですが、対象のコンビニ・飲食店での利用で大幅に還元率がアップします。日常的にこれらの店舗を利用する方に特におすすめです。

楽天カードの審査に通らない時の最終手段

クレジットカードの審査に通らない場合の最終手段として、楽天デビットカードがあります。デビットカードは審査がなく、楽天銀行口座を開設すれば誰でも利用できます。

クレジットカードの審査に不安がある方は、審査不要の楽天デビットカードも選択肢の一つです。ただし、クレジットカード機能が必要な方には、独自の審査基準※1を持つACマスターカードをおすすめします。

- 審査不要で即日発行可能

- 楽天ポイント1%還元

- Visa・Mastercard・JCB対応

- 年会費無料(一部カードを除く)

- 楽天銀行口座と連動

- 楽天銀行口座の開設

- デビットカード申込(口座開設と同時可能)

- カード受け取り(約1週間)

- 楽天会員リンク登録でポイント還元開始

楽天デビットカードは、将来的にクレジットヒストリーを構築する際の橋渡し的な役割も果たします。デビットカード利用で楽天グループとの取引実績を作り、将来の楽天カード申込時に有利な条件を整えることができます。

参考記事:楽天銀行デビットカード

※各社の審査基準は非公開のため、通過可能性を保証するものではありません

楽天カードの再申し込みで成功するには?

楽天カード再申し込みで成功するためには、信用情報の改善とクレジットヒストリー(クレヒス)の構築が不可欠です。特にスーパーホワイト状態の方や、過去に支払い遅延がある方は、計画的な信用情報改善が必要です。

信用情報の改善は一朝一夕にはできませんが、正しい方法で継続的に取り組めば、改善する見込みがあります。重要なのは、小さな取引でも確実に期日を守り、良好な支払い履歴を積み重ねることです。

以下では、信用情報改善の具体的な方法と、効率的なクレヒス構築のテクニックを詳しく解説します。

※審査結果は保証いたしかねますので、あらかじめご了承ください。

消費者金融系カードは利息が高くなる可能性があるため、利用計画をしっかり立てることが重要です。

デビットカードは即時引き落としですが、クレジットの信用構築にはつながらない点に注意が必要です。

携帯電話分割払いの活用例

最も手軽にクレジットヒストリーを構築できる方法の一つが、携帯電話の分割払い利用です。機種代金を分割で支払うことで、信用情報機関にプラスの支払い履歴が記録されます。

- 新機種購入時は必ず分割払いを選択

- 24回または48回払いで長期的な支払い実績を作る

- 毎月確実に期日通りの支払いを維持

- 完済後も新たな機種変更でクレヒス継続

携帯電話の分割払いは比較的審査が緩く、クレジットカードを持てない方でも利用可能です。2年間の継続利用により、クレジットヒストリーを形成しやすくなります。

分割払いは利用限度額に影響します。計画的に利用しましょう。

携帯契約の選択肢を慎重に。条件によってヒストリーの質が変わります。

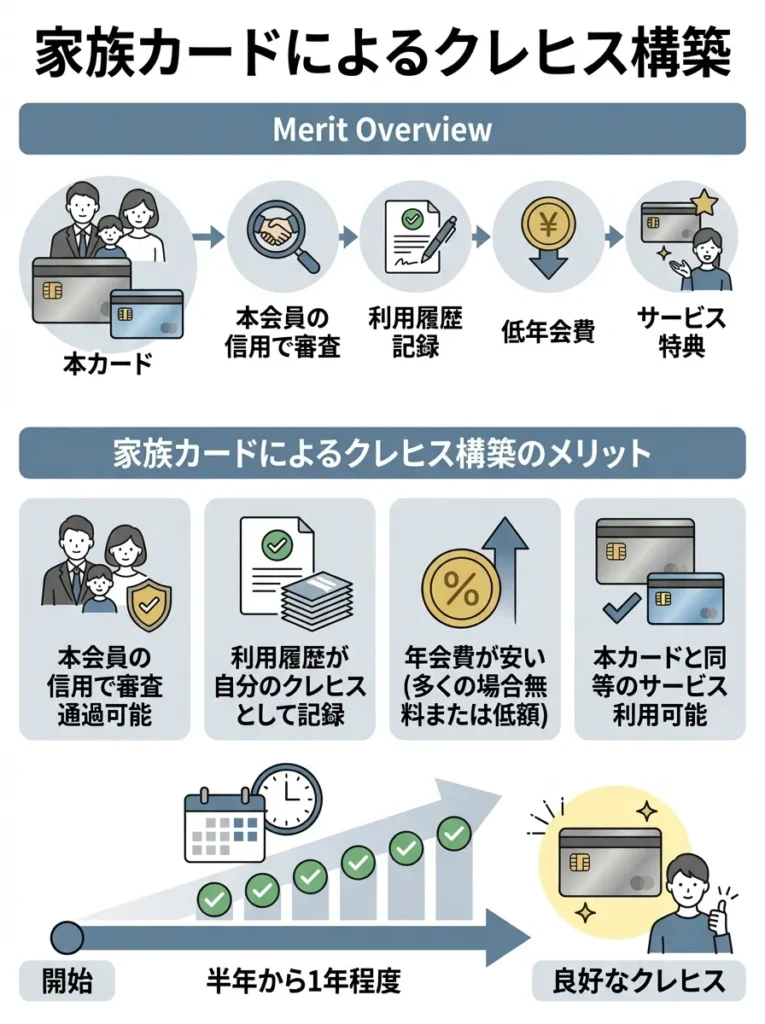

家族カードによるクレヒス構築

配偶者や親族がクレジットカードを持っている場合、家族カードを発行してもらう方法も効果的です。

- 本会員の信用で審査通過可能

- 利用履歴が自分のクレヒスとして記録

- 年会費が安い(多くの場合無料または低額)

- 本カードと同等のサービス利用可能

家族カードの利用履歴は、家族カード会員本人の信用情報として記録されます。半年から1年程度の良好な利用実績により、自分名義のクレジットカード取得に向けた基礎を作ることができます。

※信用情報の評価は各カード会社が独自に行うため、効果を保証するものではありません

家族カードの利用は、信用履歴の共有によるリスクもあるため、利用者の支払い状況に注意が必要です。

家族カードは信用構築に有効ですが、利用限度額を超えないよう管理することが重要です。

信用情報の定期確認

信用情報改善の効果を確認するため、定期的に信用情報を取り寄せることが重要です。日本には3つの信用情報機関があり、それぞれ異なる情報を管理しています。

- CIC(シー・アイ・シー):主にクレジットカード情報

- JICC(日本信用情報機構):主に消費者金融情報

- KSC(全国銀行個人信用情報センター):主に銀行ローン情報

各機関から年1回は無料で信用情報を取得でき、現在の状況と改善状況を確認できます。インターネット、郵送、窓口での取得が可能です。

※信用情報の取得方法・手数料は各機関の最新情報をご確認ください

【専門家が回答】楽天カードの審査落ちに関するよくある質問

楽天カード審査落ちに関してよく寄せられる質問について、専門的な視点から詳しく回答します。これらの情報を参考に、適切な判断と行動を取ってください。

信用情報は年に1回以上確認し、異常を早期に発見しましょう。

信用情報の誤りは信用スコアに影響するため、細かくチェックすることが大切です。

Q1:楽天カードに落ちた原因を教えてもらえますか?

A1:楽天カードを含めて、クレジットカード会社は審査落ちの具体的な理由を教えることはありません。これは個人情報保護法や業界の慣行によるものです。

ただし、一般的な審査落ち原因から推測することは可能です。最も多いのは信用情報の問題(支払い遅延履歴)、次に収入面の問題、申込内容の不備、多重申込などが考えられます。自身の状況を客観的に分析し、該当する可能性の高い原因を特定することが重要です。

信用情報は常に更新されるため、定期的な確認が重要です。

収入の安定性も影響するため、職業や雇用形態を見直してください。

Q2:楽天カードに落ちたらブラックリストですか?

A2:楽天カード1枚の審査落ちだけで「ブラックリスト」になることはありません。ブラックリスト(正式には異動情報)は、61日以上の長期延滞、債務整理、自己破産などで登録されます。

審査落ち情報は「申込情報」として6ヶ月間記録されますが、これはブラックリスト情報とは異なります。ただし、短期間で複数のカードに落ち続けると、「申込ブラック」状態となり、一時的に審査通過が困難になる可能性があります。

短期間に複数回申込むと、今後の審査に影響します。計画的に行動しましょう。

申込ブラックを避けるため、事前に自分の信用状況を確認してください。

Q3:楽天カードの審査基準はどのようなものですか?

A3:楽天カードは流通系カードとして、独自の審査基準を採用しています。銀行系カードとは異なる視点で審査を行っています。

確かに多くの会員数は申込みやすさを示していますが、それでも一定の審査基準は存在します。特に信用情報に問題がある場合や、収入が不安定な場合は審査通過が困難です。

楽天カードは信用情報だけでなく、利用履歴も重視されています。過去の信用行動が影響しますので、注意が必要です。

収入の安定性が審査に大きく影響します。副業やフリーランスの場合、収入証明をしっかり準備しましょう。

Q4:すぐに再申し込みしても大丈夫ですか?

A4:審査落ち後の即座の再申し込みは絶対に避けてください。最低でも6ヶ月、できれば1年程度の期間を空けることを強く推奨します。

短期間での再申し込みは、前回の審査落ち情報が残っている状態での挑戦となり、通過率は著しく低下します。この期間を利用して、審査落ち原因の改善に取り組むことが重要です。

Q5:楽天カードと異なる審査基準のカードはありますか?

A5:楽天カードと異なる審査基準を持つカードとして、以下のようなカードが候補になります。

- ACマスターカード(独自の審査基準※1で他社と異なる視点)

- ライフカード(年会費無料)

- セディナカードJiyu!da!(リボ払い専用)

特にACマスターカードは、消費者金融系カードとして独自の審査基準※1を採用しており、楽天カードとは異なる視点で審査を行います。

※1 アコムは独自の審査基準を設けております

まとめ:楽天カード審査落ち後の最適な選択

楽天カードの審査に落ちたからといって、諦める必要はありません。適切な原因分析と改善策の実施により、再申し込み時の成功率を高めることにつながります。

- 原因の特定:信用情報、収入、申込内容のどこに問題があったかを分析

- 6ヶ月間の改善期間:特定した問題の確実な改善に取り組む

- 代替カードの検討:必要に応じてACマスターカードなどは独自の審査基準

- クレヒス構築:携帯電話分割払いや家族カードでクレジットヒストリーを積む

- 再申し込み:十分な準備を整えてから慎重に再挑戦

- 焦らず時間をかけて確実に改善する

- 複数カードの同時申込は絶対に避ける

- 信用情報の定期確認で改善状況をモニタリング

- 楽天サービスの積極利用で好印象を与える

楽天カードの審査に落ちた方には、独自の審査基準※1を持つACマスターカードをおすすめします。

適切な準備と改善により、楽天カード再申し込み成功の可能性は十分にあります。本記事の情報を参考に、復活への参考となる情報を歩んでいきましょう。

※本記事の情報は2025年10月27日時点のものです。最新情報はACマスターカード公式サイトおよび各カード発行会社の公式サイトでご確認ください。

ACマスターカードは審査が緩い一方、金利が高い点に注意が必要です。

ライフカードは年会費無料ですが、利用限度額が低い可能性がありますので確認してください。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております