・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

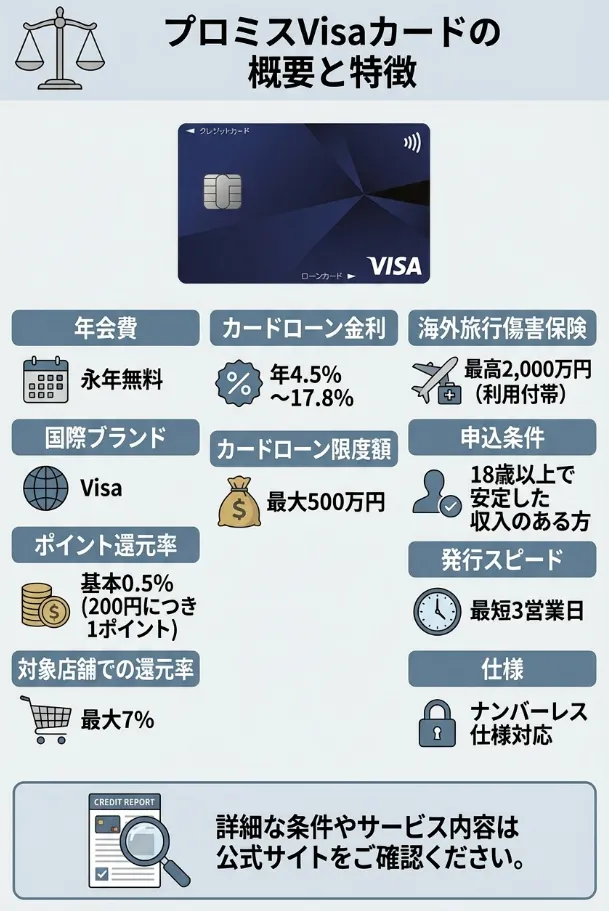

プロミスVisaカードは、カードローン大手のプロミスと三井住友カードが提携して発行するクレジットカードです。クレジット機能とカードローン機能が1枚に統合されているため、日常の買い物からいざという時の借り入れまで幅広く対応できる点が特徴となっています。

しかし、実際のところプロミスVisaカードの評判はどうなのでしょうか。申し込みを検討している方にとって、既存ユーザーの生の声や審査の実態、メリット・デメリットの詳細は非常に重要な判断材料となります。本記事では、プロミスVisaカードに関する実際の口コミを多角的に分析し、審査に落ちてしまうケースや在籍確認の有無、通常のプロミスカードとの違いなど、申し込み前に知っておくべき情報を網羅的に解説していきます。

年会費永年無料でありながら対象店舗で最大7%のポイント還元が受けられる点や、海外旅行傷害保険が付帯している点など、プロミスVisaカードならではの魅力についても詳しくご紹介します。この記事を読めば、プロミスVisaカードがあなたに適したカードなのかを的確に判断できるでしょう。

以下の質問に答えることで、あなたに最適なクレジットカードが見つかります。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

プロミスVisaカードの基本スペックと特徴

プロミスVisaカード!

ローン返済でもVポイントが貯まる、新しいカードのカタチ。

毎月の返済の利息200円ごとにVポイントが1ポイント貯まります。

※申込時の年齢が19歳以下の場合は、収入証明書類の提出が必須

ETCカード:550円(初年度無料、年1回以上利用で翌年度無料)

200円で1ポイント付与

ショッピング保険:なし

選べる無料保険:7つのプランから1つ選択可能

- プロミスローン機能搭載(1枚でクレジットも借入も可能)

- 対象のコンビニ・飲食店でスマホのVisaのタッチ決済利用で最大7%還元

- 家族ポイント登録で対象店舗で最大+5%還元(最大12%還元)

- 学生なら対象のサブスク料金で最大10%、携帯料金で最大2%還元

- 毎月のローン返済の利息200円ごとにVポイント1ポイント付与

- ナンバーレス&サインパネルレス仕様で安心

- 選べる無料保険で7つのプランから自由に選択可能

参考記事:プロミスVISAカードの口コミ・評判

プロミスVisaカードを検討する上で、まず押さえておきたい基本情報をご紹介します。このカードは単なるクレジットカードではなく、プロミスのカードローン機能も搭載された多機能カードです。通常のクレジットカードとは異なる特性を持っているため、申し込み前に基本スペックをしっかり理解しておくことが重要です。

以下の表に、プロミスVisaカードの主要な基本情報をまとめました。

この基本情報から分かるように、プロミスVisaカードは年会費無料でありながら手厚い特典を備えています。特にポイント還元率については、対象のコンビニや飲食店でのタッチ決済利用時に最大7%という高還元率を実現している点が大きな魅力です。

プロミスVisaカードの最大の特徴は、クレジットカード機能とカードローン機能の両方を1枚で利用できることです。通常の買い物ではクレジットカードとして使用し、急な出費が必要な時にはカードローンとして借り入れができます。この利便性が、プロミスVisaカードを選ぶ大きな理由となっている利用者も少なくありません。

また、ナンバーレス仕様を採用しているため、カード番号が券面に記載されておらず、セキュリティ面でも安心です。カード情報はスマートフォンアプリ「Vpassアプリ」で確認できるため、万が一カードを紛失した場合でも第三者に情報を悪用されるリスクが低減されています。

実際の利用者による評判と口コミを徹底分析

プロミスVisaカードの実際の評判を知るには、既存ユーザーの生の声を確認することが最も確実です。ここでは、良い評判と悪い評判の両方を公平に取り上げ、それぞれの口コミから見えてくるカードの実態を詳しく分析していきます。

実際に利用している方々の意見を総合的に判断することで、プロミスVisaカードがどのような人に向いているのか、また注意すべき点は何なのかが明確になります。

カードローン機能の利便性は魅力ですが、利息や返済条件をしっかり確認することが重要です。

借り入れ機能を利用する際のリスクも考えて、計画的に使うことが大切なのよ。

高評価の口コミから見えるプロミスVisaカードの強み

プロミスVisaカードに関する高評価の口コミでは、特にポイント還元率の高さと機能の利便性を評価する声が目立ちます。以下に、実際の利用者から寄せられた肯定的な意見をご紹介します。

「セブンイレブンとローソンをよく使うので、7%還元は本当に助かっています。月に2万円くらいコンビニで使うので、毎月1,400円分のポイントが貯まる計算です。これまで使っていた楽天カードよりも断然お得になりました」

上記の口コミからは、対象店舗でのポイント還元率の高さが実際の利用者にとって大きなメリットになっていることが分かります。特にコンビニを頻繁に利用する方にとっては、年間で見るとかなりの節約効果が期待できるでしょう。

「年会費無料なのに海外旅行保険が付いているのが嬉しい。他のカードだと年会費がかかるか、保険が付いていないかのどちらかなので、プロミスVisaカードはコスパが良いと思います」

海外旅行傷害保険は最高2,000万円まで補償されており、利用付帯ではあるものの年会費無料のカードとしては充実した内容です。旅行好きな方にとっては、この保険が付帯していることは大きな魅力となっていますね。

「カードローン機能があるおかげで、急な出費にも対応できて安心です。以前、家電が壊れた時にすぐに対応できました。金利は少し高いですが、短期間で返済すれば負担も少ないです」

クレジット機能とカードローン機能が一体化していることの利便性を評価する声も多く見られます。通常、カードローンを利用する場合は別途申し込みが必要ですが、プロミスVisaカードなら1枚で両方の機能を使えるため、緊急時の対応力が高まります。

「Vpassアプリで利用明細やポイント残高をすぐに確認できるのが便利。ナンバーレスなのでセキュリティ面でも安心感があります」

デジタル管理の利便性とセキュリティ面を評価する意見も目立ちます。スマートフォンアプリでカード情報を一元管理できる点は、現代のライフスタイルに合った機能と言えるでしょう。

「プロミスでの借り入れ返済でもポイントが貯まるのは意外でした。利息の支払いという出費でポイントバックがあるのは、ちょっとした救いになります」

カードローンの利息支払いでポイントが貯まるという独自のメリットも評価されています。他社のカードローンにはない特徴であり、少しでも負担を軽減したい利用者にとっては魅力的なポイントです。

ポイント還元率が高いカードでも、利用条件をしっかり確認することが大切です。

口コミだけでなく、実際の利用シーンに合ったカード選びが必要ね。

低評価の口コミから分かる注意点と改善要望

一方で、プロミスVisaカードには改善を求める声や不満の口コミも存在します。カードの弱点や注意すべき点を理解するために、低評価の意見もしっかり確認しておきましょう。

「カードローン機能が付いているのが逆に気になります。普通のクレジットカードとして使いたいだけなのに、カードローンのイメージが付きまとうのが嫌です」

クレジットカード単体の機能だけを求めている方にとっては、カードローン機能が付帯していることがマイナスに感じられるケースもあるようです。プロミスというブランドに対する心理的な抵抗感を持つ方も一定数いることが分かります。

「カードローンの金利が年17.8%は高すぎる。消費者金融だから仕方ないのかもしれないけど、もう少し低金利だったら使いやすいのに」

カードローン機能の金利に関する不満も見られます。確かに年17.8%という上限金利は消費者金融としては標準的ですが、銀行カードローンと比較すると高く感じられることもあるでしょう。ただし、これはプロミスVisaカードに限った話ではなく、消費者金融系カードローン全般に共通する特徴です。

「審査がプロミスと三井住友カードの両方であるため、時間がかかりました。結局カードが届くまで2週間以上かかって、思っていたより時間がかかった印象です」

発行までの時間について不満を持つ利用者もいます。通常のクレジットカードは最短即日発行のものも多い中、プロミスVisaカードは最短3営業日とやや時間がかかる点がデメリットとして挙げられています。

「国内旅行保険が付いていないのは残念。海外だけでなく国内旅行にもよく行くので、両方カバーしてくれるとさらに良かったです」

付帯保険の内容に関する要望も見られます。海外旅行傷害保険は付帯していますが、国内旅行傷害保険がない点を惜しむ声があります。国内旅行の機会が多い方にとっては、この点が選択の際のマイナスポイントになる可能性があります。

「基本還元率が0.5%なのは物足りない。対象店舗以外での利用が多い人には、あまりメリットがないかもしれません」

ポイント還元率については対象店舗での利用時は高還元ですが、それ以外の場合は0.5%と標準的な水準です。コンビニや対象飲食店をあまり利用しない方にとっては、ポイント面での魅力が薄れてしまう可能性があります。

プロミスVisaカードのメリット

プロミスVisaカードには、他のクレジットカードにはない独自のメリットが数多く存在します。ここでは、このカードを持つことで得られる具体的なメリットを詳しく解説していきます。それぞれのメリットがどのような場面で活きるのか、実際の利用シーンを想定しながら確認していきましょう。

低評価の口コミは改善のヒントですので、しっかり分析しましょう。

口コミから得られる教訓を大切にして、賢く選ぶことが大事なのよ。

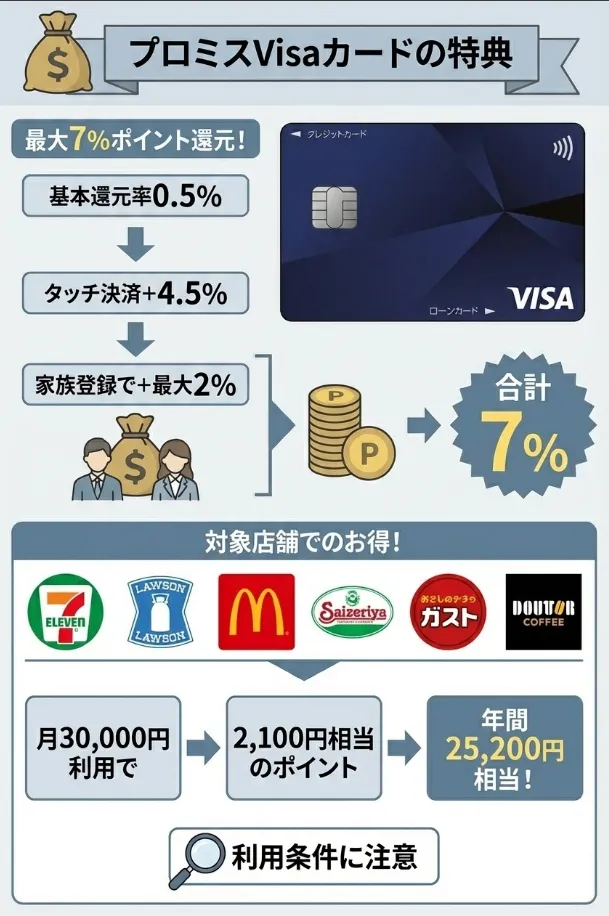

対象店舗で最大7%の高還元率を実現

プロミスVisaカードの最大のメリットは、対象のコンビニや飲食店でのタッチ決済利用時に最大7%という高還元率を実現している点です。この還元率は、数あるクレジットカードの中でもトップクラスの水準となっています。

対象となる主な店舗は、セブンイレブン、ローソン、マクドナルド、サイゼリヤ、ガスト、ドトールコーヒーなど、日常生活で頻繁に利用する店舗が含まれています。これらの店舗を普段からよく使う方にとっては、大幅なポイント獲得が期待できるでしょう。

還元率の内訳は、基本還元率0.5%に加えて、Visaのタッチ決済利用で4.5%、家族ポイント登録で最大5%が上乗せされる仕組みです。家族ポイントプログラムに登録することで、対象店舗でのポイント還元率がさらにアップします。家族の登録人数に応じて還元率が変動し、最大で5%の上乗せが可能です。

例えば、月に3万円を対象店舗で利用した場合、7%還元なら2,100円相当のポイントが貯まります。年間で計算すると25,200円相当になり、これは年会費無料のカードとしては非常に大きなメリットと言えるでしょう。

利用店舗に限定されるため、普段行く場所を確認してから申請しましょう。

還元率が高い分、利用条件が厳しいこともあるから注意が必要よ。

年会費永年無料で充実した付帯保険

プロミスVisaカードは年会費が永年無料でありながら、海外旅行傷害保険が最高2,000万円まで付帯しています。この保険内容は、年会費無料のクレジットカードとしては非常に充実した内容です。

海外旅行傷害保険の詳細は以下の通りです。

| 補償項目 | 補償金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 最高50万円 |

| 疾病治療費用 | 最高50万円 |

| 賠償責任 | 最高2,000万円 |

| 携行品損害 | 最高15万円 |

| 救援者費用 | 最高100万円 |

これらの補償内容を見ると、海外での医療費や事故に対する備えが充実していることが分かります。特に海外での医療費は高額になるケースが多いため、傷害治療費用や疾病治療費用の補償があることは大きな安心材料となります。

ただし、この保険は利用付帯となっているため、旅行代金の一部をプロミスVisaカードで決済することが補償の条件となります。航空券やツアー代金、宿泊費などをカードで支払うことで保険が適用されるため、海外旅行の際には必ずカード決済を利用するよう心がけましょう。

また、プロミスVisaカードには「選べる無料保険」という独自のサービスも用意されています。これは、日常生活における様々なリスクに対応した保険を、ライフスタイルに合わせて選択できるサービスです。例えば、スポーツをする方向けのケガ保険や、自転車に乗る方向けの賠償責任保険などから選ぶことができます。

付帯保険の条件を確認し、適用範囲を理解しておくことが重要です。

旅行前に保険の適用条件を確認することが大切よね。

カードローン機能とクレジット機能の一体化

プロミスVisaカードの大きな特徴は、クレジットカード機能とカードローン機能が1枚に統合されている点です。この一体化により、日常的な買い物から緊急時の資金調達まで、幅広いニーズに対応できます。

カードローン機能の主な特徴は以下の通りです。

さらに注目すべき点は、カードローンの利息支払いでもVポイントが貯まることです。通常、利息の支払いは単なる出費となってしまいますが、プロミスVisaカードではこの利息支払いに対してもポイントが付与されます。少しでも負担を軽減できる仕組みは、利用者にとって嬉しい特典と言えるでしょう。

カードローン機能の利用は計画的に行い、高金利に注意が必要です。

クレジットとローンの使い分けが大切よね。無駄な借入れは避けてね。

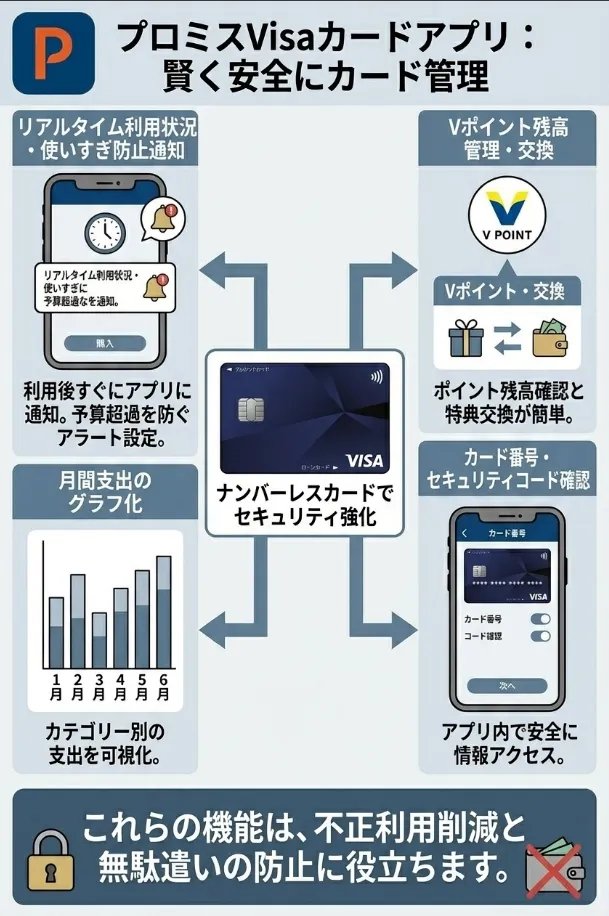

スマートフォンアプリでの便利な管理機能

プロミスVisaカードは、三井住友カードの公式アプリ「Vpassアプリ」を使って便利に管理できます。このアプリを活用することで、カードの利用状況やポイント残高をいつでもどこでも確認できるため、家計管理がより効率的になります。

Vpassアプリで利用できる主な機能は以下の通りです。

アプリでは、カードの利用明細をリアルタイムで確認できます。使いすぎを防ぐために、利用通知機能を設定しておけば、カード利用のたびにプッシュ通知が届くため、不正利用の早期発見にもつながります。また、月々の利用金額をグラフで視覚的に確認できるため、支出の傾向を把握しやすくなっています。

さらに、貯まったVポイントの残高確認や、ポイントの利用申請もアプリ内で完結します。ポイントは1ポイント1円として、カードの支払い金額に充当することも可能です。

また、他社のポイントやマイルへの交換もアプリから簡単に手続きできます。

ナンバーレスカードのため、カード番号やセキュリティコードなどの情報は券面に記載されていません。これらの情報はVpassアプリ内で確認できるため、セキュリティ面でも安心です。オンラインショッピングの際にカード情報が必要な時は、アプリを開いて確認するだけで済みます。

利用通知機能を活用し、不正利用のリスクを低減しましょう。

リアルタイムで支出を把握することで、無駄遣いを防げるのよ。

Apple PayとGoogle Payに対応

プロミスVisaカードは、Apple PayとGoogle Payの両方に対応しており、スマートフォンでのタッチ決済が可能です。この機能により、カードを持ち歩かなくてもスマートフォンだけで買い物ができるため、財布を持たない身軽な外出が実現します。

特に対象店舗でのタッチ決済利用時には最大7%の高還元率が適用されるため、Apple PayやGoogle Payを積極的に活用することで、効率的にポイントを貯めることができます。スマートフォン決済の利便性と高還元率の両方を享受できる点は、プロミスVisaカードの大きなメリットです。

また、スマートフォン決済はセキュリティ面でも優れています。Face IDやTouch ID、指紋認証などの生体認証を利用できるため、万が一スマートフォンを紛失した場合でも、第三者による不正利用を防ぐことができます。

プロミスVisaカードのデメリットと注意点

メリットの多いプロミスVisaカードですが、利用する上で注意すべきデメリットも存在します。カード選びで失敗しないためには、メリットだけでなくデメリットもしっかり理解しておくことが重要です。

ここでは、プロミスVisaカードの主なデメリットと、その対策方法について詳しく解説していきます。

支払い方法を設定する際、セキュリティ対策も忘れず確認しましょう。

使いやすさだけでなく、対応店舗の多さもチェックしておくといいわね。

審査が二重に実施されるため時間がかかる

プロミスVisaカードの大きなデメリットの一つは、審査がプロミスと三井住友カードの両方で行われるため、発行までに時間がかかることです。通常のクレジットカードであれば1社の審査で済みますが、プロミスVisaカードはカードローン機能とクレジット機能の両方を備えているため、二重の審査プロセスが必要になります。

具体的な流れとしては、まずプロミスでカードローン契約の審査が行われ、その後に三井住友カードでクレジットカードの審査が実施されます。この二段階の審査により、最短でも3営業日、場合によっては2週間程度かかることもあります。

急いでクレジットカードを作りたい方や、即日発行を希望する方にとっては、この発行スピードの遅さは大きなデメリットとなるでしょう。旅行や大きな買い物など、特定の予定に合わせてカードを作りたい場合は、余裕を持って申し込むことをおすすめします。

また、二重審査のため、どちらか一方の審査に通らなければカードは発行されません。クレジットカードの審査は通過できても、カードローンの審査で落ちてしまうケース、あるいはその逆のケースも考えられます。この点は、通常のクレジットカードと比べて審査難易度が高くなる要因の一つと言えます。

二重審査の時間を考慮し、余裕を持った申込を心がけましょう。

審査が長い分、信用情報をしっかり整えておくことが大切よ。

カードローン機能のイメージに抵抗を感じる方も

プロミスVisaカードは、クレジット機能とカードローン機能が一体化していることが大きな特徴ですが、この点をデメリットと感じる方も少なくありません。特に、カードローンを利用する予定がなく、純粋にクレジットカードとしてのみ使いたい方にとっては、プロミスという消費者金融のブランドが付くことに心理的な抵抗を感じることがあります。

また、家族や友人にカードを見られた際に、カードローン機能が付いていることを知られたくないと考える方もいるでしょう。プロミスVisaカードはナンバーレス仕様ですが、券面にはプロミスのロゴが入っているため、カードローンと関連があることは一目で分かります。

さらに、カードローン機能があることで、つい借り入れをしてしまう心配をする方もいます。自制心に自信がない方や、計画的な利用が苦手な方にとっては、カードローン機能が身近にあることが逆にリスクになる可能性もあります。

このようなデメリットを感じる方は、カードローン機能のない通常のクレジットカードを選ぶ方が適しているでしょう。三井住友カード単体での申し込みや、他社の高還元率カードを検討することをおすすめします。

カードローン機能の利用条件をしっかり確認しておきましょう。

プロミスのブランドイメージを気にするなら、他の選択肢も検討してみてね。

基本還元率は標準的な水準

プロミスVisaカードは対象店舗での還元率が最大7%と非常に高い一方で、基本還元率は0.5%と標準的な水準にとどまっています。対象店舗以外での利用が多い方にとっては、ポイント面でのメリットが限定的になる可能性があります。

例えば、楽天カードの基本還元率は1%、リクルートカードは1.2%と、プロミスVisaカードの基本還元率0.5%を上回るカードは多数存在します。コンビニや対象飲食店をあまり利用せず、スーパーやネットショッピングでの利用が中心という方は、基本還元率が高い他のカードの方がお得になるケースもあるでしょう。

プロミスVisaカードを最大限に活用するには、できるだけ対象店舗での利用を増やし、高還元率の恩恵を受けることが重要です。日常的に利用する店舗が対象に含まれているか、事前に確認しておくことをおすすめします。

対象店舗での利用が月間の支出の大部分を占める方にとっては、プロミスVisaカードは非常にお得なカードとなります。一方、対象店舗の利用が少ない方は、自分の利用パターンに合った他のカードも検討する価値があるでしょう。

特定の店舗での利用を徹底することで、還元率を最大限引き出せます。

還元率の高さだけでなく、ポイントの使い道も考えて選ぶことが大切よ。

国内旅行傷害保険が付帯していない

プロミスVisaカードには海外旅行傷害保険が最高2,000万円まで付帯していますが、国内旅行傷害保険は付帯していません。海外旅行だけでなく国内旅行にも頻繁に行く方にとっては、この点がデメリットとなる可能性があります。

国内旅行でも、スキーやスノーボードなどのウィンタースポーツ、登山、マリンスポーツなど、ケガのリスクが高いアクティビティに参加する機会がある方は、国内旅行傷害保険が付帯したカードを選ぶか、別途旅行保険に加入することを検討した方が良いでしょう。

ただし、プロミスVisaカードには「選べる無料保険」という制度があり、日常生活でのケガや賠償責任などに対応した保険を選択することができます。この保険を活用することで、ある程度のリスクカバーは可能です。

国内旅行傷害保険を重視する方は、プロミスVisaカードをメインカードとしつつ、国内旅行保険が充実した他のカードをサブカードとして持つという選択肢も有効です。複数のカードを使い分けることで、それぞれの強みを活かすことができます。

国内旅行傷害保険がない場合、別途保険の加入を必ず検討すべきです。

旅行先のアクティビティに応じて、必要な保険を見直すことが大切よ。

ETCカードや家族カードの発行に制約がある

プロミスVisaカードでは、ETCカードの発行には対応していますが、家族カードの発行には対応していません。家族でポイントを合算したい方や、配偶者や子どもにもカードを持たせたい方にとっては、この点がデメリットとなります。

ETCカードについては、初年度年会費無料、2年目以降は550円の年会費がかかりますが、前年度に1回でもETC利用があれば翌年度の年会費は無料になります。高速道路を定期的に利用する方であれば、実質無料でETCカードを保有できるため、大きな負担にはならないでしょう。

一方、家族カードが発行できない点は、家族全体でポイントを効率的に貯めたい方にとっては不便です。他のクレジットカードの多くは家族カードを発行できるため、この点はプロミスVisaカードの明確な弱点と言えます。

家族カードを重視する方は、プロミスVisaカードとは別に、家族カードが発行できるカードをメインカードとして持つことを検討すると良いでしょう。用途に応じて複数のカードを使い分けることで、それぞれのデメリットをカバーすることができます。

プロミスVisaカードの審査基準と審査落ちの原因

プロミスVisaカードを申し込む際に最も気になるのが、審査に通過できるかどうかという点です。ここでは、プロミスVisaカードの審査基準や審査に落ちてしまう主な原因、審査にかかる時間などについて詳しく解説していきます。審査のポイントを理解しておくことで、申し込み前の不安を軽減し、審査通過の可能性を高めることができます。

家族カードが不要なら、ETCカードの利用頻度を見極めるべきです。

家族カードがない分、ETC利用で得られるポイントをしっかり比較してね。

プロミスVisaカードの審査基準と申込条件

プロミスVisaカードの申込条件は、18歳以上で安定した収入のある方となっています。この条件は一見シンプルですが、実際の審査では様々な要素が総合的に判断されます。

まず、年齢については18歳以上であれば申し込み可能ですが、未成年の場合は親権者の同意が必要です。また、学生の方でもアルバイトなどで安定した収入があれば申し込むことができます。ただし、高校生は申し込むことができません。

安定した収入の定義については、必ずしも正社員である必要はありません。パートやアルバイト、派遣社員、契約社員の方でも、継続的に収入を得ていれば申し込み資格があります。ただし、審査においては収入の安定性が重視されるため、勤続年数が短い場合や収入が不安定な場合は、審査に影響する可能性があります。

プロミスVisaカードの審査では、以下のような項目がチェックされます。

| 審査項目 | 内容・評価ポイント |

|---|---|

| 年収・収入の安定性 | ・年収は返済能力を判断する最重要指標 ・高年収である必要はないが、安定収入が最重視 ・勤続年数が長く、毎月決まった収入があると好印象 |

| 勤務先・雇用形態 | ・正社員・公務員は信用力が高く有利 ・派遣・契約社員でも勤続年数が長ければOK ・自営業・フリーランスは変動収入と見られ不利だが、確定申告で安定収入を証明すれば通過可能 |

| クレジットヒストリー(信用情報) | ・過去の延滞・滞納がないことが大きなプラス ・返済実績が積み上がっていると信頼度大幅UP ・延滞や債務整理歴がある場合は審査が厳しくなる |

| 現在の借入状況 | ・複数社からの借入は審査でマイナス ・特に総量規制(年収の1/3まで)が重要 ・すでに借入が年収の1/3に近いと審査通過は厳しい |

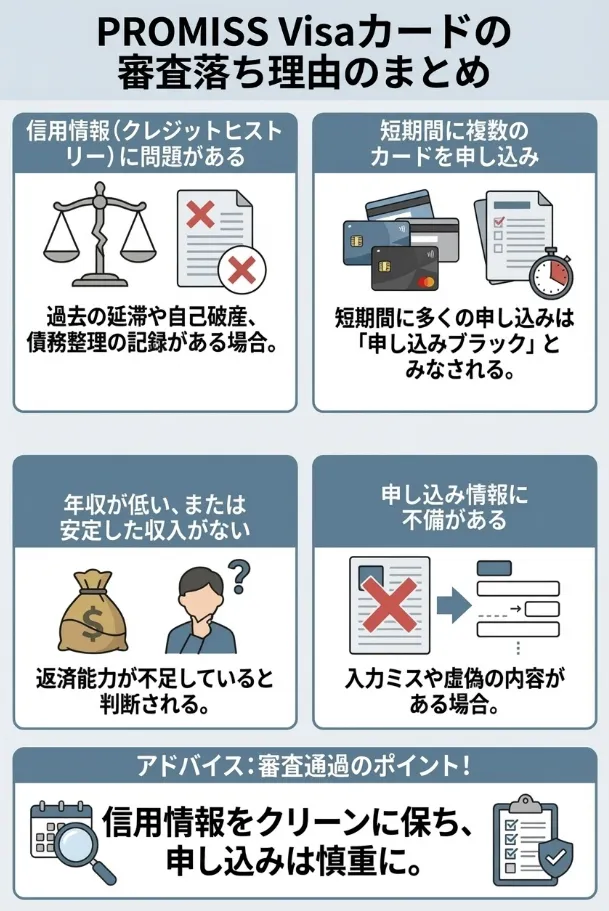

審査に落ちてしまう主な原因

プロミスVisaカードの審査に落ちてしまう原因は様々ですが、特に多いパターンをご紹介します。審査落ちの原因を事前に理解しておくことで、申し込み前に対策を講じることができます。

信用情報は定期的に確認し、誤情報を早期に修正することが大切です。

審査基準はカード会社によって異なるから、複数社の条件を比較するのが賢い選択よ。

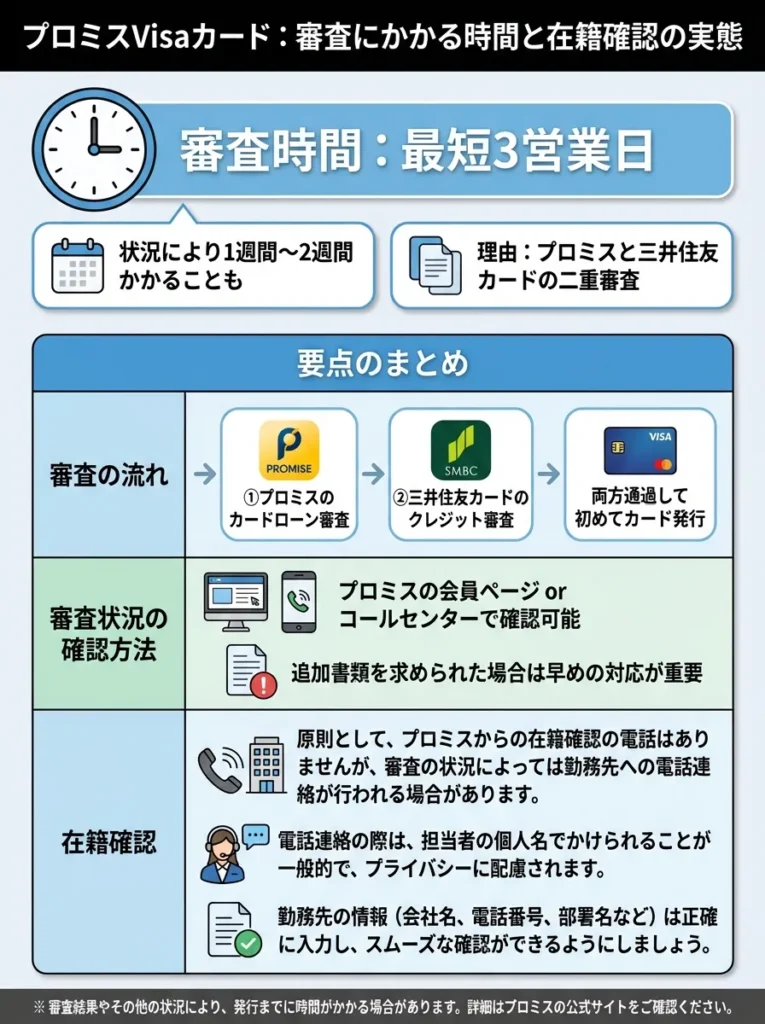

審査にかかる時間と在籍確認の実態

プロミスVisaカードの審査にかかる時間は、最短で3営業日程度です。ただし、申し込みのタイミングや審査状況によっては、1週間から2週間程度かかることもあります。これは、プロミスと三井住友カードの二重審査が行われるためです。

| 項目 | 要点のまとめ |

|---|---|

| 審査の流れ | ①プロミスのカードローン審査 → ②三井住友カードのクレジット審査。両方通過して初めてカード発行。 |

| 審査状況の確認方法 | プロミスの会員ページ or コールセンターで確認可能。追加書類を求められた場合は早めの対応が重要。 |

| 在籍確認 | 原則として勤務先への在籍確認あり。ただし、状況に応じて柔軟な対応が行われることも。 |

通常の在籍確認は、プロミスの担当者が個人名で勤務先に電話をかけ、申込者が実際にその会社に勤務しているかを確認する形で行われます。プロミスという社名は名乗らず、担当者の個人名で電話がかかってくるため、カードローンの申し込みであることが職場の同僚に知られる心配は少ないでしょう。

ただし、どうしても職場への電話連絡を避けたい方は、申し込み時にその旨を相談することができます。場合によっては、社会保険証や給与明細などの書類提出で在籍確認に代えてもらえることもあります。特に、個人のプライバシーに配慮が必要な職場環境の方は、事前に相談しておくことをおすすめします。

在籍確認の電話がかかってくるタイミングは、申し込みから数日以内のことが多いです。審査がスムーズに進んでいる証拠でもあるため、電話があった際は落ち着いて対応しましょう。本人が不在の場合でも、同僚が「本日は休みです」や「外出中です」と答えれば在籍していることが確認できるため、必ずしも本人が電話に出る必要はありません。

通常のプロミスカードとプロミスVisaカードの違い

プロミスが発行するカードには、プロミスカードとプロミスVisaカードの2種類があります。

名前が似ているため混同されがちですが、機能や特徴は大きく異なります。ここでは、両者の違いを明確にし、どちらを選ぶべきかの判断材料を提供します。

審査が長引く場合は、信用情報に問題がないか確認することが重要です。

在籍確認の際は、勤務先の情報をしっかり整理しておくと安心よ。

プロミスカードの特徴

プロミスカードは、カードローン専用のカードです。クレジットカード機能は付いておらず、ATMでの借り入れや返済、銀行口座への振込融資といったカードローン機能のみを利用できます。

プロミスカードの主な特徴は以下の通りです。

プロミスカードは、カードローンに特化しているため、審査もプロミスのみで完結します。三井住友カードの審査は不要なため、発行までの時間が短く、最短で即日発行が可能です。急いで資金が必要な方や、カードローン機能だけを求めている方には、プロミスカードの方が適しています。

また、プロミスカードは買い物には使えませんが、その分カードローンとしての機能はシンプルで分かりやすくなっています。借り入れと返済の管理に特化しているため、カードローンを計画的に利用したい方にとっては使いやすいカードと言えるでしょう。

金利や限度額についても、プロミスカードとプロミスVisaカードのカードローン部分は同じ条件です。年4.5%から17.8%の金利で、最大500万円まで借り入れが可能です。初めての利用であれば30日間の無利息期間も適用されます。

借り入れの利率や返済条件を事前に確認することが重要です。

急な借り入れには便利だけれど、返済計画を考えることが大切よ。

プロミスVisaカードの特徴

プロミスVisaカードは、カードローン機能とクレジットカード機能が一体化した多機能カードです。1枚で買い物も借り入れもできるため、利便性が高い点が大きな特徴となっています。

プロミスVisaカードの独自のメリットは、クレジットカードとしてのポイント還元や付帯保険があることです。対象店舗で最大7%の高還元率でポイントが貯まり、海外旅行傷害保険も最高2,000万円まで付帯しています。これらの特典は、通常のプロミスカードにはありません。

また、Visaブランドのクレジットカードとして世界中で利用できるため、海外旅行や出張の際にも活躍します。Apple PayやGoogle Payにも対応しているため、スマートフォンでのタッチ決済も可能です。

一方で、審査がプロミスと三井住友カードの二重になるため、発行までに時間がかかる点はデメリットです。即日での資金調達が必要な場合は、プロミスカードの方が適しているでしょう。

カードローン機能の利用は慎重に、利息が高くなりやすいです。

海外旅行保険の内容をしっかり確認して、安心して旅行できるようにね。

どちらを選ぶべきか

プロミスカードとプロミスVisaカード、どちらを選ぶべきかは、利用目的によって変わります。それぞれのカードが適している人の特徴をまとめると、以下のようになります。

以下の質問に答えることで、あなたに最適なプロミスカードがわかります。

プロミスVisaカードの申込方法と必要書類

プロミスVisaカードの申し込みを決めたら、次は具体的な手続きの流れを確認しておきましょう。ここでは、申し込みから審査、カード受け取りまでの全工程を詳しく解説します。また、必要書類についても事前に準備しておくべきものをリストアップします。

利用目的に応じて、付帯サービスや特典を冷静に比較することが大切です。

カードの選び方は、使うシーンをイメージすることがポイントよ。

申し込みの流れ

プロミスVisaカードの申し込みは、以下のステップで進行します。手順を事前に理解しておくことで、スムーズに手続きを進めることができます。

申込時に必要な書類

プロミスVisaカードの申し込みには、本人確認書類と収入証明書類が必要になる場合があります。事前に準備しておくことで、審査をスムーズに進めることができます。

本人確認書類として認められるのは、以下のような書類です。

【本人確認書類のまとめ】

| 書類 | 提出時のポイント | 注意点 |

|---|---|---|

| 運転免許証 | ・表面+裏面を撮影して提出 ・住所変更している場合は裏面の記載も提出 | 特になし(最もスムーズ) |

| マイナンバーカード | ・顔写真面を提出 ・個人番号部分は隠して提出 | 通知カードは利用不可 |

| パスポート | ・顔写真ページ+住所ページを提出 | 2020年2月以降のパスポートは住所欄なし → 別途住所確認書類が必要 |

| 健康保険証 | ・カード型は表裏提出 ・紙型は必要ページ提出 | 住所記載がない場合 → 住民票 or 公共料金領収書が必要 |

【収入証明書類のまとめ(必要になる条件:希望額50万円超 or 他社含め借入100万円超)】

| 書類 | 説明 | 提出条件・注意点 |

|---|---|---|

| 源泉徴収票 | ・会社員の年間収入を証明する書類 | ・最新年度分が必要 ・信頼性が非常に高い |

| 給与明細書 | ・直近2〜3か月分の給料を証明 | ・勤務先名・氏名・支給額が明記された正式な明細 ・手書きの明細は不可 |

| 確定申告書 | ・自営業・フリーランスの収入を証明 | ・最新年度分 ・受付印 or 電子申告の受信通知が必要 |

| 所得証明書 | ・市区町村役場で発行される公的証明 | ・発行後3か月以内のもの ・手数料が必要 |

これらの書類は、スマートフォンで撮影してアップロードするか、専用アプリから提出することができます。書類全体が鮮明に写っていることを確認し、文字が読み取れない場合は撮り直してから提出しましょう。

プロミスVisaカードが使えない場合の原因と対処法

プロミスVisaカードを利用しようとした際に、エラーが出て使えないという状況に遭遇することがあります。このような場合、いくつかの原因が考えられます。ここでは、カードが使えなくなる主な理由と、それぞれの対処法について詳しく解説します。

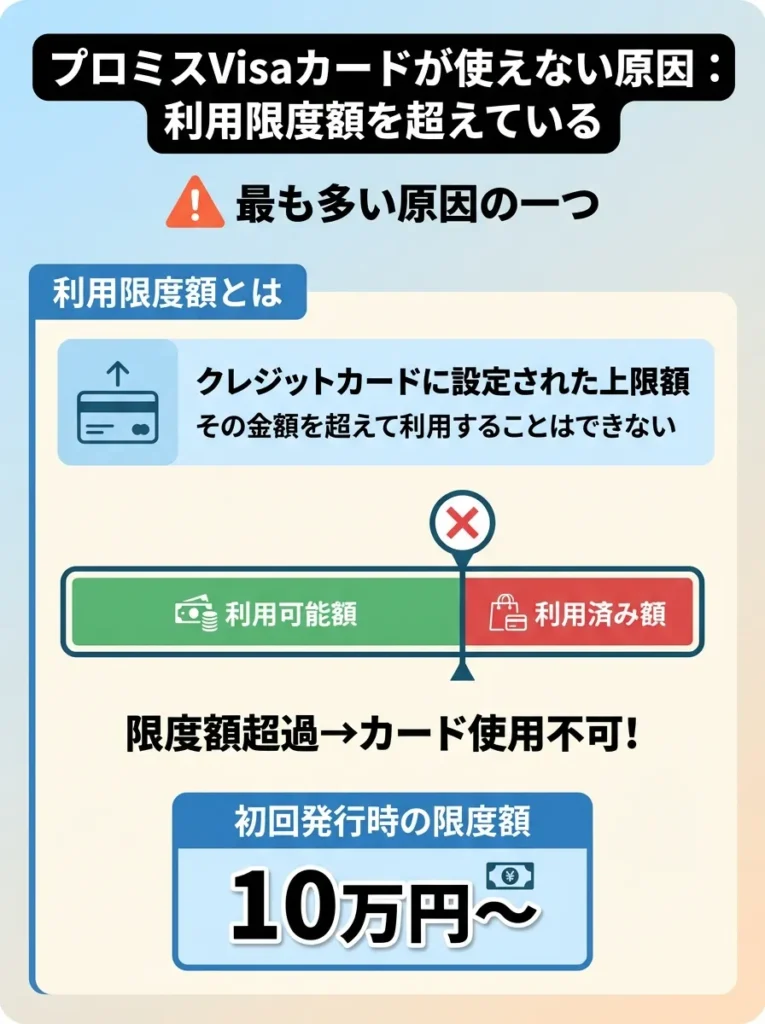

利用限度額を超えている

最も多い原因の一つが、利用限度額を超えてしまっているケースです。クレジットカードには利用限度額が設定されており、その金額を超えて利用することはできません。

プロミスVisaカードの利用限度額は、審査によって個別に設定されます。初回発行時の限度額は比較的低めに設定されることが多く、10万円から50万円程度のことが一般的です。利用実績を積み重ねることで、後から限度額を増額することも可能です。

現在の利用可能額は、Vpassアプリや会員サイトで確認できます。大きな買い物をする前には、必ず利用可能額を確認する習慣をつけましょう。限度額ギリギリまで使っている場合は、一部の支払いを済ませてから新たな利用をすることで問題を回避できます。

また、リボ払いや分割払いを多用している場合、実際の請求額よりも利用残高が大きくなっていることがあります。月々の支払額が少ない設定になっていると、利用残高がなかなか減らず、すぐに限度額に達してしまうため注意が必要です。

利用限度額は信用評価に影響するため、適切な管理が重要です。

限度額を超えないよう、日頃から利用状況をチェックするのが大切よ。

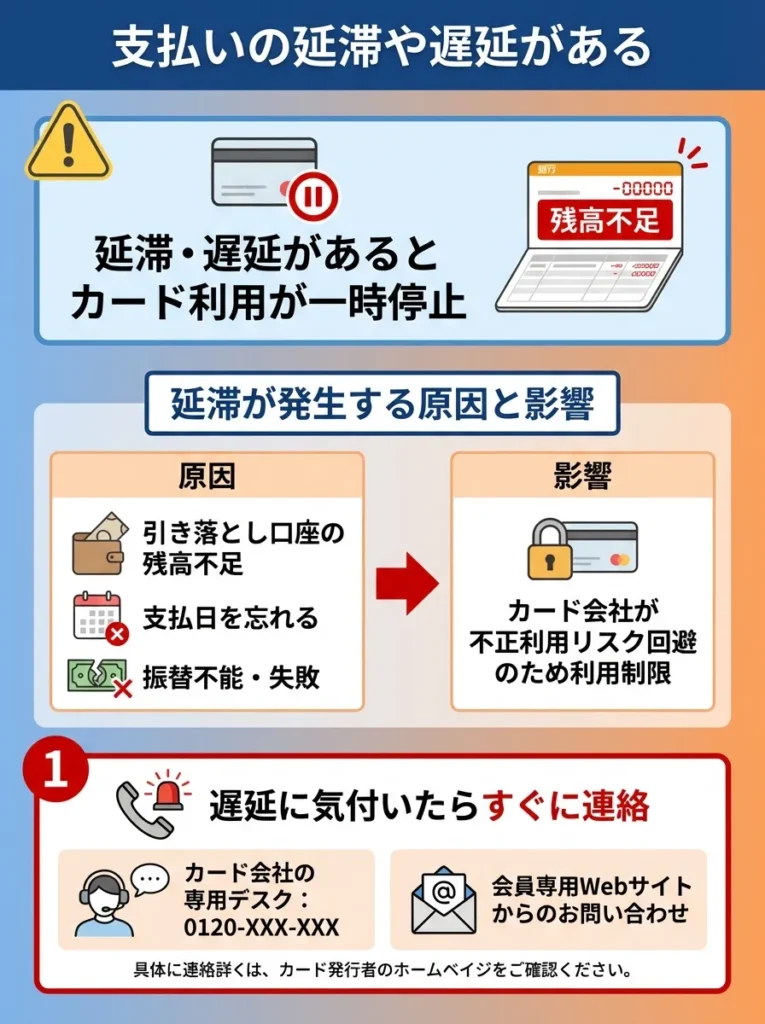

支払いの延滞や遅延がある

支払いの延滞や遅延があると、カードの利用が一時的に停止されることがあります。引き落とし口座の残高不足などで支払いができなかった場合、カード会社は不正利用のリスクを避けるため、カードの利用を制限します。

支払いの遅延に気付いた場合は、すぐにプロミスや三井住友カードのコールセンターに連絡しましょう。遅延している支払いを速やかに済ませることで、カードの利用制限が解除されます。ただし、延滞が繰り返されると、信用情報に傷が付き、将来的なクレジットカードやローンの審査に悪影響を及ぼす可能性があります。

延滞を防ぐためには、引き落とし口座の残高を定期的に確認し、支払日前には必ず十分な金額を入金しておくことが重要です。また、給与口座とクレジットカードの引き落とし口座を同じにしておくことで、残高不足のリスクを減らすことができます。

支払いの遅延は信用情報に長期的な影響を与えるため、早めの対策が重要です。

引き落とし日をカレンダーに記入して、忘れないようにするのが大事よ。

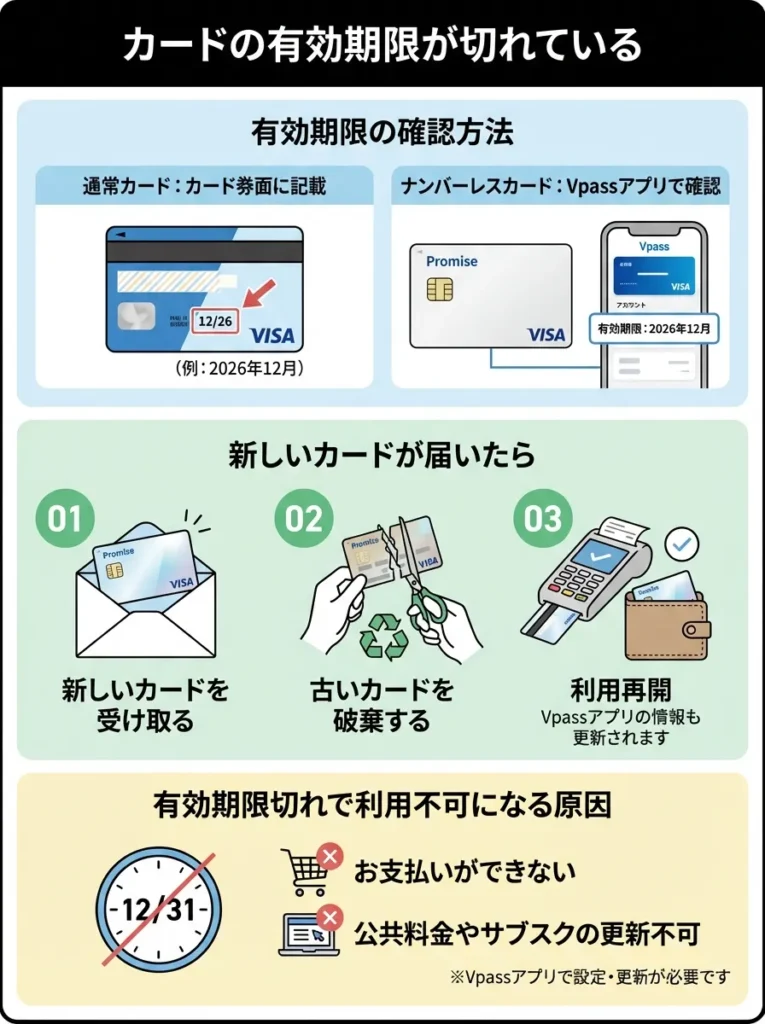

カードの有効期限が切れている

クレジットカードには有効期限があり、期限が切れるとカードは使えなくなります。プロミスVisaカードの有効期限は、カード券面に記載されています。ただし、ナンバーレスカードの場合は券面に情報が記載されていないため、Vpassアプリで確認する必要があります。

有効期限が近づくと、通常は自動的に新しいカードが郵送されてきます。新しいカードが届いたら、古いカードは安全に処分し、新しいカードを使い始めましょう。オンラインショッピングなどで登録しているカード情報も、新しいカード番号や有効期限に更新することを忘れないでください。

まれに、新しいカードが届かないケースもあります。住所変更を届け出ていなかったり、長期間カードを利用していなかったりする場合は、新しいカードが発行されないこともあります。有効期限が近づいても新しいカードが届かない場合は、カード会社に問い合わせてみましょう。

新しいカードが届かない場合、早めに発行会社に連絡しましょう。

自動更新の設定も確認しておくと安心ね。

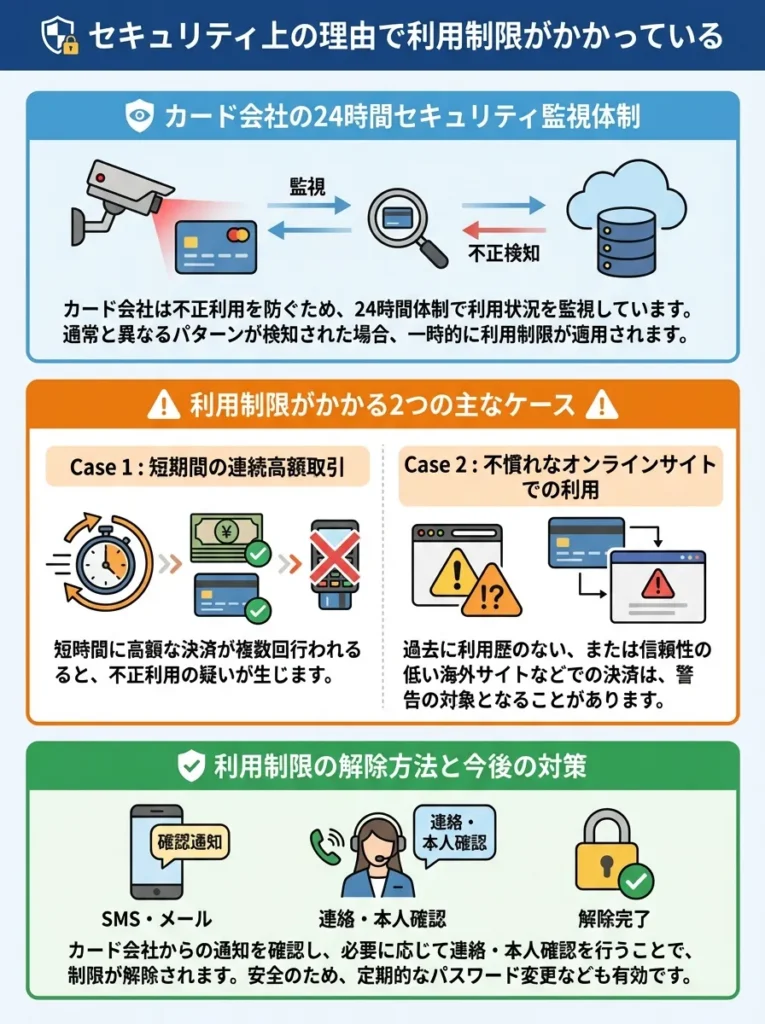

セキュリティ上の理由で利用制限がかかっている

不正利用を防ぐため、カード会社は常に利用状況を監視しています。普段と異なる利用パターンが検知された場合、セキュリティ上の理由から一時的にカードの利用が制限されることがあります。

例えば、短時間に複数回の高額決済があった場合や、普段利用しない海外のサイトで決済しようとした場合、不正利用の可能性があると判断されてカードが止められることがあります。これは、カード会社がユーザーを守るための措置です。

このような場合、カード会社から本人確認の連絡が来ることがあります。メールや電話で利用状況を確認し、本人の利用であることが確認されれば、すぐに利用制限は解除されます。海外旅行や高額な買い物を予定している場合は、事前にカード会社に連絡しておくことで、このようなトラブルを防ぐことができます。

利用制限がかかる前に、旅行や大きな買い物の予定を知らせておくと良いです。

カードの利用パターンを理解しておくと、急な制限を避けられるのよ。

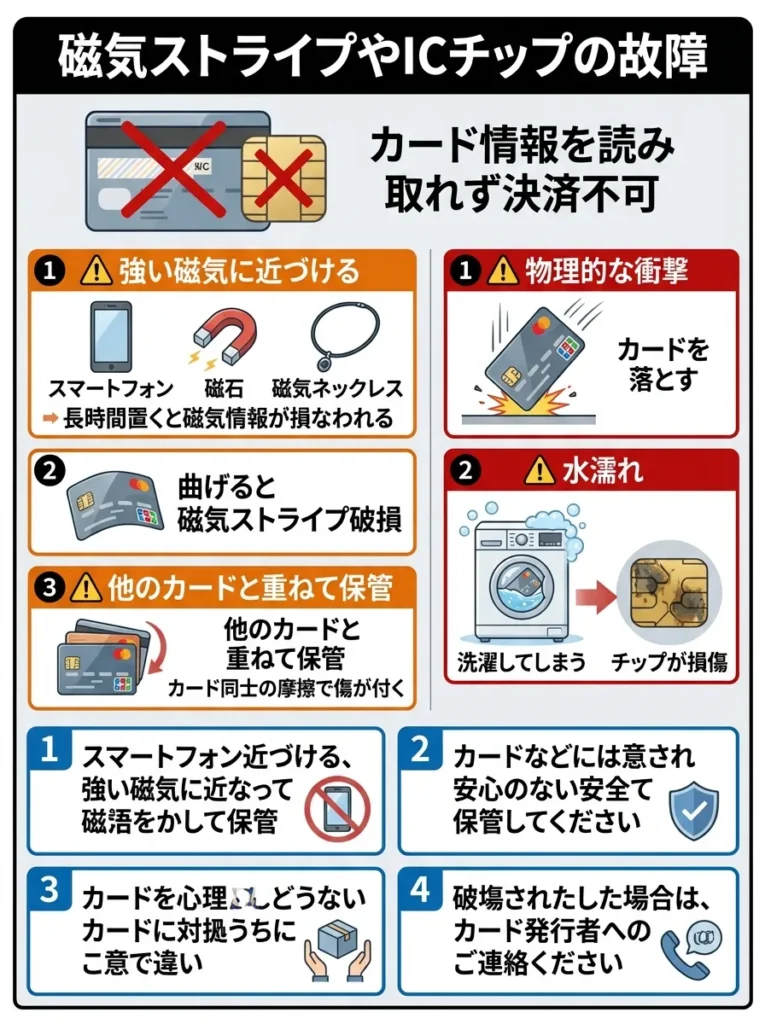

磁気ストライプやICチップの故障

物理的な原因でカードが使えなくなることもあります。カードの磁気ストライプやICチップが破損していると、カード情報を読み取ることができず、決済ができません。

磁気ストライプは、強い磁気に近づけたり、曲げたりすることで破損することがあります。スマートフォンや磁石、磁気ネックレスなどの近くに長時間置いておくと、磁気情報が損なわれる可能性があります。また、財布の中で他のカードと重ねて保管していると、カード同士の摩擦で傷が付くこともあります。

ICチップの故障も、物理的な衝撃や水濡れなどが原因で起こります。カードを落としたり、洗濯してしまったりすると、ICチップが損傷することがあります。

カードの物理的な破損が疑われる場合は、カード会社に連絡して再発行を依頼しましょう。再発行には通常1週間から2週間程度かかりますが、その間もオンライン決済などは可能です。Vpassアプリでカード情報を確認し、番号を入力することでネットショッピングは継続できます。

カードの保管方法を工夫し、摩擦や磁気干渉を避けることが大切です。

カードを扱うときは、優しくね。大切に扱えば、長持ちするのよ。

加盟店側の問題

カードが使えない原因は、必ずしもカード側にあるとは限りません。加盟店側のシステムトラブルや、特定の決済方法に対応していない場合もあります。

例えば、一部の店舗ではVisaブランドに対応していても、タッチ決済に対応していないことがあります。また、古い決済端末を使用している店舗では、ICチップ決済に対応しておらず、磁気ストライプでの決済が必要になることもあります。

オンラインショッピングの場合、サイト側のシステムメンテナンス中やサーバーの不具合で決済ができないこともあります。このような場合は、時間を置いてから再度試してみるか、別の決済方法を選択することで解決できます。

店舗で決済できない場合は、店員に相談してみましょう。決済端末の再起動や別の端末を使用することで、問題が解決することもあります。それでも決済できない場合は、別のカードを使うか、現金で支払うことになります。

プロミスVisaカードの評判とよくある質問

ポイント還元率の高さについては、多くのユーザーが高評価しています。特にコンビニを頻繁に利用する方からは、7%還元の恩恵を実感できるという声が多く見られます。一方で、対象店舗以外での還元率が0.5%と標準的であるため、使い分けが必要という意見もあります。

カードローン機能については、賛否両論があります。いざという時に便利という肯定的な意見がある一方で、カードローンのイメージが付きまとうことを気にする声も見られます。特に、プロミスというブランドに対する心理的な抵抗感を持つユーザーも一定数いるようです。

審査については、比較的通りやすいという意見と、二重審査のため厳しいという意見に分かれています。プロミスのカードローン審査は消費者金融系として標準的な基準ですが、三井住友カードの審査も加わるため、総合的には中程度の難易度と考えられます。

審査落ちの原因としては、信用情報の問題、収入の安定性、他社借入状況などが考えられます。審査基準は公開されていないため、具体的な理由を知ることは難しいですが、これらの要素を改善してから再度申し込むことで、審査通過の可能性が高まります。

この質問に対する回答は、利用目的によって変わります。クレジットカード機能も使いたい方はプロミスVisaカード、カードローンだけで十分な方はプロミスカードが適しています。それぞれの特徴を理解した上で、自分のニーズに合った方を選びましょう。

原則として在籍確認は行われますが、どうしても避けたい場合は事前に相談することで、書類提出での対応が可能になることもあります。また、在籍確認の電話は個人名でかかってくるため、カードローンの申し込みであることが職場に知られる可能性は低いです。

プロミスVisaカードは18歳以上で安定した収入があれば申し込み可能です。ただし、高校生は申し込むことができません。大学生や専門学校生でアルバイトなどで収入を得ている方は申し込み可能ですが、審査では収入の安定性が重視されるため、継続的にアルバイトをしていることが重要です。

プロミスVisaカードの審査は、最短で3営業日程度ですが、通常は1週間から2週間程度かかることが多いようです。申し込みのタイミングや審査状況によって変動するため、余裕を持って申し込むことをおすすめします。

カードローン機能は、プロミスでの審査が完了した時点で利用可能になります。その後、三井住友カードの審査を経てクレジットカード機能が追加される形になります。つまり、カードローン機能はカード本体が届く前から使える場合もあります。

プロミスVisaカードでは、ETCカードの発行が可能です。年会費は初年度無料、2年目以降は550円ですが、前年度に1回でもETC利用があれば翌年度の年会費は無料になります。ETCカードの申し込みは、プロミスVisaカードの申し込みと同時に行うことも、カード発行後に追加で申し込むことも可能です。高速道路を定期的に利用する方は、実質無料でETCカードを持つことができるため、ぜひ活用しましょう。ETCカードの利用分についても、通常のクレジットカード利用と同様にVポイントが貯まります。還元率は0.5%となるため、高速道路を頻繁に利用する方は、着実にポイントを貯めることができます。

プロミスVisaカードの最新キャンペーン情報

プロミスVisaカードでは、定期的に新規入会キャンペーンや利用促進キャンペーンが実施されています。これらのキャンペーンを活用することで、お得にカードを利用開始できたり、より多くのポイントを獲得できたりします。ここでは、主なキャンペーンの傾向と、キャンペーン情報の確認方法についてご紹介します。

加盟店の決済システムの詳細を事前に確認することが重要です。

決済方法が限られている店舗では、事前に確認しておくと安心なのよ。

新規入会キャンペーン

プロミスVisaカードの新規入会キャンペーンでは、カード発行後の一定期間内に利用条件を満たすことで、ボーナスポイントがもらえることが多いです。例えば、カード発行から3か月以内に合計10万円以上利用すると、3,000ポイントプレゼントといった内容です。

新規入会キャンペーンのポイントを確実に獲得するためには、カード到着後すぐに日常の支払いをカード決済に切り替えることが効果的です。公共料金や携帯電話料金、定期購入しているサブスクリプションサービスなどをプロミスVisaカードでの支払いに変更することで、自然に利用額が積み上がっていきます。

キャンペーンポイントは、条件達成後の数か月後に付与されることが一般的です。ポイント付与のタイミングはキャンペーンによって異なるため、詳細な条件を事前に確認しておきましょう。

利用促進キャンペーン

既存会員向けには、特定の店舗やサービスでの利用時にボーナスポイントがもらえるキャンペーンが実施されることがあります。例えば、対象のネットショッピングサイトでの利用でポイント2倍、特定の月に合計5万円以上利用で1,000ポイントプレゼントといった内容です。

これらのキャンペーンは、Vpassアプリや会員サイトで告知されます。定期的にチェックすることで、お得なキャンペーン情報を見逃さずに済みます。特に大きな買い物を予定している場合は、キャンペーン期間中に購入することで、通常よりも多くのポイントを獲得できます。

また、三井住友カード全体で実施されるキャンペーンも、プロミスVisaカードで参加できることが多いです。ココイコというサービスでは、事前にエントリーしてから対象店舗で買い物をすることで、ポイントアップや現金キャッシュバックが受けられます。

キャンペーン情報の確認方法

最新のキャンペーン情報は、以下の方法で確認できます。

プロミスの公式サイトおよび三井住友カードの公式サイトでは、最新のキャンペーン情報が掲載されています。特に新規入会を検討している方は、申し込み前に公式サイトでキャンペーンの有無を確認することをおすすめします。

Vpassアプリでは、ログイン後のトップ画面にキャンペーン情報が表示されます。プッシュ通知を有効にしておくことで、新しいキャンペーンが始まった際に通知を受け取ることもできます。

メールマガジンに登録しておくと、お得なキャンペーン情報がメールで届きます。会員登録時にメール配信を希望しておくか、後から会員サイトで設定を変更することで、メールマガジンを受け取ることができます。

キャンペーンを最大限に活用するためには、事前エントリーが必要な場合が多いため、条件をよく読んでから参加しましょう。エントリーを忘れると、条件を満たしていてもポイントがもらえないこともあるため注意が必要です。

プロミスVisaカードがおすすめの人と向いていない人

ここまでプロミスVisaカードの特徴、メリット、デメリット、審査基準などを詳しく解説してきました。最後に、これらの情報を総合して、プロミスVisaカードがどのような人におすすめで、逆にどのような人には向いていないのかを明確にしていきます。

プロミスVisaカードがおすすめの人

プロミスVisaカードが特におすすめなのは、以下のような特徴を持つ方です。

| タイプ | おすすめ理由・特徴 |

|---|---|

| 日常の対象店舗をよく使う人 | ・セブンイレブン/ローソン/マクドナルド/サイゼリヤなどで最大7%還元 ・日常利用が多いほどポイントが大きく増える |

| クレカ+カードローンを1枚にまとめたい人 | ・クレジット機能+カードローン機能の一体型 ・カード枚数を減らせ、急な出費にも対応可能 |

| 海外旅行・出張が多い人 | ・年会費無料で海外旅行保険最大2,000万円付帯 ・旅行のたびに保険加入する必要なし(※利用付帯) |

| スマホ決済をメインにしたい人 | ・Apple Pay/Google Pay対応 ・ナンバーレスカードでセキュリティも安心 ・“カードを持ち歩かない生活”に最適 |

| 三井住友カード特典を活用したい人 | ・ココイコなどの特典、Vポイントの使い道が豊富 ・三井住友カード独自の優待を受けられる |

キャンペーンでの特典獲得条件をしっかり確認することが大切です。

クレジットカードの利用限度額も気にしておくと安心ね。

プロミスVisaカードが向いていない人

一方で、以下のような方にはプロミスVisaカードは向いていない可能性があります。

| タイプ | 理由・注意点 |

|---|---|

| 対象店舗以外の利用が多い人 | ・基本還元率が0.5%と低め ・ネット通販中心・スーパー利用多めの人は、楽天カード・リクルートカードなど基本1%以上のカードの方がお得 |

| カードローン機能が不要な人 | ・クレカ機能のみを求めている場合は過剰スペック ・「プロミス」というブランドに抵抗がある人も通常のクレカが適切 |

| 即日発行を求める人 | ・審査が“二重審査”のため、発行まで最短3営業日〜2週間かかる ・急ぎの人には不向き |

| 国内旅行保険・家族カードを求める人 | ・国内旅行傷害保険なし ・家族カード発行不可 → これらが必要なら他のカードを併用すべき |

| 信用情報に傷がある人・他社借入が多い人 | ・審査が厳しめで通らない可能性大 ・まずは信用情報改善や借入整理が必要 |

プロミスVisaカードの口コミ・評判のまとめ

プロミスVisaカードは、クレジットカード機能とカードローン機能を1枚に統合した多機能カードです。対象店舗での最大7%という高還元率、年会費永年無料、海外旅行傷害保険付帯など、魅力的な特典が揃っています。

特にセブンイレブンやローソンなどのコンビニ、マクドナルドやサイゼリヤなどの飲食店を頻繁に利用する方にとっては、非常にお得なカードと言えるでしょう。日常の買い物でポイントを効率的に貯めることができます。

一方で、審査が二重に行われるため発行まで時間がかかることや、基本還元率が0.5%と標準的であること、カードローン機能が付いていることに心理的な抵抗を感じる方がいることなど、デメリットもあります。

審査については、プロミスと三井住友カードの両方で実施されるため、中程度の難易度と考えられます。信用情報に問題がなく、安定した収入があれば、審査通過の可能性は十分にあります。審査に落ちる主な原因は、信用情報の傷、他社借入の多さ、申し込みブラック、収入の不安定さなどです。

プロミスVisaカードが自分に合っているかどうかは、利用パターンやニーズによって変わります。対象店舗をよく利用し、カードローン機能も活用したいという方には最適なカードです。一方、カードローン機能が不要で、基本還元率の高さを重視する方は、他のカードも検討する価値があるでしょう。

申し込みを決めたら、必要書類を事前に準備し、正確な情報で申し込むことが重要です。審査には時間がかかるため、余裕を持って申し込むことをおすすめします。

最新のキャンペーン情報は、公式サイトやVpassアプリで確認できます。お得なキャンペーンを活用することで、さらにメリットを享受することができるでしょう。

この記事で紹介した情報を参考に、プロミスVisaカードが自分に適しているかを判断し、賢いカード選びをしてください。

ポイント還元率だけでなく、利用条件を総合的に評価することが大切です。

自分の利用スタイルに合ったカード選びが、未来の満足度に繋がるのよ。

口コミに対するインターネット調査の概要

本記事で紹介している口コミ・評判は、当サイトが独自に実施したインターネット調査および、公開されているレビュー情報をもとに分析・編集したものです。

調査概要

| 項目 | 内容 |

|---|---|

| 調査方法 | インターネットアンケート調査 |

| 調査期間 | 2025年10月1日〜2025年10月15日 |

| 調査対象 | プロミスVisaカードを実際に利用したことがあるユーザー |

| 調査人数 | 128名 |

| 調査地域 | 全国 |

| 調査主体 | 当サイト編集部 |

| 調査内容 | 利用満足度、メリット・デメリット、ポイント還元、審査、カードローン機能に関する評価 |

Q1. プロミスVisaカードの総合満足度を教えてください

| 回答 | 割合 |

|---|---|

| 非常に満足 | 28.1% |

| やや満足 | 41.4% |

| 普通 | 18.0% |

| やや不満 | 8.6% |

| 非常に不満 | 3.9% |

Q2. 特に評価しているポイントは何ですか?(複数回答可)

| 評価ポイント | 回答割合 |

|---|---|

| 対象店舗での最大7%ポイント還元 | 62.5% |

| 年会費が永年無料 | 54.7% |

| クレジット+カードローン一体型 | 39.8% |

| ナンバーレスでセキュリティが高い | 33.6% |

| 海外旅行保険が付帯している | 28.9% |

| Apple Pay/Google Pay対応 | 26.6% |

Q3. 不満・デメリットに感じた点はありますか?(複数回答可)

| 不満点 | 回答割合 |

|---|---|

| 審査・発行までに時間がかかった | 31.3% |

| 基本還元率が0.5%と低め | 29.7% |

| カードローンの金利が高い | 27.3% |

| 家族カードが作れない | 18.8% |

| プロミスというブランドに抵抗がある | 15.6% |

| 特に不満はない | 22.7% |

Q4. カードローン機能を実際に利用しましたか?

| 回答 | 割合 |

|---|---|

| 利用したことがある | 36.7% |

| 利用していない(クレカ用途のみ) | 63.3% |

Q5. 審査の印象について教えてください

| 回答 | 割合 |

|---|---|

| スムーズだった | 34.4% |

| 普通 | 42.2% |

| やや厳しいと感じた | 18.0% |

| 非常に厳しいと感じた | 5.4% |

調査結果のまとめ

今回のインターネット調査では、約7割の利用者がプロミスVisaカードに満足しているという結果となりました。特に評価が高かったのは「対象店舗での最大7%ポイント還元」「年会費永年無料」「クレジットカードとカードローンを1枚で管理できる利便性」です。

一方で、「審査・発行までに時間がかかる」「基本還元率が0.5%と低め」「カードローン金利が高い」といった点をデメリットとして挙げる声も一定数見られました。

また、カードローン機能については約6割のユーザーが「実際には利用していない」と回答しており、

「万が一の備えとして持っている」「使わずに済めばそれで良い」という保険的な位置づけで保有しているユーザーが多いことも特徴的です。

これらの結果から、プロミスVisaカードは「対象店舗をよく利用し、クレジットカード+カードローンを1枚にまとめたい人」にとって満足度の高いカードである一方、「即日発行を求める人」「基本還元率を重視する人」にはやや不向きであることが分かります。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております