・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

ゴールドカードを活用してより充実したライフスタイルを送りたいと考える方にとって、「最強の2枚」の組み合わせを見つけることは重要な課題です。単体では補えない弱点を相互に補完し、年会費に見合った価値を目指せる戦略的な2枚持ちによって、ポイント還元率の最大化、付帯保険の充実、空港ラウンジサービスの拡充など、多方面でのメリットを実現できます。

本記事では、金融商品の専門家として数多くのクレジットカードを分析してきた経験をもとに、真に価値のあるゴールドカード2枚の組み合わせを厳選し、それぞれの特徴や相性、選び方のポイントまで詳しく解説いたします。

年会費負担を最小限に抑えながら最大限の恩恵を受けられる、実用性の高い組み合わせをご提案します。

参考記事:クレジットカード最強の2枚

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

専門家が厳選する最強のゴールドカード2枚組み合わせランキング

数あるゴールドカードの中から、実際の利用価値と相性を徹底検証した結果、以下の組み合わせが優秀であると判断いたします。各組み合わせは、年会費対効果、ポイント還元率、付帯サービス、国際ブランドバランスなどを総合的に評価しています。

カードの特典は年会費以上の価値があるか、慎重に比較検討してください。

特典の相性や使い方が、ライフスタイルにどう影響するか考えてみてね。

第1位 三井住友カード ゴールド(NL)× JCB CARD W

バランスの取れた最強コンビとして推奨する組み合わせです。メインカードには年会費実質無料化が可能な三井住友カード ゴールド(NL)、サブカードには完全年会費無料の高還元カード JCB CARD W を選択することで、コストパフォーマンスと利便性を両立しています。

基本スペック比較表

| 項目 | 三井住友カード ゴールド(NL)-1.webp) | JCB CARD W |

|---|---|---|

| 年会費 | 5,500円(年100万円利用で永年無料) | 永年無料 |

| 基本還元率 | 0.5% | 1.0% |

| 最大還元率 | 7%(対象店舗タッチ決済時) | 10.5%(優待店利用時) |

| 国際ブランド | Visa・Mastercard | JCB |

| 海外旅行保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) |

| 空港ラウンジ | 国内主要空港無料 | なし |

| URL | 公式サイトを見る | 公式サイトを見る |

この組み合わせの最大の魅力は、相互補完性の高さにあります。三井住友カード ゴールド(NL)はコンビニ・飲食店での高還元率と充実した付帯サービスを提供し、JCB CARD W はネット通販やJCB加盟店での高還元率を実現します。

三井住友カード ゴールド(NL)優待店

- セブン-イレブン、ローソン:最大7%

- マクドナルド、ドトール:最大7%

- サイゼリヤ、ガスト:最大7%

JCB CARD W優待店

- スターバックス:10.5%

- Amazon:3倍(還元率2.0%相当)

- セブン-イレブン:3倍(還元率1.5%相当)

年間100万円の利用を達成すれば、三井住友カード ゴールド(NL)の年会費が永年無料となり、さらに10,000ポイントのボーナスも獲得できます。これにより実質的に年会費負担なしで最強の2枚を維持可能です。

年会費対効果シミュレーション

月間利用額85,000円程度で年間100万円を達成し、以下の恩恵を受けられます。

- 年会費:実質無料(5,500円→0円)

- ボーナスポイント:10,000ポイント(10,000円相当)

- 空港ラウンジ利用権:年6回利用で約12,000円相当の価値

口コミ・評判

※以下は個人の感想であり、効果を保証するものではありません。実際の利用価値は個人の利用状況により異なります。

「メインを三井住友ゴールド、サブをJCB CARD Wにしてから、ポイント獲得効率が向上しました。コンビニでのタッチ決済7%還元はお得で、年会費無料条件の達成も目指せます。JCB CARD WはAmazonでの買い物で重宝しており、2枚の使い分けが完璧にできています」(30代・会社員)

「年100万円の利用で三井住友ゴールドが永年無料になる仕組みが嬉しいです。ボーナスポイント10,000円分も含めると、利用状況によっては年会費以上のメリットを感じることもあります。JCB CARD Wも年会費無料なので、維持コストを気にせず使えるのが魅力です」(40代・自営業)

メインカードの特典を最大限に活用するため、利用状況を定期的に見直しましょう。

年会費無料のサブカードも、利用条件をしっかり確認しておくと安心ね。

第2位 JCBゴールド × 三井住友カード(NL)

付帯保険の充実度を重視する方におすすめの組み合わせです。メインカードのJCBゴールドで手厚い保険と空港ラウンジサービスを確保し、サブカードの三井住友カード(NL)で日常使いの高還元率を実現します。

保険内容比較

| 保険種類 | JCBゴールド | 三井住友カード(NL).jpg) |

|---|---|---|

| 海外旅行保険 | 最高1億円(利用付帯) | 最高2,000万円(利用付帯) |

| 国内旅行保険 | 最高5,000万円(利用付帯) | なし |

| 航空機遅延保険 | 付帯 | なし |

| ショッピング保険 | 年500万円 | なし |

| スマホ保険 | 年5万円 | 選べる無料保険で対応可 |

| URL | 公式サイトを見る | 公式サイトを見る |

JCBゴールドは初年度年会費無料(Web申込限定)で始められ、翌年以降も11,000円という手頃な年会費で充実したサービスを利用できます。一方、三井住友カード(NL)は永年年会費無料でありながら、コンビニや飲食店で最大7%の高還元を実現します。

特典・優待サービス

JCBゴールド会員には以下の特典が付帯します。

- 国内主要空港ラウンジ無料利用

- ハワイ ホノルル空港ラウンジ無料利用

- ラウンジ・キー(海外空港ラウンジ優待価格利用)

- JCB GOLD Service Club Off(全国20万ヶ所以上の優待)

- グルメ・ゴルフ優待サービス

口コミ・評判

「海外出張が多いので、JCBゴールドの手厚い旅行保険が心強いです。航空機遅延保険まで付帯しているところも助かります。三井住友(NL)は日常使いで7%還元を狙えるので、使い分けが効果的です」(40代・商社勤務)

「初年度無料でJCBゴールドを試せたのが良かったです。空港ラウンジの質も高く、年会費11,000円なら十分元は取れています。三井住友(NL)の選べる無料保険と組み合わせると、保険面での安心感が段違いです」(30代・営業職)

付帯保険の内容を細かく比較し、自分の旅行スタイルに合ったものを選ぶことが重要です。

保険の適用条件や利用限度額をしっかり確認することが大切よ、特に海外旅行の際はね。

第3位 楽天ゴールドカード × エポスゴールドカード

年会費を抑えつつ実用性を重視したい方におすすめの組み合わせです。両カードとも条件クリアで年会費無料化が可能で、楽天経済圏とエポス優待の恩恵を最大化できます。

年会費無料化条件

| カード名 | 通常年会費 | 無料化条件 |

|---|---|---|

楽天ゴールドカード 公式サイトを見る | 2,200円 | 年会費永久割引制度なし |

エポスゴールドカード 公式サイトを見る | 5,000円 | 年50万円利用で永年無料 |

楽天ゴールドカードは年会費2,200円ながら楽天市場でポイント+2倍、国内空港ラウンジ年2回無料利用が可能です。エポスゴールドカードは年50万円利用で永年無料となり、選べるポイントアップショップで1.5%還元を実現できます。

ポイント還元戦略

楽天ゴールドカード利用で楽天市場での買い物を月3万円程度行えば、年間7,200ポイント(+2倍分)を獲得でき、年会費2,200円を大幅に上回る価値を得られます。エポスゴールドカードでは、よく利用する店舗3つを選べるポイントアップショップに登録することで、1.5%の高還元率を維持できます。

口コミ・評判

「楽天でよく買い物するので、楽天ゴールドを選びました。エポスゴールドは年50万円で永年無料になったので、維持費を気にせず使えます。マルイでの10%オフセールも魅力です」(20代・会社員)

参考記事:女性が憧れるモテるゴールドカード

ゴールドカード2枚選びで抑えるべき5つの法則

効果的な2枚持ち戦略を構築するためには、以下の法則を理解し実践することが重要です。これらの法則に従って選択することで、年会費負担を最小限に抑えながら最大限のメリットを享受できます。

楽天とエポスの特典を活用するため、利用頻度を意識することが大切です。

年会費無料化の条件をしっかり確認して、無駄にしないように気を付けてね。

法則1 メインカードの高還元エリアとサブカードの高還元エリアを重複させない

重要なのは、2枚のカードの高還元率対象店舗を戦略的に分散させることです。同じ店舗で同程度の還元率では、2枚持ちの意味が薄れてしまいます。

- メインカード:コンビニ・飲食店特化(三井住友系)

- サブカード:ネット通販・JCB加盟店特化(JCB CARD W)

- メインカード:楽天経済圏特化(楽天系)

- サブカード:リアル店舗特化(エポス系)

この分散戦略により、日常生活のほぼ全ての支払いで何らかの高還元を受けられる体制を構築できます。

還元率だけでなく、利用限度額や特典も考慮することが重要です。

カードの分散だけでなく、年会費のコストパフォーマンスも見逃さないでね。

法則2 国際ブランドを分散してリスクヘッジする

国際ブランドの分散は、利用可能店舗の拡大とリスク分散の両面で重要です。特に海外利用を考慮すると、Visa/MastercardとJCBの組み合わせが理想的です。

- Visa/Mastercard + JCB:世界中での利用可能性を確保

- Visa + Mastercard:ヨーロッパ圏での利便性向上

- JCB + American Express:国内優待とステータス性の両立

海外でのJCB利用制限や、JCB独自の優待サービスを考慮すると、異なるブランドでの2枚持ちが実用的です。

海外での利用時、各ブランドの対応状況を事前に調べておくことが大切です。

ブランドごとの特典やサービスを比較して、自分に合ったものを選ぶのが大事よ。

法則3 年会費回収の可能性を事前に試算する

2枚持ちを検討する際は、各カードの年会費と利用状況を照らし合わせて確認することが重要です。以下の要素を総合的に見ていくことで、年会費に見合うかどうかを判断しやすくなります。

- ポイント還元による回収額

- 年間ボーナスポイント

- 空港ラウンジ利用価値(1回約2,000円)

- 付帯保険の実質価値

- 各種優待サービスの利用価値

例えば、三井住友カード ゴールド(NL)の場合、年会費5,500円に対し、年100万円利用で10,000ポイント獲得により4,500円のプラス収支となります。

年会費を回収するためには、利用頻度や特典を具体的に計算することが大切です。

特典の内容だけでなく、利用シーンも考慮して選ぶことが必要よね。

法則4 付帯保険の種類と条件を相互補完させる

2枚のカードで異なる種類の保険を付帯させることで、より包括的な保障体制を構築できます。同じ種類の保険でも、条件の違いを活用して実質的な保障を拡充できます。

- メインカード:海外旅行保険(高額・利用付帯)

- サブカード:国内旅行保険 + ショッピング保険

- メインカード:旅行関連保険

- サブカード:日常生活保険(選べる無料保険等)

利用付帯条件の違いを活用し、より柔軟な保険適用を実現することも重要なポイントです。

保険の補完は内容だけでなく、免責条件も確認することが重要です。

保険の対象範囲をしっかり比較して、漏れがないように確認するのよ。

法則5 ライフスタイルの変化に対応できる組み合わせを選ぶ

長期的な利用を考慮し、ライフスタイルの変化にも対応できる柔軟性のある組み合わせを選択することが重要です。

- 転職・収入変化への対応(年会費負担の調整可能性)

- 居住地変更への対応(地域限定サービスの有無)

- 家族構成変化への対応(家族カードの条件)

- 趣味・嗜好変化への対応(優待サービスの多様性)

特に年会費無料化条件があるカードは、収入変化時のリスクヘッジとして有効です。

年代別・職業別でおすすめのゴールドカード最強の2枚

利用者の年代や職業によって適切なカード組み合わせは異なります。ここでは具体的なライフスタイルに応じた推奨パターンをご紹介します。

利用シーンに応じたカードの組み合わせを見極めることが肝要です。

柔軟なライフスタイルには、特典の多様性も大切ですわね。

20代・新社会人向け戦略

新社会人の方には、年会費負担を抑えつつ将来性のある組み合わせが適しています。クレジットヒストリーの構築と、段階的なグレードアップを見据えた選択が重要です。

推奨組み合わせ:JCB CARD W × エポスゴールドカード

この組み合わせなら、両方とも条件クリアで年会費無料化が可能で、経済的負担を最小限に抑えられます。

- JCB CARD W:39歳まで申込可能、永年無料

- エポスゴールドカード:年50万円利用で永年無料化

- 合計年会費:実質無料(条件達成後)

- ポイント還元率:両カードとも1%以上の高還元エリアあり

- JCB CARD W:Amazon、スターバックスなど日常利用

- エポスゴールド:メインカードとして年50万円利用を目指す

- 年収300万円程度でも検討可能な水準(審査結果は個人の信用状況によります)

クレジットカードの利用履歴を定期的に確認し、信用スコアを意識することが大切です。

年会費が無料でも、特典内容や利用条件をしっかりチェックするのが大事よ。

30代・ファミリー層向け戦略

家族カードの活用と教育費・住宅ローンなど大きな支出に対応できる組み合わせが適しています。

メリット詳細

- 三井住友カード ゴールド(NL):家族カード永年無料

- dカード GOLD:ドコモ利用料金10%還元

- 合計還元価値:年間10万円以上も可能

- 保険充実:家族特約付きオプションあり

利用戦略

- 夫婦でメインカードとサブカードを使い分け

- 携帯料金、光熱費などの固定費をdカード GOLDに集約

- 日常の買い物を三井住友ゴールドで高還元化

家族カードの利用時は、利用明細をしっかり管理して無駄な支出を避けるべきです。

教育費に合わせたカード選びが大切なのよ。特典や還元率を見逃さないでね。

40代・50代・管理職向け戦略

ステータス性と実用性を両立し、接待や出張などビジネスシーンでも活用できる組み合わせが重要です。

メリット詳細

- JCBゴールド:国内での信頼性とコストパフォーマンス

- アメックスゴールド:海外でのステータス性と豊富な特典

- 合計年会費:約50,000円程度(年収に応じて選択)

- 付帯サービス:最高水準の優待と保険

利用戦略

- JCBゴールド:国内出張、日常利用のメイン

- アメックス:海外出張、接待、高額決済

- 両カードの空港ラウンジサービスを最大活用

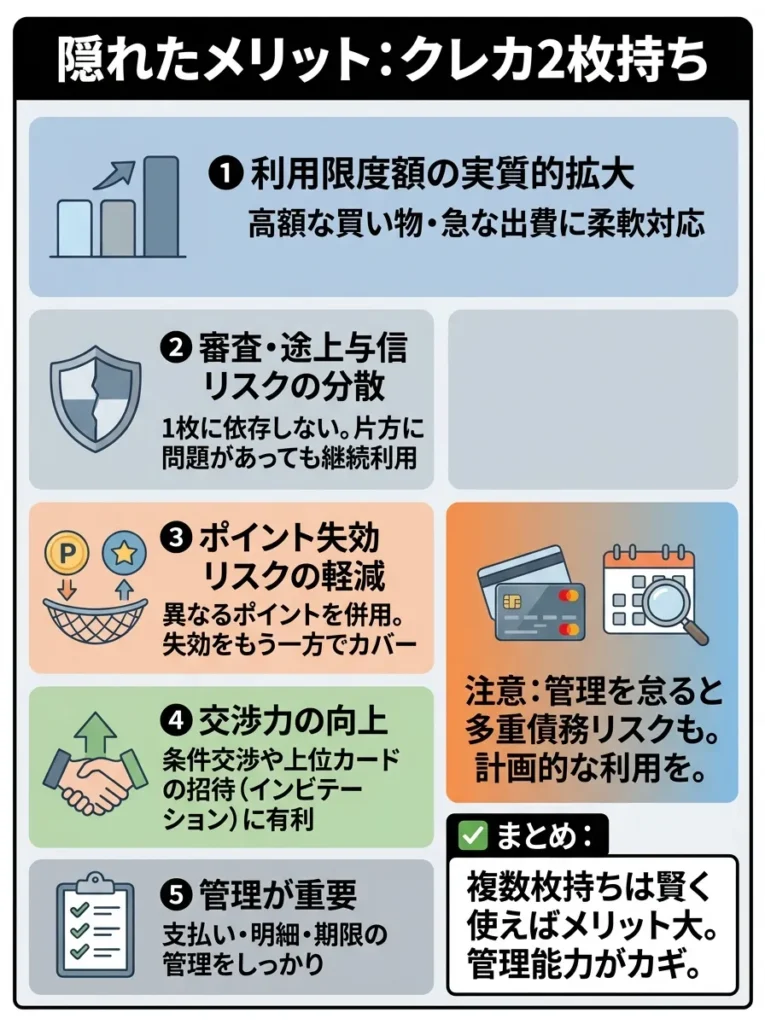

ゴールドカード2枚持ちの隠れたメリットと注意点

2枚持ち戦略には、一般的に知られていない隠れたメリットが存在する一方で、適切に管理しないとデメリットも発生します。

ビジネスシーンでは、カードの特典を最大限に活用することが重要です。

接待の際、カードのステータスが印象を左右することを忘れないでね。

隠れたメリット

利用限度額の実質的拡大

2枚持ちにより、実質的な利用可能額が大幅に拡大します。特に高額な買い物や急な出費の際に、柔軟に対応できます。

審査・途上与信リスクの分散

1枚のカードに依存せず、リスクを分散できます。万が一一方のカードに問題が生じても、もう一方で継続的にサービスを利用できます。

ポイント失効リスクの軽減

異なるポイントシステムを併用することで、一方のポイントが失効してももう一方でカバーできる安心感があります。

交渉力の向上

複数のカード会社との良好な関係を築くことで、将来的な条件交渉や上位カードへのインビテーション獲得の可能性が高まります。

複数のカード利用時は、各カードの管理をしっかり行うことが重要です。

利用限度額だけでなく、年会費や特典も比較して選ぶと良いわね。

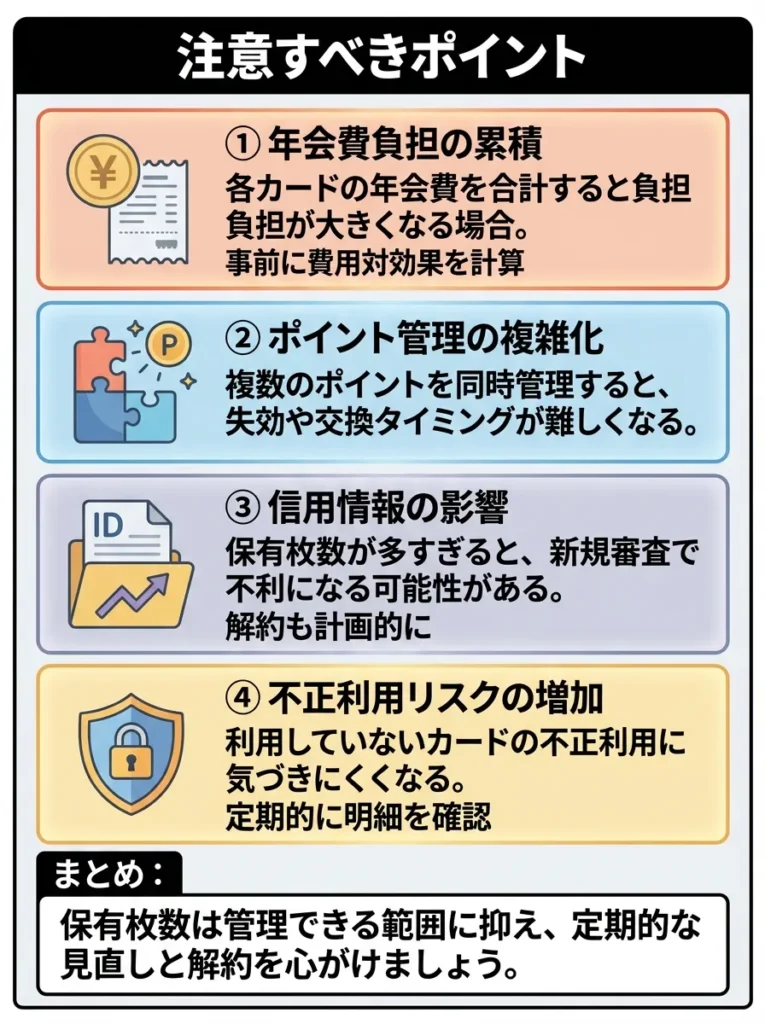

注意すべきポイント

年会費負担の累積

各カードの年会費を合計すると、相当な負担になる場合があります。事前の費用対効果計算が重要です。

ポイント管理の複雑化

複数のポイントシステムを同時管理する必要があり、失効や適切な交換タイミングの把握が困難になる場合があります。

信用情報への影響

複数カードの同時保有は信用情報に記録され、将来的な借入審査等に影響する可能性があります。

支出管理の困難化

複数のカードを使い分けることで、家計管理が複雑になり、無駄遣いが増加するリスクがあります。

ゴールドカード最強の2枚に関するよくある質問と専門家回答

年会費のコストだけでなく、特典の価値も評価しましょう。

複数のカードを使うなら、失効期限をしっかり管理することが大切よ。

Q1. ゴールドカード2枚持ちは審査に悪影響がありますか?

A1. 適切な枚数であれば大きな問題はありません。むしろ複数のカード会社で良好な支払い実績を積むことで、信用度向上につながる場合もあります。ただし、短期間での多数申込や年収に対して過度な枚数は避けるべきです。一般的に年収の3分の1程度の利用限度額総額に留めることが推奨されます。

ゴールドカードの審査基準はカード会社によって異なるため、事前に調査が必要です。

カードの特典やサービスも比較して、自分に合ったものを選ぶことが大切よ。

Q2. 2枚のカードのポイントを合算することは可能ですか?

A2. 基本的に異なるカード会社のポイントを直接合算することはできません。ただし、共通ポイント(Tポイント、dポイント、楽天ポイントなど)に交換することで実質的な合算が可能です。また、マイル交換を活用してANAやJALマイルに集約する方法も効果的です。

ポイントの交換レートを確認し、有利な方法を選ぶことが重要です。

カードの特典や利用シーンによって、効果的なポイント戦略を考えると良いわね。

Q3. 家族カードも2枚作った方が良いですか?

A3. 家族の利用パターンによります。配偶者が異なる店舗やサービスを頻繁に利用する場合、2枚の家族カードは有効です。一方、年会費が発生する場合は費用対効果を慎重に検討してください。多くのゴールドカードは家族カード1枚目が無料なので、まず1枚から始めることを推奨します。

家族カードの利用状況を定期的に見直し、必要に応じて見直しましょう。

家族のライフスタイルに合ったカード選びが大切よ、無駄を省いて賢く使いましょうね。

Q4. 海外旅行保険は2枚分適用されますか?

A4. はい、条件を満たせば複数カードの海外旅行保険を合算できます。ただし「死亡・後遺障害保険金」は高い金額のカードのみ適用され、「治療費用」「携行品損害」などは合算可能です。利用付帯条件がそれぞれ異なる場合があるため、出発前に必ず確認してください。

各カードの保険内容を詳細に比較し、適切な組み合わせを検討しましょう。

保険の適用条件をしっかり理解しておくことが大切よ。

Q5. ゴールドカードからプラチナカードへのアップグレードはしやすくなりますか?

A5. はい、ゴールドカードでの良好な利用実績はプラチナカードへのインビテーション獲得に有利です。特に年間利用額が多く、支払い遅延がない顧客は優先的にアップグレード案内を受けやすくなります。2枚持ちにより異なるカード会社からのインビテーション機会も増加します。

まとめ:あなたに適したゴールドカード最強の2枚を見つけよう

ゴールドカードの2枚持ち戦略は、適切に実行すれば年会費以上の価値を得やすい選択肢です。重要なのは、自分のライフスタイルと支出パターンを正確に把握し、それに適した組み合わせを選択することです。

- 相互補完性の確保:異なる優待店舗・サービスでの高還元率実現

- 年会費回収の見込み:事前シミュレーションによる費用対効果の確認

- 国際ブランド分散:利用可能性とリスクヘッジの両立

- ライフステージ対応:将来の変化に柔軟に対応できる組み合わせ

- 管理可能性の維持:複雑すぎない範囲での運用

本記事で推奨した「三井住友カード ゴールド(NL)× JCB CARD W」の組み合わせは、年会費負担を最小限に抑えつつ最大限のメリットを享受できる、多くの方に適した選択肢です。

最終的な選択は、あなたの年収、支出パターン、価値観によって決まります。この記事の情報を参考に、ぜひあなただけの「最強の2枚」を見つけて、より豊かなクレジットカードライフを実現してください。

※カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。

ゴールドカードの利用状況だけでなく、信用情報も確認しておくべきです。

インビテーションが来るためには、普段からの支払い管理が大切なのよ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております