・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

クレジットカード選びで「楽天カードとエポスカード、どちらを選べばいいのだろう」と悩んでいる方は多いのではないでしょうか?

年会費無料で人気の2枚ですが、ポイント還元率や特典内容には大きな違いがあります。

この記事では、楽天カードとエポスカードを11の観点から詳しく比較し、それぞれのメリット・デメリットを明らかにします。

さらに、審査難易度や海外旅行保険の違い、ゴールドカードへのアップグレード条件まで、カード選びに必要な情報を網羅的に解説しています。

この記事を読めば、あなたのライフスタイルに最適なカード選びができるだけでなく、2枚持ちの効果的な使い分け方法も理解できます。

年間数万円分のポイントを取りこぼさないために、ぜひ最後までご覧くださいね。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

【基本スペック比較表】楽天カードとエポスカード

まずは、楽天カードとエポスカードの基本情報を一覧で比較してみましょう。両カードの特徴を把握することで、自分に合ったカードを選ぶための判断基準が明確になります。

以下の表では、年会費やポイント還元率、国際ブランド、付帯保険など、カード選びで重要な項目をまとめています。

| 比較項目 | 楽天カード  公式サイト 公式サイト | エポスカード  公式サイト 公式サイト |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| ETCカード | 550円(税込) ※会員ランクにより無料 | 無料 |

| 国際ブランド | Visa / Mastercard JCB / AMEX | Visaのみ |

| 発行スピード | 約1週間〜 | 最短即日 (店頭受取り) |

| 海外旅行保険 | 最高2,000万円 (利用付帯) | 最高3,000万円 (利用付帯) |

| 国内旅行保険 | なし | なし |

| ポイント名 | 楽天ポイント | エポスポイント |

| 有効期限 | 最終獲得から1年 (実質無期限) | 加算日から2年間 |

| 電子マネー | 楽天Edy | 楽天Edy モバイルSuica |

| スマホ決済 | Apple Pay / Google Pay 楽天ペイ | Apple Pay / Google Pay EPOS PAY |

| 申込条件 | 18歳以上 | 18歳以上 |

| 家族カード | 発行可 (無料) | 発行不可 |

| ゴールドへの道 | 楽天ゴールドカード (年会費2,200円) | エポスゴールドカード (招待で永年無料) |

参考記事:楽天カードの口コミ・評判

上記の比較表から、楽天カードは還元率の高さと家族カード発行が可能な点が特徴です。一方、エポスカードは即日発行や充実した海外旅行保険、ゴールドカードの無料化条件が魅力となっています。

それでは、各項目について詳しく見ていきましょう。

【ポイント還元率を比較】日常使いで差がつく重要ポイント

クレジットカード選びで最も重要な要素の一つがポイント還元率です。

日常的に使うカードだからこそ、還元率の違いは年間で大きな差となって表れます。

楽天カードとエポスカードの還元率を詳しく比較し、どちらがお得にポイントを貯められるのか検証していきます。

還元率1.0%でポイント高還元

- 年会費永年無料(家族カードも無料)

- 基本還元率1.0%〜(エポスの2倍)

- 楽天市場で+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天ペイ利用で最大1.5%還元

全国10,000店舗で優待あり

- 年会費永年無料(ETCも無料)

- マルイで年4回10%オフ

- 海外旅行保険 最高3,000万円

- 最短即日発行(店舗受取り)

- 全国の飲食店・施設で割引優待

| 比較項目 | 楽天カード | エポスカード |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 基本還元率 | 1.0% | 0.5% |

| ETCカード | 550円(税込) ※会員ランクにより無料 | 無料 |

| 発行期間 | 約1週間〜 | 最短即日 (店舗受取) |

| 海外旅行保険 | 最高2,000万円 (利用付帯) | 最高3,000万円 (利用付帯) |

| 国際ブランド | Visa, Master JCB, Amex | Visaのみ |

| ポイント | 楽天ポイント | エポスポイント |

| スマホ決済 | Apple Pay, Google Pay 楽天ペイ | Apple Pay, Google Pay EPOS PAY |

日常的な買い物でのポイント還元率を比較すると、楽天カードが有利です。楽天カードの基本還元率は1.0%(100円で1ポイント)に対し、エポスカードは0.5%(200円で1ポイント)です。つまり、楽天カードはエポスカードの2倍の速さでポイントが貯まります。

● 楽天カード:年間12,000ポイント

● エポスカード:年間 6,000ポイント

→ 年間6,000円相当の差

基本還元率では劣るエポスカードですが、提携店舗や「たまるマーケット」経由ではポイントが2倍〜30倍になります。また、マルイのセール期間中(マルコとマルオの7日間)は10%OFFになるため、実質的な還元率は非常に高くなります。

● マルイでの買い物:年4回 10%OFF

● たまるマーケット経由:Amazonや楽天もポイント2倍

● 海外旅行保険:最高3,000万円と手厚い

楽天カードはポイントの貯まりやすさが魅力ですが、利用目的を明確にしましょう。

エポスカードは特典が多いけれど、自分のライフスタイルに合った使い方が大切なのよ。

基本ポイント還元率は楽天カードが2倍

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

日常的な買い物でのポイント還元率を比較すると、楽天カードが圧倒的に有利です。この還元率の差は、年間を通じて大きな違いを生み出します。

楽天カードの基本還元率は1.0%で、100円の利用ごとに1ポイントが貯まります。一方、エポスカードの基本還元率は0.5%で、200円ごとに1ポイントの付与となっています。つまり、楽天カードはエポスカードの2倍の速さでポイントが貯まる計算です。

具体的な例で比較してみましょう。月間10万円をカードで支払った場合、以下のようになります。

- 楽天カード 月10万円×12ヶ月×1.0% = 年間12,000ポイント

- エポスカード 月10万円×12ヶ月×0.5% = 年間6,000ポイント

この差は年間6,000円相当にもなり、5年間で30,000円の差が生まれます。日常的に使うメインカードとしては、楽天カードの還元率の高さが大きなメリットとなるでしょう。

楽天ポイントの有効期限や利用条件を確認することが重要です。

還元率が高くても、特典や利用条件を見逃さないでね。

楽天市場での買い物なら最大17倍のポイント還元

楽天カードの最大の強みは、楽天経済圏でのポイント倍率アップです。楽天市場での買い物を楽天カードで決済すると、ポイント還元率が大幅に上昇します。

楽天市場で楽天カードを使うと、基本の3倍のポイントが貯まります。さらに、SPU(スーパーポイントアッププログラム)を活用すれば、最大17倍までポイント倍率を引き上げることが可能です。

楽天SPUの主なポイントアップ条件

以下の表は、楽天SPUの代表的なサービスとそれぞれのポイント倍率をまとめたものです。これらの条件を満たすことで、楽天市場での買い物がさらにお得になります。

| サービス | ポイント倍率 | 条件 |

|---|---|---|

| 楽天カード通常分 | +1倍 | 楽天カードで決済 |

| 楽天カード特典分 | +1倍 | 楽天カードで決済 |

| 楽天プレミアムカード・ゴールドカード | +2倍 | 該当カードで決済 |

| 楽天銀行+楽天カード | +0.5倍 | 楽天銀行を引落口座に設定 |

| 楽天モバイル | +4倍 | Rakuten最強プラン契約中 |

| 楽天ひかり | +2倍 | 楽天ひかり契約中 |

| 楽天ブックス | +0.5倍 | 月1回1,000円以上購入 |

| 楽天Kobo | +0.5倍 | 月1回1,000円以上購入 |

| 楽天トラベル | +1倍 | 月1回5,000円以上予約・利用 |

| 楽天ビューティ | +0.5倍 | 月1回3,000円以上利用 |

たとえば、楽天モバイルと楽天ひかりを契約し、楽天銀行を引落口座に設定しているユーザーが楽天カードで買い物をすると、基本3倍+6.5倍で合計9.5%のポイント還元を受けられます。

楽天市場で月3万円の買い物をする場合、通常のエポスカード(0.5%)では年間1,800ポイントですが、楽天カードでSPU倍率9.5%なら年間34,200ポイントとなり、その差は32,400円分にもなります。

楽天経済圏のサービスを複数利用している方にとって、楽天カードは圧倒的にお得な選択肢と言えるでしょう。

SPUを活用する際は、条件をしっかり確認し、計画的に買い物をしましょう。

ポイント還元の魅力に惑わされず、必要なものだけを買うのが大事よ。

エポスカードは優待店舗でポイント2倍から30倍

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

エポスカードの基本還元率は0.5%と楽天カードに劣りますが、提携店舗やオンラインモール経由の買い物では大幅なポイントアップが期待できます。

エポスカード会員向けのポイントアップサイト「たまるマーケット」を経由してオンラインショッピングをすると、ポイント還元率が2倍から最大30倍にアップします。対象ショップには、大手通販サイトやファッション、旅行予約サイトなど、幅広いジャンルが含まれています。

- Amazon 2倍(1.0%還元)

- Yahoo!ショッピング 2倍(1.0%還元)

- 楽天市場 2倍(1.0%還元)

- ユニクロオンラインストア 2倍(1.0%還元)

- じゃらん 3倍(1.5%還元)

- 一休.com 3倍(1.5%還元)

- ビックカメラ.com 2倍(1.0%還元)

また、マルイやモディでの買い物では、年4回開催される「マルコとマルオの7日間」期間中、エポスカードでの支払いが10%オフになります。10万円の買い物をすれば1万円の割引となり、これは実質10%の還元率に相当します。

マルイでよく買い物をする方や、たまるマーケット経由でのネットショッピングが多い方にとっては、エポスカードも十分に高還元なカードと言えるでしょう。

提携店舗での利用を意識しないと、還元率は低いままです。

ポイントの倍率に惑わされず、使うお店を選ぶことが大切ですわね。

公共料金支払いは注意が必要

クレジットカードで公共料金を支払う際には、カードによってポイント還元率が異なる場合があるため注意が必要です。特に楽天カードは、2021年6月から公共料金等の一部支払いに対する還元率が変更されています。

楽天カードでは、電気・ガス・水道などの公共料金や税金、国民年金保険料などの支払いに対して、ポイント還元率が0.2%(500円につき1ポイント)に下がります。通常の1.0%還元と比べると、5分の1まで減少してしまいます。

公共料金支払い時のポイント還元率比較

| 支払先・項目 | 楽天カード  公式サイト 公式サイト | エポスカード  公式サイト 公式サイト |

|---|---|---|

| 電気料金 | 0.2% | 0.5% |

| ガス料金 | 0.2% | 0.5% |

| 水道料金 | 0.2% | 0.5% |

| 固定電話 携帯電話 | 0.2% | 0.5% |

| NHK受信料 | 0.2% | 0.5% |

| 国民年金保険料 | 0.2% | 0.5% |

一方、エポスカードは公共料金の支払いでも通常と同じ0.5%の還元率を維持しています。月3万円の公共料金を支払う場合、年間では以下のような差が生まれます。

- 楽天カード 月3万円×12ヶ月×0.2% = 年間720ポイント

- エポスカード 月3万円×12ヶ月×0.5% = 年間1,800ポイント

公共料金の支払いに限っては、エポスカードの方が2.5倍お得という計算になります。公共料金をカード払いにしている方は、この点も考慮してカードを選ぶとよいでしょう。

参考 楽天カード 公共料金等のお支払いにおけるポイント進呈について

【ポイントの使いやすさを比較】貯めたポイントの活用法

ポイントは貯めることも大切ですが、使いやすさも同様に重要です。どんなにポイントが貯まっても、使える場所が限られていたり、交換レートが悪かったりすれば、その価値は半減してしまいます。

楽天カードとエポスカードでは、ポイントの使い道や利便性に大きな違いがあります。それぞれのポイントがどのように使えるのか、詳しく見ていきましょう。

| 比較項目 | 楽天カード  公式サイト 公式サイト | エポスカード  公式サイト 公式サイト |

|---|---|---|

| ポイント名 | 楽天ポイント | エポスポイント |

| 主な使い道 | 圧倒的な加盟店数 ・コンビニ、ファミレス、薬局 ・楽天市場、楽天トラベル ・楽天証券でのポイント投資 ・楽天Edyへのチャージ | マルイと交換先重視 ・マルイ店舗、通販での割引 ・Amazonギフト券等への交換 ・Visaプリペイドへの移行 ・ANA/JALマイルへの交換 |

| 有効期限 | 最終獲得から1年間 利用するたびに期限が延びるため、実質無期限で保てる | ポイント加算日から2年間 有効期限の延長はないため、期限切れ前の交換が必要 |

| おすすめな人 | ・日常の買い物でポイントを使いたい ・楽天サービスをよく利用する ・ポイント管理を楽にしたい | ・マルイでの買い物が多い ・他社ギフト券やマイルに交換したい ・Visaプリペイドを活用したい |

公共料金の支払いは、還元率だけでなく、ポイントの使い道も考慮することが重要です。

還元率が低い場合でも、他の特典と合わせて考えるとお得なこともあるのよ。

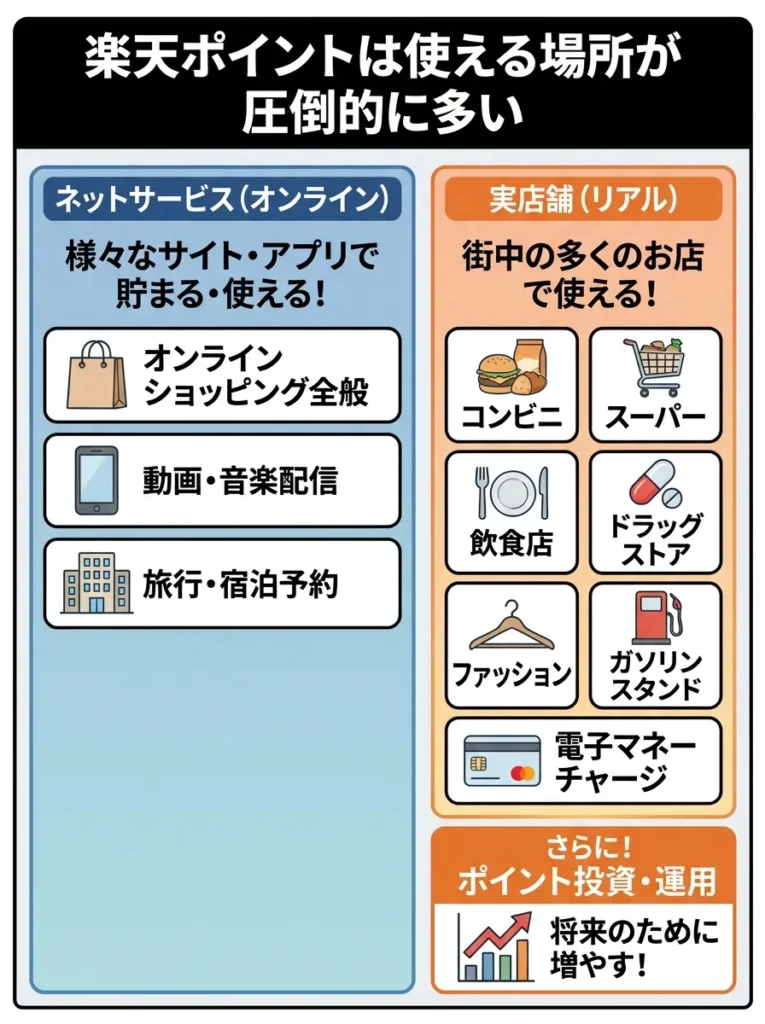

楽天ポイントは使える場所が圧倒的に多い

楽天ポイントは、日本国内で最も利用範囲が広いポイントサービスの一つです。ネット通販だけでなく、街中の加盟店でも幅広く使えるため、ポイントを無駄なく消費できます。

楽天ポイントが使える主な場所は以下の通りです。

- 楽天市場(すべての商品)

- 楽天トラベル(宿泊予約、航空券)

- 楽天ブックス(本、DVD、ゲーム)

- 楽天ビューティ(美容院・サロン予約)

- 楽天デリバリー(出前)

- 楽天ふるさと納税

- 楽天モバイル(月額料金支払い)

楽天ポイントが使える実店舗(一部抜粋)

| ジャンル | 店舗名 |

|---|---|

| コンビニ | ファミリーマート、デイリーヤマザキ、ポプラ |

| スーパー | 西友、サニー、大阪屋ショップ |

| ドラッグストア | ツルハドラッグ、サンドラッグ、ダイコクドラッグ、くすりの福太郎 |

| 飲食店 | マクドナルド、ミスタードーナツ、くら寿司、吉野家、すき家、ガスト、バーミヤン |

| 家電量販店 | ビックカメラ、ジョーシン、ソフマップ |

| ファッション | Right-on、coen、SUIT SELECT |

| ガソリンスタンド | 出光、ENEOS(一部店舗) |

楽天ポイントは1ポイント=1円として、1ポイント単位で使用できます。少額のポイントでも無駄なく使えるのが大きな利点です。また、ポイントで楽天Edyにチャージすれば、さらに使える場所が広がります。

さらに、楽天証券では楽天ポイントを使って投資信託を購入することも可能です。ポイント投資を活用すれば、現金を使わずに資産運用を始められます。

参考 楽天ポイント 使えるお店

楽天ポイントの有効期限を常に確認し、失効を防ぎましょう。

ポイントが貯まる場所だけでなく、使い道も考えておくと良いわよ。

エポスポイントはマルイでの利用が基本

エポスポイントは楽天ポイントと比べると使える場所が限られていますが、マルイグループでの買い物をする方にとっては十分に価値があります。

エポスポイントの主な使い道

以下は、エポスポイントの代表的な使い方をまとめた表です。マルイでの買い物が多い方や、ポイント移行を活用したい方に適しています。

| 使い道 | 交換レート | 最小交換単位 |

|---|---|---|

| マルイ店舗・通販での割引 | 1ポイント=1円 | 1ポイントから |

| エポスVisaプリペイドカードへ移行 | 1ポイント=1円 | 1ポイントから |

| マルイ商品券 | 1,000ポイント=1,000円分 | 1,000ポイントから |

| VJAギフトカード | 1,000ポイント=1,000円分 | 1,000ポイントから |

| Amazonギフト券 | 1ポイント=1円分 | 1ポイントから |

| Apple Gift Card | 1,000ポイント=1,000円分 | 1,000ポイントから |

| スターバックスカード | 3,000ポイント=3,000円分 | 3,000ポイントから |

| ANAマイル | 1,000ポイント=500マイル | 1,000ポイントから |

| JALマイル | 1,000ポイント=500マイル | 1,000ポイントから |

| dポイント | 1,000ポイント=1,000ポイント | 1,000ポイントから |

| Pontaポイント | 1,000ポイント=1,000ポイント | 1,000ポイントから |

エポスポイントの特徴は、エポスVisaプリペイドカードに移行すれば、Visa加盟店すべてで使えるようになる点です。プリペイドカードへの移行は1ポイント単位で可能で、移行手数料もかかりません。

また、マイル交換を考えている方にとっては、エポスポイントからANAマイルやJALマイルへの交換が可能な点も魅力です。ただし、交換レートは50%となるため、直接ポイントを使った方がお得な場合もあります。

マルイでの買い物が多い方や、特定のギフト券・マイルへの交換を考えている方には、エポスポイントも十分に使い勝手の良いポイントと言えるでしょう。

エポスポイントの利用はマルイに限らず、他の提携店舗も活用しましょう。

マルイ以外の使い道も考えて、ポイントの可能性を広げるといいわね。

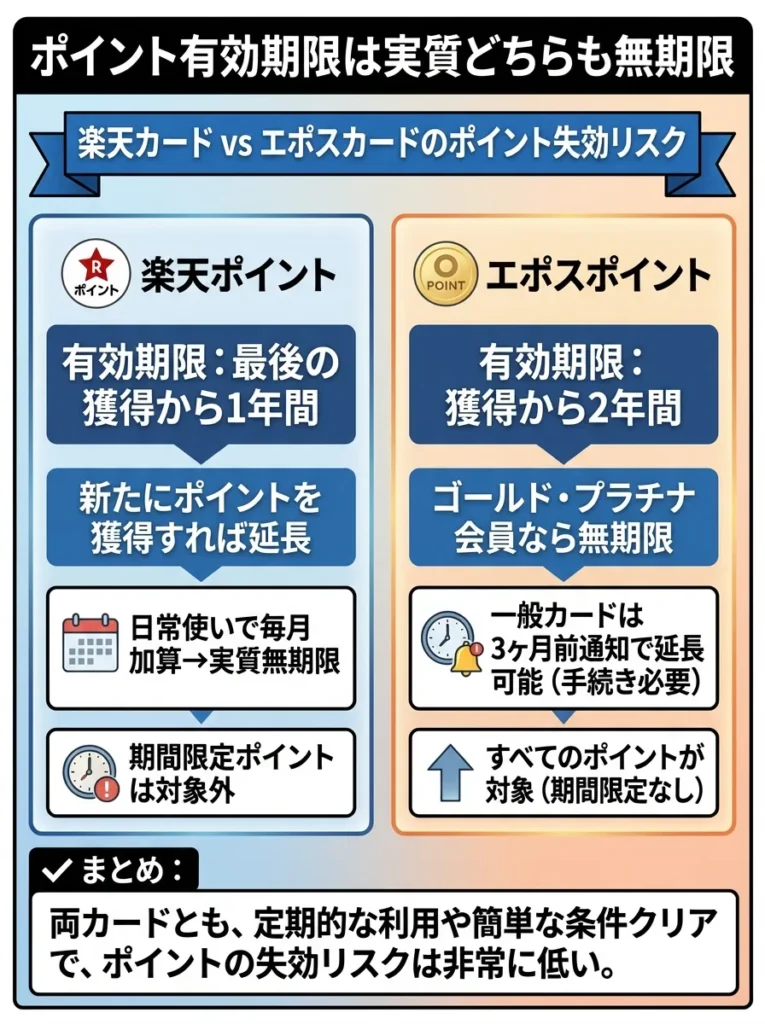

ポイント有効期限は実質どちらも無期限

ポイントを貯める上で気になるのが有効期限です。せっかく貯めたポイントが失効してしまっては意味がありません。楽天カードとエポスカード、どちらもポイント有効期限の設定がありますが、実質的には無期限で使えます。

楽天ポイントの有効期限

楽天ポイントの有効期限は、最後にポイントを獲得した月を含めた1年間です。つまり、1年に1回でもポイントを獲得すれば、有効期限が延長される仕組みです。

楽天カードを日常的に使っていれば、毎月ポイントが加算されるため、実質的にポイントが失効することはありません。ただし、楽天市場のキャンペーンなどで付与される「期間限定ポイント」には、別途短い有効期限が設定されているため注意が必要です。

エポスポイントの有効期限

エポスポイントの有効期限は、ポイント加算日から2年間です。楽天ポイントと異なり、新たにポイントを獲得しても既存ポイントの有効期限は延長されません。

しかし、2年という期間は十分に長く、カードをある程度使っていれば、失効前にポイントを使い切ることは十分可能です。また、エポスゴールドカードやエポスプラチナカードにアップグレードすると、ポイント有効期限が無期限になるというメリットもあります。

どちらのカードも、定期的にカードを使っていればポイント失効の心配はほとんどないと言えるでしょう。

【優待・特典内容を比較】カード提示でお得になる場所

クレジットカードの魅力は、ポイント還元だけではありません。カードを提示するだけで割引や優待が受けられるサービスも、カード選びの重要なポイントです。

楽天カードとエポスカードでは、優待内容や対象店舗に大きな違いがあります。自分がよく利用する店舗やサービスで優待が受けられるかどうかで、カードの実質的な価値は大きく変わってきます。

ポイントの有効期限延長のため、定期的な利用を心がけましょう。

楽天ポイントを使うタイミングも大事よ。無期限でも使わないと意味がないのよ。

エポスカードは全国1万店舗で割引・優待

エポスカードの最大の強みは、全国1万店以上の提携店舗で受けられる豊富な優待サービスです。カードを提示したり、エポスカードで支払ったりするだけで、さまざまな割引や特典を受けられます。

エポスカード優待の主なジャンルと代表的な店舗

以下の表は、エポスカードの優待が受けられる主なジャンルと、その代表的な店舗・施設をまとめたものです。日常生活からレジャーまで、幅広い場面でお得になります。

| ジャンル | 代表的な店舗・施設 | 優待内容 |

|---|---|---|

| カラオケ | カラオケ館、ビッグエコー、シダックス、カラオケマック | 室料30%オフなど |

| 居酒屋・飲食店 | 魚民、白木屋、笑笑、千年の宴、山内農場、はなの舞 | 会計から1,000円オフ、ポイント5倍など |

| カフェ・レストラン | ロイヤルホスト、PIZZA-LA、CASUAL DINING | 飲食代5%オフなど |

| 遊園地・テーマパーク | 富士急ハイランド、よみうりランド、ハウステンボス、東京ジョイポリス | 入園料割引、優待価格など |

| 映画館 | イオンシネマ、ユナイテッド・シネマ | 鑑賞料金500円オフなど |

| 温泉・スパ | 大江戸温泉物語、タイムズスパ・レスタ | 入館料割引など |

| レンタカー | タイムズカーレンタル、オリックスレンタカー、ニッポンレンタカー | 基本料金15〜20%オフ |

| ホテル | アパホテル、エクセルホテル東急 | 宿泊料金割引など |

| 美容・サロン | 一部提携サロン | 施術料金10〜20%オフ |

特にカラオケでの優待は強力で、カラオケ館では室料が30%オフになります。月に2回カラオケに行く方なら、年間で数千円の節約になる計算です。

また、居酒屋チェーンでは会計から1,000円オフになる優待が多く、飲み会が多い方には大きなメリットとなります。5人で1万円の飲み会なら、実質10%オフと同じ効果があります。

映画館の割引も見逃せません。イオンシネマでは通常1,800円の鑑賞料金が500円引きの1,300円になるため、月1回映画を見る方なら年間6,000円もお得になります。

これらの優待は、エポスカード会員専用サイト「エポトクプラザ」で確認できます。自分がよく利用する店舗が含まれているか、ぜひチェックしてみてください。

提携店舗を事前に確認し、自分に合った優待を利用することが大切です。

割引が使える店舗をしっかり把握して、無駄な出費を抑えたいですわね。

楽天カードは楽天グループでの優待が中心

楽天カードの優待は、エポスカードのように実店舗での割引サービスは少なく、主に楽天グループのサービスでの優待が中心となっています。

- 楽天市場での買い物でポイント3倍以上

- 楽天トラベルでポイント2倍

- 楽天ブックスでポイント2倍

- 楽天ビューティでポイント2倍

- 楽天カード優待対象店舗でポイント1.5倍から2倍

楽天カード優待対象店舗には、ENEOS、ファミリーマート、マクドナルド、ミスタードーナツ、大丸、松坂屋などがあり、これらの店舗ではポイント還元率が1.5%や2.0%にアップします。

また、楽天トラベルで予約した宿泊施設では、チェックイン時に楽天カードを提示すると、ウェルカムドリンクサービスや施設内利用券などの特典が受けられる場合もあります。

楽天グループのサービスを頻繁に利用する方にとっては、ポイント倍率アップという形での優待が実質的な割引と同等の価値を持ちます。一方、街中の実店舗での割引を重視する方は、エポスカードの方が使い勝手が良いでしょう。

楽天グループ以外での利用が少ないため、他のカードとの併用を検討すべきです。

楽天のポイントは貯まりやすいけれど、使い道を事前に考えておくといいわね。

マルイの「マルコとマルオの7日間」は10%オフ

エポスカードの優待の中でも特に強力なのが、マルイとモディで年4回開催される「マルコとマルオの7日間」です。この期間中は、エポスカードでの支払いが何度でも10%オフになります。

開催時期は通常、3月、5月、9月、11月で、各回7日間の開催となります。対象となるのはマルイ・モディの全店舗と、マルイのネット通販「マルイウェブチャネル」です。

- 割引率は一律10%

- 期間中は何度でも利用可能

- ファッション、雑貨、家具、家電など幅広い商品が対象

- セール品や一部ブランドは除外される場合あり

たとえば、10万円の家具を購入する場合、10%オフで1万円の割引となります。これは実質的に10%のポイント還元と同じ効果です。

マルイやモディで定期的に買い物をする方にとって、エポスカードは非常に価値の高いカードと言えるでしょう。年4回のセール期間に合わせて計画的に買い物をすれば、年間で数万円の節約も可能です。

【海外旅行保険を徹底比較】補償内容と適用条件の違い

海外旅行に行く機会がある方にとって、クレジットカード付帯の海外旅行保険は重要な選択基準の一つです。楽天カードとエポスカードはどちらも海外旅行保険が付帯していますが、補償内容と適用条件には違いがあります。

年会費無料のカードでありながら、充実した保険が付帯しているのは大きなメリットです。それぞれのカードの保険内容を詳しく見ていきましょう。

| 補償項目 | 楽天カード  公式サイト 公式サイト | エポスカード  公式サイト 公式サイト |

|---|---|---|

| 傷害死亡 後遺障害 | 最高 2,000万円 | 最高 3,000万円 |

| 傷害治療費用 (ケガ) | 200万円 | 200万円 |

| 疾病治療費用 (病気) | 200万円 | 270万円 |

| 携行品損害 (持ち物) | なし | 20万円 (免責3,000円) |

| 救援者費用 | 200万円 | 100万円 |

| 賠償責任 | 3,000万円 | 3,000万円 |

| 付帯条件 | 利用付帯 (ツアー代金や交通費) | 利用付帯 (ツアー代金や交通費) |

エポスカードの利用による割引適用条件を確認しておくことが重要です。

セール期間中は混雑するから、早めの訪問がオススメよ〜。

エポスカードの海外旅行保険は傷害死亡が最高3,000万円

エポスカードの海外旅行保険は、年会費無料カードとしては非常に充実した内容となっています。特に傷害死亡・後遺障害の補償額が高く、海外旅行の安心感が高まります。

エポスカード海外旅行保険の補償内容

以下の表は、エポスカードに付帯する海外旅行保険の詳細な補償内容をまとめたものです。年会費無料カードとしては手厚い補償が特徴です。

| 補償項目 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高3,000万円 |

| 傷害治療費用 | 200万円(1事故の限度額) |

| 疾病治療費用 | 270万円(1疾病の限度額) |

| 賠償責任(免責なし) | 3,000万円(1事故の限度額) |

| 救援者費用 | 100万円(1旅行・保険期間中の限度額) |

| 携行品損害(免責3,000円) | 20万円(1旅行・保険期間中の限度額) |

エポスカードの海外旅行保険で特に注目すべきは、疾病治療費用が270万円と高額な点です。海外での医療費は非常に高額になるケースが多く、風邪や食中毒で病院にかかっただけでも数十万円かかることがあります。

また、携行品損害補償が付いているため、カメラやスマートフォンなどの所持品が盗難や破損に遭った場合も補償されます。ただし、1事故あたり3,000円の自己負担があり、1品あたりの限度額は10万円となっています。

エポスカードの海外旅行保険は2023年10月1日から利用付帯に変更されましたが、適用条件は比較的緩やかです。日本出国前に、自宅から空港までの交通費(電車、バス、タクシーなど)をエポスカードで支払えば、保険が適用されます。

補償内容を詳細に確認し、必要な特約が含まれているか確認しましょう。

保険の条件をしっかり読んで、利用時の手続きも確認しておくと安心ね。

楽天カードの海外旅行保険は傷害死亡が最高2,000万円

楽天カードにも海外旅行保険が付帯していますが、エポスカードと比べると補償内容がやや劣る部分があります。ただし、年会費無料であることを考えれば、十分に価値のある保険内容です。

楽天カード海外旅行保険の補償内容

| 補償項目 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 最高2,000万円 |

| 傷害治療費用 | 200万円(1事故の限度額) |

| 疾病治療費用 | 200万円(1疾病の限度額) |

| 賠償責任(免責なし) | 3,000万円(1事故の限度額) |

| 救援者費用 | 200万円(年間限度額) |

| 携行品損害 | なし |

楽天カードの海外旅行保険で注目すべき点は、救援者費用が200万円と高額な点です。海外で事故や病気に遭い、家族が現地に駆けつける必要が生じた場合の渡航費用や、日本への搬送費用などが補償されます。

一方、エポスカードと比較すると、以下の点で劣っています。

- 傷害死亡・後遺障害の補償額がエポスカードより1,000万円少ない

- 疾病治療費用がエポスカードより70万円少ない

- 携行品損害補償が付帯していない

楽天カードの海外旅行保険も、2020年10月1日から利用付帯に変更されています。適用条件は、「自宅から出発空港までの交通費」または「海外旅行代金」を楽天カードで支払うことです。

両カードの保険を比較すると、海外旅行保険の充実度ではエポスカードの方がやや優位と言えるでしょう。

補償内容の詳細を確認し、自分の旅行スタイルに合った保険を選ぶことが大切です。

旅行先の医療事情も考慮して、必要な補償額を見極めることが重要なのよ。

複数カードの保険は合算できる

海外旅行保険付きのクレジットカードを複数持っている場合、保険金額を合算できることはあまり知られていません。楽天カードとエポスカードを両方持っていれば、より手厚い補償を受けられます。

- 傷害死亡・後遺障害は合算できず、最も高い金額が適用される

- 傷害治療費用、疾病治療費用、賠償責任、救援者費用、携行品損害は合算できる

たとえば、楽天カードとエポスカードの両方の保険を適用させた場合、以下のような補償額になります。

| 補償項目 | 楽天カード | エポスカード | 合算後 |

|---|---|---|---|

| 傷害死亡・後遺障害 | 2,000万円 | 3,000万円 | 3,000万円(高い方) |

| 傷害治療費用 | 200万円 | 200万円 | 400万円 |

| 疾病治療費用 | 200万円 | 270万円 | 470万円 |

| 賠償責任 | 3,000万円 | 3,000万円 | 6,000万円 |

| 救援者費用 | 200万円 | 100万円 | 300万円 |

| 携行品損害 | なし | 20万円 | 20万円 |

疾病治療費用が470万円まで補償されれば、海外での急な病気や怪我でも安心です。アメリカなど医療費が高額な国でも、この補償額があれば多くのケースに対応できるでしょう。

ただし、保険を合算するためには、両方のカードの適用条件を満たす必要があります。旅行前に両方のカードで交通費や旅行代金を支払うか、片方を自動付帯カードにするなどの工夫が必要です。

海外旅行に頻繁に行く方は、楽天カードとエポスカードの両方を持つことで、年会費無料でありながら有料保険に匹敵する補償を受けられます。

【審査難易度を比較】どちらが作りやすいか

クレジットカードを申し込む際に気になるのが審査の難易度です。せっかく申し込んでも審査に通らなければ意味がありません。楽天カードとエポスカード、どちらが審査に通りやすいのでしょうか。

審査基準は各カード会社の非公開情報のため、明確な数字で比較することはできません。しかし、カードの種類や申込条件、利用者の口コミなどから、ある程度の傾向を読み取ることができます。

保険の適用条件を事前に確認し、合算できるかを確認しておくべきです。

補償内容が重複する場合もあるから、詳細をしっかりチェックしてね。

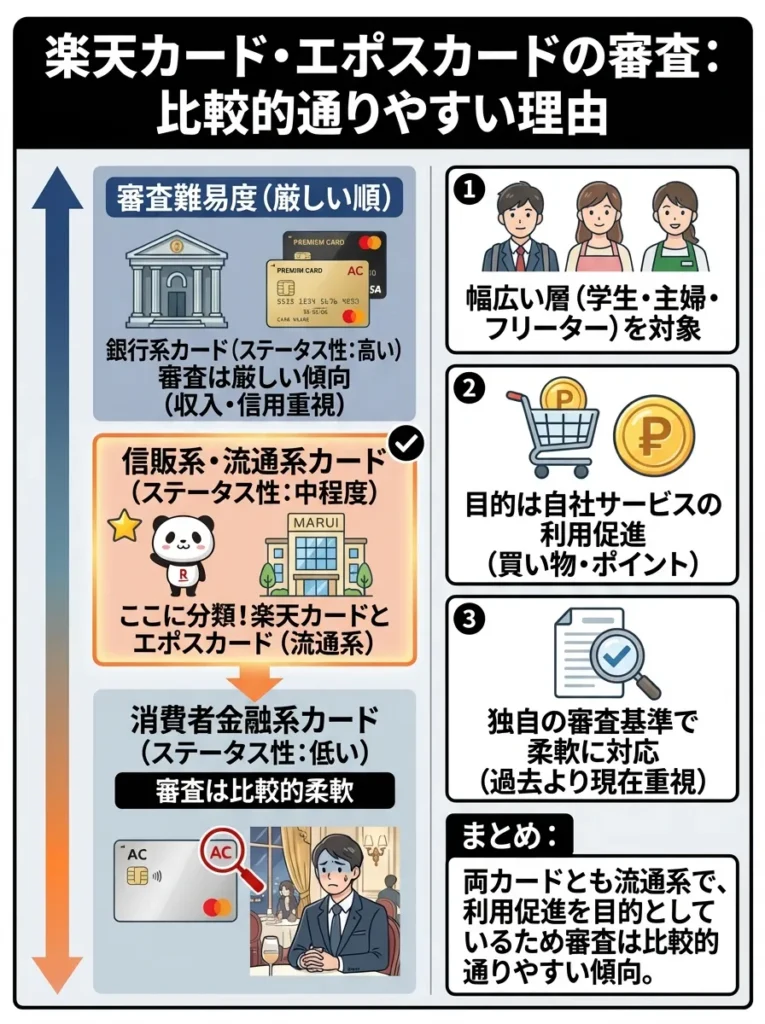

両カードとも流通系で審査は比較的通りやすい

楽天カードとエポスカードは、どちらも「流通系クレジットカード」に分類されます。流通系カードは、幅広い層に利用してもらうことを目的としているため、一般的に審査難易度は高くないとされています。

クレジットカードは発行会社の系統によって、以下のように審査難易度が異なると言われています。

- 銀行系(三井住友カード、三菱UFJカードなど)

- 交通系(ビューカード、ANAカードなど)

- 信販系(オリコカード、ジャックスカードなど)

- 流通系(楽天カード、エポスカード、イオンカードなど)

- 消費者金融系(アコムACマスターカードなど)

楽天カードとエポスカードは流通系に属しており、銀行系や信販系と比較すると審査のハードルは低めです。流通系カードは自社グループの店舗やサービスでの利用を促進することが主な目的のため、できるだけ多くの人にカードを発行したいという意図があります。

両カードとも申込条件は「18歳以上(高校生を除く)」となっており、年収の明確な基準は設けられていません。アルバイトやパート、学生、主婦、年金受給者でも申し込み可能です。

参考 楽天カード 申し込み条件 参考 エポスカード 申し込み条件

流通系カードは審査が通りやすいですが、利用限度額に注意が必要です。

審査が簡単でも、利用目的をしっかり考えることが大切なのよ。

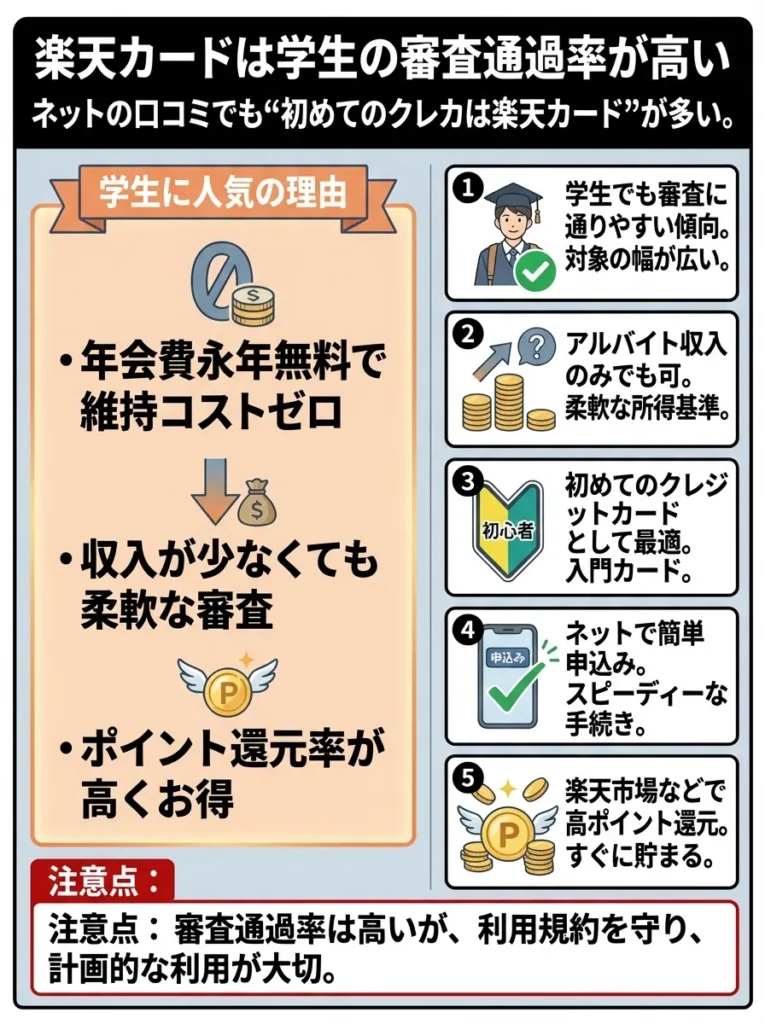

楽天カードは学生の審査通過率が高い

楽天カードは特に学生や若年層の審査通過率が高いことで知られています。インターネット上の口コミや体験談を見ても、「初めてのクレジットカードで楽天カードを選んだ」という声が多く見られます。

- 年会費永年無料で維持コストがかからない

- 収入が少なくても審査に通りやすい

- 学生専用の申込区分があり、親の扶養に入っていれば審査対象となる

- オンライン申込で手続きが簡単

- ポイント還元率が高く、日常使いでお得

学生がクレジットカードを申し込む場合、多くのカード会社では親の収入や信用情報も審査の対象となります。楽天カードも同様ですが、親の扶養に入っていて、他のクレジットカードやローンで延滞などの事故歴がなければ、比較的スムーズに審査に通過できる傾向があります。

ただし、過去に楽天グループのサービス(楽天市場、楽天モバイルなど)で料金未払いなどのトラブルがあった場合は、審査に影響する可能性があるため注意が必要です。

学生は信用履歴が浅いため、利用限度額に注意が必要です。

楽天カードは便利だけど、利用計画をしっかり立てることが大切なのよ。

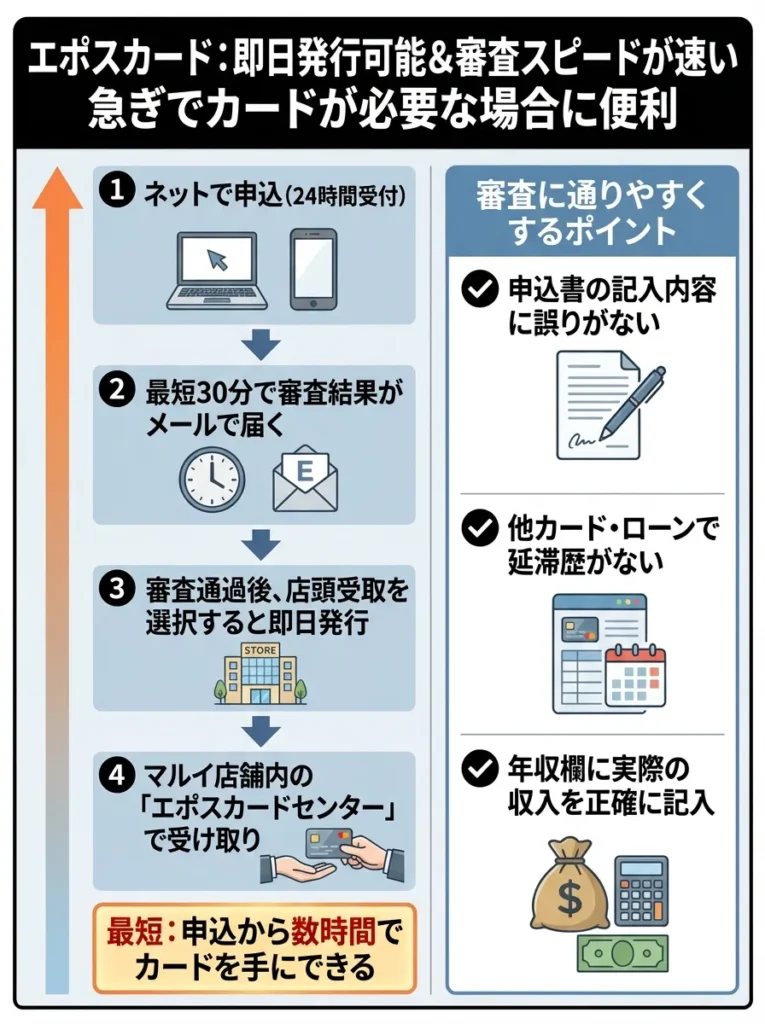

エポスカードは即日発行可能で審査スピードが速い

エポスカードの大きな特徴は、審査スピードの速さと即日発行に対応している点です。急ぎでクレジットカードが必要な場合、エポスカードは非常に便利な選択肢となります。

- インターネットで申し込み(24時間受付)

- 最短30分で審査結果がメールで届く

- 審査通過後、店頭受取を選択すると即日発行

- マルイ店舗内の「エポスカードセンター」で受け取り可能

店頭受取を選択した場合、最短で申し込みから数時間でカードを手にすることができます。マルイの店舗は全国主要都市にあり、営業時間内であればその日のうちにカードを受け取れます。

エポスカードの審査も比較的通りやすいと言われていますが、以下のような条件を満たしていると審査通過の可能性が高まります。

- 申込書の記入内容に誤りがない

- 他のクレジットカードやローンで延滞歴がない

- 年収欄にアルバイト収入なども含めた実際の収入を正確に記入

- キャッシング枠を0円で申し込む(審査のハードルが下がる)

- 複数のカードに短期間で申し込まない(申し込みブラックを避ける)

楽天カードとエポスカード、どちらが審査に通りやすいかは一概には言えませんが、両カードとも流通系で審査基準が比較的緩やかです。初めてクレジットカードを作る方や、収入が少ない方でも、信用情報に問題がなければ十分に審査通過の可能性があります。

参考 エポスカード 即日発行

ゴールドカードへのアップグレード条件と特典

クレジットカードを使い続けていると、ゴールドカードへのアップグレードを検討する機会が訪れます。楽天カードとエポスカードでは、ゴールドカードの年会費や特典、アップグレード条件が大きく異なります。

特にエポスゴールドカードは、条件を満たせば年会費無料で保有できるため、非常にコストパフォーマンスの高いゴールドカードとして人気があります。

即日発行の利便性だけでなく、利用限度額にも注意が必要です。

審査が速い分、信用情報の確認を怠らないでほしいのよ。

エポスゴールドカードは年会費無料で持てる

エポスゴールドカードの最大の魅力は、条件を満たせば年会費が永年無料になる点です。通常、ゴールドカードは年会費がかかりますが、エポスゴールドカードは実質無料で保有できる可能性があります。

- 通常年会費 5,000円(税込)

- 年間利用額50万円以上で翌年以降永年無料

- インビテーション(招待)経由での入会で初年度から永年無料

- 家族からの紹介で入会すると初年度から永年無料

最も一般的な年会費無料ルートは、エポスカードを使い続けてインビテーションを受けることです。インビテーションが届く明確な基準は公表されていませんが、一般的に以下の条件を満たすと招待される傾向があります。

- エポスカード入会から6ヶ月以上経過

- 年間利用額が50万円以上

- 支払いの延滞がない

- カード利用が定期的にある

インビテーション経由で入会すれば、最初から年会費無料でエポスゴールドカードを持つことができます。これは他のゴールドカードと比較しても非常にお得な条件です。

エポスゴールドカードの主な特典

以下の表は、一般のエポスカードからゴールドカードにアップグレードすることで追加される特典をまとめたものです。年会費無料でこれらの特典が受けられるのは大きな魅力です。

| 特典 | 内容 |

|---|---|

| 選べるポイントアップショップ | よく利用する店舗を3つまで登録でき、ポイント3倍(1.5%還元) |

| 年間ボーナスポイント | 年間利用額50万円以上で2,500ポイント、100万円以上で10,000ポイント |

| ポイント有効期限 | 無期限(通常カードは2年) |

| 空港ラウンジ | 国内主要空港とハワイ・韓国の空港ラウンジが無料 |

| 海外旅行保険 | 傷害死亡・後遺障害が最高5,000万円に増額(通常カードは3,000万円) |

| Visaゴールド優待 | 世界各国でVisa提携施設の優待が受けられる |

「選べるポイントアップショップ」は特に強力な特典です。スーパーやコンビニ、ガソリンスタンド、公共料金など、自分がよく使う店舗やサービスを登録すれば、ポイント還元率が1.5%になります。

たとえば、イオン、ENEOS、電気料金を登録した場合、これらの支払いはすべて1.5%還元となり、エポスカードの弱点だった基本還元率の低さをカバーできます。

さらに、年間ボーナスポイントも見逃せません。年間100万円利用すれば10,000ポイントがもらえるため、実質的な還元率は2.0%になります。

参考 エポスゴールドカード

年会費が無料でも、付帯サービスの内容をしっかり確認することが重要です。

年会費が無料でも、特典の利用条件を忘れずにチェックしてね。

楽天ゴールドカードは年会費2,200円

楽天ゴールドカードは、楽天カードの上位カードとして位置づけられていますが、エポスゴールドカードと比べると年会費が必要であり、特典内容も控えめです。

- 年会費 2,200円(税込)

- 家族カード年会費 550円

- ETCカード年会費 無料

楽天ゴールドカードは年会費がかかりますが、2,200円という金額はゴールドカードとしては比較的リーズナブルです。ただし、年会費以上のメリットを得られるかどうかは、カードの使い方次第です。

楽天ゴールドカードの主な特典

| 特典 | 内容 |

|---|---|

| 楽天市場でのポイント | 通常3倍+誕生月は+1倍で合計4倍 |

| 空港ラウンジ | 国内主要空港とハワイ・韓国の空港ラウンジが年2回無料 |

| ETCカード年会費 | 無料(通常カードは550円) |

| 海外旅行保険 | 通常カードと同じ最高2,000万円 |

楽天ゴールドカードの最大の特典は、楽天市場での買い物で誕生月にポイント4倍になることです。ただし、通常月は3倍で一般の楽天カードと変わりません。

楽天ゴールドカードの損益分岐点

楽天ゴールドカードの年会費2,200円の元を取るには、どれくらい楽天市場で買い物をする必要があるでしょうか。

楽天市場での買い物で、一般の楽天カード(3倍)とゴールドカード(誕生月4倍)の差は、誕生月の+1倍分のみです。誕生月に年会費分のポイントを得るには、以下の計算になります。

- 必要な買い物額 2,200円 ÷ 1% = 220,000円

つまり、誕生月に22万円以上の買い物をすれば年会費の元が取れる計算です。月額に換算すると約1.8万円となり、楽天市場でこれだけの買い物をする方は限られるでしょう。

空港ラウンジも年2回までという制限があり、頻繁に飛行機を利用しない方にとってはあまりメリットがありません。

楽天市場のヘビーユーザーでない限り、一般の楽天カードで十分と言えるかもしれません。むしろ、楽天カードをメインカードとして使いながら、エポスゴールドカードをサブカードとして無料で持つ方が、トータルでのメリットは大きいでしょう。

参考 楽天ゴールドカード

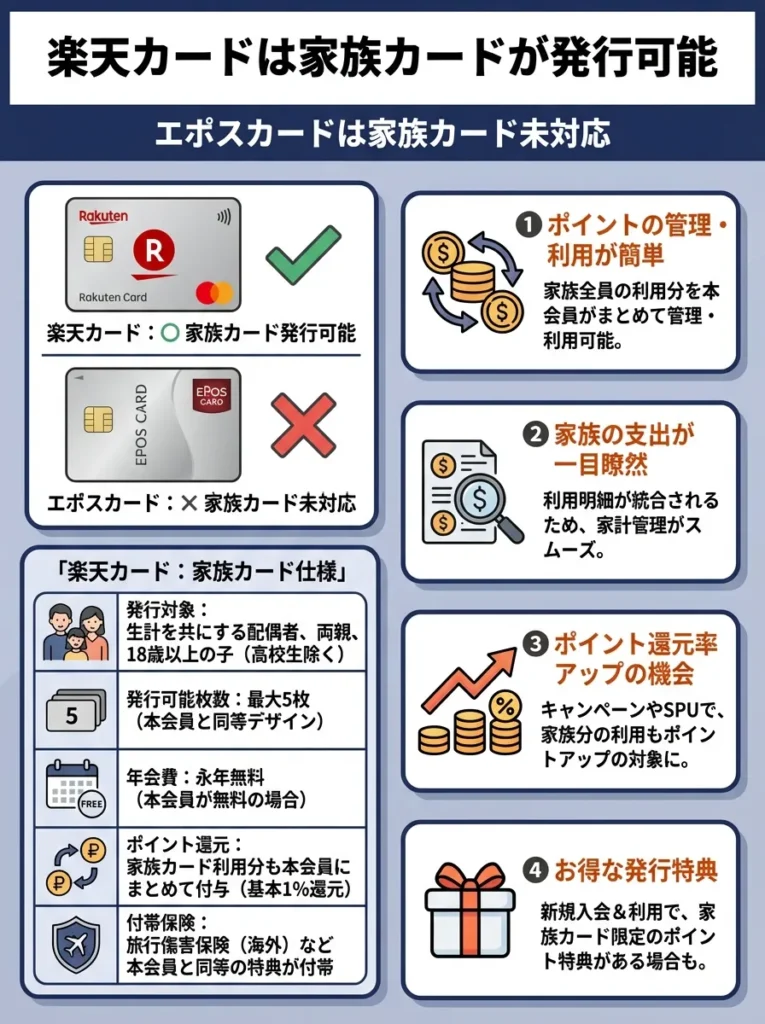

家族カード・ETCカードの発行条件

家族でクレジットカードを使う場合、家族カードの発行可否は重要なポイントです。また、車を運転する方にとっては、ETCカードの年会費も気になるところでしょう。

楽天カードとエポスカードでは、家族カードとETCカードの取り扱いに大きな違いがあります。

楽天市場での買い物が多い方は、特典の還元率を活用すべきです。

年会費以上の価値を得るために、特典利用計画を立てると良いわね。

楽天カードは家族カードが発行可能

楽天カードは家族カードを発行できる一方、エポスカードは家族カードの発行に対応していません。家族でポイントをまとめて貯めたい方には、楽天カードが適しています。

- 年会費 永年無料

- 発行可能枚数 最大5枚まで

- 申込条件 生計を同一にする配偶者、親、子供(18歳以上)

- ポイント 本会員のポイント口座に合算される

- 利用限度額 本会員と家族カード会員で共有

楽天カードの家族カードは年会費無料で発行でき、貯まったポイントは本会員のアカウントに自動的に合算されます。家族全員で楽天カードを使えば、ポイントが分散せず効率的に貯められます。

たとえば、夫婦でそれぞれ月5万円ずつカードを使う場合、別々のカードを持つより家族カードにまとめた方が、ポイントが一箇所に集まり使いやすくなります。

エポスカードは家族カード非対応

エポスカードは家族カードの発行に対応していません。家族でエポスカードを使いたい場合は、各自が個別に申し込む必要があります。

ただし、エポスカードには「エポスファミリーゴールド」というサービスがあり、エポスゴールドカード会員が家族を紹介すると、紹介された家族もゴールドカードを年会費無料で発行できます。さらに、家族間でポイントをシェアすることも可能です。

家族カードを重視する方は楽天カード、個別にゴールドカードを持ちたい方はエポスカードという選択になるでしょう。

参考 楽天カード 家族カード

家族カードの利用でポイント還元率が上がるか確認することが大切です。

家族カードは利用者数でポイントが増えるから、みんなで活用したいわね。

ETCカードは楽天カードが年会費550円、エポスカードは無料

車を頻繁に使う方にとって、ETCカードの年会費は重要な比較ポイントです。楽天カードとエポスカードでは、ETCカードの年会費が異なります。

ETCカード比較

楽天カードのETCカードは原則として年会費550円がかかりますが、楽天PointClubの会員ランクがプラチナ会員以上であれば無料になります。プラチナ会員になるには、過去6ヶ月で2,000ポイント以上獲得し、かつ15回以上ポイントを獲得する必要があります。

一方、エポスカードのETCカードは完全無料です。ただし、国際ブランドがVisaのエポスカードのみETCカードを発行できる点に注意が必要です。

年会費の差は550円と少額ですが、ETCカードをあまり使わない方や、年会費無料にこだわる方は、エポスカードの方が負担がありません。

参考記事:楽天ETCカード

参考記事:エポスETCカード

参考記事:楽天カードでおすすめの国際ブランド

電子マネー・スマホ決済への対応状況

キャッシュレス決済が普及する中、クレジットカードがどの電子マネーやスマホ決済に対応しているかも重要なポイントです。日常的に使う決済手段に対応していなければ、カードの利便性は大きく低下します。

楽天カードとエポスカードの電子マネー・スマホ決済への対応状況を見ていきましょう。

ETCカードの年会費だけでなく、他の特典やサービスも比較することが大切です。

年会費の差だけでなく、利用シーンに合った特典も考慮してね。

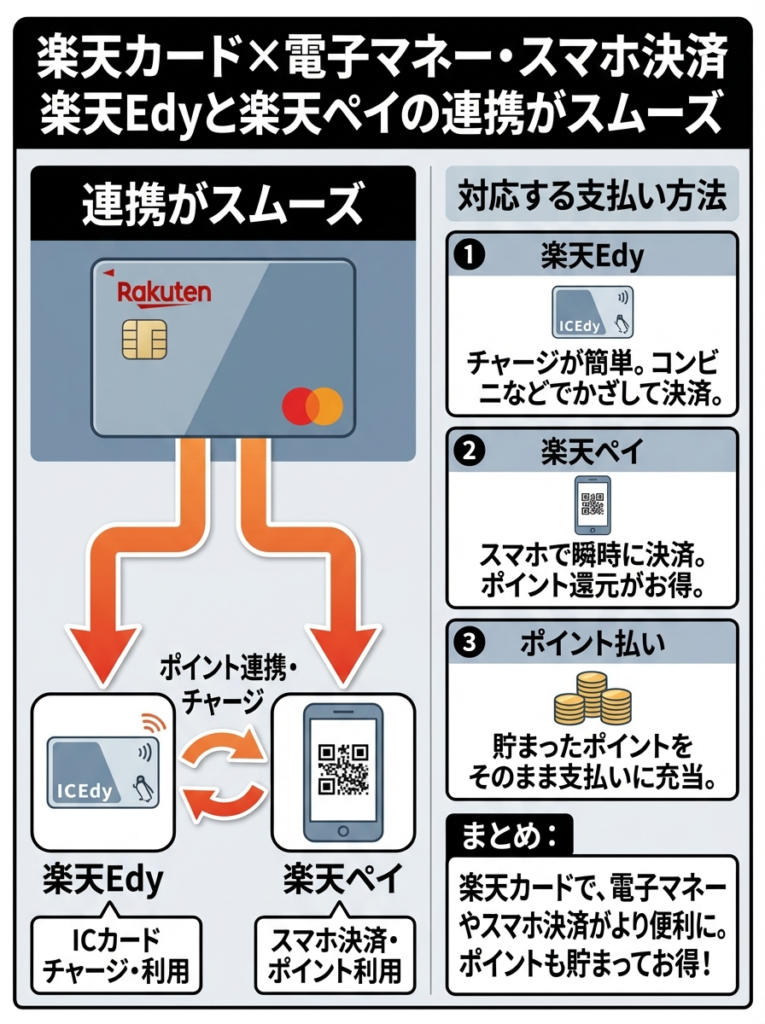

楽天カードは楽天Edyと楽天ペイが便利

楽天カードは、楽天グループの電子マネーやスマホ決済サービスとの連携が非常にスムーズです。特に楽天Edyと楽天ペイの組み合わせで、キャッシュレス決済の利便性が高まります。

- 楽天Edy(一体型カードも選択可能)

- 楽天ペイ

- Apple Pay

- Google Pay

- QUICPay(Apple PayまたはGoogle Pay経由)

楽天Edyは楽天カードと一体型になったカードを選べるため、カードの枚数を増やさずに使えます。楽天カードから楽天Edyにチャージすると、チャージ時に0.5%分のポイントが貯まり、さらにEdy支払い時に0.5%分のポイントが貯まるため、合計1.0%の還元率となります。

楽天ペイは、楽天カードを支払元に設定すると、楽天ペイでの支払いで1.0%、楽天カードのポイントで1.0%の合計2.0%のポイント還元を受けられるキャンペーンが定期的に開催されます。

Apple PayやGoogle Payにも対応しており、iPhoneやAndroidスマートフォンでタッチ決済が可能です。対応店舗であれば、カードを取り出さずにスマホだけで支払いができます。

参考 楽天カード 電子マネー

楽天カードの利用履歴を分析し、最適なポイント利用法を見つけましょう。

楽天Edyと楽天ペイの連携で、ポイントの重複取得を意識してね。

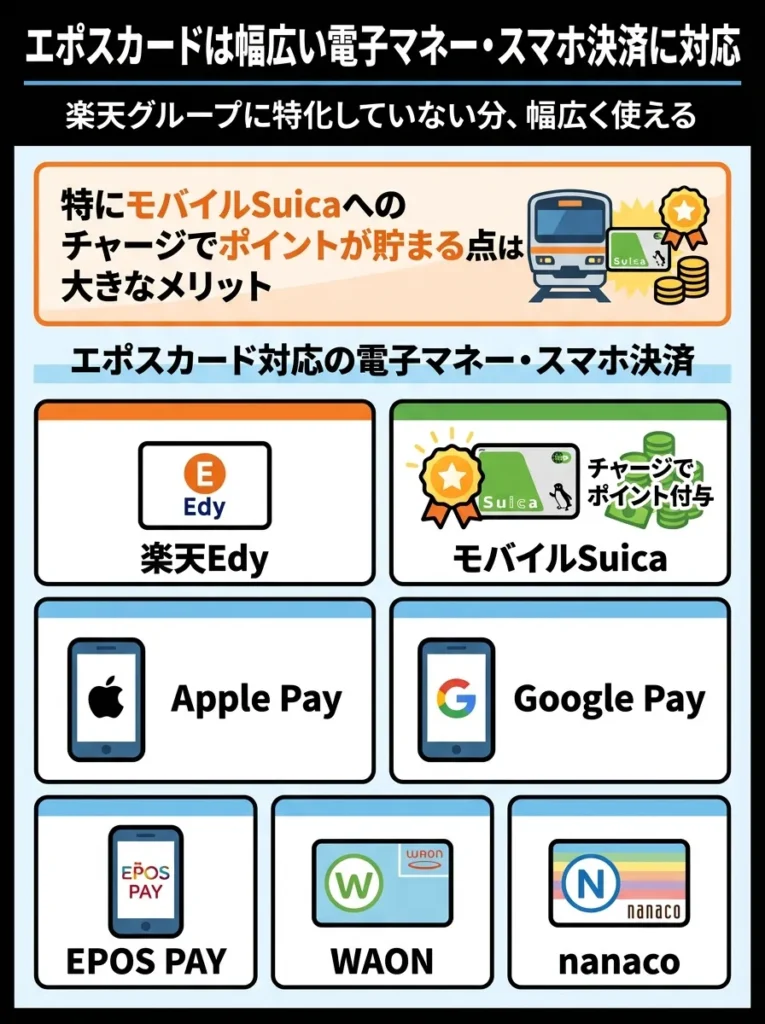

エポスカードは幅広い電子マネー・スマホ決済に対応

エポスカードは、楽天グループに特化していない分、幅広い電子マネーやスマホ決済に対応しています。特にモバイルSuicaへのチャージでポイントが貯まる点は大きなメリットです。

- 楽天Edy

- モバイルSuica(チャージでポイント付与)

- Apple Pay

- Google Pay

- EPOS PAY(エポスカード公式スマホ決済)

- 楽天ペイ(支払元に設定可能)

- PayPay(支払元に設定可能)

- d払い(支払元に設定可能)

エポスカードの大きな特徴は、モバイルSuicaへのチャージでポイントが貯まる点です。多くのクレジットカードでは、モバイルSuicaへのチャージはポイント付与の対象外ですが、エポスカードは0.5%のポイントが付与されます。

電車やバスを頻繁に利用する方にとって、モバイルSuicaチャージでポイントが貯まるのは大きなメリットです。

EPOS PAYは、エポスカード公式のスマホ決済サービスで、エポスカードからすぐにチャージでき、QRコード決済が可能です。対応店舗はまだ限られていますが、今後の拡大が期待されます。

また、PayPayやd払いなどの主要スマホ決済の支払元にも設定できるため、キャッシュレス決済の選択肢が広がります。

参考 エポスカード 電子マネー

【結論】楽天カードとエポスカードはどちらがおすすめ?

ここまで楽天カードとエポスカードを様々な角度から比較してきました。では、結局どちらのカードを選ぶべきなのでしょうか。

結論から言えば、メインカードとして使うなら楽天カード、サブカードとして持つならエポスカードという使い分けが最もおすすめです。それぞれのカードに適した使い方を詳しく解説します。

エポスカードのポイント還元率を他のカードと比較し、最適な利用方法を考えましょう。

使える電子マネーの種類も大切だけど、チャージの手間も考慮して選ぶと良いわね。

メインカードなら楽天カード一択の理由

日常的に使うメインカードとしては、楽天カードが圧倒的におすすめです。その理由は、何と言っても基本ポイント還元率の高さにあります。

楽天カードをメインカードにすべき理由

以下の理由から、楽天カードは日常使いのメインカードとして非常に優れています。ポイント還元率の高さと使いやすさが最大の魅力です。

- 基本還元率1.0%でどこで使ってもポイントが貯まりやすい

- 楽天市場でのポイント倍率が高く、ネット通販でお得

- 楽天ポイントが使える店舗が多く、ポイントの使い道に困らない

- 家族カードが無料で発行でき、家族でポイントをまとめられる

- 楽天経済圏のサービスを使うほどポイントが貯まる仕組み

月10万円をカードで支払う場合、楽天カードなら年間12,000ポイント、エポスカードなら年間6,000ポイントとなり、その差は6,000円分にもなります。この差は5年間で3万円、10年間で6万円と、長期的には大きな違いを生み出します。

特に楽天市場を利用する方にとっては、楽天カードの存在価値はさらに高まります。SPUを活用すれば、楽天市場での買い物で10%以上のポイント還元も十分に狙えます。

- クレジットカード初心者

- ネット通販をよく利用する

- 楽天市場、楽天トラベル、楽天モバイルなど楽天系サービスを使っている

- ポイントを効率的に貯めたい

- 家族でカードを使いたい

- 基本還元率の高さを重視する

これらの条件に当てはまる方は、迷わず楽天カードをメインカードとして選ぶべきでしょう。

参考記事:楽天カード本当にやばい?

参考記事:楽天カードはやめたほうがいい?7つの決定的理由と真実を徹底検証

楽天ポイントは提携店舗での使い方が鍵です。活用法を見直しましょう。

還元率の高さだけでなく、ポイントの有効期限も確認しておくと安心ね。

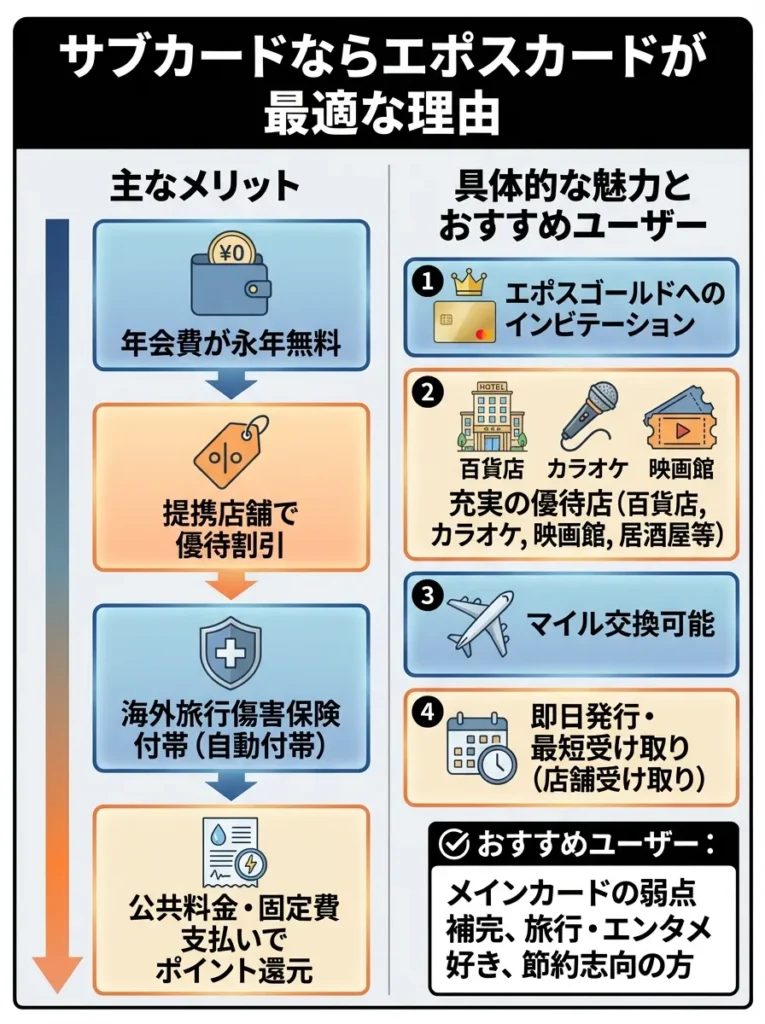

サブカードならエポスカードが最適な理由

エポスカードは、メインカードとして使うには基本還元率が物足りませんが、サブカードとしては非常に優秀です。特に、特定の店舗での優待や海外旅行保険、将来的なゴールドカード無料化を考えると、持っていて損はないカードです。

- 年会費永年無料なので保有コストゼロ

- 全国1万店舗以上で割引や優待が受けられる

- 海外旅行保険が手厚く、保険の合算もできる

- 公共料金の支払いで楽天カードより高還元

- 条件達成でゴールドカードが年会費無料になる

- 即日発行可能で急ぎのときに便利

エポスカードの強みは、「持っているだけで得をする」という点にあります。年会費無料なので、普段使わなくても負担はありません。しかし、カラオケや居酒屋、映画館などで優待を受けられる場面が意外と多く、使う機会があれば大きな節約になります。

また、海外旅行保険が充実しているため、楽天カードと併用すれば保険金額を合算でき、有料の海外旅行保険に加入する必要がなくなる可能性もあります。

さらに、エポスカードを使い続けてゴールドカードのインビテーションを受ければ、年会費無料でゴールドカードを持つことができます。ゴールドカードになれば、選べるポイントアップショップで還元率が1.5%になるため、メインカードとして使えるレベルになります。

- マルイ・モディで買い物をする

- カラオケ、居酒屋、映画館などをよく利用する

- 海外旅行に年1回以上行く

- 公共料金をカード払いにしている

- 将来的にゴールドカードを無料で持ちたい

- すでに他のメインカードを持っている

これらの条件に当てはまる方は、エポスカードをサブカードとして発行しておくと良いでしょう。

参考 エポスカード

サブカードとしての利用でも、年会費が発生する場合は注意が必要です。

特定店舗の優待を利用するためには、事前に対象店舗をチェックしておくといいわね。

2枚持ちで最強の組み合わせを実現

楽天カードとエポスカード、両方を持つことで、お互いの弱点を補い合う最強の組み合わせが完成します。年会費無料のカード同士なので、保有コストもかかりません。

楽天カード×エポスカード2枚持ちの使い分け方

以下の表は、楽天カードとエポスカードの効果的な使い分け方法をまとめたものです。支払先に応じて使い分けることで、最大限のメリットを享受できます。

このように使い分けることで、年間で数万円分のポイントや割引を獲得できます。クレジットカードは何枚持っても年会費がかからないものを選べば、デメリットはありません。

むしろ、1枚のカードですべてを済ませようとするより、それぞれの強みを活かした使い分けをする方が、トータルでのメリットは大きくなります。

楽天カードとエポスカードに関するよくある質問

楽天カードとエポスカードに関して、よくある質問をまとめました。カード選びの最終判断にお役立てください。

カードの利用状況を定期的に見直し、最適な組み合わせを維持することが重要です。

それぞれのカードの特典をしっかり把握して、無駄なく活用するのがポイントよ。

楽天カードとエポスカード、どちらが審査に通りやすい?

楽天カードとエポスカードはどちらも流通系クレジットカードで、審査難易度に大きな差はありません。両方とも学生やアルバイト、主婦の方でも申し込みが可能で、比較的審査に通りやすいカードです。

ただし、楽天グループのサービスで過去に料金未払いなどのトラブルがあった場合は楽天カードの審査に影響する可能性があり、同様にマルイでのトラブル歴があればエポスカードの審査に影響する可能性があります。

審査に不安がある方は、キャッシング枠を0円で申し込むことで審査のハードルを下げることができます。また、短期間に複数のカードに申し込むと「申し込みブラック」と判断される可能性があるため、1枚ずつ申し込むことをおすすめします。

過去のトラブルが審査に与える影響をしっかり確認しておくべきです。

申込ブラックにならないよう、申し込みは計画的に行うのが大切よ。

楽天カードとエポスカードは同時に申し込める?

技術的には同時に申し込むことは可能ですが、おすすめしません。短期間に複数のクレジットカードに申し込むと、信用情報機関に記録が残り、「申し込みブラック」と判断されて審査に通りにくくなる可能性があります。

クレジットカードの申し込み情報は、信用情報機関に6ヶ月間記録されます。この期間に複数のカードに申し込むと、「お金に困っている」「多重申込者」と判断され、審査に悪影響を及ぼします。

2枚のカードが欲しい場合は、まず1枚目を申し込んで審査に通過し、カードが届いてから2枚目を申し込むことをおすすめします。理想的には、1枚目のカードを6ヶ月程度使用してから2枚目を申し込むと良いでしょう。

申し込みのタイミングを工夫し、信用情報を守ることが重要です。

審査の結果を待つことで、より良い選択ができるかもしれないわよ。

エポスゴールドカードのインビテーションはいつ届く?

エポスゴールドカードのインビテーション(招待)が届く明確な基準は公表されていませんが、一般的に以下の条件を満たすと招待される傾向があります。

- エポスカード入会から6ヶ月以上経過

- 年間利用額が50万円程度

- 毎月コンスタントにカードを利用している

- 支払いの延滞が一度もない

口コミや体験談を見ると、早い人で入会から6ヶ月、平均的には1年程度でインビテーションが届くケースが多いようです。インビテーションを受けるコツは、少額でも良いので毎月継続的にカードを使うことと、支払いを確実に行うことです。

インビテーション経由でゴールドカードに申し込めば、最初から年会費無料で保有できるため、焦らず待つことをおすすめします。

インビテーションの基準を満たすために、利用状況を定期的に見直すことが大切です。

利用金額だけでなく、カードの活用方法も丁寧に考えると良いわね。

楽天カードで貯めたポイントはエポスカードで使える?

楽天ポイントとエポスポイントは別のポイントプログラムなので、直接交換したり共通で使ったりすることはできません。それぞれのポイントは、各カード会社のサービスや提携店舗でのみ使用できます。

ただし、両方のポイントをANAマイルやJALマイルに交換することは可能です。マイルを経由して間接的にポイントを移動させることはできますが、交換レートが悪くなるためおすすめしません。

それぞれのポイントは、それぞれの使い道で消費するのが最も効率的です。楽天ポイントは楽天市場や楽天ペイで、エポスポイントはマルイやエポスVisaプリペイドカードで使うのが良いでしょう。

楽天ポイントとエポスポイントを別々に管理して、効率的に利用する方法を考えましょう。

それぞれのポイント用途をしっかり把握して、無駄なく使うのが大切なのよ。

公共料金の支払いはどちらがお得?

公共料金の支払いは、エポスカードの方がお得です。楽天カードは2021年6月から公共料金や税金の支払いに対するポイント還元率が0.2%(500円につき1ポイント)に下がっているため、エポスカードの0.5%の方が2.5倍も還元率が高くなります。

月3万円の公共料金を支払う場合、年間では以下のような差が生まれます。

- 楽天カード 年間720ポイント(0.2%)

- エポスカード 年間1,800ポイント(0.5%)

差額は1,080ポイント(1,080円相当)となり、決して無視できない金額です。電気、ガス、水道、携帯電話、NHK受信料などの公共料金は、エポスカードで支払うことをおすすめします。

ただし、楽天モバイルの支払いは楽天カードで行うとSPU対象となるため、楽天モバイルユーザーは楽天カードで支払う方がお得になります。

公共料金の支払い方法は、他の特典も考慮する必要があります。

還元率だけでなく、利用可能な特典やサービスも見逃さないでね。

海外旅行保険はどちらが充実している?

海外旅行保険の充実度では、エポスカードの方がやや優位です。傷害死亡・後遺障害が最高3,000万円(楽天カードは2,000万円)、疾病治療費用が270万円(楽天カードは200万円)と、主要な補償項目でエポスカードの方が手厚くなっています。

ただし、楽天カードの救援者費用は200万円とエポスカードの100万円より高額です。また、両カードとも利用付帯となっており、旅行代金や交通費をカードで支払う必要があります。

最も安心な方法は、両方のカードを持ち、両方の保険を適用させることです。海外旅行保険は複数のカードで合算できるため、楽天カードとエポスカードを併用すれば、疾病治療費用が470万円まで補償されます。

年会費無料のカード2枚で、有料の海外旅行保険に匹敵する補償を受けられるのは大きなメリットです。

まとめ:楽天カードとエポスカードを賢く使い分けよう

楽天カードとエポスカードを徹底的に比較してきましたが、結論として「どちらか一方を選ぶ」のではなく、「両方を持って使い分ける」ことが最もお得な選択です。

楽天カードは基本還元率1.0%と高く、楽天市場でのポイント倍率も高いため、メインカードとして日常的に使うのに最適です。一方、エポスカードは全国1万店舗以上での優待や海外旅行保険の充実度、将来的なゴールドカード無料化など、サブカードとして持つ価値が十分にあります。

どちらも年会費永年無料なので、2枚持ちによるデメリットはありません。むしろ、それぞれの強みを活かした使い分けをすることで、年間数万円分のポイントや割引を獲得できます。

クレジットカード選びで迷っている方は、まず楽天カードをメインカードとして発行し、その後エポスカードをサブカードとして追加することをおすすめします。この組み合わせで、日常生活から旅行、レジャーまで、あらゆる場面でお得を実現できるでしょう。

ぜひ両方のカードを上手に活用して、賢いキャッシュレス生活を送ってください。

補償内容だけでなく、保険の適用条件も細かく確認することが重要です。

保険適用の条件をしっかり確認して、安心して旅行を楽しんでね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております