・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

学生がクレジットカードを申し込む際、多くの方が迷うのが「年収欄にどう記入すればよいか」という問題です。アルバイトをしていない学生や収入が不安定な学生にとって、年収の書き方は審査において重要な確認項目のひとつといえるでしょう。

実際に多くの学生が「年収0円でも本当にクレジットカードを作れるの?」「バイト代はどう計算すればいい?」「仕送りや奨学金は収入に含めるべき?」といった疑問を抱えています。正確な情報を理解した上で申し込むことで、適切な審査を受けることができます。

本記事では、学生がクレジットカード申し込み時に年収をどう書くべきか、収入なしでも作れる理由、審査に落ちないためのコツまで、一般的な審査の考え方に基づいて詳しく解説します。(※具体的な審査基準は各カード会社により異なります)

正しい知識を身につけて、クレジットカードライフをスタートさせましょう。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

学生がクレジットカード申し込み時に年収をどう書く?正しい記入方法を詳しく解説

学生がクレジットカードを申し込む際の年収記入は、社会人とは異なる特別なルールがあります。重要なのは「自分が働くことで継続的に入ってくるお金」のみを年収として申告することです。これは三井住友カードの公式ガイドでも明確に示されている原則となります。

多くの学生が混乱するのは、親からの仕送りや奨学金を収入に含めるかどうかという点です。結論から言うと、これらは年収として申告すべきではありません。カード会社が重視するのは「申込者自身の労働による収入」であり、第三者からの支援金は審査対象外となるのが一般的です。

正確な年収申告は審査通過の第一歩であり、虚偽の申告は後々大きなトラブルの原因となる可能性があります。以下で具体的な計算方法と記入例を詳しく見ていきましょう。

学生向けの特典内容をしっかり比較検討することが大切です。

契約前に利用限度額を確認しておくと安心ですわね。

アルバイト収入の計算方法と記入例

アルバイトをしている学生の年収計算は、月収を基準として年額を算出するのが基本です。ただし、季節によって勤務時間が変動する学生も多いため、平均的な月収を基に現実的な年収を計算することが重要になります。

計算時に注意すべき点は、短期アルバイトや単発のバイトは継続性がないため年収に含めるべきではないということです。また、まだ始めたばかりのアルバイトでも、継続する予定があれば年収として申告できます。以下の表で具体的な計算例を確認してみましょう。

| アルバイト状況 | 月収 | 年収計算 | 申告額 |

|---|---|---|---|

| コンビニバイト(週3回) | 5万円 | 5万円×12ヶ月 | 60万円 |

| 家庭教師(週2回) | 3万円 | 3万円×12ヶ月 | 36万円 |

| 飲食店バイト(長期休暇多め) | 平均4万円 | 4万円×12ヶ月 | 48万円 |

| 単発バイトのみ | 不定期 | 継続性なし | 0円 |

上記の表からわかるように、継続的なアルバイトであれば勤務形態に関わらず年収として申告可能です。重要なのは「今後も継続して働く予定があるかどうか」という点であり、現在の収入が少なくても正直に申告することが審査通過への近道となります。

親からの仕送り月10万円、奨学金月8万円、アルバイト月5万円の学生の場合、合計月23万円の収入がありますが、年収欄に記入するのはアルバイトの5万円×12ヶ月=60万円のみです。仕送りと奨学金は「自身の労働による収入」ではないため、審査対象から除外されます。

収入ゼロの学生でもクレジットカードが作れる理由

「収入がない学生でもクレジットカードが作れる」というのは事実ですが、その背景には特別な審査システムと法的な仕組みがあります。これは学生だからこそ適用される優遇措置であり、社会人になると同じ条件では審査に通らなくなる可能性が高いです。

収入0円の学生がカードを作れる主な理由は「親の信用力」と「法的な例外措置」の2つにあります。カード会社は学生の支払い能力を判断する際、学生本人ではなく保護者の経済状況を重視する傾向があるのです。

また、学生は将来の優良顧客として期待される存在でもあります。カード会社にとって学生のうちから顧客関係を築くことは長期的なメリットがあるため、一般的な審査基準よりも柔軟な対応が取られることが多いのです。

短期アルバイトは年収計算から除外しないと、実際の収入が見誤ります。

アルバイトの継続予定があるなら、初月でも年収に含めていいのよ。

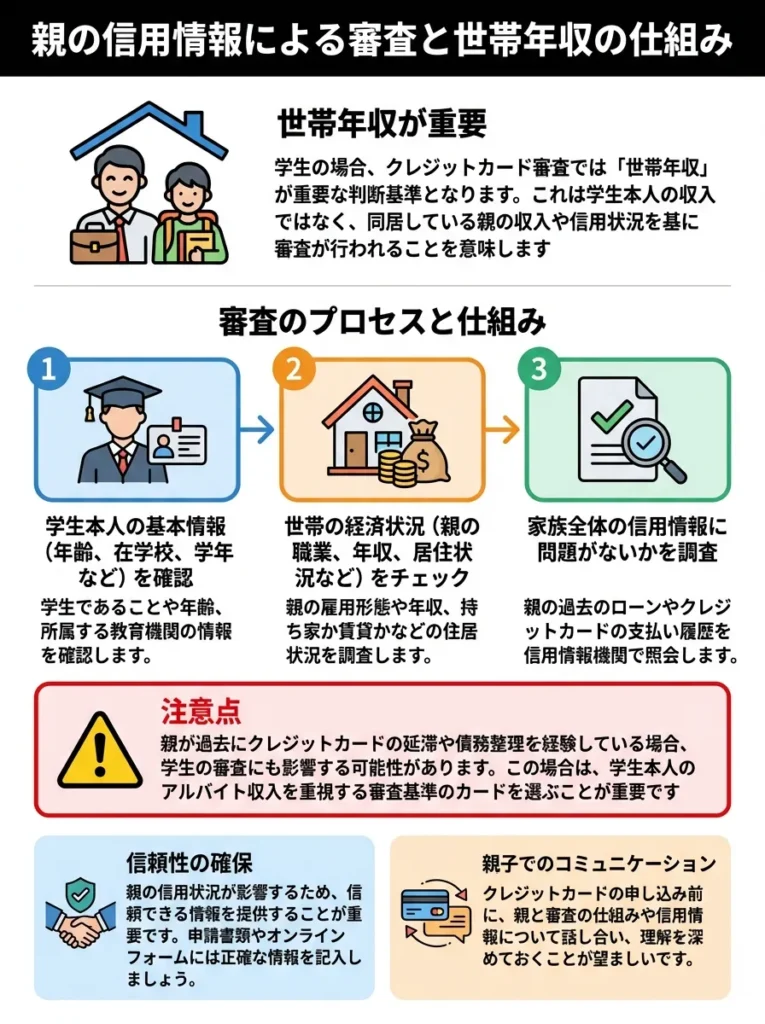

親の信用情報による審査と世帯年収の仕組み

学生の場合、クレジットカード審査では「世帯年収」が重要な判断基準となります。これは学生本人の収入ではなく、同居している親の収入や信用状況を基に審査が行われることを意味します。つまり、学生本人に収入がなくても、親に安定した収入と良好な信用情報があれば審査通過の可能性が高まるのです。

具体的な審査プロセスでは、カード会社は以下の情報を総合的に判断します。まず、学生本人の基本情報(年齢、在学校、学年など)を確認し、次に世帯の経済状況(親の職業、年収、居住状況など)をチェックします。最後に、家族全体の信用情報に問題がないかを調査するという流れになります。

親が過去にクレジットカードの延滞や債務整理を経験している場合、学生の審査にも影響する可能性があります。この場合は、学生本人のアルバイト収入を重視する審査基準のカードを選ぶことが重要です。

親の信用状況が影響するため、信頼できる情報を提供することが重要です。

親の信用情報が悪いと、思わぬ影響が出るから注意してね。

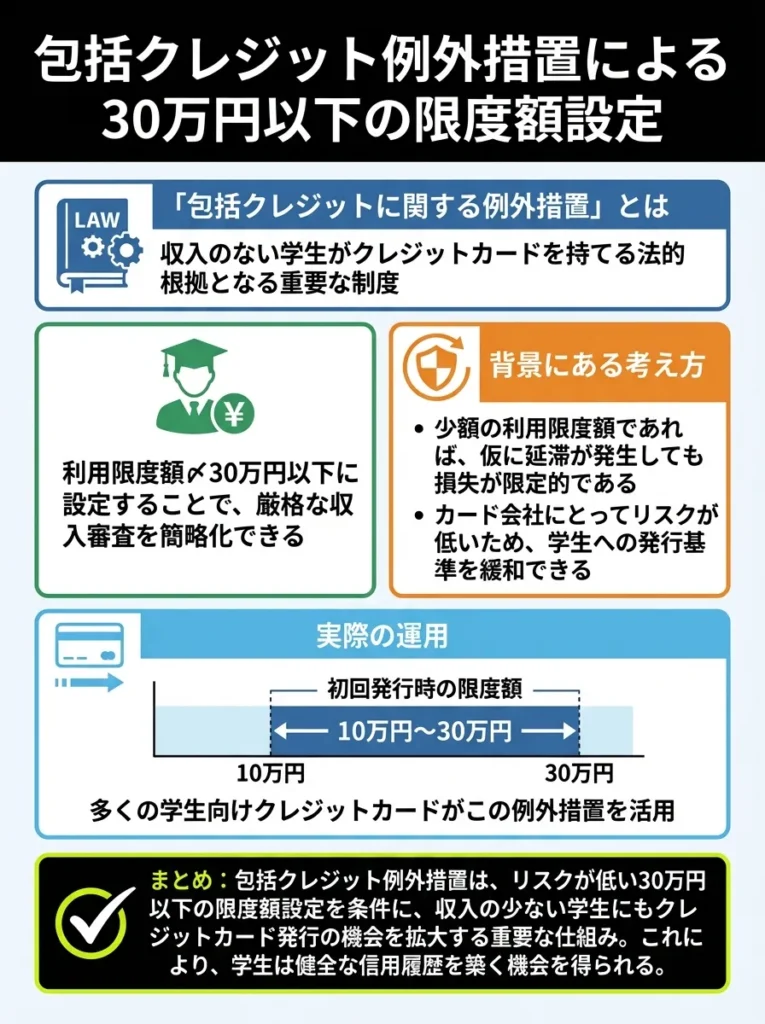

包括クレジット例外措置による30万円以下の限度額設定

「包括クレジットに関する例外措置」は、収入のない学生がクレジットカードを持てる法的根拠となる重要な制度です。この措置により、利用限度額を30万円以下に設定することで、厳格な収入審査を簡略化できるようになっています。JCBの審査ガイドでもこの制度について詳しく説明されています。

この例外措置が適用される背景には、少額の利用限度額であれば仮に延滞が発生しても損失が限定的であるという考えがあります。カード会社にとってリスクが低いため、学生への発行基準を緩和できるという仕組みになっているのです。

実際の運用では、多くの学生向けクレジットカードがこの例外措置を活用しており、初回発行時の限度額は10万円から30万円の範囲で設定されることが一般的です。これにより、収入がない学生でも安心してクレジットカードを利用できる環境が整備されています。

年収と利用限度額の関係

クレジットカードの利用限度額は申込者の年収と密接な関係があり、一般的には年収の3分の1程度が上限の目安とされています。しかし、学生の場合は特別な基準が適用されるため、社会人とは異なる限度額設定が行われます。これは学生の経済状況や将来性を考慮した特別措置といえるでしょう。

学生の限度額設定では、本人の年収よりも「安全に利用できる金額」が重視される傾向があります。これは学生の金銭管理能力や社会経験を考慮したもので、過度な利用を防ぐための配慮でもあります。カード会社にとっても、学生時代から適切な利用習慣を身につけてもらうことは長期的なメリットとなります。

以下では、学生特有の限度額設定基準と、収入0円の場合でも設定される限度額について詳しく見ていきましょう。これらの情報を理解することで、申込前に自分がどの程度の限度額を期待できるかの目安を把握できます。

利用限度額が低いと、信用履歴の構築には時間がかかります。

クレジットカードの利用は計画的にね。返済計画をしっかり立てることが大切よ。

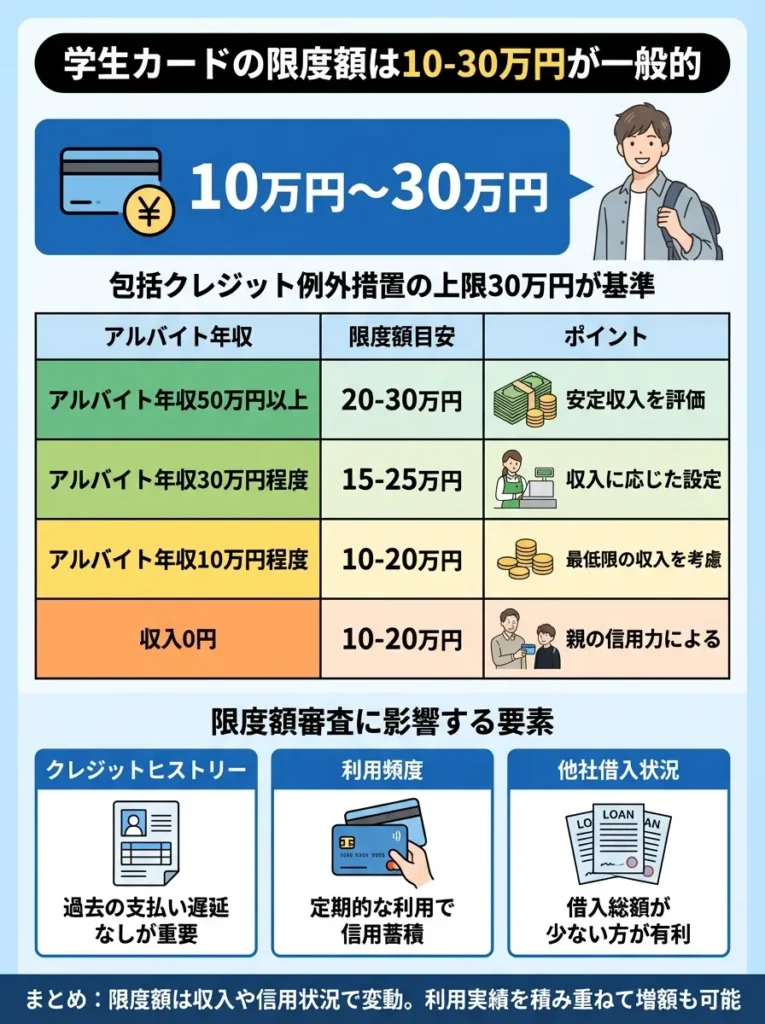

学生カードの限度額は10-30万円が一般的

学生向けクレジットカードの限度額は、ほとんどの場合10万円から30万円の範囲で設定されます。これは前述の包括クレジット例外措置の上限である30万円を基準としているためです。初回発行時は保守的な金額から始まり、利用実績に応じて段階的に引き上げられる仕組みになっています。

具体的な限度額決定には複数の要因が影響します。アルバイトの有無、勤続期間、親の経済状況、在学する大学の格、学年などが総合的に評価され、最終的な金額が決定されます。また、同じカードでも申込者によって異なる限度額が設定されることも珍しくありません。

| 年収状況 | 一般的な限度額 | 限度額の特徴 |

|---|---|---|

| アルバイト年収50万円以上 | 20-30万円 | 安定収入を評価 |

| アルバイト年収30万円程度 | 15-25万円 | 収入に応じた設定 |

| アルバイト年収10万円程度 | 10-20万円 | 最低限の収入を考慮 |

| 収入0円 | 10-20万円 | 親の信用力による |

上記の表は一般的な目安であり、実際の限度額はカード会社の審査基準や申込者の総合的な状況によって決定されます。重要なのは、限度額が低くても利用実績を積むことで徐々に引き上げが可能になることです。

限度額は利用実績で見直されるため、計画的な利用を心掛けてください。

申込時の条件だけでなく、利用後の評価も大切なのよ。

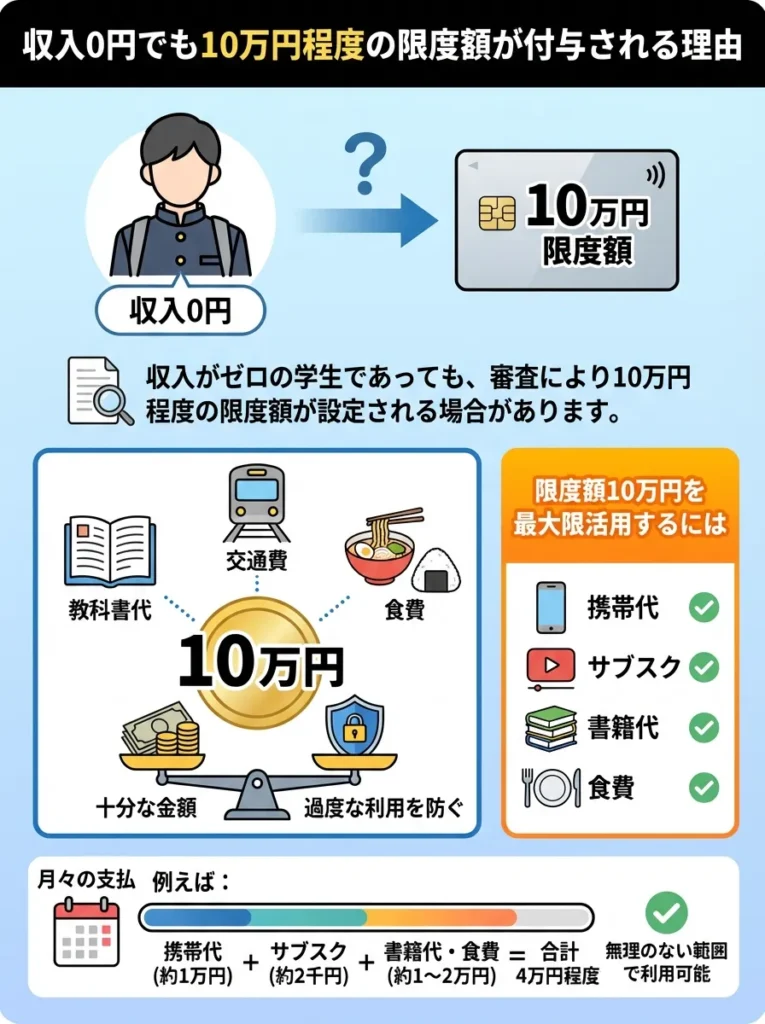

収入0円でも10万円程度の限度額が付与される理由

収入がゼロの学生であっても、審査により10万円程度の限度額が設定される場合があります。これは学生の日常的な支出(教科書代、交通費、食費など)を考慮した現実的な金額設定といえるでしょう。ライフカードの解説でも、収入0円の学生への限度額設定について詳しく説明されています。

10万円という金額は、学生が月々の支出をカードで決済する際に十分な金額でありながら、過度な利用を防ぐ適切な上限でもあります。例えば、月々の携帯電話代、サブスクリプションサービス、書籍代、食費の一部などをカード決済することで、利用実績を積み重ねることができます。

限度額10万円を最大限活用するには、月々の固定費(携帯代、サブスク等)をカード払いに設定し、毎月確実に利用実績を作ることが重要です。利用額の目安は限度額の30%程度(3万円程度)に留めておくと、信用度向上につながります。

(※限度額は個別の審査結果により異なります)

学生がクレジットカード審査で落ちる原因と対策

学生のクレジットカード審査は一般的に通りやすいとされていますが、それでも審査に落ちてしまうケースは存在します。審査落ちの原因を理解することで、事前に対策を講じることができ、審査通過の確率を大幅に向上させることが可能になります。

学生の審査落ちで多く見られる原因は「申し込み内容の不備」と「信用情報の問題」です。これらは事前の準備と正しい知識があれば十分に回避可能な問題です。また、「クレジットカード 学生 審査 落ちた」で検索している学生の多くが、同じような原因で審査に失敗していることがわかっています。

以下では、具体的な審査落ちの原因とその対策方法について詳しく解説します。これらの情報を参考にして、審査に向けて適切な準備を整えましょう。

限度額の設定だけでなく、利用状況を定期的に見直すことが重要です。

利用限度額を超えないように気をつけて、計画的に使うことが大事よ。

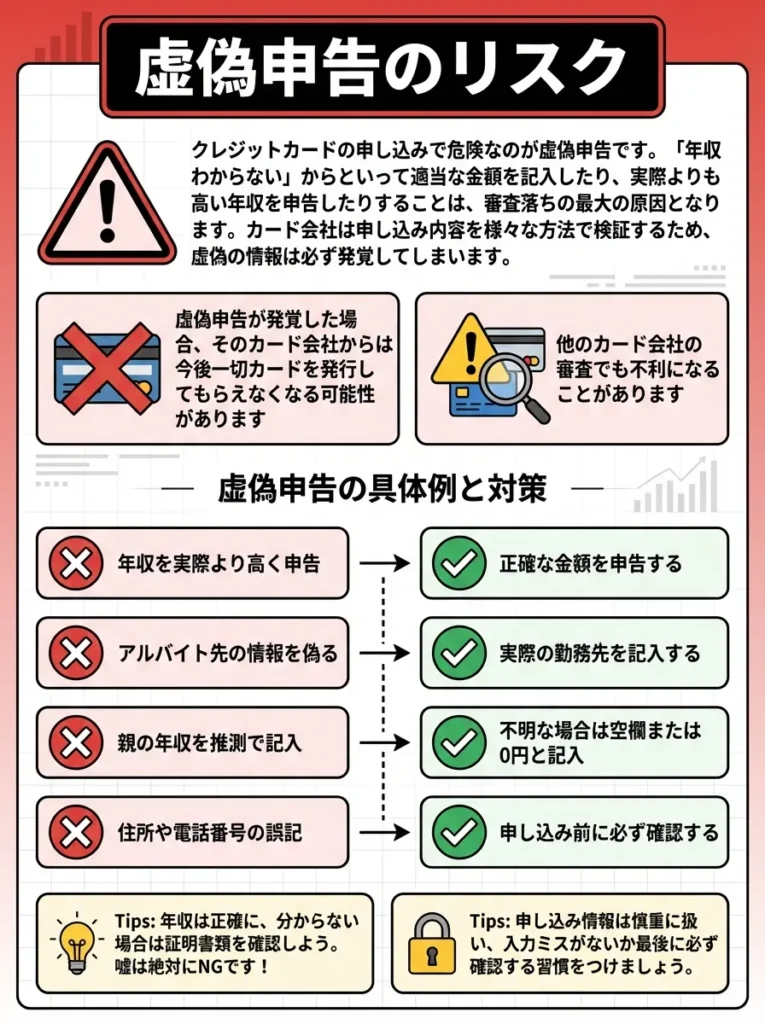

虚偽申告のリスク

クレジットカードの申し込みで危険なのが虚偽申告です。「年収わからない」からといって適当な金額を記入したり、実際よりも高い年収を申告したりすることは、審査落ちの最大の原因となります。カード会社は申し込み内容を様々な方法で検証するため、虚偽の情報は必ず発覚してしまいます。

虚偽申告が発覚した場合、そのカード会社からは今後一切カードを発行してもらえなくなる可能性があります。さらに、他のカード会社の審査でも不利になることがあるため、短期的な利益のために長期的な信用を失うことになりかねません。

- 年収を実際より高く申告 → 正確な金額を申告する

- アルバイト先の情報を偽る → 実際の勤務先を記入する

- 親の年収を推測で記入 → 不明な場合は空欄または0円と記入

- 住所や電話番号の誤記 → 申し込み前に必ず確認する

虚偽申告は短期的な利益を追求するリスクが高いですので、正直な情報提供を心掛けましょう。

カードの審査は厳しいから、正確な情報を申告することが大切なのよね。

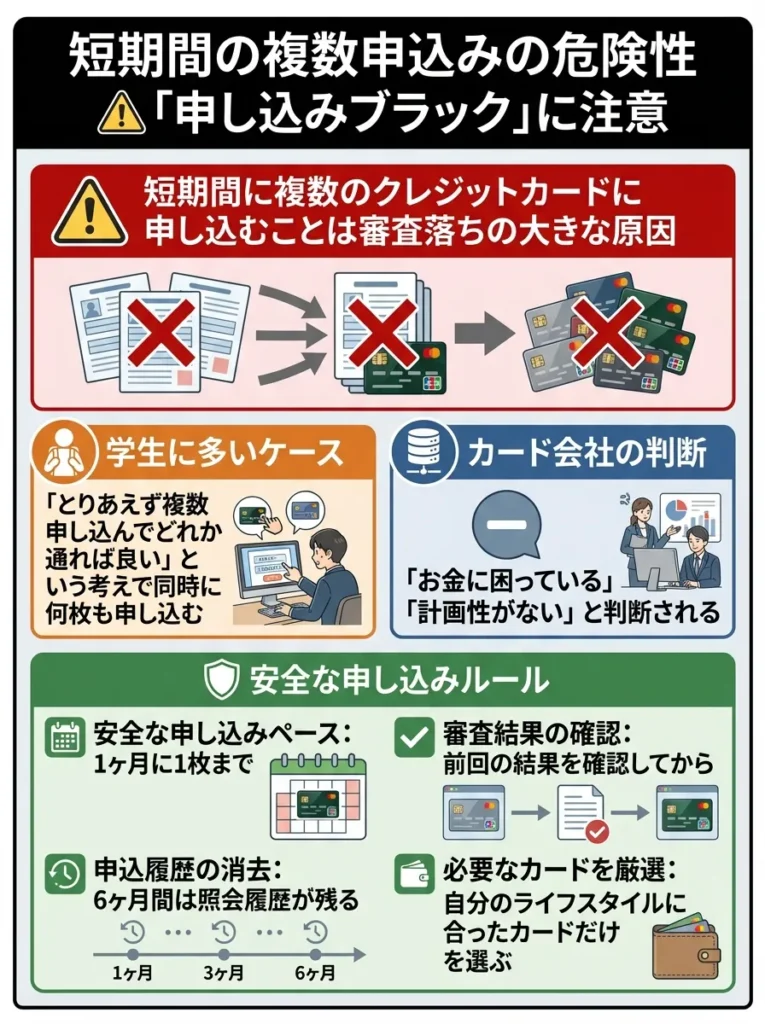

短期間の複数申込みの危険性

「申し込みブラック」という言葉があるように、短期間に複数のクレジットカードに申し込むことは審査落ちの大きな原因となります。特に学生の場合、「とりあえず複数申し込んでどれか通れば良い」という考えで同時に何枚も申し込んでしまうケースが多く見られます。

カード会社は申込者の信用情報機関への照会履歴を確認できるため、他社への申込状況も把握しています。短期間に複数の申し込みがある場合、「お金に困っている」「計画性がない」と判断され、審査に悪影響を与える可能性があります。

- 安全な申し込みペース:1ヶ月に1枚まで

- 審査結果の確認:前回の結果を確認してから次の申し込み

- 申込履歴の消去:6ヶ月間は照会履歴が残る

- 戦略的な申し込み:審査に通りやすいカードを選択

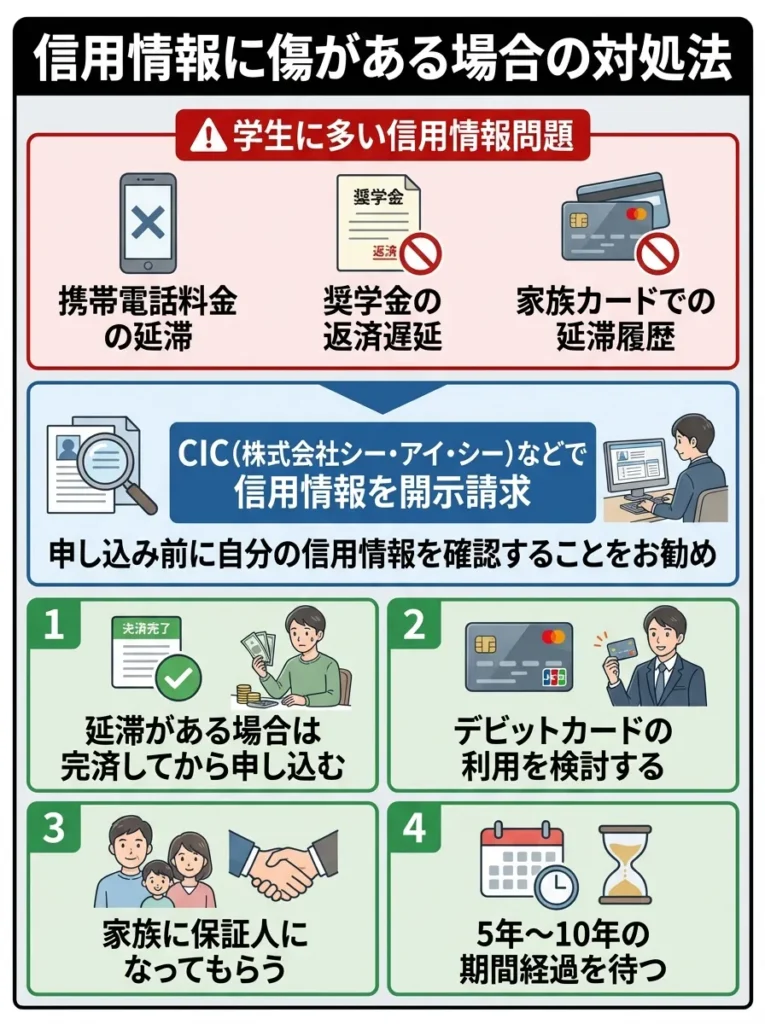

信用情報に傷がある場合の対処法

学生でも信用情報に問題がある場合があります。多いのは携帯電話料金の延滞で、これはクレジットカードの審査に大きく影響します。また、奨学金の返済遅延や家族カードでの延滞履歴なども審査に影響する可能性があります。

信用情報に不安がある場合は、申し込み前に信用情報機関で自分の信用情報を開示請求することをお勧めします。CIC(株式会社シー・アイ・シー)などで簡単に確認できますので、心配な方は事前にチェックしておきましょう。

- 延滞がある場合は完済してから申し込む

- 信用情報の回復を待つ(延滞解消から6ヶ月程度)

- 審査基準が比較的緩いカードを選択する

- 親の同意を得られる学生専用カードを検討する

学生におすすめのクレジットカード4選

学生向けクレジットカードを選ぶ際は、審査の通りやすさ、年会費、ポイント還元率、学生向け特典の4つの観点から総合的に判断することが重要です。また、「収入なし 学生」の状況でも発行しやすいカードを選ぶことで、審査通過の確率を高めることができます。

以下で紹介するカードは、いずれも学生の審査通過率が高く、年会費無料で利用できる実用性の高いカードです。各カードには独自の特徴と魅力がありますので、自分のライフスタイルや利用目的に合ったカードを選択してください。

選択の際は、普段よく利用する店舗やサービスでお得になるカードを優先することで、より大きなメリットを享受できます。また、将来的な利用拡大も考慮して、限度額の引き上げやサービスの充実度も確認しておくと良いでしょう。

信用情報の修正には時間がかかるため、早めに行動することが重要です。

延滞履歴があると新たなカードが作りづらくなるから、早めに対処してね。

楽天カード

おすすめ度:

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

審査に通りやすく、楽天経済圏を利用する学生には特にメリットが大きいカードです。初回のクレジットカードとしても最適です。

楽天経済圏を活用するためのポイント還元の仕組みを理解しておくべきです。

カードの特典は年によって変わるから、最新情報をチェックするのが大事よ。

三井住友カード(NL)

おすすめ度:

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

セキュリティ面で安心感があり、対象のコンビニ・ファーストフード店での利用でお得になります。

利用先でのポイント還元率や特典を事前に確認することが大切です。

セキュリティ面も大事だけど、利用明細のチェックも忘れないでね。

エポスカード

おすすめ度:

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

急ぎでカードが必要な学生や、エンタメ系の優待を重視する学生におすすめです。

エンタメ系の優待が充実している一方、日常の利用に向いているか確認が必要です。

急ぎで作るなら、申込時の審査基準にも注意しておくと安心ね。

学生専用ライフカード

おすすめ度:

学生専用ライフカード

学生だけの特別な特典が満載のクレジットカードです。

.jpeg)

海外アシスタンスサービスやカード会員保証制度も完備で安心です。

家族カード:-

ETCカード:初年度無料 / 次年度以降 1,100円(税込)

※カード(ETCカード含む)を1度でも利用すれば翌年の年会費無料

海外旅行保険:最大2,000万円

ショッピング保険:-

- 海外アシスタンスサービス

- カード会員保証制度

- 事前エントリーで海外ご利用総額の4%をキャッシュバック!年間最大100,000円!

海外旅行や留学を予定している学生には非常にメリットが大きいカードです。

学生のクレジットカード年収に関するよくある質問

学生がクレジットカードを申し込む際に抱く疑問や不安は多岐にわたります。特に年収の記入方法や審査基準については、正しい情報を知らないまま申し込んでしまい、後悔するケースが少なくありません。ここでは、実際に多くの学生から寄せられる質問とその回答をまとめました。

これらのQ&Aを参考にすることで、申し込み前の不安を解消し、より審査に向けて適切な準備が整えられるでしょう。また、「大学生 クレジットカード やめとけ」という意見もありますが、正しく利用すれば学生にとってクレジットカードは非常に有益なツールとなります。

以下では、頻繁に質問される内容について、具体例を交えながら詳しく回答していきます。これらの情報を活用して、自信を持ってクレジットカードの申し込みを進めてください。

留学の際は、海外での使い方や手数料を事前に確認することが重要です。

学生専用とはいえ、利用限度額や返済計画も考慮しておくべきよ。

Q. バイト始めたばかりでも年収として申告できる?

A. はい、申告できます。アルバイトを始めたばかりでも、今後継続して働く予定があれば年収として申告して問題ありません。例えば、コンビニでのアルバイトを始めて2週間、月収4万円の予定という場合、「4万円×12ヶ月=48万円」として申告できます。

ただし、重要なのは「継続性」です。夏休みの短期バイトや単発のアルバイトは継続性がないため、年収として申告すべきではありません。また、勤務開始から1ヶ月程度は様子を見て、安定して働けることを確認してから申し込むことをおすすめします。

申告の際は、収入証明書を準備しておくことが大切です。

アルバイトの契約内容も確認しておくと安心ですわね。

Q. 年収0円でも限度額はどれくらい?

A. 年収0円の学生でも、一般的に10万円~20万円程度の限度額が設定されることが多いです。これは親の信用情報や世帯年収を基に審査が行われるためです。初回は保守的な金額からスタートし、利用実績に応じて段階的に引き上げられます。

限度額は以下の要因によって決定されます:親の年収と信用情報、学生本人の年齢と学年、在学している大学、申し込むカードの種類。国立大学や有名私立大学の学生の方が、初回の限度額が高めに設定される傾向があります。

親の信用情報を活用するため、信頼関係を築くことが大切です。

初回の限度額は低めでも、利用実績を大切にするのよ。

Q. 親の同意は必要?

A. 18歳以上の学生であれば、法的には親の同意なしでクレジットカードを申し込むことができます。ただし、カード会社によっては独自の基準で親権者の同意を求める場合があります。また、未成年の場合(2022年4月の成人年齢引き下げ前に生まれた方)は法的に親の同意が必要です。

実際の運用では、多くのカード会社が学生の申し込み時に家族への確認連絡を行います。これは審査の一環であり、親の経済状況や学生への支援状況を確認するためです。事前に家族にクレジットカード作成の意向を伝えておくことをおすすめします。

学生の信用履歴は将来の融資に影響しますので、慎重に利用することが大切です。

親への事前の相談が、信頼関係を築く鍵になるのよ。

Q. アルバイトの勤続期間は審査に影響する?

A. アルバイトの勤続期間は審査に影響しますが、学生の場合は社会人ほど厳格ではありません。一般的に3ヶ月以上の勤続期間があれば安定した収入とみなされます。ただし、1週間や2週間という極端に短い期間の場合は、もう少し様子を見てから申し込んだ方が安全でしょう。

アルバイトの収入証明は重要ですので、必ず用意しておきましょう。

勤続期間だけでなく、収入の安定性も見られるのよ。

Q. 複数のアルバイトをしている場合の年収計算は?

A. 複数のアルバイトをしている場合は、すべての継続的な収入を合算して年収として申告できます。例えば、週3回のコンビニバイトで月3万円、週2回の家庭教師で月2万円の場合、合計月5万円×12ヶ月=60万円として申告します。ただし、どちらも継続的な勤務であることが前提です。

まとめ:正しい年収申告で学生でも安心してクレジットカードを

学生のクレジットカード申し込みにおける年収記入は、正しい知識さえあれば決して難しいものではありません。重要なのは「自分が働いて得た継続的な収入のみを申告する」という基本原則を守ることです。仕送りや奨学金は含めず、アルバイト収入があればその金額を、収入がなければ正直に0円と記入することが審査通過への第一歩となります。

収入がない学生でもクレジットカードを持てるのは、親の信用力を背景とした審査システムと、包括クレジット例外措置という法的な仕組みがあるからです。これらは学生だからこそ適用される特別な優遇措置であり、正しく活用することで安心してクレジットカードライフを始めることができます。

審査に落ちるリスクを最小限にするには、虚偽申告を避け、短期間での複数申し込みを控え、自分の信用情報を把握しておくことが大切です。また、学生向けのカードを選ぶことで、より審査に通りやすくなります。今回紹介したおすすめカードを参考に、自分のライフスタイルに最適な1枚を選んでください。

クレジットカードは正しく利用すれば、学生生活をより便利で豊かにしてくれるツールです。年収の書き方で迷うことなく、自信を持って申し込みを進め、充実したクレジットカードライフをスタートさせましょう。将来の信用構築のためにも、学生のうちから良好な利用実績を積み重ねていくことをおすすめします。

収入の合算時には、申告漏れを防ぐために全ての源泉を確認することが大切です。

アルバイトの契約内容によって年収が変わるから、しっかりチェックしておくことが大事よ。

【免責事項】本記事の内容は2025年11月時点の情報に基づいており、カード会社の審査基準や条件は予告なく変更される場合があります。実際の申込時には必ず各カード会社の公式サイトで最新情報をご確認ください。審査結果は個別の状況により異なり、本記事の内容はカード発行や審査通過を保証するものではありません。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております