・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

「JCBカードSはやめた方がいい」という噂を耳にして、申し込みを迷っていませんか?

年会費永年無料で優待サービスも充実しているJCBカードSですが、実はすべての人に最適なクレジットカードとは言えません。

この記事では、JCBカードSをやめた方がいい具体的な理由と、逆にどんな人に向いているのかを詳しく解説します。

ポイント還元率の低さ、国際ブランドの制限、付帯保険の内容など、申し込み前に知っておくべき情報をすべてお伝えします。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

JCBカードSをやめた方がいいと言われる7つの理由

JCBカードSは年会費永年無料で魅力的に見えますが、利用者によっては大きなデメリットとなるポイントがあります。ここでは、JCBカードSをやめた方がいい具体的な理由を7つに分けて詳しく解説します。

実際の利用シーンを想定しながら、あなたのライフスタイルにJCBカードSが本当に合っているかどうかを判断する材料としてください。これらの理由を事前に知っておくことで、カード選びでの失敗を避けることができます。

利用目的に応じたカード選びが重要です。特にポイント還元率を見落とさないようにしましょう。

年会費が無料でも、特典が自分に合っているか確認することが大切よ。

通常ポイント還元率が0.5%と平均的で高還元カードに劣る

JCBカードSの基本ポイント還元率は0.5%です。これは1,000円の利用で1ポイント、Oki Dokiポイント1ポイントは最大5円相当の価値となるため、実質的に0.5%の還元率となります。

現在のクレジットカード市場では、楽天カードやdカードなど1.0%以上の還元率を誇るカードが多数存在します。ポイントを効率的に貯めたい方にとって、この0.5%という数字は明らかに見劣りします。

たとえば年間100万円をカード決済した場合、還元率0.5%のJCBカードSでは5,000円相当のポイントですが、還元率1.0%のカードなら10,000円相当となり、その差は5,000円にも達します。ポイント重視の方は、より高還元率のカードを選ぶべきでしょう。

ポイント還元率だけでなく、特典内容も総合的に評価することが重要です。

高還元カードでも年会費が高い場合、総合的に見直す必要があるのよ。

JCBブランドのみで海外やネットショップで使えない場合がある

JCBカードSは国際ブランドがJCBのみとなっており、VisaやMastercardと比較すると加盟店数が少ないという課題があります。特に海外での利用においては、この制限が大きなデメリットとなります。

アメリカやヨーロッパの多くの国では、JCBが使えない店舗やレストランが少なくありません。現地でカードが使えず、現金のみの支払いを強いられるケースも考えられます。

国内でも一部のネットショップやサービスでは、JCBブランドに対応していない場合があります。特に海外発のECサイトやサブスクリプションサービスでは、VisaやMastercardのみ対応というケースが多く見られます。

海外旅行が多い方や、幅広い店舗で確実にカードを使いたい方には、JCBカードSだけではなく、VisaやMastercardブランドのカードを併用することをおすすめします。

JCBカードの利用を考える際は、他の国際ブランドと併用することを検討しましょう。

JCBだけでは不安な場合、他のカードも持っておくと安心なのよ。

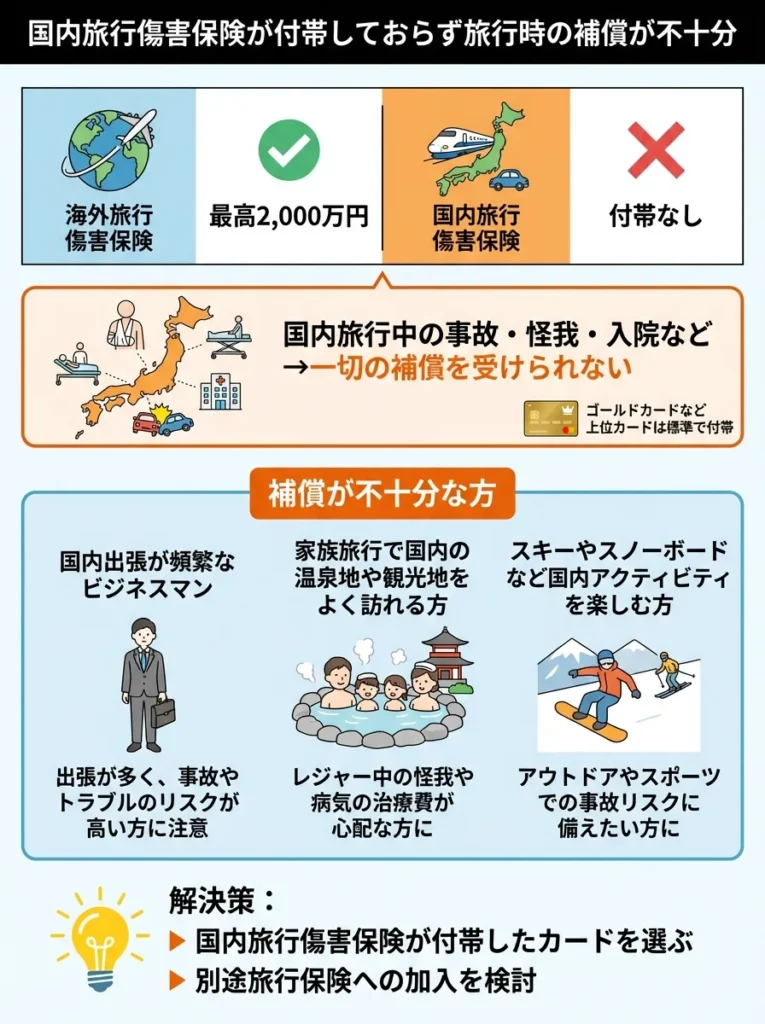

国内旅行傷害保険が付帯しておらず旅行時の補償が不十分

JCBカードSには海外旅行傷害保険は最高2,000万円まで付帯していますが、国内旅行傷害保険は一切付帯していません。国内での出張や旅行が多い方にとって、これは大きな弱点となります。

国内旅行中の事故や怪我、入院などが発生した場合、JCBカードSでは一切の補償を受けることができません。ゴールドカードなど上位カードであれば国内旅行傷害保険が標準で付帯しているケースが多いため、この点は明らかなデメリットです。

特に以下のような方は、JCBカードSだけでは補償が不十分と言えます。

- 国内出張が頻繁にあるビジネスマン

- 家族旅行で国内の温泉地や観光地をよく訪れる方

- スキーやスノーボードなど国内でのアクティビティを楽しむ方

国内旅行の機会が多い場合は、国内旅行傷害保険が付帯したクレジットカードを選ぶか、別途旅行保険への加入を検討する必要があります。

国内旅行傷害保険が必要な方は、カードの選択肢を見直すべきです。

補償内容をしっかり確認して、自分に合ったカードを選ぶことが大切よ。

Oki Dokiポイントの使い道が限られ管理が複雑

JCBカードSで貯まるOki Dokiポイントは、使い道によってポイント価値が大きく変動するという特徴があります。この仕組みが複雑で、初心者にとっては使いにくいと感じる要因となっています。

Oki Dokiポイントの交換レートは以下のように異なります。

| 交換先 | 交換レート | 実質還元率 |

|---|---|---|

| カード利用代金充当 | 1ポイント→3円 | 0.3% |

| Amazonでの利用 | 1ポイント→3.5円 | 0.35% |

| nanacoポイント | 1ポイント→4.5円 | 0.45% |

| JCBプレモカード | 1ポイント→5円 | 0.5% |

上記の表からわかるように、交換先によって実質的な還元率が0.3%から0.5%まで変動します。最もお得なJCBプレモカードへの交換を選ばないと、基本還元率の0.5%すら確保できないのです。

さらに、Oki Dokiポイントは有効期限が2年間と比較的短く、貯めたポイントの使い忘れリスクもあります。ポイント管理が苦手な方や、シンプルなポイント制度を好む方には向いていません。

Oki Dokiポイントの価値は交換先によって変動するため、事前に比較検討が重要です。

交換先の情報をしっかり把握して、賢くポイントを使うのが大切なのよ。

JCBスターメンバーズの特典が他カードより控えめ

JCBカードSはJCBスターメンバーズというメンバーシッププログラムの対象カードですが、その特典内容は他のJCBカードと比較すると控えめな設定となっています。

JCBスターメンバーズでは、年間利用額に応じて翌年のポイント還元率がアップする仕組みです。しかし、JCBカードSの場合、最大でも2倍(年間300万円以上利用時)までとなっており、上位カードと比べると恩恵が少ないのが実情です。

年間利用額が多い方にとっては、より手厚い特典が受けられるJCBゴールドやJCBプラチナなど、上位カードへの切り替えを検討する価値があります。メインカードとして大きな金額を利用する予定の方には、JCBカードSは最適な選択肢とは言えません。

JCBスターメンバーズの特典は控えめですが、他の特典と組み合わせることで価値が上がります。

特典の質だけでなく、利用シーンに応じたカード選びも大切ですわね。

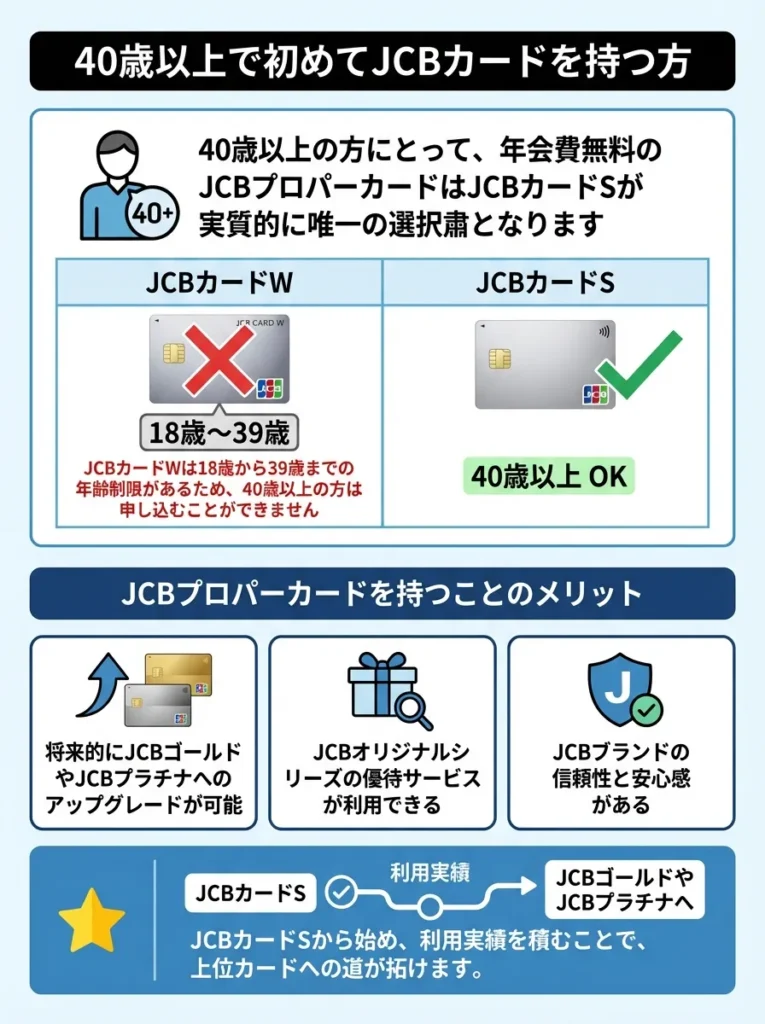

40歳以上の方はJCBカードWを選べず選択肢が制限される

JCBの年会費無料カードには、JCBカードSとJCBカードWがありますが、JCBカードWは18歳から39歳までしか申し込むことができません。つまり、40歳以上の方が年会費無料のJCBカードを持ちたい場合、実質的にJCBカードSしか選択肢がないのです。

JCBカードWは基本還元率が1.0%とJCBカードSの2倍であり、ポイント重視の方にとっては圧倒的にお得なカードです。しかし年齢制限によってこの選択ができない40歳以上の方は、還元率0.5%のJCBカードSで妥協するか、他社の高還元カードを選ぶかの二択を迫られます。

この年齢による選択肢の制限は、JCBカードSを検討する上で大きな不満要因となっています。40歳以上でポイント還元率を重視するなら、楽天カードやdカードなど他社カードも含めて比較検討することをおすすめします。

他社カードの特典やサービス内容も比較検討することが重要です。

年齢制限だけでなく、利用目的に合ったカード選びが必要ですわね。

クラブオフ優待の利用機会が少ない地方在住者には不向き

JCBカードSの最大の魅力とされる「JCBカードS優待クラブオフ」ですが、実は都市部と地方では利用できる施設数に大きな差があります。地方在住の方にとっては、この優待を十分に活用できないケースが多いのです。

クラブオフ優待は映画館、レストラン、遊園地、カラオケなどが対象ですが、これらの対象施設は東京、大阪、名古屋などの大都市圏に集中しています。地方の小規模な市町村では、近隣に優待対象施設が1つもないという状況も珍しくありません。

たとえば以下のような地方在住者は、クラブオフのメリットを実感しにくいでしょう。

- 最寄りのTOHOシネマズまで車で1時間以上かかる方

- 近隣に優待対象のファミリーレストランがない方

- 地元の個人経営の店舗をメインに利用している方

地方在住で優待施設へのアクセスが悪い場合、JCBカードSの最大のメリットが活かせないため、他のカードを選ぶ方が賢明と言えます。

それでもJCBカードSを選ぶべき人の特徴

ここまでJCBカードSのデメリットを詳しく解説してきましたが、一方で、このカードが最適な選択となる人も確実に存在します。自分のライフスタイルや優先順位によっては、JCBカードSが理想的なメインカードになる可能性があります。

ここでは、デメリットを上回るメリットを享受できる、JCBカードSを選ぶべき人の具体的な特徴を解説します。以下の条件に複数当てはまる方は、JCBカードSの申し込みを前向きに検討する価値があるでしょう。

地方在住者は、他の特典やサービスを重視するべきです。

クラブオフ以外の特典も調べて、使えるものを見つけてね。

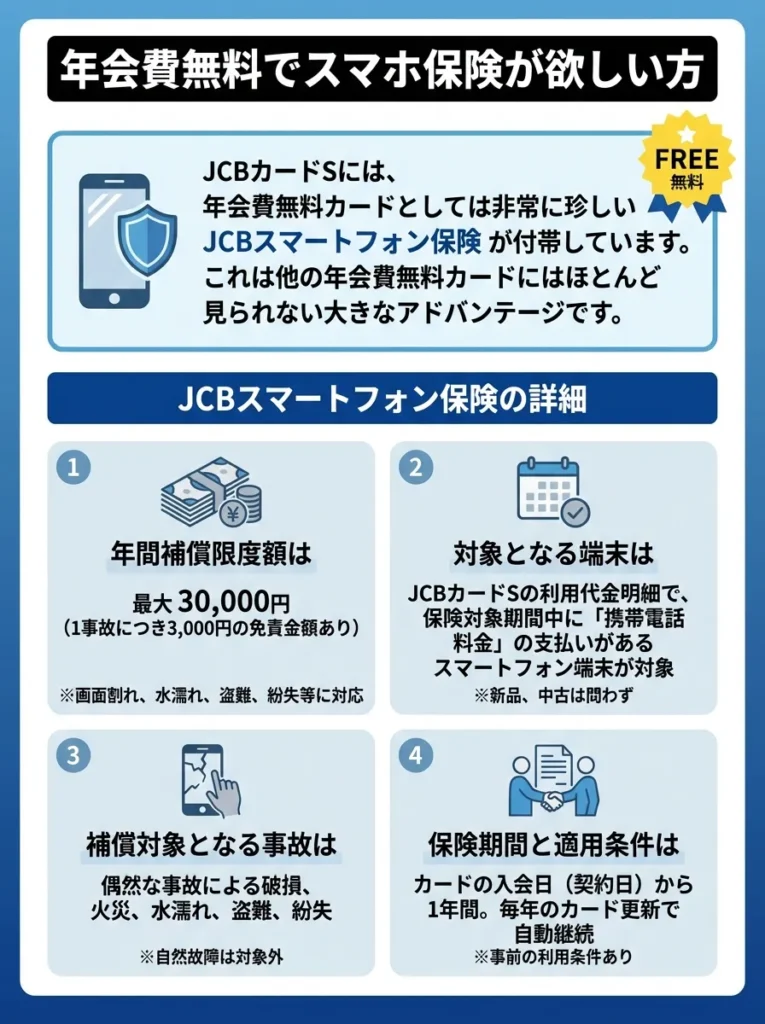

年会費無料でスマホ保険が欲しい方

JCBカードSには、年会費無料カードとしては非常に珍しい「JCBスマートフォン保険」が付帯しています。これは他の年会費無料カードにはほとんど見られない大きなアドバンテージです。

JCBスマートフォン保険の詳細は以下のとおりです。

- 年間補償限度額は30,000円

- 自己負担額は1事故につき10,000円

- スマートフォンの通信料をJCBカードSで3ヶ月以上連続で支払っている必要がある

- 購入後24ヶ月以内のスマートフォンが対象

スマートフォンの画面割れ修理費用は、機種によっては3万円から5万円になることもあります。この保険があることで、万が一の事故による高額な修理費用のリスクを軽減できるのです。

特に以下のような方にとって、このスマホ保険は大きな価値があります。

- 最新の高額なスマートフォンを使用している方

- 過去にスマホの画面を割った経験がある方

- スマホケースや保護フィルムを使わないスタイルを好む方

年会費無料でスマホ保険が欲しい方にとって、JCBカードSは現状ほぼ唯一の選択肢と言えます。

スマートフォン保険の自己負担額を確認し、コストを把握しましょう。

補償限度額が30,000円なのを忘れないで、必要な場合は他の保険も考えた方がいいわね。

家族で映画館やレストランをよく利用する方

JCBカードS優待クラブオフの最大の強みは、会員本人だけでなく同伴する家族や友人も会員価格で利用できる点にあります。特に家族でのお出かけが多い方にとって、この優待は年会費無料とは思えないほどの価値があります。

クラブオフの主な優待例は以下のとおりです。

| 施設・サービス | 通常料金 | 優待料金 | 割引額 |

|---|---|---|---|

| TOHOシネマズ | 2,000円 | 1,500円 | 500円 |

| 横浜・八景島シーパラダイス | 大人3,300円 | 大人2,800円 | 500円 |

| カラオケまねきねこ | ルーム料金 | 30%OFF | 変動 |

| ホテル京阪ユニバーサルタワー | 宿泊プラン | 特別価格 | 変動 |

たとえば4人家族で月に1回映画を見る場合、TOHOシネマズの優待だけで年間24,000円の節約になります(500円×4人×12ヶ月)。さらにレストランやレジャー施設の優待も組み合わせれば、年会費無料でありながら数万円の経済効果を得ることも十分可能です。

以下のような家族構成やライフスタイルの方には、JCBカードSが特におすすめです。

- 小学生以上の子供がいて週末に家族でお出かけする機会が多い方

- 映画鑑賞が趣味で月に複数回映画館に通う方

- テーマパークや水族館など家族で楽しめる施設によく行く方

家族でのレジャー費用を抑えたい方にとって、JCBカードSの優待は非常に強力な味方となります。

利用する施設の優待内容を事前に確認することが重要です。

家族での利用時は、人数分の優待が受けられるかもチェックしておくといいわね。

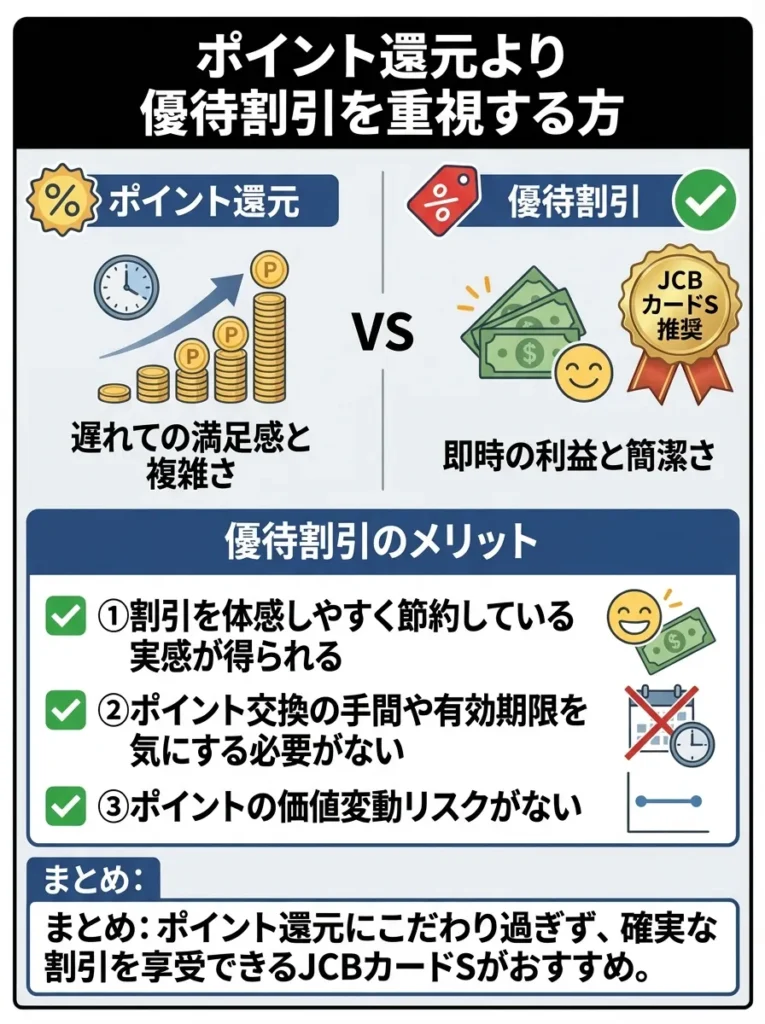

ポイント還元より優待割引を重視する方

クレジットカードの価値をポイント還元率だけで判断するのではなく、実際の支出を直接減らせる優待サービスを重視する方にとって、JCBカードSは理想的な選択肢です。

ポイント還元は利用額に応じて後から付与されるものですが、優待割引は利用時にその場で割引が適用されます。この違いは、以下のような心理的・実質的なメリットをもたらします。

- 割引を体感しやすく節約している実感が得られる

- ポイント交換の手間や有効期限を気にする必要がない

- ポイントの価値変動リスクがない

たとえば5,000円のディナーが優待で4,000円になれば、その場で1,000円の節約を実感できます。一方、ポイント還元率1.0%のカードで5,000円支払っても、得られるのは50円相当のポイントのみです。

以下のような考え方の方には、JCBカードSの優待重視スタイルが合っています。

- 「ポイント管理が面倒で、貯めたポイントを使い忘れることが多い」

- 「還元率よりも、今すぐ使える割引の方が嬉しい」

- 「複雑なポイント制度より、シンプルな割引システムが好き」

ポイントを貯めることよりも、日々の支出を確実に減らすことを優先する方にとって、JCBカードSは非常に満足度の高いカードとなるでしょう。

優待割引の対象店舗を事前に確認し、使い勝手を把握することが重要です。

割引の内容をしっかり理解して、賢く使うことが大切なのよ。

40歳以上で初めてJCBカードを持つ方

40歳以上の方にとって、年会費無料のJCBプロパーカードはJCBカードSが実質的に唯一の選択肢となります。JCBカードWは18歳から39歳までの年齢制限があるため、40歳以上の方は申し込むことができません。

JCBプロパーカードを持つことには、以下のようなメリットがあります。

- 将来的にJCBゴールドやJCBプラチナへのアップグレードが可能

- JCBオリジナルシリーズの優待サービスが利用できる

- JCBブランドの信頼性と安心感がある

特に、将来的にステータス性の高いJCBゴールドやJCBプラチナを持ちたいと考えている方にとって、JCBカードSは最初の一歩として最適です。まずはJCBカードSで利用実績を積み、クレジットヒストリーを良好に保つことで、将来のアップグレードへの道が開けます。

以下のような40歳以上の方には、JCBカードSが特におすすめです。

- これまでクレジットカードをあまり使ってこなかった方

- 年会費をかけずにJCBブランドのカードを試したい方

- 将来的にゴールドカード以上を目指している方

年齢制限によってJCBカードWが選べない40歳以上の方にとって、JCBカードSは貴重な選択肢となります。

JCBカードSの利用特典を活用し、年会費以上のメリットを追求しましょう。

将来的なアップグレードを視野に入れて、今から特典を楽しむのが大事だと思うのよ。

セブン-イレブンやスターバックスを頻繁に利用する方

JCBカードSは基本還元率こそ0.5%ですが、JCBオリジナルシリーズパートナー店での利用では大幅にポイント還元率がアップします。特にセブン-イレブンやスターバックスを日常的に利用する方にとっては、非常に魅力的なカードとなります。

主なパートナー店でのポイント倍率は以下のとおりです。

| パートナー店 | ポイント倍率 | 実質還元率 |

|---|---|---|

| Starbucks eGift購入 | 20倍 | 10.0% |

| スターバックスカードチャージ | 10倍 | 5.0% |

| セブン-イレブン | 3倍 | 1.5% |

| Amazon | 3倍 | 1.5% |

| apollostation | 2倍 | 1.0% |

スターバックスでは、スターバックスカードへのオンライン入金・オートチャージで10倍(5.0%還元)、Starbucks eGift購入なら20倍(10.0%還元)となります。毎日のようにスターバックスでコーヒーを買う習慣がある方にとって、この高還元率は見逃せません。

たとえば月に5,000円をスターバックスで使う方が、スターバックスカードへのチャージをJCBカードSで行えば、月250円相当、年間3,000円相当のポイントが貯まります。基本還元率0.5%の他のカードなら年間300円相当にしかならないため、その差は10倍にもなります。

以下のような利用パターンの方には、JCBカードSが特に向いています。

- 毎朝通勤前にセブン-イレブンでコーヒーやおにぎりを買う方

- 週に数回はスターバックスでコーヒーを楽しむ方

- Amazonでの買い物が月に1回以上ある方

特定の店舗での利用が多い方は、パートナー店での高還元率を活かすことで、基本還元率の低さをカバーできます。

JCBカードSとJCBカードWの徹底比較

JCBの年会費無料カードとして人気の高いJCBカードSとJCBカードWですが、この2つのカードには明確な違いがあります。どちらを選ぶべきか迷っている方のために、詳細な比較を行います。

ここでは年齢制限、ポイント還元率、付帯サービスなど、重要な項目ごとに両カードの違いを明確にしていきます。あなたの年齢やライフスタイルに合わせて、最適なカードを選ぶ参考にしてください。

還元率が高い利用先を把握し、計画的に利用しましょう。

セブン-イレブンやスターバックスの利用頻度を見直して、賢くポイントを貯めてね。

年齢制限と申込資格の違い

JCBカードSとJCBカードWの最も大きな違いは、申込可能な年齢制限にあります。この年齢要件によって、そもそも選択できるカードが決まってしまうため、まずはこの点を確認することが重要です。

両カードの申込資格を比較すると以下のとおりです。

JCBカードWは39歳までしか新規申込ができませんが、一度発行されれば40歳以降も継続して利用できます。つまり、39歳までにJCBカードWを作っておけば、年齢を重ねてもそのまま使い続けられるのです。

一方、JCBカードSには年齢による申込制限がないため、40歳以上の方でも新規で申し込むことができます。この違いにより、以下のような選択基準が生まれます。

- 18歳から39歳の方はJCBカードWの方が還元率が高くお得

- 40歳以上の方はJCBカードSしか選択肢がない

- 将来を見据えて39歳までにJCBカードWを作っておくのも戦略の一つ

年齢による制限は、カード選びにおいて最も基本的かつ重要な要素となります。

ポイント還元率の比較

JCBカードSとJCBカードWの最も顕著な違いは、基本ポイント還元率にあります。この差は日常的な利用において、長期的に見ると大きな金額差となって現れます。

両カードのポイント還元率を比較すると以下のとおりです。

JCBカードWは、すべての利用シーンでJCBカードSの2倍のポイントが貯まります。これは「JCBカードWは常にポイント2倍」という特典によるものです。

年間100万円をカード決済した場合の獲得ポイント差を計算してみましょう。

- JCBカードS:5,000円相当のポイント

- JCBカードW:10,000円相当のポイント

- 年間差額:5,000円

10年間利用し続けた場合、この差は50,000円にも達します。ポイント還元を重視するなら、年齢制限内の方はJCBカードWを選ぶべきでしょう。

ただし、JCBカードSには優待クラブオフという別の価値があります。映画館やレストランでの割引を頻繁に利用する場合、ポイント差を優待割引でカバーできる可能性もあります。

基本ポイント還元率だけでなく、特典の内容も比較検討してください。

還元率だけでなく、利用シーンに合った特典選びが大切なのよ。

付帯サービスと特典の違い

JCBカードSとJCBカードWは、ポイント還元率以外にも付帯サービスに明確な違いがあります。それぞれ独自の特典があるため、自分のニーズに合った方を選ぶことが重要です。

両カードの主な付帯サービスを比較すると以下のとおりです。

JCBカードSの最大の特徴は、スマートフォン保険とクラブオフ優待の2つです。これらはJCBカードWには付帯していないJCBカードS限定の特典となります。

一方、JCBカードWは付帯サービスよりも「ポイント還元率の高さ」に特化したシンプルな設計となっています。余計な特典はいらないから、とにかくポイントを効率的に貯めたいという方に向いています。

以下のような優先順位の方には、それぞれのカードが適しています。

- スマホ保険が欲しい

- 映画館やレストランの優待を活用したい

- ポイントより実際の割引を重視する

- とにかく高還元率でポイントを貯めたい

- シンプルなカードが好き

- 39歳以下である

付帯サービスの違いを理解した上で、自分のライフスタイルに合った方を選びましょう。

特典の内容や利用条件を慎重に比較し、実際の利用シーンに合った選択を心がけましょう。

付帯サービスの実際の利用頻度を考えて、自分にぴったりのカードを選ぶことが大切よ。

どちらを選ぶべきか判断基準

JCBカードSとJCBカードWのどちらを選ぶべきかは、あなたの年齢、ライフスタイル、価値観によって異なります。ここでは明確な判断基準を提示します。

まず、年齢によって選択肢が限定される点を理解しましょう。

- 18歳から39歳の方は両方とも申込可能だが、還元率の高いJCBカードWがおすすめ

- 40歳以上の方はJCBカードSしか選択肢がない

- 39歳の方は、今のうちにJCBカードWを作っておくのが賢明

年齢制限をクリアした上で、次に重視すべきは以下の優先順位です。

- 迷わずJCBカードWを選択

- 年間5,000円以上のポイント差が生まれる可能性がある

- シンプルで分かりやすいポイント制度を求める方にも最適

- JCBカードSを選択

- 家族での外食や映画鑑賞が多い方

- 高額なスマートフォンを使用しており保険が欲しい方

実際の利用シーンを想定して、以下の質問に答えてみてください。

- 月にいくらカードを使いますか?(使用額が多いほどJCBカードWの還元率メリットが大きい)

- セブン-イレブンやスターバックスを週に何回使いますか?

- 家族で映画館やレストランに月に何回行きますか?

- スマートフォンの画面を割った経験はありますか?

これらの質問への回答によって、どちらのカードがあなたに合っているかが明確になるはずです。

JCBカードSの審査基準と通過のコツ

JCBカードSの申し込みを検討している方にとって、審査に通過できるかどうかは大きな関心事です。ここでは、JCBカードSの審査基準や審査難易度、そして審査通過の可能性を高めるためのコツを詳しく解説します。

JCBカードSは年会費無料の一般カードであるため、審査難易度は比較的易しい部類に入りますが、それでも落ちてしまう方がいるのも事実です。事前に審査のポイントを理解しておくことで、申し込み時の不安を軽減できます。

年齢制限だけでなく、利用目的に応じた特典も考慮すべきです。

カードの特典は年齢だけでなく、ライフスタイルにも合うか確認してね。

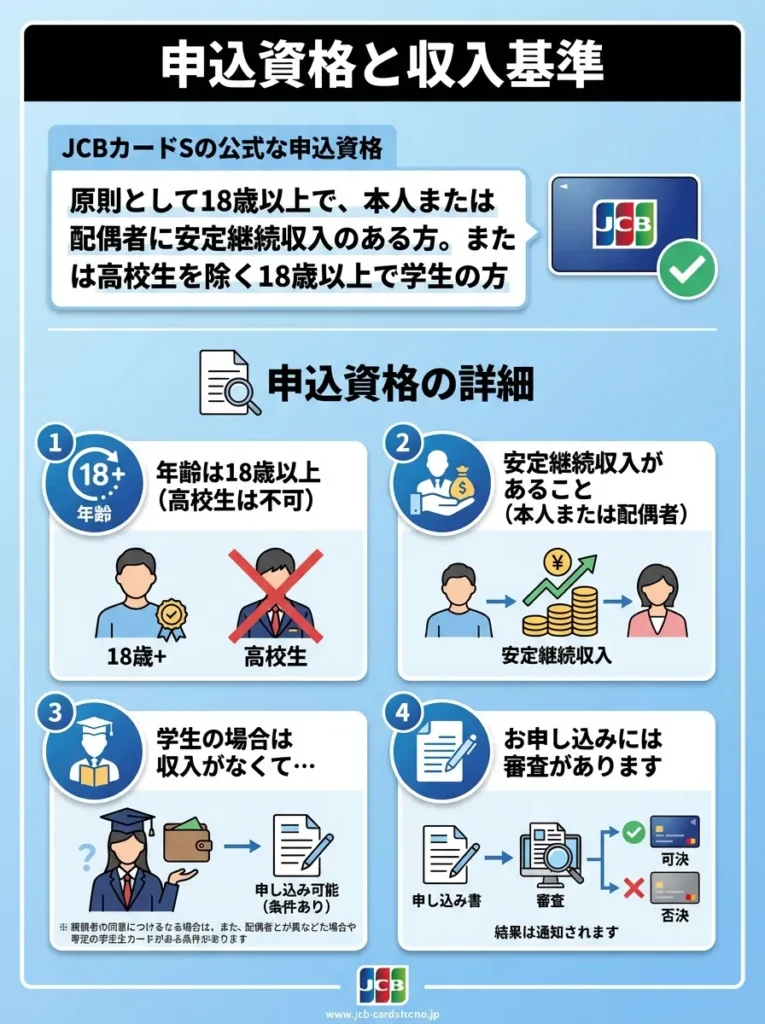

申込資格と収入基準

JCBカードSの公式な申込資格は「原則として18歳以上で、本人または配偶者に安定継続収入のある方。または高校生を除く18歳以上で学生の方」となっています。この表現からわかる審査のポイントを詳しく見ていきましょう。

申込資格の詳細は以下のとおりです。

- 年齢は18歳以上(高校生は不可)

- 安定継続収入があること(本人または配偶者)

- 学生の場合は収入がなくても申込可能

- 専業主婦(主夫)の場合は配偶者に収入があればOK

「安定継続収入」とは、正社員だけを指すわけではありません。アルバイト、パート、契約社員、派遣社員なども含まれます。重要なのは「継続的に収入がある」という点です。

収入基準について公式には明示されていませんが、一般的なクレジットカードの審査では年収150万円以上が一つの目安とされています。ただし、JCBカードSは年会費無料の一般カードであるため、それ以下の年収でも審査通過の可能性は十分にあります。

以下のような方でも審査通過の事例があります。

- アルバイトで年収100万円程度の学生

- パートで年収120万円程度の主婦

- 派遣社員で年収200万円程度の社会人

収入が少ない場合でも、信用情報に問題がなく、他社からの借入が少なければ、審査通過の可能性は十分にあります。

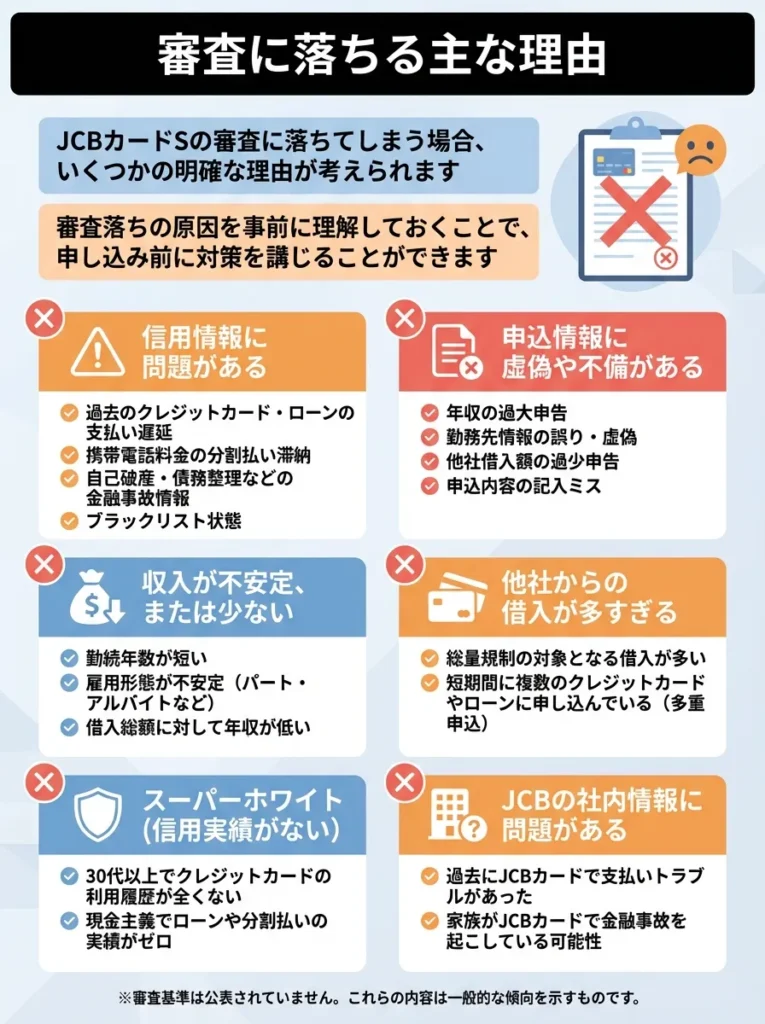

審査に落ちる主な理由

JCBカードSの審査に落ちてしまう場合、いくつかの明確な理由が考えられます。審査落ちの原因を事前に理解しておくことで、申し込み前に対策を講じることができます。

審査に落ちる主な理由は以下のとおりです。

- 過去にクレジットカードやローンの支払いを延滞した履歴がある

- 携帯電話の分割払いを滞納したことがある

- 自己破産や債務整理などの金融事故情報が登録されている

- いわゆる「ブラックリスト」に載っている状態

- 年収を実際より大幅に高く申告した

- 勤務先情報が不正確または虚偽である

- 他社借入額を少なく申告した

- 申込フォームの入力ミスや記入漏れがある

- 短期間に複数のクレジットカードに申し込んでいる

- 過去6ヶ月以内に3枚以上のカードに申し込んだ履歴がある

- いわゆる「申込ブラック」の状態になっている

- クレジットカードのキャッシング利用残高が多い

- 消費者金融からの借入がある

- 住宅ローンや自動車ローン以外の借入が複数ある

- 勤続年数が極端に短い(1ヶ月未満など)

- 居住年数が短く住所が頻繁に変わっている

- 固定電話がなく連絡先が携帯電話のみ

- これまで一度もクレジットカードやローンを利用したことがない

- いわゆる「スーパーホワイト」の状態

- 30代以上でクレヒスがない場合は審査で不利になる可能性

審査に落ちる可能性が高いと感じる方は、まず自分の信用情報を開示して確認することをおすすめします。信用情報機関(CIC、JICC、KSC)で自分の信用情報を確認できます。

信用情報は定期的に確認し、誤情報がないかチェックすることが重要です。

審査基準は変わることがあるから、最新情報を常にチェックしておくと安心ね。

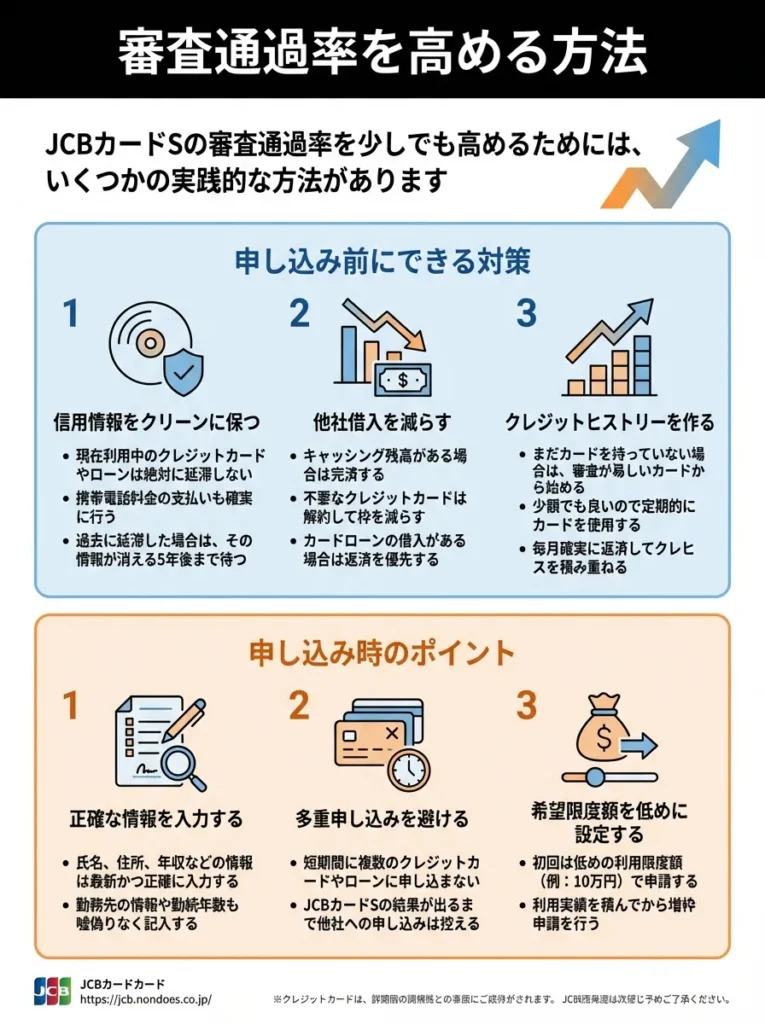

審査通過率を高める方法

JCBカードSの審査通過率を少しでも高めるためには、いくつかの実践的な方法があります。ここでは、申し込み前と申し込み時にできる具体的な対策を紹介します。

申し込み前にできる対策は以下のとおりです。

- 現在利用中のクレジットカードやローンは絶対に延滞しない

- 携帯電話料金の支払いも確実に行う

- 過去に延滞した場合は、その情報が消える5年後まで待つ

- キャッシング残高がある場合は完済する

- 不要なクレジットカードは解約して枠を減らす

- カードローンの借入がある場合は返済を優先する

- まだカードを持っていない場合は、審査が易しいカードから始める

- 少額でも良いので定期的にカードを使用する

- 毎月確実に返済してクレヒスを積み重ねる

申し込み時に注意すべきポイントは以下のとおりです。

- 年収は正確な金額を申告する(±50万円程度の誤差は許容範囲)

- 勤務先情報は正式名称で正確に記入する

- 他社借入額も正直に申告する

- キャッシング枠を希望すると審査が厳しくなる

- 初回申込時はキャッシング枠0円が無難

- カード発行後に必要になれば追加で申請できる

- 初回は30万円程度の希望が通りやすい

- 高額な限度額を希望すると審査が厳しくなる

- カード発行後に利用実績を積めば増枠できる

- JCBカードS以外への申込は最低1ヶ月空ける

- 申込履歴は6ヶ月間残るため計画的に申し込む

これらの対策を実践することで、審査通過の可能性を高めることができます。特に信用情報のクリーン化と、申込情報の正確性は最も重要なポイントです。

信用情報は定期的に確認し、誤情報を早めに訂正することが大切です。

申し込み時の職業や年収の安定性も、意外と見落とされがちなのよ。

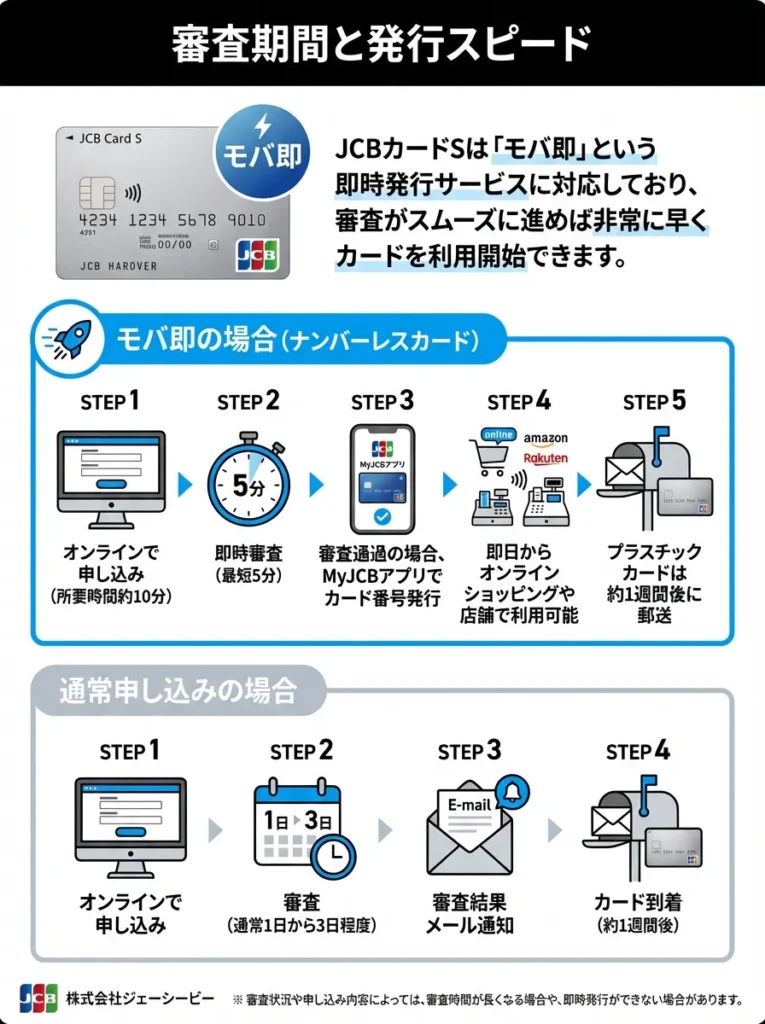

審査期間と発行スピード

JCBカードSは「モバ即」という即時発行サービスに対応しており、審査がスムーズに進めば非常に早くカードを利用開始できます。ここでは審査期間と発行スピードの実際について解説します。

JCBカードSの審査と発行の流れは以下のとおりです。

- オンラインで申し込み(所要時間約10分)

- 即時審査(最短5分)

- 審査通過の場合、MyJCBアプリでカード番号発行

- 即日からオンラインショッピングや店舗で利用可能

- プラスチックカードは約1週間後に郵送

- オンラインで申し込み

- 審査(通常1日から3日程度)

- 審査結果メール通知

- カード発行・郵送(発送から到着まで3日から1週間程度)

- カード到着後から利用可能

モバ即を利用する場合、以下の条件を満たす必要があります。

- 9時から20時の間に申し込む

- 顔写真付き本人確認書類(運転免許証、マイナンバーカード、在留カード)を用意する

- MyJCBアプリをダウンロードできるスマートフォンを持っている

モバ即なら審査に通過すれば最短5分でカード番号が発行されるため、今日中にカードを使いたいという緊急のニーズにも対応できます。ただし、審査状況によっては即時発行できない場合もあります。

審査が長引くケースとして以下のような場合があります。

- 在籍確認が必要と判断された場合

- 申込内容に不明点があり追加確認が必要な場合

- 審査が混み合っている時期(キャンペーン期間中など)

- 申込書類に不備があった場合

審査結果が出るまでは、余計な申し込みをせず静かに待つことが重要です。何度も申込状況を確認したり、他社カードに申し込んだりすると、かえって審査に悪影響を及ぼす可能性があります。

JCBカードSのクラブオフ優待を最大限活用する方法

JCBカードSの最大の魅力である「JCBカードS優待クラブオフ」を、実際にどのように活用すれば最もお得になるのでしょうか。ここでは具体的な利用方法と、優待を最大限に活かすためのテクニックを詳しく解説します。

クラブオフは国内外20万ヶ所以上の施設で利用できる優待サービスですが、すべての優待を把握するのは困難です。ここでは特にお得度が高い優待や、利用頻度の高い施設に焦点を当てて紹介します。

審査に時間がかかる場合もあるため、余裕を持って申し込みを行うべきです。

急いでカードを作ると、条件を見落とすことがあるから注意してね。

クラブオフ優待の登録と利用手順

JCBカードSを手に入れたら、まずクラブオフの会員登録を行う必要があります。登録自体は無料で、手順も非常にシンプルです。

クラブオフ優待を利用するための手順は以下のとおりです。

- MyJCBアプリにログイン

- トップ画面の「お持ちのカード限定サービス」欄から「JCBカードS 優待クラブオフ」を選択

- 会員登録画面に進む(初回のみ)

- 必要事項を入力して登録完了

- クラブオフのトップページにアクセス可能になる

- クラブオフサイトで利用したい施設やサービスを検索

- 優待内容と利用条件を確認

- クーポンの提示が必要な場合はスマホに表示

- 施設やサービス利用時にクーポンを提示

- 割引価格で利用できる

注意すべきポイントとして、優待の利用条件は施設ごとに異なります。以下のような条件が設定されている場合があります。

- 事前予約が必要

- クーポン画面の提示が必須

- 他の割引との併用不可

- 利用回数や期間に制限がある

- 一部店舗では利用できない

実際に優待を利用する前に、必ず詳細な利用条件を確認することをおすすめします。条件を満たしていないと、せっかくの優待が利用できないこともあります。

参考リンク JCB カード S 優待 クラブオフ公式サイト

クラブオフの利用規約を事前に確認し、特典の有効期限を把握しましょう。

利用する前に、優待内容をしっかりチェックすることが大切なのよ。

映画館やレジャー施設でのお得な使い方

クラブオフ優待の中でも特に利用価値が高いのが、映画館やレジャー施設での割引です。これらは利用頻度が高く、家族で利用すれば割引額も大きくなるため、年会費無料のカードとは思えない価値があります。

主な映画館やレジャー施設の優待内容は以下のとおりです。

- TOHOシネマズ:通常2,000円→優待価格1,500円(500円割引)

- ユナイテッド・シネマ/シネプレックス:通常1,900円→優待価格1,400円(500円割引)

- イオンシネマ:特別鑑賞クーポンで割引

- 横浜・八景島シーパラダイス:大人3,300円→2,800円(500円割引)

- 富士急ハイランド:フリーパス6,800円→優待価格(変動あり)

- レゴランド・ジャパン:各種チケットで優待価格あり

- 日本各地の水族館や動物園で割引あり

映画館の優待を最大限活用するコツは以下のとおりです。

- 4人家族なら1回の映画で2,000円の節約

- 月1回の利用で年間24,000円の節約効果

- 会員本人だけでなく同伴者も優待価格で利用可能

- 通常の映画館サービスデー(1,200円程度)と比較

- クラブオフ優待(1,500円)の方が高い場合もある

- 状況に応じて使い分けることが重要

- 映画館によっては事前購入で確実に優待が受けられる

- 当日窓口でのクーポン提示より確実

レジャー施設の優待活用のポイントは以下のとおりです。

- 家族旅行の計画時にクラブオフで優待施設を確認

- 行き先を決める際の判断材料にする

- ホテルや旅館の宿泊プランにも優待あり

- レジャー施設近くの宿泊先をクラブオフで探す

- 訪問頻度が低い場合は都度優待の方がお得な場合も

- 年に2〜3回程度の利用なら優待で十分

実際の利用シーンを想定して、年間でどれくらいの節約効果があるか計算してみましょう。

- 映画館優待:500円×4人×12ヶ月=24,000円

- テーマパーク優待:500円×4人×2回=4,000円

- 年間合計節約額=28,000円

年会費無料でこれだけの節約効果があるのは、JCBカードSの大きな魅力です。

優待の利用条件を事前に確認し、最適なカードを選ぶことが重要です。

映画館の優待は、上映時間や曜日で差があるから注意してね。

レストランやグルメでの割引活用術

クラブオフ優待は映画館やレジャー施設だけでなく、レストランやグルメサービスでも多数の割引が用意されています。日常的な外食でも優待を活用することで、食費の節約につながります。

主なレストランやグルメの優待内容は以下のとおりです。

- 和食さと:10%割引クーポン

- かっぱ寿司:飲食代5%割引

- 温野菜:コース料金から割引

- 各種居酒屋チェーン:割引クーポンあり

- PIZZA-LA:4,000円以上の注文で1,500円割引

- ピザハット:配達ピザの割引クーポン

- その他宅配サービスで不定期に優待あり

- 一部カフェチェーンで割引

- テイクアウト専門店での優待

- 季節限定の優待も随時追加

レストラン優待を効果的に活用するコツは以下のとおりです。

- 金曜日の夜や土日の外食時にクラブオフをチェック

- 行く予定のレストランに優待があるか確認

- 優待が使える店舗に予定を変更するのも一つの方法

- PIZZA-LAの1,500円割引は非常にお得

- 家族や友人との集まりで宅配ピザを注文する前に必ずチェック

- 最低注文金額(4,000円以上)を確認してから注文

- 誕生日や記念日のディナーで優待店を選ぶ

- 家族の集まりで利用する店を優待から選ぶ

- 特別な日だからこそ優待で少しでもお得に

注意点として、レストラン優待は他のクーポンや割引との併用ができない場合が多いです。たとえば以下のような制限があります。

- ぐるなびやホットペッパーのクーポンとの併用不可

- 店舗独自の割引サービスとの併用不可

- 株主優待券との併用不可

実際に優待を使う前に、店舗に確認するか、クラブオフサイトの詳細条件をしっかり読むことをおすすめします。

レストラン優待の年間節約効果の例を見てみましょう。

- 和食さと10%割引:5,000円の会計なら500円節約×年24回=12,000円

- PIZZA-LA優待:年6回利用で1,500円×6回=9,000円

- 年間合計節約額=21,000円

映画館優待と合わせれば、年間で5万円近い節約効果も夢ではありません。これが年会費無料で利用できるのは、JCBカードSならではの大きなメリットです。

他社カードからJCBカードSへの切り替え方法

すでに他のクレジットカードを持っている方が、JCBカードSに切り替えたいと考えるケースは少なくありません。ここでは、他社カードからの乗り換えや、JCB内でのカード切り替えの具体的な方法について詳しく解説します。

カードの切り替えには、ポイントの引き継ぎや支払い設定の変更など、注意すべき点がいくつかあります。スムーズに切り替えを行うためのポイントを押さえておきましょう。

優待を利用する際は、対象店舗と条件を事前に確認することが重要です。

割引だけでなく、特典の内容もチェックして、賢く選ぶことが大切よ。

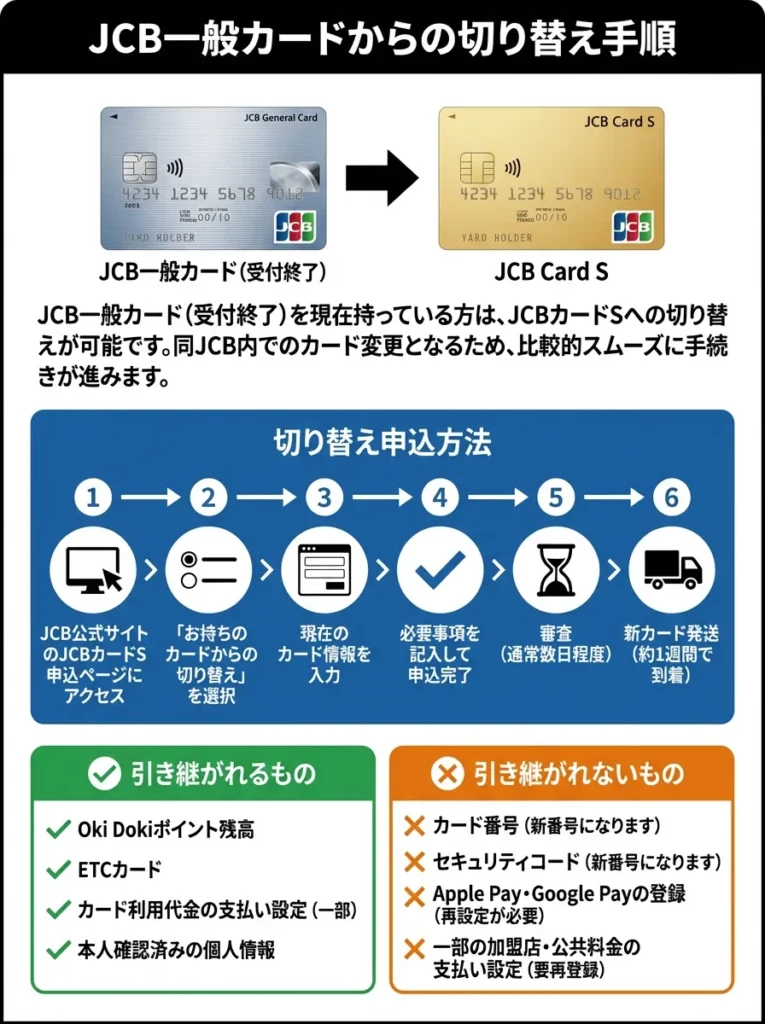

JCB一般カードからの切り替え手順

JCB一般カード(受付終了)を現在持っている方は、JCBカードSへの切り替えが可能です。同じJCB内でのカード変更となるため、比較的スムーズに手続きが進みます。

JCB一般カードからJCBカードSへの切り替え手順は以下のとおりです。

- JCB公式サイトのJCBカードS申込ページにアクセス

- 「お持ちのカードからの切り替え」を選択

- 現在のカード情報を入力

- 必要事項を記入して申込完了

- 審査(通常数日程度)

- 新カード発送(約1週間で到着)

- Oki Dokiポイント残高:そのまま新カードに移行

- ETCカード:自動的に新カードに紐付け

- カード利用代金の支払い設定:一部は自動引き継ぎ

- 本人確認済みの個人情報

- カード番号:新しい番号に変更される

- セキュリティコード:新しいコードに変更

- 公共料金などの支払い登録:再登録が必要な場合あり

- JCB一般カード独自の特典(年会費割引など)

カード番号が変わるため、以下の対応が必要になります。

- 電気・ガス・水道などの公共料金

- NetflixやSpotifyなどのサブスクリプション

- 携帯電話料金

- 保険料の自動引き落とし

これらは新カード到着後、速やかに変更手続きを行う必要があります。変更し忘れると支払いができず、サービスが停止される可能性があるため注意が必要です。

切り替えのメリットとデメリットを理解しておくことも重要です。

- 年会費が永年無料になる(JCB一般カードは条件付き無料)

- クラブオフ優待が利用できるようになる

- スマートフォン保険が付帯する

- 国内旅行傷害保険がなくなる

- JCB STAR MEMBERSの特典内容が一部変更される

- カード番号変更に伴う各種変更手続きの手間

年会費を確実に無料にしたい方や、クラブオフ優待を活用したい方にとっては、切り替えのメリットが大きいと言えます。

切り替え後の特典やサービス内容を事前に確認することが大切です。

切り替え手続きの際、必要書類をしっかり準備するのがポイントよ。

他社カードとの併用戦略

JCBカードSは優れたカードですが、すべての面で完璧というわけではありません。賢い使い方として、他社カードとの併用戦略を立てることで、それぞれのカードの長所を最大限に活かすことができます。

JCBカードSと相性の良いカードの組み合わせ例は以下のとおりです。

- JCBカードS:クラブオフ優待、スマホ保険、JCB加盟店での利用

- 楽天カード:楽天市場での高還元(3%以上)、基本還元率1.0%

- 使い分け:楽天経済圏では楽天カード、それ以外はJCBカードS

- JCBカードS:クラブオフ優待、スマホ保険

- dカード:基本還元率1.0%、dポイント加盟店での高還元

- 使い分け:dポイントが貯まる店ではdカード、優待施設ではJCBカードS

- JCBカードS:国内利用、優待施設

- Visaカード:海外旅行時、JCB非対応店舗

- 使い分け:国内はJCBカードS、海外はVisaカード

複数カード併用時の管理のコツは以下のとおりです。

- 普段の買い物はどちらを使うか決めておく

- 迷ったら基本的にメインカードを使う

- サブカードは特定の用途のみに限定

- ネットショッピングは楽天カード

- 映画や外食はJCBカードS

- 海外旅行はVisaカード

- というように明確なルールを設定

- 年会費無料のJCBカードSはキープ

- 年会費有料カードは利用状況を確認

- 使っていないカードは解約を検討

- カードごとにポイント有効期限が異なる

- 失効前に交換や利用を行う

- カレンダーアプリで期限をリマインド設定

複数のカードを持つことで、それぞれの弱点を補完し合うことができます。JCBカードSの基本還元率の低さは楽天カードやdカードでカバーし、それらのカードにない優待サービスはJCBカードSで享受するという戦略が有効です。

他社カードの特典を把握し、利用シーンに応じて使い分けることが重要です。

併用するカードの締切日が異なると、ポイントを無駄にしないわよ。

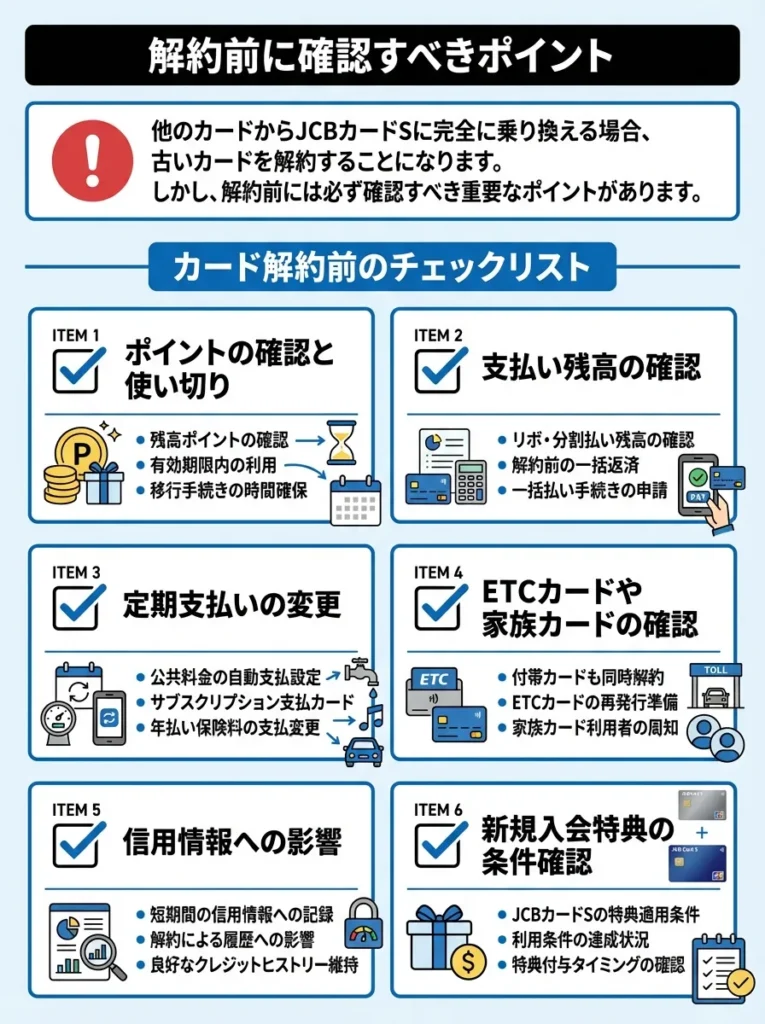

解約前に確認すべきポイント

他のカードからJCBカードSに完全に乗り換える場合、古いカードを解約することになります。しかし、解約前には必ず確認すべき重要なポイントがあります。

カード解約前のチェックリストは以下のとおりです。

- 残っているポイントを確認する

- ポイント有効期限内に交換または利用する

- ポイント移行には時間がかかる場合があるため余裕を持つ

- リボ払いや分割払いの残高がないか確認

- 残高がある場合は完済してから解約

- または一括返済の手続きを行う

- 公共料金の自動引き落とし設定を確認

- サブスクリプションサービスの支払いカードを変更

- 保険料などの年払い設定も確認

- 本カード解約により付帯カードも使えなくなる

- 特にETCカードは高速道路利用時に注意

- 新カードのETCカードが届いてから解約する

- 年会費が引き落とされる直前の解約は避ける

- 既に支払った年会費は基本的に返金されない

- 年会費無料カードは気にする必要なし

- 長年使っているカードの解約はクレヒスに影響する可能性

- 初めて作ったカードなど履歴が長いものは残す選択肢も

- 複数カード保有なら影響は限定的

解約のタイミングで失敗しないためのポイントは以下のとおりです。

- JCBカードSが実際に手元に届く

- 数回利用して問題なく決済できることを確認

- その後に旧カードを解約する

- 利用代金の引き落とし時期と重なる可能性

- 月の中旬頃の解約が安全

- カード裏面の問い合わせ先に電話

- オペレーターの指示に従って解約手続き

- 解約理由を聞かれるが正直に答えてOK

- ハサミで磁気ストライプとICチップを切断

- 複数回に分けてゴミに出す

- 個人情報保護のため確実に処分

解約は慎重に行うべきですが、不要なカードを持ち続けることもリスクです。年会費が発生するカードや、使っていないカードは思い切って解約し、JCBカードSのような優待が充実したカードに絞り込むのも賢い選択です。

JCBカードSに関するよくある質問

JCBカードSについて多くの方が疑問に思う点や、申し込み前に確認しておきたい事項をQ&A形式でまとめました。ここで紹介する質問と回答を読むことで、JCBカードSへの理解がさらに深まります。

解約時の残高や未使用ポイントがあるか、しっかり確認しましょう。

解約後の利用明細に注意して、思わぬ請求が来ないように気をつけてね。

JCBカードSは学生でも申し込める?

はい、JCBカードSは高校生を除く18歳以上の学生であれば申し込むことができます。大学生、専門学校生、短大生などが対象となります。

学生がJCBカードSを申し込む際のポイントは以下のとおりです。

- アルバイト収入がなくても申込可能

- 親の同意は不要(18歳以上であれば)

- 学生証の提出を求められる場合がある

- 利用限度額は10万円から30万円程度に設定されることが多い

学生にとってのJCBカードSのメリットは、年会費永年無料でありながらクラブオフ優待が使える点です。映画館やカラオケの割引は、学生生活で特に活用しやすい優待と言えるでしょう。

ただし、学生の場合はJCBカードWも選択肢に入ります。ポイント還元率で比較すると、JCBカードWの方が1.0%と高く、セブン-イレブンやAmazonでの利用が多い学生にはJCBカードWの方がお得です。

優待重視ならJCBカードS、ポイント重視ならJCBカードWという選び方になります。

クレジットカードの利用は信用情報に影響しますので、計画的に使いましょう。

学生のうちからクレジットカードの使い方を学ぶことが大切なのよね。

JCBカードSとJCBゴールドの違いは?

JCBカードSとJCBゴールドは、同じJCBブランドでありながら、カードランクが異なるため多くの違いがあります。主な違いを比較表で確認しましょう。

JCBゴールドは年会費がかかる分、付帯保険や空港ラウンジサービスなど、より充実したサービスが提供されます。特に以下のような方にはJCBゴールドが適しています。

- 国内外への出張や旅行が多い方

- 空港ラウンジを利用したい方

- 国内旅行傷害保険が必要な方

- ステータス性を重視する方

一方、年会費を払いたくない方や、旅行頻度が低い方はJCBカードSで十分と言えます。年会費11,000円の元を取るには、空港ラウンジや保険、優待などを積極的に活用する必要があります。

将来的にゴールドカードを持ちたいと考えている方は、まずJCBカードSで利用実績を積み、その後アップグレードするという選択肢もあります。

カードの特典だけでなく、利用限度額をしっかり確認してください。

利用目的に応じて、サポート内容もチェックしておくと良いわね。

スマートフォン保険の補償範囲と条件は?

JCBカードSに付帯するスマートフォン保険は、年会費無料カードとしては非常に珍しいサービスです。ただし、補償を受けるためにはいくつかの条件があります。

スマートフォン保険の詳細は以下のとおりです。

- 補償対象:ディスプレイ破損

- 年間補償限度額:30,000円

- 自己負担額:1事故につき10,000円

- 補償期間:購入後24ヶ月以内のスマートフォンが対象

- スマートフォンの通信料をJCBカードSで支払っていること

- 事故発生時点で直近3ヶ月以上連続で通信料を支払っていること

- 購入後24ヶ月以内のスマートフォンであること

- 修理費用の領収書などの証明書類が提出できること

- 故意または重大な過失による破損

- 盗難や紛失

- バッテリーの劣化など自然消耗

- 水没による故障(ディスプレイ破損以外)

- 中古で購入したスマートフォン

実際の補償の流れは以下のとおりです。

- スマートフォンのディスプレイが破損

- 修理を実施して費用を支払う

- JCBの保険デスクに連絡

- 必要書類を提出(修理費用の領収書、通信料の支払い証明など)

- 審査通過後、補償金が振り込まれる(修理費用-自己負担額10,000円)

例えば、iPhoneの画面修理に30,000円かかった場合、補償金として20,000円(30,000円-自己負担額10,000円)が支払われます。

注意点として、この保険は事前の登録は不要ですが、通信料の支払い条件を満たしている必要があります。カード発行後すぐに破損した場合でも、3ヶ月以上の支払い実績がなければ補償は受けられません。

スマートフォン保険を活用するためには、携帯電話料金の支払いをJCBカードSに設定し、最低でも3ヶ月以上の支払い実績を作っておくことが重要です。

補償条件を詳細に確認し、自己負担額や免責事項を把握することが大切です。

補償内容だけでなく、申請手続きの流れもチェックしておくと安心ね。

クラブオフ優待は家族カード会員も使える?

はい、JCBカードSのクラブオフ優待は、本会員だけでなく家族カード会員も利用することができます。さらに、会員が同伴する家族や友人も会員価格で施設を利用できるという大きなメリットがあります。

家族カード会員のクラブオフ利用について詳しく見ていきましょう。

- 本会員と同じようにMyJCBアプリからクラブオフにアクセス可能

- 家族カード会員自身のIDでログインして優待を利用

- 本会員の許可なく独立して優待サービスを使える

- 利用回数制限も基本的に本会員と別カウント

- 会員本人が同伴すれば家族や友人も会員価格で利用可能

- 映画館なら会員+同伴者全員が優待価格

- レストランでも同じテーブルの全員が割引対象となる場合が多い

- 施設によっては同伴者の人数制限がある場合もある

たとえば、以下のようなケースでクラブオフ優待を最大限活用できます。

- 本会員1名+配偶者(家族カード会員)1名+子供2名

- 全員が優待価格1,500円で鑑賞可能

- 通常価格2,000円×4名=8,000円→優待価格1,500円×4名=6,000円

- 1回の映画で2,000円の節約

- 本会員が同席していれば友人も割引対象

- 6人グループ全員が割引価格で食事可能

- 会員以外の友人にもメリットを提供できる

家族カードは年会費無料で発行できるため、配偶者にも持たせておくことで、それぞれが独立してクラブオフ優待を活用できます。本会員が仕事中でも、配偶者が子供を連れて映画館に行く際に優待が使えるなど、利便性が高まります。

優待利用時には利用条件をしっかり確認し、制限がないか確認してください。

家族や友人の同伴も嬉しいけれど、人数制限に気を付けてね。

JCBカードSからゴールドカードへのアップグレードは可能?

はい、JCBカードSからJCBゴールドへのアップグレードは可能です。将来的にゴールドカードを持ちたいと考えている方にとって、JCBカードSは最初のステップとして適しています。

アップグレードの方法と条件は以下のとおりです。

- MyJCBにログイン

- トップ画面から「カードのグレード変更」を選択

- JCBゴールドを選択して申込

- 審査を経て承認されればカード発行

- JCBカードSで1年以上の利用実績がある

- 支払い遅延などのトラブルがない

- 年間利用額が一定以上ある(目安:50万円以上)

- 安定した収入がある

- カード番号は変更される場合が多い

- Oki Dokiポイントは引き継がれる

- ETCカードはそのまま利用可能

- より充実した保険とサービスが受けられる

JCBゴールドへのアップグレードを将来的に考えているなら、JCBカードSの段階から以下の点に注意して利用しましょう。

- 毎月確実に支払いを行う

- リボ払いや分割払いの多用は避ける

- 利用限度額いっぱいまで使わない

- 日常的な買い物でJCBカードSを使う

- 公共料金などの固定費をカード払いにする

- 年間50万円以上の利用を目標にする

JCBカードSで実績を積めば、将来的にJCBプラチナやJCBザ・クラスといったさらに上位のカードへの道も開けます。まずは年会費無料のJCBカードSでJCBとの関係を築き、ライフステージの変化に合わせてアップグレードするという戦略が賢明です。

アップグレード後の年会費と特典をしっかり比較しましょう。

条件だけでなく、利用可能な特典も確認することが大事よ。

最新のキャンペーン情報は?

JCBカードSでは、新規入会者向けに魅力的なキャンペーンを定期的に実施しています。2025年11月時点での最新キャンペーン情報をお伝えします。

現在実施中の主なキャンペーンは以下のとおりです。

- Amazon利用で20%キャッシュバック(最大15,000円)

- スマホ決済(Apple PayまたはGoogle Pay)利用で20%キャッシュバック(最大3,000円)

- 家族カード入会で最大4,000円キャッシュバック

- 年間利用額に応じて最大5,000円キャッシュバック

- デリバリー・サブスク・アプリ利用で20%キャッシュバック(最大5,000円)

- 合計最大29,000円のキャッシュバック

各キャンペーンの詳細条件は以下のとおりです。

- キャンペーン期間中にAmazon.co.jpで買い物

- 利用額の20%をキャッシュバック

- 上限15,000円(75,000円利用時に上限到達)

- Apple PayまたはGoogle Payに登録して利用

- 利用額の20%をキャッシュバック

- 上限3,000円(15,000円利用時に上限到達)

キャンペーンを最大限活用するコツは以下のとおりです。

- 家電や家具などの大型購入を計画している場合

- カード到着後にAmazonで購入すれば20%還元

- 実質的に大幅な割引となる

- 配偶者の家族カードも申し込む

- 家族カードのキャンペーンも併用できる

- 世帯全体でのキャッシュバック額を最大化

- カード発行後の数ヶ月間に利用を集中

- 年間利用額の特典も獲得しやすくなる

- 普段の買い物をすべてJCBカードSに集約

キャンペーンの注意点として、以下の点を確認しておきましょう。

- キャンペーンへのエントリーが必要な場合がある

- キャッシュバックの進呈時期は数ヶ月後の場合が多い

- 他のキャンペーンとの併用可否を確認する

- キャンペーン条件の詳細は公式サイトで必ず確認

最新のキャンペーン情報は、JCB公式サイトで随時更新されています。申し込みを検討している方は、キャンペーンのタイミングを見計らって申し込むことで、より多くの特典を受け取ることができます。

JCBカードSのやめた方がいいのかに関するまとめ

JCBカードSは、年会費永年無料でありながらクラブオフ優待やスマートフォン保険が付帯する魅力的なカードです。しかし、基本ポイント還元率が0.5%と低めであることや、国際ブランドがJCBのみであることなど、すべての人に最適とは言えない側面もあります。

この記事で解説した「JCBカードSをやめた方がいい7つの理由」に多く該当する方は、楽天カードやdカードなど他の高還元率カードを検討する価値があります。一方で、家族での外食や映画鑑賞が多い方、40歳以上でJCBブランドのカードを年会費無料で持ちたい方、スマホ保険が欲しい方にとっては、JCBカードSは非常に有力な選択肢となります。

重要なのは、自分のライフスタイルや価値観に合ったカードを選ぶことです。ポイント還元率だけでなく、優待サービスや付帯保険など、総合的に判断することをおすすめします。本記事の情報があなたのクレジットカード選びの参考になれば幸いです。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております