・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

JCBゴールドの申し込みを検討しているものの、年会費11,000円が本当に価値があるのか不安に感じていませんか。実は、利用スタイルによってはJCBゴールドを選んでしまうと年会費分の元が取れず、後悔することになりかねません。

本記事では、JCBゴールドをやめた方がいい5つの理由を詳しく解説します。また、どのような人にはおすすめできないのか、逆にどんな人には最適なのかを明確にお伝えします。

さらに、JCBカード Wとの比較や、より適したカードの選び方まで網羅的にご紹介しますので、後悔しないクレジットカード選びの参考にしてください。

JCB GOLD!

ゴールドカードならではの充実した特典とステータス。

JCBスマートフォン保険で年間最大5万円まで補償。

※ネット入会で初年度無料

家族カード:1名無料、2人目から1,100円(税込)

ETCカード:無料

※本会員の年会費が無料の場合は、家族会員も無料

海外旅行保険:最大1億円(利用付帯)

ショッピング保険:最大500万円

番号あり:1週間

【1】9:00AM~8:00PMでお申し込み

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- JCBスマートフォン保険:最大50,000円(年間)

- コンビニやショッピングモールなどのお買い物でポイントがたまる

- ミシュラン掲載店など多くの店舗が特別割引価格で提供

- 約1,000店舗の予約困難店、ミシュランガイド星付き店舗のなかからお店を検索・予約

- 映画館やスポーツクラブなどで利用できる優待サービス

- 世界145の国や地域、600を超える都市にある約1,700ヵ所以上の空港ラウンジ等を追加料金なしで利用可能

- 国内主要空港・ハワイ ホノルルの国際空港内のラウンジが無料

- 全国の厳選された上質で人気のホテル・旅館をお得で豊富なプランで利用可能

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

JCBゴールドがメリットないと言われる理由

JCBゴールドには確かに魅力的な特典がありますが、万人におすすめできるカードではありません。以下の5つの理由に当てはまる場合、JCBゴールドの申し込みは見送った方が賢明です。

利用頻度に応じて特典を見極めることが重要です。特に旅行や飲食での特典を確認しましょう。

自分のライフスタイルに合った特典があるか、じっくり考えてみるといいわね。

理由1 基本還元率0.5%では年会費の元が取れない

JCBゴールドの最大の弱点は、基本ポイント還元率がわずか0.5%しかないことです。年会費11,000円を支払っても、通常の買い物では1,000円につき1ポイント、つまり5円相当しか貯まりません。

年会費11,000円の元を取るには、ポイントだけで考えると年間220万円以上の利用が必要になります。これは月間約18万3,000円の利用に相当し、日常的な買い物だけでは到達が困難な金額です。

一方、年会費無料のJCBカード Wは基本還元率が1.0%と2倍の効率でポイントが貯まります。優待店を使わない通常利用が多い方にとって、JCBゴールドは圧倒的にコストパフォーマンスが悪いと言わざるを得ません。

実際の比較として以下の表をご覧ください。

| 年間利用額 | JCBゴールド(0.5%還元) | JCBカード W(1.0%還元) | 年会費差し引き後の実質獲得ポイント |

|---|---|---|---|

| 50万円 | 2,500円相当 | 5,000円相当 | JCBゴールド:-8,500円 |

| 100万円 | 5,000円相当 | 10,000円相当 | JCBゴールド:-6,000円 |

| 150万円 | 7,500円相当 | 15,000円相当 | JCBゴールド:-3,500円 |

| 200万円 | 10,000円相当 | 20,000円相当 | JCBゴールド:-1,000円 |

このように、年間200万円の利用でもJCBゴールドは年会費分をペイできません。ポイント還元だけを重視するなら、JCBゴールドはやめた方がいい選択と言えます。

年会費を正当化する特典を確認し、利用価値を見極めましょう。

還元率だけでなく、特典内容もじっくり比べてみてね。

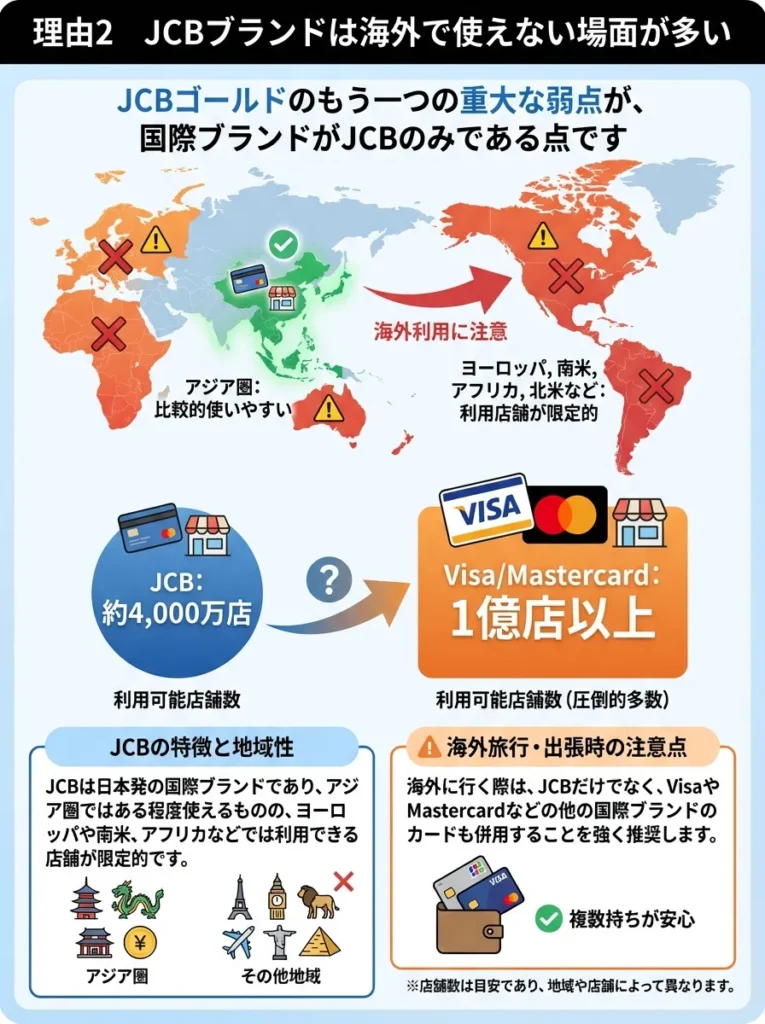

理由2 JCBブランドは海外で使えない場面が多い

JCBゴールドのもう一つの重大な弱点が、国際ブランドがJCBのみである点です。国内では問題ありませんが、海外では加盟店数が圧倒的に少なく、使えない場面に頻繁に遭遇します。

JCBは日本発の国際ブランドであり、アジア圏ではある程度使えるものの、ヨーロッパや南米、アフリカなどでは利用できる店舗が限定的です。JCB公式サイトによると、世界でのJCB加盟店数は約4,000万店ですが、VisaやMastercardは1億店以上と桁違いの規模です。

海外旅行や出張が多い方は、JCBゴールド1枚では不十分で、結局VisaやMastercardのサブカードを持つ必要が生じます。これでは「ゴールドカード1枚で完結したい」という期待に反してしまいます。

海外での利用を重視するなら、以下のような代替カードを検討すべきです。

- 三井住友カード ゴールド(NL) VisaまたはMastercard選択可能

- アメリカン・エキスプレス・ゴールド・カード 世界的知名度が高い

- 楽天プレミアムカード Visa、Mastercard、JCB、AMEXから選択可能

このように、グローバルな利用シーンを考えると、JCBゴールドはやめた方がいい判断になるケースが多いのです。

海外利用を考えるなら、VisaやMastercardも併用することをお勧めします。

JCBだけでは心もとないから、他のカードも持つと安心ですわね。

理由3 優待特典を使いこなせなければ無価値

JCBゴールドには空港ラウンジやグルメ優待など魅力的な特典がありますが、これらを実際に活用できなければ年会費11,000円は無駄な出費になってしまいます。

特に以下のような方は、特典を使いこなせず後悔する可能性が高いでしょう。

年間の飛行機利用が2回以下の方は、空港ラウンジサービスの恩恵をほとんど受けられません。国内主要空港ラウンジの利用は1回あたり約1,000円相当のため、年2回では2,000円分の価値しか生み出しません。

またJCBゴールドの「JCB GOLD Service Club Off」や「JCBゴールド グルメ優待サービス」は、対象施設が都市部に集中しており、地方在住の方には使い勝手が悪い傾向があります。実際に最寄りの優待店舗を事前に確認しておかないと、カード到着後に「使える店が近くにない」と気づくことになります。

さらにゴルフサービスやコンシェルジュデスクなども、趣味やライフスタイルに合わない方には全く価値を感じられない特典です。

年会費11,000円の元を取るには、以下のような特典利用が必要です。

- 空港ラウンジ年4回以上の利用(4,000円相当)

- グルメ優待で月1回以上の割引利用(年間7,000円相当の節約)

- 旅行保険の活用で別途加入不要(3,000円相当)

これらを満たせない場合、JCBゴールドはやめた方がいいという結論になります。

特典を活用するための計画を立てることが重要です。

特典の利用条件をしっかり確認しておくことが大切よね。

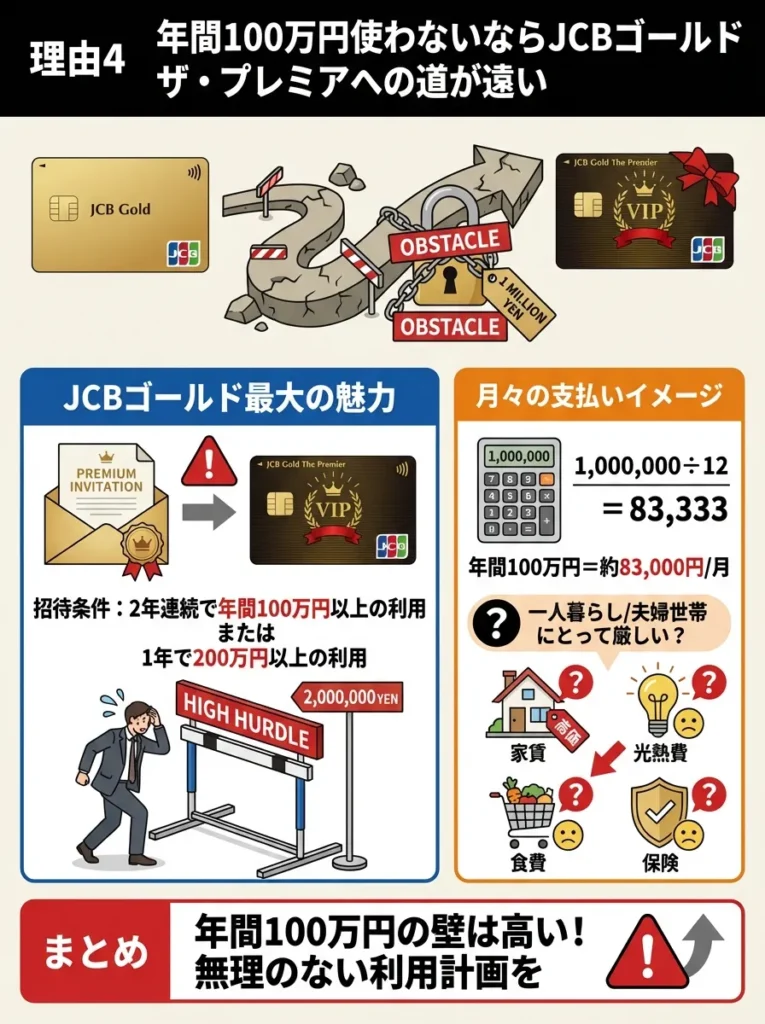

理由4 年間100万円使わないならJCBゴールド ザ・プレミアへの道が遠い

JCBゴールド最大の魅力の一つが、上位カード「JCBゴールド ザ・プレミア」への招待を受けられる点です。しかし、この招待条件が「2年連続で年間100万円以上の利用」または「1年で200万円以上の利用」と非常にハードルが高いのです。

年間100万円の利用は月平均約8万3,000円に相当します。家賃や光熱費、食費、保険料などをすべてカード払いにしても、独身や夫婦2人世帯では達成が難しい金額です。

仮に年間利用額が70万円程度であれば、JCBゴールド ザ・プレミアへのアップグレードは事実上不可能です。この場合、ゴールドカードとしての基本スペックだけで11,000円の年会費を支払い続けることになり、コストパフォーマンスが悪すぎます。

年間利用額別の判断基準は以下の通りです。

| 年間利用額 | JCBゴールドの評価 | おすすめの判断 |

|---|---|---|

| 50万円未満 | 年会費の価値なし | やめた方がいい |

| 50~99万円 | ザ・プレミアへの道が遠い | JCBカード Wを検討 |

| 100~199万円 | 2年で招待の可能性あり | 条件付きでおすすめ |

| 200万円以上 | 1年で招待の可能性あり | 積極的におすすめ |

自分の年間カード利用額を正確に把握し、100万円に届かないようならJCBゴールドはやめた方がいい選択となるでしょう。

利用額を増やすために、必ず固定費のカード払いを見直しましょう。

年間利用額を増やすためには、日常の小さな出費もカード払いにするのがポイントよ。

理由5 初年度無料でも2年目以降の継続価値が低い

JCBゴールドはオンライン入会で初年度年会費が無料になるキャンペーンを実施していますが、これは逆に言えば「2年目以降の継続価値が低い」ことの裏返しでもあります。

初年度無料で申し込んだ多くの方が、1年間使ってみて「思ったほどメリットがない」と感じ、2年目の更新前に解約するケースが少なくありません。実際、価格.comのレビューには「初年度だけ使って解約予定」というコメントが複数見られます。

特に注意すべきなのが、JCBカード Wからの切り替えでJCBゴールドを作った場合です。この場合、JCBカード Wは自動的に解約となってしまいます。後から「やっぱりJCBカード Wの方が良かった」と思っても、再申し込みには39歳以下という年齢制限があるため、40歳以上の方は二度と戻れません。

2年目以降も継続する価値があるかどうかは、以下のチェックリストで判断できます。

- 年間カード利用額が100万円を超えている

- 月1回以上空港を利用している

- グルメ優待を実際に月1回以上使っている

- 旅行保険の手厚さに価値を感じている

- JCBゴールド ザ・プレミアを目指している

これらのうち3つ以上に該当しない場合、2年目以降の年会費11,000円を支払う価値は低いと言えます。初年度無料に惹かれて安易に申し込むと、後悔することになるため、JCBゴールドはやめた方がいいでしょう。

JCBゴールドをおすすめしないのはこんな人

ここまでの理由を踏まえ、JCBゴールドをやめた方がいい人の特徴を具体的にまとめます。以下の条件に当てはまる方は、他のカードを検討することを強くおすすめします。

初年度無料のキャンペーンに惑わされず、実際の特典内容をしっかり確認しましょう。

解約する前に、意外な特典があるかもしれないから、じっくり考えてみてね。

ポイント還元率を最重視する人

クレジットカード選びでポイント還元率を最も重視する方には、JCBゴールドは明らかに不向きです。基本還元率0.5%では、年会費無料で1.0%以上の還元率を持つカードに比べて圧倒的に不利です。

例えば、年間100万円をカード利用する場合の獲得ポイントを比較すると以下のようになります。

JCBゴールドの場合は5,000円相当のポイント獲得から年会費11,000円を差し引くと、実質6,000円のマイナスです。一方、JCBカード Wなら年会費無料で10,000円相当のポイントが獲得でき、16,000円の差が生まれます。

さらに楽天カードなら楽天市場での利用で還元率が3.0%以上になることも多く、ネットショッピング中心の方にはより有利です。リクルートカードは基本還元率が1.2%と業界最高水準を誇ります。

ポイントを効率よく貯めたい方は、以下のカードを検討すべきです。

- JCBカード W 基本還元率1.0%、年会費永年無料

- 楽天カード 基本還元率1.0%、楽天市場で3.0%以上

- リクルートカード 基本還元率1.2%、年会費無料

- PayPayカード 基本還元率1.0%、PayPay連携でさらにお得

このように、ポイント還元を重視するなら、JCBゴールドはやめた方がいい明確な理由があります。

還元率だけでなく、特典内容も総合的に評価することが重要です。

年会費の対価として得られるサービスも考慮しないと、損しちゃうわよ。

年間カード利用額が100万円未満の人

先述の通り、JCBゴールド ザ・プレミアへの招待を受けるには年間100万円以上の利用が必要です。この条件を満たせない方は、JCBゴールドの最大の魅力を享受できません。

年間利用額が100万円未満の方が選ぶべきなのは、年会費無料または条件次第で無料になるカードです。無理に年会費を支払っても、元を取ることは困難だからです。

具体的な選択肢としては以下が挙げられます。

| カード名 | 年会費 | 永年無料条件 | ボーナス特典 | 主な特徴 |

|---|---|---|---|---|

三井住友カード ゴールド(NL) | 5,500円(税込) | 年間100万円利用で翌年以降“永年無料” | 年間100万円利用で10,000P | 非接触決済が強い・ポイント還元が堅実 |

エポスゴールドカード | 5,000円(税込) | 年間50万円利用で翌年以降“永年無料” ※インビなら最初から無料 | ー | ポイント有効期限なし / 選べるポイントアップショップ(最大3倍) |

JCBカード S | 無料 | ー(元々無料) | ー | クラブオフ優待が無料で使える / シンプルで維持が楽 |

年間100万円未満の利用であれば、これらのカードの方が圧倒的にコストパフォーマンスが高く、JCBゴールドはやめた方がいいと言えます。

年会費が無料でも、特典内容に注意し、自分に合ったカードを選ぶべきです。

年会費無料のカードでも、特典のバランスを考えることが大事なのよね。

海外旅行や出張の機会が少ない人

JCBゴールドの強みの一つが、充実した海外旅行保険と空港ラウンジサービスです。しかし、年に1~2回程度しか旅行に行かない方にとって、これらの特典は年会費11,000円に見合う価値があるとは言えません。

空港ラウンジの利用価値は1回あたり約1,000円相当です。年2回の利用では2,000円分の価値しかなく、残り9,000円分の年会費を他の特典で回収する必要があります。

海外旅行保険については、最高1億円の補償がありますが、実は利用付帯となっており、旅行代金をカードで支払う必要があります。さらに、年に数回程度の旅行なら、その都度ネット型の海外旅行保険に加入した方が安上がりになることもあります。

旅行機会が少ない方におすすめのカードは以下の通りです。

| カード名 | 年会費 | 主な特典 | 海外旅行保険 | 向いている人 |

|---|---|---|---|---|

楽天プレミアムカード | 11,000円(税込) | プライオリティ・パス(ほぼ無料で最強特典) / 楽天市場ポイント+5倍 | 利用付帯 | 海外旅行・出張が多い人、空港ラウンジを使いたい人 |

エポスカード | 無料 | エポスポイント / 各種優待 | 2023年10月〜利用付帯(※以前は自動付帯) | とにかくコスパ重視、年会費無料で旅行保険も欲しい人 |

年会費無料のJCBカード Wでも、海外旅行保険が最高2,000万円まで付帯しています。年に数回程度の旅行なら、これで十分という方も多いでしょう。

旅行機会が少ないなら、年会費を支払ってJCBゴールドを持つ意味は薄く、やめた方がいい選択となります。

年会費に見合う特典を最大限活用するため、旅行の頻度を見直しましょう。

旅行頻度が少ないなら、他のカードの特典も比較してみるといいわよ。

JCBの優待店をほとんど使わない人

JCBゴールドには「JCB ORIGINAL SERIESパートナー」という優待店制度があり、対象店舗での利用でポイントが2~20倍になります。しかし、これらの優待店を日常的に使わない方にとっては、宝の持ち腐れです。

主な優待店とポイント倍率は以下の通りです。

- スターバックス オンライン入金・チャージで20倍(還元率10.0%)

- セブン-イレブン 3倍(還元率1.5%)

- Amazon.co.jp 3倍(還元率1.5%)

- ビックカメラ 2倍(還元率1.0%)

- 昭和シェル石油 2倍(還元率1.0%)

一見魅力的に見えますが、例えばスターバックスを月に1回も利用しない方、セブン-イレブンより別のコンビニを使う方、Amazonをあまり使わない方にとっては、これらの高還元率は意味がありません。

また、優待店での利用が月間利用額の30%未満という方は、残り70%は基本還元率0.5%のままです。これでは年会費を支払う価値が見出せません。

優待店をフル活用できる方は限られており、自分の生活圏や買い物パターンと合わない場合は、JCBゴールドはやめた方がいいでしょう。むしろ、自分がよく使う店舗で高還元になるカードを選ぶべきです。

例えばイオンカードセレクトなら、イオングループで常時ポイント2倍、毎月20日・30日は5%オフになります。ローソンPontaプラスなら、ローソンで最大6.0%還元です。セブンカード・プラスなら、セブン&アイグループでポイント優遇があります。

自分の生活スタイルに合ったカードを選ぶことが、後悔しないカード選びの鉄則です。

優待店を利用しないなら、他の特典や利用シーンを見直すべきです。

普段使いの店舗に合わせてカードを選ぶことが大切なのよ。

既にゴールドカードを複数枚持っている人

すでに他社のゴールドカードを所有しており、空港ラウンジや旅行保険などの基本特典が充実している方には、JCBゴールドを追加で持つメリットはほとんどありません。

例えば、三井住友カード ゴールド(NL)やアメリカン・エキスプレス・ゴールド・カードを既に持っている場合、空港ラウンジサービスは重複しますし、旅行保険も複数枚のカードで重複加入する意味は薄いです。

また、ゴールドカードを複数枚持つと、それぞれの年会費が積み重なり、年間の維持コストが膨らんでしまいます。JCBゴールドの年会費11,000円を追加すると、トータルの年会費負担が大きくなりすぎる可能性があります。

ゴールドカードは2~3枚に絞り、それぞれの特徴を活かして使い分けるのが賢い戦略です。例えば以下のような組み合わせが考えられます。

| 役割 | カード名 | 強み・理由 |

|---|---|---|

| メインカード | 三井住友カード ゴールド(NL) | コンビニ・飲食店(マクド・ファミマ・ローソン・セブンなど)で 最大5%還元。年間100万円修行で永年無料+10,000Pボーナスで圧倒的コスパ。 |

| サブカード | 楽天プレミアムカード | 楽天市場ポイント+5倍で圧倒的ポイント獲得。プライオリティ・パスも付帯で海外ラウンジも使える。楽天経済圏の買い物が強くなる。 |

| 海外用カード | エポスゴールドカード | 年会費無料(条件達成で永年無料)。海外旅行保険が手厚く、利用付帯でも使いやすい。選べるポイントアップショップが地味に強い。 |

既に充実したカードラインナップを持っている方は、JCBゴールドを追加しても重複するメリットばかりで、新たな価値は生まれません。この場合、JCBゴールドはやめた方がいい判断となるでしょう。

それでもJCBゴールドがおすすめできる人とは

ここまでJCBゴールドをやめた方がいい理由を述べてきましたが、一方で、特定の条件を満たす方にとってはJCBゴールドが最適な選択肢となるケースもあります。公平な視点から、JCBゴールドがおすすめできる人の特徴をご紹介します。

複数のゴールドカードを持つ場合、特典の重複を避けるために見直しが必要です。

年会費だけでなく、特典の実用性も考えて選ぶことが大切よ。

年間100万円以上確実に使える人

年間カード利用額が100万円以上ある方は、JCBゴールド ザ・プレミアへの招待を受けられる可能性が高く、JCBゴールドを持つ価値が大きく高まります。

JCBゴールド ザ・プレミアは、JCBゴールドの年会費11,000円に加えてサービス年会費5,500円が必要ですが、年間100万円以上の利用でサービス年会費が無料になります。つまり、実質的にJCBゴールドと同じ年会費で、以下の特典が追加されます。

- プライオリティ・パス 世界1,400か所以上の空港ラウンジが使える

- JCB Lounge 京都 京都駅ビル内の専用ラウンジが使える

- ダイニング30 対象レストランで30%オフ

- ポイント有効期限が5年に延長

これらの特典を考えると、年会費11,000円は決して高くありません。特にプライオリティ・パスは、通常年会費469米ドル(約5万円相当)のプレステージ会員と同等のサービスです。

年間100万円の利用があれば、2年連続または1年で200万円の条件を満たし、JCBゴールド ザ・プレミアへの道が開けます。この点を考慮すると、JCBゴールドは投資価値のあるカードと言えるでしょう。

年間利用額が100万円を超える場合、特典の使い方を計画して最大限の価値を引き出しましょう。

招待の可能性を高めるために、日常の支出をカード決済に集約するのが良いと思うのよ。

将来的にJCBザ・クラスを目指している人

JCBの最高峰カード「JCBザ・クラス」を将来的に取得したいと考えている方にとって、JCBゴールドは必須の通過点です。

JCBザ・クラスは完全招待制のブラックカードで、年会費は55,000円です。このカードを手に入れるルートは一般的に以下の2つです。

- ルート1 JCBゴールド → JCBゴールド ザ・プレミア → JCBザ・クラス

- ルート2 JCBプラチナ → JCBザ・クラス

どちらのルートでも、まずJCBのプロパーカードで実績を積む必要があります。JCBゴールドは、その入口として最も現実的な選択肢です。

JCBザ・クラスの主な特典には以下があります。

- コンシェルジュデスク 24時間365日対応

- メンバーズセレクション 年1回、商品やサービスのプレゼント

- プライオリティ・パス 家族会員も無料

- ザ・クラス メンバーズラウンジ 東京ディズニーリゾート内の専用ラウンジ

- 京都ラウンジ 京都駅ビル内の専用ラウンジ

特に、東京ディズニーリゾートのメンバーズラウンジは、JCBザ・クラス会員とその同伴者のみが利用できる特別な空間で、アトラクション優先案内などの特典もあります。これだけでもカードを持つ価値があると感じる方も多いでしょう。

JCBザ・クラスを目指すなら、まずJCBゴールドで実績を作り、ザ・プレミアを経由してインビテーションを待つのが王道です。この目標がある方にとって、JCBゴールドは必要な投資と言えます。

JCBザ・クラスを目指すなら、利用実績を意識して積極的にカードを使いましょう。

リワードプログラムの特典をしっかり理解して、自分に合った使い方を考えるのが大事よ。

国内旅行が多くJCBの優待を活用できる人

海外旅行よりも国内旅行が多く、JCBの優待店を日常的に使える方にとって、JCBゴールドは非常に価値のあるカードです。

JCBゴールドには、国内旅行に役立つ以下の特典があります。

国内の主要空港ラウンジが無料で利用できます。対象空港には、新千歳、羽田、成田、中部国際、関西国際、福岡など、主要空港が網羅されています。国内線を月1回以上利用する方なら、年間12,000円相当の価値があります。

JCBトラベルでの予約で、国内宿泊オンライン予約がポイント5倍(還元率2.5%)になります。年間20万円の旅行をJCBトラベル経由で予約すれば、5,000円相当のポイントが追加で貯まります。

また、「JCB GOLD Service Club Off」では、全国のホテル・旅館、映画館、スポーツクラブ、レストランなどが優待価格で利用できます。特に、以下の優待は価値が高いと言えます。

- 全国20万か所以上の施設で割引

- ホテル・旅館が最大90%オフ

- 映画チケットが最大700円オフ

- スポーツクラブの月会費が割引

これらの優待を月1回以上活用できれば、年会費の元は十分に取れます。特に、家族で旅行や外食が多い方にとっては、大きな節約効果が期待できるでしょう。

国内での利用が中心で、JCBの優待店をフル活用できる環境にある方にとって、JCBゴールドは十分におすすめできるカードです。

国内旅行の頻度を考えると、JCBゴールドの特典を最大限に活用するための計画が必要です。

利用する優待店を事前にリストアップすると、お得感が増すと思うのよ。

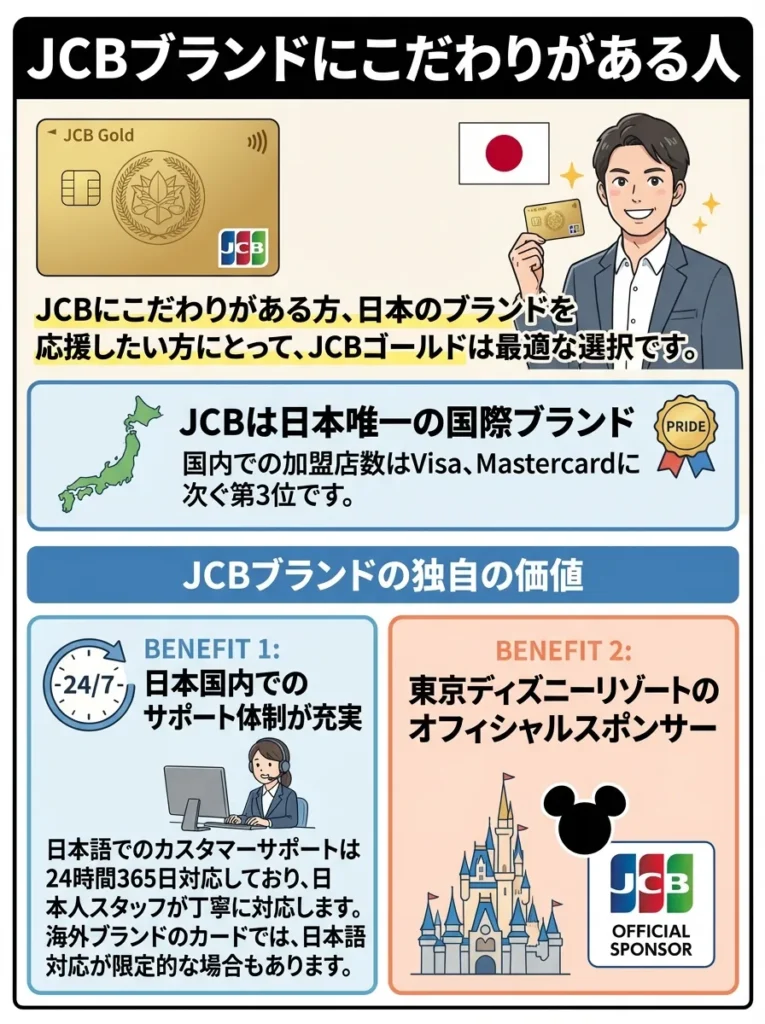

JCBブランドにこだわりがある人

国際ブランドとしてJCBにこだわりがある方、日本のブランドを応援したい方にとって、JCBゴールドは最適な選択です。

JCBは日本唯一の国際ブランドであり、国内での加盟店数はVisa、Mastercardに次ぐ第3位です。特に、以下の点でJCBブランドには独自の価値があります。

日本国内でのサポート体制が充実しています。JCBの公式サイトによると、日本語でのカスタマーサポートは24時間365日対応しており、日本人スタッフが丁寧に対応します。海外ブランドのカードでは、日本語対応が限定的な場合もあります。

また、東京ディズニーリゾートのオフィシャルスポンサーであるJCBは、ディズニー関連の特典が豊富です。JCBマジカルシリーズなどの会員限定イベントに参加できる可能性があります。

さらに、JCBオリジナルシリーズは、プロパーカードとしてのステータスがあります。提携カードではなく、JCBが直接発行するカードであるため、JCBザ・クラスへの道も開けています。

日本のブランドを大切にしたい方、将来的にJCBの最高峰カードを目指したい方にとって、JCBゴールドは価値ある選択肢と言えるでしょう。

JCBゴールドとJCBカード Wを徹底比較

JCBゴールドとJCBカード W、どちらを選ぶべきか迷っている方は多いでしょう。ここでは、両カードを詳細に比較し、それぞれに向いている人を明確にします。

JCB カード Wの詳細

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

JCB ゴールドの詳細

JCB GOLD!

ゴールドカードならではの充実した特典とステータス。

JCBスマートフォン保険で年間最大5万円まで補償。

※ネット入会で初年度無料

家族カード:1名無料、2人目から1,100円(税込)

ETCカード:無料

※本会員の年会費が無料の場合は、家族会員も無料

海外旅行保険:最大1億円(利用付帯)

ショッピング保険:最大500万円

番号あり:1週間

【1】9:00AM~8:00PMでお申し込み

【2】顔写真付き本人確認書類による本人確認(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

- JCBスマートフォン保険:最大50,000円(年間)

- コンビニやショッピングモールなどのお買い物でポイントがたまる

- ミシュラン掲載店など多くの店舗が特別割引価格で提供

- 約1,000店舗の予約困難店、ミシュランガイド星付き店舗のなかからお店を検索・予約

- 映画館やスポーツクラブなどで利用できる優待サービス

- 世界145の国や地域、600を超える都市にある約1,700ヵ所以上の空港ラウンジ等を追加料金なしで利用可能

- 国内主要空港・ハワイ ホノルルの国際空港内のラウンジが無料

- 全国の厳選された上質で人気のホテル・旅館をお得で豊富なプランで利用可能

JCBゴールドの特典を最大限に活用するため、利用限度額を確認しておくことが重要です。

サポート体制も大切だけど、海外での利用条件をしっかり確認しておくのが大事よ。

年会費とポイント還元率の比較

最も大きな違いは、年会費とポイント還元率です。この2つの要素だけで判断すると、多くの方にとってJCBカード Wの方が有利です。

以下の表で、基本的なスペックを比較します。

ポイント還元率だけで見ると、JCBカード Wは全ての場面でJCBゴールドを上回っています。例えば、スターバックスでの還元率は、JCBゴールドが10.0%なのに対し、JCBカード Wは10.5%です。

年間100万円のカード利用があった場合の実質的なリターンを計算すると以下のようになります。

この差は16,000円にもなります。純粋にポイント還元だけで考えると、JCBカード Wが圧倒的に有利です。

ただし、JCBゴールドには空港ラウンジや手厚い保険など、ポイント以外の価値があります。これらの特典を活用できるかどうかが、選択の分かれ道となります。

年会費のコストパフォーマンスを見極めることが重要です。特典内容も確認しましょう。

年会費以上の価値がある特典を見逃さないように気をつけてね。

付帯保険とサービスの違い

JCBゴールドとJCBカード Wの最も大きな違いは、付帯保険とサービスの充実度です。この点を重視する方にとっては、年会費を支払ってでもJCBゴールドを選ぶ価値があります。

以下の表で、主な保険とサービスを比較します。

特に注目すべきは、海外旅行保険の補償額の差です。JCBゴールドは最高1億円の補償があり、これは家族旅行などで安心感があります。一方、JCBカード Wは最高2,000万円で、海外での高額医療費をカバーするには不安が残ります。

また、国内旅行保険がJCBカード Wには付帯していない点も大きな違いです。国内でも、登山やスキーなどでケガをするリスクはありますし、飛行機の遅延などのトラブルにも対応できません。

JCBスマートフォン保険も、JCBゴールドならではの特典です。ディスプレイ破損に対して年間最高5万円まで補償され、自己負担額は1万円です。スマホの修理代は高額になりがちなので、この保険があると安心です。

空港ラウンジサービスは、JCBゴールド最大の魅力の一つです。国内の主要空港とハワイのホノルル空港のラウンジが無料で使え、ドリンクサービスや雑誌・新聞の閲覧ができます。年に4回以上空港を利用する方なら、4,000円相当の価値があります。

保険やサービスを重視する方、特に旅行好きな方にとっては、JCBゴールドの方が圧倒的に充実しています。

付帯保険の内容を細かく確認し、自分に合った保障を選ぶことが重要です。

保険の適用条件をしっかり読んで、自分のライフスタイルに合うか考えるのよ。

どちらを選ぶべきかの判断基準

JCBゴールドとJCBカード W、どちらを選ぶべきかは、あなたのライフスタイルと価値観によって変わります。以下の診断を参考に、自分に合ったカードを選んでください。

JCBゴールド ザ・プレミアは本当に必要?

JCBゴールドを検討する際、上位カードである「JCBゴールド ザ・プレミア」への招待も視野に入れるべきです。しかし、本当にザ・プレミアが必要なのか、冷静に判断することが重要です。

自分のライフスタイルに合った特典を優先的に評価しましょう。

年齢だけでなく、趣味や旅行頻度も考慮することが大切よ。

ザ・プレミアの招待条件と特典

JCBゴールド ザ・プレミアは、JCBゴールド会員の中から一定条件を満たした方のみに招待されるカードです。招待条件は以下の通りです。

JCBゴールドのショッピング利用合計金額が、2年連続で100万円(税込)以上、もしくは1年で200万円(税込)以上であること。さらに、会員専用WEBサービス「MyJCB」にメールアドレスを登録していることが必要です。

招待は毎年2月下旬から3月上旬にメールで届きます。条件を満たしていても必ず招待されるわけではありませんが、多くの場合は条件達成で招待が来るようです。

JCBゴールド ザ・プレミアの年会費は、JCBゴールドの11,000円に加えて、サービス年会費5,500円の合計16,500円です。ただし、年間100万円以上の利用でサービス年会費が無料になるため、実質的には11,000円で利用できます。

追加される主な特典は以下の通りです。

| 特典名 | 内容 | 価値・メリット | 向いている人 |

|---|---|---|---|

| プライオリティ・パス(プレステージ会員) | 世界 1,400以上の空港ラウンジが使い放題 | 通常 469ドル(約5万円)相当 → カードの年会費だけで実質タダで使える | 海外旅行・海外出張が多い人、ラウンジで快適に過ごしたい人 |

| JCB Lounge 京都 | 京都駅ビル内の会員専用ラウンジを利用可能 | 荷物預かり・休憩スペースが無料で使え、京都観光の満足度が上がる | 京都に旅行・出張する機会がある人 |

| ダイニング30 | 対象レストランのコース料金が 30%オフ | 月1利用で数千〜1万円以上お得。高級店ほど恩恵が大きい | レストラン利用が多い人、記念日・接待などでよく使う人 |

Oki Dokiポイントの有効期限が、通常の3年から5年に延長されます。じっくりポイントを貯めて、高額商品と交換したい方には便利です。

これらの特典を考えると、JCBゴールド ザ・プレミアは非常にお得なカードと言えます。

招待条件を満たしても、他の会員の状況によって招待が変動することに注意が必要です。

利用金額だけでなく、カードの特典をしっかり把握することが大切よ。

ザ・プレミアがいらない人の特徴

JCBゴールド ザ・プレミアは魅力的なカードですが、すべての人に必要というわけではありません。以下のような方には、ザ・プレミアはいらない、つまり無理に目指す必要はないでしょう。

| 特典名 | 価値が下がるケース | 理由 |

|---|---|---|

| プライオリティ・パス | 海外旅行が 年1〜2回 程度の人 | 往復4回ラウンジを使っても 約4,000円程度の価値。年会費に対してリターンが小さく、都度有料利用のほうが割安。 |

| JCB Lounge 京都 | 京都に 年1回も行かない/そもそも馴染みがない人 | 京都駅限定のサービスなので、利用機会がなければ完全に無価値。 |

| ダイニング30 | 高級レストランを 月1回以上利用しない人 | 対象のお店はコース1万円超が多く、普段使い向きではない。利用しないなら恩恵ゼロ。 |

ポイントの有効期限延長も、ポイントを貯めるペースが遅い方にとっては意味がありません。年間のポイント獲得が少なければ、3年の有効期限でも十分に交換できます。

また、年間カード利用額が100万円に届かない方は、サービス年会費5,500円を毎年支払うことになります。これでは年会費が合計16,500円となり、コストパフォーマンスが悪すぎます。

このような方にとって、JCBゴールド ザ・プレミアはいらないカードです。無理に条件を達成しようとして無駄遣いをするくらいなら、JCBカード Wや他の年会費無料カードで十分です。

自分のライフスタイルに合った特典を優先して選ぶことが大切です。

必要以上に高いカードを持つことが、逆にストレスになることもあるのよ。

ザ・プレミアを目指すべきか判断する方法

JCBゴールド ザ・プレミアを目指すべきかどうか、以下のチェックリストで判断してください。5つ以上に該当するなら、ザ・プレミアを目指す価値があります。

JCBゴールドより優れた代替カード3選

JCBゴールドが自分に合わないと判断した方のために、より優れた代替カードを3つご紹介します。それぞれのカードには独自の強みがあり、JCBゴールドよりもコストパフォーマンスが高い可能性があります。

ザ・プレミアの特典の実際の価値を吟味しましょう。利用頻度により変わります。

自分のライフスタイルに合った特典があるか、しっかり見極めてね。

三井住友カード ゴールド(NL):年会費が実質無料になる

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

三井住友カード ゴールド(NL)は、条件次第で年会費が永年無料になる、非常にコストパフォーマンスの高いゴールドカードです。

基本スペックは以下の通りです。

| 項目 | 内容 |

|---|---|

| 年会費 | 5,500円(条件達成で永年無料) |

| 基本還元率 | 0.5% |

| 対象店舗での還元率 | 最大7.0% |

| 国際ブランド | Visa、Mastercard |

| 海外旅行保険 | 最高2,000万円(利用付帯) |

| 国内旅行保険 | 最高2,000万円(利用付帯) |

| 空港ラウンジ | 国内主要空港 |

最大の魅力は、年間100万円の利用で翌年以降の年会費が永年無料になることです。しかも、100万円達成時には10,000ポイントのボーナスがもらえます。これは実質的に1.0%の還元率アップに相当し、非常にお得です。

対象のコンビニ・飲食店での還元率は最大7.0%と驚異的です。セブン-イレブン、ローソン、マクドナルド、ドトールコーヒーなどで、Visaのタッチ決済を使うと高還元が受けられます。

また、SBI証券での投資信託の積立で0.5~1.0%のポイントが貯まります。月5万円の積立なら年間3,000~6,000ポイント獲得でき、投資とポイ活の両立が可能です。

国際ブランドがVisaまたはMastercardなので、海外での利用も安心です。JCBゴールドの弱点だった海外加盟店の少なさを完全にカバーしています。

年間100万円の利用が見込める方で、コンビニや飲食店での利用が多い方には、三井住友カード ゴールド(NL)の方がJCBゴールドよりも圧倒的におすすめです。

詳しくは三井住友カード公式サイトでご確認ください。

年会費を無料にする条件を詳細に確認しておくことが重要です。

特典内容が変わることもあるから、定期的にチェックすることが大切よ。

楽天プレミアムカード:プライオリティ・パスが標準装備

楽天プレミアムカード

旅行保険も最高5,000万円で安心の補償。

動産総合保険(最高300万円)も付帯で安心。

※楽天プレミアムカード独自の審査基準により発行

家族カード:540円(税込み)

ETCカード:無料

海外旅行保険:最高5,000万円

ショッピング保険:-

- 世界44拠点の現地デスクが海外旅行をサポート

- 国内外の空港ラウンジサービスを無料で利用可能

- 楽天市場での買い物がお得(ポイント最大5倍付与)

- 動産総合保険(最高300万円)

楽天プレミアムカードは、年会費11,000円ながらプライオリティ・パスが無料で付帯する、旅行好きには最強のカードです。

基本スペックは以下の通りです。

| 項目 | 内容 |

|---|---|

| 年会費 | 11,000円 |

| 基本還元率 | 1.0% |

| 楽天市場での還元率 | 最大5.0% |

| 国際ブランド | Visa、Mastercard、JCB、American Express |

| 海外旅行保険 | 最高5,000万円(自動付帯) |

| 国内旅行保険 | 最高5,000万円(自動付帯) |

| プライオリティ・パス | 無料(プレステージ会員) |

プライオリティ・パスは、世界1,400か所以上の空港ラウンジが利用できるサービスで、通常は年会費469米ドル(約5万円)かかります。これが無料で付帯するだけで、年会費11,000円の元が取れてしまいます。

基本還元率も1.0%と高く、JCBゴールドの2倍です。楽天市場での買い物ではポイントが最大5.0%貯まり、楽天経済圏を活用している方には非常にお得です。

海外旅行保険が自動付帯なのも大きなメリットです。JCBゴールドは利用付帯なので、旅行代金をカードで支払う必要がありますが、楽天プレミアムカードは持っているだけで保険が適用されます。

国際ブランドも4種類から選べるため、海外での利用にも困りません。特にVisaやMastercardを選べば、世界中どこでも使えます。

海外旅行に年3回以上行く方、楽天市場をよく利用する方には、楽天プレミアムカードの方がJCBゴールドよりも圧倒的におすすめです。

詳しくは楽天カード公式サイトでご確認ください。

プライオリティ・パスの利用条件を事前に確認し、旅行計画に役立てましょう。

旅行先のラウンジの質も大切だから、事前に調べておくといいわよ。

JCBカード W 同じJCBで年会費無料・高還元率

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

そして最もおすすめなのが、同じJCBブランドのJCBカード Wです。39歳以下限定ですが、年会費永年無料で基本還元率1.0%という、圧倒的なコストパフォーマンスを誇ります。

基本スペックは以下の通りです。

| 項目 | 内容 |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 優待店での還元率 | 2.0~10.5% |

| 申込条件 | 18~39歳限定 |

| 国際ブランド | JCB |

| 海外旅行保険 | 最高2,000万円(利用付帯) |

| ショッピング保険 | 海外のみ年間最高100万円 |

JCBカード Wの最大の魅力は、年会費無料ながらJCBゴールドと同じ優待店でポイントアップが受けられることです。むしろ、優待店での還元率はJCBカード Wの方が高く設定されています。

例えば、スターバックスではJCBゴールドが10.0%還元なのに対し、JCBカード Wは10.5%還元です。Amazon、セブン-イレブンなどでも同様に、JCBカード Wの方が高還元率です。

39歳までに申し込めば、40歳以降も年会費無料で使い続けられます。これは非常に大きなメリットで、一生涯の年会費負担がゼロになります。

JCBゴールドとの最大の違いは、空港ラウンジサービスと手厚い保険がないことです。しかし、これらのサービスを使わない方にとっては、全く問題ありません。むしろ、不要なサービスに年会費を支払わずに済むのは合理的です。

39歳以下で、ポイント還元を重視する方、空港ラウンジや手厚い保険が不要な方には、JCBカード Wが最もおすすめです。JCBゴールドはやめて、JCBカード Wにするのが賢明な選択でしょう。

詳しくはJCBカード公式サイトでご確認ください。

JCBゴールドの年会費を最小限に抑える方法

どうしてもJCBゴールドを持ちたいという方のために、年会費の負担を最小限に抑える方法をご紹介します。これらの方法を活用すれば、コストを削減しつつJCBゴールドのメリットを享受できます。

39歳以下という制限を考慮して、将来の利用計画を見直してください。

ポイントの獲得方法や特典内容も確認して、賢く使っていきたいわね。

初年度年会費無料のオンライン入会を活用

JCBゴールドは、オンラインで入会すると初年度の年会費11,000円が無料になります。これは非常に大きなメリットで、1年間リスクなくカードを試すことができます。

オンライン入会の手順は以下の通りです。

JCBの公式サイトから「JCBゴールド」のページにアクセスし、「お申し込みはこちら」ボタンをクリックします。必要事項を入力し、本人確認書類をアップロードします。審査に通過すれば、約1週間でカードが届きます。

注意点として、資料請求での申し込みや、カード切り替えでの申し込みは初年度無料の対象外です。必ずオンラインでの新規入会申し込みを行ってください。

初年度無料期間中に、自分にとって本当に価値があるカードかどうかを見極めることが重要です。以下のポイントをチェックしましょう。

- 優待店を実際に利用して、ポイント還元の恩恵を受けられるか

- 空港ラウンジを使う機会があるか

- グルメ優待やその他の特典を活用できるか

- 年間100万円の利用が見込めるか

これらを検証した結果、「2年目以降も継続する価値がある」と判断できれば継続すればOKです。逆に「やっぱり自分には合わない」と感じたら、2年目の更新前に解約すれば、年会費を1円も支払わずに済みます。

初年度無料を最大限活用して、後悔しない判断をしましょう。

初年度無料でも、次年度以降の年会費を把握しておくことが大切です。

特典内容をしっかり確認して、自分に合った使い方を考えることが大事よ。

家族カードの活用で年会費対効果を上げる

JCBゴールドの家族カードは、1枚目が年会費無料です。これを活用すれば、年会費対効果を大幅に上げることができます。

家族カードのメリットは以下の通りです。

家族カードでもポイントが貯まり、本会員のポイントと合算されます。例えば、本会員が年間50万円、家族カード会員が年間50万円使えば、合計100万円となり、JCBゴールド ザ・プレミアの招待条件に近づきます。

家族カード会員も、空港ラウンジサービスや旅行保険などの特典を利用できます。つまり、年会費11,000円で2人分の特典が受けられるのです。これは非常にコストパフォーマンスが高いと言えます。

配偶者や子供に家族カードを持たせれば、家族旅行の際に2人分の空港ラウンジが無料になります。2人で年4回利用すれば、8,000円相当の価値があります。

また、家族全体のカード利用額を一本化できるため、ポイントが分散せず効率的に貯まります。家族それぞれが別のカードを使うよりも、はるかにポイントが貯まりやすくなります。

家族カードを発行するには、MyJCBから簡単に申し込めます。審査も本会員がすでに持っているため、スムーズに発行されます。

家族でカードを使う予定がある方は、家族カードを活用して年会費の価値を最大化しましょう。

家族カードの利用状況を定期的に見直し、無駄な支出を避けることが大切です。

特典の内容をしっかり把握して、旅行計画に活かすと良いと思うのよ。

キャンペーンやポイントバックを利用する

JCBゴールドは、定期的に新規入会キャンペーンを実施しています。これらを活用すれば、実質的な年会費負担をさらに軽減できます。

2025年11月現在、以下のようなキャンペーンが実施されています。

新規入会で最大40,000円相当のキャッシュバックやポイントプレゼントがあります。Amazon.co.jpでの利用で20%キャッシュバック、Apple Payでの利用で最大10,000円キャッシュバックなど、条件を満たせば大量のポイントが獲得できます。

これらのキャンペーンを活用すれば、初年度だけでなく2年目、3年目の年会費も実質的に相殺できる可能性があります。

また、JCBオリジナルシリーズパートナーの優待店を積極的に使うことで、通常よりも多くのポイントを獲得できます。例えば、スターバックスカードへのオンライン入金で20倍のポイントが貯まります。月5,000円チャージすれば、年間3,000円相当のポイントが追加で貯まります。

さらに、Oki Dokiランドを経由してネットショッピングをすれば、ポイントが最大20倍になります。楽天市場やYahoo!ショッピングなどでも2倍になるため、必ず経由するようにしましょう。

これらの工夫を組み合わせれば、年会費11,000円をポイントで回収することも不可能ではありません。ただし、無理な利用や無駄遣いをしてまで年会費の元を取ろうとするのは本末転倒です。あくまで、日常的な利用の範囲内で工夫することが大切です。

キャンペーン情報はJCB公式サイトで常に最新情報をチェックしましょう。

JCBゴールドを賢く使いこなすためのテクニック

どうしてもJCBゴールドを継続して使いたい方のために、年会費以上の価値を引き出すための使いこなしテクニックをご紹介します。これらを実践すれば、JCBゴールドの真価を発揮できるでしょう。

優待店とポイントアップ店を徹底活用する

JCBゴールドの基本還元率は0.5%と低いですが、優待店を使えば還元率が大幅にアップします。日常的に使う店舗を優待店に切り替えるだけで、ポイント獲得効率が劇的に向上します。

主な優待店と具体的な活用法は以下の通りです。

| 店舗・サービス | 還元率 | 月の利用例 | 年間獲得ポイント(円換算) | 特徴・メリット |

|---|---|---|---|---|

| スターバックス(オンライン入金・オートチャージ) | 10.0%(20倍) | 月5,000円チャージ | 3,000P(15,000円相当) | 週2利用ならこれだけで年会費(11,000円)超え |

| セブン-イレブン | 1.5%(3倍) | 月20,000円 | 3,600円相当 | 日常のコンビニ利用でポイントが貯まりやすい |

| Amazon | 1.5%(3倍) | 年20万円 | 3,000円相当 | Amazonユーザーは必ずJCBゴールドで支払うべき |

| AOKI・ビックカメラ・昭和シェル等 | 店舗により異なる | 利用頻度に応じて | 数百〜数千円分 | よく使う店舗があれば還元効率アップ |

| Oki Dokiランド(経由ショッピング) | 2倍〜最大20倍以上 | 楽天市場・Yahoo!等 | 利用額に応じて加算 | ネット通販は必ず経由が鉄則 |

優待店を徹底的に活用すれば、年会費の元を取ることは十分に可能です。ただし、優待店が自分の生活圏にない場合は、無理に使おうとせず、他のカードを検討した方が賢明です。

優待店を利用する際、事前に各店舗の還元率を確認することが重要です。

自分のライフスタイルに合った優待店を選ぶことが大切ですわ。

JCBゴールド グルメ優待サービスを最大限に使う

JCBゴールドには「JCBゴールド グルメ優待サービス」があり、全国の対象レストランでコース料金が20%オフになります。この特典を月1回使えば、年間で大きな節約になります。

グルメ優待の使い方は以下の通りです。

MyJCBまたはJCB公式サイトから「JCBゴールド グルメ優待サービス」にアクセスし、対象レストランを検索します。都道府県やジャンルで絞り込むことができます。

気に入ったレストランが見つかったら、専用ダイヤルで予約します。予約時にJCBゴールド会員であることを伝え、当日はJCBゴールドで支払います。これで自動的に20%オフが適用されます。

例えば、1万円のコースが8,000円になるため、1回で2,000円の節約です。月1回利用すれば年間24,000円の節約になり、年会費11,000円を大きく上回ります。

対象レストランには、高級寿司店、フレンチ、イタリアン、鉄板焼きなど、さまざまなジャンルがあります。特別な日のディナーや接待、記念日などに活用すれば、年会費以上の価値を感じられるでしょう。

注意点として、予約は前日までに専用ダイヤルから行う必要があります。ネット予約やレストランに直接電話しても、割引は適用されません。

グルメ優待を活用できる方にとって、JCBゴールドは非常にコストパフォーマンスの高いカードです。逆に、高級レストランでの食事をほとんどしない方には、この特典は無価値なので、JCBゴールドはやめた方がいいでしょう。

予約時に他の割引サービスとの併用可否を確認することが重要です。

コース料理の内容や季節限定メニューもチェックしておくと良いわよ。

空港ラウンジと旅行保険を存分に活用する

JCBゴールドの空港ラウンジサービスと旅行保険は、旅行好きにとって非常に価値の高い特典です。これらを存分に活用すれば、年会費の元は簡単に取れます。

空港ラウンジの活用法は以下の通りです。

| 項目 | 内容 |

|---|---|

| 利用可能ラウンジ | 国内主要空港+ハワイ・ホノルル空港 |

| 対象空港例 | 新千歳、羽田、成田、中部国際、関西国際、福岡 など |

| ラウンジサービス | ソフトドリンク無料/雑誌・新聞/Wi-Fi/充電設備 |

| 利用価値 | 1回あたり約1,000円相当 |

| 年間価値目安 | 年4回:4,000円相当/年12回:12,000円相当 |

旅行が多い方にとって、空港ラウンジと旅行保険だけで年会費11,000円の価値は十分にあります。逆に、年に1~2回程度しか旅行に行かない方には、これらの特典は過剰スペックであり、JCBゴールドはやめた方がいいという判断になります。

JCBゴールドに関するよくある質問

JCBゴールドに関してよく寄せられる質問とその回答をまとめました。申し込み前の最終チェックとしてご活用ください。

ラウンジ利用時には、混雑時間を避けると快適さが増します。

旅行保険は適用範囲をしっかり確認して、安心して旅を楽しんでね。

JCBゴールドの審査は厳しい?

JCBゴールドの審査は、一般カードに比べると厳しいですが、ゴールドカードとしては標準的な難易度です。申し込み条件は「20歳以上で本人に安定した継続的な収入がある方」とされています。

審査通過の目安となる年収は、一般的に300万円以上と言われています。ただし、年収だけでなく、勤続年数、他社からの借入状況、過去のクレジットヒストリーなども総合的に判断されます。

審査に通りやすくするポイントは以下の通りです。

| 項目 | 有利になる条件 | 解説 |

|---|---|---|

| JCBの既存カード保有 | JCB一般カード or JCBカード W を保有し、延滞なし | 既存ユーザーは「利用実績=信用」と見なされるため圧倒的に有利 |

| 他社の延滞がない | 過去24ヶ月以内に延滞なし | 信用情報に傷があると厳しい。延滞履歴は確実に審査に影響 |

| 年収 | 正直に申告(虚偽申告はNG) | 年収は“自己申告”だが、不自然な数字は逆に不利。必要なら収入証明を提出 |

| 勤続年数 | 1年以上が理想 | 転職直後は信用が低い。半年〜1年待つと通過率UP |

| 申込頻度 | 半年以内の多重申込がない | 落ちても6ヶ月空けてから再挑戦。短期連続申込=信用リスク扱い |

| 申込ステップ | JCB W → 利用実績 → JCBゴールドへ切替 | 審査が不安なら“段階的ステップアップ”が最も安全 |

収入だけでなく、信用情報も重視されるため、健康なクレジットヒストリーの維持が重要です。

勤続年数や借入状況も影響するから、全体のバランスを考えるのが大切よ。

JCBゴールドからJCBカード Wへの変更は可能?

残念ながら、JCBゴールドからJCBカード Wへの直接的なカード切り替えはできません。JCBカード Wは39歳以下限定の新規入会専用カードであり、既存のカードからの切り替えは受け付けていないためです。

ただし、39歳以下の方であれば、以下の方法でJCBカード Wを持つことが可能です。

JCBゴールドを解約し、新たにJCBカード Wに新規申し込みをする方法です。この場合、一度JCBゴールドを解約する必要があります。解約してから数日後に、JCBカード Wの新規申し込みを行いましょう。

注意点として、JCBゴールドを解約すると、貯まっているOki Dokiポイントは失効してしまう可能性があります。解約前に必ずポイントを使い切るか、他のポイントに交換しておきましょう。

また、JCBゴールドで貯めた利用実績や、JCBゴールド ザ・プレミアへの招待への進捗もリセットされます。将来的にザ・プレミアを目指していた方は、よく考えてから判断してください。

40歳以上の方は、残念ながらJCBカード Wに申し込むことができません。この場合、年会費無料のJCBカード Sや、他社の高還元率カードを検討するのが良いでしょう。

JCBゴールドからの切り替えを考えている方は、「本当に切り替える必要があるのか」を慎重に検討してください。初年度無料期間中であれば、1年間試してから判断するのも一つの方法です。

解約後の信用情報に影響が出るため、慎重に判断してください。

新規申し込み時は、信用審査に通るかが大事なのよ。

JCBゴールドの限度額はどのくらいですか?

JCBゴールドの利用限度額は、個人の信用状況によって異なりますが、一般的には50万円~300万円程度です。初回発行時の限度額は、年収や他社からの借入状況などを考慮して決定されます。

限度額の目安は以下の通りです。

| 年収 | 初回限度額の目安 | 理由・背景 |

|---|---|---|

| 300万円前後 | 50万〜100万円 | 総量規制(年収の1/3)・リスク管理の観点から控えめに設定されやすい |

| 500万円前後 | 100万〜200万円 | 安定収入と判断され、利用実績次第で早めに増額される傾向 |

| 1,000万円以上 | 200万〜300万円 | 高所得層は枠が広くなるが、初回からMAXはほぼなく、段階的に増額される |

限度額を増額するには、以下の方法があります。

| 方法 | 効果 | 補足 |

|---|---|---|

| ① 毎月の利用実績を積む(最重要) | ★★★★★ | 遅延ゼロ・安定利用が最大の信用。半年〜1年で自動増額が入ることもある。 |

| ② MyJCBから「増額申請」する | ★★★★☆ | 収入証明の提出を求められることも。審査次第で否決の可能性あり。 |

| ③ 大きな買い物前に「一時増額」を依頼 | ★★★☆☆ | 一時的に枠を広げるだけなので通りやすい。旅行・家電購入前に有効。 |

| ④ むやみに増額申請をしない | ★★☆☆☆ | 連続申請は逆効果。審査落ち=“信用が低い”と判断される可能性あり。 |

限度額は信用情報に基づくため、定期的に自身の信用状況を確認することが大切です。

限度額だけでなく、利用明細をしっかりチェックすることが大事よね。

JCBゴールドはApple PayやGoogle Payに対応している?

はい、JCBゴールドはApple PayとGoogle Payの両方に対応しています。スマートフォンでの非接触決済が可能で、財布を持ち歩かなくてもスムーズに買い物ができます。

Apple Payの設定方法は以下の通りです。

iPhoneの「ウォレット」アプリを開き、右上の「+」ボタンをタップします。カメラでJCBゴールドのカード情報を読み取るか、手動で入力します。利用規約に同意し、SMS認証を完了すれば設定完了です。

Apple Payを使えば、QUICPayとして全国のQUICPay加盟店で支払いができます。セブン-イレブン、ローソン、ファミリーマート、イオン、マクドナルドなど、多くの店舗で利用可能です。

Google Payの設定方法も簡単です。

Androidスマートフォンの「Google Pay」アプリを開き、「お支払い方法」から「クレジットカードまたはデビットカードを追加」を選択します。カメラでカード情報を読み取るか、手動で入力し、SMS認証を完了すれば設定完了です。

Apple PayやGoogle Payを使うメリットは、セキュリティ面でも優れていることです。実際のカード番号が店舗に伝わらないため、不正利用のリスクが低減されます。また、スマートフォンさえあれば支払いができるため、カードを持ち歩く必要がありません。

JCBゴールドをApple PayやGoogle Payに登録して、スマートな支払いを楽しみましょう。ただし、スマートフォンを紛失した場合は、すぐに利用停止の手続きが必要です。

非接触決済は便利ですが、セキュリティ設定を見直すことも大切です。

スマホ決済は便利だけど、利用店舗の確認も忘れないでね。

JCBゴールドを解約するタイミングはいつがベストですか?

JCBゴールドの解約を検討している方は、タイミングを慎重に見極めることが重要です。最適な解約タイミングは、以下の条件を満たす時期です。

| チェック項目 | 内容 | ベストな対応タイミング |

|---|---|---|

| 年会費の請求時期 | 有効期限月の2か月後に年会費が請求(例:有効期限3月 → 5月請求) | 請求の1か月前までに解約 |

| 解約のベストタイミング | 年会費請求前に解約すれば、次年度の年会費は不要 | 有効期限月+1か月以内 |

| 年会費の返金 | 支払い後に解約しても年会費は返金されない | 請求前に解約が必須 |

| Oki Dokiポイント | 解約すると全ポイント失効 | 解約前に必ず使い切る |

| ポイント交換の注意 | 移行・交換に数日〜数週間かかる場合あり | 解約1か月前までに交換完了 |

| 未払い金の確認 | 未払いがあると一括請求される可能性あり | 解約前に残高ゼロを確認 |

| 分割・リボ利用 | 解約時に残債が一括請求されることあり | 事前に完済しておく |

| 支払い方法の切替 | 公共料金・携帯料金の支払い停止リスク | 解約前に別の支払い方法へ変更 |

解約のベストタイミングをまとめると、以下のようになります。

- 年会費請求の1~2か月前

- Oki Dokiポイントを使い切った後

- すべての支払いが完了している時

- 他の支払い方法への切り替えが完了した後

これらの条件を満たすタイミングで解約すれば、損をすることなくスムーズにJCBゴールドを手放すことができます。

まとめ:JCBゴールドは本当にあなたに必要なカードですか?

本記事では、JCBゴールドをやめた方がいい5つの理由と、それでもおすすめできる人の特徴を詳しく解説しました。最後に、重要なポイントをまとめます。

JCBゴールドをやめた方がいい主な理由は以下の通りです。

基本還元率が0.5%と低く、年会費11,000円の元を取るには年間220万円以上の利用が必要です。ポイント還元だけでは年会費をペイできません。

JCBブランドは海外での加盟店が少なく、海外旅行や出張が多い方には不便です。VisaやMastercardのサブカードが必須となり、ゴールドカード1枚で完結できません。

空港ラウンジやグルメ優待などの特典を使いこなせなければ、年会費は無駄な出費になります。特に、旅行機会が少ない方や地方在住の方には価値が低いでしょう。

年間100万円の利用がなければ、JCBゴールド ザ・プレミアへの招待も受けられず、JCBゴールド最大の魅力を享受できません。

初年度無料でも、2年目以降の継続価値が低い場合が多く、更新前に解約する人が多いのが実情です。

一方で、以下のような方にはJCBゴールドがおすすめできます。

| 向いている人のタイプ | 理由・得られるメリット |

|---|---|

| 年間100万円以上を確実に使える人 | 「JCBゴールド ザ・プレミア」のインビが届きやすくなり、プライオリティ・パス等の豪華特典が実質無料で手に入るチャンスが広がる。 |

| 将来的に《JCBザ・クラス》を目指している人 | ザ・クラスは招待制のため、JCBゴールド → プレミア → クラスという王道ルートが必須。JCBゴールドは通過点として最重要。 |

| 国内旅行が多く、JCB優待店を日常利用できる人 | スタバ10%還元、セブン1.5%、Amazon1.5%など、優待店を使いこなせば年会費以上のリターンが狙える。 |

| JCBブランドにこだわり、日本のカード会社を応援したい人 | 国内発の国際ブランドとして品質とサポートは抜群。JCB固有の優待やサービスを重視する人に最適。 |

多くの方にとって、年会費永年無料で基本還元率1.0%のJCBカード Wの方がコストパフォーマンスが高く、合理的な選択と言えます。39歳以下の方は、まずJCBカード Wから始めて、必要に応じてJCBゴールドに切り替えるという戦略も有効です。

また、三井住友カード ゴールド(NL)や楽天プレミアムカードなど、他社のゴールドカードも選択肢に入れて比較検討することをおすすめします。

クレジットカード選びで最も重要なのは、自分のライフスタイルや価値観に合ったカードを選ぶことです。周りの評判や見た目のステータスだけで判断せず、年間のカード利用額、よく使う店舗、旅行の頻度などを冷静に分析しましょう。

JCBゴールドが自分に合っていないと感じたら、無理に持ち続ける必要はありません。この記事で紹介した判断基準やチェックリストを参考に、後悔しないカード選びをしてください。

あなたにとって本当に価値のあるクレジットカードが見つかることを願っています。

解約を検討する際、利用履歴と特典の確認を忘れずに行ってください。

解約前に利用状況を見直すのが大切よ。特に特典を見逃さないでね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております