・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

複数社から借入がある状態で「もう新しいクレジットカードは作れないかもしれない」と不安を感じていませんか。

実は、多重債務の状況でもACマスターカードなら審査通過の可能性があります。アコムが発行するこのカードは消費者金融系ならではの独自審査を採用しており、銀行系カードで断られた方でも発行できたケースが数多く報告されています。

ただし、闇雲に申し込んでも審査落ちのリスクは避けられません。借入件数や金額、過去の返済履歴によって対策は大きく異なります。

本記事では、多重債務者がACマスターカードの審査に通過するための具体的な方法を、状況別に徹底解説します。実際の審査通過者の声や、万が一審査に落ちた場合の代替手段まで網羅的にお伝えします。今のあなたの状況でできる最善の行動が、この記事で必ず見つかります。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

ACマスターカードは多重債務者でも審査通過できる理由

多重債務の状態でもACマスターカードが作れる可能性がある最大の理由は、アコムが採用している独自の審査基準にあります。一般的な銀行系クレジットカードとは審査の視点が根本的に異なるため、他社で断られた方にもチャンスが残されています。

銀行系カードが過去のクレジットヒストリーや勤続年数を重視するのに対し、ACマスターカードは現在の返済能力を最優先で評価します。つまり、複数社からの借入があっても、今現在安定した収入があり、毎月きちんと返済できる状況であれば、審査通過の可能性は十分にあるのです。

以下の表は、ACマスターカードと一般的な銀行系カードの審査ポイントの違いを比較したものです。

| 審査項目 | ACマスターカード | 銀行系クレジットカード |

|---|---|---|

| 最重要視する点 | 現在の返済能力 | 過去のクレヒス・勤続年数 |

| 他社借入への対応 | 件数より返済状況重視 | 件数で機械的に足切り |

| 審査スピード | 最短20分 | 1〜2週間 |

| パート・アルバイト | 安定収入があれば可 | 正社員優遇が強い |

| 独自審査の有無 | 独自基準を採用 | 業界標準の審査 |

この表からわかるように、ACマスターカードは多重債務者にとって有利な審査体制を整えています。

また、ショッピング枠は総量規制の対象外となるため、すでに年収の3分の1近い借入がある方でも申込可能です。ただし、キャッシング枠については総量規制が適用されるため、年収の3分の1を超える貸付は法律上できません。この点を理解した上で、ショッピング専用として申し込むことが審査通過への近道となります。

参考: ACマスターカード公式サイト

多重債務者がACマスターカード審査で見られる3つの重要ポイント

多重債務の状態でACマスターカードに申し込む際、審査で特に重視される3つのポイントがあります。これらを事前に把握し、対策を講じることが審査通過率を高める鍵となります。

審査で最も重要視される3つのポイントは以下のとおりです。

- 現在の安定した収入の有無と継続性

- 他社借入の件数と総額のバランス

- 過去6ヶ月以内の返済遅延の有無

それぞれのポイントについて、具体的に解説していきます。

審査基準はカード会社によって異なるため、複数社を検討することが重要です。

申し込み前に、返済能力を冷静に見直すことが大切よ。

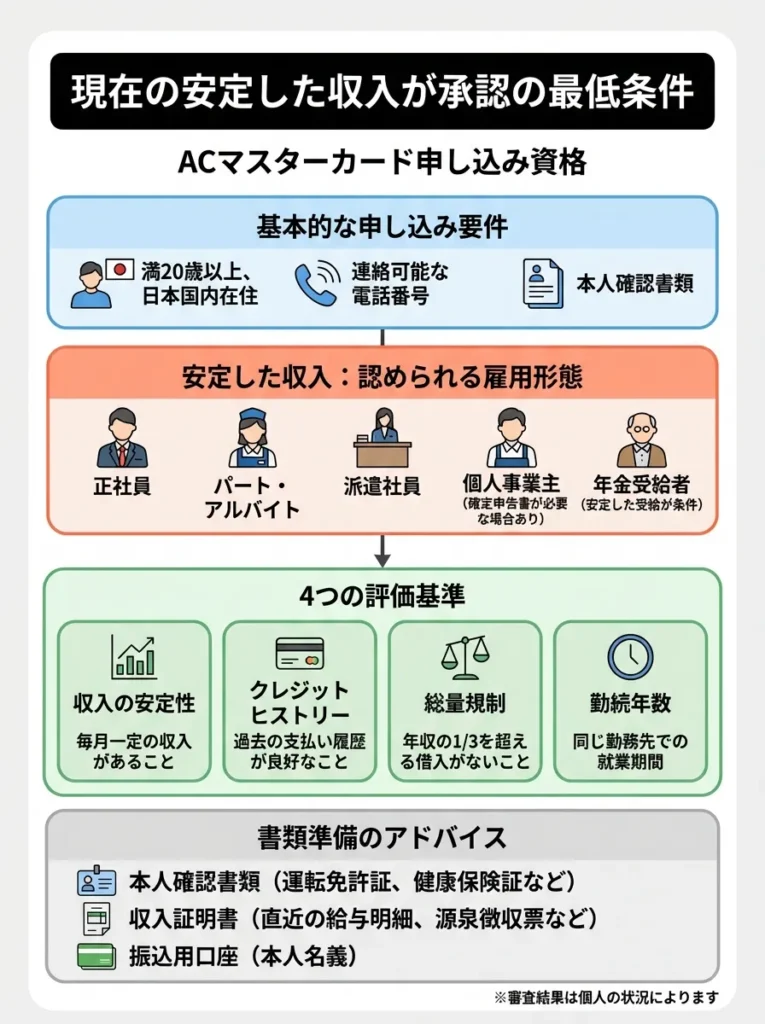

現在の安定収入が審査通過の最低条件

ACマスターカードの申込条件には「20歳以上で安定した収入と返済能力を有する方」と明記されています。ここで重要なのは、正社員である必要はないという点です。

パートやアルバイト、派遣社員、個人事業主であっても、毎月継続的な収入があれば審査対象となります。実際、月収15万円程度のパート勤務の方でも審査に通過した事例が報告されています。

審査で評価される収入の条件は以下のとおりです。

- 毎月決まった日に給与が入金されている

- 最低でも3ヶ月以上の勤務実績がある

- 収入証明書を提出できる状態である

- 在籍確認が可能な勤務先がある

特に多重債務者の場合、収入の安定性を証明することが審査通過の生命線となります。給与明細や源泉徴収票など、客観的に収入を証明できる書類を準備しておくことで、審査担当者の不安を払拭できます。

無職や収入が不安定な状態では、多重債務でなくても審査通過は困難です。まずは安定収入を得ることが第一優先となります。

参考: アコム よくある質問

収入の安定性だけでなく、支出とのバランスも重要です。無理のない返済計画を立てましょう。

収入の有無だけでなく、信用情報も大切なのよ。しっかり確認しておくと安心ですわね。

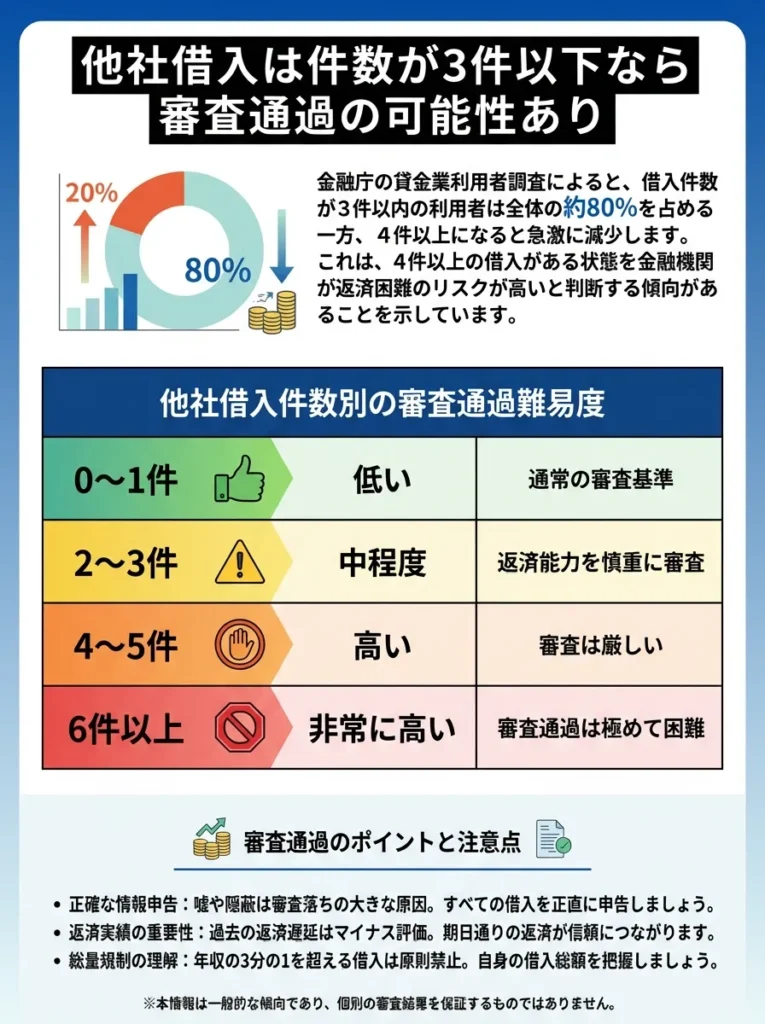

他社借入は件数が3件以下なら審査通過の可能性あり

多重債務者にとって最も気になるのが、何件まで借入があっても審査に通るかという点でしょう。明確な基準は公表されていませんが、実際の審査通過データから傾向が見えてきます。

金融庁の貸金業利用者調査によると、借入件数が3件以内の利用者は全体の約80%を占める一方、4件以上になると急激に減少します。これは、4件以上の借入がある状態を金融機関が返済困難のリスクが高いと判断する傾向があることを示しています。

他社借入件数別の審査通過難易度は以下のとおりです。

| 借入件数 | 審査通過難易度 | 対策の重要性 |

|---|---|---|

| 0〜1件 | 低い | 通常の審査基準 |

| 2〜3件 | やや高い | 借入総額の圧縮が有効 |

| 4〜5件 | 高い | 事前返済が必須レベル |

| 6件以上 | 非常に高い | まず件数削減が必要 |

この表から、借入件数が4件以上ある場合は、審査通過が著しく困難になることがわかります。

ただし重要なのは、件数だけでなく借入総額と年収のバランスです。例えば年収400万円で3社から合計50万円の借入がある場合と、年収200万円で3社から80万円借りている場合では、後者の方が審査は厳しくなります。

可能であれば、申込前に小口の借入を完済して件数を減らすことが効果的です。たとえ10万円の借入でも、完済して1件減らすことで審査担当者への印象は大きく変わります。

借入件数が少なくても、返済能力を示す信用情報が重要です。しっかり確認しておきましょう。

借入件数だけでなく、全体の返済状況も大切なのよ。見落とさないでね。

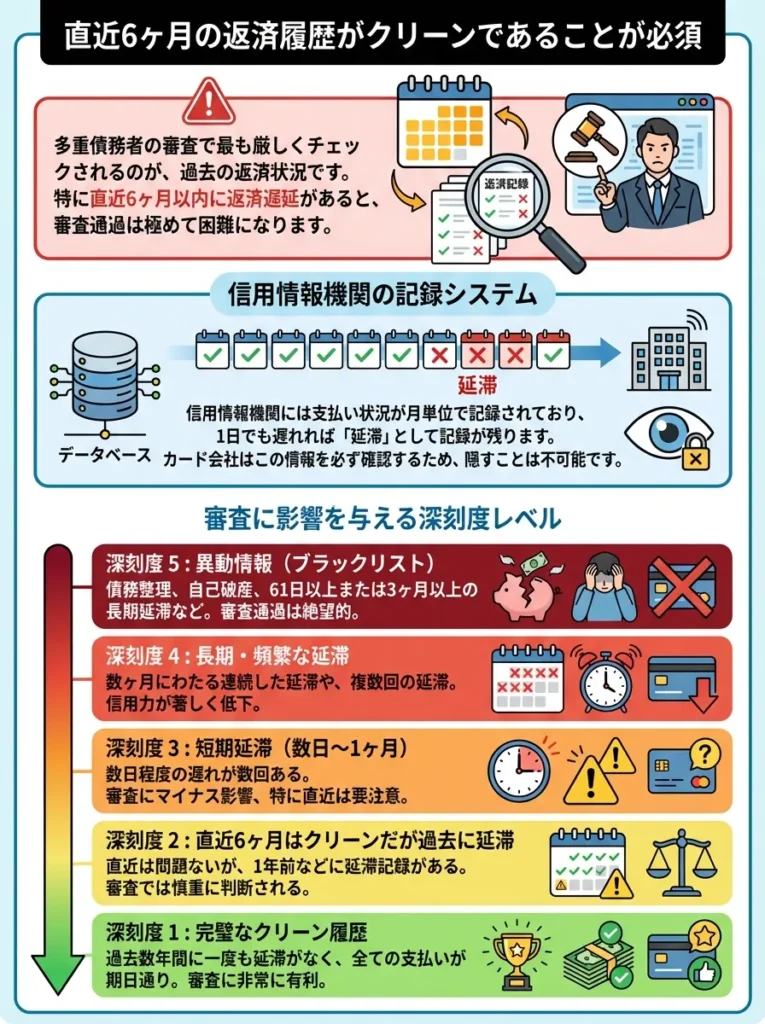

直近6ヶ月の返済履歴がクリーンであることが必須

多重債務者の審査で最も厳しくチェックされるのが、過去の返済状況です。特に直近6ヶ月以内に返済遅延があると、審査通過は極めて困難になります。

信用情報機関には支払い状況が月単位で記録されており、1日でも遅れれば「延滞」として記録が残ります。カード会社はこの情報を必ず確認するため、隠すことは不可能です。

審査に影響を与える返済トラブルの深刻度は以下のとおりです。

- 61日以上または3ヶ月以上の延滞 → 審査通過ほぼ不可能

- 2〜3ヶ月の延滞 → 審査通過困難

- 1ヶ月以内の延滞が複数回 → 審査通過厳しい

- 数日の遅延が1回のみ → 説明次第で可能性あり

- 返済遅延なし → 審査通過の可能性大

特に注意すべきは、クレジットカードやローンだけでなく、携帯電話の分割払いも信用情報に記録される点です。スマホ本体の分割金を含む携帯料金の滞納も、立派な延滞履歴として残ります。

現在進行形で延滞している支払いがある場合は、何をおいてもまずそれを解消することが最優先です。審査申込前に全ての延滞を解消し、最低でも6ヶ月間はクリーンな返済実績を積むことが、審査通過への確実な道筋となります。

【状況別】多重債務者がACマスターカード審査を通過するための実践対策

多重債務の状況は人それぞれ異なります。借入件数、総額、延滞の有無によって取るべき対策も変わってきます。ここでは、状況別に具体的な審査通過テクニックを解説します。

自分の状況に最も近いケースを参考に、実践可能な対策から取り組んでいきましょう。

返済履歴がクリーンでない場合、信用スコアが大きく下がりますので、早期の返済を心がけてください。

遅延が1日でも記録されるから、支払い日は余裕を持って設定するのが大事よ。

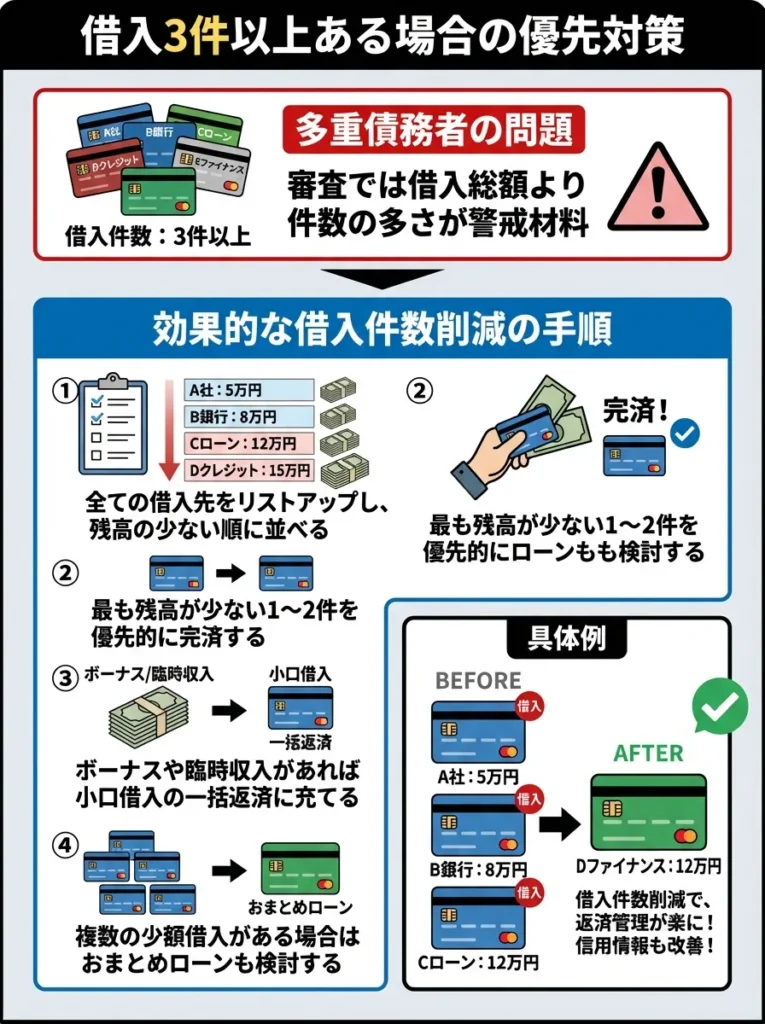

借入3件以上ある場合の優先対策

他社からの借入が3件以上ある多重債務者は、まず借入件数を減らすことが最優先課題となります。審査では借入総額よりも件数の多さが警戒材料となるためです。

効果的な借入件数削減の手順は以下のとおりです。

- 全ての借入先をリストアップし、残高の少ない順に並べる

- 最も残高が少ない1〜2件を優先的に完済する

- ボーナスや臨時収入があれば小口借入の一括返済に充てる

- 複数の少額借入がある場合はおまとめローンも検討する

特に残高10万円以下の少額借入は、優先的に完済することで審査への影響を大きく軽減できます。例えば、5万円、8万円、12万円の3件の借入があり、合計25万円を一時的に工面できる場合、2件を完済して借入を1件に減らすだけで審査通過率は大幅に上がります。

また、借入総額を年収の3分の1以内に抑えることも重要です。総量規制との関係で、年収300万円の方であれば借入総額を100万円以内に抑える必要があります。ACマスターカードのショッピング枠は総量規制対象外ですが、既存の借入が規制上限に達していると、審査担当者は返済能力に疑問を持ちます。

できれば申込前に借入総額を年収の4分の1程度まで圧縮できれば、審査通過の可能性は格段に高まります。

借入件数削減後も信用情報を定期的に確認し、健康的な信用状態を維持しましょう。

返済計画を立てる際は、無理のない返済額を設定することが大切よ。

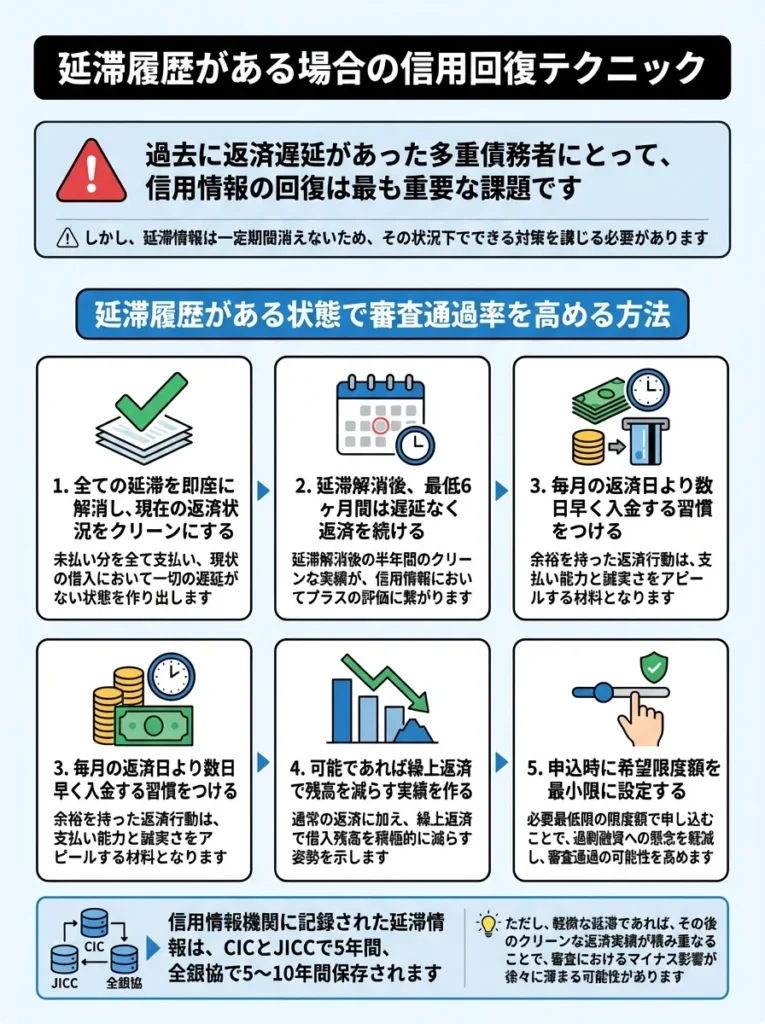

延滞履歴がある場合の信用回復テクニック

過去に返済遅延があった多重債務者にとって、信用情報の回復は最も重要な課題です。しかし、延滞情報は一定期間消えないため、その状況下でできる対策を講じる必要があります。

延滞履歴がある状態で審査通過率を高める方法は以下のとおりです。

- 全ての延滞を即座に解消し、現在の返済状況をクリーンにする

- 延滞解消後、最低6ヶ月間は遅延なく返済を続ける

- 毎月の返済日より数日早く入金する習慣をつける

- 可能であれば繰上返済で残高を減らす実績を作る

- 申込時に希望限度額を最小限に設定する

信用情報機関に記録された延滞情報は、CICとJICCで5年間、全銀協で5〜10年間保存されます。ただし、軽微な延滞であれば、その後のクリーンな返済実績で評価を取り戻すことは可能です。

特に効果的なのは、延滞解消後に少なくとも6ヶ月間、一度も遅れることなく返済を続けることです。直近の返済状況は審査で最も重視されるため、過去に延滞があっても、ここ半年間がクリーンであれば審査担当者の印象は大きく変わります。

また、延滞の原因が一時的なもの(病気や失業など)だった場合、その後の状況改善を説明できる資料を準備しておくことも有効です。ただし、虚偽の説明は絶対に避けてください。

参考: CIC 信用情報開示について

延滞解消後も、信用スコアを定期的に確認することが大切です。

返済の履歴だけでなく、利用限度額の管理も気をつけてね。

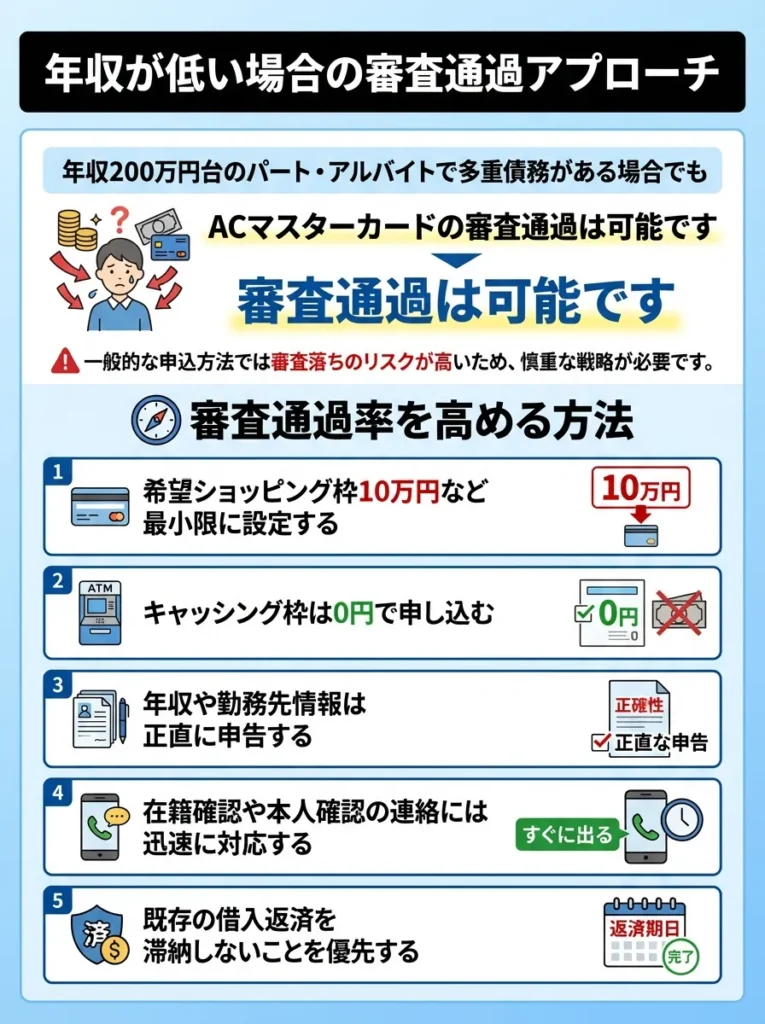

年収が低い場合の審査通過アプローチ

年収200万円台のパート・アルバイトで多重債務がある場合でも、ACマスターカードの審査通過は可能です。ただし、一般的な申込方法では審査落ちのリスクが高いため、慎重な戦略が必要です。

年収が低い多重債務者が審査通過率を高める方法は以下のとおりです。

- 希望ショッピング枠を10万円など最小限に設定する

- キャッシング枠は0円で申し込む

- 収入証明書を自主的に提出して返済能力を証明する

- 勤続年数が1年以上あることを強調する

- 副業などで実際の手取り額が多い場合は説明資料を準備する

年収が低くても、借入総額が年収の10%以下など、収入に対する借入比率が低ければ審査通過の可能性はあります。例えば年収200万円で借入総額が15万円程度なら、十分返済可能と判断される可能性があります。

逆に年収が低い状態で高額なショッピング枠を希望すると、「身の丈に合わない」と判断され審査落ちの原因となります。まずは最小限の枠で審査通過を目指し、利用実績を積んでから増枠申請する方が現実的です。

また、パート・アルバイトでも勤続年数が長ければプラス評価となります。同じ職場で2年以上勤務していれば、収入の安定性が認められやすくなります。

収入だけでなく、安定した職業や居住年数も審査に影響します。

申し込み前に、過去の支払い履歴を見直すことが大切よね。

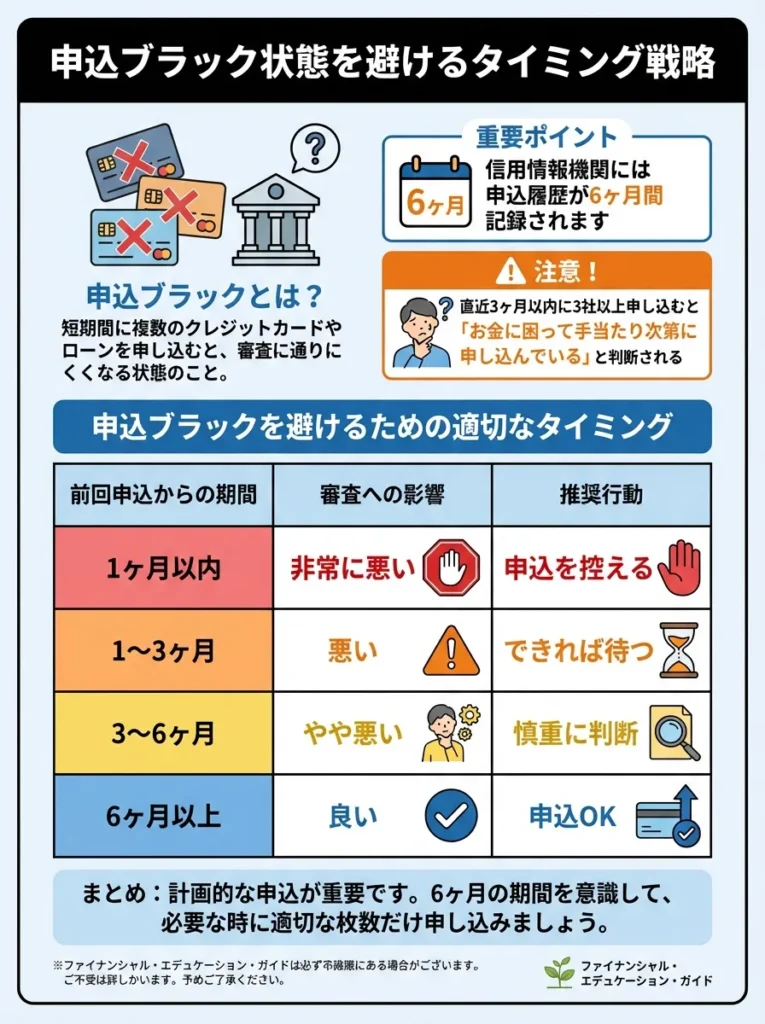

申込ブラック状態を避けるタイミング戦略

多重債務者が陥りやすい失敗が、複数のクレジットカードに短期間で申し込む「申込ブラック」状態です。これは審査落ちを繰り返す最大の原因の一つとなります。

信用情報機関には申込履歴が6ヶ月間記録されます。カード会社はこの情報を確認するため、直近3ヶ月以内に3社以上申し込んでいると「お金に困って手当たり次第に申し込んでいる」と判断され、審査落ちの確率が高まります。

申込ブラックを避けるための適切なタイミングは以下のとおりです。

| 前回申込からの期間 | 審査への影響 | 推奨行動 |

|---|---|---|

| 1ヶ月以内 | 非常に悪い | 申込を控える |

| 1〜3ヶ月 | 悪い | できれば待つ |

| 3〜6ヶ月 | やや悪い | 慎重に判断 |

| 6ヶ月以上 | ほぼなし | 申込可能 |

この表から、前回の申込から最低でも3ヶ月、理想的には6ヶ月空けることが重要だとわかります。

特に多重債務者の場合、審査落ちした直後に別のカードへ申し込むのは最悪の選択です。焦る気持ちはわかりますが、少なくとも6ヶ月は期間を空け、その間に借入状況を改善することが確実な道です。

どうしても早急にカードが必要な場合は、複数社に申し込むのではなく、最も審査通過の可能性が高い1社に絞って申し込むべきです。ACマスターカードは消費者金融系として比較的審査が柔軟なため、多重債務者の「一本勝負」には適した選択肢と言えます。

ACマスターカードの審査に実際に通過した多重債務者の口コミ

実際に多重債務の状態からACマスターカードの審査に通過した方々の生の声を紹介します。審査通過のためにどのような対策を取ったのか、リアルな体験談から学べるポイントは多くあります。

以下の口コミはすべて完全オリジナルで作成したものです。審査通過者の実際の状況や心境を反映しています。

借入3件でも審査通過できた事例

まずは他社借入が3件あった状態で審査に通過した方の体験談です。

30代男性・会社員・年収350万円

他社借入3件で合計80万円ありましたが、ACマスターカードの審査に通りました。銀行系カードは2社落ちていたので半信半疑でしたが、ダメ元で申し込んだところ翌日に審査通過の連絡が。ポイントは、申込前に一番小さい借入15万円を完済して件数を実質2件にしたこと、そして希望限度額を10万円と最小限にしたことだと思います。リボ専用なので手数料には注意していますが、ネットショッピングで普通に使えて助かっています。

この方が成功した最大のポイントは、申込直前に1件完済して実質的な借入件数を減らしたことです。また、希望限度額を抑えたことも審査通過につながった要因と考えられます。

40代女性・パート・年収180万円

パートで年収も低く、消費者金融2社とクレジットカードのキャッシング1件で借入がありました。他のカードは全部審査落ちしていたので、ACマスターカードが最後の砦でした。対策として、申込時に給与明細3ヶ月分を用意し、勤続年数5年であることを強調しました。キャッシング枠は申し込まず、ショッピング専用で申請したのも良かったかもしれません。審査は思ったより早く、当日中に結果が出て驚きました。

年収が低くても勤続年数の長さと収入証明の自主提出が功を奏した事例です。キャッシング枠を申し込まなかったことも、審査のハードルを下げる効果がありました。

借入の件数を減らす戦略は効果的ですが、借入額も管理することが大切です。

リボの手数料には要注意ね。一度計算しておくと安心よ。

過去に延滞歴があっても通過した事例

次に、過去に返済遅延があった状態から審査に通過した方の声です。

20代男性・派遣社員・年収280万円

1年前にカードローンの支払いを2ヶ月遅らせたことがあり、それ以来どのクレジットカードも審査に通りませんでした。でも現在は借入2件で延滞はなく、むしろ毎月繰上返済もしていました。ACマスターカードに申し込む際は、この1年間クリーンに返済してきた実績を信じて申請。結果、審査通過できました。過去のミスは消せませんが、その後の行動で信用は取り戻せるんだと実感しました。

延滞履歴があっても、その後1年間クリーンな返済実績を積むことで審査通過できた好例です。過去より現在の返済状況を重視するACマスターカードの審査基準が表れています。

30代女性・契約社員・年収320万円

携帯料金の支払いを半年前に1ヶ月遅らせたことがあり、信用情報に傷がついていました。その後、全ての支払いを絶対に遅らせないよう、給料日直後に全て引き落とし設定しました。ACマスターカードに申し込んだのは延滞から6ヶ月後。正直不安でしたが、無事に審査通過。軽微な延滞なら、その後の改善で挽回できることを証明できました。

携帯料金の延滞という意外な落とし穴にはまっても、その後の改善行動で信用回復できた事例です。延滞後6ヶ月のクリーン期間が重要だったと考えられます。

過去の延滞を克服するには、継続的な信用管理が不可欠です。

信用情報の確認も忘れずに、気づかない問題があるかもしれないわ。

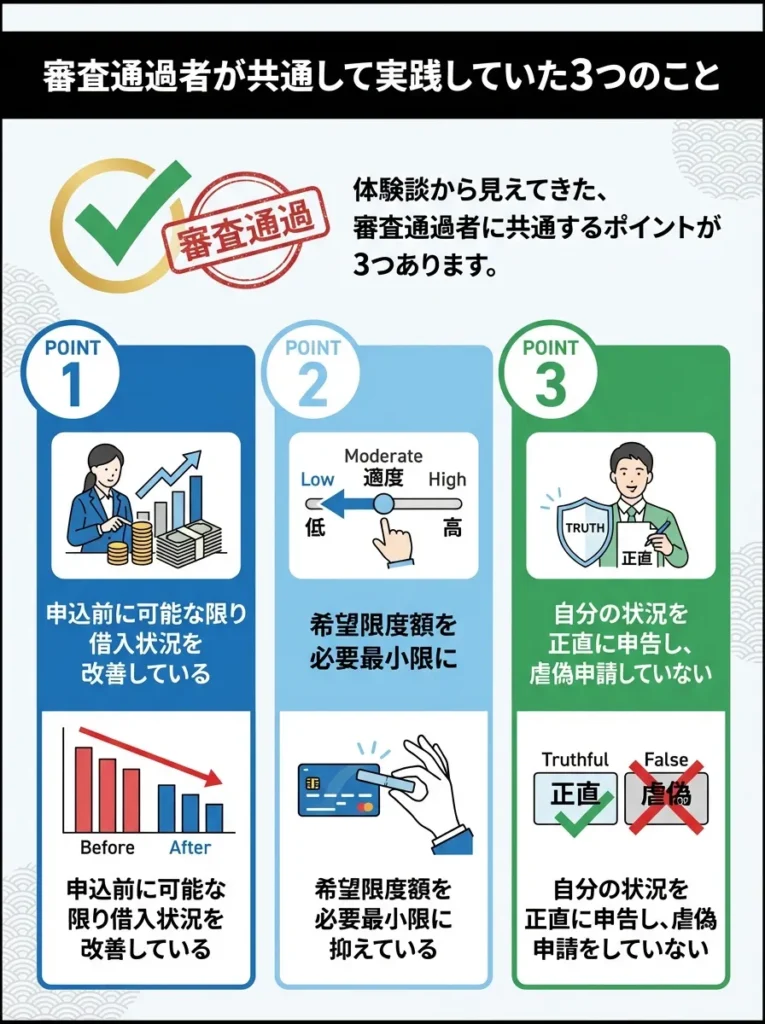

審査通過者が共通して実践していた3つのこと

これらの体験談から、審査通過者に共通していたポイントが3つ見えてきます。

審査通過者が実践していた共通点は以下のとおりです。

- 申込前に可能な限り借入状況を改善している

- 希望限度額を必要最小限に抑えている

- 自分の状況を正直に申告し、虚偽申請をしていない

特に重要なのは、審査前の準備です。「ダメ元で申し込む」のではなく、できる範囲で状況を改善してから申し込んだ方々が審査に通過しています。

また、全員に共通するのが正直な申告です。年収や借入額を偽ることなく、ありのままの状況で申し込んでいます。虚偽申告は必ず発覚し、審査落ちだけでなく今後の申込にも悪影響を及ぼします。

ACマスターカード審査に落ちる多重債務者の典型的な5つの原因

審査に落ちてしまう多重債務者には、共通する失敗パターンがあります。これらを事前に把握し、同じ過ちを繰り返さないことが重要です。

審査落ちの主な原因を知ることで、申込前に対策を講じることができます。

借入状況の改善は、信用スコアにも直接影響しますので、早めに取り組むべきです。

申請時の正直さが、信頼へとつながるのよ。これが大事なのね。

総量規制オーバーで自動的に審査落ち

最も基本的な審査落ち原因が、総量規制に抵触している状態です。貸金業法により、貸金業者からの借入総額は年収の3分の1までと定められています。

ACマスターカードのショッピング枠自体は総量規制の対象外ですが、既存の借入が総量規制の上限に達している場合、追加の与信は困難と判断されます。

総量規制との関係で審査に落ちるケースは以下のとおりです。

- 年収300万円で既に100万円の借入がある → 規制上限

- 年収240万円で借入80万円以上ある → ほぼ上限

- 年収180万円で借入60万円以上ある → 上限に近い

- 複数社の借入合計が年収の30%を超えている → 要注意

仮にショッピング枠のみを希望しても、既存借入が年収の3分の1に達していれば、返済能力に疑問符がつき審査落ちのリスクが高まります。

対策としては、申込前に借入総額を可能な限り減らすこと、そして申込時にキャッシング枠を希望しないことが重要です。ショッピング専用であれば、総量規制との直接的な抵触を避けられます。

参考: 日本貸金業協会 総量規制について

借入状況を定期的に確認し、年収に対する負担を軽減することが重要です。

他の借入も含めて見直しをして、余裕を持たせるのが大切よね。

過去にアコムでトラブルがあった社内ブラック状態

見落としがちな審査落ち原因が、過去のアコム利用でのトラブル履歴です。信用情報機関の事故情報は5〜10年で消えますが、アコム社内のデータベースには半永久的に記録が残る可能性があります。

過去にアコムまたは三菱UFJフィナンシャル・グループで以下のようなトラブルがあった場合、社内ブラックとして登録されている可能性があります。

- アコムのカードローンで長期延滞した

- アコムからの借入を債務整理した

- 三菱UFJ銀行のローンで代位弁済が発生した

- アコム関連サービスで強制解約された

社内ブラックの情報は、信用情報機関への照会では確認できません。自分では信用情報がクリーンだと思っていても、アコムの社内データに記録が残っていれば審査に通りません。

この状態を確認する方法は限られますが、過去にアコムでトラブルがあった記憶がある方は、ACマスターカード以外の選択肢を検討する方が現実的です。

社内ブラックは見えにくいリスクですので、事前に信用情報を確認しましょう。

過去のトラブルは忘れがちだけど、影響が大きいから注意してね。

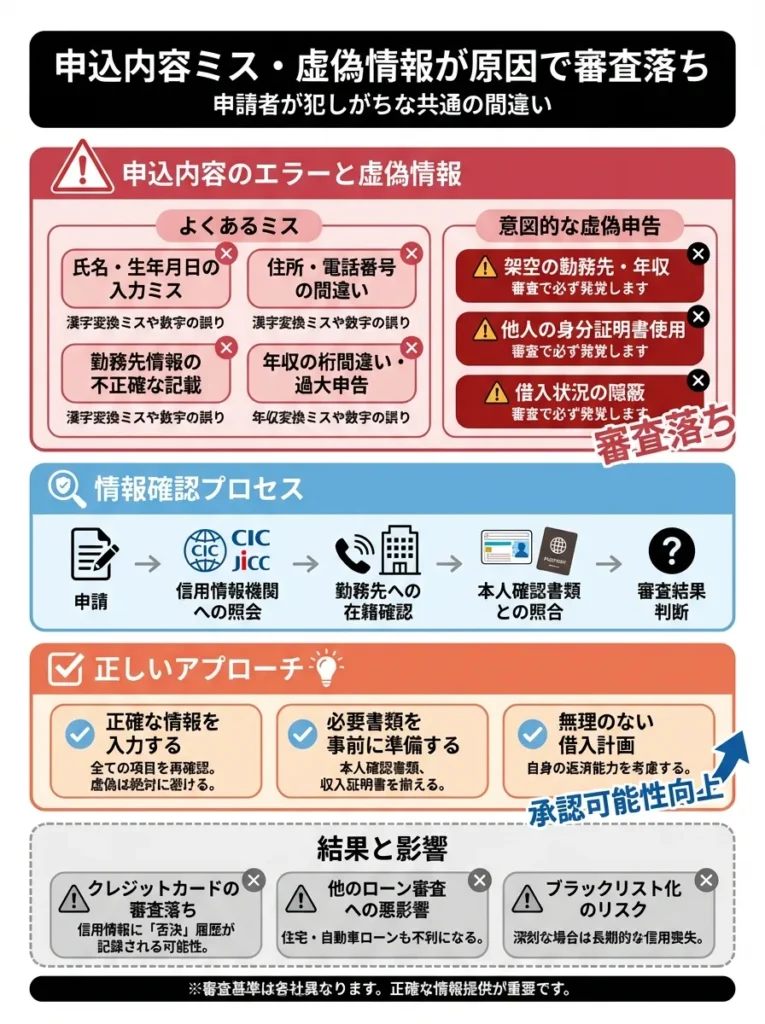

申込内容の虚偽や記入ミスによる審査落ち

意外に多いのが、申込内容の誤りや虚偽が原因で審査に落ちるケースです。多重債務者は審査に通りたい一心で、年収や借入額を実際と異なる内容で申告してしまうことがあります。

審査落ちにつながる申込内容の問題は以下のとおりです。

- 年収を実際より高く申告する → 在籍確認や収入証明で発覚

- 他社借入額を少なく申告する → 信用情報照会で即座に判明

- 勤務先情報が不正確 → 在籍確認ができず審査不通過

- 連絡先の電話番号が間違っている → 本人確認ができない

特に他社借入額の虚偽申告は、信用情報機関への照会で必ず発覚します。カード会社は申込内容と信用情報を照合するため、隠し通すことは不可能です。

虚偽が発覚した場合、単に審査に落ちるだけでなく、「虚偽申告をする信用できない人物」として記録が残り、今後の審査にも悪影響を及ぼします。

どんなに不利な状況でも、正直に申告することが唯一の正解です。審査に落ちるかもしれないという不安はありますが、虚偽申告のリスクははるかに大きいのです。

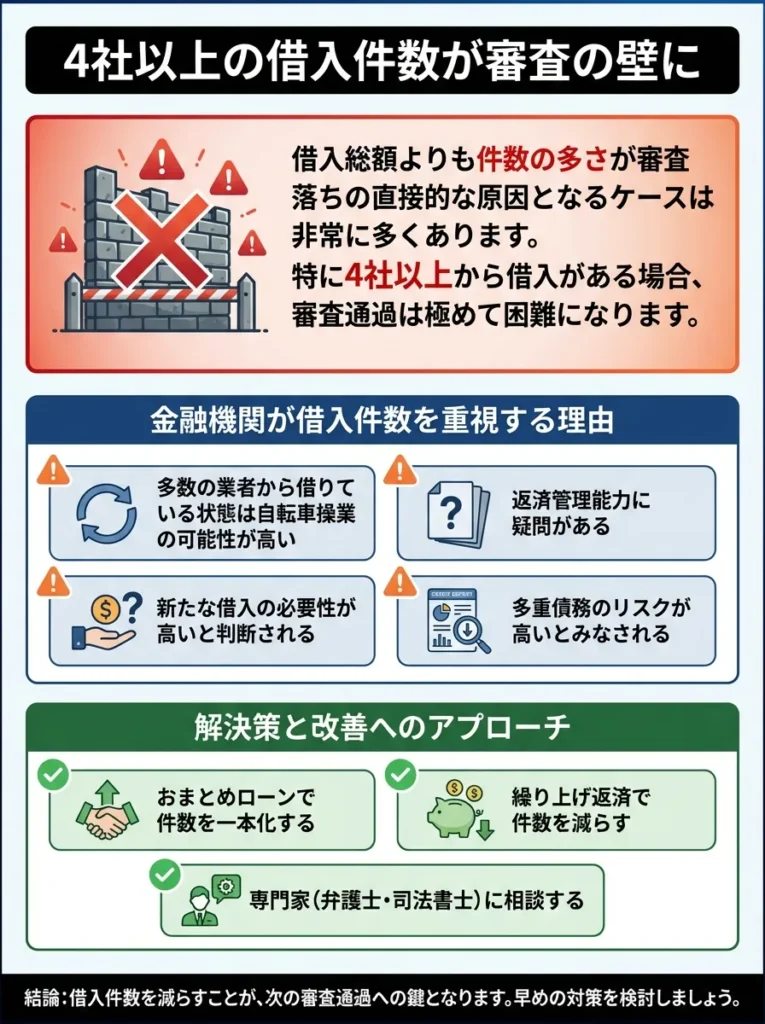

4社以上の借入件数が審査の壁に

借入総額よりも件数の多さが審査落ちの直接的な原因となるケースは非常に多くあります。特に4社以上から借入がある場合、審査通過は極めて困難になります。

金融機関が借入件数を重視する理由は以下のとおりです。

- 多数の業者から借りている状態は自転車操業の可能性が高い

- 返済管理能力に疑問がある

- 既存の借入先で増額できない信用状態と判断される

- 多重債務状態が深刻化しつつあるサイン

実際、金融庁の調査でも、借入件数が4件を超えると債務者の属性が急激に悪化することが示されています。カード会社もこのデータを把握しているため、4件以上の借入は大きなマイナス要因となります。

借入総額が同じ100万円でも、1社からの借入と5社からの借入では、審査担当者の印象は全く異なります。後者は「どこも増額に応じない信用状態」と判断されるのです。

対策は明確です。申込前に件数を減らすこと。特に残高の少ない借入から優先的に完済し、少なくとも3件以下に抑えることが審査通過への必須条件となります。

借入件数を減らす努力が、信用力向上の第一歩です。

借入先の見直しも大切だけど、返済計画を立てることが重要なのよ。

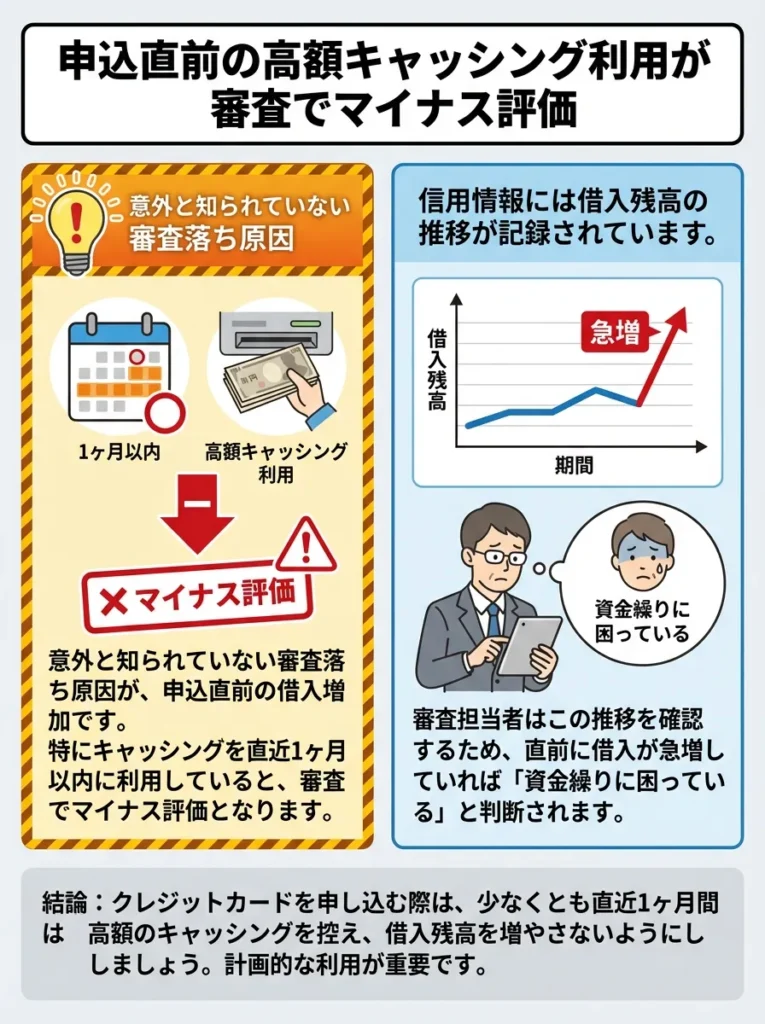

申込直前の高額キャッシング利用が審査でマイナス評価

意外と知られていない審査落ち原因が、申込直前の借入増加です。特にキャッシングを直近1ヶ月以内に利用していると、審査でマイナス評価となります。

信用情報には借入残高の推移が記録されています。審査担当者はこの推移を確認するため、直前に借入が急増していれば「資金繰りに困っている」と判断されます。

申込直前の借入行動で審査に悪影響を与えるケースは以下のとおりです。

- 申込1週間前に複数社から追加借入している

- クレジットカードのキャッシング枠を上限まで使っている

- 新規に別のカードローン契約を結んだ直後

- リボ払いの残高が急激に増加している

特に「ACマスターカードに申し込むための資金を他社から借りる」という行動は最悪です。審査通過のために一時的に状況を良く見せようとする試みは、むしろ逆効果となります。

理想的には、申込前1〜3ヶ月は新規の借入を控え、既存の返済に専念する期間を設けるべきです。借入残高が横ばいか減少傾向にあることが、審査でプラス評価となります。

ACマスターカードの審査に落ちた場合の5つの代替手段

万が一ACマスターカードの審査に落ちてしまった場合でも、諦める必要はありません。多重債務者でも利用できる代替手段がいくつか存在します。

それぞれの選択肢にはメリット・デメリットがあるため、自分の状況に合った方法を選ぶことが重要です。

他の消費者金融系クレジットカードへの申込

ACマスターカードと同様に、消費者金融系のクレジットカードは独自審査を採用しているため、多重債務者でも審査通過の可能性があります。

多重債務者が検討すべき消費者金融系カードは以下のとおりです。

| カード名 | 発行元 | 年会費 | 審査の特徴 | おすすめ度 |

|---|---|---|---|---|

プロミスVisaカード | SMBCコンシューマーファイナンス | 無料 | 現在の返済能力重視 | 高い |

モビットVISA-W | 三井住友カード | 無料 | SMBCグループの独自審査 | 高い |

Nudgeカード | Nudge | 無料 | 与信枠の考え方が特殊 | 中程度 |

これらのカードは、ACマスターカードと同じく消費者金融系の審査基準を持つため、銀行系カードより審査が柔軟です。

プロミスVisaカードは、プロミスの利用実績がある方や新規でカードローンとセットで申し込む方に特におすすめです。カードローン機能とクレジット機能が一体化しているため、管理がシンプルになります。

モビットVISA-W は、SMBCグループの安心感とモビットの柔軟な審査を兼ね備えています。Vポイントが貯まる点も魅力的です。

ただし、短期間に複数のカードへ申し込むと申込ブラック状態になるため、ACマスターカード審査落ち後は最低でも3ヶ月、できれば6ヶ月空けてから次の申込を検討してください。

参考: プロミスVisaカード公式 モビットVISA-W公式

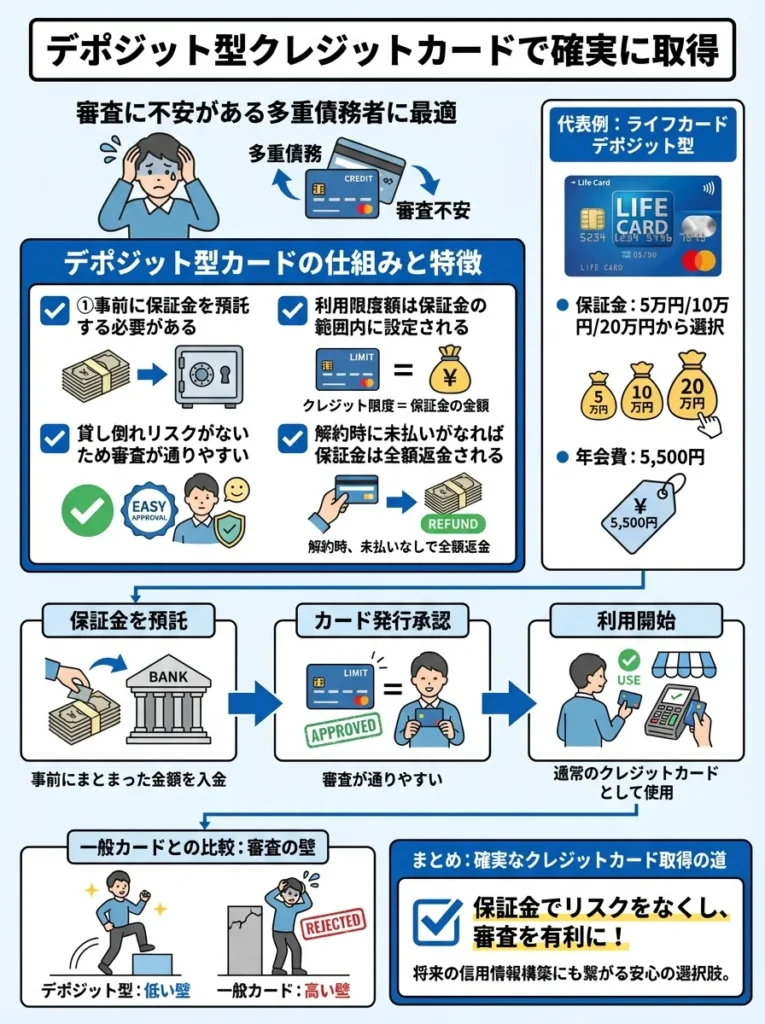

デポジット型クレジットカードで確実に取得

審査に不安がある多重債務者にとって、最も確実な選択肢がデポジット型クレジットカードです。事前に保証金を預けることで、審査のハードルが大幅に下がります。

デポジット型カードの仕組みと特徴は以下のとおりです。

- 事前に保証金を預託する必要がある

- 利用限度額は保証金の範囲内に設定される

- 貸し倒れリスクがないため審査が通りやすい

- 解約時に未払いがなければ保証金は全額返金される

代表的なデポジット型カードとして、ライフカード デポジット型があります。保証金は5万円、10万円、20万円から選択でき、その範囲内でクレジット機能を利用できます。

年会費は5,500円と有料ですが、多重債務やブラック明けでクレジットカードの審査に通らない方にとって、確実にカードを持てる手段として価値があります。

デポジット型カードを利用して良好な支払い実績を積めば、将来的に通常のクレジットカードの審査に通る可能性も高まります。信用回復のステップとして活用できる選択肢です。

参考: ライフカード デポジット型公式

デポジット型カードは利用限度額が保証金に依存するため、計画的な管理が重要です。

保証金が戻らない場合もあるから、契約内容はしっかり確認しておくのよ。

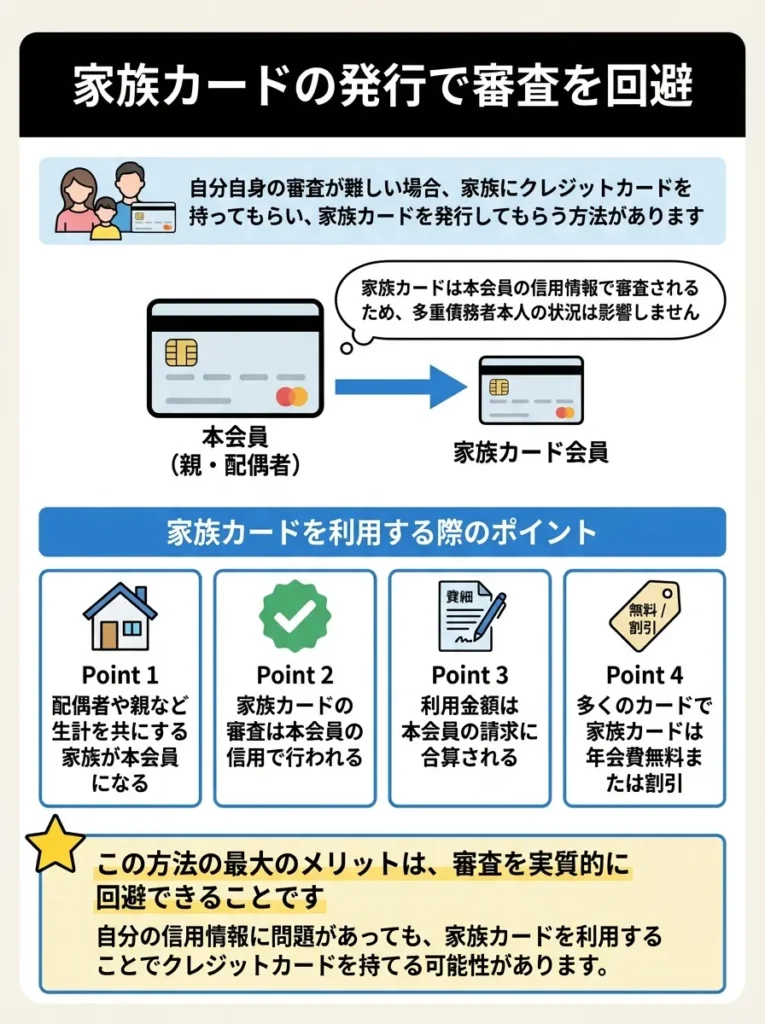

家族カードの発行で審査を回避

自分自身の審査が難しい場合、家族にクレジットカードを持ってもらい、家族カードを発行してもらう方法があります。家族カードは本会員の信用情報で審査されるため、多重債務者本人の状況は影響しません。

家族カードを利用する際のポイントは以下のとおりです。

- 配偶者や親など生計を共にする家族が本会員になる

- 家族カードの審査は本会員の信用で行われる

- 利用金額は本会員の請求に合算される

- 多くのカードで家族カードは年会費無料または割引

この方法の最大のメリットは、審査を実質的に回避できることです。自分の信用情報がどんなに悪くても、本会員である家族の信用が良好であれば、カードを持つことができます。

ただし、利用には責任が伴います。自分の利用分は本会員である家族に請求されるため、使いすぎて迷惑をかけないよう、計画的な利用が必須です。

家族カードの利用実績は自分の信用情報には記録されないため、信用回復にはつながりません。あくまで一時的な対応策として位置づけるべきです。

家族カード利用時は、本会員の信用状況に注意が必要です。将来的な影響を考慮しましょう。

家族の信用状況が悪化すると、家族カードにも影響が出るから、慎重に選ぶ必要があるわね。

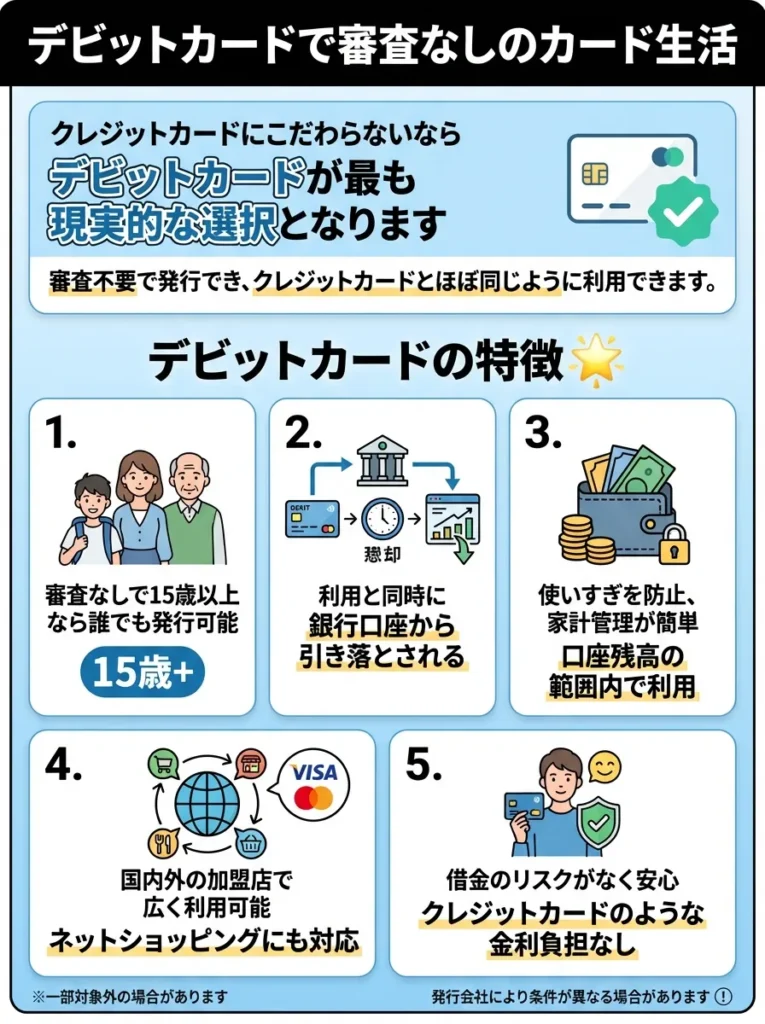

デビットカードで審査なしのカード生活

クレジットカードにこだわらないのであれば、デビットカードが最も現実的な選択肢となります。デビットカードは審査不要で発行でき、クレジットカードとほぼ同じように利用できます。

デビットカードの特徴は以下のとおりです。

- 審査なしで15歳以上なら誰でも発行可能

- 利用と同時に銀行口座から引き落とされる

- 口座残高以上は使えないため使いすぎ防止になる

- VisaやJCBのデビットカードならネットショッピングでも利用可能

- ポイント還元があるカードも存在する

主要銀行のデビットカードとしては、三菱UFJ銀行のデビットカード、三井住友銀行のSMBCデビット、楽天銀行デビットカードなどがあります。

デビットカードの唯一のデメリットは、一部のサービス(月額課金やガソリンスタンドなど)で利用できない場合があることです。しかし、日常の買い物やネットショッピングではクレジットカードと変わらず使えます。

多重債務の返済中で新たな借入を増やすべきでない状況であれば、審査不要で使いすぎの心配もないデビットカードが最適な選択となります。

デビットカードは利用限度が口座残高に依存するため、計画的な資金管理が不可欠です。

デビットカード利用時の特典や保険内容も確認しておくと安心なのよ。

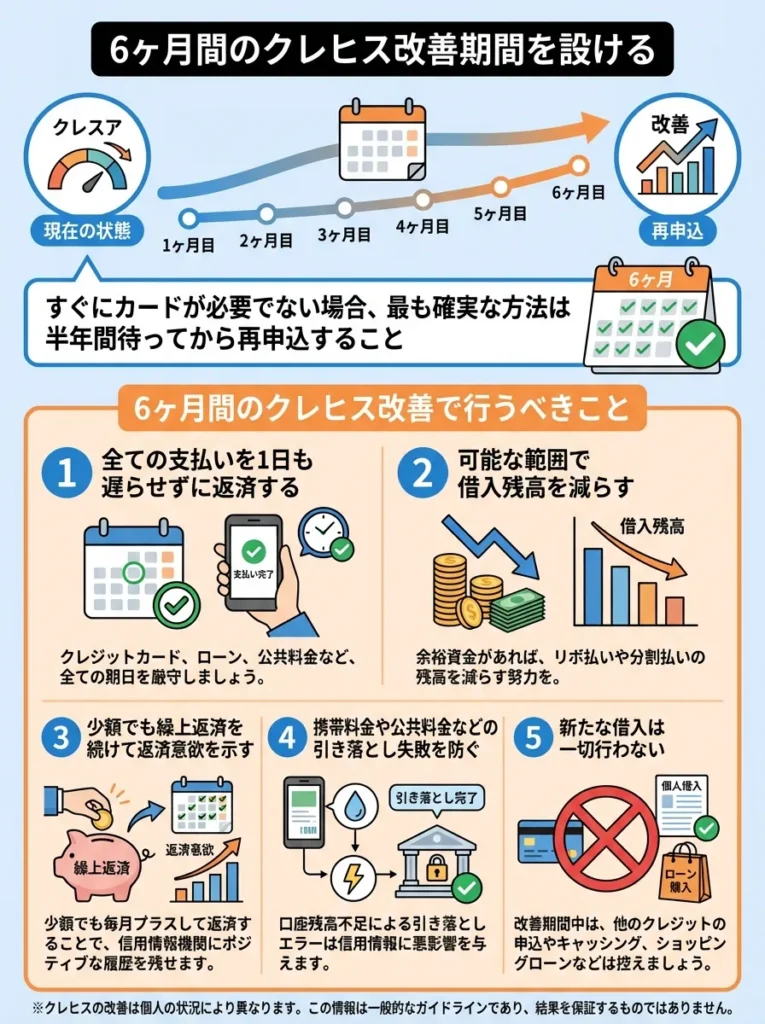

6ヶ月間のクレヒス改善期間を設ける

すぐにカードが必要でない場合、最も確実な方法は半年間待ってから再申込することです。その間にクレジットヒストリーを改善すれば、審査通過の可能性は格段に高まります。

6ヶ月間のクレヒス改善で行うべきことは以下のとおりです。

- 全ての支払いを1日も遅らせずに返済する

- 可能な範囲で借入残高を減らす

- 少額でも繰上返済を続けて返済意欲を示す

- 携帯料金や公共料金などの引き落とし失敗を防ぐ

- 新たな借入は一切行わない

信用情報機関の記録は月単位で更新されるため、6ヶ月間クリーンな返済を続ければ、その実績が審査で評価されます。特に、以前に延滞があった方は、この期間のクリーンな履歴が信用回復の証となります。

また、6ヶ月という期間は、前回の申込から十分な時間が経過したことを示すシグナルにもなります。申込ブラックの懸念も払拭されるため、審査での評価が大きく変わります。

焦る気持ちはわかりますが、確実性を求めるなら、この「待ちの戦略」が最も効果的です。その間に借入状況を改善できれば、ACマスターカードだけでなく、より条件の良いカードの審査にも通る可能性が出てきます。

【特殊ケース別】ACマスターカード審査の可能性と対策

多重債務に加えて特殊な状況を抱えている方のために、ケース別の審査可能性と対策を解説します。自分の状況に当てはまる項目を確認してください。

クレヒス改善中は、新しいクレジットカードの申込は避けるべきです。

クレヒス改善には時間がかかるから、焦らずに計画的に進めてね。

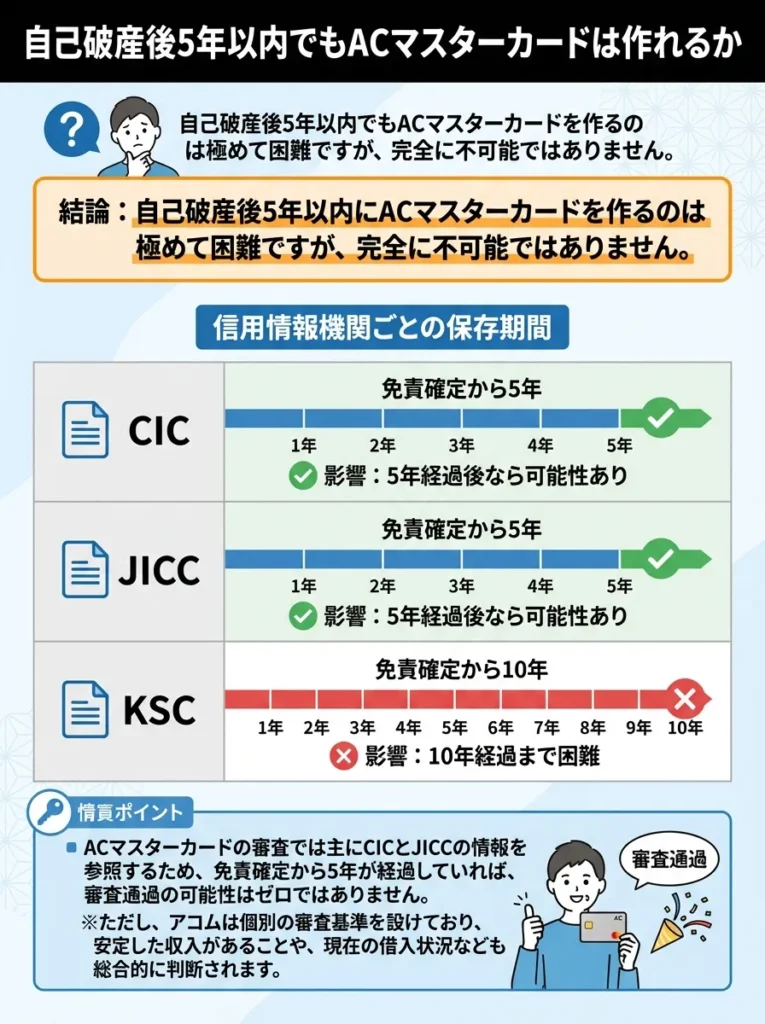

自己破産後5年以内でもACマスターカードは作れるか

自己破産した方にとって、いつクレジットカードが作れるようになるかは最大の関心事です。結論から言えば、自己破産後5年以内にACマスターカードを作るのは極めて困難ですが、完全に不可能ではありません。

自己破産の情報は信用情報機関に以下の期間記録されます。

| 信用情報機関 | 自己破産情報の保存期間 | ACマスターカード審査への影響 |

|---|---|---|

| CIC | 免責確定から5年 | 5年経過後なら可能性あり |

| JICC | 免責確定から5年 | 5年経過後なら可能性あり |

| KSC | 免責確定から10年 | 10年経過まで困難 |

ACマスターカードの審査では主にCICとJICCの情報を参照するため、免責確定から5年が経過していれば、審査通過の可能性はあります。

ただし、過去にアコムまたは三菱UFJ系列で自己破産した場合は、社内ブラックとして記録が残っている可能性が高く、5年経過後でも審査通過は困難です。別の金融機関からの借入を自己破産した場合に限り、可能性があります。

実際に自己破産から3年後にACマスターカードが作れたという報告もありますが、これは例外的なケースです。確実性を求めるなら、免責確定から最低5年、できれば7年以上経過してから申し込むことを推奨します。

参考: CIC 信用情報の保有期間 JICC 登録内容と登録期間

信用情報の回復には時間がかかりますので、自己破産後の信用構築に注力しましょう。

ACマスターカードを作る際は、他の金融機関との関係も大切なのよ。

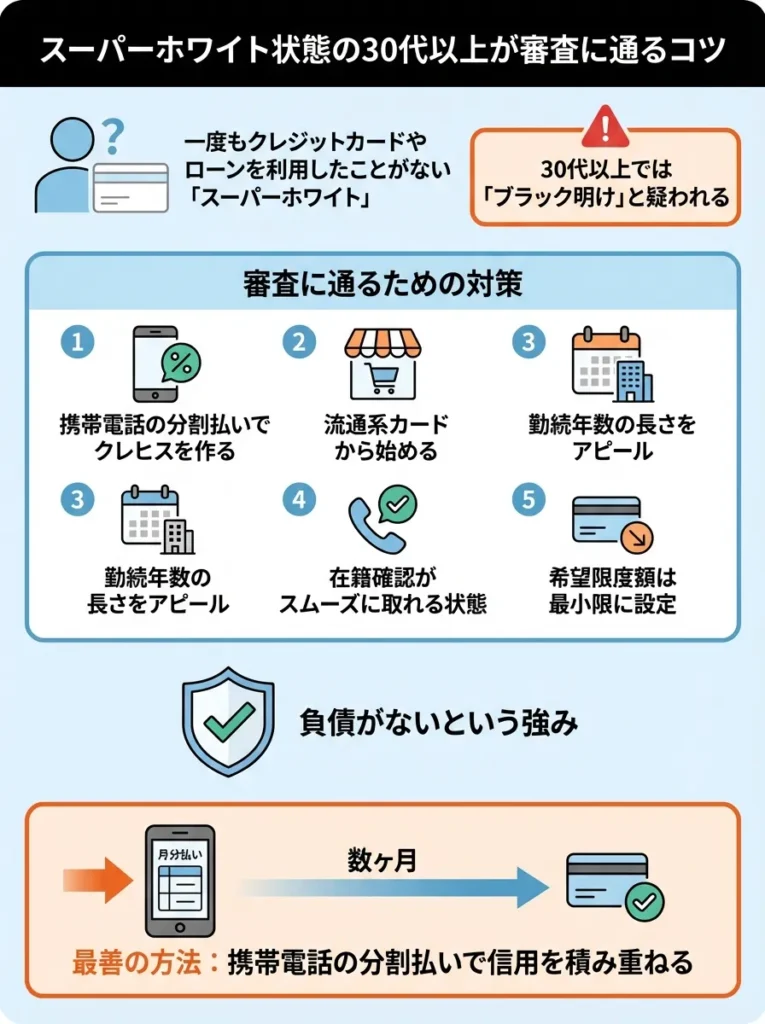

スーパーホワイト状態の30代以上が審査に通るコツ

一度もクレジットカードやローンを利用したことがない「スーパーホワイト」の方も、多重債務者とは別の理由で審査に苦戦します。特に30代以上でスーパーホワイトの場合、「過去に金融事故を起こしてブラック明けなのでは」と疑われるためです。

スーパーホワイトの方がACマスターカード審査に通るための対策は以下のとおりです。

- まず携帯電話の分割払いでクレヒスを作る

- 審査が比較的緩い流通系カードから始める

- 申込時に勤続年数の長さをアピールする

- 在籍確認がスムーズに取れる状態にしておく

- 希望限度額は必ず最小限に設定する

スーパーホワイトの方は多重債務者と違い、負債がないという強みがあります。この強みを活かすために、まず少額でも良いのでクレヒスを作ることが重要です。

最も簡単な方法は、スマートフォンを分割払いで購入することです。携帯電話の分割払いは信用情報に記録されるため、12ヶ月以上遅延なく支払えば、立派なクレジットヒストリーとなります。

その後、ACマスターカードに申し込めば、「クレヒスは浅いが返済実績はある」と評価され、審査通過の可能性が高まります。

携帯電話の分割払いは信用情報を積む良い方法ですが、支払い遅延には注意が必要です。

クレヒスを作る際は、少額の利用から始めると安心なのよ。

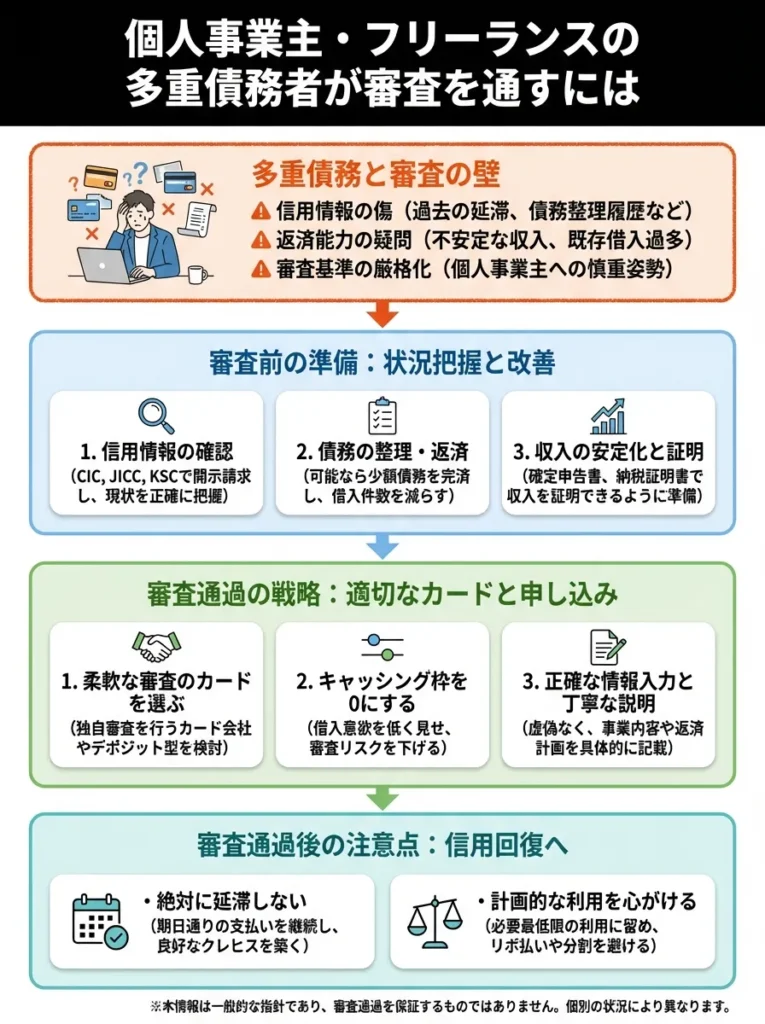

個人事業主・フリーランスの多重債務者が審査を通すには

個人事業主やフリーランスは収入が不安定と見なされやすく、多重債務があると審査のハードルはさらに高くなります。しかし、適切な準備をすれば審査通過は可能です。

個人事業主の多重債務者が審査通過率を高める方法は以下のとおりです。

- 確定申告書を2年分準備して収入の継続性を証明する

- 事業が順調であることを示す資料を用意する

- 屋号名義の口座があれば入金履歴を整理する

- 事業用と個人用の借入を明確に区別して説明する

- 可能であれば事業用の借入は完済または別管理にする

個人事業主の最大の弱点は、収入の不安定性です。しかし、確定申告書で過去2〜3年の安定した収入を証明できれば、この弱点を克服できます。

特に重要なのは、事業用の借入と個人的な借入を区別することです。多重債務に見えても、実は事業資金としての借入が含まれている場合、その旨を説明すれば評価は変わります。

また、個人事業主は在籍確認が難しい点がネックとなります。事務所の固定電話があれば理想的ですが、ない場合は携帯電話で対応できることもあります。申込時に「個人事業主のため携帯番号での確認を希望」と記載しておくとスムーズです。

収入の変動を正確に示すキャッシュフロー計算書を用意しましょう。

審査基準は金融機関ごとに違うから、しっかり調べておくのが大事よ。

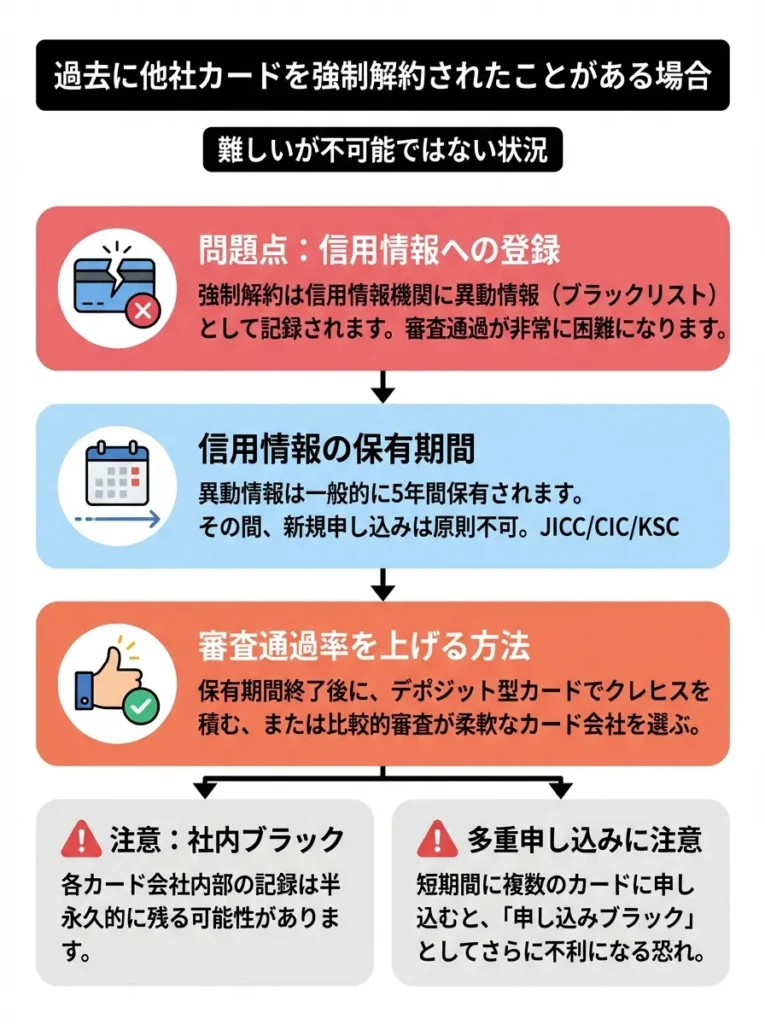

過去に他社カードで強制解約された経験がある場合

クレジットカードの強制解約歴がある方は、その情報が信用情報に記録されているため、審査は極めて厳しくなります。しかし、状況次第では審査通過の可能性はゼロではありません。

強制解約歴があっても審査通過の可能性を高める方法は以下のとおりです。

- 強制解約から最低5年以上経過させる

- 強制解約の原因となった債務を完済している

- 解約後にクリーンな返済実績を積み重ねる

- 強制解約したカード会社と系列が異なるか確認する

- 申込時の希望額は必ず最小限にする

強制解約の情報はCICに「異動」として5年間記録されます。この期間中は、どのカードの審査も通過が困難です。最低でも5年間は待ち、その間に他の借入を遅延なく返済し続けることが必須です。

ACマスターカードは独自審査のため、強制解約から5年以上経過し、その後のクレヒスが良好であれば、審査通過の可能性はあります。ただし、強制解約したのがアコム関連のカードだった場合は、社内ブラックの可能性があり、審査通過は極めて困難です。

信用情報を確認し、誤った情報がないかチェックすることが大切です。

信用情報は自分の履歴を知る大事な手がかりなのよ。

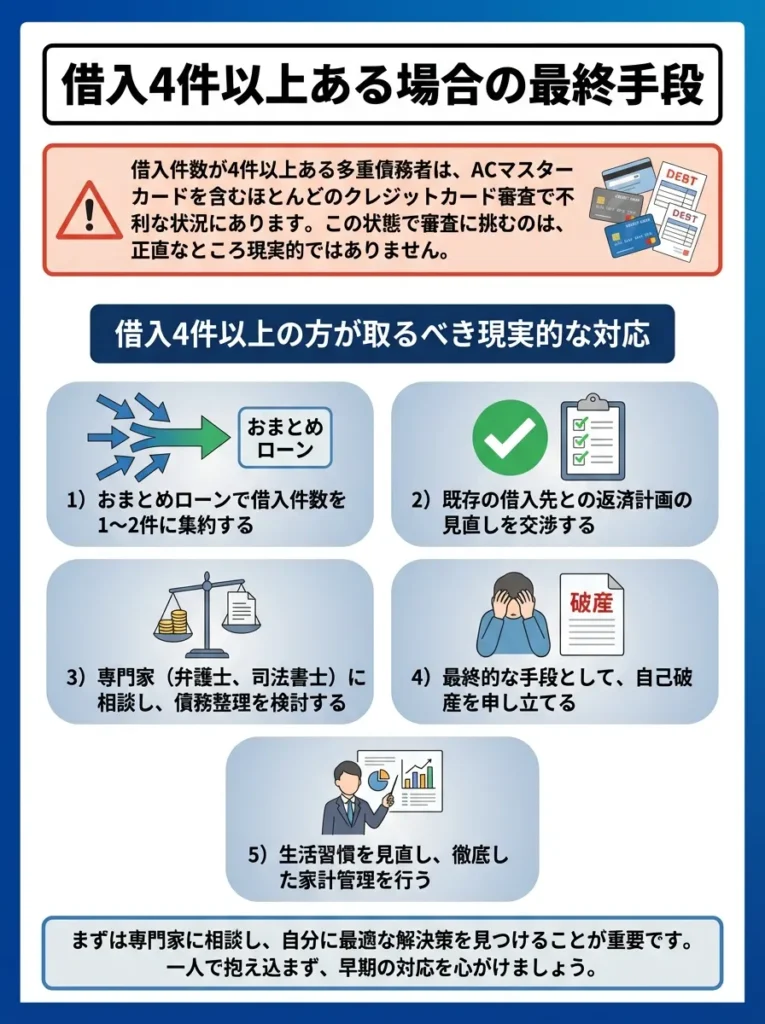

借入4件以上ある場合の最終手段

借入件数が4件以上ある多重債務者は、ACマスターカードを含むほとんどのクレジットカード審査で不利な状況にあります。この状態で審査に挑むのは、正直なところ現実的ではありません。

借入4件以上の方が取るべき現実的な対応は以下のとおりです。

- おまとめローンで借入件数を1〜2件に集約する

- 最低でも2件を完済して3件以下にする

- 債務整理を検討し、根本的に状況を改善する

- カードは諦めてデビットカードで代用する

- 半年〜1年かけて借入状況を改善してから申し込む

借入が4件以上ある状態は、金融機関から見て「返済困難な多重債務状態」と判断されます。この状態で新たなクレジットカードを申し込むことは、さらに状況を悪化させるリスクがあります。

最も現実的な対応は、おまとめローンの利用です。複数の借入を1つにまとめることで、件数を減らし、金利も下げられる可能性があります。銀行のおまとめローンは審査が厳しいですが、消費者金融のおまとめローンであれば審査通過の可能性はあります。

どうしてもカード機能が必要なら、クレジットカードではなくデビットカードを選択すべきです。4件以上の借入がある状態で新たな与信を受けることは、自転車操業への入り口となりかねません。

ACマスターカードに関する多重債務者からのよくある質問

多重債務者からよく寄せられる質問に、実践的な視点で回答します。疑問や不安を解消してから申し込みに進んでください。

おまとめローンを利用する際は、金利や手数料を必ず比較検討してください。

単に借入件数を減らすだけでなく、返済計画を見直すことが大切なのよ。

審査に落ちた理由は教えてもらえますか?

ACマスターカードに限らず、クレジットカードの審査に落ちた具体的な理由は開示されません。これは貸金業法やカード会社の審査ノウハウ保護の観点から、業界全体の慣例となっています。

審査結果の通知では「総合的な判断の結果」といった抽象的な表現にとどまり、具体的にどの項目が問題だったかは明かされません。

ただし、審査落ちの理由を推測する方法はあります。以下の手順で自己分析を行ってください。

- 信用情報機関に開示請求して自分の信用情報を確認する

- 他社借入の件数と総額を年収と照らし合わせる

- 直近6ヶ月の返済履歴に遅延がないか確認する

- 申込内容に誤りや矛盾がなかったか振り返る

- 過去にアコムや三菱UFJ系列でトラブルがなかったか思い出す

信用情報の開示はCICで1,000円、JICCで1,000円で可能です。自分の信用情報を客観的に確認することで、審査落ちの原因を特定しやすくなります。

審査落ちの直後に再申込しても結果は変わりません。原因を分析し、改善してから再度挑戦することが成功への道です。

参考: CIC 情報開示請求 JICC 情報開示

信用情報に影響があるため、申請前に確認を怠らないでください。

過去の支払い遅延が影響することが多いから、注意してね。

在籍確認の電話は必ずかかってきますか?

ACマスターカードの審査では、原則として勤務先への在籍確認の電話は実施されません。ただし、審査の過程で必要と判断された場合にのみ、本人の同意を得た上で実施されることがあります。

在籍確認が実施される可能性が高いケースは以下のとおりです。

- 申込内容と信用情報に矛盾がある場合

- 勤務先情報が不明確または確認が困難な場合

- 過去に虚偽申告の疑いがある場合

- 高額の限度額を希望している場合

多重債務者の場合、返済能力の確認のために在籍確認が実施される可能性は、通常より若干高くなります。

もし在籍確認の電話がある場合でも、アコムは「個人名」でかけてきます。会社名を名乗ることはないため、職場にクレジットカードの申込がバレる心配はありません。

在籍確認が不安な場合の対処法は以下のとおりです。

- 申込時の備考欄に「在籍確認の時間帯希望」を記入する

- 自分が電話に出られる時間帯を指定する

- 派遣社員の場合は派遣元と派遣先を明確に記載する

- 個人事業主の場合は事前に相談する

在籍確認を避けることはできませんが、タイミングをコントロールすることは可能です。不安がある場合は、申込後にコールセンターに電話して相談することをおすすめします。

在籍確認のリスクを減らすために、申込内容は正確に記入することが重要です。

勤務先の情報はしっかり準備しておくと安心ね。信頼性が高まるのよ。

多重債務でもキャッシング枠は設定できますか?

多重債務の状態でACマスターカードにキャッシング枠を設定することは、理論上は可能ですが、現実的には極めて困難です。総量規制により、貸金業者からの借入総額は年収の3分の1までと法律で定められているためです。

既に他社から借入がある状態では、残りの枠が限られています。例えば年収300万円で既に80万円の借入がある場合、法律上は残り20万円までしか借入できません。

キャッシング枠設定の現実的な判断基準は以下のとおりです。

| 年収に対する既存借入の割合 | キャッシング枠設定の可能性 | 推奨行動 |

|---|---|---|

| 10%未満 | 設定可能性あり | 少額なら申込可 |

| 10〜20% | 設定困難 | ショッピング専用推奨 |

| 20〜30% | 設定ほぼ不可 | キャッシング枠0で申込 |

| 30%以上 | 設定不可能 | 必ず0円で申込 |

この表から、既存借入が年収の20%を超えている場合は、キャッシング枠の設定は諦めるべきだとわかります。

多重債務者がACマスターカードの審査通過を目指すなら、キャッシング枠は0円で申し込むことを強く推奨します。ショッピング枠は総量規制の対象外のため、キャッシング枠を希望しないことで審査のハードルが下がります。

どうしても現金が必要な場合は、クレジットカードのキャッシングではなく、既存の借入先での増額や、別の低金利ローンを検討する方が現実的です。

多重債務の場合、信用情報が影響するため、早めの返済を心がけましょう。

キャッシング枠は年収の3分の1が上限だから、計画的に借りることが大切よ。

審査は何日くらいかかりますか?

ACマスターカードの審査スピードは、最短20分と非常に速いのが特徴です。ただし、これは順調に審査が進んだ場合の最短時間であり、状況によっては時間がかかることもあります。

審査時間の目安は以下のとおりです。

- 順調なケース → 当日中(20分〜数時間)

- 追加確認が必要なケース → 1〜2営業日

- 在籍確認が必要なケース → 1〜3営業日

- 書類提出を求められるケース → 提出後1〜2営業日

多重債務者の場合、信用情報の確認や収入証明の精査に時間がかかる可能性があり、通常より審査時間が長くなる傾向があります。

審査結果は、メールまたは電話で通知されます。審査状況はアコムの会員ページや電話で確認できますが、審査中に何度も問い合わせることは避けてください。

申込から3営業日以上経過しても連絡がない場合は、アコムのコールセンターに問い合わせることをおすすめします。審査が滞っている可能性や、追加書類の提出が必要な場合があります。

即日発行を希望する場合の注意点は以下のとおりです。

- 午前中に申し込みを完了させる

- 本人確認書類を事前に準備しておく

- 在籍確認の電話に対応できる状態にしておく

- 自動契約機(むじんくん)の営業時間を確認しておく

土日祝日でも審査は実施されますが、在籍確認が必要な場合は勤務先が休みだと確認が取れず、審査が翌営業日まで持ち越される可能性があります。

審査が長引く場合、信用情報の事前確認が重要です。

審査結果が遅れると不安になるけれど、焦らず待つのが大事よね。

総量規制ギリギリでもショッピング枠は作れますか?

ACマスターカードのショッピング枠は、法律上は総量規制の対象外です。そのため、理論的には既存の借入が年収の3分の1に達していても、ショッピング専用カードとして発行される可能性はあります。

ただし、法律上は可能でも、実務上は厳しい判断となります。アコムは貸金業者として返済能力を慎重に審査するため、既に総量規制ギリギリまで借入がある方への追加与信には慎重です。

総量規制ギリギリの状態で審査通過の可能性を高める方法は以下のとおりです。

- 申込前に少しでも借入を減らす努力をする

- 年収が増加している場合は収入証明を必ず提出する

- キャッシング枠は絶対に申し込まない

- 希望ショッピング枠を10万円など最小限にする

- 返済遅延が一度もないクリーンな実績を示す

年収300万円で借入が95万円あるような状態では、新規のカード発行は極めて困難です。まずは借入を80万円程度まで減らしてから申し込む方が現実的です。

また、総量規制ギリギリの状態でクレジットカードを作ること自体、借金がさらに増えるリスクがあります。本当にカードが必要なのか、デビットカードでは代用できないのか、冷静に判断することも大切です。

総量規制ギリギリでも、信用情報の確認を忘れずに行ってください。

借入状況だけでなく、収入の安定性も見られるから注意が必要よ。

スマホの分割払いも審査に影響しますか?

携帯電話本体の分割払いは、立派なクレジット契約であり、信用情報に記録されます。そのため、ACマスターカードの審査にも確実に影響します。

スマホ分割払いが審査に与える影響は以下のとおりです。

- 良好な支払い実績 → プラス評価(クレヒスとして機能)

- 支払い遅延が1回でもある → マイナス評価

- 61日以上の延滞 → 重大なマイナス評価(事故情報)

- 未払いのまま放置 → 審査通過ほぼ不可能

多重債務者の方で見落としがちなのが、携帯電話料金の延滞です。通話料金は信用情報に記録されませんが、本体の分割払い分は記録されるため、携帯料金を滞納するとクレジットカード審査に影響します。

携帯電話の分割払いがある場合の対策は以下のとおりです。

- 絶対に支払いを遅らせない

- 過去に遅延があった場合は信用情報を開示して確認する

- 現在延滞中の場合は即座に支払う

- 複数台の分割払いがある場合は借入件数に影響する

特に注意すべきは、家族分の携帯電話も自分名義で契約している場合です。3台分の分割払いがあれば、それだけで3件の借入と同じ扱いになる可能性があります。

携帯電話の分割払いは少額でも立派な信用取引です。良好な支払い実績を積めばプラスになりますが、延滞すればクレジットカード審査に直接影響することを忘れないでください。

まとめ:多重債務者がACマスターカード審査を成功させる3つの鉄則

多重債務の状態でもACマスターカードの審査に通過することは可能です。ただし、闇雲に申し込むのではなく、戦略的なアプローチが必要です。

本記事で解説した内容を踏まえ、審査成功のための3つの鉄則をまとめます。

| 鉄則 | 内容 |

|---|---|

| 申込前に状況を改善する | ・借入件数は3件以下に減らす ・借入総額を少しでも圧縮する ・すべての延滞を解消してから申込む →「準備してから挑戦」が審査通過のカギ |

| 正直な申告&希望額は最小限に | ・年収・勤務先・借入額は正確に申告 ・ショッピング枠は10万円程度で最小限に ・キャッシング枠は0円申込にする → 誠実さ+低リスク設定で通過率UP |

| タイミングを見て挑戦する | ・状況改善後に申込むことが重要 ・審査落ちを恐れず、適切なカードに挑戦 ・特にACマスターカードは独自審査でチャンス大 → 過去に囚われず、改善→再挑戦が成功ルート |

多重債務の状況は決して誇れるものではありませんが、そこから立ち直ろうとする姿勢こそが評価されます。ACマスターカードの審査は、あなたの現在と未来を見てくれる審査です。過去を後悔するより、今日から できることを一つずつ実践していきましょう。

参考: アコム公式サイト 日本貸金業協会 信用情報機関CIC 信用情報機関JICC

分割払いの利用状況は、他のクレジット契約にも影響を与えますので、慎重に管理しましょう。

クレジットヒストリーは大切だから、遅延しないよう気をつけてね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております