・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

「ACマスターカードって闇金じゃないの」「消費者金融のカードは怖い」そんな不安を抱えていませんか。

結論から申し上げますと、ACマスターカードは闇金ではありません。アコム株式会社は金融庁に正式登録された貸金業者であり、法律を遵守した健全な金融サービスを提供しています。

しかし、リボ払い専用という特殊な仕組みや年10.0から14.6パーセントという手数料率から、使い方を誤ると返済額が膨らむリスクがあることも事実です。

本記事では、ACマスターカードが闇金ではない法的根拠から、やばいと言われる理由の真相、審査基準、利息計算の方法、海外キャッシングの活用法まで、利用を検討している方が知っておくべき情報を全て解説します。

ACマスターカード

最短即日発行で今すぐ使えるクレジットカード。

家族カード:-

ETCカード:-

海外旅行保険:-

ショッピング保険:-

- 最短即日に受け取り可能

- カード利用額の0.25%が自動キャッシュバック

- カードローン機能が付帯

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

ACマスターカードが闇金ではない3つの法的根拠

ACマスターカードを発行するアコム株式会社は、正規の貸金業者として厳格な法規制のもとで営業しています。闇金とは根本的に性質が異なる、安全性が確保された金融サービスです。

ここでは、ACマスターカードが闇金ではないと断言できる3つの法的根拠を具体的に説明します。

リボ払いのリスクを理解し、計画的に利用することが重要です。

手数料の高さを意識して、返済計画をしっかり立てることが大事よ。

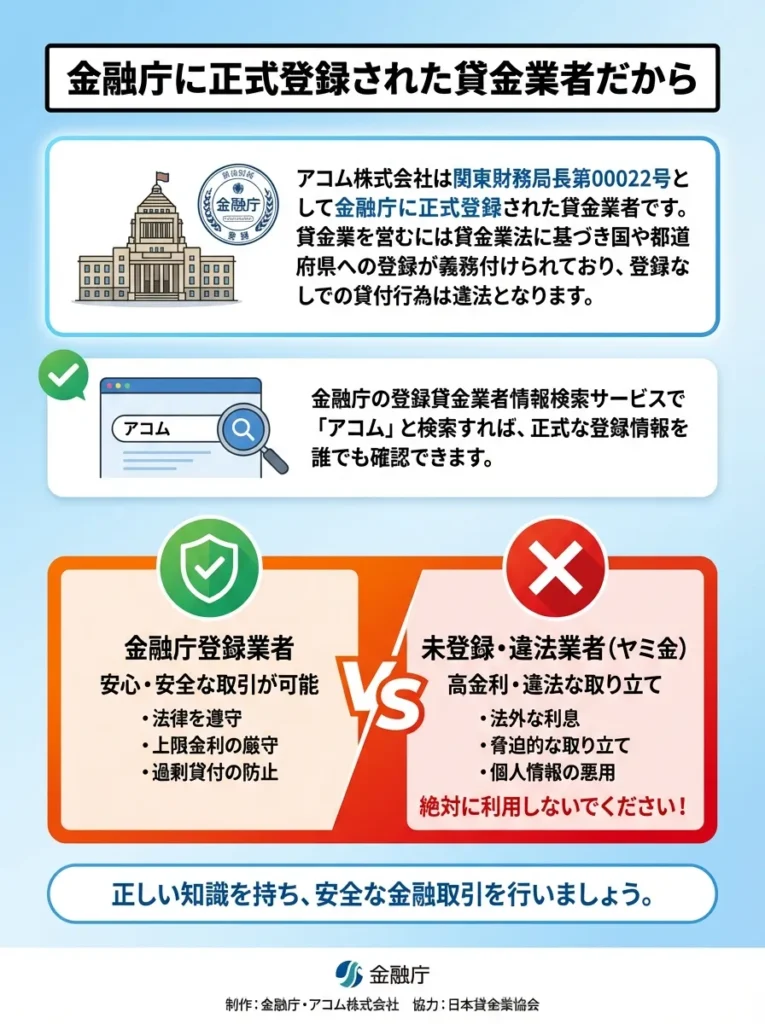

金融庁に正式登録された貸金業者だから

アコム株式会社は関東財務局長第00022号として金融庁に正式登録された貸金業者です。貸金業を営むには貸金業法に基づき国や都道府県への登録が義務付けられており、登録なしでの貸付行為は違法となります。

金融庁の登録貸金業者情報検索サービスで「アコム」と検索すれば、正式な登録情報を誰でも確認できます。

一方、闇金は貸金業登録を行っていない、または登録していても違法な営業を行う業者を指します。アコムは金融庁の厳格な審査を経て登録されており、定期的な監査も受けているため、闇金とは全く異なる存在です。

また、アコムは三菱UFJフィナンシャル・グループの一員として、大手金融グループの信用基盤のもとで事業を展開しています。現在の利用者数は160万人以上、ACマスターカード保有者も約63万人に達しており、長年の営業実績が信頼性を証明しています。

登録業者でも金利や手数料をしっかり確認することが大切です。

信頼できる業者でも、契約内容をよく読むことが大事よ。

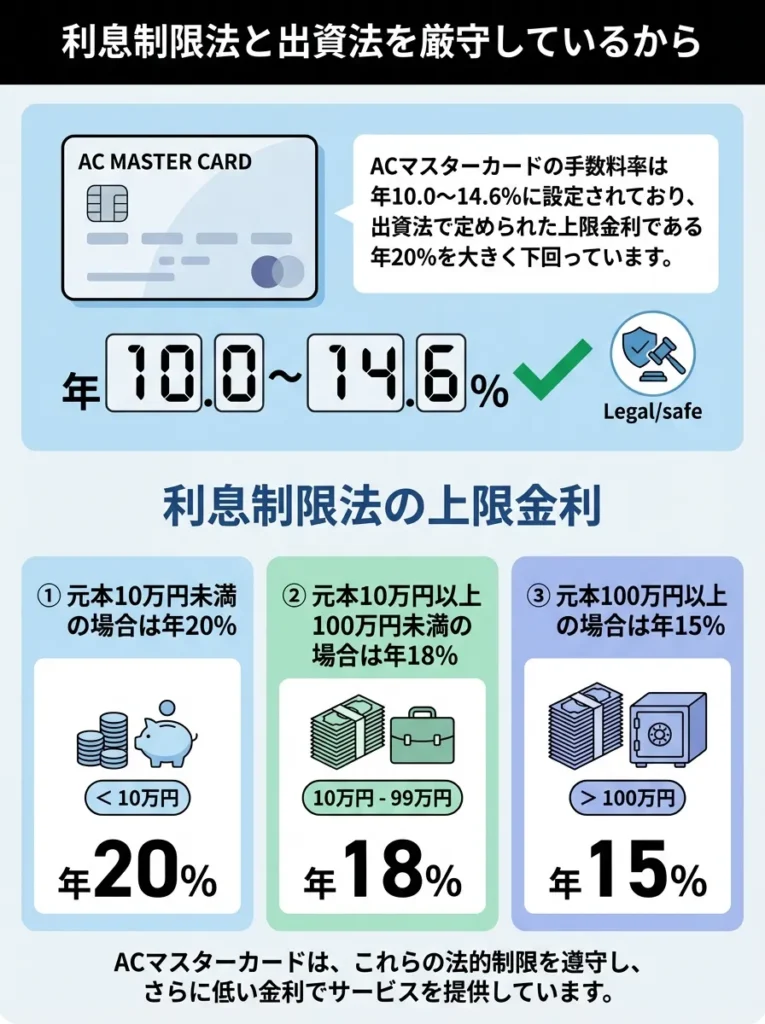

利息制限法と出資法を厳守しているから

ACマスターカードの手数料率は年10.0から14.6パーセントに設定されており、出資法で定められた上限金利である年20パーセントを大きく下回っています。

利息制限法では、借入額に応じて年15から20パーセントの上限が定められており、具体的には以下のとおりです。

- 元本10万円未満の場合は年20パーセント

- 元本10万円以上100万円未満の場合は年18パーセント

- 元本100万円以上の場合は年15パーセント

ACマスターカードはこの法律の範囲内で運用されており、法的な問題は一切ありません。

対して闇金は、出資法の上限を大きく超える違法な高金利で貸付を行います。例えば、10日で1割の利息を取る「トイチ」や、10日で3割の「トサン」など、年利に換算すると数百パーセントから数千パーセントにもなる暴利を要求します。

利息制限法の詳細を確認すれば、ACマスターカードが法律を遵守した健全な金融商品であることが分かります。

手数料率だけでなく、契約内容の詳細も確認することが重要です。

利息だけでなく、手数料や条件もチェックすることが大切よ。

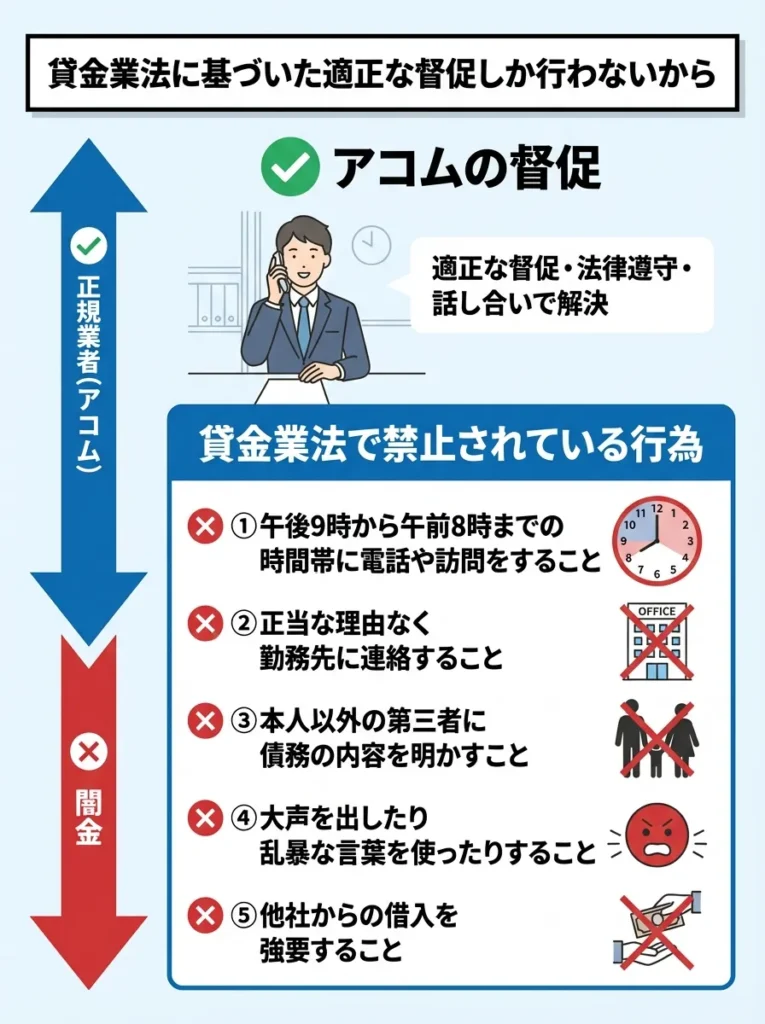

貸金業法に基づいた適正な督促しか行わないから

アコムは貸金業法第21条に基づいた適正な督促を行っており、脅迫的な取り立てや嫌がらせは一切行いません。

貸金業法では、以下のような行為が厳しく禁止されています。

- 午後9時から午前8時までの時間帯に電話や訪問をすること

- 正当な理由なく勤務先に連絡すること

- 本人以外の第三者に債務の内容を明かすこと

- 大声を出したり乱暴な言葉を使ったりすること

- 他社からの借入を強要すること

違反した場合は業務停止や登録取り消しといった重い処分が科されるため、正規の業者はこれらの行為を決して行いません。

一方、闇金は法律を無視した違法な取り立てを平然と行い、借り手の家族や職場にまで連絡して精神的に追い詰めます。場合によっては暴力的な脅迫や嫌がらせを繰り返し、深刻な精神的ダメージを与えます。

ACマスターカードの支払いが遅れた場合でも、まずは電話やメールでの連絡があり、話し合いによる返済計画の見直しが可能です。督促の内容も法律で定められた範囲内であり、威圧的な対応を受けることはありません。

ACマスターカードが怖い・やばいと言われる5つの理由

ACマスターカードは正規の金融商品でありながら、一部で「怖い」「やばい」という評判が広がっています。この評判には、消費者金融に対する根強いマイナスイメージや、カードの特殊な仕組みが影響しています。

ここでは、そうした評判が生まれる5つの理由を詳しく見ていきましょう。

適正な督促が行われていても、契約内容を再確認することが重要です。

督促が適正でも、債務の管理は自分でしっかりすることが大事よ。

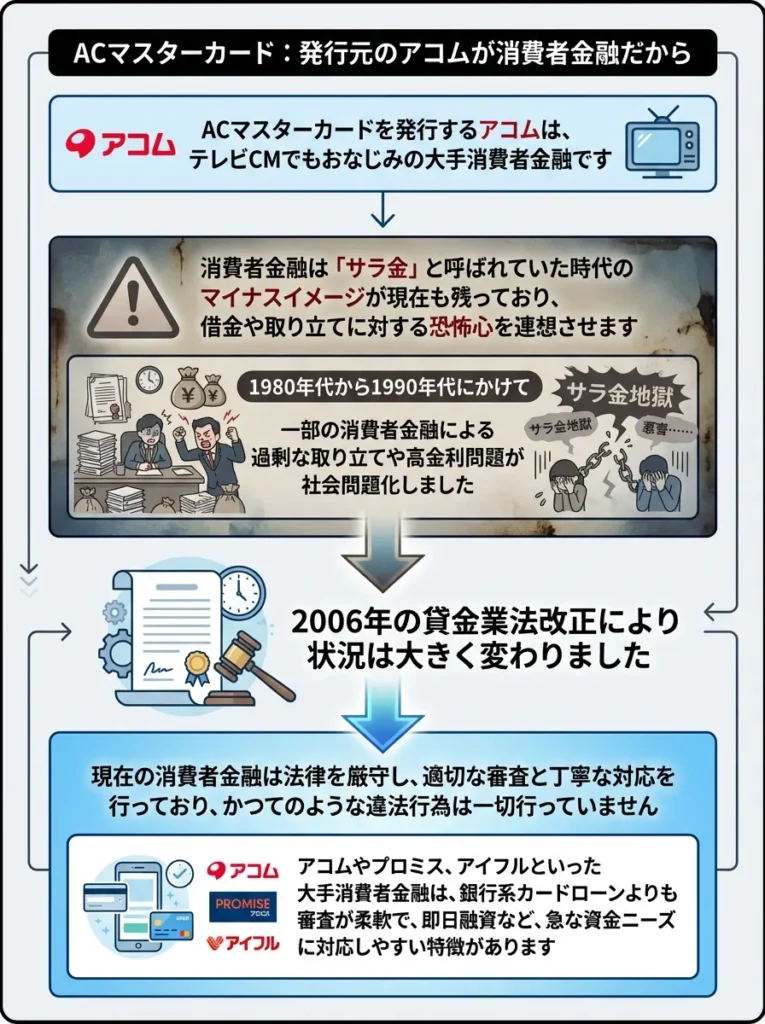

発行元のアコムが消費者金融だから

ACマスターカードを発行するアコムは、テレビCMでもおなじみの大手消費者金融です。消費者金融は「サラ金」と呼ばれていた時代のマイナスイメージが現在も残っており、借金や取り立てに対する恐怖心を連想させます。

1980年代から1990年代にかけて、一部の消費者金融による過剰な取り立てや高金利問題が社会問題化しました。当時は「サラ金地獄」という言葉まで生まれ、自己破産や一家離散といった悲劇が多発していました。

しかし、2006年の貸金業法改正により状況は大きく変わりました。現在の消費者金融は法律を厳守し、適切な審査と丁寧な対応を行っており、かつてのような違法行為は一切行っていません。

アコムやプロミス、アイフルといった大手消費者金融は、銀行系カードローンよりも審査基準が柔軟であるため、過去に金融事故があった方でも利用できる可能性があります。このような特徴が、逆に「怪しい」「危険」という印象を与えてしまう要因になっています。

実際には、アコムは三菱UFJフィナンシャル・グループの一員として、厳格なコンプライアンス体制のもとで事業を運営しています。

消費者金融の信用度を再評価し、金利や手数料に注意を払うことが大切です。

アコムのような消費者金融でも、利用目的を明確にすることが大事ですわね。

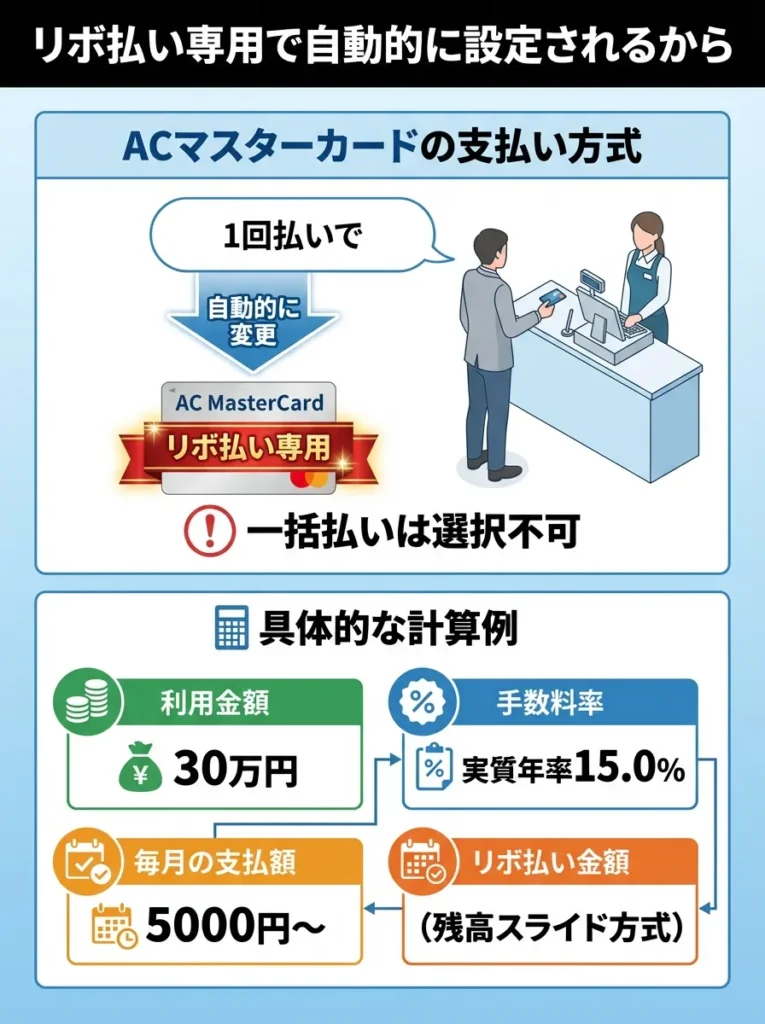

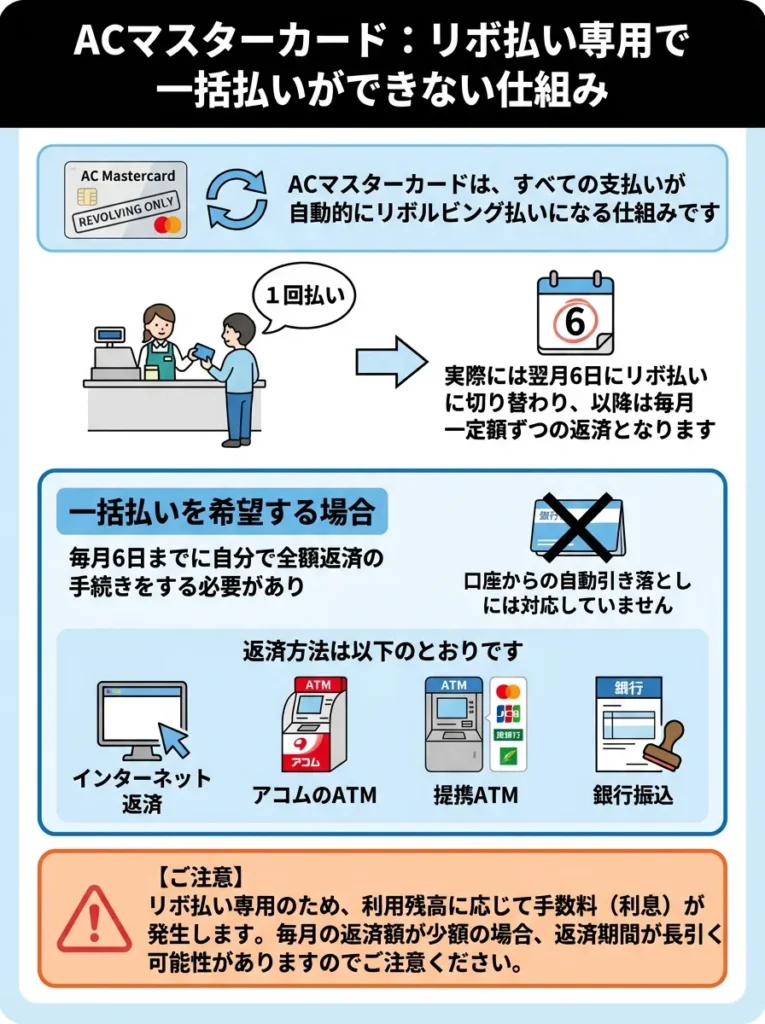

リボ払い専用で自動的に設定されるから

ACマスターカードは、支払い方法がリボルビング払い専用となっており、一括払いを選択することができません。店頭では「1回払い」として処理されますが、実際には自動的にリボ払いに変更される仕組みです。

リボ払いは毎月の返済額が一定になる便利な仕組みですが、利用残高に対して手数料がかかり続けるため、返済期間が長引くと総支払額が大きく膨らみます。

具体的な計算例を示すと、以下のとおりです。

- 利用金額30万円

- 手数料率年14.6パーセント

- 月々の返済額1万円

この条件で返済する場合、完済まで約38ヶ月かかり、手数料として約8万4千円を支払うことになります。つまり、30万円の買い物に対して総額約38万4千円を支払う計算です。

この仕組みを十分に理解せずに利用すると、想定外の支払いに驚き、「騙された」と感じる人もいます。特に、複数回にわたって買い物を重ねると、利用残高がどんどん増えていき、手数料の負担も増大します。

ただし、ACマスターカードでは毎月20日までにATMやインターネットで繰り上げ返済すれば、手数料を抑えることが可能です。実質的に一括払いと同じ使い方もできるため、仕組みを理解して賢く利用すれば問題ありません。

リボ払いの手数料が大きくなるため、利用額を見極めることが重要です。

返済額が一定でも、長期間の利用は注意が必要なのよ。

キャッシング機能が標準装備されているから

ACマスターカードには、ショッピング機能だけでなく、キャッシング機能も標準で付帯しています。通常のクレジットカードでもキャッシング機能はありますが、ACマスターカードはカードローン機能が主体で、そこにクレジット機能が追加された形になっています。

このため、「借金をするためのカード」という印象が強く、通常のクレジットカードとは異なる特殊なものと受け取られがちです。

実際、利用限度額もカードローンとクレジットで共有されており、どちらを使っても同じ枠から引かれる仕組みです。例えば、利用限度額が50万円の場合、ショッピングで30万円使うと、キャッシング枠は20万円しか残りません。

キャッシング機能の金利は年3.0から18.0パーセントと、ショッピング枠よりも高めに設定されています。現金が急に必要になった時には便利ですが、安易に利用すると返済負担が大きくなります。

この特徴が、消費者金融色を強めており、「怖い」というイメージにつながっています。しかし、キャッシング機能を使わなければショッピング専用のクレジットカードとして利用できるため、自分でコントロールすることが重要です。

キャッシング利用時は利息が高くなるため、計画的に利用しましょう。

キャッシング機能があるとつい使い過ぎちゃうから、注意が必要なのよ。

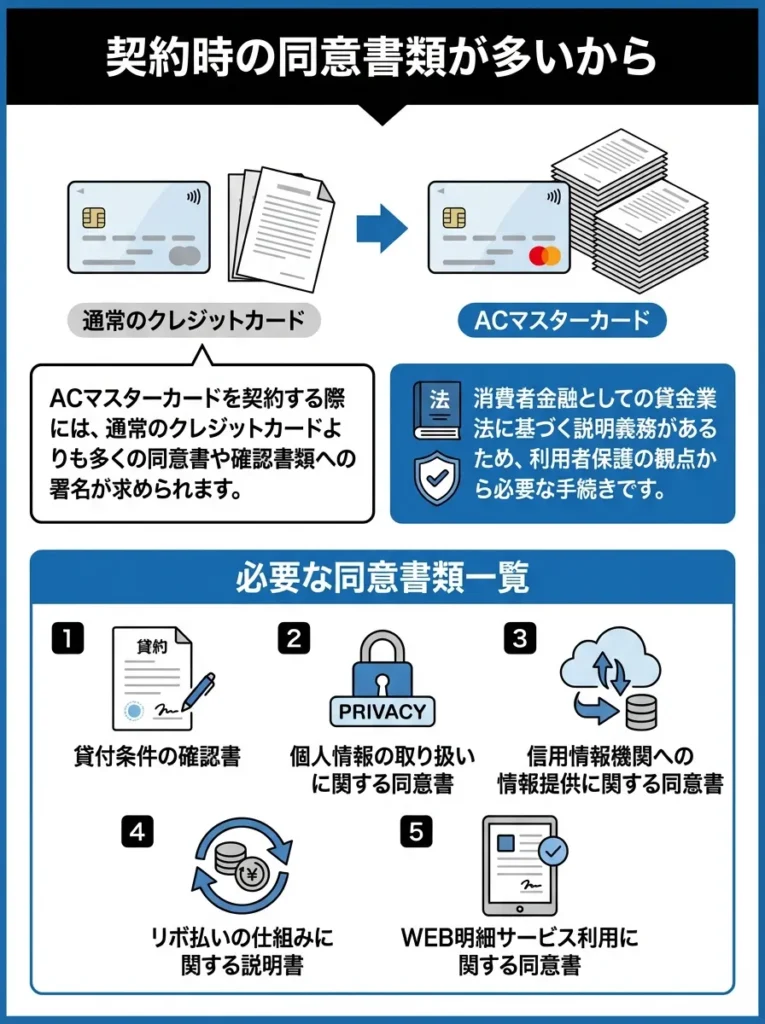

契約時の同意書類が多いから

ACマスターカードを契約する際には、通常のクレジットカードよりも多くの同意書や確認書類への署名が求められます。これは消費者金融としての貸金業法に基づく説明義務があるためで、利用者保護の観点から必要な手続きです。

具体的には、以下のような書類への同意が必要になります。

- 貸付条件の確認書

- 個人情報の取り扱いに関する同意書

- 信用情報機関への情報提供に関する同意書

- リボ払いの仕組みに関する説明書

- 総量規制に関する確認書

しかし、契約時に大量の書類にサインを求められると、「何か裏があるのではないか」「後から不利な条件を突きつけられるのでは」という不安を感じる人もいます。

実際には、金利や返済方法、個人情報の取り扱いなど、法律で定められた事項を説明し、同意を得るための正当な手続きです。むしろ、これらの説明を省略する業者のほうが問題があります。

書類の量が多いことが、かえって不信感を招く結果になっているといえますが、内容をしっかり確認することで安心して利用できます。

同意書類をしっかり確認し、自分の権利を把握することが重要です。

同意書類の内容を理解することで、後のトラブルを防げるのよ。

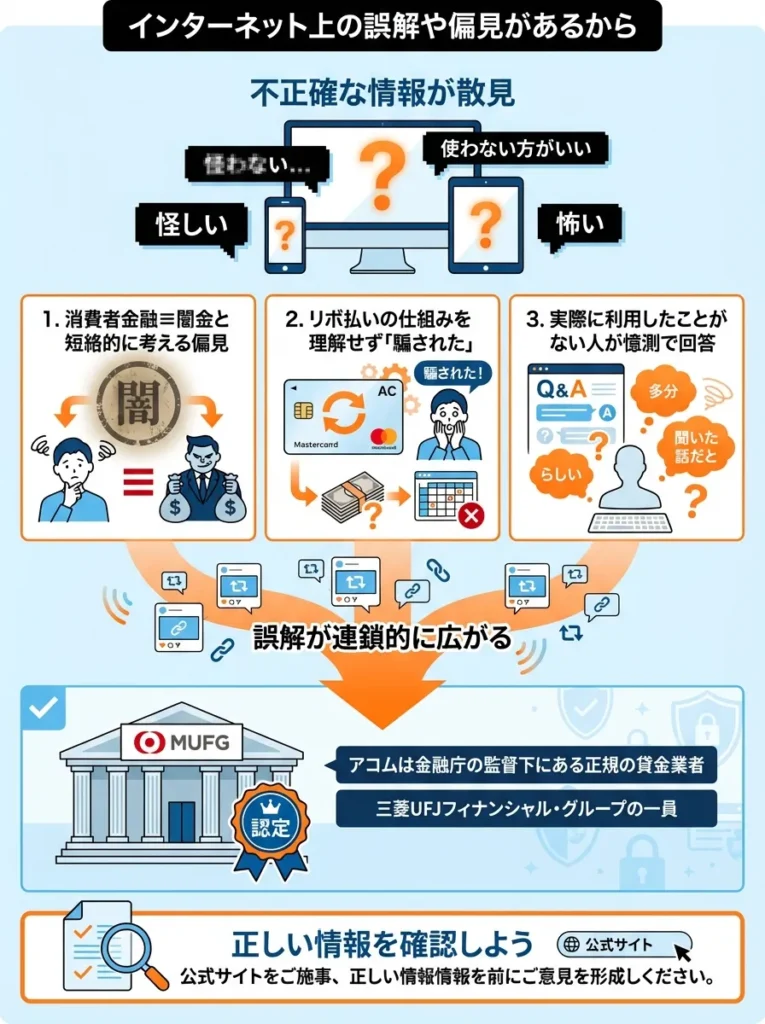

インターネット上の誤解や偏見があるから

インターネット上には、ACマスターカードを闇金と誤解した書き込みや、不正確な情報が散見されます。消費者金融全般に対する偏見や、過去のサラ金時代のイメージから、「消費者金融イコール闇金」と短絡的に考える人がいることも事実です。

また、リボ払いの仕組みを理解せずに利用し、想定外の支払いに直面した人が「騙された」と感じて、ネガティブな情報を拡散するケースもあります。

知恵袋などのQ&Aサイトでは、「ACマスターカードは危険ですか」「審査が甘いのは怪しい」といった質問が多く見られます。回答者の中には、実際に利用したことがない人が憶測で答えているケースもあり、誤った情報が広まる原因になっています。

しかし、アコムは金融庁の監督下にある正規の貸金業者であり、闇金とは全く異なります。三菱UFJフィナンシャル・グループの一員として、厳格なコンプライアンス体制のもとで事業を運営しています。

こうした誤解が連鎖的に広がることで、ACマスターカードに対する根拠のない不安が増幅されています。正確な情報を確認し、冷静に判断することが重要です。

ACマスターカードの5つのメリット

ACマスターカードには、他のクレジットカードにはない独自の特徴とメリットがあります。特に、審査のスピードや発行の早さは、急いでカードが必要な方にとって大きな魅力です。

ここでは、ACマスターカードならではの5つのメリットを詳しく解説します。

情報源の信頼性を確認し、実際の利用者の声を重視することが大切です。

リボ払いの仕組みをしっかり理解することが、後悔しない秘訣よ。

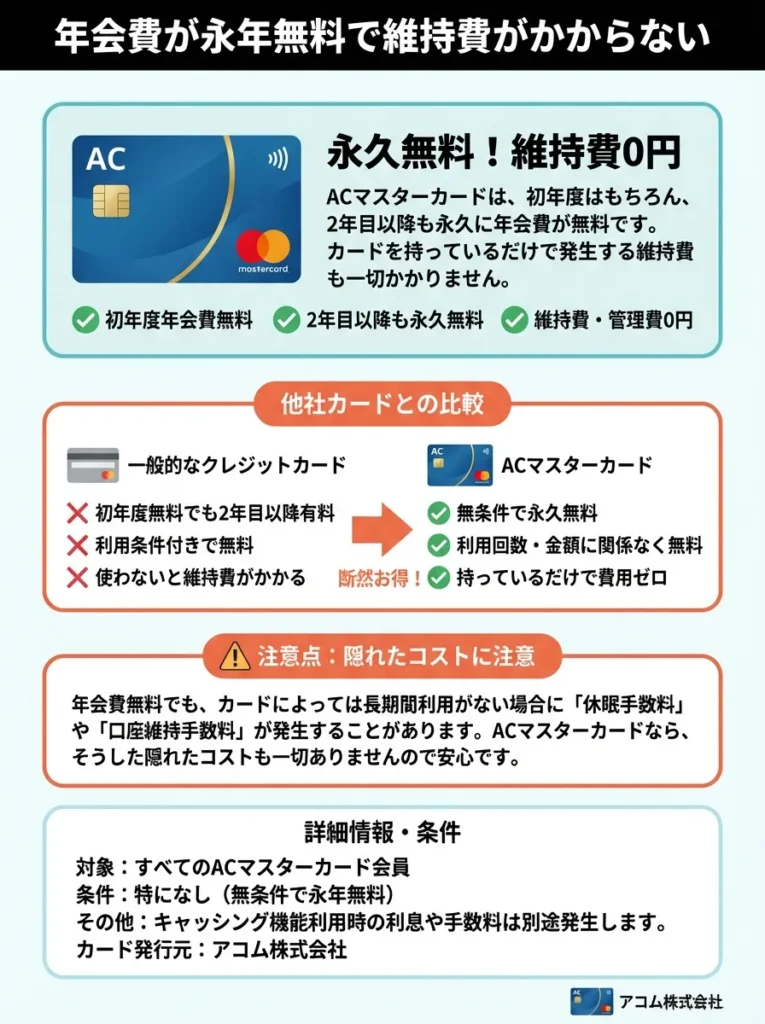

年会費が永年無料で維持費がかからない

ACマスターカードは、年会費が永年無料です。初年度だけでなく、2年目以降も維持費用が一切かからないため、カードを持っているだけでコストが発生することはありません。

クレジットカードの中には、年会費が数千円から数万円かかるものもあります。ゴールドカードやプラチナカードになると、年会費が1万円を超えることも珍しくありません。

特に、クレジットカードをあまり頻繁に使わない方や、複数のカードを持ちたい方にとって、年会費無料は大きなメリットです。

また、利用しなくても年会費がかからないため、いざという時のために持っておくという使い方も可能です。海外旅行の際の予備カードとして、急な出費に備えるサブカードとして、様々な用途に活用できます。

ただし、年会費無料の代わりにポイント還元率が低く設定されている点には注意が必要です。ACマスターカードは利用額の0.25パーセントが自動でキャッシュバックされる仕組みですが、他の年会費無料カードと比較すると還元率は低めです。

年会費無料でも、特典やサービス内容を慎重に比較検討することが重要です。

カードの利用目的を明確にして、必要な特典があるか確認することが大切よ。

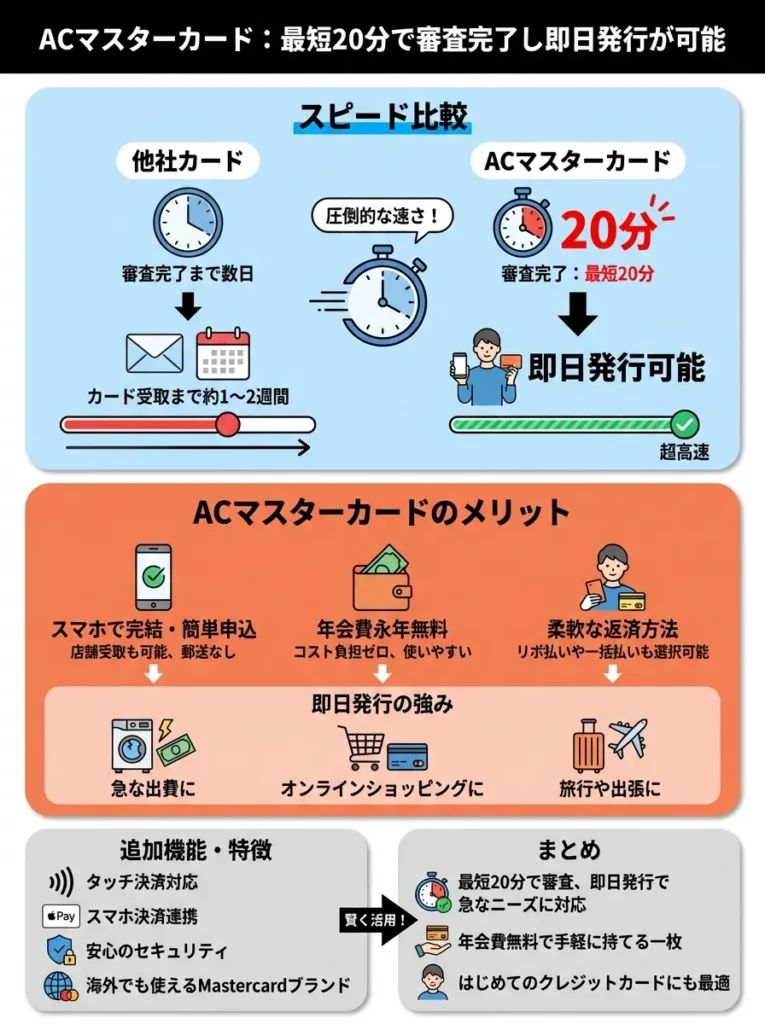

最短20分で審査完了し即日発行が可能

ACマスターカードの最大の特徴は、審査スピードの圧倒的な速さです。申し込みから最短20分で審査が完了し、自動契約機むじんくんで即日カード発行が可能です。

通常のクレジットカードは申し込みから発行まで1週間から2週間かかることが多いため、この速さは他社と比較して圧倒的です。

急な出張や旅行でクレジットカードが必要になった時、他社の審査に落ちてすぐにカードが欲しい時など、時間的制約がある状況で非常に役立ちます。

審査対応時間は午前9時から午後9時までで、土日祝日も対応しているため、平日に時間が取れない方でも申し込みやすい環境が整っています。

また、バーチャルカードを選択すれば、審査通過後すぐにアプリ上でカード番号が発行され、オンライン決済に使用することも可能です。物理カードの発行を待たずに、すぐにネットショッピングで利用できる点も便利です。

全国に設置されている自動契約機むじんくんは、約800台以上あります。主要都市だけでなく、地方都市にも設置されているため、多くの方が即日発行の恩恵を受けられます。

審査が速い分、信用情報の確認が甘くなる可能性がありますので注意が必要です。

急いで申し込む前に、自分の信用状況を確認するのが大切よ。

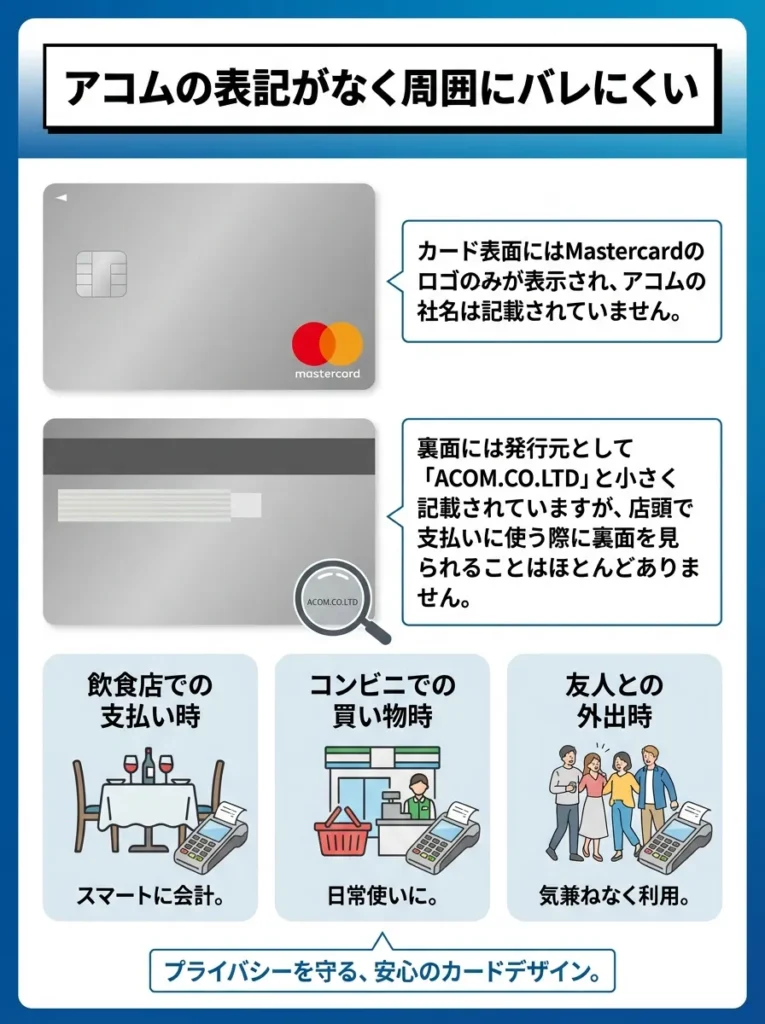

アコムの表記がなく周囲にバレにくい

ACマスターカードの券面デザインは、シルバーを基調としたシンプルなものです。カード表面にはMastercardのロゴのみが表示され、アコムの社名は記載されていません。

裏面には発行元として「ACOM.CO.LTD」と小さく記載されていますが、店頭で支払いに使う際に裏面を見られることはほとんどありません。

そのため、消費者金融のカードであることを他人に知られる心配がほとんどないのです。飲食店での支払い時、コンビニでの買い物時、同僚や友人との外出時など、様々な場面で気兼ねなく使えます。

利用明細もアコムのホームページで確認する設定にすれば、自宅に郵送物が届くこともないため、家族にもバレにくくなっています。会員専用サイトやアプリから、いつでも利用状況を確認できます。

ただし、同じACマスターカードを使っている人からは、券面デザインで利用がバレる可能性があります。また、カードの申し込みや契約時に自宅に書類が郵送される場合もあるため、完全にバレないとは言い切れません。

プライバシーを重視する方にとって、このバレにくさは大きなメリットといえます。

利用状況を把握するために、定期的に明細を確認する習慣をつけましょう。

周囲に気を使うのも大切だけど、自分の利用目的を見失わないようにね。

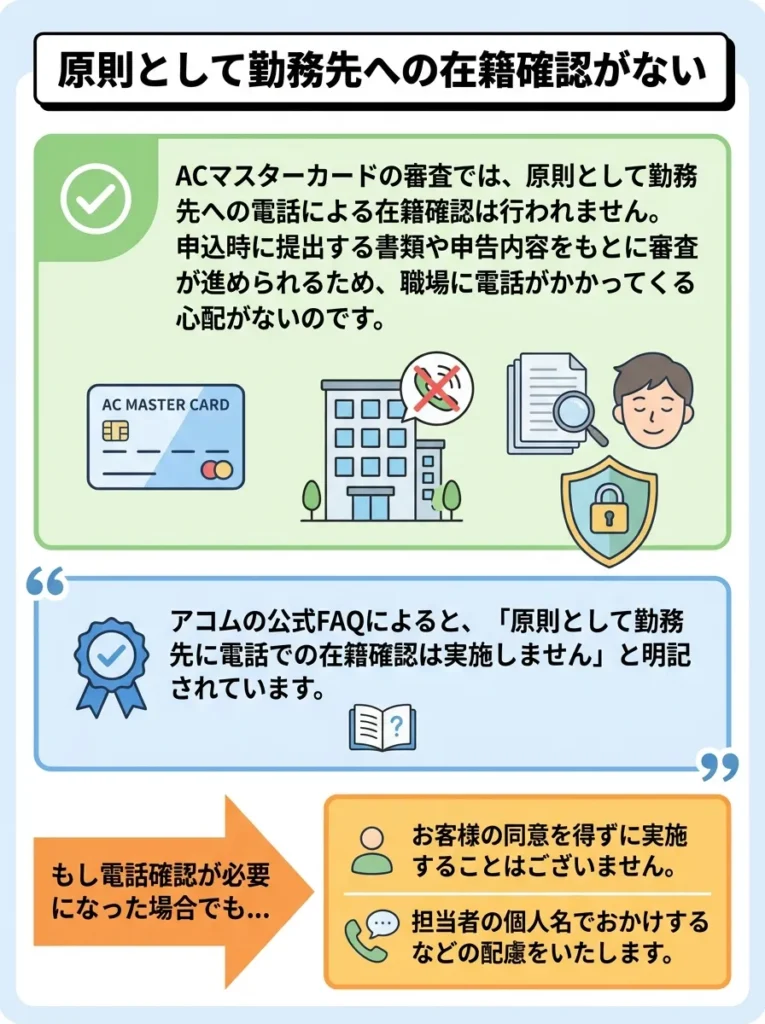

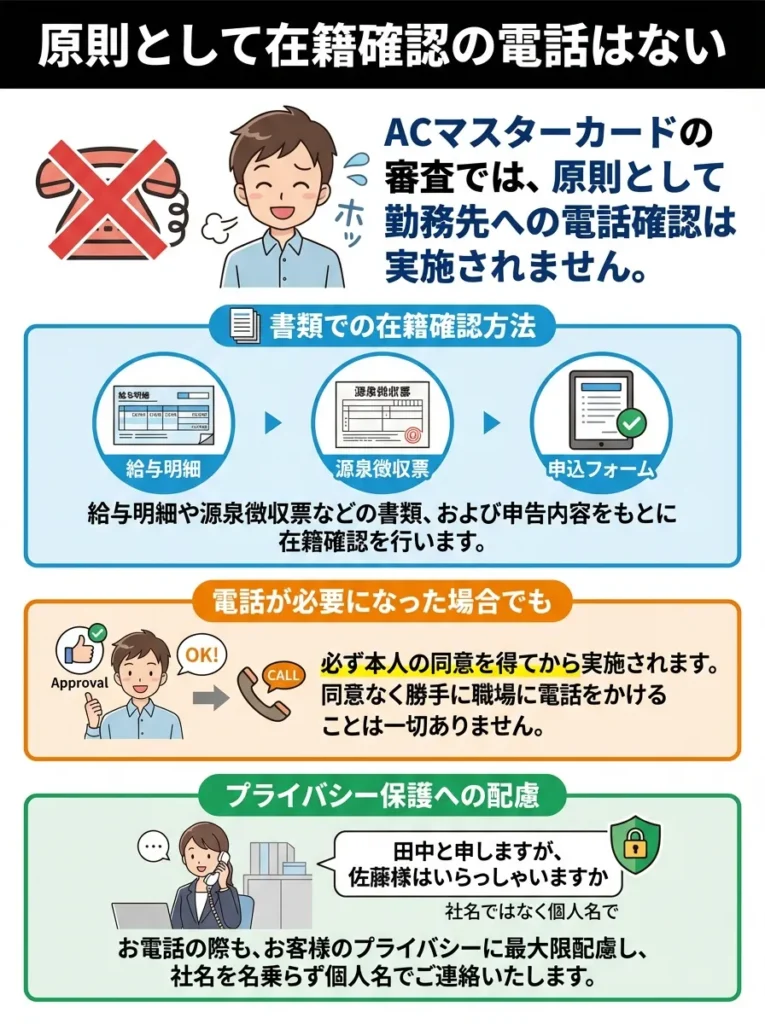

原則として勤務先への在籍確認がない

ACマスターカードの審査では、原則として勤務先への電話による在籍確認は行われません。申込時に提出する書類や申告内容をもとに審査が進められるため、職場に電話がかかってくる心配がないのです。

アコムの公式FAQによると、「原則として勤務先に電話での在籍確認は実施しません」と明記されています。

もし電話確認が必要になった場合でも、必ず本人の同意を得てから実施されるため、いきなり職場に連絡が入ることはありません。事前に連絡があり、電話の日時や担当者名などを相談できます。

電話をする場合でも、アコムの社名ではなく個人名で連絡するため、消費者金融からの電話だとバレる心配はほとんどありません。「佐藤と申しますが、山田様はいらっしゃいますか」といった形で、ごく普通の電話として対応されます。

多くの方が気にする「カードを作ったことが職場にバレる」というリスクを、大幅に軽減できる仕組みになっています。これは、プライバシーに配慮したアコムの方針であり、利用者にとって安心できるポイントの一つです。

在籍確認が必要になるケースとしては、申告内容に不明な点がある場合や、提出書類だけでは勤務実態が確認できない場合などが考えられます。

在籍確認がないとはいえ、申込内容に虚偽があれば審査が通らないことを理解しておくべきです。

書類提出の際は、正確な情報を心がけることが大切よ。

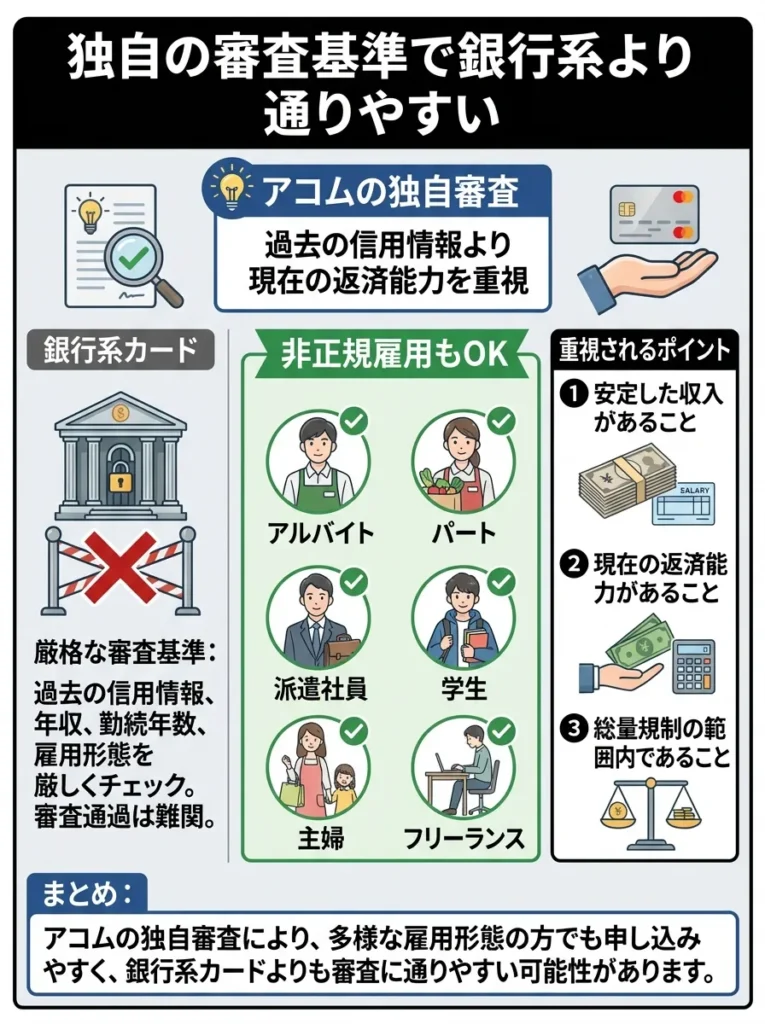

独自の審査基準で銀行系より通りやすい

ACマスターカードは、銀行系クレジットカードとは異なる独自の審査基準を採用しています。アコムは消費者金融として長年培ってきた与信ノウハウを持っており、過去の信用情報よりも現在の返済能力を重視する傾向があります。

そのため、過去にクレジットカードの支払い遅延があった方や、他社の審査に落ちた経験がある方でも、現在安定した収入があれば審査に通る可能性があります。

また、アルバイトやパート、派遣社員といった非正規雇用の方でも、継続的な収入があれば申し込みが可能です。学生のアルバイト、主婦のパート、フリーランスの方など、幅広い層が対象となっています。

具体的な審査基準は公開されていませんが、以下のような点が重視されると考えられています。

- 安定した収入があること

- 現在の返済能力があること

- 総量規制の範囲内であること

- 過去に重大な金融事故がないこと

ただし、審査が甘いわけではなく、返済能力がないと判断されれば当然ながら審査には通りません。無職の方、収入が不安定な方、すでに多額の借り入れがある方などは、審査に通りにくい傾向があります。

ACマスターカードの3つのデメリットと注意点

ACマスターカードには多くのメリットがある一方で、利用する前に必ず知っておくべきデメリットも存在します。特に、リボ払い専用という仕組みと高めの手数料率は、計画的に利用しないと大きな負担になる可能性があります。

ここでは、ACマスターカードの主なデメリットを3つ解説します。

現在の収入が安定していても、他の借入状況も確認しておくべきです。

過去の信用情報が影響しないとはいえ、自己管理は大切ですわね。

リボ払い専用で一括払いができない仕組み

ACマスターカードは、すべての支払いが自動的にリボルビング払いになる仕組みです。店頭で「1回払い」と伝えても、実際には翌月6日にリボ払いに切り替わり、以降は毎月一定額ずつの返済となります。

一括払いを希望する場合は、毎月6日までに自分で全額返済の手続きをする必要があり、口座からの自動引き落としには対応していません。返済方法は以下のとおりです。

- インターネット返済

- アコムのATM

- 提携ATM

- 銀行振込

この手間を怠ると、知らぬ間にリボ払い手数料が発生し続け、返済総額が増えていく仕組みになっています。

リボ払いの返済方式は「定率リボルビング方式」と呼ばれるもので、利用残高に対して一定の割合で毎月の返済額が決まります。具体的な返済割合は以下のとおりです。

| 利用残高 | 返済割合 |

|---|---|

| 20万円以下 | 4.2パーセント以上 |

| 20万円超100万円以下 | 3.0パーセント以上 |

| 100万円超 | 3.0パーセント、2.5パーセント、2.0パーセント、1.5パーセントのいずれか |

例えば、30万円の利用残高がある場合、毎月の返済額は30万円×3.0パーセントイコール9千円となります。この金額には元金と手数料が含まれるため、実際に元金が減るスピードは遅くなります。

リボ払いの仕組みを理解しないと、返済負担が増す可能性があります。

全額返済手続きは忘れがちだから、期限をカレンダーに入れておくといいわね。

年10.0から14.6パーセントの手数料で総支払額が増える

ACマスターカードのショッピング利用時の手数料率は、年10.0から14.6パーセントです。これは銀行系クレジットカードのリボ払い金利と比較しても高めの設定であり、長期間利用すると手数料負担が大きくなります。

具体的な計算例を示すと、以下のとおりです。

利用金額50万円、手数料率年14.6パーセント、月々2万円ずつ返済する場合の計算です。

- 返済回数は約30回

- 返済期間は約2年6ヶ月

- 手数料総額は約9万5千円

- 総支払額は約59万5千円

元金50万円に対して、ほぼ2割の手数料が加算される計算です。利用金額が増えれば増えるほど、手数料の負担も増大します。

手数料の計算式は以下のとおりです。

手数料イコール利用残高×手数料率÷365日×利用日数

例えば、10万円を年14.6パーセントで30日間利用した場合の手数料は、10万円×14.6パーセント÷365日×30日イコール約1200円となります。

リボ払いは毎月の返済額が少なく見えるため心理的負担は軽いですが、実際には大きなコストを支払っていることを認識する必要があります。できるだけ早く繰り上げ返済することで、手数料を抑えることが重要です。

手数料率を比較し、長期的なコストを抑えるカード選びが重要です。

返済計画を立てて、無理のない範囲で利用することが大切よ。

ポイント還元や付帯保険がない

多くのクレジットカードには、利用額に応じたポイント還元や特典が付帯していますが、ACマスターカードにはそうした仕組みがありません。

代わりに、利用額の0.25パーセントが自動でキャッシュバックされる仕組みはありますが、還元率は非常に低いです。

一般的なクレジットカードのポイント還元率は0.5から1.0パーセント程度であるため、ACマスターカードの還元率は半分以下ということになります。

還元率の比較は以下のとおりです。

| カード種類 | 還元率 | 10万円利用時の還元額 |

|---|---|---|

ACマスターカード | 0.25パーセント | 250円 |

| 一般的なクレジットカード | 0.5から1.0パーセント | 500から1000円 |

| 高還元率カード | 1.0から2.0パーセント | 1000から2000円 |

また、海外旅行傷害保険やショッピング保険といった付帯保険もなく、空港ラウンジの利用といった特典も一切ありません。クレジットカードの付帯サービスを重視する方には物足りない内容といえます。

これらの特典を重視する方には、ACマスターカードは向いていないといえます。あくまでも、即日発行や審査の柔軟性を優先する方向けのカードです。

ACマスターカードの審査基準を徹底解説

ACマスターカードの審査について、多くの方が疑問を持っています。審査基準は公開されていませんが、申し込み条件や審査の特徴から、ある程度の傾向を読み取ることができます。

ここでは、ACマスターカードの審査に関する重要なポイントを解説します。

キャッシュバックの仕組みは利用状況に応じて検討すべきです。

低還元率でも、使い方次第でメリットがあるのよね。

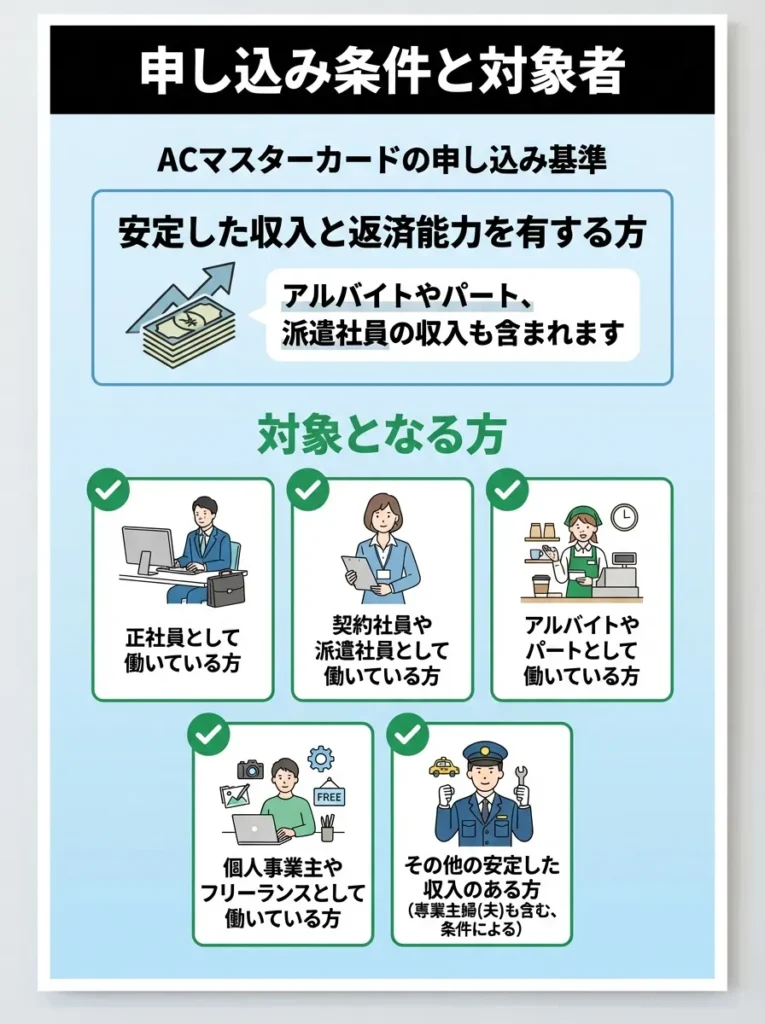

申し込み条件と対象者

ACマスターカードの申し込み基準は、「安定した収入と返済能力を有する方」となっています。この「安定した収入」には、アルバイトやパート、派遣社員として働いている方の収入も含まれます。

正社員でなくても、継続的に収入を得ていれば申し込み資格があるということです。具体的には、以下のような方が対象となります。

- 正社員として働いている方

- 契約社員や派遣社員として働いている方

- アルバイトやパートとして働いている方

- 自営業や個人事業主の方

- 学生でアルバイト収入がある方

ただし、専業主婦や年金収入のみで生計を立てている方は、本人に収入がないため申し込みができません。ACマスターカードにはカードローン機能が付帯しているため、貸金業法の総量規制の対象となり、本人に収入があることが必須条件となっています。

総量規制とは、貸金業者からの借入総額が年収の3分の1を超えてはならないという規制です。例えば、年収300万円の方は、最大100万円までしか借り入れできません。

年齢条件は20歳以上となっており、未成年の方は申し込みできません。また、上限年齢は特に定められていませんが、高齢者の場合は返済能力の審査が厳しくなる傾向があります。

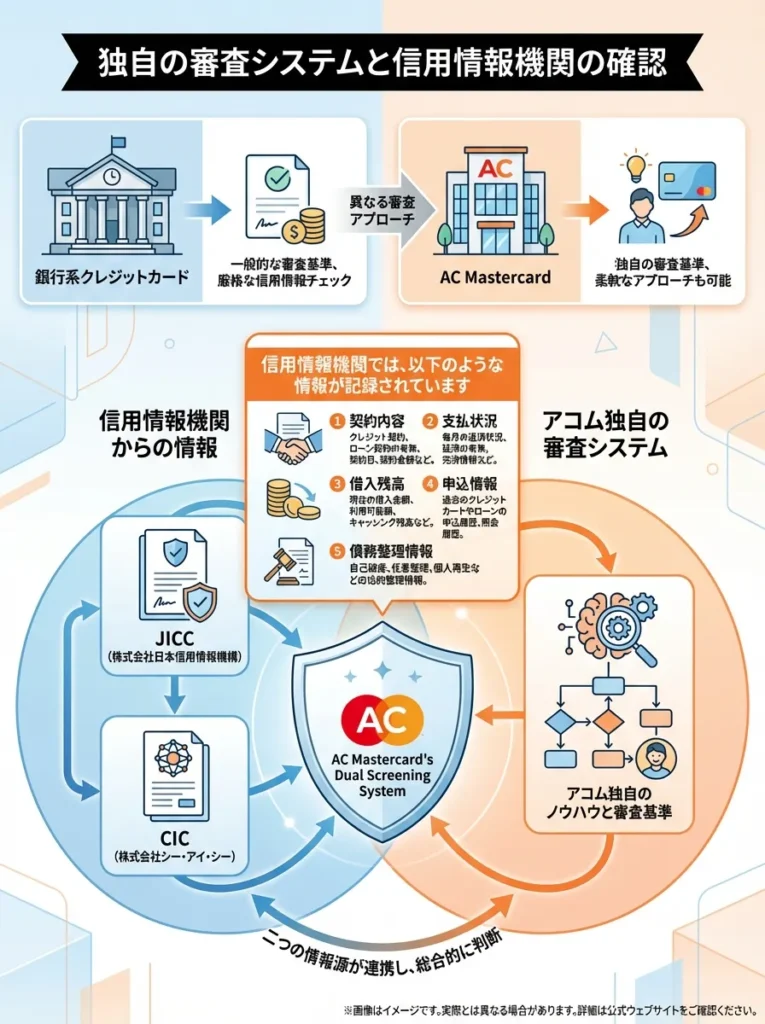

独自の審査システムと信用情報機関の確認

ACマスターカードは、銀行系クレジットカードとは異なる独自の審査システムを採用しています。アコムは消費者金融として長年培ってきた与信ノウハウを持っており、過去の信用情報だけでなく現在の返済能力を総合的に判断します。

具体的には、株式会社日本信用情報機構JICCと株式会社シー・アイ・シーCICという信用情報機関のデータに加え、アコム独自の与信システムも併用しています。

信用情報機関では、以下のような情報が記録されています。

- クレジットカードやローンの契約情報

- 返済状況や延滞の有無

- 債務整理の履歴

- 自己破産などの官報情報

- 申し込み履歴

このため、過去に金融事故があった方でも、現在安定した収入があり返済能力が認められれば、審査に通る可能性があります。

ただし、審査が甘いというわけではなく、返済能力がない方や複数の借り入れで総量規制に抵触する方は審査に通りません。現在進行形で他社への返済を延滞している方も、審査通過は難しくなります。

与信システムの理解を深め、申込前に自分の信用情報を確認しましょう。

返済能力を重視されるから、収支の見直しが大切なのよ。

原則として在籍確認の電話はない

ACマスターカードの審査では、原則として勤務先への電話確認は実施されません。申込時に提出した給与明細や源泉徴収票などの書類、および申告内容をもとに在籍確認を行います。

もし書類での確認が難しく、電話確認が必要になった場合でも、必ず本人の同意を得てから実施されます。同意なく勝手に職場に電話をかけることは一切ありません。

また、電話をする場合でも、アコムの社名ではなく個人名で連絡するため、消費者金融からの電話だとバレる心配はほとんどありません。「田中と申しますが、佐藤様はいらっしゃいますか」といった形で、ごく普通の電話として対応されます。

このように、ACマスターカードはプライバシーに配慮した審査体制を整えているため、職場や家族にバレるリスクは極めて低いといえます。

在籍確認で電話が必要になるケースとしては、以下のような場合が考えられます。

- 申告内容に不明な点がある場合

- 提出書類だけでは勤務実態が確認できない場合

- 勤続年数が極端に短い場合

- 過去にアコムで契約したことがあり情報が古い場合

在籍確認がないとはいえ、申告内容の正確性が重要ですので、書類はしっかり準備しましょう。

書類確認がメインでも、正直な情報提供が大切なのよ。信頼関係を築くためにもね。

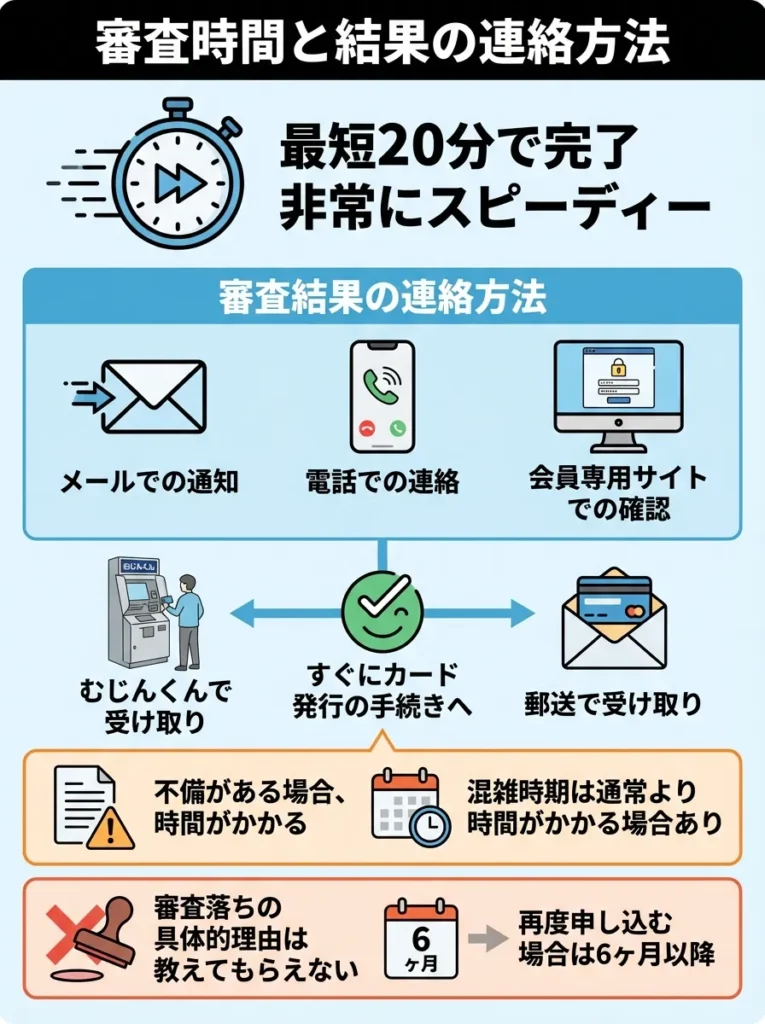

審査時間と結果の連絡方法

ACマスターカードの審査は、最短20分で完了します。申し込みから審査結果の連絡まで、非常にスピーディーに進むのが特徴です。

審査結果の連絡方法は、主に以下の3つです。

- メールでの通知

- 電話での連絡

- 会員専用サイトでの確認

審査に通過した場合は、すぐにカード発行の手続きに進めます。自動契約機むじんくんでカードを受け取るか、郵送でカードを受け取るかを選択できます。

ただし、申し込み内容や提出書類に不備がある場合、審査に時間がかかることがあります。また、審査が混み合う時間帯や時期によっては、通常よりも時間がかかる場合があります。

審査に落ちた場合も、結果は通知されます。ただし、審査落ちの具体的な理由は教えてもらえないことが一般的です。再度申し込む場合は、最低でも6ヶ月以上の期間を空けることをおすすめします。

ACマスターカードの審査に落ちた9つの原因と対処法

ACマスターカードの審査に落ちてしまった場合、焦って他の手段に飛びつくのは危険です。審査落ちには必ず原因があり、その原因を理解することが重要です。

ここでは、審査に落ちる主な原因と、それぞれの対処法について解説します。

審査結果の通知方法は、自分に合ったものを選ぶことが大切です。

審査が早いからこそ、申し込み前に情報を整理しておくといいわね。

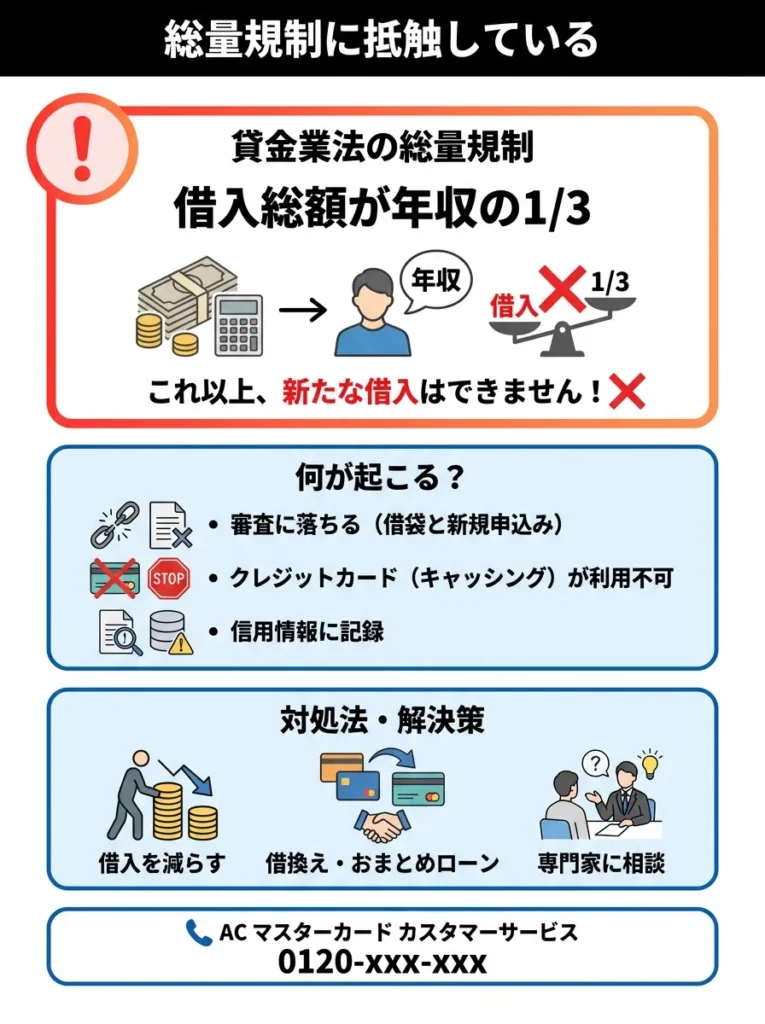

総量規制に抵触している

貸金業法の総量規制により、貸金業者からの借入総額が年収の3分の1を超えている場合、新たな借り入れはできません。これはACマスターカードも例外ではありません。

例えば、年収300万円の方がすでに他社から100万円借り入れている場合、ACマスターカードの審査には通りません。総量規制は法律で定められているため、アコムも例外的な対応はできません。

対処法としては、以下のような方法があります。

- 既存の借入を返済して総量規制の範囲内にする

- 収入を増やして総量規制の上限を引き上げる

- 銀行カードローンなど総量規制の対象外の商品を検討する

ただし、銀行カードローンも自主規制により、総量規制に準じた審査を行っていることが多いため、必ずしも審査に通るとは限りません。

年収に対する借入比率を常に把握し、計画的に借入を行うことが重要です。

借入の返済計画を立てることで、安心して新たな借入ができるのよ。

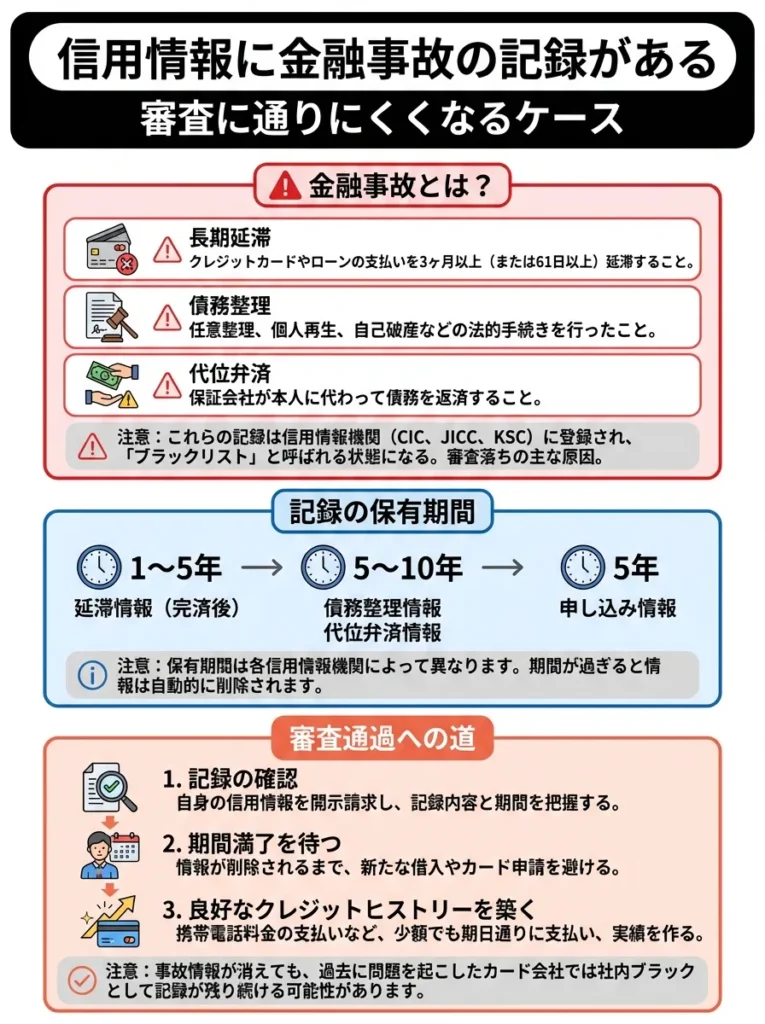

信用情報に金融事故の記録がある

信用情報機関に以下のような金融事故の記録がある場合、審査に通りにくくなります。

- 61日以上または3ヶ月以上の長期延滞

- 債務整理の履歴

- 自己破産の記録

- 代位弁済の履歴

- 強制解約の記録

これらの情報は、一定期間保存されます。延滞情報は約5年間、債務整理の情報は約5から7年間、自己破産の情報は約5から10年間保存されることが一般的です。

対処法としては、以下のような方法があります。

- 信用情報の保存期間が経過するまで待つ

- 小額のカードローンなどで返済実績を積む

- デビットカードやプリペイドカードを利用する

ただし、過去にアコムで金融事故を起こした場合、社内ブラックとして記録が残り、信用情報が回復しても審査に通らない可能性があります。

金融事故の記録がある場合、改善プランを立てることが重要です。

信用情報の回復には時間がかかるから、早めに対策を考えるのが大切よ。

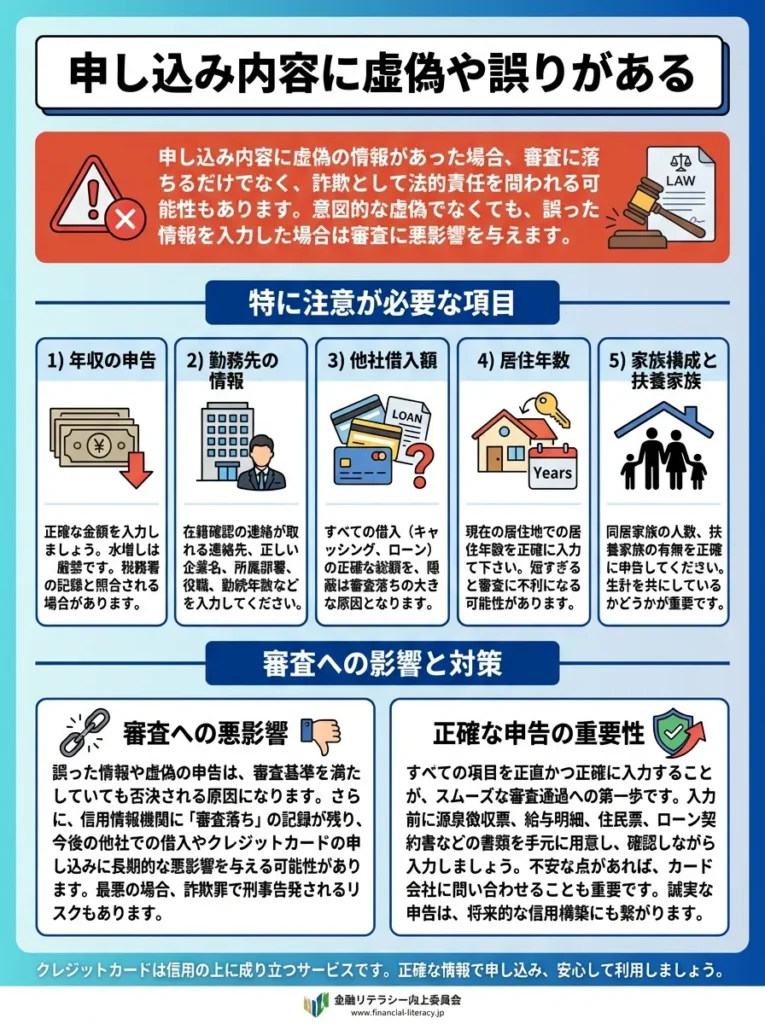

申し込み内容に虚偽や誤りがある

申し込み内容に虚偽の情報があった場合、審査に落ちるだけでなく、詐欺として法的責任を問われる可能性もあります。意図的な虚偽でなくても、誤った情報を入力した場合は審査に悪影響を与えます。

特に注意が必要な項目は以下のとおりです。

- 年収の申告

- 勤務先の情報

- 他社借入額

- 居住年数

- 家族構成

対処法としては、以下のような方法があります。

- 申し込み前に入力内容を十分に確認する

- 給与明細や源泉徴収票などの書類を用意して正確に入力する

- 不明な点はアコムのフリーコールに問い合わせる

一度虚偽の申告で審査に落ちた場合、再度申し込んでも審査に通りにくくなります。最初から正確な情報を入力することが重要です。

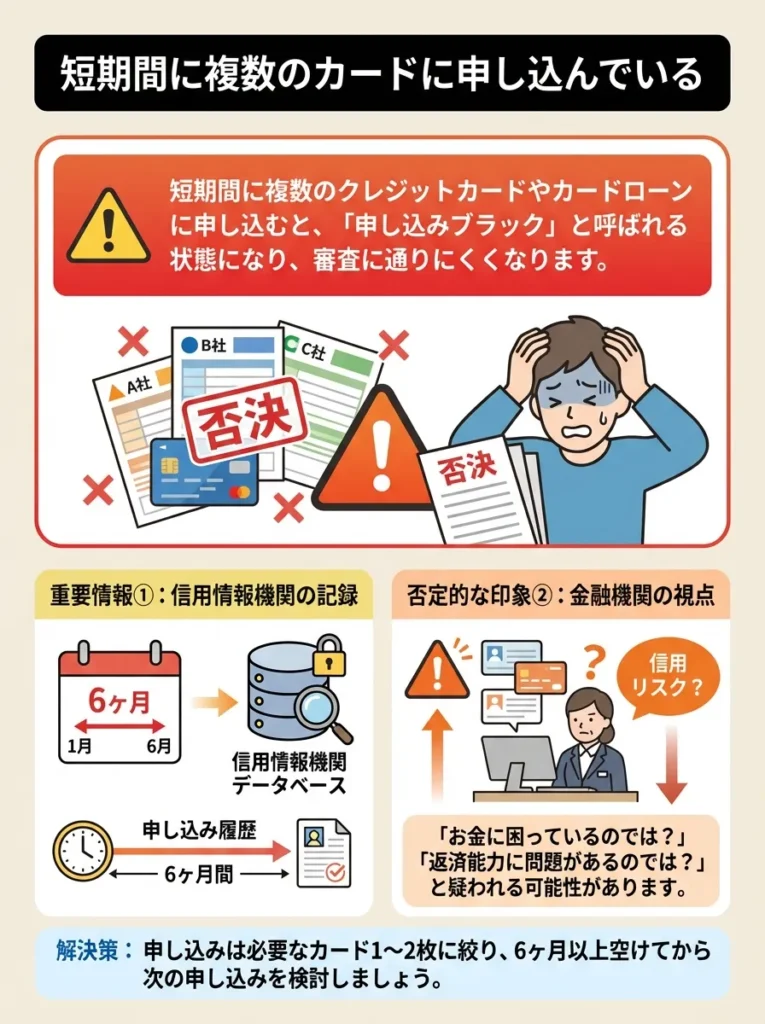

短期間に複数のカードに申し込んでいる

短期間に複数のクレジットカードやカードローンに申し込むと、「申し込みブラック」と呼ばれる状態になり、審査に通りにくくなります。

信用情報機関には、申し込み履歴が6ヶ月間記録されます。複数の申し込みがあると、「お金に困っている」「返済能力に不安がある」と判断される可能性があります。

一般的に、1ヶ月に3件以上の申し込みがあると、申し込みブラックとみなされる可能性が高くなります。

対処法としては、以下のような方法があります。

- 最低でも6ヶ月以上の期間を空けてから再度申し込む

- 本当に必要なカードのみに絞って申し込む

- 事前に3秒診断などの簡易審査を利用して可能性を確認する

焦って複数のカードに申し込むと、かえって審査に通りにくくなるため、計画的に申し込むことが重要です。

申し込みの前に、信用スコアを確認し、改善策を講じることが大切です。

信用情報は慎重に管理して、計画的に申し込むことが大事よ。

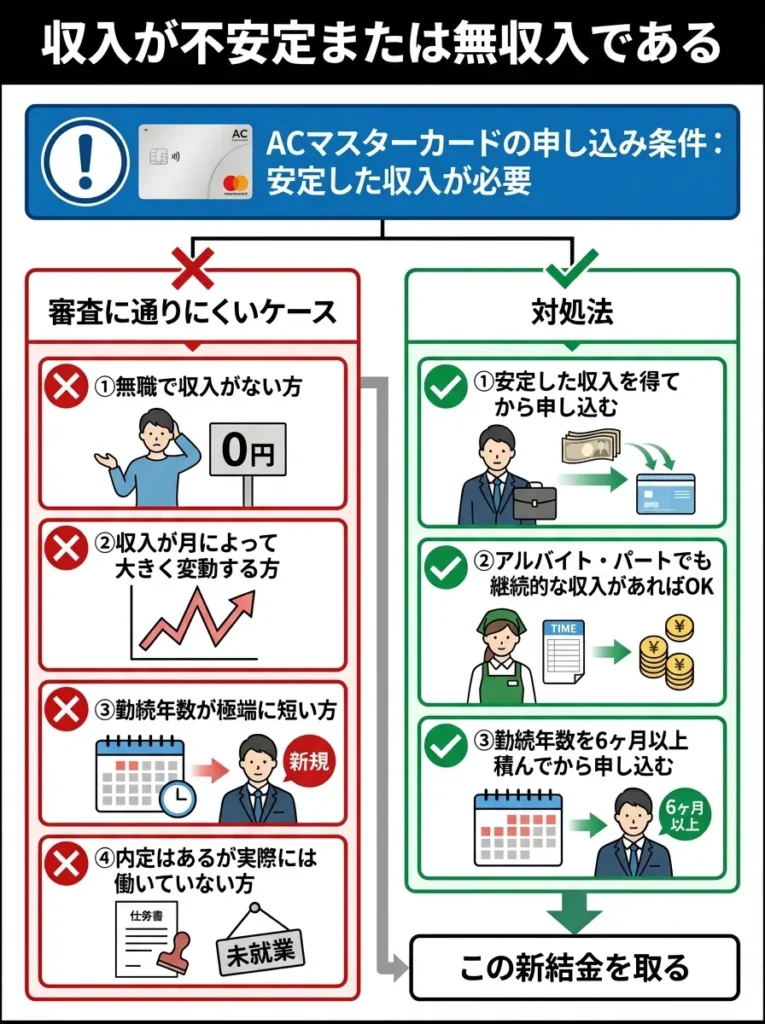

収入が不安定または無収入である

ACマスターカードの申し込み条件には「安定した収入」が求められています。収入が不安定な場合や、収入がない場合は審査に通りません。

具体的には、以下のような方は審査に通りにくい傾向があります。

- 無職で収入がない方

- 収入が月によって大きく変動する方

- 勤続年数が極端に短い方

- 内定はあるが実際には働いていない方

対処法としては、以下のような方法があります。

- 安定した収入を得てから申し込む

- アルバイトやパートでも継続的な収入があれば申し込める

- 勤続年数を半年以上積んでから申し込む

収入の安定性は審査で最も重視される項目の一つです。まずは継続的な収入を確保することが先決です。

収入の安定を示すために、アルバイトや副業を検討することも有効です。

収入が不安定なら、信用情報の改善を意識することが大切よ。

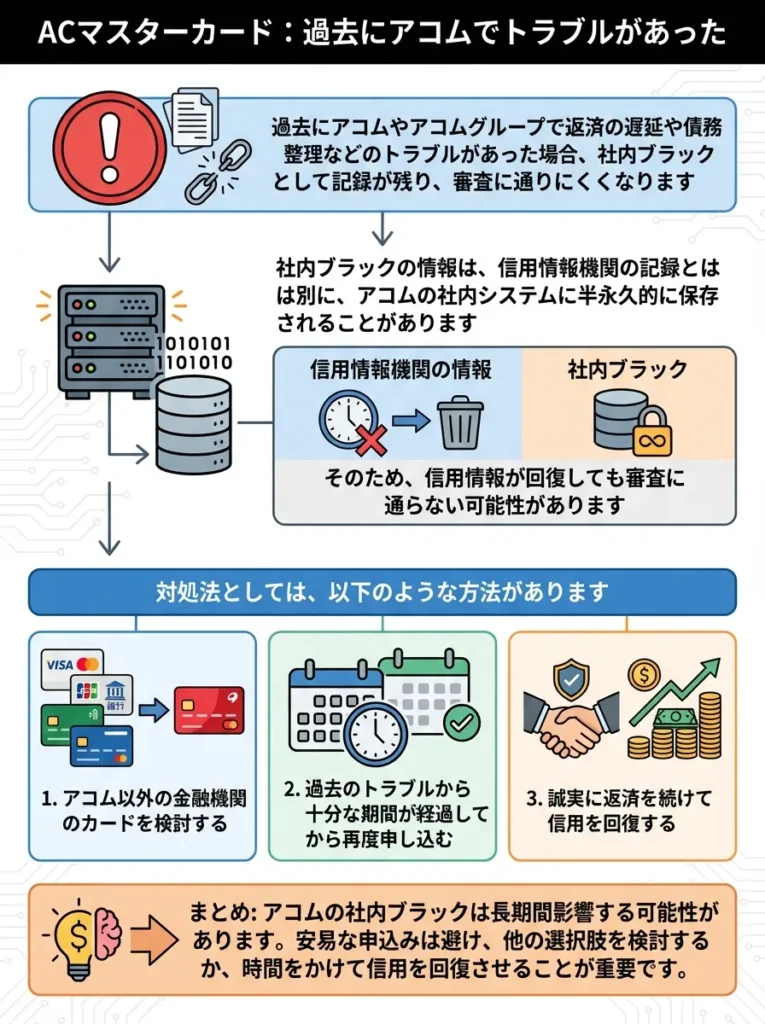

過去にアコムでトラブルがあった

過去にアコムやアコムグループで返済の遅延や債務整理などのトラブルがあった場合、社内ブラックとして記録が残り、審査に通りにくくなります。

社内ブラックの情報は、信用情報機関の記録とは別に、アコムの社内システムに半永久的に保存されることがあります。そのため、信用情報が回復しても審査に通らない可能性があります。

対処法としては、以下のような方法があります。

- アコム以外の金融機関のカードを検討する

- 過去のトラブルから十分な期間が経過してから再度申し込む

- 誠実に返済を続けて信用を回復する

一度社内ブラックになると、再度利用するのは非常に困難です。他の金融機関を検討するのが現実的な選択肢といえます。

社内ブラックの情報は消えにくいため、慎重に金融機関を選ぶ必要があります。

新しいカードを選ぶ際は、利用条件をしっかり確認することが大切なのよ。

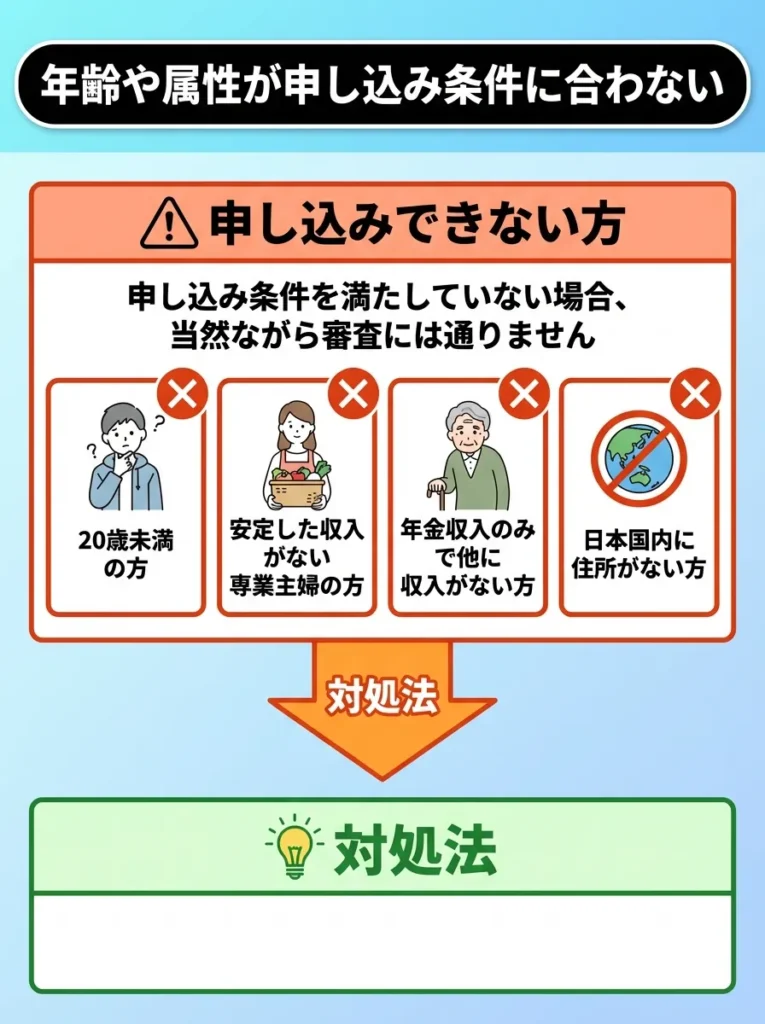

年齢や属性が申し込み条件に合わない

ACマスターカードの申し込み条件を満たしていない場合、当然ながら審査には通りません。具体的には、以下のような方は申し込みできません。

- 20歳未満の方

- 安定した収入がない専業主婦の方

- 年金収入のみで他に収入がない方

- 日本国内に住所がない方

対処法としては、以下のような方法があります。

- 20歳になるまで待つ

- アルバイトやパートで収入を得る

- 家族カードを利用する

- デビットカードやプリペイドカードを利用する

申し込み条件を満たしていない場合は、条件を満たしてから申し込むか、別の商品を検討する必要があります。

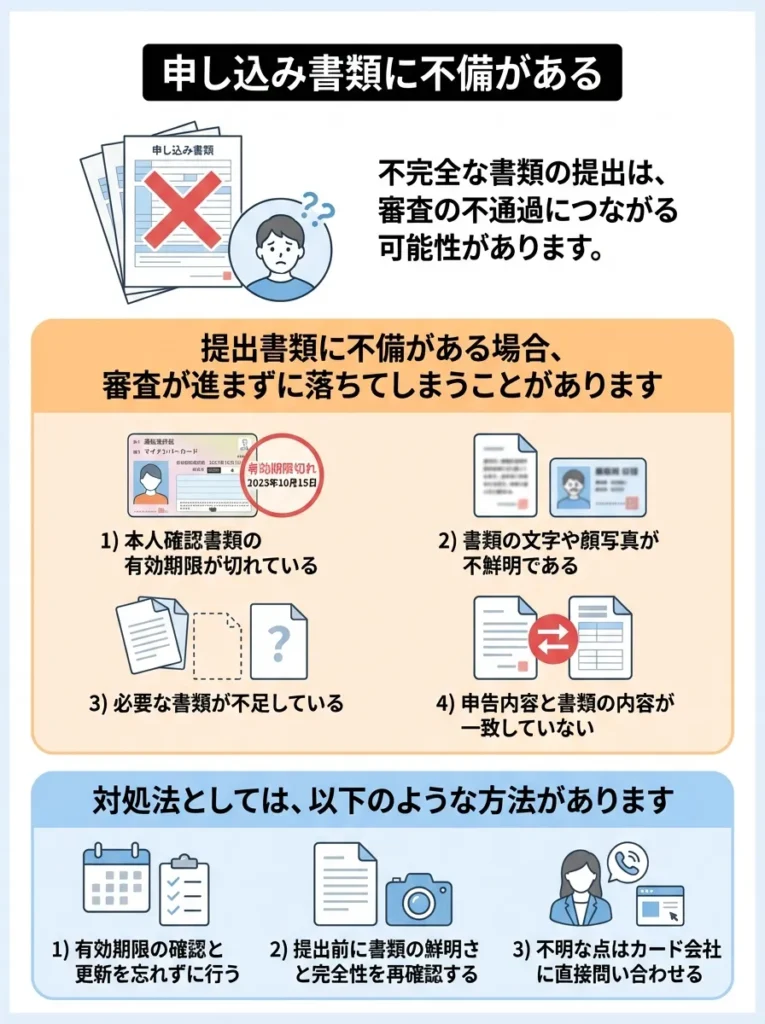

申し込み書類に不備がある

提出書類に不備がある場合、審査が進まずに落ちてしまうことがあります。具体的には、以下のような不備が考えられます。

- 本人確認書類の有効期限が切れている

- 書類の文字や顔写真が不鮮明である

- 必要な書類が不足している

- 申告内容と書類の内容が一致していない

対処法としては、以下のような方法があります。

- 提出前に書類の有効期限と記載内容を十分に確認する

- 写真は明るい場所で鮮明に撮影する

- 必要書類のリストを確認して漏れがないようにする

書類不備による審査落ちは、再度正しい書類を提出すれば審査に通る可能性があります。アコムから連絡があった場合は、速やかに対応しましょう。

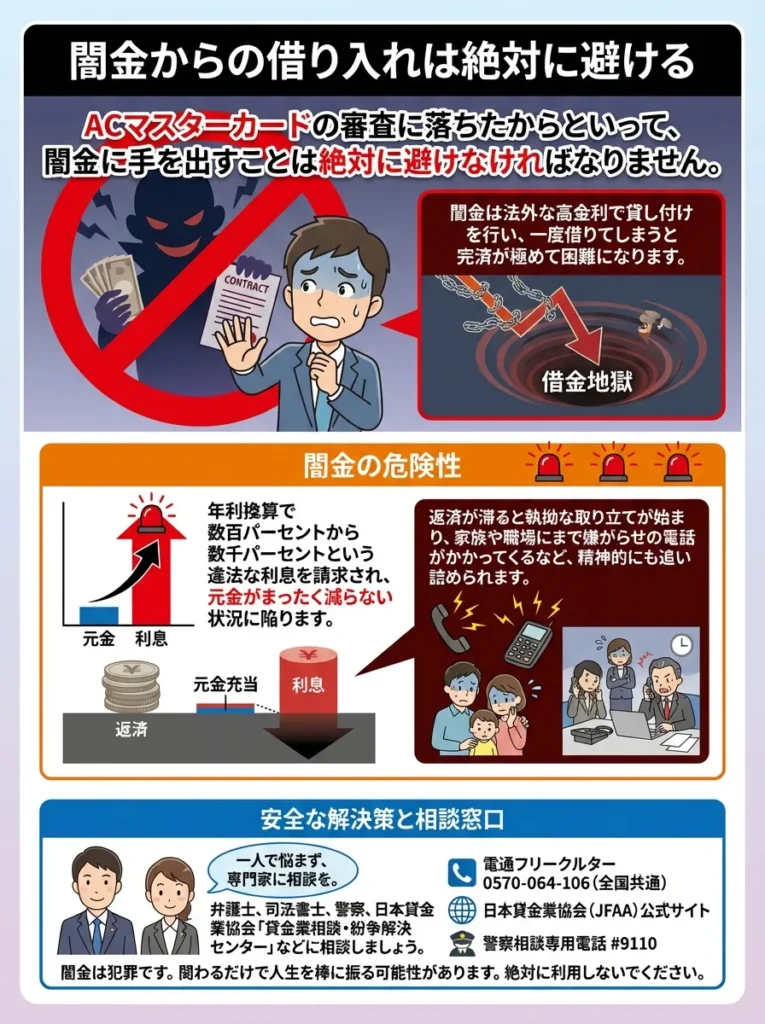

闇金からの借り入れは絶対に避ける

ACマスターカードの審査に落ちたからといって、闇金に手を出すことは絶対に避けなければなりません。闇金は法外な高金利で貸し付けを行い、一度借りてしまうと完済が極めて困難になります。

年利換算で数百パーセントから数千パーセントという違法な利息を請求され、元金がまったく減らない状況に陥ります。また、返済が滞ると執拗な取り立てが始まり、家族や職場にまで嫌がらせの電話がかかってくるなど、精神的にも追い詰められます。

正規の金融機関の審査に通らないということは、現時点で借り入れをすべきではないという警告でもあります。借金を重ねるのではなく、収入を増やす、支出を減らす、または債務整理を検討するなど、根本的な解決策を考えることが重要です。

ACマスターカードの利息計算方法を実例で解説

ACマスターカードを利用する上で、利息の計算方法を理解することは非常に重要です。リボ払いの仕組みを正しく理解し、総支払額を把握することで、計画的な利用が可能になります。

ここでは、具体的な計算例を示しながら、利息の仕組みを詳しく解説します。

闇金に手を出す前に、他の資金調達方法を探すことが重要です。

借り入れを避けるために、家計の見直しをするのが大切よ。

ショッピング利用時の手数料計算式

ACマスターカードのショッピング利用時の手数料は、以下の計算式で算出されます。

手数料イコール利用残高×手数料率÷365日×利用日数

手数料率は年10.0から14.6パーセントの範囲で設定されており、契約時に適用される手数料率が決定されます。多くの場合、上限の年14.6パーセントが適用されることが一般的です。

利用日数は、前回の支払日の翌日から今回の支払日までの日数です。ACマスターカードの場合、毎月20日が締め日で、翌月6日が支払日となるため、利用日数は約16日から47日の範囲になります。

アコムの公式サイトでは、利息計算の詳細が説明されています。

手数料率は契約時に固定されるため、見直しを定期的に行うことが重要です。

支払日までの利用日数を意識すると、手数料を抑える工夫ができるのよ。

具体的な計算例

実際の利用を想定した計算例を示します。

ケース1: 10万円を1ヶ月間利用した場合

- 利用金額は10万円

- 手数料率は年14.6パーセント

- 利用日数は30日

手数料イコール10万円×14.6パーセント÷365日×30日イコール1200円

この場合、1ヶ月で1200円の手数料が発生します。

ケース2: 30万円を月1万円ずつ返済した場合

- 初回利用金額は30万円

- 手数料率は年14.6パーセント

- 月々の返済額は1万円

初月の手数料は、30万円×14.6パーセント÷365日×30日イコール3600円となります。返済額1万円のうち、3600円が手数料、6400円が元金返済に充当されます。

2ヶ月目の利用残高は、30万円マイナス6400円イコール29万3600円となり、手数料は29万3600円×14.6パーセント÷365日×30日イコール3528円となります。

このように計算していくと、完済までに約38回の返済が必要で、手数料総額は約8万4千円となります。

手数料率が変動する可能性があるため、契約内容を定期的に確認してください。

計算例は参考になるけれど、実際の利用状況も考慮して見直しが必要よ。

繰り上げ返済で手数料を減らす方法

ACマスターカードでは、いつでも繰り上げ返済が可能です。繰り上げ返済をすることで、利用残高を減らし、手数料を大幅に節約できます。

例えば、10万円の利用残高がある場合、以下のような差が生じます。

月1万円ずつ返済した場合、完済まで約11ヶ月かかり、手数料総額は約7千円となります。

すぐに全額返済した場合、手数料は利用日数分だけなので、30日間で約1200円となります。

この場合、約5800円の手数料を節約できる計算です。

繰り上げ返済の方法は以下のとおりです。

- アコムの会員専用サイトからインターネット返済

- アコムのATMから返済

- 提携ATMから返済

- 銀行振込で返済

特に、インターネット返済は24時間いつでも手数料無料で利用できるため、おすすめです。給料日やボーナス時など、余裕がある時に積極的に繰り上げ返済することで、手数料を最小限に抑えられます。

ACマスターカードの海外キャッシング活用法

ACマスターカードは、海外でのキャッシング利用に優れた特徴を持っています。為替手数料を抑えられ、現地通貨を直接引き出せるため、海外旅行や出張での利用に便利です。

ここでは、海外キャッシングの活用法と注意点を解説します。

返済計画を立て、繰り上げ返済のタイミングを見極めることが大切です。

手数料だけでなく、繰り上げ返済後の信用情報も気にしてね。

海外キャッシングの手数料とレート

ACマスターカードの海外キャッシングには、以下の手数料がかかります。

- ATM利用手数料は、1万円以下の場合110円、1万円超の場合220円

- 現地金融機関による手数料は、ATMによって異なる

- 金利手数料は年3.0から18.0パーセント

ただし、ACマスターカードの大きな特徴は、海外ショッピング手数料が1.62パーセントと比較的低いことです。これはMastercardレートに1.62パーセントを上乗せした金額となります。

為替レートは、Mastercardが定める国際為替レートが適用されます。このレートは、銀行間取引レートに近い水準であり、空港や両替所で両替するよりも有利なレートとなることが多いです。

ATM手数料を抑えるために、現地のATMを事前に調査しておくべきです。

手数料だけでなく、為替レートの変動にも注意しておくといいわね。

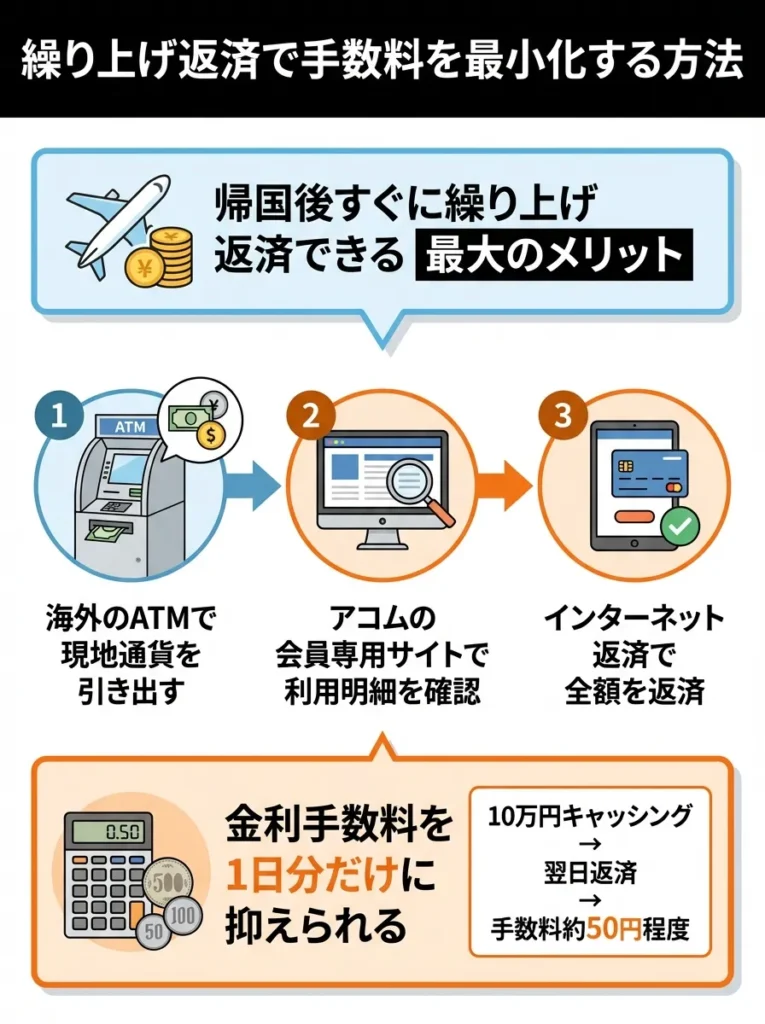

繰り上げ返済で手数料を最小化する方法

海外キャッシングの最大のメリットは、帰国後すぐに繰り上げ返済できることです。ACマスターカードでは、利用明細がすぐに反映されるため、その場で繰り上げ返済が可能です。

具体的な手順は以下のとおりです。

- 海外のATMで現地通貨を引き出す

- アコムの会員専用サイトで利用明細を確認する

- インターネット返済で全額を返済する

この方法を使えば、金利手数料を1日分だけに抑えることができます。例えば、10万円を海外キャッシングして翌日に返済した場合、金利手数料は約50円程度で済みます。

海外キャッシングの活用法によると、ACマスターカードは海外キャッシングで最もお得なカードの一つとされています。

繰り上げ返済は手数料軽減に効果的ですが、返済額の上限を確認しておくことが重要です。

ATM手数料も考慮して、複数回の引き出しを避けるのが賢い選択よ。

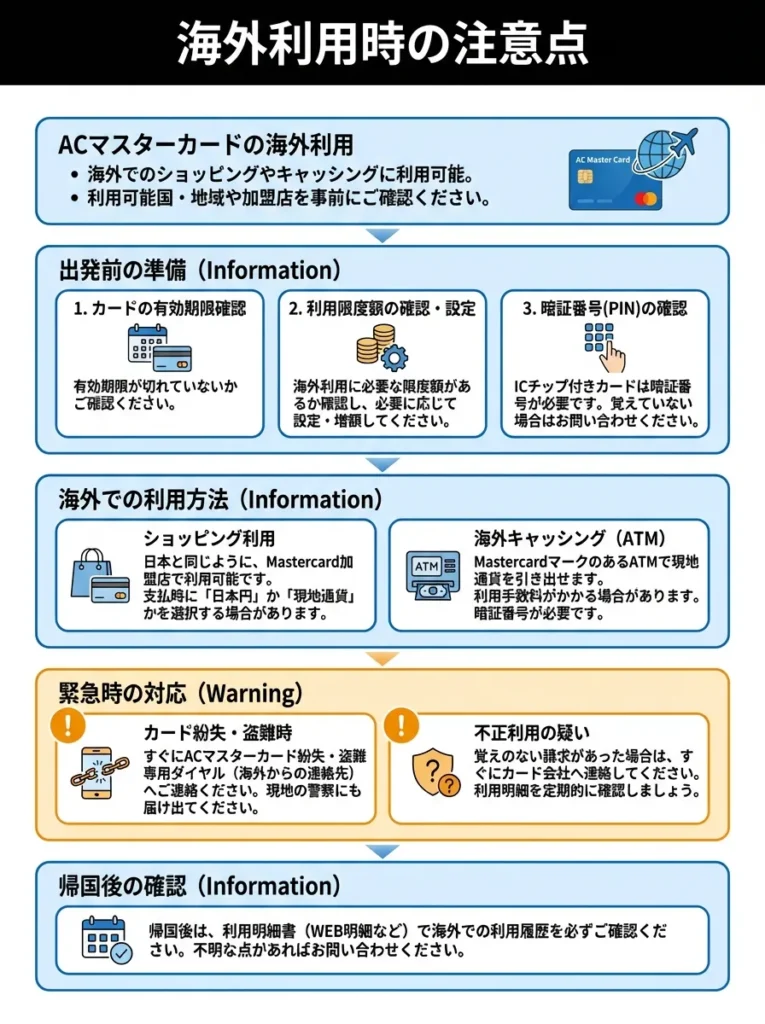

海外利用時の注意点

海外でACマスターカードを利用する際は、以下の点に注意が必要です。

- 事前に海外キャッシング枠の設定を確認する

- 2010年6月17日以前に契約した場合は、海外キャッシング利用申込書の提出が必要

- cirrusマークが付いているATMで利用可能

- 現地のATM手数料は別途かかる場合がある

- 利用限度額の範囲内でしか引き出せない

また、海外でのショッピング利用も可能ですが、リボ払いになるため手数料がかかります。できるだけ帰国後に繰り上げ返済することをおすすめします。

ACマスターカードに関するよくある質問

ACマスターカードについて、よく寄せられる質問とその回答をまとめました。利用を検討している方の疑問解消にお役立てください。

海外利用時は為替手数料を考慮し、実質的なコストを把握しましょう。

旅行先でのカードの受け入れ状況を事前に確認しておくと安心ね。

ACマスターカードは本当に闇金ではないのですか?

ACマスターカードは闇金ではありません。発行元のアコム株式会社は、金融庁に正式登録された貸金業者であり、関東財務局長第00022号として認可を受けています。

金融庁の登録貸金業者情報検索サービスで「アコム」と検索すれば、正式な登録情報を確認できます。

また、利息制限法と出資法を厳守しており、年10.0から14.6パーセントという法律の範囲内の手数料率を設定しています。闇金のような違法な高金利を請求されることはありません。

アコムは登録業者ですが、利用条件や手数料を必ず確認してください。

信頼できる情報源を使って、契約内容をしっかり理解することが大切よ。

リボ払い専用ですが一括払いはできませんか?

ACマスターカードは基本的にリボ払い専用ですが、毎月20日までに全額を繰り上げ返済すれば、実質的に一括払いと同じ使い方ができます。

繰り上げ返済の方法は、アコムの会員専用サイトからのインターネット返済、アコムのATM、提携ATM、銀行振込などがあります。

インターネット返済は24時間いつでも手数料無料で利用できるため、最もおすすめの方法です。給料日にすぐ返済する習慣をつければ、手数料をほとんどかけずに利用できます。

繰り上げ返済の期限を厳守しないと、一括払いのメリットが薄れます。

返済方法の選択肢が多いけれど、自分に合った方法を見極めることが大事よ。

審査に落ちた場合、再度申し込むことはできますか?

審査に落ちた場合でも、再度申し込むことは可能です。ただし、最低でも6ヶ月以上の期間を空けることをおすすめします。

信用情報機関には申し込み履歴が6ヶ月間記録されるため、短期間に複数回申し込むと「申し込みブラック」とみなされ、審査に通りにくくなります。

再度申し込む前に、前回審査に落ちた原因を分析し、改善することが重要です。収入を増やす、他社の借入を返済する、信用情報の回復を待つなど、状況を改善してから申し込みましょう。

再申し込み前に、信用情報を確認して潜在的な問題を把握しましょう。

自分の信用状況を見直すことで、次回のチャンスが広がるわね。

家族や職場にバレる可能性はありますか?

ACマスターカードは、プライバシーに配慮した仕組みになっており、家族や職場にバレる可能性は低いです。

カード券面にはアコムの社名が記載されておらず、原則として勤務先への在籍確認の電話もありません。利用明細もWeb確認にすれば、自宅に郵送物が届くこともありません。

ただし、完全にバレないとは言い切れません。カード申し込み時や契約時に自宅に書類が郵送される場合や、支払いを延滞すると督促の連絡が来る場合があります。

プライバシーを重視する方は、Web完結で申し込み、利用明細もWeb確認に設定し、きちんと返済を続けることが重要です。

プライバシー保護のため、申し込み時の書類送付先を慎重に選びましょう。

返済計画をしっかり立てないと、後々トラブルになることもあるから気をつけてね。

海外でも使えますか?

ACマスターカードは、Mastercardの加盟店であれば世界中どこでも使えます。また、cirrusマークが付いているATMであれば、海外でもキャッシングが可能です。

海外キャッシングを利用する場合は、事前にキャッシング枠の設定を確認しておきましょう。2010年6月17日以前に契約した方は、海外キャッシング利用申込書の提出が必要です。

海外でのショッピング利用には、Mastercardレートに1.62パーセントを上乗せした為替手数料がかかります。キャッシングには年3.0から18.0パーセントの金利手数料がかかりますが、帰国後すぐに繰り上げ返済すれば手数料を最小限に抑えられます。

ACマスターカードの闇金のまとめ

ACマスターカードは闇金ではなく、金融庁に正式登録された正規の金融商品です。アコム株式会社は関東財務局長第00022号として認可を受けており、利息制限法と出資法を厳守した健全な金融サービスを提供しています。

しかし、リボ払い専用という特殊な仕組みや年10.0から14.6パーセントという手数料率から、使い方を誤ると返済額が膨らむリスクがあることも事実です。

ACマスターカードのメリットは以下のとおりです。

- 年会費永年無料で維持費がかからない

- 最短20分で審査完了し即日発行が可能

- カード券面にアコムの表記がなく周囲にバレにくい

- 原則として勤務先への在籍確認の電話がない

- 独自の審査基準で銀行系より審査に通りやすい

一方、デメリットは以下のとおりです。

- リボ払い専用で自動的に手数料がかかる

- 手数料率が年10.0から14.6パーセントと高め

- ポイント還元率が0.25パーセントと低い

ACマスターカードは、即日発行が必要な方、他社の審査に落ちた方、海外キャッシングを活用したい方には非常に有用なカードです。

ただし、リボ払いの仕組みを十分に理解し、できるだけ早く繰り上げ返済することで手数料を抑える工夫が必要です。計画的に利用すれば、安全で便利な金融商品として活用できます。

審査に不安がある方は、アコムの公式サイトで3秒診断を利用して、事前に借入可能性を確認することをおすすめします。

海外キャッシングは金利が高いので、利用計画を立てておきましょう。

為替手数料だけでなく、ATM手数料も確認しておくと安心ね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております