・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

年会費無料で高還元率を誇るリクルートカードとJCB Card W。どちらも人気の高いクレジットカードですが、「どちらを選ぶべきか迷っている」という方も多いのではないでしょうか。この記事では、両カードの詳細な比較から効果的な選び方、さらには2枚持ち戦略まで、あなたのライフスタイルに合ったカードを見つけられるよう詳しく解説していきます。

結論から言うと、リクルートカードは「どこで使っても安定した1.2%還元を求める方」に、JCB Card Wは「特約店での高還元と多彩な特典を活用したい39歳以下の方」におすすめです。

しかし、年会費無料という共通点により、2枚持ちで使い分けることで最大限のメリットを享受できる組み合わせでもあります。

- 両カードの基本スペック詳細比較

- 還元率とポイント制度の違い

- 利用シーン別おすすめカード

- デメリットと注意点

- おすすめの2枚持ち戦略

この記事で比較するカード

実は、こちらのカードもおすすめです!

JCBやリクルートカードより、あなたに合っているカードがあるかもしれません

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

【基本スペックの徹底比較】リクルートカード vs JCB Card W

まず、両カードの基本的なスペックを詳しく比較してみましょう。年会費無料という共通点がありながら、還元率や申込条件、付帯サービスには大きな違いがあります。

特に注目すべきは、JCB Card Wの年齢制限とリクルートカードの安定した高還元率です。

| 項目 | リクルートカード | JCB CARD W |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| 基本還元率 | 1.2% | 1.0% |

| 最大還元率 | 4.2% ※1 | 10.5% ※2 |

| 申込条件 | 18歳以上(高校生除く) | 18歳以上39歳以下 |

| 国際ブランド | Visa・Mastercard・JCB | JCBのみ |

| 即日発行 | × | ○(最短5分) |

| ETCカード年会費 | 無料(発行手数料1,100円 ※3) | 無料 |

| 海外旅行保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) |

| 国内旅行保険 | 最高1,000万円(利用付帯) | × |

| 入会特典 | 最大8,000円分 ※4 | 最大24,000円分 |

※1 ポンパレモール利用時

※2 スターバックスカードオンライン入金・オートチャージ時

※3 リクルートカードのETCカード発行手数料は、JCBブランドの場合は無料、Visa・Mastercardブランドの場合は1,100円となります

※4 特典には条件があり、キャンペーン内容は時期により変動します。詳細は各カード公式サイトでご確認ください

基本スペックを比較すると、リクルートカードは安定した高還元率と年齢制限のない申込条件が魅力です。一方、JCB Card Wは39歳以下限定ながら、特約店での超高還元率と充実した入会特典が特徴となっています。

どちらも年会費無料でコストパフォーマンスに優れていることは共通点です。

ポイント以前に、

「通るカード」を選びたいなら

還元率が高くても、審査に落ちたら意味がありません。 ACマスターカードは、収入や勤続年数に不安がある方でも 申込み実績が多いカードです。

ACマスターカードを確認するポイント還元率とポイント制度の違い

カード選びは還元率だけでなく、利用シーンを考慮することが重要です。

特約店の利用頻度を見て、実際の還元をシミュレーションしてみるといいわね。

リクルートカード

| 項目 | 内容 |

|---|---|

| 基本還元率 | 1.2% |

| 特約店での還元率 | ・じゃらん:3.2%(予約2% + 決済1.2%) ・Hot Pepper Beauty:3.2% ・ポンパレモール:4.2% |

| メリット | ・どこで使っても確実に1.2%還元 ・電子マネーチャージでも1.2%還元 ・月間利用額に対してポイント付与(端数の無駄なし) |

| 貯まるポイント | リクルートポイント(Pontaポイント・dポイントに等価交換可能) |

リクルートカードのポイントは、特定のサービスでの利用が特にお得です。活用方法を考えると良いでしょう。

利用するお店やサービスを考えて、ポイントの使い道を見極めることが大切よ。

JCB Card W

| 項目 | 内容 |

|---|---|

| 基本還元率 | 1.0% |

| 特約店での還元率 | ・スターバックス:10.5% ・Amazon:2.0% ・セブン‐イレブン:2.0% ・楽天市場:2.5% |

| メリット | ・特約店での超高還元率(最大10.5%) ・OkiDokiランド経由でさらにポイントアップ ・特約店ラインナップが豊富 |

| 貯まるポイント | OkiDokiポイント(各種ポイントやマイルに交換可能) |

ポイント還元率では明確に特徴が分かれています。リクルートカードは「安定性重視」、JCB Card Wは「特約店活用による高還元率重視」という違いがあります。

年間利用額100万円で比較すると、リクルートカードは確実に12,000円分、JCB Card Wは特約店の利用比率により大きく変動します。

特定の店舗でのポイント還元率が高いので、利用先を考慮しましょう。

還元率だけでなく、特典の内容もしっかりチェックしてね。

年間獲得ポイントシミュレーション(年間利用額100万円の場合)

| 利用パターン | リクルートカード | JCB CARD W |

|---|---|---|

| すべて基本還元率で利用 | 12,000円分 | 10,000円分 |

| 特約店30万円 + その他70万円 | 12,600円分※ | 13,500円分※ |

| 特約店50万円 + その他50万円 | 15,000円分※ | 17,500円分※ |

※特約店利用時は各カードの平均的な特約店還元率で計算

【利用シーン別】リクルートカードとJCB Card Wのどちらがお得?

両カードの特徴を理解したところで、具体的な利用シーンごとにどちらがお得かを詳しく見ていきましょう。あなたの生活パターンに合わせて効果的なカードを選択する参考にしてください。

年間利用額に応じたカードの特典をしっかり比較することが重要です。

ポイントの貯まり方だけでなく、有効期限もチェックしておくと安心ね。

日常の買い物・食費

| 利用シーン | リクルートカード | JCB CARD W |

|---|---|---|

| スーパー・ドラッグストア | 常時 1.2%還元 | 1.0%(特約店以外) |

| 一般的なコンビニ | 常時 1.2%還元 | 1.0%(※セブン‐イレブンは2.0%) |

| ガソリンスタンド | 常時 1.2%還元 | 1.0% |

| その他すべての店舗 | 常時 1.2%還元 | 1.0% |

| セブン‐イレブン | 1.2% | 2.0% |

| Amazon(ネット通販) | 1.2% | 2.0% |

| その他特約店 | 1.2% | 最大10.5%(例:スターバックス) |

結論:特約店を意識せず安定した還元を求めるならリクルートカード、セブン‐イレブンやAmazonをよく利用するならJCB Card W

食費の支出を見直し、無駄な出費を減らすために、家計簿をつけることをお勧めします。

クレジットカードのポイントは、使いやすいお店で貯めるとお得なのよ。

固定費支払い(電気・ガス・携帯等)

推奨カード:リクルートカード

固定費支払いでは、特約店制度のないリクルートカードが圧倒的に有利です。毎月確実に1.2%の還元を受けられるため、年間で大きな差が生まれます。

| カード名 | 月間固定費 | 還元率 | 年間獲得ポイント |

|---|---|---|---|

リクルートカード | 30,000円 | 1.2% | 4,320円分 |

JCB CARD W | 30,000円 | 1.0% | 3,600円分 |

固定費の支払いには、還元率だけでなく利用可能な特典も確認することが大切です。

還元率が高いカードでも、利用できる店舗やサービスをチェックするのが大事よ。

旅行・宿泊予約

| 項目 | リクルートカード | JCB CARD W |

|---|---|---|

| 旅行予約サイトでの還元率 | じゃらん:3.2%(予約2%+決済1.2%) ※高還元プランで最大11.2% | 楽天トラベル:2.5% OkiDokiランド経由でさらにアップ可能 |

| その他特典 | Hot Pepper グルメ:人数×50P | 特約店利用でポイント増加(スタバ10.5%など) |

| おすすめユーザー | 国内旅行がメインの方 | 海外旅行や多様な予約サイトを利用する方 |

宿泊予約時には、キャンセルポリシーを必ず確認しましょう。

隠れた手数料に注意して、最終的な料金をしっかり把握することが大切よ。

電子マネー・キャッシュレス決済

推奨カード:リクルートカード

電子マネーチャージでポイントが貯まるのはリクルートカードの大きな特徴です。月間30,000円までの制限はありますが、ポイント二重取りも可能です。

リクルートカード対応電子マネー

- nanaco:1.2%還元

- 楽天Edy:1.2%還元

- モバイルSuica:1.2%還元

- SMART ICOCA:1.2%還元

※Visa・Mastercardブランドの場合。JCBブランドは一部制限あり

JCB Card W

電子マネーチャージは基本的にポイント付与対象外

還元率で迷うより、

「通る1枚」を先に

ポイント重視カードは審査通過後でも追加できます。 まずは原則在籍確認なし・最短発行の ACマスターカードで、確実にスタートしましょう。

ACマスターカードを申し込むリクルートカードとJCB Card W のデメリットと注意点

どちらも優秀なカードですが、それぞれにデメリットも存在します。「リクルートカード おすすめしない」「JCB Card W 使いにくい」といった検索がされる理由も含めて、正直にお伝えします。

リクルートカードのポイント利用先を事前に確認して、実際の価値を把握しましょう。

電子マネーの種類によって還元率が変わるから、使う前にチェックしてね。

リクルートカードのデメリット

| デメリット項目 | 内容 |

|---|---|

| ポイント利用先の限定 | リクルートポイントの直接利用先が少なく、Pontaポイントやdポイントへの交換が必要になる場合が多い |

| デザインの選択肢なし | 券面デザインは1種類のみ。個性やステータス感に欠ける |

| タッチ決済の制限 | Visa・Mastercardブランドはタッチ決済に非対応(JCBのみ対応) |

| 特約店の少なさ | ポイントアップ対象が「じゃらん」「Hot Pepper」などリクルート系サービスに限定される |

| ETCカード発行手数料 | Visa・MastercardブランドではETCカード発行時に1,100円(税込)の手数料が必要 |

ポイントの利用先を事前に確認し、無駄なく活用することが重要です。

使いたいポイントがあるか、事前に調べておくと良いわね。

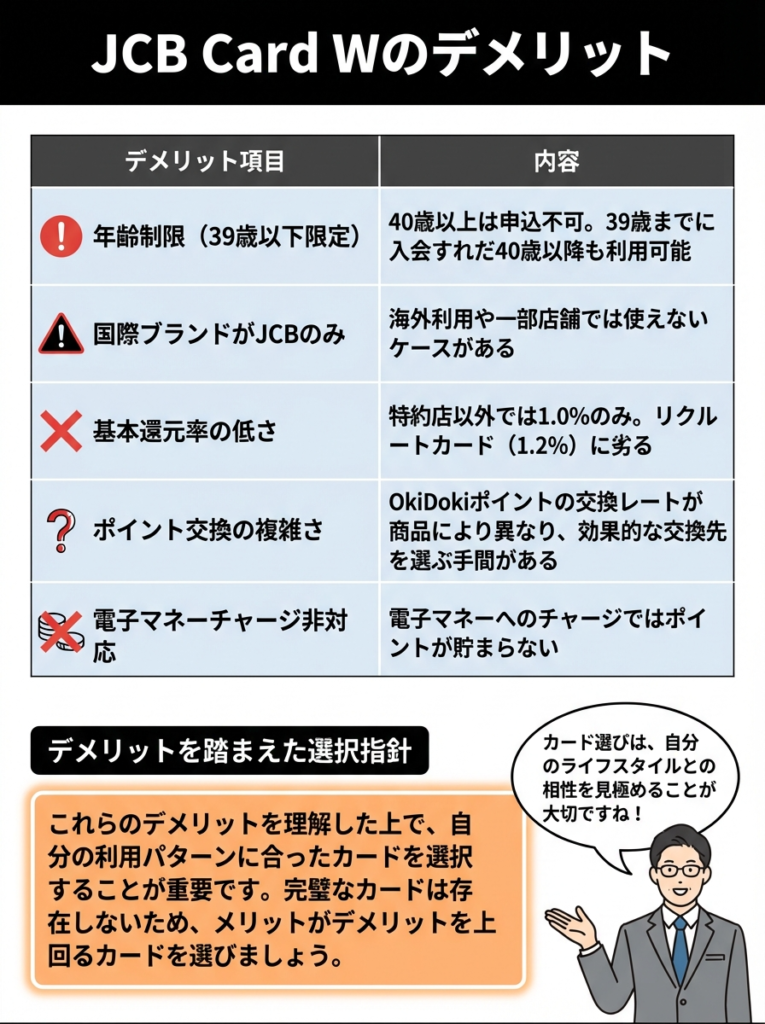

JCB Card Wのデメリット

| デメリット項目 | 内容 |

|---|---|

| 年齢制限(39歳以下限定) | 40歳以上は申込不可。ただし39歳までに入会すれば40歳以降も利用可能 |

| 国際ブランドがJCBのみ | 海外利用や一部店舗では使えないケースがある |

| 基本還元率の低さ | 特約店以外では1.0%のみ。リクルートカード(1.2%)に劣る |

| ポイント交換の複雑さ | OkiDokiポイントの交換レートが商品により異なり、効果的な交換先を選ぶ手間がある |

| 電子マネーチャージ非対応 | 電子マネーへのチャージではポイントが貯まらない |

デメリットを踏まえた選択指針

これらのデメリットを理解した上で、自分の利用パターンに合ったカードを選択することが重要です。完璧なカードは存在しないため、メリットがデメリットを上回るカードを選びましょう。

リクルートカードとJCB Card Wであなたにおすすめなのはどっち?

これまでの比較を踏まえて、それぞれのカードがどのような方におすすめかを明確にしましょう。あなたのライフスタイルや利用パターンに合わせて判断してください。

年齢制限があるため、若いうちからの利用を検討しましょう。

利用条件をよく理解して、将来使えるか考えておくのが大切よ。

リクルートカードがおすすめの人

| おすすめタイプ | 詳細内容 |

|---|---|

| シンプル高還元派 | どこで使っても確実に1.2%還元。特約店を意識せずシンプルに使いたい方 |

| 固定費メイン利用者 | 電気・ガス・携帯料金などの固定費支払いにカードを活用する方 |

| 電子マネーユーザー | nanaco、楽天Edy、Suicaなど電子マネーへのチャージを頻繁に利用する方 |

| リクルートサービス利用者 | じゃらん・Hot Pepper Beautyを定期的に利用してポイントを最大化したい方 |

| 40歳以上の方 | JCB CARD Wの年齢制限(39歳以下)に該当せず申込可能な方 |

| 国内旅行好き | 国内旅行保険が付帯し、じゃらん予約で最大11.2%還元を活用したい方 |

リクルートカードはポイントの使い道が多様ですが、利用範囲を事前に確認してください。

還元ポイントの有効期限をチェックするのが大切よ。使い忘れに気をつけてね。

JCB Card Wがおすすめの人

| おすすめタイプ | 詳細内容 |

|---|---|

| 特約店活用派 | スターバックス(10.5%)、Amazon(2%)、セブン‐イレブン(2%)など特約店をよく利用する方 |

| ネットショッピング重視 | Amazon・楽天市場などオンラインショッピングを中心に利用する方 |

| 39歳以下の若年層 | 年齢制限(39歳以下)をクリアし、長期利用を検討している方 |

| 即日発行希望者 | 最短5分での即日発行を活用したい方 |

| 多彩な特典重視 | 入会特典やキャンペーンを積極的に利用したい方 |

| 海外利用予定者 | 海外ショッピングや旅行利用を想定している方(海外旅行保険も充実) |

選択の最終ポイント

- 安定重視なら:リクルートカード(確実な1.2%還元)

- 特約店活用なら:JCB Card W(最大10.5%還元)

- 迷ったら:年会費無料なので両方発行して使い分け

おすすめの2枚持ち戦略

年会費無料同士の組み合わせのため、リクルートカードとJCB Card Wの2枚持ちがおすすめです。それぞれの長所を活かした使い分けにより、年間で数万円相当のポイント化が可能です。

>クレジットカードおすすめの2枚を見る

特約店の利用頻度を分析し、最大限のメリットを引き出すことが重要です。

特約店以外の利用時の還元率も見逃さないでね。お得な使い方があるのよ。

効果的な使い分け戦略

| 担当分野 | リクルートカード | JCB CARD W |

|---|---|---|

| 公共料金 | 電気・ガス・水道料金 | – |

| 通信費 | 携帯電話料金 | – |

| 電子マネー | nanaco、楽天Edy、Suicaなどチャージ | -(非対応) |

| 旅行予約 | じゃらん予約(最大11.2%還元) | 楽天市場経由やOkiDokiランド経由で利用可 |

| 美容・グルメ | Hot Pepper Beauty、Hot Pepper グルメ | – |

| 日常利用(汎用) | どこでも1.2%還元 | 基本1.0%還元 |

| 特約店 | – | スターバックス(10.5%) Amazon(2%) セブン‐イレブン(2%) 楽天市場(2.5%) |

| キャンペーン | – | 入会特典・期間限定キャンペーンが豊富 |

2枚持ちのメリット

- ポイント最大化:各分野で最高還元率を実現

- リスク分散:1枚が使えない時のバックアップ

- 国際ブランド分散:JCB + Visa/Mastercard

- 特典の幅拡大:両方の入会特典を獲得

- 利用限度額拡張:実質的な限度額アップ

2枚持ちの注意点

- 管理の手間:2枚分の明細・支払管理

- 使い分けの複雑さ:効果的なカード選択の判断

- ポイント分散:異なるポイント制度

- 審査への影響:一度に複数申込は避ける

- 不正利用リスク:複数カードのセキュリティ管理

各カードの特典を最大限に活かすため、使い分けを明確に定義しましょう。

利用目的に応じたカード選びが、無駄な出費を減らすポイントよ。

2枚持ち年間獲得ポイントシミュレーション

一般的な家庭の支出パターンで2枚持ち戦略を実行した場合の年間獲得ポイント例

| 支出項目 | 年間金額 | 使用カード | 還元率 | 獲得ポイント |

|---|---|---|---|---|

| 固定費・日用品 | 600,000円 | リクルートカード | 1.2% | 7,200円分 |

| Amazon・ネット通販 | 200,000円 | JCB CARD W | 2.0% | 4,000円分 |

| スターバックス | 50,000円 | JCB CARD W | 10.5% | 5,250円分 |

| セブン‐イレブン | 100,000円 | JCB CARD W | 2.0% | 2,000円分 |

| 電子マネーチャージ | 360,000円 | リクルートカード | 1.2% | 4,320円分 |

| 合計 | 1,310,000円 | – | 1.74% | 22,770円分 |

※電子マネーチャージは月30,000円上限を考慮して計算

比較:1枚のみ(リクルートカード1.2%)で全額利用した場合は年間15,720円分。 2枚持ち戦略により、このケースでは年間約7,050円分お得になる計算です。(※実際の獲得ポイントは利用金額・利用店舗により異なります)

最新の入会キャンペーン情報

両カードとも魅力的な入会キャンペーンを実施中です。タイミングを狙って申し込むことで、さらにお得にカードライフをスタートできます。

支出項目ごとの還元率を細かく分析し、効果的なカードを選ぶことが重要です。

カードの特典がライフスタイルに合っているか、しっかり見直すことが大切よ。

リクルートカード キャンペーン

| 項目 | 内容 |

|---|---|

| キャンペーン内容 | 最大8,000円分※プレゼント (週末限定で最大10,000円分になることも) |

| 特典内訳 | ・新規入会特典:1,000円分 ・初回利用特典:1,000円分 ・携帯電話料金決済特典:4,000円分 ・期間限定増額:最大+2,000円分 |

| 特典の種類 | リクルート期間限定ポイント |

| 受取方法 | マイページにログインし、「特典受け取り」ボタンをクリック |

| 受取期限 | カード発行日から発行翌月末まで |

※特典には条件があります。最新のキャンペーン情報は公式サイトでご確認ください。

JCB Card W キャンペーン

| 項目 | 内容 |

|---|---|

| キャンペーン内容 | 最大24,000円相当プレゼント |

| 特典内訳 | ・Amazon.co.jp利用分:最大12,000円キャッシュバック ・Apple Pay / Google Pay利用分:最大3,000円キャッシュバック ・家族カード入会:最大4,000円キャッシュバック ・友達紹介:最大5,000円キャッシュバック |

| キャンペーン期間 | 2025年7月1日〜2025年9月30日 |

| 適用条件 | 期間中の新規入会+各条件達成 |

| 特典形式 | キャッシュバック |

詳細な条件や最新情報はJCB公式サイトでご確認ください

キャンペーン活用のコツ

- 両カードとも年会費無料なので、キャンペーン目当ての発行もあり

- リクルートカードは週末限定で増額されることがあるため、SNS等で情報収集

- JCB Card Wは条件達成に数ヶ月かかるため、余裕をもって申し込み

- 2枚同時申込は避け、1〜3ヶ月程度の間隔を空けることを推奨

よくある質問

どちらか1枚だけ選ぶとしたらどちらがおすすめ?

| 利用スタイル | おすすめカード | 理由 |

|---|---|---|

| 年間利用額100万円以下で特約店をあまり利用しない方 | リクルートカード | 常時1.2%還元で、どこで使っても安定してポイントが貯まる。シンプルに固定費や日常利用中心の方に有利。 |

| 39歳以下でAmazonやスタバをよく利用する方 | JCB CARD W | Amazon2%、スタバ10.5%など特約店での高還元により、リクルートカードよりトータルでお得になる可能性が高い。 |

利用スタイルに応じて、特約店の有無をしっかり確認すべきです。

カードの特典だけでなく、利用するシーンを考えることが大切なのよ。

2枚持ちする場合、どちらをメインカードにすべき?

基本的にはリクルートカードをメインカードにすることをおすすめします。理由は以下の通りです。

- どこで使っても1.2%の安定した還元率

- 年齢制限がなく長期利用可能

- 固定費支払いで威力を発揮

JCB Card Wは特約店利用時のサブカードとして活用しましょう。

リクルートカードの利用シーンを見極め、他カードとの補完性を考慮しましょう。

還元率だけでなく、特典やサービス内容をしっかり比較してね。

審査はどちらが申込み条件が幅広い?

どちらも比較的審査の申込み条件が幅広いカードですが、リクルートカードの方がやや審査基準が緩やかとされています。

- リクルートカード:三菱UFJニコス・JCBが発行、年齢制限なし

- JCB Card W:JCBプロパーカード、39歳以下限定

初回申込でクレヒスを築きたい方はリクルートカードから始めることをおすすめします。

ポイントの有効期限はありますか?

| カード名 | ポイント有効期限 | 備考 |

|---|---|---|

リクルートカード | 最後にポイントを獲得した日から 12ヶ月 | 利用が続いていれば延長される(実質的に利用継続で無期限も可能) |

JCB CARD W | 獲得から 2年間 | ポイントをまとめて交換しやすく、長期保有に向いている |

どちらも定期的にカードを利用していれば実質無期限で利用できます。リクルートカードの方がやや短いですが、月1回程度の利用があれば問題ありません。

有効期限が異なるポイントを比較し、戦略的に利用しましょう。

ポイントの失効日をカレンダーに記入しておくと、安心ですわね。

家族カードも同じ還元率で利用できますか?

はい、両カードとも家族カードでも本会員と同じ還元率でポイントが貯まります。

- 家族カードの年会費:両方とも無料

- ポイント合算:家族分も本会員のポイントに合算

- 特約店優遇:家族カードでも適用

家族全体でポイントを効率的に貯めたい方にもおすすめです。

まとめ:あなたにとって効果的な選択は?

リクルートカードとJCB Card Wの徹底比較を通して、それぞれに明確な特色があることが分かりました。完璧なクレジットカードは存在しませんが、あなたのライフスタイルに合ったカードを選択することで、年間で数万円相当のポイントを効率的に獲得できます。

| 戦略タイプ | おすすめカード | 特徴・メリット |

|---|---|---|

| 安定派の選択 | リクルートカード | どこでも確実に1.2%還元。シンプルで管理しやすい |

| 特約店活用派の選択 | JCB CARD W | Amazon・スタバ・セブンで高還元。最大10.5%還元も可能 |

| 効率派の選択 | リクルートカード+JCB CARD W(2枚持ち)  | 年会費無料で維持コストゼロ。シーンごとに効果的なカードを使い分けられる |

| 最終的な推奨戦略 | まずはリクルートカード →  後からJCB CARD W追加  | ・リクルートカードで安定還元&クレヒス構築 ・JCB CARD Wを追加して特約店で最大限メリット ・入会キャンペーンで数万円相当のポイント獲得も可能 |

※各カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。

家族カードの利用状況を把握し、効率的にポイントを管理しましょう。

家族全員での利用状況を見て、特約店を上手に活用するのが大事よ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております