・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

ACマスターカードの審査に落ちてしまった場合、その原因を理解することで今後の改善につながります。審査に落ちることは決して恥ずかしいことではなく、適切な対処を行えば、次回以降の審査に通る可能性を高めるための改善策を講じることができます。

ACマスターカードの詳細はこちら

この記事では、ACマスターカード審査落ちの具体的な原因から、代替となるクレジットカードや消費者金融の選択肢、再申込みの戦略まで包括的に解説します。

話題になっている実際の体験談も交えながら、あなたの状況に最適な解決策を見つけていただけるよう詳しく説明していきます。

ACマスターカードは消費者金融のアコムが発行するクレジットカードで、他社カードと比較して独自の審査基準を持っていますが、一定の審査基準は存在します。審査に落ちた原因を正確に把握し、適切な改善策を講じることが、今後のクレジットカード取得成功の鍵となります。

ACマスターカードになぜ審査落ちしてしまったのか知りたい方は以下の診断を使ってみてくださいね。

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

ACマスターカードの審査に落ちる主な原因を徹底分析

ACマスターカードの審査に落ちる原因は多岐にわたりますが、大きく分けて「収入・雇用関連」「信用情報関連」「申込み内容関連」の3つのカテゴリーに分類できます。これらの原因を正確に理解することで、自分がなぜ審査に落ちたのかを客観的に分析できるようになります。

審査基準は公開されていませんが、過去の事例や業界の傾向から推察できる主要な落選理由があります。以下の原因に一つでも該当する場合、審査落ちのリスクが高まる傾向があります。特に複数の要因が重複している場合は、審査通過が非常に困難になる可能性があります。

まずは以下の表で、ACマスターカード審査落ちの主要な原因とその対処法を確認してみましょう。自分の状況と照らし合わせることで、具体的な改善点が見えてきます。

| 原因カテゴリー | 具体的な原因 | 重要度 | 改善可能性 |

|---|---|---|---|

| 収入・雇用 | 年収が低すぎる(150万円未満) | 高 | 中 |

| 収入・雇用 | 勤続年数が短い(6ヶ月未満) | 高 | 高 |

| 信用情報 | 他社借入れが年収の1/3を超過 | 高 | 高 |

| 信用情報 | 過去の延滞・債務整理歴 | 高 | 低 |

| 申込み内容 | 複数社同時申込み | 中 | 高 |

| 申込み内容 | 虚偽申告・記入ミス | 中 | 高 |

独自審査基準の内容を詳細に理解してから申し込みましょう。

総量規制の影響を考慮して、必要以上の借入れは避けるべきよ。

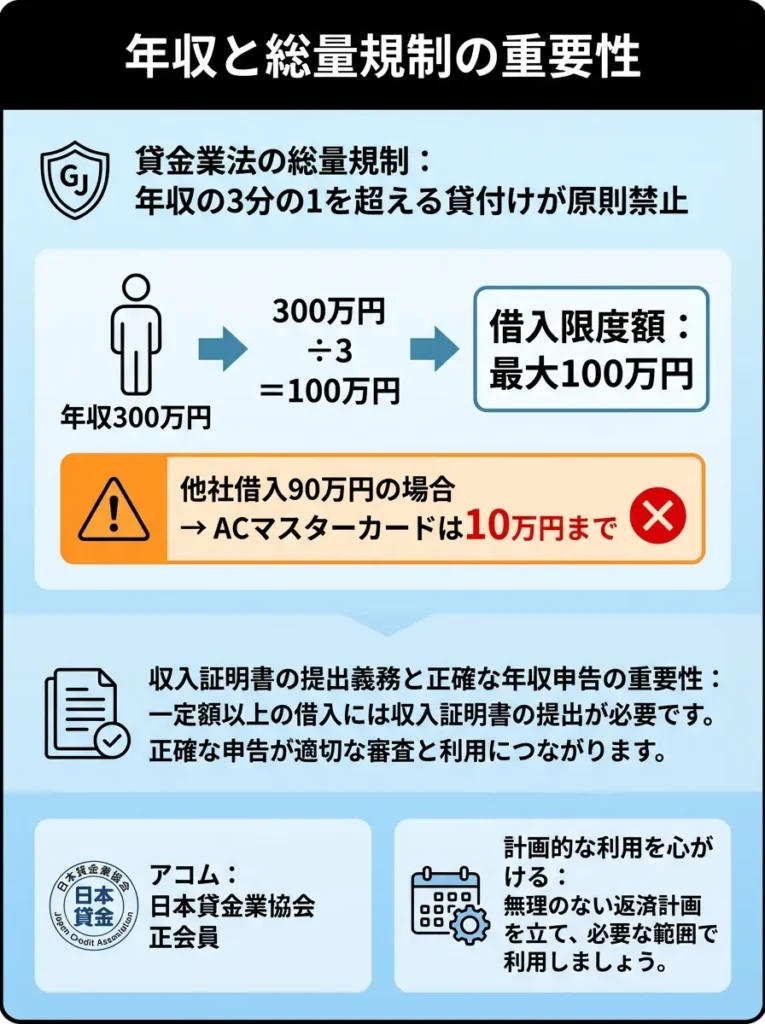

年収と総量規制の重要性

過度な借入れから消費者の皆さまを守るために、年収などを基準に、その3分の1を超える貸付けが原則禁止されています(総量規制)。貸金業法では、総量規制により年収の3分の1を超える貸付けが原則禁止されています。例えば、年収300万円の方が貸金業者から借入れできる合計額は、最大で100万円となります。

ACマスターカードはクレジットカードでありながら、アコムという消費者金融が発行しているため、貸金業法の総量規制が適用されます。これは年収の3分の1を超える貸付けができないという法的制限で、他社からの借入れも合算して計算されます。

例えば年収300万円の方の場合、他社借入れと合わせて100万円までしか借りることができません。すでに他社で90万円借りている場合、ACマスターカードでは10万円までしか融資を受けることができず、それを超える希望額での申込みは確実に審査落ちとなります。

また、年収証明書の提出が必要になるケースもあり、申告年収と実際の年収に大きな乖離がある場合は、虚偽申告として審査に落ちる原因となります。正確な年収の申告が審査通過の第一歩です。

アコムは日本貸金業協会の正会員であり、貸金業法に基づいて適切に運営されています。

年収に基づく借入限度額を理解し、計画的な利用を心がけるべきです。

総量規制は守るべきルールだけど、返済計画も大事なのよね。総量規制が守られているか心配な方は以下のチェックツールを利用してみてくださいね。

過去のアコム利用トラブル

過去にアコムのサービス(カードローンを含む)を利用して延滞や強制解約などのトラブルを起こした経験がある場合、社内ブラックとして記録されている可能性があります。この情報は信用情報機関の記録が消えた後も、アコム社内で半永久的に保管されるため、審査通過は極めて困難になります。

過去のトラブルを正直に申告することで信頼を得られる場合があります。

信用情報の改善には時間がかかるから、計画的に行動することが大切よ。

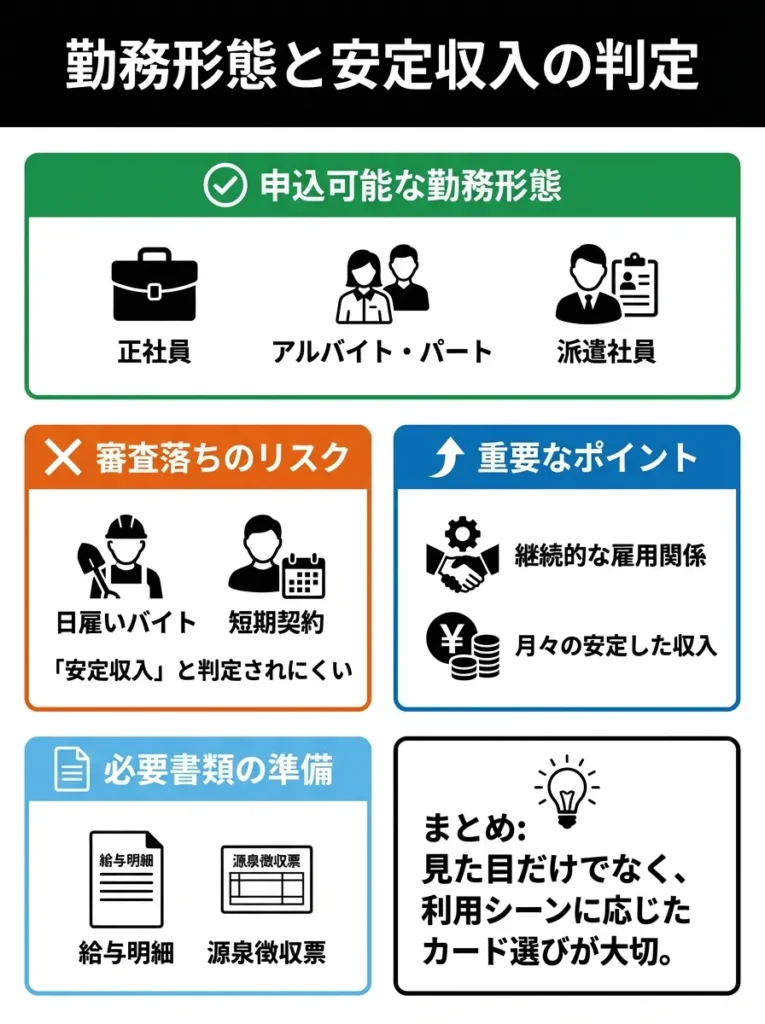

勤務形態と安定収入の判定

ACマスターカードでは正社員だけでなく、アルバイト・パート・派遣社員でも申込み可能ですが、収入の安定性が重視されます。特に日雇いバイトや短期契約での収入は「安定収入」と判定されにくく、審査落ちの原因となることがあります。継続的な雇用関係と月々の安定した収入があることが重要です。

収入の安定性を証明するために、給与明細や源泉徴収票を用意しておくべきです。

安定収入だけでなく、勤続年数も審査に影響するから、長く働くことを考えるといいわね。

信用情報に記載される異動情報

クレジットカードやローンの支払いで61日以上の延滞、債務整理、強制解約などを経験した場合、信用情報に「異動情報」として記録されます。

この記録がある限り、ACマスターカードを含むほとんどの金融商品の審査に通ることは困難です。異動情報は完済から5年間記録され続けます。

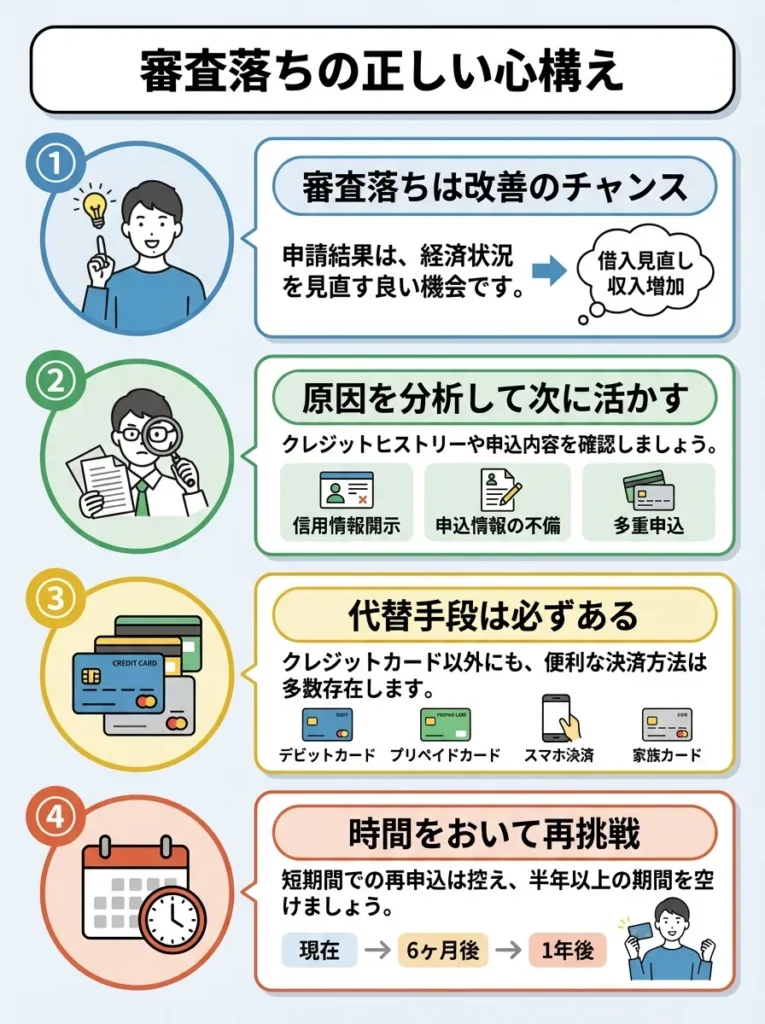

ACマスターカードの審査落ちは恥ずかしいことではない!正しい理解と心構え

ACマスターカードの審査に落ちた経験を「恥ずかしい」と感じる方は多いですが、これは全く恥じる必要のないことです。クレジットカードの審査は複数の要因が複雑に絡み合って決定されるもので、一度の審査結果が個人の価値や信用力を完全に表すものではありません。

実際に、大手企業に勤務する高年収の方でも、他社借入れの状況や信用情報の履歴によっては審査に落ちることがあります。また、申込みのタイミングや記入内容の些細なミスが原因で審査に落ちるケースも少なくありません。重要なのは、落ちた原因を客観的に分析し、改善できる点を見つけることです。

以下では、審査落ち後の正しい心構えと、今後取るべき行動について詳しく解説します。感情的にならずに冷静に状況を把握することが、次回の審査成功につながる第一歩となります。

異動情報は早期に改善策を講じないと、信用回復が遅れます。

クレジットカードの使い方を見直すことが、信用回復の第一歩なのよ。

正しい心構え

- 審査落ちは改善のチャンス

- 原因を分析して次に活かす

- 代替手段は必ずある

- 時間をかけて改善していく

信用情報を定期的にチェックし、問題点を早期に発見することが重要です。

審査落ちの原因をしっかり理解して、次回に生かすことが大切なのよ。

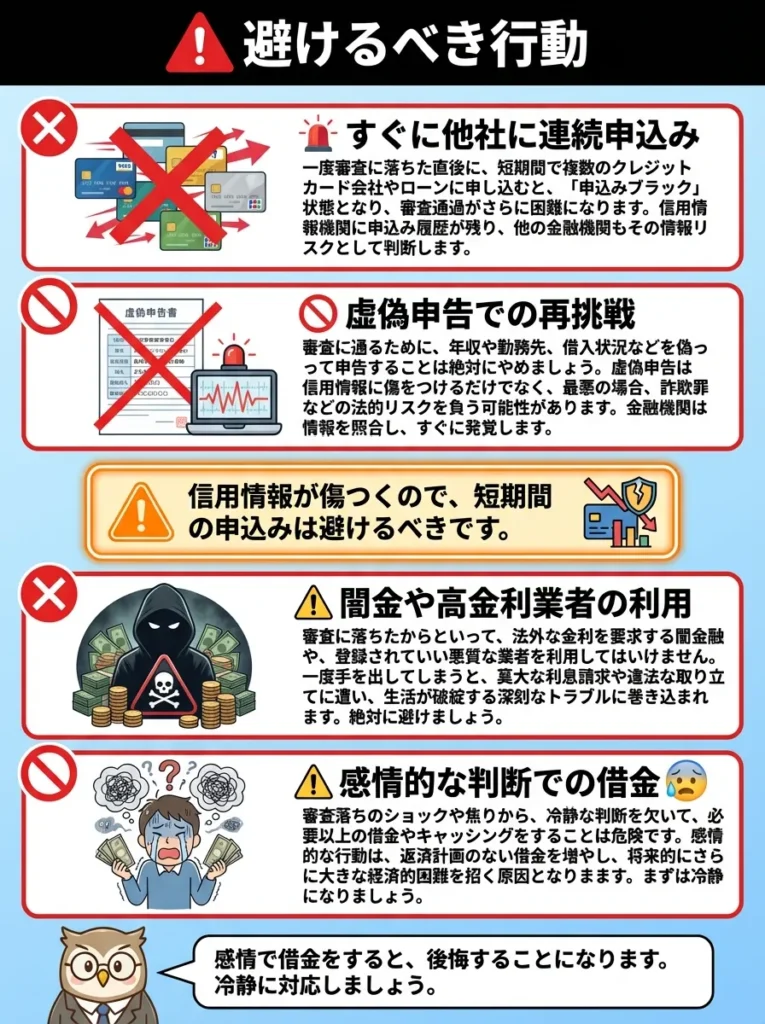

避けるべき行動

- すぐに他社に連続申込み

- 虚偽申告での再挑戦

- 闇金や高金利業者の利用

- 感情的な判断での借金

信用情報が傷つくので、短期間の申込みは避けるべきです。

感情で借金をすると、後悔することも多いから注意が必要よ。

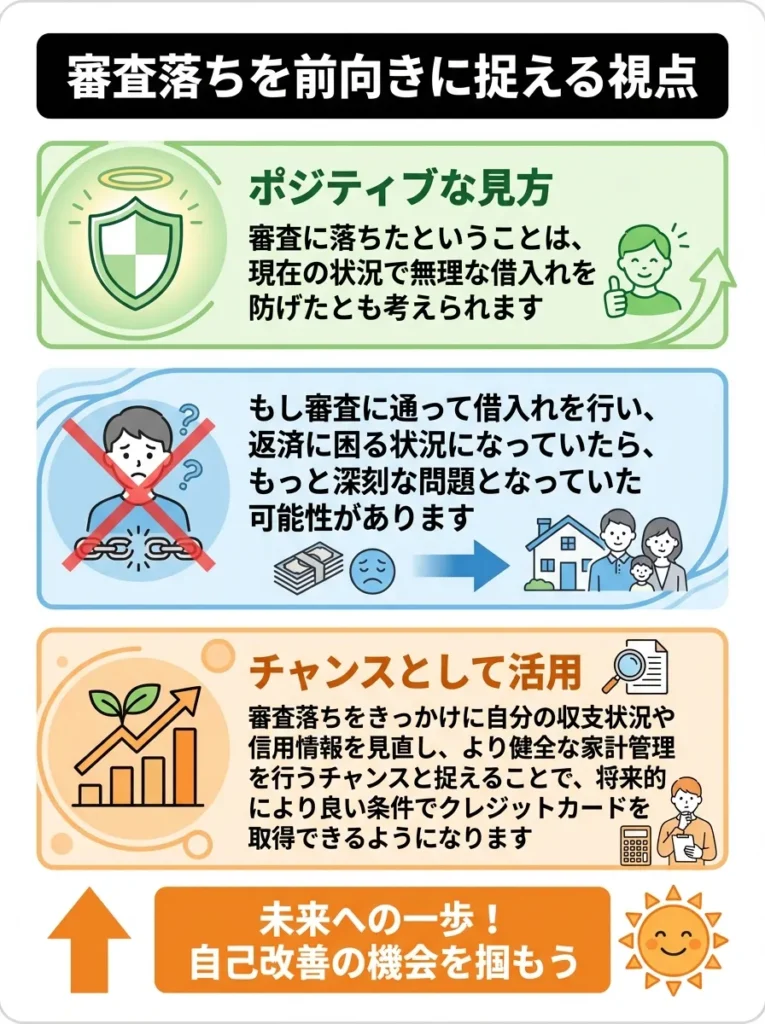

審査落ちを前向きに捉える視点

審査に落ちたということは、現在の状況で無理な借入れを防げたとも考えられます。もし審査に通って借入れを行い、返済に困る状況になっていたら、もっと深刻な問題となっていた可能性があります。

審査落ちをきっかけに自分の収支状況や信用情報を見直し、より健全な家計管理を行うチャンスと捉えることで、将来的により良い条件でクレジットカードを取得できるようになります。

ACマスターカードをはじめとするカード各社の審査基準

ACマスターカードの審査に落ちた場合でも、審査基準の異なる他社のクレジットカードや金融商品であれば、審査に通る可能性があります。

ただし、「審査に通りやすい」といってもそれぞれに固有の条件や特徴があります。金利や限度額、サービス内容などを総合的に比較検討し、自分の状況に最も適した選択肢を選ぶことが重要です。また、代替手段を検討する際は、返済能力を超える借入れは絶対に避ける必要があります。

以下では、ACマスターカードと比較して審査通過率が高いとされる金融商品を、特徴や注意点とともに詳しく紹介します。

それぞれの商品には異なるメリット・デメリットがあるため、慎重に検討してください。

信用情報を定期的に確認し、問題点を早期に把握することが大切です。

収支改善だけでなく、信用スコアの向上も意識して行動することが大切なのよ。ACマスターカードの代替カードを知りたい方は以下の診断ツールも利用してみてくださいね。

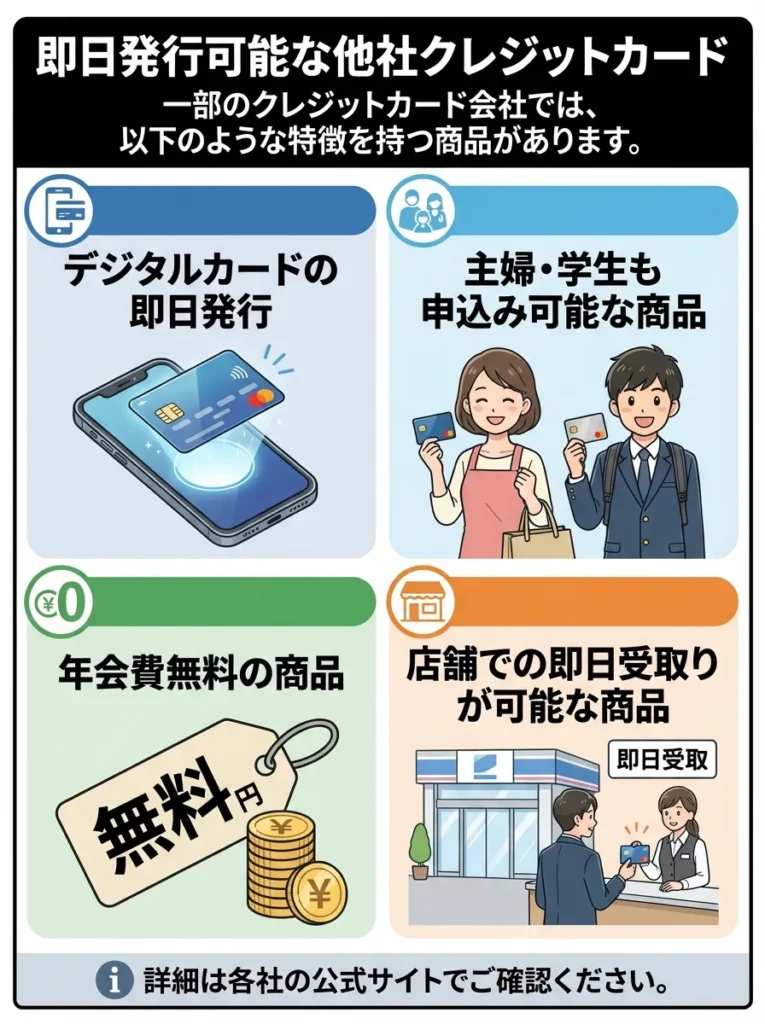

即日発行可能な他社クレジットカード

一部のクレジットカード会社では、以下のような特徴を持つ商品があります。

- デジタルカードの即日発行

- 主婦・学生も申込み可能な商品

- 年会費無料の商品

- 店舗での即日受取りが可能な商品

詳細は各社の公式サイトでご確認ください。

セゾンカード系

- デジタルカード即日発行

- 主婦・学生も申込み可能

- 年会費無料

セゾンカードインターナショナル

ETCカードも家族カードも無料で発行可能。

JAL・ANAマイルへの交換も可能です。

家族カード:無料

ETCカード:無料

海外旅行保険:-

ショッピング保険:-

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍!

- アンケートに回答したりクエストにチャレンジするとプレゼントに応募できる

- 毎週木曜日、全国のTOHOシネマズで好きな映画を1,200円で鑑賞できる

- カード不正利用補償(オンライン・プロテクション)

- セゾンカード会員 レンタカーマルトクプラン

- セゾンカードの支払いで国内外のパッケージツアーが最大8%割引

- コンサート、演劇、スポーツ、イベントなどチケット先行予約や優待割引

セゾンパール・アメックス®

完全ナンバーレスで安心・安全なカードライフを。

ポイントは有効期限なしで安心して貯められます。

2年目以降:1,100円(税込)

※前年に1円以上の利用で翌年度も無料

デジタルカード:作成不可

※QUICPay利用時最大2.0%

海外旅行保険:なし

ショッピング保険:なし

通常カード:最短3営業日程度で発行

- QUICPay利用で永久不滅ポイントが最大2%相当還元

- 完全ナンバーレスに対応

- 新規入会で永久不滅ポイントを最大8,000円相当プレゼント

セゾンローズゴールド・アメックス

充実の旅行保険とローズゴールド会員限定特典をご利用いただけます。

全国の人気店舗やオンラインショップでお得な優待を受けられます。

※年間1回(1円)以上のカード利用で翌年度年会費無料

※本会員様が無料期間中は年会費無料

※最大5枚まで発行可能

海外旅行保険:最高5,000万円

ショッピング保険:年間最高200万円

- ローズゴールド会員限定の特典や優待が利用できる

- 海外加盟店の利用でポイント2倍

- セゾンポイントモールの経由でポイント最大30倍

- 全国の人気店舗やオンラインショップで優待を受けられる

- ABEMAプレミアムの利用が1ヶ月無料

- 格安保険のSuper Value Plusに加入できる

エポスカード

- マルイ店舗で即日受取り

- 審査基準が独特

- 豊富な優待特典

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

即日発行のカードでも、金利や手数料をしっかり確認してください。

デジタルカードは便利だけど、利用限度額や特典内容も忘れずに確認してね。

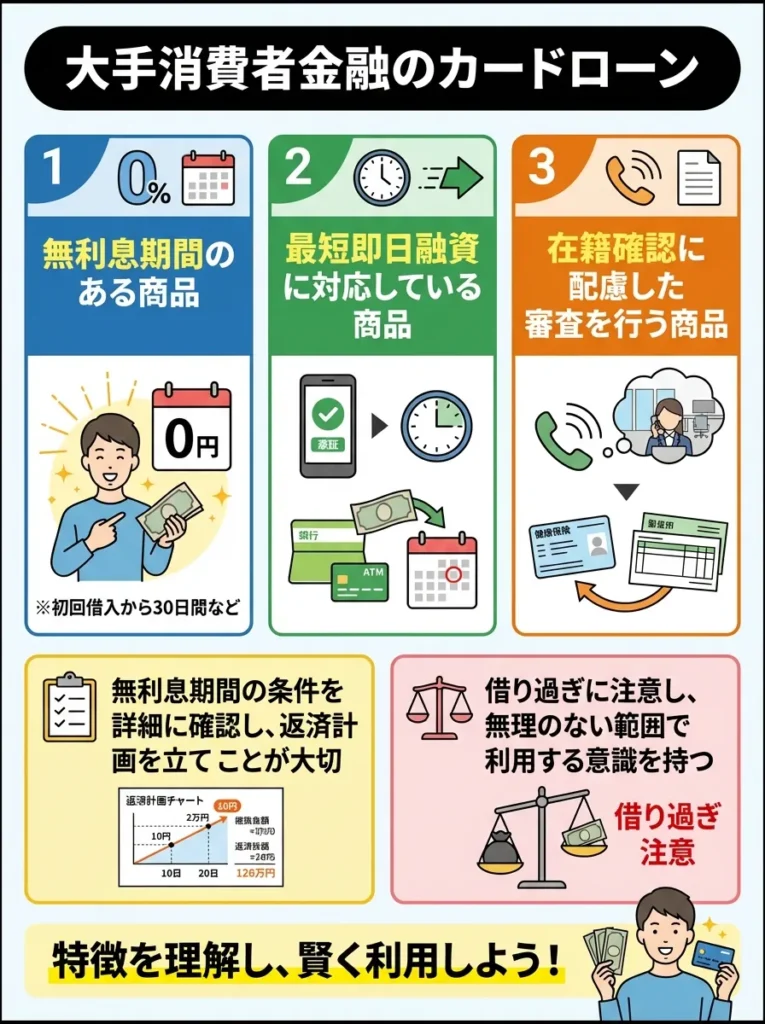

大手消費者金融のカードローン

他の大手消費者金融では、以下のような特徴を持つ商品があります。

- 無利息期間のある商品

- 最短即日融資に対応している商品

- 在籍確認に配慮した審査を行う商品

詳細は各社の公式サイトでご確認ください。

無利息期間の条件を詳細に確認し、返済計画を立てることが大切です。

即日融資を求めるときは、審査のスピードだけでなく、金利も気にするべきよ。

銀行系デビットカード・プリペイドカード

審査なしで利用できる決済手段として、デビットカードやプリペイドカードも有効な選択肢です。これらは借入れではなく、自分の口座残高や事前チャージ金額の範囲内で利用するため、信用情報に関係なく取得できます。

三菱UFJ-VISAデビット

キャッシュバック0.2%

Visaデビットカード

年会費永年無料で0.2%自動キャッシュバック!

Apple Pay・Google Pay・Samsung Walletにも対応しています。

※屋号つき口座での申し込みは不可

家族カード:-

ETCカード:-

海外旅行保険:-

ショッピング保険:最大100万円

- カード利用額に対し、0.2%が自動キャッシュバック

デビットカードは即時引き落としですが、残高不足に注意が必要です。

利用目的に応じて、チャージ金額を計画することが大切なのよ。

注意事項

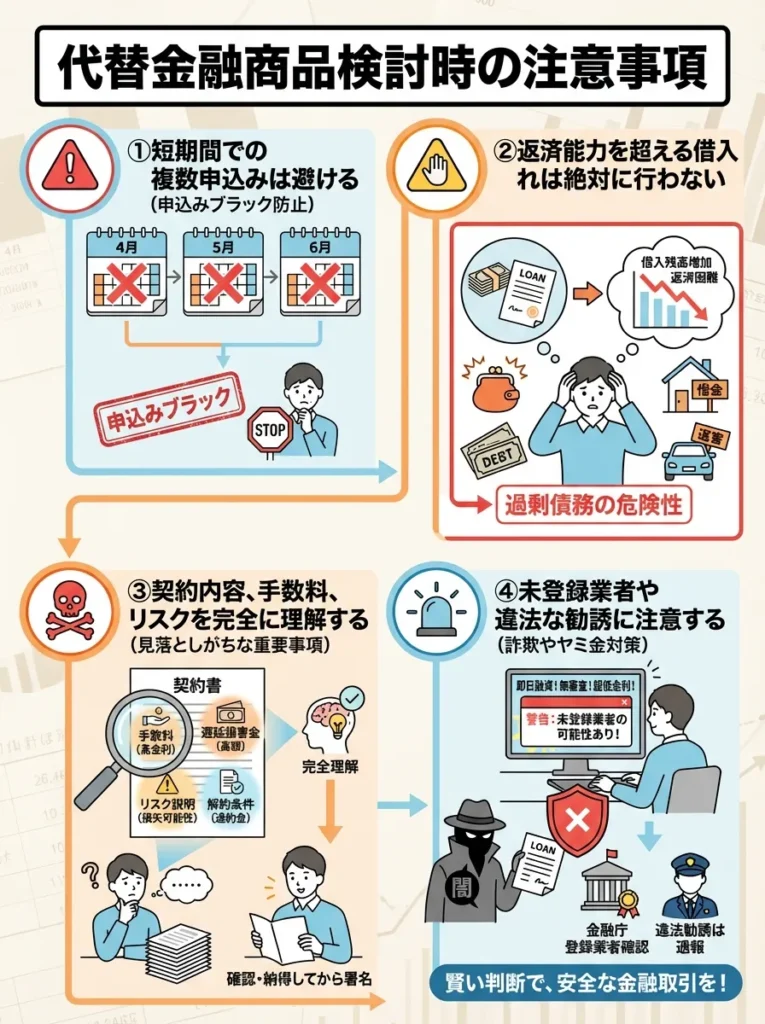

代替金融商品を検討する際は、以下の点に十分注意してください。

- 短期間での複数申込みは避ける(申込みブラック防止)

- 返済能力を超える借入れは絶対に行わない

- 違法業者(闇金)には絶対に近づかない

- 金利や手数料を必ず確認してから契約

知恵袋で話題の審査落ち体験談と学べること

Yahoo!知恵袋やその他のQ&Aサイトには、ACマスターカード審査に落ちた方々の生の体験談が数多く投稿されています。これらの実際の経験談からは、审査落ちの具体的な原因や、その後の対処方法について貴重な情報を得ることができます。

特に注目すべきは、同じような状況の方がどのような代替手段を選択し、最終的にどのような結果を得たかという点です。個人の体験談は公式情報では得られないリアルな情報を含んでおり、自分の状況と似たケースを見つけることで、効果的な対処法のヒントを得ることができます。

以下では、知恵袋で特に参考になる体験談のパターンを分類し、それぞれから学べる教訓を詳しく解説します。これらの事例を参考に、自分に最適な行動計画を立てていきましょう。

返済計画を立てる際、将来の収入変動も考慮しましょう。

契約前に、契約内容をよく読み返すことが大切よね。

ケース1: 年収200万円・勤続1年の会社員

【質問者の状況】

「年収200万円、勤続1年の会社員です。ACマスターカードに申込んだところ審査に落ちました。他社借入れはありません。なぜ落ちたのでしょうか?」

- 年収200万円でも勤続1年あれば通常は問題ないレベル

- 他の要因(信用情報、申込み内容など)が影響している可能性

- 勤続年数よりも信用情報の状態が重視される傾向

勤続年数が短いと信用情報が薄く、審査に影響します。

年収が低いと、カードの利用限度額も少なくなるから注意してね。

ケース2: 他社借入れありの申込者

【質問者の状況】

「年収300万円ですが、他社で80万円借入れがあります。ACマスターカードで20万円希望したところ審査落ちしました。総量規制には引っかかっていないはずなのに…」

- 総量規制以内でも、既存借入れが多いと審査が厳しくなる

- 年収の1/3近い借入れがある場合、新規融資は困難

- 他社借入れを減らしてから申込む方が効果的

ケース3: 成功した再申込み事例

【質問者の状況】

「1年前にACマスターカードの審査に落ちました。その後、他社借入れを50万円から20万円まで減らし、勤続年数も2年になったので再申込みしたところ、今度は審査に通りました。」

- • 十分な期間を空けた再申込みは成功する可能性が高い

- • 他社借入れの減額が審査通過に大きく貢献

- • 勤続年数の増加も評価ポイントとなる

体験談から見える成功パターン

知恵袋の体験談を分析すると、審査落ち後に成功した方には共通するパターンがあります。

- 時間をかけた改善:6ヶ月〜1年の時間をかけて条件を改善

- 借入れ残高の減額:他社借入れを可能な限り減らす

- 雇用の安定化:転職直後の申込みを避ける

- 申込み内容の見直し:希望額を下げて確実性を高める

再申込みの適切なタイミングと成功戦略

ACマスターカードの審査に落ちた後、再申込みを行うためには適切なタイミングと戦略的な準備が必要です。闇雲に短期間で再申込みを行っても、同じ結果を招くだけでなく、短期間での複数申込みとなって他社での審査にも影響を与える可能性があります。

成功する再申込みのためには、まず前回の審査落ちの原因を正確に分析し、改善可能な点を全て改善してから臨む必要があります。また、信用情報機関に記録される申込み履歴のタイミングも考慮し、最適な時期を選択することが重要です。

以下では、再申込みを成功させるための具体的な手順と、それぞれの段階で注意すべきポイントを詳しく解説します。計画的なアプローチによって、再申込みの成功率を大幅に向上させることができます。

審査落ちの原因を分析し、改善点を明確にすることが重要です。

信用情報の見直しが大切よ。小さな問題が影響していることもあるから。

再申し込みのタイミングを知りたい方は以下の計算ツールを利用してみてくださいね。

再申込みで注意すべき状況

- 1ヶ月以内の短期間での再申込み

- 原因を改善せずに同条件で申込み

- 虚偽申告での再チャレンジ

- 複数社への同時申込みによる短期間での複数申込み

成功率を高める再申込み戦略

- 6ヶ月以上の期間を空けた申込み

- 他社借入れの減額・完済

- 勤続年数の延長(転職直後を避ける)

- 希望限度額の減額

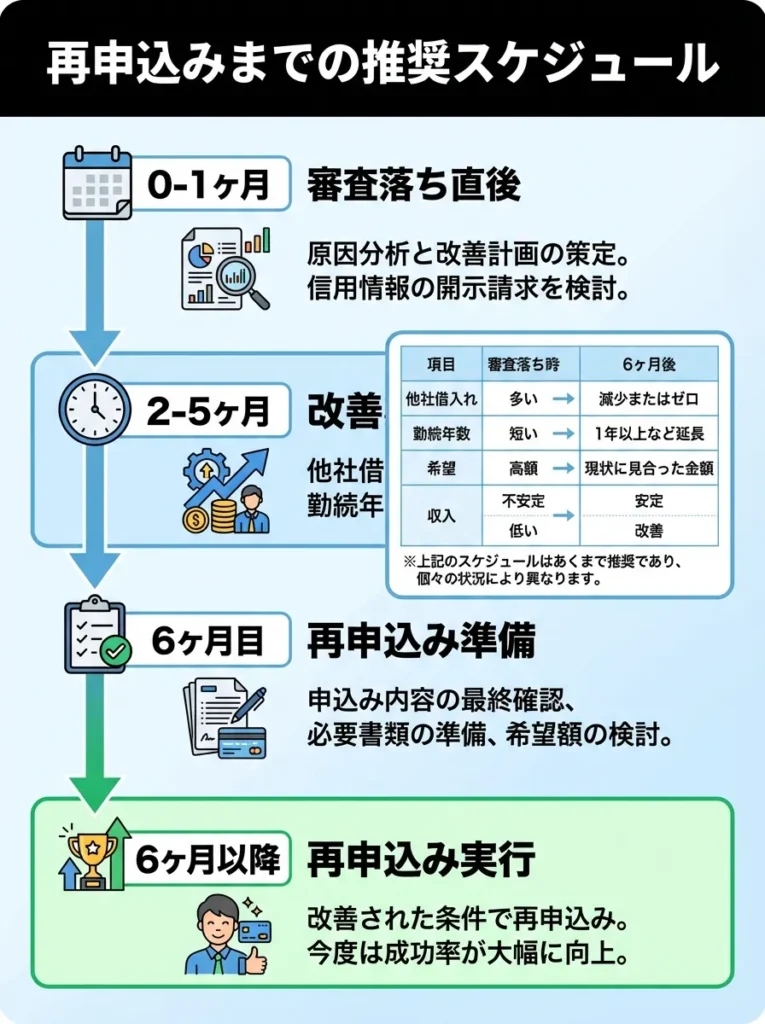

再申込みまでの推奨スケジュール

1審査落ち直後(0〜1ヶ月)

原因分析と改善計画の策定。信用情報の開示請求を検討。

2改善期間(2〜5ヶ月)

他社借入れの返済、勤続年数の延長、収入の安定化に取り組む。

3再申込み準備(6ヶ月目)

申込み内容の最終確認、必要書類の準備、希望額の検討。

4再申込み実行(6ヶ月以降)

改善された条件で再申込み。今度は成功率が大幅に向上。

| 改善項目 | 改善前の状況 | 目標とする改善後 | 改善方法 |

|---|---|---|---|

| 他社借入れ | 年収の25%以上 | 年収の15%以下 | 繰り上げ返済・完済 |

| 勤続年数 | 6ヶ月未満 | 1年以上 | 継続勤務 |

| 希望限度額 | 50万円以上 | 30万円以下 | 現実的な金額に調整 |

| 信用情報 | 延滞記録あり | 完済・記録消去 | 完済後5年待つ |

上記の表は、再申込み成功のために改善すべき主要な項目を示しています。これらの項目を全て改善する必要はありませんが、可能な限り多くの項目で改善を図ることで、審査通過の可能性を高めることができます。特に他社借入れの減額は最も効果的な改善策の一つです。

また、再申込み時には前回と異なる点を明確にアピールできるよう準備しておくことも重要です。例えば、勤続年数が延びた、年収が上がった、他社借入れを減らしたなど、具体的な改善点があれば審査担当者にとっても評価しやすくなります。

再申込みは一度きりのチャンスと考え、十分な準備期間を設けて確実に成功させることを目指しましょう。焦って短期間で再申込みを行うよりも、時間をかけて条件を整えてから臨む方が、結果的には早期の審査通過につながります。

ACマスターカードに落ちた後の再申込み成功手順

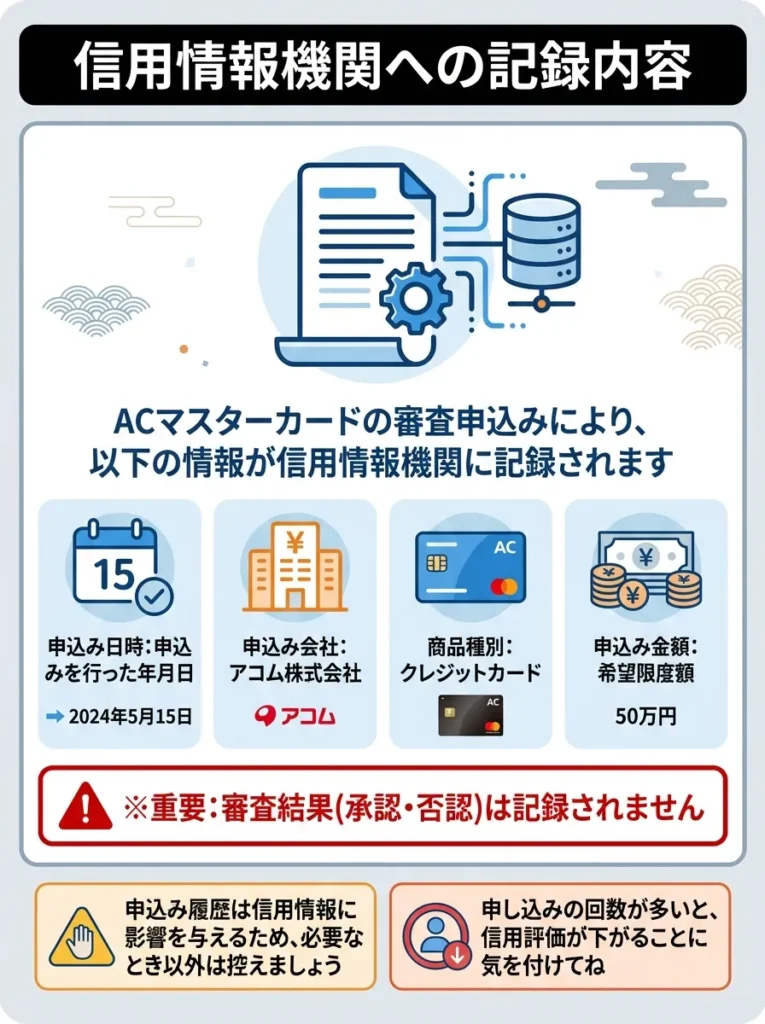

ACマスターカードの審査に落ちたことで、多くの方が「今後のクレジットカード取得に影響があるのでは」と心配されます。確かに、審査落ちの事実は信用情報機関に一定期間記録されますが、この記録が将来の審査に与える影響を正確に理解することが重要です。

審査の申込み事実(申込み情報)は信用情報機関に6ヶ月間記録され、この期間中は他社での審査時に参照される可能性があります。ただし、単純に「審査に落ちた」という記録が残るわけではなく、あくまで「申込みをした」という事実のみが記録されます。審査結果自体は記録されません。

重要なのは、この記録を恐れて金融サービスの利用を避けるのではなく、適切な対策を講じて信用情報を改善していくことです。以下では、信用情報への具体的な影響と、今後取るべき対策について詳しく解説します。

信用情報機関への記録内容

ACマスターカードの審査申込みにより、以下の情報が信用情報機関に記録されます。

- 申込み日時:申込みを行った年月日

- 申込み会社:アコム株式会社

- 商品種別:クレジットカード

- 申込み金額:希望限度額

※重要: 審査結果(承認・否認)は記録されません。

申込み履歴は信用情報に影響を与えるため、必要なとき以外は控えましょう。

申し込みの回数が多いと、信用評価が下がることに気を付けてね。

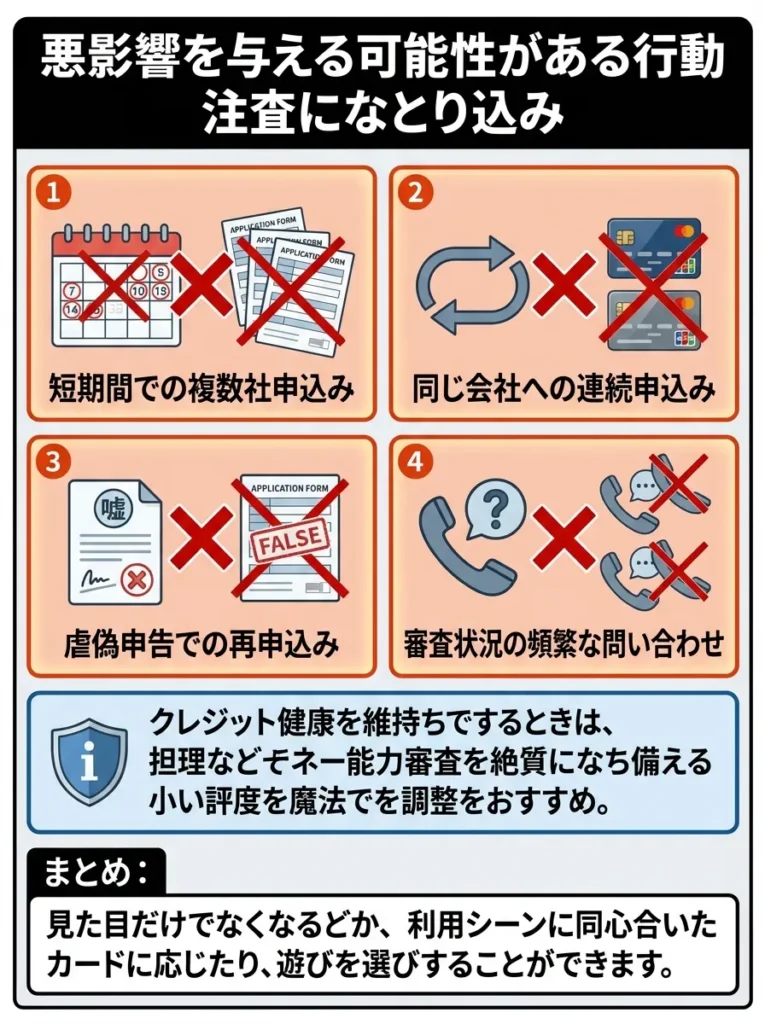

悪影響を与える可能性がある行動

- 短期間での複数社申込み

- 同じ会社への連続申込み

- 虚偽申告での再申込み

- 審査状況の頻繁な問い合わせ

信用情報の管理は重要ですので、申込みは計画的に行いましょう。

審査状況を気にしすぎると不安になるから、余裕を持つのが大切よ。

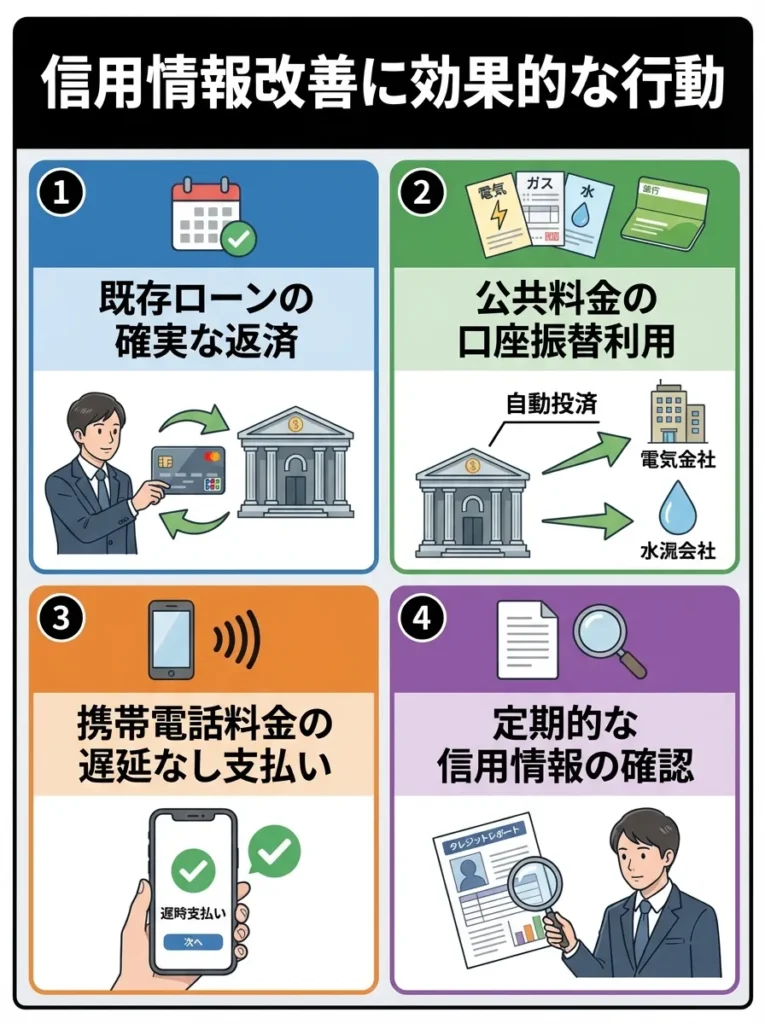

信用情報改善に効果的な行動

- 既存ローンの確実な返済

- 公共料金の口座振替利用

- 携帯電話料金の遅延なし支払い

- 定期的な信用情報の確認

信用情報改善には、支払い履歴の一貫性が最も重要です。特に、返済の遅延を避ける意識が必要です。

自分の信用情報を定期的にチェックすることで、思わぬ間違いに気づけるのよ。

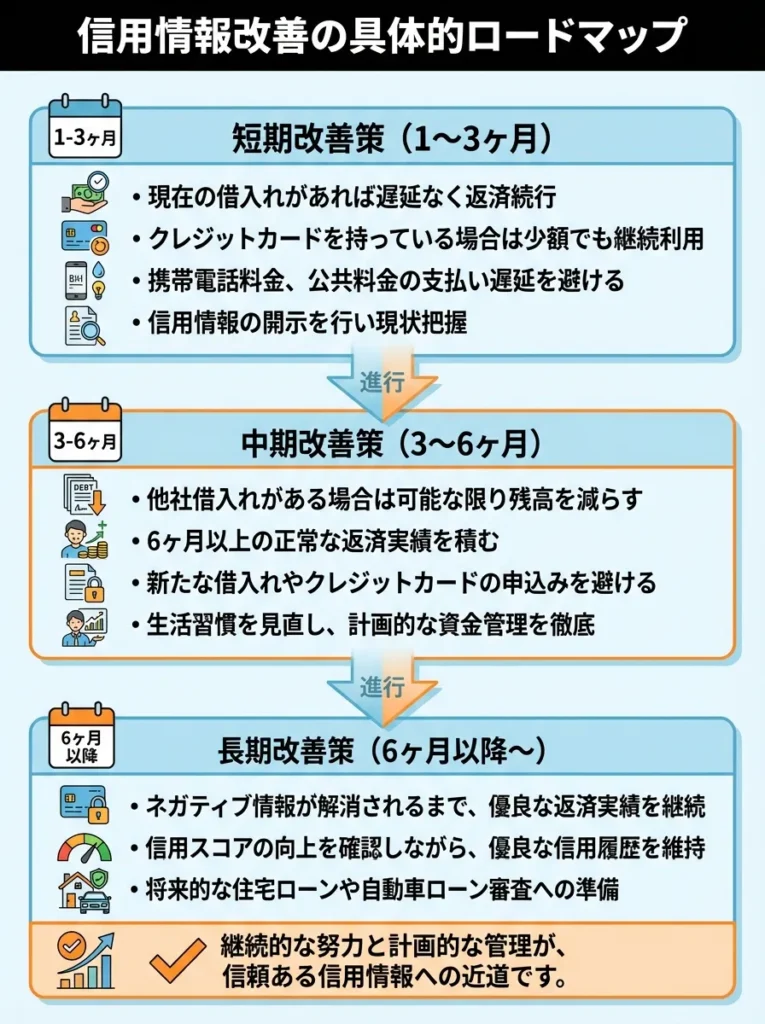

信用情報改善の具体的ロードマップ

短期改善策(1〜3ヶ月)

- • 現在の借入れがあれば遅延なく返済続行

- • クレジットカードを持っている場合は少額でも継続利用

- • 携帯電話料金、公共料金の支払い遅延を避ける

- • 信用情報の開示を行い現状把握

中期改善策(3〜6ヶ月)

- • 他社借入れがある場合は繰り上げ返済を検討

- • 収入の安定化・向上に取り組む

- • 家族カードやデビットカードで決済履歴を作る

- • 不要なクレジットカードがあれば解約を検討

長期改善策(6ヶ月〜1年)

- • 申込み履歴が消える6ヶ月後以降に再申込み検討

- • より審査の通りやすいカードから段階的に申込み

- • クレジットヒストリーの継続的な構築

- • 定期的な信用情報チェックで改善状況を確認

信用情報は定期的に確認し、誤情報の修正を迅速に行うことが重要です。

借入れの残高を減らす努力も大切なのよ。信用スコアに大きく影響するからね。

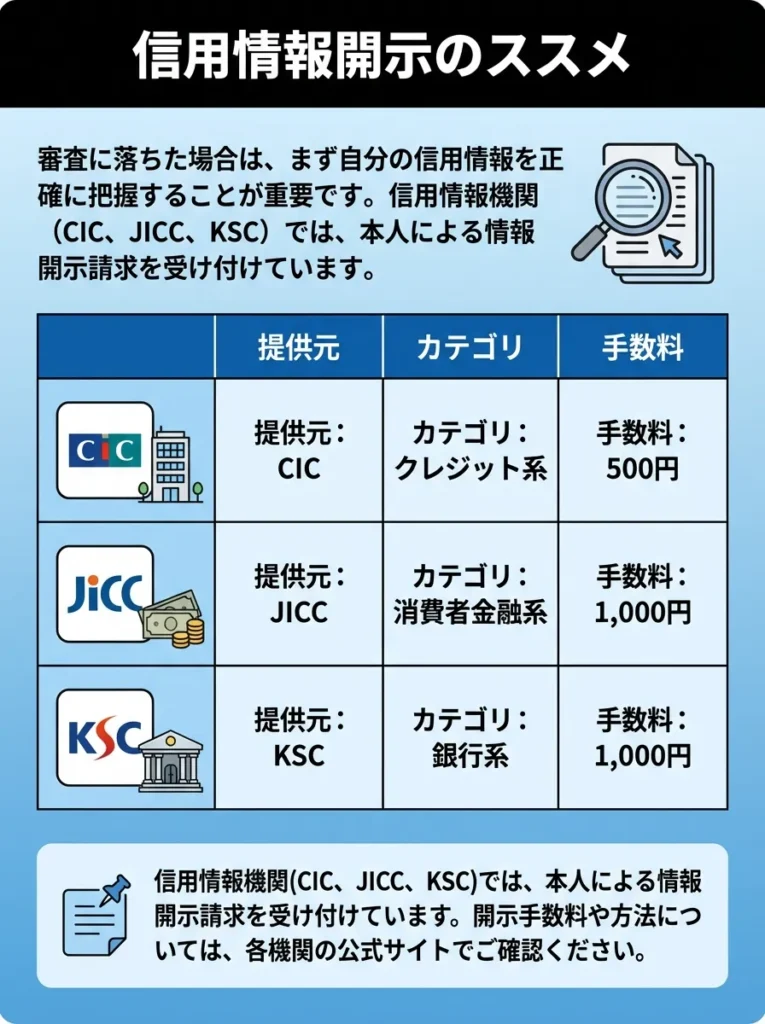

信用情報開示のススメ

審査に落ちた場合は、まず自分の信用情報を正確に把握することが重要です。信用情報機関(CIC、JICC、KSC)では、本人による情報開示請求を受け付けています。

| 提供元 | カテゴリ | 手数料 |

|---|---|---|

| CIC | クレジット系 | 500円 |

| JICC | 消費者金融系 | 1,000円 |

| KSC | 銀行系 | 1,000円 |

信用情報機関(CIC、JICC、KSC)では、本人による情報開示請求を受け付けています。開示手数料や方法については、各機関の公式サイトでご確認ください。

ACマスターカードの審査落ちに関するよくある質問

ACマスターカードの審査落ちに関して、多くの方から寄せられる質問とその回答を、金融業界の専門家の見解を交えながらまとめました。これらのQ&Aは、実際に審査に落ちた方々の不安や疑問を反映しており、今後の行動を決める上で参考になる情報です。

特に、「なぜACマスターカードでも落ちたのか」「今後どのカードなら通る可能性があるのか」「審査落ちの記録はいつまで残るのか」といった質問は頻繁に寄せられます。これらの疑問に対して、根拠のある情報と実践的なアドバイスを提供します。

また、インターネット上では間違った情報や憶測に基づく回答も多く見られるため、正確で信頼できる情報を厳選して解説していきます。専門家の見解に基づく回答により、適切な判断を行うための情報を得られます。

信用情報は定期的に確認し、誤情報を早急に訂正することが大切です。

信用情報の内容が正しくないと、思わぬ影響が出るのよ。気をつけてね。

Q1: ACマスターカードは独自の審査基準があると聞いたのに、なぜ落ちたのでしょうか?

A: 「独自の審査基準がある」というのは相対的な表現であり、無条件で誰でも通るという意味ではありません。ACマスターカードも消費者金融の商品として、貸金業法に基づく厳格な審査基準があります。総量規制、返済能力の審査、信用情報のチェックなど、法的に必要な審査項目はすべて実施されています。他社と比較して独自の審査基準や柔軟な判定があるとされていますが、基本的な審査要件を満たさない場合は審査に落ちることがあります。

信用情報に問題がないか再確認することが重要です。

自分の返済能力を見極めることが、審査通過の鍵なのよ。

Q2: 審査に落ちましたが、アコムのカードローンなら通る可能性はありますか?

A: ACマスターカードとアコムのカードローンは、同じ会社の商品でありながら、審査基準が若干異なります。ACマスターカードはクレジットカード機能も含むため、より包括的な審査が行われますが、カードローンは純粋に融資商品として審査されます。ただし、ACマスターカードで審査に落ちた場合、同じ理由(総量規制、信用情報など)でカードローンも難しい可能性が高いです。まずは審査落ちの原因を改善してから、どちらかの商品に再申込みを検討することをおすすめします。

審査に落ちた理由を明確に把握し、改善策を講じることが重要です。

信用情報の確認を怠らないで、改善点を見つけるのが大切よ。

Q3: 他社のクレジットカードに申し込む場合、ACマスターカードで落ちたことは分かってしまいますか?

A: 申込みの事実は信用情報機関に6ヶ月間記録されるため、他社が審査を行う際に「アコムに申込みをした」ことは分かります。ただし、審査結果(承認・否認)は記録されないため、「落ちた」という事実そのものは分かりません。とはいえ、短期間で複数の申込み履歴があると「申込みブラック」として警戒される可能性があります。ACマスターカードの申込みから最低6ヶ月は間を空けてから、他社への申込みを検討することをおすすめします。

申込み履歴が短期間に多いと、他社の審査で不利になる可能性があります。

信用情報は大事だから、計画的に申し込むことが大切よ。

Q4: 年収が低いのが原因だと思いますが、どの程度あれば審査に通りますか?

A: ACマスターカードの審査において、明確な年収の下限は公表されていません。ただし、年収の金額よりも重要なのは「安定性」です。例えば勤続年数が短い場合と、継続して同じ職場で働いている場合では、後者の方が評価される傾向があります。

年収よりも信用情報の内容が審査に大きく影響します。定期的に確認しておくことが重要です。

安定した収入よりも、支払い履歴の良さが鍵なのよ。信用を育てることが大切ですわね。

Q5: 審査に落ちたことで、今後の住宅ローンなどに影響はありますか?

A: ACマスターカードの審査落ちが直接的に住宅ローン審査に影響することはありません。ただし、審査落ちの原因となった要因(他社借入れ、信用情報の問題など)は住宅ローン審査でも同様に評価されます。例えば、総量規制に近い借入れがある、過去に延滞履歴があるなどの場合は、住宅ローン審査でも不利になる可能性があります。重要なのは、ACマスターカードで審査に落ちた原因を特定し、改善することです。これにより、将来の住宅ローン審査でも良い結果を得られるようになります。

まとめ:ACマスターカード審査落ちを次のステップへの糧に

ACマスターカードの審査に落ちた経験は、確かに落胆するものです。しかし、この記事で詳しく解説してきた通り、審査落ちは決して恥ずかしいことではなく、改善可能な問題です。重要なのは、感情的にならずに冷静に原因を分析し、計画的に対策を講じることです。

「やばい」と感じるような状況にしないためには、無謀な連続申込みや虚偽申告を避け、適切な期間を空けて条件を改善してから再挑戦することが必要です。また、ACマスターカードだけにこだわらず、代替カードや、審査のないデビットカードなどの選択肢も積極的に検討しましょう。

Yahoo!知恵袋などで共有されている体験談からも分かる通り、適切な対策を講じれば再申込みでの成功や、他社カードでの審査通過は十分に可能です。この経験を通じて得た知識を活かし、より良い信用状況を築いていってください。

信用情報の確認を定期的に行い、問題点を早期に解決することが重要です。

借入れ状況を見直し、計画的な返済を心がけることが大切なのよ。

今すぐ実践できる行動計画

すぐにできること

- 信用情報の開示請求を行う

- 他社借入れの正確な残高を確認

- デビットカードに申込む

- 家族カードの利用を検討

時間をかけて取り組むこと

- 他社借入れの減額・完済

- 勤続年数の延長

- 収入の安定化・向上

- 6ヶ月後の再申込み準備

信用情報の開示請求は、誤情報を早期に発見する重要なステップです。

家族カードは利用限度額が共有されるから、計画的に使うことが大切よね。

最後に:前向きな気持ちで次のステップへ

ACマスターカードの審査に落ちた経験は、あなたの金融リテラシーを向上させる貴重な機会です。この記事で得た知識を活用し、より良い信用状況を築いて、必ず次の成功につなげてください。

一時的な困難は、将来の大きな成功のための準備期間と考えて、前向きに取り組んでいきましょう。

- 【商号】:アコム株式会社(ACOM CO., LTD.)

- 【住所】:東京都港区東新橋1丁目9番1号 東京汐留ビルディング 15階、16階

- 電話番号:フリーコール:0120-07-1000

- 登録番号:日本貸金業協会第000002号 関東財務局長(15)第00022号

- グループ:三菱UFJフィナンシャル・グループ

詳しくはこちら

本記事の情報は2025年8月時点のものです。最新の情報は各金融機関の公式サイトでご確認ください。

信用情報を定期的に確認し、改善点を把握することが大切です。

クレジットカードの利用履歴は、将来の信用に影響するから気をつけてね。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております