上級カード選場では、アフィリエイトプログラムを利用し広告収益を得て運営維持を行っています。よって記事中にPRリンクを含みます。ただし、提携の有無が記事内容およびランキングに何ら影響を与えるものではありません。

※保険の適用条件や補償内容は各カード会社により異なります。

※年会費・手数料等の情報は記事作成時点のものです。最新情報は各カード会社の公式サイトでご確認ください。

※ポイント還元率は利用条件により異なります。詳細は各カード会社の公式サイトでご確認ください。

dカードは、NTTドコモが運営する人気のクレジットカードで、年会費無料ながら高還元率を実現できる注目の一枚です。本記事では、dカードの基本情報から具体的な活用方法、さらに2024年11月25日に申込受付開始したdカード PLATINUMまで、最新情報を含めて詳しく解説します。

ドコモユーザーはもちろん、ドコモ以外のユーザーにもお得なサービスが満載のdカードについて、実際の利用者の声や他社カードとの比較も交えながら、あなたに最適な選択肢を見つけていただけるよう、包括的にご紹介いたします。

※最新情報は公式サイトでご確認をお願いいたします。

dカードとは?基本情報を詳しく解説

dカードは、NTTドコモが提供するクレジットカードサービスの総称で、現在4つのラインナップが展開されています。最大の特徴は、カード利用で貯まるdポイントがドコモのサービスだけでなく、全国の加盟店で幅広く利用できることです。

dカードの基本的な特徴として、年会費永年無料でありながら基本還元率が1.0%と高く設定されており、特約店での利用時には最大4.0%まで還元率がアップします。また、2024年7月からはマネックス証券でのクレジットカード積立にも対応し、投資分野でもメリットを享受できるようになりました。

dカードで貯まるdポイントは、1ポイント=1円として全国のコンビニエンスストア、ドラッグストア、飲食店など約13万店舗で利用可能です。さらに、d払いアプリと連携することで、スマートフォン決済としても活用でき、ポイントの二重取りや三重取りが可能になります。

dカードの種類と年会費比較表

dカードには現在4つの種類があり、それぞれ年会費や特典内容が異なります。以下の表で詳細を比較してみましょう。

| カード名 | 年会費 | 基本還元率 | 主な特典 |

|---|---|---|---|

dカード | 永年無料 | 1.0% | ケータイ補償 最大1万円(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更)、海外旅行保険(29歳以下限定で最大2,000万円) |

dカード GOLD | 11,000円 | 1.0% | ドコモ利用料金10%還元、ケータイ補償 最大10万円(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更)、空港ラウンジ |

dカード GOLD U | 3,300円 ※条件で実質無料(22歳以下/年30万円以上利用、翌年の年会費請求時に前年分を減算) | 1.0% | 18歳以上29歳以下限定、GOLD特典の一部が利用可能 |

dカード PLATINUM | 29,700円(税込) | 1.0% | 初年度最大20%還元、プライオリティ・パス |

この比較表からも分かるように、年会費無料のdカードでも十分な還元率と保険サービスが提供されており、コストパフォーマンスに優れています。一方、ドコモサービスを多く利用する方や、空港ラウンジなどの付帯サービスを重視する方には、上位カードの選択がお得になる場合があります。

2024年11月に登場したdカード PLATINUMは、ドコモの最上位カードとして位置づけられ、特にドコモユーザーにとって魅力的な還元率を実現しています。初年度は最大20%、2年目以降も利用金額に応じて10-20%の還元が受けられるため、年会費を上回るメリットを期待できます。

dカードの7つのメリット|なぜ選ばれるの?

結論、dカードの7つのメリットは以下のとおりです。

| 項目 | 内容 |

|---|---|

| 年会費 & 基本還元率 | 年会費無料・基本還元率1.0%(公共料金・税金含む) |

| 特約店での還元率 | 最大4.0%(例:スタバ4.0%、マツキヨ3.0%、髙島屋1.5%) |

| d払い併用の還元率 | 二重・三重取りで最大2.0〜2.5%(d曜日で最大17.5%) |

| 旅行保険(29歳以下) | 海外:最大2,000万円/国内:最大1,000万円(年会費無料カードとしては手厚い) |

| ケータイ補償 | dカード:最大1万円 購入から1年(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更)/dカード GOLD:最大10万円 購入から3年(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更) |

| dポイントの使いやすさ | コンビニ・携帯料金・投資・JALマイル(1,000p→500マイル)など多様に利用可 |

| 投資・資産運用 | マネックス証券クレカ積立で1.1%還元(2024年7月開始)、dポイント投資可能 |

| ドコモ/ahamo特典 | dカード:毎月187円割引+ahamoはデータ1GB増量 dカード GOLD:ドコモ料金10%還元 |

年会費無料で高還元率1.0%を実現

dカードの最大の魅力は、年会費が永年無料でありながら、基本還元率が1.0%と高水準を維持していることです。多くの年会費無料カードが0.5%還元の中で、dカードは公共料金や税金の支払いを含む全ての利用で1.0%還元を実現しています。

年間100万円のカード利用があれば、1万円分のdポイントを獲得できる計算になります。例えば、月々の電気代、ガス代、水道代、携帯電話料金、食費、日用品購入などをdカードに集約すれば、意識せずに効率よくポイントを貯められます。

さらに、dカードで貯めたポイントは有効期限が4年間と長く設定されており、失効の心配が少ない点も大きなメリットです。dカード公式サイトによると、ポイントの利用先も豊富で、日々の買い物から携帯料金の支払い、投資まで幅広い用途に活用できます。

| カード名 | 基本還元率 | ドコモ利用料金還元 | その他特典ポイント |

|---|---|---|---|

| dカード | 街の買い物:100円(税込)につき1ポイント(1%) | 1,000円(税抜)ごとに1%還元 | マネックス証券積立:最大1.1%還元 ドコモ ポイ活 MAX:3%還元 |

| dカード GOLD U | 街の買い物:100円(税込)につき1ポイント(1%) | 1,000円(税抜)ごとに5%還元 | マネックス証券積立:最大1.1%還元 ドコモ ポイ活 MAX:5%還元 |

| dカード GOLD | 街の買い物:100円(税込)につき1ポイント(1%) | 1,000円(税抜)ごとに10%還元 | マネックス証券積立:最大1.1%還元 ドコモ ポイ活 MAX:5%還元 |

| dカード PLATINUM | 街の買い物:100円(税込)につき1ポイント(1%) | 1,000円(税抜)ごとに20%還元 | マネックス証券積立:最大3.1%還元 ドコモ ポイ活 MAX:10%還元 |

dカード特約店で最大4.0%の高還元率

dカード特約店での利用時には、通常の1.0%に加えて特約店ポイントが上乗せされ、最大4.0%の還元率を実現できます。特に利用頻度の高い店舗が多数含まれているため、日常生活でお得にポイントを貯められます。

主要な特約店とその還元率は以下の通りです。スターバックスカードへのチャージで3.0%、Starbucks eGift(※2025年5月1日から)の購入で7.0%、マツモトキヨシ・ココカラファインで3.0%、髙島屋で1.5%など、業界トップクラスの還元率を実現しています。これらの店舗を定期的に利用する方にとって、年間数万円相当のポイント還元を受けることも可能です。

NTTドコモの公式発表によると、今後も特約店の拡充が予定されており、さらなる還元率向上が期待できます。

カード 特約店ポイント加算一覧は以下のとおりです。

| 店舗名 | 加算ポイント |

|---|---|

| kikito | 100円で+2P |

| ショップジャパン | 100円で+1P |

| クスリ岩崎チェーン | 100円で+2P |

| くすりのラブ | 100円で+2P |

| ココカラファイン | 100円で+2P |

| サツドラ | 200円で+1P |

| シメノドラッグ | 100円で+2P |

| ダルマ薬局 | 100円で+2P |

| どらっぐぱぱす | 100円で+2P |

| マツキヨココカラオンラインストア | 100円で+2P |

| マツモトキヨシ | 100円で+2P |

| ミドリ薬品 | 100円で+2P |

| 多慶屋 | 100円で+1P |

| タカシマヤ ゲートタワーモール | 200円で+1P |

| ジェイアール名古屋タカシマヤ | 200円で+1P |

| ジェイアール名古屋タカシマヤ フードメゾン岡崎店 | 200円で+1P |

| 高島屋 | 200円で+1P |

| 高島屋オンラインストア | 200円で+1P |

| アディダス オンラインショップ | 100円で+1P |

| SUIT SQUARE | 100円で+1P |

| 洋服の青山 | 100円で+1P |

| カルビーマルシェ | 100円で+1P |

| 第一園芸 | 100円で+1P |

| 第一園芸オンラインショップ | 100円で+1P |

| 紀伊國屋書店 | 100円で+1P |

| ジュンク堂書店 | 200円で+1P |

| 戸田書店 | 200円で+1P |

| 日経WOMAN | 100円で+2P |

| 日経ビジネス | 100円で+4P |

| 函館栄好堂 | 200円で+1P |

| プレジデント社 | 100円で+2P |

| 丸善 | 200円で+1P |

| MARUZEN&ジュンク堂書店 | 200円で+1P |

| タワーレコード | 100円で+1P |

| TOWER RECORDS ONLINE | 100円で+1P |

| ドコモオンラインショップ | 100円で+1P |

| リンベル公式オンラインストア | 100円で+1P |

| エクセルシオール カフェ | 100円で+3P |

| スターバックス カード | 100円で+2P |

| ドトールコーヒーショップ | 100円で+3P |

| 伊達の牛たん本舗 | 100円で+2P |

| GOLF me! | 100円で+4P |

| カラオケビッグエコー | 100円で+2P |

| クラブメッド | 100円で+3P |

| 日本航空 | 100円で+1P |

| SOLATO | 100円で+1P |

| チェッカータクシー | 100円で+1P |

| 東京無線タクシー | 100円で+1P |

| オリックスレンタカー | 100円で+3P |

| JAF | 100円で+1P |

| イデックスでんき | 200円で+1P |

| コスモでんき ポイントプラス | 100円で+1P |

| サカイ引越センター | 100円で+3P |

| おそうじ本舗 | 特典をチェック! |

| dショッピング ふるさと納税百選 | 100円で+3P |

| ふるさとチョイス | 200円で+1P |

d払いとの併用でポイント三重取りが可能

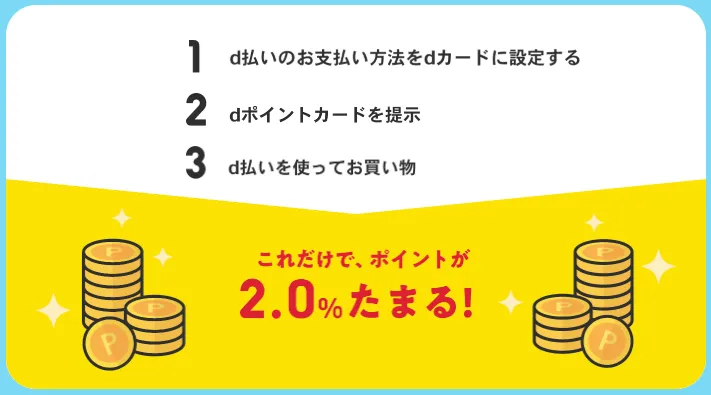

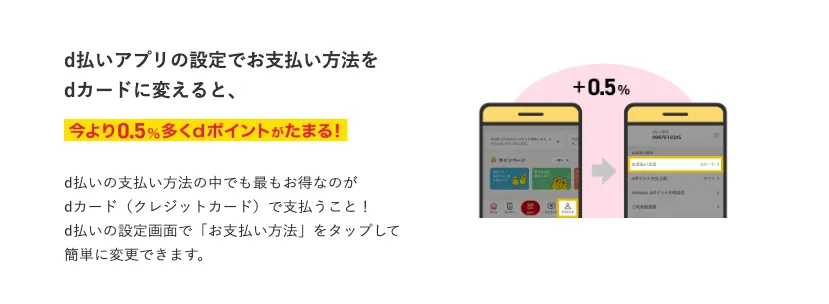

dカードとd払いを組み合わせることで、ポイントの二重取り、さらにはdポイント加盟店では三重取りも可能になります。この仕組みを活用すれば、最大2.0%以上の還元率も実現できます。

具体的な三重取りの方法は以下の通りです。まず、d払いの支払い方法をdカードに設定し(1.0%還元)、dポイント加盟店でdポイントカードを提示してポイントを獲得し(0.5-1.0%還元)、最後にd払いで決済することで(0.5%還元)、合計で2.0-2.5%の還元率になります。

さらに、毎週金曜・土曜日の「d曜日」キャンペーンでは、対象店舗でのd払い利用でポイントが最大4.0%まで上乗せされ、Amazonなどでは最大17.5%の還元率(キャンペーン時)を実現することもあります。

| 流れ | 内容 | 還元率 |

|---|---|---|

| STEP1 | d払いの支払い方法に dカードを設定 | 0.5%(200円で1P) |

| STEP2 | d払い対応かつdポイント対応のお店で dポイントカード提示 | 1.0%(100円で1P) |

| STEP3 | d払いで決済 | 0.5%(200円で1P) |

上記のステップで支払いをすると、常時 2.0%(0.5%+1.0%+0.5%)になります。

また注意事項も以下の3つ確認しておきましょう。

- お店によって還元率や対象金額(税抜・税込)は異なる場合があります。

- dポイントクラブランクに応じて、街のお店で最大4.0%還元。

- 「dカード以外のクレジットカード」や「電話料金合算払い(dカード以外設定)」は対象外。

29歳以下限定の手厚い旅行保険

29歳以下の方には、dカードで旅行費用を支払うことで海外旅行保険(最大2,000万円)と国内旅行保険(最大1,000万円)が自動付帯されます。年会費無料カードでこれほど手厚い旅行保険が付帯するのは珍しく、若い世代にとって大きなメリットです。

海外旅行保険では、医療費用補償が100万円、携行品損害補償が20万円まで補償されるため、安心して海外旅行を楽しめます。国内旅行保険では、航空便の遅延や欠航による費用も補償対象となり、国内外問わず旅行時のトラブルに備えられます。

30歳以上の方でも、dカード GOLDにアップグレードすることで年齢制限なく旅行保険を利用できるため、長期的な利用を考えている方にも安心です。

国内旅行保険

dカード GOLD 国内旅行保険・航空便遅延特約まとめは以下の通りです。

| 項目 | 内容 |

|---|---|

| 対象者 | dカード GOLD契約者(本人会員・家族会員) ※dカードは29歳以下の本人のみ対象 |

| 補償期間 | 会員登録日の翌日から会員期間中 |

| 補償内容 | 国内旅行傷害保険 1. 公共交通機関搭乗中の事故 2. ホテル・旅館滞在中の火災・爆発 3. 宿泊付きパック旅行中の事故 |

| 国内航空便遅延特約 4. 航空便の遅延・欠航、手荷物遅延・紛失で発生した一定の費用 | |

| 補償条件 | ・対象費用を事前にdカードで支払うことが必要 (航空券・宿泊代・ツアー代など) |

| 取扱保険代理店 | 株式会社NTTドコモ / ドコモ・インシュアランス / キューアンドエー株式会社 |

| 引受保険会社 | 東京海上日動火災保険株式会社 |

dカード GOLD/dカード PLATINUM 国内旅行保険・航空便遅延特約は以下の通りです。

| 補償項目 | 保険金額 |

|---|---|

| 傷害死亡保険金 | 5,000万円 |

| 傷害後遺障がい保険金 | 程度により200万円~5,000万円 |

| 入院保険金(日額) | 5,000円 |

| 通院保険金(日額) | 3,000円 |

| 手術給付金 | 入院日額の5倍または10倍 |

| 乗継遅延による宿泊・食事費用 | 2万円 |

| 手荷物遅延による衣類・生活必需品購入費用 | 1万円 |

| 手荷物紛失による衣類・生活必需品購入費用 | 2万円 |

| 出航遅延・欠航による食事費用 | 1万円 |

海外旅行保険

dカード/dカード GOLD U 海外旅行保険まとめた表は以下の通りです。

| 項目 | 内容 |

|---|---|

| 対象者 | dカード(29歳以下本人)/dカード GOLD U(本人・家族) |

| 補償期間 | 会員登録日の翌日以降の会員期間中 |

| 旅行期間 | 出国翌日から90日間(日本出発~帰宅まで。ただし最大90日) |

| 補償条件 | 海外旅行費用(航空券・国際船舶・パック旅行)をdカードで決済した場合のみ対象 |

| 引受保険会社 | 東京海上日動火災保険株式会社 |

保険金額(本人会員/家族会員)は以下の通りです。

| 補償項目 | 保険金額 |

|---|---|

| 傷害死亡 | 2,000万円 |

| 傷害後遺障がい | 80万円~2,000万円(程度により) |

| 傷害・疾病治療費用 | 200万円(1事故/1疾病あたり) |

| 賠償責任 | 2,000万円(1事故あたり) |

| 携行品損害 | 20万円(年間限度額) |

| 救援者費用 | 200万円(年間限度額) |

充実したケータイ補償サービス

dカードには、携帯電話の紛失・盗難・修理不能時に新端末購入費用を補償するケータイ補償が付帯しています。dカードは最大1万円、dカード GOLDは最大10万円まで補償され、購入から1年間(GOLDは3年間)が対象期間となります。

(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更)

現在のスマートフォンは高額化が進んでおり、最新機種では10万円を超えるものも珍しくありません。万が一の際の補償があることで、安心してスマートフォンを利用できます。補償を受けるためには、ドコモショップ等でdカードを利用して新端末を購入することが条件となります。

特にdカード GOLDの3年間・最大10万円の補償は、携帯電話会社のクレジットカードならではの手厚いサービスと言えるでしょう。

dカードシリーズ ケータイ補償まとめ(現行・リニューアル後)は以下の通りです。

| カード名 | 現行:年間補償限度額 | リニューアル後:年間補償限度額 | 補償期間 | 自己負担額(リニューアル後) | 利用回数 |

|---|---|---|---|---|---|

| dカード | 最大10,000円 | 最大30,000円 | 購入後1年以内 | 15,000円(※補償額が15,000円以下の場合は無料) | 年2回まで |

| dカード GOLD U | 最大100,000円 | 最大100,000円 | 購入後3年以内 | 同上 | 年2回まで |

| dカード GOLD | 最大100,000円 | 最大120,000円 | 購入後3年以内 | 同上 | 年2回まで |

| dカード PLATINUM | 最大200,000円 | 最大200,000円 | 購入後3年以内 | 同上 | 年2回まで |

その他の条件や補足事項は以下の通りです。

- 対象端末:dカードに登録した利用携帯電話番号の端末(購入履歴確認可能なもの)

- 補償対象費用:新端末の購入金額・頭金・事務手数料(分割支払金は対象外)

- 補償方法:dカード利用代金から減額(不足分は口座振込)

- 利用条件:事故発生時点で対象端末が登録済みであること

- 対象外端末:「ドコモのエコノミーMVNO」契約端末やkikitoレンタル品、ThinkPad X1 Nanoなど一部端末

- リニューアル時期:2026年1月上旬予定

- 回数:リニューアル後は年2回まで利用可能(現行は年1回)

dポイントの使いやすさと幅広い交換先

dカードで貯まるdポイントは、使い道の豊富さも大きな魅力です。コンビニやドラッグストアでの買い物、携帯料金の支払い、投資、他社ポイントへの交換など、多様な利用方法が用意されています。

特に注目すべきは、JALマイルへの交換(1,000ポイント→500マイル)や、ポイント投資サービスです。ポイント投資では、dポイントを使って実際の金融商品に投資でき、資産運用の入門としても活用できます。また、d払いと連携することで、全国約13万店舗での支払いにポイントを利用可能です。

さらに、2024年7月からはマネックス証券でのクレジットカード積立も開始され、毎月の投資で1.1%のポイント還元を受けられるようになりました。これにより、ポイントを貯める・使う・投資するという一連の資産形成サイクルを一つのサービス内で完結できます。

ドコモ・ahamoユーザー限定の特典

ドコモやahamoユーザーには、さらなる特典が用意されています。対象プランをdカードで支払うことで、月額料金から187円が割引され、ahamoユーザーはデータ容量が月1GB増量されます。

年間では187円×12ヶ月=2,244円の節約になり、dカードの年会費が無料であることを考えると、実質的にお金をもらいながらカードを利用している状態になります。さらに、ドコモ利用料金の支払いで1.0%のdポイント還元も受けられるため、携帯料金を節約しながらポイントも貯められます。

dカード GOLDユーザーには、ドコモケータイ・ドコモ光の利用料金1,000円(税抜)につき10%のポイント還元という破格の特典があり、月1万円の利用があれば年間12,000ポイント、年会費11,000円を上回るポイントを獲得できます。

| 項目 | dカード PLATINUM | dカード GOLD | dカード GOLD U | dカード |

|---|---|---|---|---|

| 年会費 | 29,700円(税込) | 11,000円(税込) | 3,300円(税込) ※条件で実質無料(22歳以下/年30万円以上利用、翌年の年会費請求時に前年分を減算) | 永年無料 |

| 家族カード | 1枚目:無料 2枚目以降:1,100円/枚 | 1枚目:無料 2枚目以降:1,100円/枚 | 1,100円/枚(最大3枚まで) | 永年無料(最大2枚まで) |

| ドコモ光還元率 | 初年度:20%還元 2年目以降:最大20% | 10%還元 | 5%還元 | - |

| dカードケータイ補償 | 最大20万円 購入後3年以内(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更) | 最大10万円 購入後3年以内(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更) | 最大10万円 購入後3年以内(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更) | 最大1万円 購入後1年以内(※現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更) |

| ahamoボーナスパケット | +5GB/月 | +5GB/月 | +5GB/月 | +1GB/月 |

| 海外旅行保険 | 傷害死亡 最大1億円 | 傷害死亡 最大1億円 | 傷害死亡 最大2,000万円 | 29歳以下のみ 傷害死亡 最大2,000万円 |

| 国内旅行保険 | 傷害死亡 最大5,000万円 | 傷害死亡 最大5,000万円 | 傷害死亡 最大1,000万円 | 29歳以下のみ 傷害死亡 最大1,000万円 |

| 空港ラウンジ(国内・ハワイ) | 無料+プライオリティパス | 無料 | 無料 | - |

| お買物あんしん保険 | 年間500万円まで | 年間300万円まで | 年間100万円まで | 年間100万円まで |

| 年間ご利用額特典 | 前年利用額に応じて最大4万円クーポン | 年間100万円以上でおトクなクーポン進呈 | - | - |

dカードのデメリットと注意点

電子マネーチャージではポイント付与対象外

dカードの注意すべき点として、モバイルSuica、WAON、nanaco、ANA Payなどの電子マネーチャージではポイント付与の対象外となることが挙げられます。電車通勤で毎日Suicaを使用する方や、電子マネーを多用する方にとってはデメリットになる可能性があります。

この制約により、電子マネーを中心とした決済スタイルの方は、他のクレジットカードを検討する必要があるかもしれません。例えば、リクルートカードやビックカメラSuicaカードなど、電子マネーチャージでもポイントが貯まるカードとの比較検討をおすすめします。

ただし、dカードはiDという電子マネー機能が搭載されており、iD対応店舗では従来通り1.0%のポイント還元を受けられます。また、d払いアプリを活用することで、電子マネーに近い利便性を確保しながらポイントも効率よく貯められます。

詳細は以下の通りです。

| 支払い項目 | 通常ポイント | ポイ活特典ポイント |

|---|---|---|

| ショッピング(dカード・ETC利用含む) | ○ | ○ |

| 公共料金 | ○ | ○ |

| ドコモ携帯・ドコモ光・homeでんわ・home 5G料金 | ×(※5・※6) | × |

| ドコモでんき・ドコモ ガス料金 | ×(※7・※11) | ○ |

| ドコモ端末故障修理代金 | × | × |

| ドコモショップでの手続き料金支払い | × | × |

| d払い | ×(※1) | ○(※8・※9) |

| NTTファイナンスおまとめ請求 | × | × |

| 電子マネー・決済サービスへのチャージ(モバイルSuica、PASMO、楽天Edy、nanaco等) | × | × |

| プリペイドカードへのチャージ(dカードプリペイド、三井住友VISAプリペイド等) | × | × |

| THEO+ docomoでのdカード積立 | × | × |

| マネックス証券でのdカード積立 | × | ×(※10) |

| キャッシング返済金 | × | × |

| 各種手数料(リボ・分割手数料、再発行、回収事務手数料) | × | × |

| 年会費 | × | × |

| 遅延損害金 | × | × |

| 募金等 | × | × |

| 国民年金保険料 | × | × |

- ※1:d払いでの決済はポイ活特典対象。

- ※5・※6:ドコモ携帯・ドコモ光料金は通常ポイント対象外。

- ※8・※9:d払い利用時にポイ活特典付与あり。

- ※10:マネックス証券積立はポイ活特典対象外。

大手ECサイトでの還元率アップなし

Amazon、楽天市場、Yahoo!ショッピングなどの大手ECサイトでは、dカードの基本還元率1.0%のままで、特別な還元率アップはありません。他社カードと比較すると、この点は劣勢となります。

例えば、楽天カードは楽天市場で最大17.5倍、JCB CARD WはAmazonで2.0%、PayPayカードはYahoo!ショッピングで最大5.0%の還元率を実現しています。頻繁にネットショッピングを利用する方にとって、この差は年間で数千円から数万円の差になる可能性があります。

しかし、dカードにも「dカードポイントアップ」という経由サイトが用意されており、対象ショップを経由することで1.5倍から10.5倍のポイントを獲得できます。Amazon、楽天市場、Yahoo!ショッピングも対象となっているため、一手間かけることで還元率を向上させることは可能です。

| ショップ名 | dポイント還元率 |

|---|---|

| Amazon.co.jp | 0〜4% |

| 楽天市場 | 0.5% |

| dショッピング | 0.5% |

| Qoo10 | 1% |

| Yahoo!ショッピング | 0.5% |

| 無印良品ネットストア | 0.5% |

| ベルメゾン | 0.5% |

| カタログ通販ベルーナ(Belluna) | 4% |

| ニッセンオンライン | 2.5%(GOLD/GOLD U/PLATINUMなら3%) |

| SHEIN(アメリカ発ファッションブランド通販) | 3% |

| ショップチャンネル | 0.5% |

| セブンネットショッピング | 1%(GOLD/GOLD U/PLATINUMなら1.5%) |

| セシール オンラインショップ | 1% |

| ディノスオンラインショップ | 0.5% |

| FELISSIMO | 1.5% |

| アカチャンホンポ Online Shop | 1% |

| 一番くじONLINE | 1% |

| ヤマダモール | 1% |

| ベッド・マットレス通販専門店ネルコンシェルジュ neruco | 2.5% |

| [タカラトミー公式]タカラトミーモール | 1% |

dカード ログイン方法と会員サービス

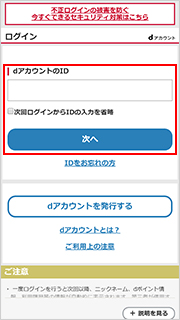

dカードサイトへのログイン手順

dカードの会員サービスを利用するには、まずdアカウントの設定が必要です。ログイン方法は非常にシンプルで、dカード公式サイト右上の「ログイン」ボタンをクリックし、dアカウントのIDとパスワードを入力するだけです。

初回ログイン時、またはご利用携帯電話番号変更後の初回ログイン時は、利用規約の確認が必要になります。クレジットカード会員規約およびdカード会員規約、個人情報の取扱いに関する同意事項をご確認いただき、同意いただくことでサービスを利用開始できます。

ログインできない場合は、dアカウントの発行が必要な可能性があります。dアカウントは、ドコモユーザー以外の方でも無料で作成でき、さまざまなドコモサービスを利用する際の共通IDとして活用できます。スマートフォン、パソコンどちらからでもアクセス可能で、外出先でも簡単に利用明細の確認やポイント残高の確認ができます。

dカードアプリの便利な機能

dカードアプリは、カード会員向けの公式アプリで、利用明細の確認、dポイント残高の確認、キャンペーン情報の取得など、多彩な機能を提供しています。特に便利な機能として、おサイフケータイ(iD)やApple Payの設定を直接アプリ内で完了できる点が挙げられます。

アプリをダウンロード後、「ログインする」をタップし、dアカウント認証を完了すれば、すぐに各種サービスを利用開始できます。AndroidとiOSどちらにも対応しており、無料でダウンロード可能です。セキュリティ面でも、生体認証やPINコードによるロック機能があり、安心して利用できます。

dカードアプリでは、利用明細を最大15ヶ月分確認でき、家計管理にも役立ちます。また、dポイントカードの表示機能もあり、物理的なポイントカードを持ち歩かなくても、スマートフォンひとつでポイントの獲得・利用が可能になります。プッシュ通知機能により、キャンペーン情報やお得な情報をリアルタイムで受け取ることもできます。

dカード明細の確認方法とWeb明細サービス

利用明細の確認手順

dカードの利用明細は、Web明細サービスを通じて24時間いつでもオンラインで確認できます。確定済み15ヶ月分と未確定分2ヶ月分の明細を確認でき、家計管理や経費精算に便利です。明細確認には、dアカウントでのログインが必要です。

明細確認の具体的な手順は以下の通りです。まず、dカードサイトにログインし、メニューから「ご利用明細照会」を選択します。確認したい月を選択すると、詳細な利用履歴が表示されます。利用日、利用店舗名、利用金額、ポイント獲得状況などを一覧で確認できます。

月別の利用代金明細書は、毎月17日頃に更新され、翌月10日が支払日となります。CSV形式でのダウンロード機能もあり、Excel等での家計管理や確定申告の際の資料作成にも活用できます。

dカードのご利用代金明細書は、『カードご利用明細照会サービス』(スマートフォン、パソコン)でご覧いただけます。

また、確定済み15か月分、未確定分2か月分のご利用代金明細書を確認できます。

※ご利用情報が当社に到着するまでお日にちがかかる場合があります。

紙の明細書との選択も可能

環境負荷軽減とコスト削減の観点から、dカードではWeb明細を標準としていますが、ご希望により紙の明細書の郵送も選択できます。ただし、紙の明細書を希望する場合は、発行手数料が発生する場合があります。

Web明細サービスのメリットとして、紛失の心配がない、過去の明細をいつでも参照できる、検索機能により特定の店舗での利用履歴を簡単に見つけられる、といった点があります。また、環境に配慮したペーパーレス化にも貢献できます。

明細の確認と併せて、不審な利用がないかの定期的なチェックも重要です。万が一、身に覚えのない利用があった場合は、速やかにdカードデスクに連絡することで、被害拡大を防止できます。

dカード ポイントの効率的な貯め方

基本的なポイント獲得方法

dカードでは、カード利用100円(税込)につき1ポイントのdポイントが貯まります。効率的にポイントを貯めるためには、日常の支払いをできるだけdカードに集約することが重要です。具体的には、公共料金、携帯電話料金、保険料、税金、食費、日用品購入などをdカードで支払うことで、年間数万ポイントの獲得も可能になります。

月10万円のカード利用があれば、年間で12,000ポイント(12,000円相当)のdポイントを獲得できます。さらに、特約店での利用や後述するd払いとの併用により、実際の還元率は1.0%を大きく上回ることが期待できます。

ポイント獲得のコツとして、固定費の支払いをdカードに変更することをおすすめします。電気代、ガス代、水道代、携帯電話料金、インターネット料金、保険料などは毎月発生する支出のため、安定してポイントを貯められます。また、これらの支払いは金額も大きくなりがちなため、効率よくポイントを獲得できます。

特約店での戦略的な利用

dカード特約店での利用は、ポイント還元率を大幅にアップさせる最も効果的な方法です。スターバックスカードへのチャージで3.0%、Starbucks eGift(※2025年5月1日から)の購入で7.0%、マツモトキヨシ・ココカラファインで3.0%、髙島屋で1.5%など、通常の3-4倍のポイントを獲得できます。

特約店を戦略的に活用するためには、普段利用している店舗がdカード特約店に含まれているかを確認することが重要です。例えば、コーヒーをよく飲む方はスターバックスカードにチャージしてから利用する、ドラッグストアでの買い物はマツモトキヨシやココカラファインを優先的に利用する、といった工夫により還元率を最大化できます。

また、Amazonでの買い物が多い方は、d曜日(毎週金・土曜日)にd払いを利用することで、最大17.5%という驚異的な還元率を実現することも可能です。これらのキャンペーンは期間限定の場合もあるため、定期的にdカード公式サイトでキャンペーン情報をチェックすることをおすすめします。

d払いとの組み合わせでポイント倍増

d払いとdカードを組み合わせることで、ポイントの二重取り・三重取りが可能になり、実質的な還元率を大幅に向上させることができます。この仕組みを理解し活用することで、年間数万円相当のポイント獲得も現実的になります。

具体的な三重取りの手順は以下の通りです。まず、d払いアプリで支払い方法をdカードに設定します(dカード利用で1.0%還元)。次に、dポイント加盟店でお買い物の際に、レジでdポイントカードを提示します(加盟店ポイントで0.5-1.0%還元)。最後に、支払いをd払いで行います(d払い利用で0.5%還元)。

この方法により、合計で2.0-2.5%の還元率を実現できます。さらに、d曜日や各種キャンペーンを活用することで、還元率はさらに向上します。例えば、ローソンでこの方法を使った場合、通常でも2.5%、キャンペーン時には5-7%の還元率になることもあります。

dカード 問い合わせ方法とサポート体制

各種問い合わせ窓口

dカードでは、利用者の様々な問い合わせに対応するため、複数の連絡手段を用意しています。一般的な問い合わせはdカードデスク、紛失・盗難時は24時間対応の緊急連絡先、dカード GOLD会員は専用のゴールドデスクが利用できます。

ドコモユーザーの方は、ドコモの携帯電話から「#8010」(無料)で連絡できます。一般電話からは「0120-300-360」(無料)が利用可能です。受付時間は午前9時から午後8時まで(年中無休)となっています。dカード GOLD会員専用のゴールドデスクは、より丁寧なサポートを受けることができます。

ahamoユーザーの方は、チャットサポートが主な連絡手段となりますが、クレジットカードに関する緊急時(紛失・盗難・不正利用など)については、上記の電話番号で対応してもらえます。ただし、ahamoユーザーの場合、通常の問い合わせではチャット対応のみとなる点にご注意ください。

(1)チャット自動応答は年中無休です。なお、システムメンテナンスにより、運営時間が変更になる場合があります。

(2)オペレーターによるチャットサポート運営時間は年中無休の午前10時~午後6時です。

なお、年末年始期間やシステムメンテナンス期間により、運営時間が変更になる場合があります。

(3)お客さまのご質問が解決しない場合やお問い合わせ内容により、オペレーターにて対応させていただく場合がございます。

オペレーターの対応時間外や、アクセスが集中している場合など、オペレーターへのお問い合わせを受付できない場合があります。

よくある質問への対応

dカードに関するよくある質問については、公式サイトのFAQページで24時間いつでも確認できます。カードの基本的な使い方から、ポイントの獲得・利用方法、各種手続きまで、幅広い情報が整理されています。

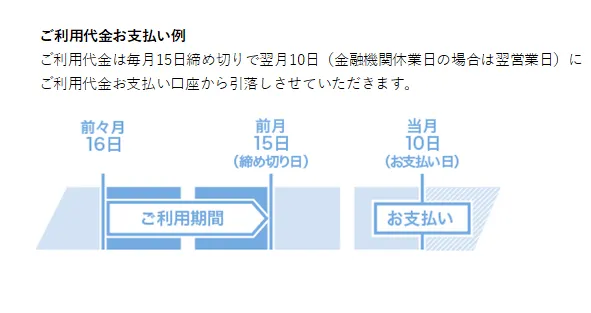

特によく寄せられる質問として、締め日・引き落とし日(毎月15日締め・翌月10日払い)、利用限度額の確認・変更方法、ETCカード・家族カードの申し込み方法、解約手続きなどがあります。これらの情報は、電話で問い合わせる前にFAQで確認することで、迅速に解決できる場合が多いです。

また、dカードアプリやdカードサイトでも、よくある質問への回答を確認できます。特にアプリでは、プッシュ通知でお知らせ情報を受け取れるため、重要な変更点やメンテナンス情報をリアルタイムで把握できます。

dカードアプリの使い方と便利機能

アプリのダウンロードと初期設定

dカードアプリは、App StoreおよびGoogle Play Storeから無料でダウンロードできます。「dカードアプリ」で検索し、NTTドコモが開発したアプリをダウンロードしてください。インストール後、dアカウントでのログインが必要になります。

初期設定では、まず「ログインする」をタップし、dアカウントの認証を完了します。初回利用時はクレジットカード番号の入力を求められる場合があります。設定完了後は、顔認証や指紋認証、PINコードによるセキュリティロックを設定することで、安全にアプリを利用できます。

アプリの主な機能として、利用明細の確認、dポイント残高の表示、キャンペーン情報の通知、おサイフケータイ(iD)の設定、Apple Pay・Google Payの設定などがあります。これらの機能により、物理的なカードを持ち歩かなくても、スマートフォンひとつで様々な操作を完了できます。

アプリ限定の便利な機能

dカードアプリには、Webサイトにはない便利な機能が多数搭載されています。特に注目すべきは、dポイントカードの表示機能で、アプリ画面でバーコードを表示し、店頭でポイントを貯めたり使ったりできます。

利用明細の確認では、月別表示だけでなく、カテゴリ別の支出グラフも確認でき、家計管理に役立ちます。また、利用通知機能により、カード利用直後にプッシュ通知で利用金額を確認でき、不正利用の早期発見にも有効です。

おサイフケータイ(iD)の設定もアプリから簡単に行え、コンビニや自動販売機での少額決済を便利にします。さらに、キャンペーン情報の通知機能により、お得な情報を見逃すことなく、効率的にポイントを獲得できます。Apple PayやGoogle Payとの連携により、様々な決済シーンで活用できます。

dカード 締め日・支払い日と料金管理

締め日と支払い日の仕組み

dカードの締め日は毎月15日、支払い日は翌月10日(金融機関が休業日の場合は翌営業日)に設定されています。例えば、3月16日から4月15日までの利用分は、5月10日に口座から引き落としされます。この仕組みを理解することで、効率的な家計管理が可能になります。

支払いスケジュールの具体例として、4月1日にお買い物をした場合、4月15日が締め日となり、5月10日に引き落としされます。つまり、利用から支払いまで最大で1ヶ月と10日程度の猶予があることになります。この期間を活用することで、資金繰りにも余裕を持てます。

引き落とし時間は金融機関により異なりますが、一般的には午前中に処理されることが多いです。残高不足により引き落としができなかった場合、再引き落とし日が設定されるか、振込による支払いが必要になります。遅延損害金や信用情報への影響を避けるため、支払い日前には必ず口座残高を確認することが重要です。

毎月15日までに当社に情報が届いたご利用が、翌月10日(金融機関休業日の場合は翌営業日)のお支払となります。

なお、各種dカードのご利用代金のご請求は、携帯電話のご利用料金のご請求とは別となります。

※iDのご利用代金もあわせてご請求となります。

※ご利用いただいた店舗からの利用データの未着遅延などによりご請求が遅れる場合があります。

支払い方法の選択肢

| 種類 | お支払い方法 | 手数料 |

|---|---|---|

| 1回払い | 毎月の締切日までのご利用金額を、翌月のお支払い日にまとめてお支払い | 不要 |

| リボ払い | あらかじめ指定した一定額を、毎月のお支払い日に分割してお支払い | 要 |

| 分割払い | ご指定の分割回数に均等分割して、毎月のお支払い日にお支払い | 要 |

※iD決済時は一回払いのみ指定可能。

※決済後でもリボ払い・分割払いへの変更が可能。

dカードの支払い方法には、一括払い、2回払い、分割払い、リボ払いなど複数の選択肢があります。通常のお買い物では一括払いが標準設定されており、金利や手数料は発生しません。2回払いも手数料無料で利用でき、高額な商品を購入する際に便利です。

分割払いは3回から24回まで選択可能で、月々の支払い負担を軽減できます。ただし、3回以上の分割払いでは分割手数料が発生するため、総支払額が増加することに注意が必要です。リボ払いは毎月の支払額を一定にできますが、金利が高く設定されているため、計画的な利用が必要です。

また、ボーナス一括払いも利用でき、手数料なしで支払いを先送りできます。夏のボーナス払い(12月16日~6月15日の利用分を8月の支払い日に)、冬のボーナス払い(7月16日~11月15日の利用分を翌年1月の支払い日に)が設定されています。

| 種類 | お支払い方法 | 手数料 |

|---|---|---|

| 1回払い | 毎月の締切日までのご利用金額を、翌月のお支払い日にまとめてお支払い | 不要 |

| 2回払い | 毎月の締切日までのご利用金額を翌月と翌々月に均等分割してお支払い | 不要 |

| リボ払い | あらかじめ指定した一定額を、毎月のお支払い日に分割してお支払い | 要 |

| 分割払い | 指定の分割回数に均等分割して、毎月のお支払い日にお支払い(1万円以上の買物で利用可) | 要 |

| ボーナス一括払い | 夏:12/16~6/15利用分を8月にお支払い 冬:7/16~11/15利用分を翌年1月にお支払い(加盟店により期間異なる) | 不要 |

2回払い・ボーナス払い・分割払い:加盟店により取り扱い条件(期間・金額)が異なる場合あり。

ボーナス払い:利用可能期間はカード加盟店の設定による。

iD決済時:一回払いのみ指定可能。

決済後でもリボ・分割への変更が可能。

家計管理に役立つ活用法

dカードを家計管理に活用するためには、Web明細やアプリの機能を積極的に利用することが重要です。月別・カテゴリ別の利用状況をグラフで確認できるため、支出の傾向を把握し、無駄な支出を削減できます。

家計簿アプリとの連携により、自動的に支出を記録し、手動入力の手間を省くこともできます。主要な家計簿アプリ(マネーフォワード、Zaim、家計簿レシーピなど)はdカードに対応しているため、より詳細な家計管理が可能になります。

年末の確定申告や医療費控除の際にも、dカードの利用明細は重要な資料となります。特に個人事業主の方や副業をされている方は、事業用の支出をdカードでまとめることで、経費の管理と節税対策を両立できます。CSV形式での明細ダウンロード機能を活用し、効率的な記録管理を行いましょう。

新登場!dカード PLATINUMの特徴

dカード PLATINUMの基本情報

| 項目 | 内容 |

|---|---|

| カード券面 | 通常デザイン/ポインコデザイン(横型・縦型) ※在庫状況によりICチップ等が異なる場合あり |

| 年会費 | 29,700円(税込) |

| 通常決済ポイント | 100円(税込)ごとに1%還元 |

| ドコモケータイ/ドコモ光還元率 | 初年度:対象料金1,000円(税抜)ごとに20%還元 2年目以降:前月利用額に応じて10~20%還元 |

| ドコモでんき還元率 | 対象プラン+dカード PLATINUM払いで、電気料金100円(税抜)ごとにエリア別還元 |

| ケータイ料金プラン「ドコモポイ活MAX」 | 通常還元+追加で合計11%還元(上限5,000ポイント/月) |

| マネックス証券 dカード積立 | 初年度:最大3.1%還元 2年目以降:直近ショッピング利用額に応じ最大3.1% |

| 特約店 | 基本還元+特約店ポイント加算(詳細は公式ページ) |

| dカード ポイントモール | サイト経由でdカード決済→基本還元+追加ポイント付与 |

| お買物あんしん保険 | dカード PLATINUM購入品に対し、購入日含め90日以内の盗難・破損などを年間最大500万円まで補償 |

| 旅行保険 | 国内旅行:最大5,000万円 海外旅行:最大1億円 |

2024年11月25日に提供開始されたdカード PLATINUMは、dカードシリーズの最上位カードとして位置づけられています。年会費は29,700円(税込)と高額ですが、特にドコモユーザーにとって年会費を上回る価値を提供する設計となっています。

最大の特徴は、ドコモケータイ・ドコモ光の利用料金に対する高還元率です。初年度は最大20%、2年目以降も前々月の利用金額に応じて10%~20%のポイント還元を受けられます。月1万円のドコモサービス利用があれば、年間12,000~24,000ポイントの獲得が可能で、年会費を大幅に上回るメリットがあります。

NTTドコモの公式発表によると、dカード PLATINUMは100万人の会員獲得を目指しており、今後も特典の拡充が予定されています。プライオリティ・パスの無料付帯、レストラン優待、コンシェルジュサービスなど、プラチナカードにふさわしい上質なサービスが提供されています。

dカード PLATINUM限定の特典

dカード PLATINUMには、他のdカードにはない豪華な特典が多数用意されています。

| 項目 | 内容 |

|---|---|

| 基本還元率 | 街・ネットショッピングで100円(税込)ごとに1%ポイント還元 |

| 年間ご利用額特典 | 前年利用額に応じてクーポン進呈(最大40,000円/400万円以上利用時) |

| ドコモ利用料金還元(初年度) | 対象のドコモ利用料金をdカード PLATINUM払いで 1,000円(税抜)ごとに20%還元(※一部対象外あり) |

| ドコモ利用料金還元(2年目以降) | 対象条件により特典率が変動(※詳細は公式サイト参照) |

| ドコモでんき還元(初年度) | dカード PLATINUM払いで 100円(税抜)ごとに12%または20%還元(お住まいのエリアによる) |

| ドコモ ポイ活 MAX | データ無制限プラン契約で、通常還元1%+追加10%(期間・用途限定)= 最大11%還元(上限5,000P/月) |

| ケータイ補償 | 購入から3年間、年間最大20万円補償(盗難・紛失・水濡れ・全損など) ※対象は同一機種・同一カラーをdカード PLATINUMで再購入時 現行制度は2025年末まで。2026年1月上旬のリニューアル後は自己負担額15,000円が発生、年間利用回数が1回から2回に変更 |

世界1,300ヶ所以上の空港ラウンジが利用できるプライオリティ・パス、国内外のレストランでの優待サービス、24時間365日利用可能なコンシェルジュサービスなどが代表的です。

旅行関連の特典として、海外旅行保険は最大1億円、国内旅行保険は最大5,000万円と非常に手厚い補償が提供されています。航空便遅延保険、手荷物宅配サービス、海外緊急サービスなど、快適な旅行をサポートする特典も充実しています。

| 特典内容 | 詳細 |

|---|---|

| チケット先行予約 | 人気アーティストのライブやスポーツ観戦で先行予約に参加可能 |

| マネックス証券 dカード積立特典 | 初年度:最大3.1%還元 2年目以降:ショッピング利用額に応じて最大3.1%還元 |

| レストラン優待(招待日和) | 全国約200店舗のレストランで2名以上の利用時、1名分のコース料理が無料 |

| プライオリティ・パス | 世界148か国の空港ラウンジが利用可能(本会員年間10回まで無料) |

| 海外旅行保険 | 最大1億円 |

| 国内旅行保険 | 最大5,000万円 |

| お買物あんしん保険 | 年間最大500万円 |

| カードブランド優待 | Visa、Mastercardなどの国際ブランド特典を利用可能 |

また、年間利用額に応じた特典プログラムも用意されており、年間200万円以上の利用で選べる特典がプレゼントされます。これらの特典を活用することで、年会費以上の価値を実感できる設計となっています。

アップグレードを検討すべき人

dカード PLATINUMへのアップグレードを検討すべきは、主に以下のような方々です。まず、ドコモユーザーで年間120万円以上のカード利用がある方は、ポイント還元だけで年会費をペイできる可能性があります。

また、頻繁に海外出張や海外旅行をする方にとって、プライオリティ・パスや手厚い旅行保険は大きな価値があります。年間数回の海外旅行をする方であれば、ラウンジ利用料金だけでも年会費の元を取ることができるでしょう。

さらに、ステータスカードとしての価値を重視する方や、コンシェルジュサービスなどの付帯サービスを活用したい方にも適しています。ビジネスシーンでの信頼性向上や、忙しい日常でのサポートサービスを求める方には、年会費を支払う価値があると考えられます。

dカード申し込み方法と審査について

申し込み条件と必要書類

dカードの申し込み条件は「高校生を除く満18歳以上」と非常にシンプルで、年収などの厳しい条件は設定されていません。学生、主婦、パート・アルバイトの方でも、一定の収入があれば申し込みが可能です。この点が、dカードが幅広い層に支持されている理由の一つでもあります。

申し込みに必要な書類は以下の通りです。本人確認書類(運転免許証、パスポート、個人番号カードなど)、引き落とし口座情報(キャッシュカードまたは通帳)、勤務先情報(会社名、住所、電話番号、勤続年数など)を準備する必要があります。

オンライン申し込みの場合、これらの情報を入力し、本人確認書類をアップロードするだけで手続きが完了します。dカード申し込みページでは、手続きの流れが詳しく説明されており、初めての方でも安心して申し込めます。

審査基準と審査期間

dカードの審査は、一般的なクレジットカードと同様に、申込者の信用情報、収入状況、他社借入状況などを総合的に判断して行われます。年会費無料のカードということもあり、ゴールドカードと比較すると審査基準は比較的優しいとされています。

審査期間は通常1週間から10日程度で、最短5分で審査完了の場合もあります(条件:9時~19時50分の申し込み完了、引き落とし口座の設定完了など)。審査結果はメールで通知され、可決の場合は1週間程度でカードが郵送されます。

審査に影響する要素として、過去のクレジットカードやローンの延滞履歴、現在の借入状況、申込内容の正確性などがあります。特に、過去5年以内に長期延滞や債務整理の履歴がある場合は、審査通過が困難になる可能性があります。安定した収入があり、他社での延滞がなければ、多くの方が審査を通過できると考えられます。

一般的に審査に通りやすくするコツ

dカードの審査通過率を高めるためには、いくつかのポイントがあります。まず、申し込み内容は正確に記入し、虚偽の情報は絶対に記載しないことが重要です。年収や勤務先情報なども、実際の状況を正直に記載しましょう。

複数のクレジットカードを同時期に申し込む「多重申し込み」は避けることをおすすめします。信用情報機関には申し込み履歴が6ヶ月間残るため、短期間に多数の申し込みをすると「お金に困っている」と判断される可能性があります。

また、他社クレジットカードやローンで延滞がある場合は、それらを解決してから申し込むことが重要です。携帯電話料金の分割払いも信用情報に影響するため、遅延がないよう注意が必要です。キャッシング枠は「0円」または「必要最小限」に設定することで、審査通過率を向上させることができます。

dカード vs 競合他社カード比較

年会費無料カードとの比較

dカードと他の年会費無料カードを比較する際、ポイント還元率と特典内容が主な判断材料となります。楽天カードは楽天市場での高還元率(最大17.5倍)が魅力ですが、通常還元率は1.0%でdカードと同等です。PayPayカードはYahoo!ショッピングで最大5.0%還元を実現できます。

JCB CARD WはAmazonで2.0%還元、セブン-イレブンで2.0%還元という特徴があり、特定店舗でのお得度ではdカードを上回る場合があります。一方、dカードはドコモ・ahamoユーザーへの特典や、幅広い特約店での高還元率が差別化ポイントとなっています。

以下の比較表で主要な年会費無料カードの特徴をまとめました。

| カード名 | 基本還元率 | 主な高還元店舗 | 特徴 |

|---|---|---|---|

dカード | 1.0% | スタバ4.0%、マツキヨ3.0% | ドコモ特典、d払い連携 |

楽天カード | 1.0% | 楽天市場最大17.5倍 | 楽天経済圏でお得 |

PayPayカード | 1.0% | Yahoo!ショッピング5.0% | PayPay経済圏でお得 |

JCB CARD W | 1.0% | Amazon2.0%、セブン2.0% | Amazon・Starbucks優遇 |

この比較から、利用する店舗やサービスによって最適なカードが異なることが分かります。ドコモユーザーやd払いを多用する方にはdカードが最適ですが、楽天市場をよく利用する方には楽天カード、Amazon中心の方にはJCB CARD Wが有利になる場合があります。

ドコモユーザーにとっての優位性

ドコモユーザーにとって、dカードは他社カードと比較して圧倒的な優位性を持っています。最も大きなメリットは、ドコモ・ahamoの利用料金割引(月187円)とデータ容量増量(ahamo+1GB)で、これらだけでも年間2,244円相当の価値があります。

さらに、dカード GOLDでは、ドコモケータイ・ドコモ光の利用料金1,000円(税抜)につき10%のポイント還元があり、月1万円の利用で年間12,000ポイント、年会費11,000円を上回るポイントを獲得できます。他社カードでは、このような携帯料金に対する高還元率は実現できません。

ケータイ補償も他社カードにはないdカード独自のサービスで、dカードで最大1万円、dカード GOLDで最大10万円まで補償されます。現在のスマートフォンの高額化を考えると、この補償は非常に価値があります。

投資・資産形成での活用比較

2024年7月からdカードがマネックス証券でのクレジットカード積立に対応したことで、投資・資産形成の分野でも他社カードとの比較が重要になりました。dカードは月5万円まで1.1%還元、5~7万円は0.6%還元、7~10万円は0.2%還元となっています。

他社カードと比較すると、楽天カードは楽天証券で月5万円まで1.0%(一部条件で0.5%)、三井住友カード(NL)はSBI証券で月5万円まで0.5%還元となっています。dカードの1.1%還元は業界トップクラスの水準です。

また、dカードで貯めたdポイントは「ポイント投資」サービスを通じて、実際の投資商品(投資信託)の購入にも利用できます。この点では、楽天ポイントでの楽天証券での投資や、Vポイントでの投資など、他社でも同様のサービスがありますが、dポイントの使い勝手の良さ(全国13万店舗で利用可能)を考慮すると、総合的な利便性ではdカードが優位と言えるでしょう。

dカード活用術とお得な使い方

ポイント三重取りの完全攻略法

dカードで最大限にポイントを獲得するためには、「ポイント三重取り」を完璧にマスターすることが重要です。この手法を使いこなせれば、通常の1.0%還元を大幅に上回る3.0%以上の還元率を実現することも可能になります。

具体的な手順を詳しく解説します。まず、d払いアプリを起動し、支払い方法をdカードに設定します(これにより1.0%のクレジットカードポイントを獲得)。次に、dポイント加盟店でお買い物をする際に、レジでdポイントカードまたはdポイントクラブアプリのバーコードを提示します(加盟店ポイント0.5~1.0%を獲得)。最後に、d払いで決済します(d払いポイント0.5%を獲得)。

さらに効果を最大化するためには、d曜日(毎週金・土曜日)やdカード特約店を活用します。例えば、金曜日にローソンでd払い三重取りを実行した場合、基本還元率2.5%にd曜日ボーナス最大4.0%が加算され、合計6.5%の還元率になることもあります。年間100万円をこの方法で利用すれば、65,000円相当のポイントを獲得できる計算になります。

家族カードとETCカードの有効活用

dカードでは、家族カードとETCカードを追加で発行でき、これらを戦略的に活用することでポイント獲得機会を大幅に拡大できます。家族カードは本会員と同様に1.0%のポイント還元を受けられ、獲得したポイントは本会員のアカウントに合算されます。

家族カードの年会費は、dカードの場合は永年無料、dカード GOLDの場合は1枚目無料・2枚目以降1,100円となっています。配偶者やお子様(18歳以上)に家族カードを発行することで、家族全体のポイント獲得効率を向上させることができます。

ETCカードは、dカードの場合は初年度無料・2年目以降550円(年1回以上の利用で無料)、dカード GOLDの場合は永年無料で発行できます。高速道路料金の支払いでも1.0%のポイント還元を受けられるため、長距離ドライブや通勤で高速道路を利用する方にとっては大きなメリットです。年間10万円の高速道路利用があれば、1,000円分のポイントを獲得でき、ETCカードの年会費を大幅に上回る価値があります。

年間利用額特典の最大化戦略

dカード GOLDには、年間利用額に応じた特典プログラムが用意されており、計画的にカードを利用することで年会費以上の価値を得ることができます。年間100万円以上の利用で10,000円相当、200万円以上で20,000円相当の選べる特典がプレゼントされます。

特典の最大化を図るためには、年間の支出を見直し、可能な限りdカードに集約することが重要です。固定費(公共料金、携帯電話料金、保険料など)、変動費(食費、日用品、ガソリン代など)、年払い費用(自動車税、固定資産税、生命保険料など)をdカードでまとめることで、効率的に年間利用額を積み上げられます。

月平均8.3万円のカード利用で年間100万円に到達し、10,000円相当の特典を受けられます。この特典により、dカード GOLDの年会費11,000円の大部分を相殺できるため、実質的な負担を大幅に軽減できます。さらに、ドコモ利用料金の10%還元も含めると、多くのドコモユーザーにとって年会費以上のメリットを享受できる設計になっています。

dカードのセキュリティと安全性

不正利用防止機能

dカードには、不正利用を防ぐための多層的なセキュリティシステムが導入されています。24時間365日体制の不正検知システムにより、通常とは異なる利用パターンを自動的に検知し、必要に応じてカードの一時停止や本人確認を行います。

新しいdカードには「カードご利用速報」機能が追加され、カード利用後すぐにメールで通知を受け取ることができます。この機能により、不正利用があった場合でも迅速に気づくことができ、被害拡大を防止できます。また、「あんしんご利用制限」機能では、事前に設定した条件に基づいてカードの利用を自動的に制限できます。

万が一不正利用の被害に遭った場合でも、届け出日から90日前まで遡って損害を補償する制度があります。この補償により、利用者は安心してカードを使用できます。紛失・盗難時には24時間対応の緊急窓口に連絡することで、即座にカードを停止し、被害を最小限に抑えることができます。

3Dセキュアとオンライン決済の安全性

オンラインショッピングでのセキュリティを強化するため、dカードでは3Dセキュア(本人認証サービス)に対応しています。この機能を有効にすることで、オンライン決済時にパスワードや生体認証による本人確認が行われ、第三者による不正利用を防止できます。

3Dセキュアの設定は、dカードサイトまたはdカードアプリから簡単に行えます。設定後は、対応加盟店でのオンライン決済時に認証が求められるようになります。少し手間はかかりますが、セキュリティを大幅に向上させることができるため、オンラインショッピングを頻繁に利用する方には必須の設定と言えます。

また、ApplePayやGooglePayなどのモバイル決済サービスを利用する場合、カード番号ではなくトークン(代替番号)が使用されるため、実際のカード情報が店舗に伝わることがありません。これにより、カード情報の漏洩リスクを大幅に軽減できます。

dカードに関するよくある質問(Q&A)

.png)

カードの基本的な使い方について

Q: dカードはドコモユーザー以外でも申し込めますか?

A: はい、dカードはドコモユーザー以外の方でも申し込み可能です。基本還元率1.0%や特約店での高還元率など、多くのメリットをご利用いただけます。ただし、ドコモ・ahamoユーザー限定の特典(利用料金割引、データ容量増量など)は適用されません。

Q: dカードで貯めたdポイントの有効期限はいつまでですか?

A: dポイントの有効期限は、ポイント獲得月から48ヶ月後の月末までです。4年間という長期間の有効期限が設定されているため、失効の心配は少ないと言えます。定期的にポイントを利用していれば、実質的に期限切れになることはほとんどありません。

Q: dカードの利用限度額はどのように決まりますか?

A: 利用限度額は、申込時の年収、勤務先、信用情報などを総合的に判断して決定されます。一般的には30万円~100万円程度で設定されることが多く、利用実績に応じて増額も可能です。限度額の確認や変更希望は、dカードサイトまたはアプリで手続きできます。

トラブル対応について

Q: カードを紛失してしまった場合はどうすればいいですか?

A: カードの紛失・盗難が発生した場合は、直ちに24時間対応の紛失・盗難受付デスク(0120-160-360)に連絡してください。カードの利用停止手続きと再発行手続きを行います。再発行には1週間程度かかり、再発行手数料として1,100円が必要になります。

Q: 身に覚えのない請求があった場合はどうすればいいですか?

A: まずは利用明細を詳しく確認し、家族による利用や定期的な支払い(サブスクリプションサービスなど)でないかを確認してください。それでも身に覚えがない場合は、速やかにdカードデスクに連絡し、不正利用の可能性を報告してください。調査の結果、不正利用と判明した場合は損害を補償いたします。

Q: 支払いが遅れてしまった場合はどうなりますか?

A: 支払いが遅れた場合、遅延損害金(年率14.6%)が発生し、カードの利用が一時的に停止される可能性があります。また、信用情報機関に延滞情報が登録される場合があります。支払いが困難な場合は、事前にdカードデスクに相談することをおすすめします。

まとめ:dカードがおすすめな人・そうでない人

| 分類 | 特徴・条件 |

|---|---|

| おすすめな人 | ・ドコモ・ahamoユーザー(利用料金割引・データ増量あり) ・d払い・特約店(マツモトキヨシ、スタバ、髙島屋等)をよく利用 ・ポイント三重取りで還元率3%以上狙いたい方 ・マネックス証券で積立投資をする方(月5万円まで1.1%還元) ・29歳以下で旅行保険を重視する方 |

| 向いていない人 | ・電子マネー(Suica、WAON、nanaco等)を中心に使う方(チャージでポイント付与なし) ・Amazon、楽天、Yahoo!ショッピング利用が中心の方(特化カードの方が有利) ・海外旅行保険を重視する30歳以上で年会費無料を希望する方(dカードは29歳以下限定) |

dカードがおすすめな人

dカードは、以下のような方に特におすすめできるクレジットカードです。まず、ドコモ・ahamoユーザーの方は、利用料金割引やデータ容量増量などの専用特典により、他社カードでは得られないメリットを享受できます。年会費無料のdカードでも月187円の割引があり、年間では2,244円の節約になります。

d払いを頻繁に利用する方や、マツモトキヨシ、スターバックス、髙島屋などのdカード特約店をよく利用する方にも最適です。ポイント三重取りを活用することで、実質的な還元率を3.0%以上に向上させることも可能で、年間数万円相当のポイントを獲得できます。

また、投資・資産形成に関心がある方にもおすすめです。マネックス証券でのクレジットカード積立により月5万円まで1.1%の高還元率を実現でき、さらにdポイントでのポイント投資も可能です。29歳以下の方には手厚い旅行保険が付帯するため、旅行好きの若い世代にも適しています。

dカードが向いていない人

一方で、以下のような方にはdカード以外の選択肢を検討することをおすすめします。電子マネー(モバイルSuica、WAON、nanacoなど)を中心とした決済スタイルの方は、これらのチャージでポイントが付与されないため、他のカードの方が有利になる可能性があります。

Amazon、楽天市場、Yahoo!ショッピングでの買い物が支出の大部分を占める方は、それぞれに特化した高還元率カード(楽天カード、JCB CARD W、PayPayカードなど)の方がお得になる場合があります。dカードも経由サイトを利用すれば還元率をアップできますが、一手間かかることがデメリットです。

また、海外旅行保険を重視する30歳以上の方で、年会費無料カードにこだわる場合は、エポスカードなど他の選択肢も検討価値があります。dカードの海外旅行保険は29歳以下限定のため、30歳以上の方が保険を利用するにはdカード GOLDへのアップグレードが必要になります。

最終的な選択指針

dカードを選ぶべきかどうかの最終的な判断基準として、以下の点を考慮することをおすすめします。まず、年間のカード利用予想額と利用する店舗・サービスを具体的に洗い出し、dカードでどの程度のポイントを獲得できるかを計算してみてください。

ドコモユーザーの場合は、携帯料金の節約効果と併せて総合的にメリットを評価することが重要です。dカード GOLDの場合は、ドコモ利用料金の10%還元と年間利用額特典を含めて、年会費10,000円を上回る価値があるかを慎重に検討してください。

最後に、クレジットカードは長期間利用するものですので、現在のライフスタイルだけでなく、将来的な変化(転職、結婚、引っ越し、携帯キャリア変更など)も考慮して選択することをおすすめします。dカードは柔軟性が高く、様々なライフスタイルに対応できるカードですので、迷った場合はまず年会費無料のdカードから始めて、必要に応じてアップグレードを検討するという段階的なアプローチも有効です。

カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。本記事の情報は記事作成時点のものです。還元率やキャンペーン情報は変更される可能性があることもあるので、最新の情報については、dカード公式サイトをご確認ください。

参考: 質問 dカード GOLD Uの年会費が無料となる条件はなんですか?

参考: ahamoならdカードがおトク!

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます