・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

同棲を始めると、家計管理やお金の支払いについて悩むカップルは非常に多いものです。特に「どちらがクレジットカードの支払いをするのか」「お互いの支出をどう管理するか」といった問題は、カップル間でのトラブルの原因になりがちです。

本記事では、同棲カップルがクレジットカードを活用して上手に家計管理を行う方法から、おすすめのクレジットカード、注意すべきポイントまで、実体験に基づいた具体的な解決策を詳しく解説します。

結婚前の同棲期間を有効活用して、将来の家計管理スキルも身につけられる内容となっています。

※本記事の情報は2026年1月時点のものです。最新情報は各カード会社の公式サイトでご確認ください。

クレジットカードを作るなら

JCB CARD W申込

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

同棲でクレジットカードが必要になる3つの理由

同棲生活では、以下の3つの理由からクレジットカードの活用が重要になります。

| メリット | 内容 |

|---|---|

| 支出の透明性 | 利用明細で「誰がいつ何に使ったか」を把握可能。家計精算や予算管理が容易に。 |

| ポイント還元 | 月25万円(年間300万円)の支出で、還元率1%なら年間3万円分のポイント獲得。 |

| 緊急時の安心感 | 医療費や家電故障など予期せぬ出費に対応可能。同棲世帯のリスクに備えられる。 |

まず第一に、支出の透明性を確保できる点が挙げられます。現金でのやり取りでは「誰がいつ何にお金を使ったか」を正確に把握することが困難ですが、クレジットカードなら利用明細で全ての支出を記録できます。これにより、月末の家計精算や予算管理が格段に楽になります。

第二に、ポイント還元によるお得感があります。同棲カップルの平均的な生活費は月25万円程度とされていますが、年間300万円の支出をクレジットカードで行えば、還元率1%でも年間3万円相当のポイントが貯まります。これは決して無視できない金額です。

第三に、緊急時の安心感です。急な医療費や家電の故障など、現金が足りない緊急事態でもクレジットカードがあれば対応できます。同棲カップルは単身世帯よりも予期せぬ出費が発生しやすいため、この安心感は重要です。

同棲カップルがクレジットカードを選ぶ際の5つのポイント

クレジットカードの利用限度額を設定し、予算管理を徹底することが重要です。

お互いの支出を透明にするために、共有アプリを使うのも良い方法ですわね。

家族カード発行の可否を最優先で確認

同棲カップルにとって最も重要なのは、家族カードを発行できるかどうかです。家族カードとは、本会員のクレジットカードに紐づいて発行される追加カードで、利用分は本会員の口座からまとめて引き落とされます。

一般的にクレジットカード会社では「配偶者または親族」を家族カード発行の条件としていますが、近年は柔軟な対応をする会社が増えています。特に以下の一部のカード会社では、審査により同棲カップルでも家族カードが発行される場合があります。(※発行可否は各カード会社の審査基準によります。詳細は各カード会社に直接お問い合わせください)

| カード会社 | 家族カード発行条件 | 同棲カップル対応 |

|---|---|---|

| 楽天カード  | 生計を共にする18歳以上の方 年齢制限あり、生計の共有が条件 | 対応可 内縁関係含む |

| JCBカード  | 生計を同一にするパートナー パートナー関係を広く認定 | 対応可 事実婚・同性パートナー含む |

| 三井住友カード .jpg) | 本会員と生計を共にする配偶者・親族 配偶者または親族関係が基本 | 条件付 審査による |

家族カード発行の条件はカード会社によって異なるため、事前に必ず確認しましょう。

同棲カップル向けの特典やサービス内容もチェックしておくと良いわよ。

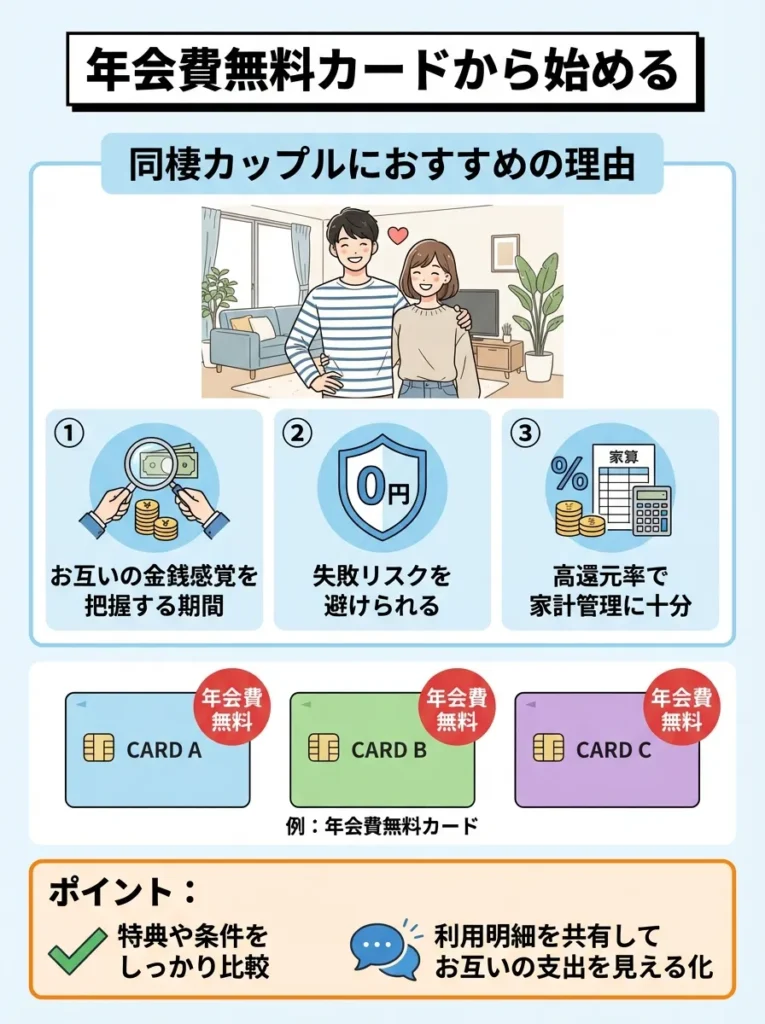

年会費無料カードから始める

同棲を始めたばかりのカップルには、年会費無料のクレジットカードをおすすめします。同棲期間中はお互いの金銭感覚を把握する期間でもあり、年会費のかかるカードで失敗するリスクを避けることが重要です。

年会費無料でありながら高還元率を実現しているカードも多く、同棲カップルの家計管理には十分な機能を提供してくれます。特に以下の年会費無料カードは、同棲カップルから高い評価を得ています。

年会費無料カードの特典や条件をしっかり比較して選択することが重要です。

カードの利用明細を共有することで、お互いの支出を見える化するのが大切よ。

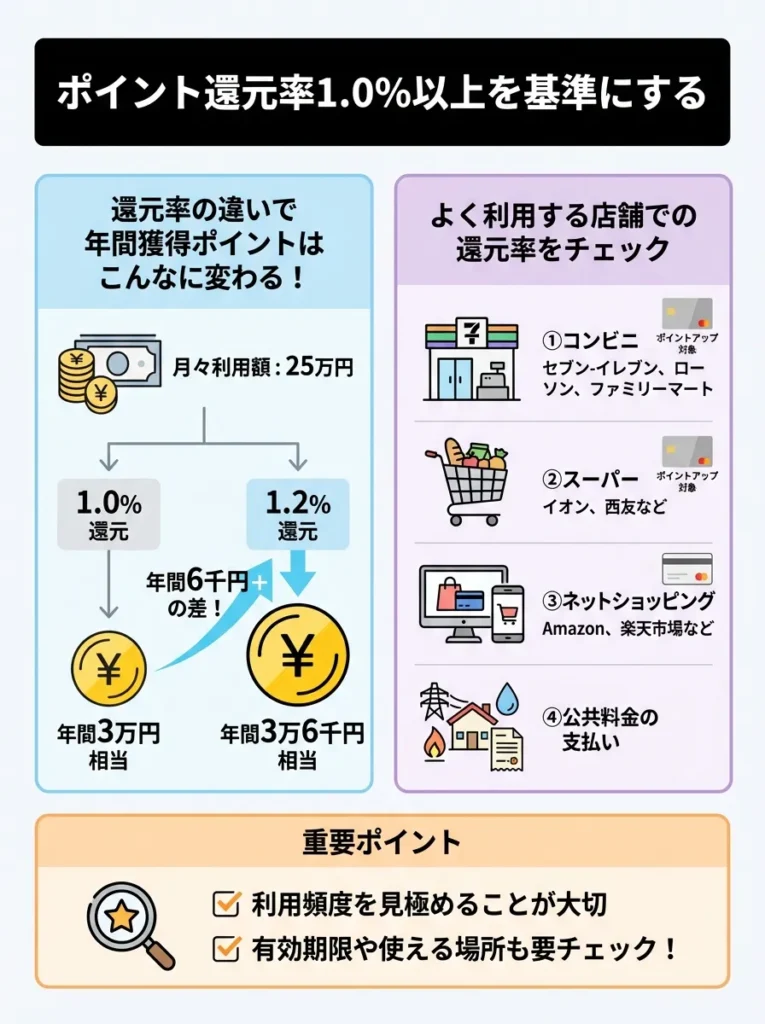

ポイント還元率1.0%以上を基準にする

同棲カップルの支出は個人よりも大きくなるため、ポイント還元率1.0%以上のカードを選ぶことで、より多くのポイントを獲得できます。たとえば月25万円の支出があれば、還元率1.0%で年間3万円、1.2%なら年間3万6千円相当のポイントが貯まる計算です。(※利用条件や対象外取引により実際の還元額は異なります)

さらに、よく利用する店舗やサービスで還元率がアップするカードを選べば、より効率的にポイントを貯められます。同棲カップルがよく利用する以下の店舗・サービスでの還元率も確認しましょう。

- コンビニ(セブン-イレブン、ローソン、ファミリーマート)

- スーパー(イオン、西友など)

- ネットショッピング(Amazon、楽天市場など)

- 公共料金の支払い

特定の店舗での還元率を活用するため、利用頻度を見極めることが重要です。

ポイントの有効期限や使える場所もチェックしておくと良いわね。

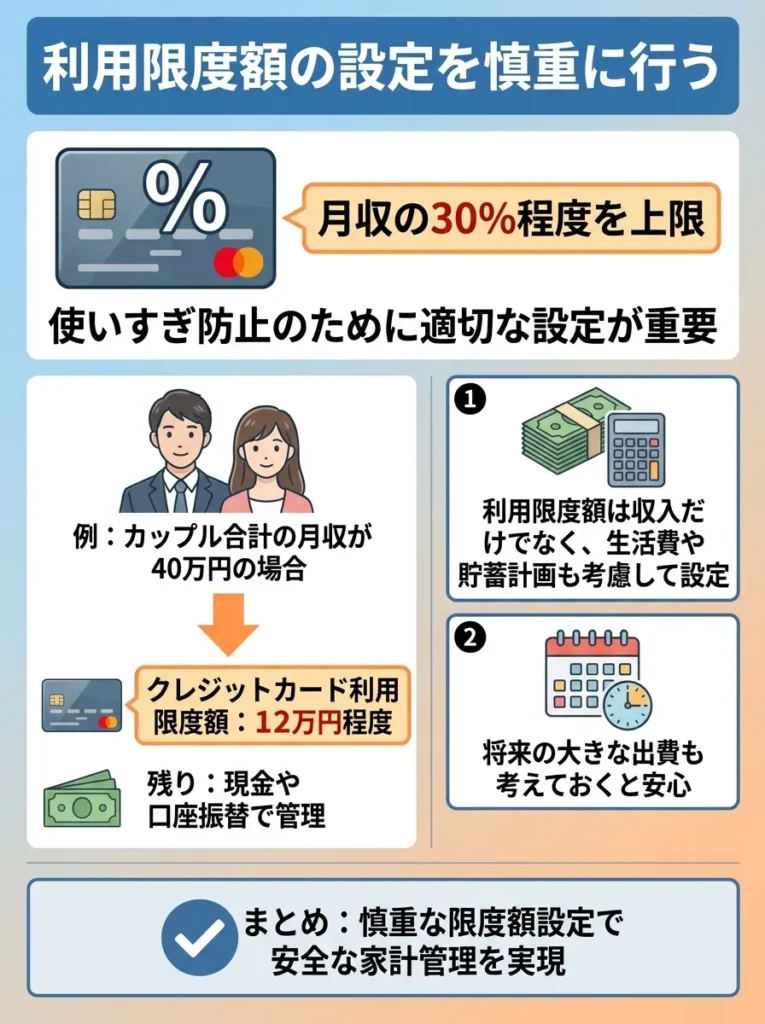

利用限度額の設定を慎重に行う

同棲カップルがクレジットカードを利用する際は、使いすぎ防止のため利用限度額を適切に設定することが重要です。一般的に、月収の30%程度を上限とすることが推奨されています。

例えば、カップル合計の月収が40万円の場合、クレジットカードの利用限度額は12万円程度に設定し、残りは現金や口座振替で管理するという方法が安全です。

利用限度額は収入だけでなく、生活費や貯蓄計画も考慮して設定すべきです。

利用限度額を設定する時は、将来の大きな出費も考えておくと安心ね。

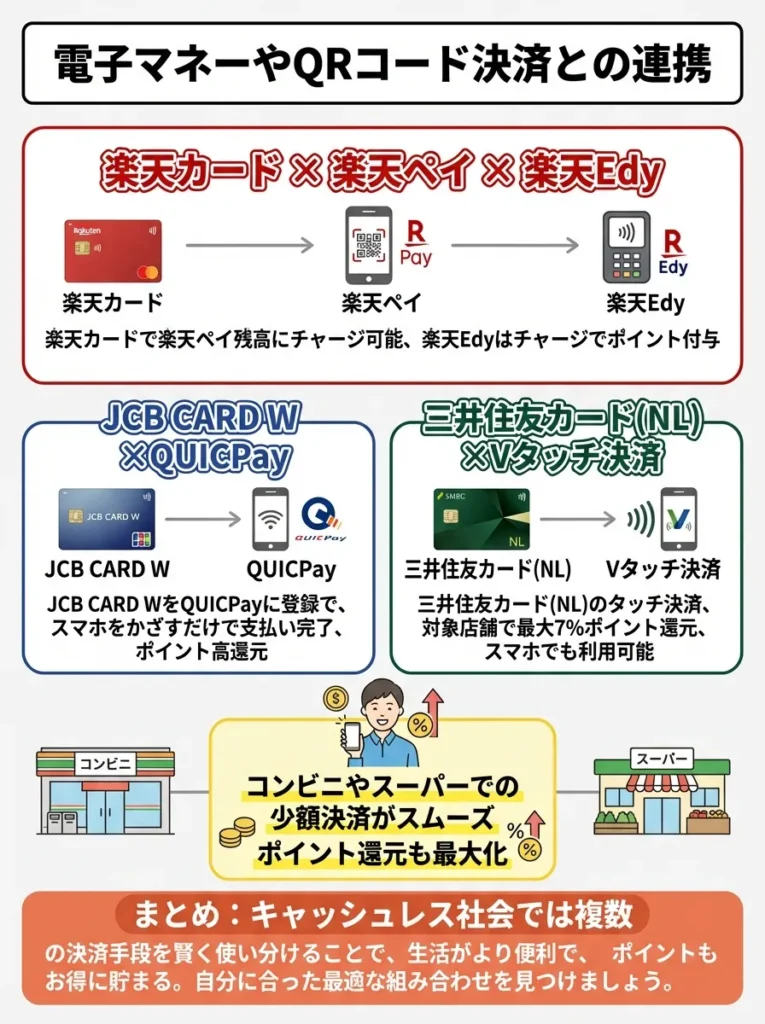

電子マネーやQRコード決済との連携

現在のキャッシュレス社会では、クレジットカードと電子マネー・QRコード決済の組み合わせが重要になります。特に以下の組み合わせは同棲カップルに人気です。

- 楽天カード × 楽天ペイ × 楽天Edy

- JCB CARD W × QUICPay

- 三井住友カード(NL) × Vタッチ決済

これらの組み合わせにより、コンビニやスーパーでの少額決済もスムーズに行え、ポイント還元も最大化できます。

同棲カップルにおすすめのクレジットカード厳選7選

以下に同棲カップルにおすすめのクレジットカードを比較しやすい表でまとめました。

※対象店舗・支払方法・その他条件の詳細は公式サイトでご確認ください

| カード名 | 年会費 | 基本還元率 | 家族カード | 特約店還元率 | おすすめポイント |

|---|---|---|---|---|---|

| JCB CARD W 39歳以下限定の高還元率カード  | 永年無料 | 1.0% | 年会費無料 生計同一パートナー可 | Amazon: 2.0% セブン-イレブン: 2.0% |

|

| 楽天カード 楽天経済圏の恩恵を最大限に  | 永年無料 | 1.0% | 発行可能 内縁関係含む | 楽天市場: 3.0%以上 楽天ペイ: 1.5% |

|

| 三井住友カード(NL) セキュリティと利便性のバランス .jpg) | 永年無料 | 0.5% | 発行可能 審査による | コンビニ3社: 最大7% マクドナルド: 最大7% |

|

| Orico Card THE POINT シンプルな高還元率  | 永年無料 | 1.0% | 年会費無料 3枚まで発行可 | 入会後6ヶ月: 2.0% オリコモール: 最大17.5% |

|

| PayPayカード Yahoo!ショッピングとの相性抜群  | 永年無料 | 1.0% | 年会費無料 発行可能 | Yahoo!ショッピング: 最大5.0% PayPay支払い: 追加特典 |

|

| セゾンパール・アメックス QUICPay利用で2.0%還元  | 初年度無料 年1回利用で翌年無料 | 0.5% | 発行可能 年会費無料 | QUICPay: 2.0% 年間30万円まで |

|

| イオンカードセレクト イオン系列店舗利用者必携  | 永年無料 | 0.5% | 年会費無料 3枚まで発行可 | イオングループ: 1.0% 20日・30日: 5%OFF |

|

電子マネーとの併用でポイント二重取りを狙いましょう。

使う場所や特典を考えて、最適な組み合わせを選ぶことが大切よ。

JCB CARD W|39歳以下限定の高還元率カード

JCB CARD Wは、39歳以下限定で年会費永年無料※、基本還元率1.0%※を実現した人気カードです。同棲カップルにとって特に魅力的なのは、家族カードも年会費無料で発行でき、生計を同一にするパートナーであれば姓が異なっても発行可能な点です。(※条件により異なる場合があります)

| 項目 | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 家族カード年会費 | 無料 |

| 特約店還元率 | Amazon、セブン-イレブンで2.0% |

| 申込条件 | 18~39歳(40歳以降も継続利用可) |

特にAmazonとセブン-イレブンでの還元率2.0%は、ネットショッピングとコンビニ利用が多い同棲カップルにとって大きなメリットです。JCBカードW公式サイトでも同棲カップル向けのキャンペーンが定期的に実施されています。

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

家族カードの発行条件を確認し、利用範囲を広げる方法を考えましょう。

利用明細をしっかり管理して、無駄な支出を防ぐことが大切よ。

楽天カード|楽天経済圏の恩恵を最大限に

楽天カードは、楽天市場での買い物が多いカップルに最適な選択肢です。基本還元率1.0%に加え、楽天市場では常時3.0%以上の還元率を実現できます。

同棲カップル向けの最大の特徴は、内縁関係のパートナーでも家族カードを発行できる柔軟性です。申込時に「配偶者」として記入することで、多くの場合家族カードの発行が認められています。

| 項目 | 詳細 |

|---|---|

| 年会費 | 永年無料 |

| 基本還元率 | 1.0% |

| 楽天市場還元率 | 3.0%以上 |

| 家族カード発行 | 内縁関係でも可能 |

| 特典 | 楽天ポイントが街中でも使える |

楽天カードのポイントは楽天ペイ経由でコンビニやスーパーでも使えるため、貯めたポイントを生活費として活用しやすい点も同棲カップルに人気の理由です。

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

楽天市場以外での利用時の還元率を確認しておくことが重要です。

還元率だけでなく、利用シーンに合わせた使い方が大切なのよ。

三井住友カード(NL)|セキュリティと利便性のバランス

三井住友カード(NL)は、ナンバーレス仕様によるセキュリティの高さと、コンビニ3社(セブン-イレブン、ローソン、ファミリーマート)とマクドナルドでの最大7%還元が魅力のカードです。

同棲カップルにとって注目すべきは、家族カードの柔軟な発行基準と、SBI証券との連携による積立投資での還元です。将来の結婚資金を貯める目的でも活用できます。

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

ナンバーレス仕様は便利ですが、オンライン利用時のセキュリティ対策も忘れずに行ってください。

還元を最大化するために、日常的な支払い方法を見直すことが大切なのよ。

Orico Card THE POINT|シンプルな高還元率

Orico Card THE POINTは、年会費無料で基本還元率1.0%、入会後6ヶ月間は2.0%還元という分かりやすい特典が魅力です。

複雑な条件がないため、クレジットカード初心者の同棲カップルでも安心して利用できます。オリコモール経由でのネットショッピングでは最大17.5%の高還元率を実現できるため、家具や家電をまとめ買いする際に威力を発揮します。

Orico Card THE POINT!

ETCカードも家族カードも無料で、ポイントがザクザク貯まります。

Apple PayやVisaのタッチ決済にも対応で、スマートにお支払い。

家族カード:無料

ETCカード:無料

海外旅行保険:-

ショッピング保険:-

- 入会後6ヵ月間は還元率が2.0%にアップ

※期間中の利用金額50万円(5,000オリコポイント)が上限

オリコモールの利用時は、他の還元プログラムとの併用を検討することが大切です。

高還元率でも、ポイントの有効期限を忘れずに確認してね。

PayPayカード|Yahoo!ショッピングとの相性抜群

PayPayカードは、Yahoo!ショッピングでの還元率最大5.0%、PayPay支払いでの追加特典が魅力のカードです。同棲カップルの中でも、特にYahoo!経済圏を活用している方におすすめです。

年会費永年無料で家族カードも発行でき、PayPayアプリとの連携により日常の買い物でもお得にポイントを貯められます。

PayPayカード!

Yahoo!ショッピング・LOHACOなら最大5%還元。

PayPayクレジット利用で最大2%のポイント付与も可能です。

・本人または配偶者に安定した継続収入がある方

・本人認証が可能な携帯電話をお持ちの方

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:なし

ショッピング保険:なし

※Google Payのタッチ決済はVisa・Mastercardのみ対応

※カード番号は最短即日

- ソフトバンクの利用料金は1.5%還元

- カード番号レスで安心

- カード利用時に利用速報が届く

- 本人認証サービス(3Dセキュア)

- PayPayクレジット利用で最大2%付与

- Yahoo!ショッピング・LOHACO利用で最大5%還元

- 公共料金の支払いでもポイントが貯まる

PayPayカードの特典を最大限活用するため、Yahoo!ショッピングの利用頻度を見直すことが重要です。

還元率だけに目を奪われず、他のサービスとの連携も考えてみるといいわね。

セゾンパール・アメリカン・エキスプレス・カード|QUICPay利用で2.0%還元

セゾンパール・アメックス・カードは、QUICPay利用で2.0%還元(年間30万円まで)という特徴的な特典を持つカードです。

コンビニやスーパーでの少額決済をQUICPayで行うことが多い同棲カップルには、非常にお得な選択肢となります。また、アメックスブランドの優待特典も利用できるため、たまのデートでも活躍します。

セゾンパール・アメックス®

完全ナンバーレスで安心・安全なカードライフを。

ポイントは有効期限なしで安心して貯められます。

2年目以降:1,100円(税込)

※前年に1円以上の利用で翌年度も無料

デジタルカード:作成不可

※QUICPay利用時最大2.0%

海外旅行保険:なし

ショッピング保険:なし

通常カード:最短3営業日程度で発行

- QUICPay利用で永久不滅ポイントが最大2%相当還元

- 完全ナンバーレスに対応

- 新規入会で永久不滅ポイントを最大8,000円相当プレゼント

QUICPay利用の上限を超えた場合の還元率が低下する点には注意が必要です。

利用限度額や特典の詳細をしっかり確認しておくことが大切よ。

イオンカードセレクト|イオン系列店舗利用者必携

イオンカードセレクトは、イオン、マックスバリュ、ミニストップなどイオン系列店舗をよく利用する同棲カップルに最適です。

毎月20日・30日の「お客様感謝デー」では5%オフで買い物でき、年間の食費を大幅に節約できます。また、WAONとの一体型なので、電子マネー決済も便利です。

イオンカードセレクト!

毎月20・30日はイオン系列で5%オフの特典も。

イオンカードポイントモールの経由でネット通販もお得に。

家族カード:無料

ETCカード:無料

海外旅行保険:なし

ショッピング保険:年間50万円まで

スマホ決済:Apple Pay、イオンiD

※カードは審査後1~2週間程度で届く

- イオン系列でいつでもポイント2倍

- 毎月20・30日はイオン系列で5%オフ

- イオンシネマの料金はいつでも300円オフ(毎月20・30日は700円オフ)

- 電子マネーWAONへのオートチャージでポイントが付与される

- イオンカードポイントモールの経由でネット通販がお得になる

家族カードを活用した同棲カップルの家計管理法

WAONポイントの有効期限に注意し、計画的に利用することが大切です。

同棲カップルなら、家計の透明性を保つために家族カードを上手に使うと良いわね。

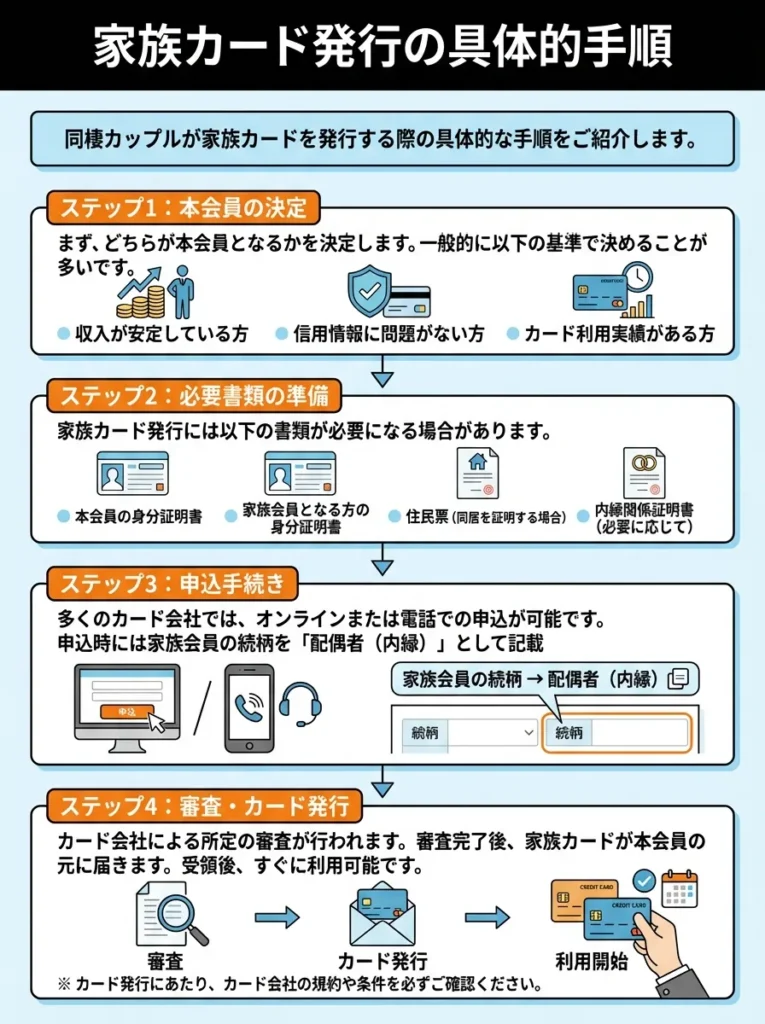

家族カード発行の具体的手順

同棲カップルが家族カードを発行する際の具体的な手順をご紹介します。

ステップ1:本会員の決定

まず、どちらが本会員となるかを決定します。一般的に以下の基準で決めることが多いです。

- 収入が安定している方

- 信用情報に問題がない方

- カード利用実績がある方

ステップ2:必要書類の準備

家族カード発行には以下の書類が必要になる場合があります。

- 本会員の身分証明書

- 家族会員となる方の身分証明書

- 住民票(同居を証明する場合)

- 内縁関係証明書(必要に応じて)

ステップ3:申込手続き

多くのカード会社では、オンラインまたは電話での申込が可能です。申込時には家族会員の続柄を「配偶者(内縁)」として記載することが一般的です。

ステップ4:審査と発行

本会員の信用情報を基に審査が行われ、問題がなければ1~2週間程度で家族カードが発行されます。

家族カードの利用状況に応じて、限度額の設定を見直すことが重要です。

お互いの支出をしっかり把握して、無駄な出費を抑えることがポイントよ。

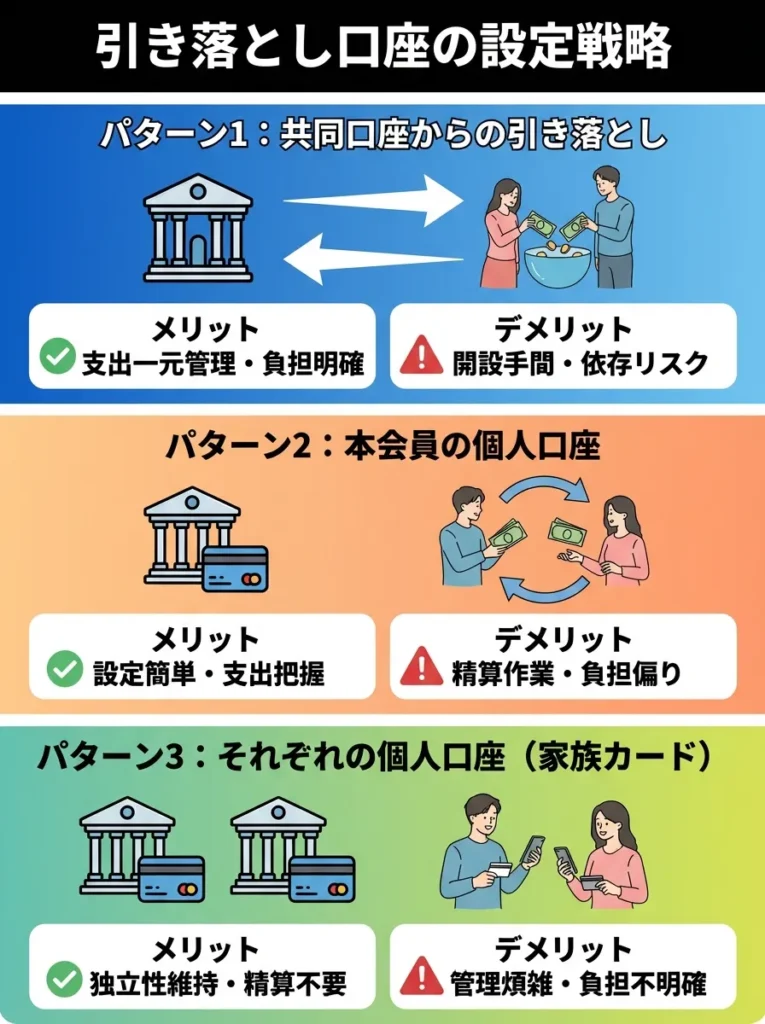

引き落とし口座の設定戦略

家族カードを利用する同棲カップルにとって重要なのは、引き落とし口座をどのように設定するかです。以下の3つのパターンから最適な方法を選択しましょう。

パターン1:共同口座からの引き落とし

最も管理しやすい方法で、お互いが毎月決まった金額を共同口座に入金し、そこから引き落とします。

- メリット:支出が一元管理できる、お互いの負担が明確

- デメリット:共同口座開設の手間、どちらかの収入に依存するリスク

パターン2:本会員の個人口座からの引き落とし

本会員の個人口座から引き落とし、月末に家族会員が利用分を精算する方法です。

- メリット:口座設定が簡単、個人の支出も把握しやすい

- デメリット:毎月の精算作業が必要、一時的な負担の偏り

パターン3:自動振替による分担

本会員の口座から引き落とし後、家族会員の口座から利用分の一部が自動振替される仕組みを作る方法です。

- メリット:自動化により手間が少ない、負担配分の調整が容易

- デメリット:設定が複雑、銀行の対応状況に依存

共同口座の残高が不足しないよう、定期的な見直しが必要です。

引き落とし口座の設定後も、お互いの支出をしっかり把握することが大切よ。

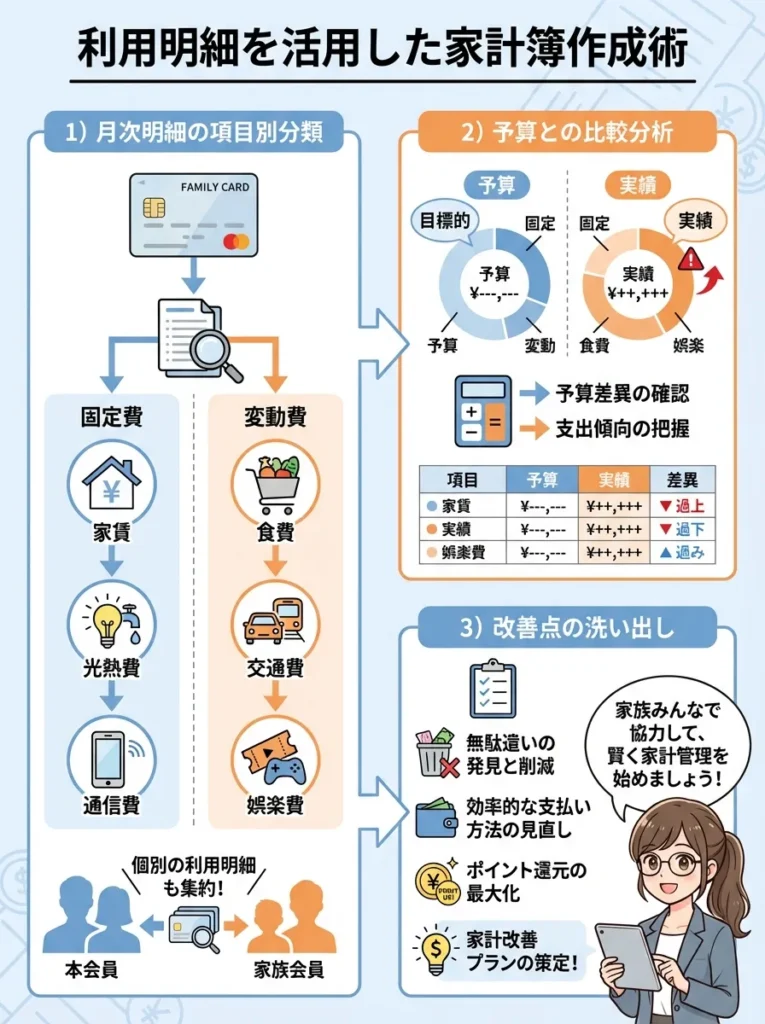

利用明細を活用した家計簿作成術

家族カードの利用明細を活用することで、効率的な家計管理が可能になります。具体的な手順は以下の通りです。

月次明細の項目別分類

利用明細を以下のカテゴリーに分類します。

- 固定費(家賃、光熱費、通信費など)

- 変動費(食費、交通費、娯楽費など)

- 個人支出(本会員・家族会員別)

予算との比較分析

事前に設定した予算と実際の支出を比較し、オーバーした項目については原因を分析します。

改善点の洗い出し

支出パターンを分析し、以下の観点から改善点を見つけます。

- 無駄な支出はないか

- より効率的な支払い方法はないか

- ポイント還元を最大化できているか

家族カードが作れない場合の代替案

固定費の見直しを定期的に行い、無駄を省くことが重要です。

支出の傾向を分析することで、無駄遣いに気づけるのよ。

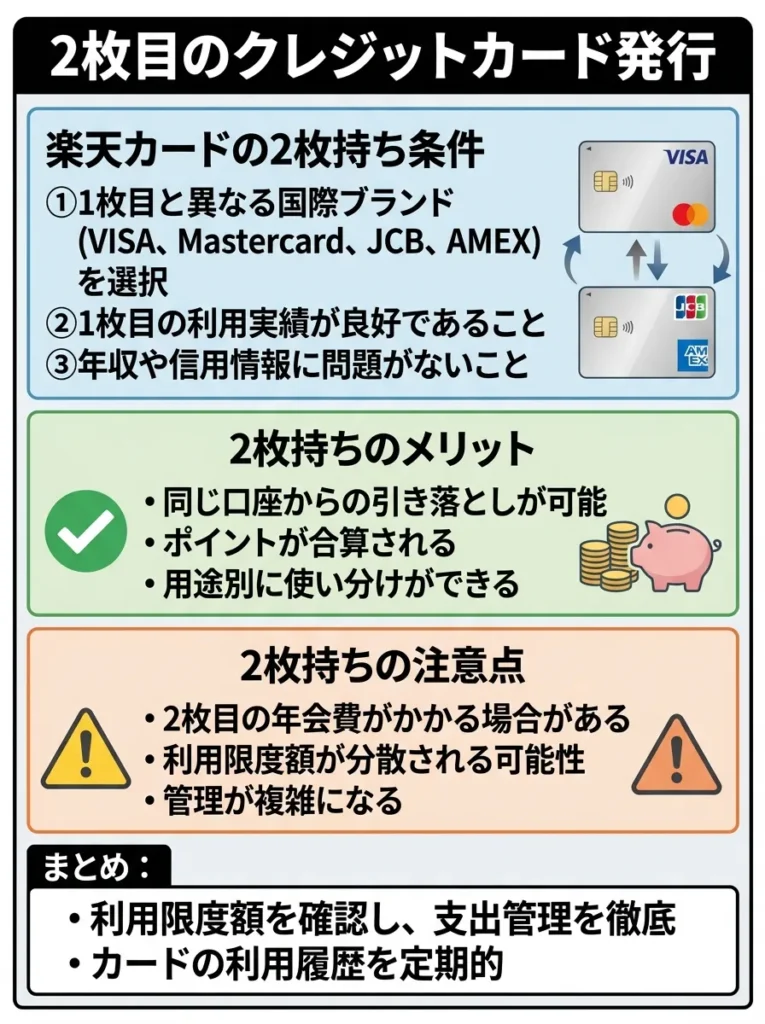

2枚目のクレジットカード発行

家族カードが発行できない場合、同じカード会社で2枚目のクレジットカードを発行するという方法があります。特に楽天カードでは、以下の条件で2枚目の発行が可能です。

- 1枚目と異なる国際ブランド(VISA、Mastercard、JCB、AMEX)を選択

- 1枚目の利用実績が良好であること

- 年収や信用情報に問題がないこと

- 同じ口座からの引き落としが可能

- ポイントが合算される

- 用途別に使い分けができる

- 2枚目の年会費がかかる場合がある

- 利用限度額が分散される可能性

- 管理が複雑になる

クレジットカードの利用限度額を確認し、支出管理を徹底しましょう。

カードの利用履歴を定期的に確認することが大切なのよ。

プリペイドカード・デビットカードの活用

クレジットカードが難しい場合は、プリペイドカードやデビットカードの活用も有効な選択肢です。

おすすめプリペイドカード

| カード名 | 発行元 | 特徴 |

|---|---|---|

B/43ペアカード | スマートバンク | カップル・夫婦専用、共有口座機能付き |

Kyashカード | Kyash | 高還元率、クレジットカード連携可能 |

au PAY プリペイドカード | KDDI | Pontaポイント連携、au経済圏でお得 |

B/43ペアカードの特徴

同棲カップル向けに特化したプリペイドカードで、以下の機能があります。

- 2人で共有できる口座

- リアルタイムの支出通知

- 予算設定と使いすぎ防止機能

- 月末の自動精算機能

プリペイドカードは使いすぎ防止に効果的ですが、手数料に注意が必要です。

デビットカードは即時決済が魅力だけど、残高管理が大切なのよ〜。

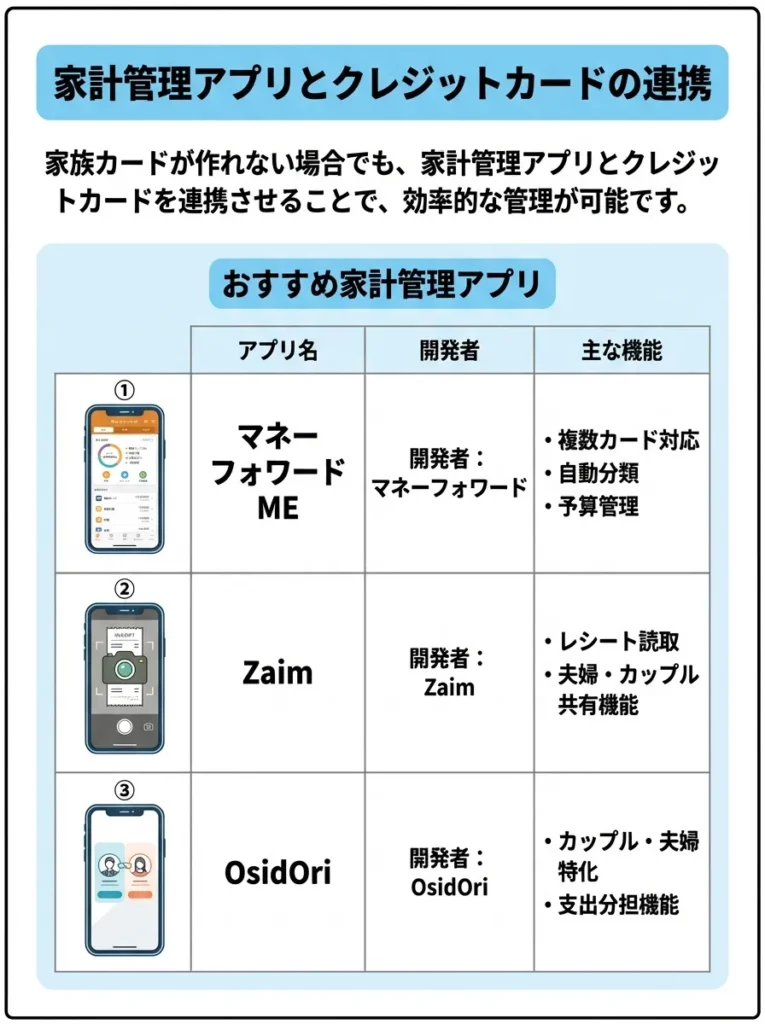

家計管理アプリとクレジットカードの連携

家族カードが作れない場合でも、家計管理アプリとクレジットカードを連携させることで、効率的な管理が可能です。

おすすめ家計管理アプリ

| アプリ名 | 開発元 | 主な機能 |

|---|---|---|

| マネーフォワード ME | マネーフォワード | 複数カード対応、自動分類、予算管理 |

| Zaim | Zaim | レシート読取、夫婦・カップル共有機能 |

| OsidOri | OsidOri | カップル・夫婦特化、支出分担機能 |

- 各自のクレジットカード情報をアプリに登録

- 共有設定を行い、お互いの支出を可視化

- カテゴリー別の予算を設定

- 月末に自動集計される データを基に精算

使いすぎ防止と賢い運用テクニック

家計管理アプリを活用する際は、連携するカードの利用明細が正確か確認しましょう。

アプリの設定を見直すことで、無駄な支出を見逃さないようにするのよ。

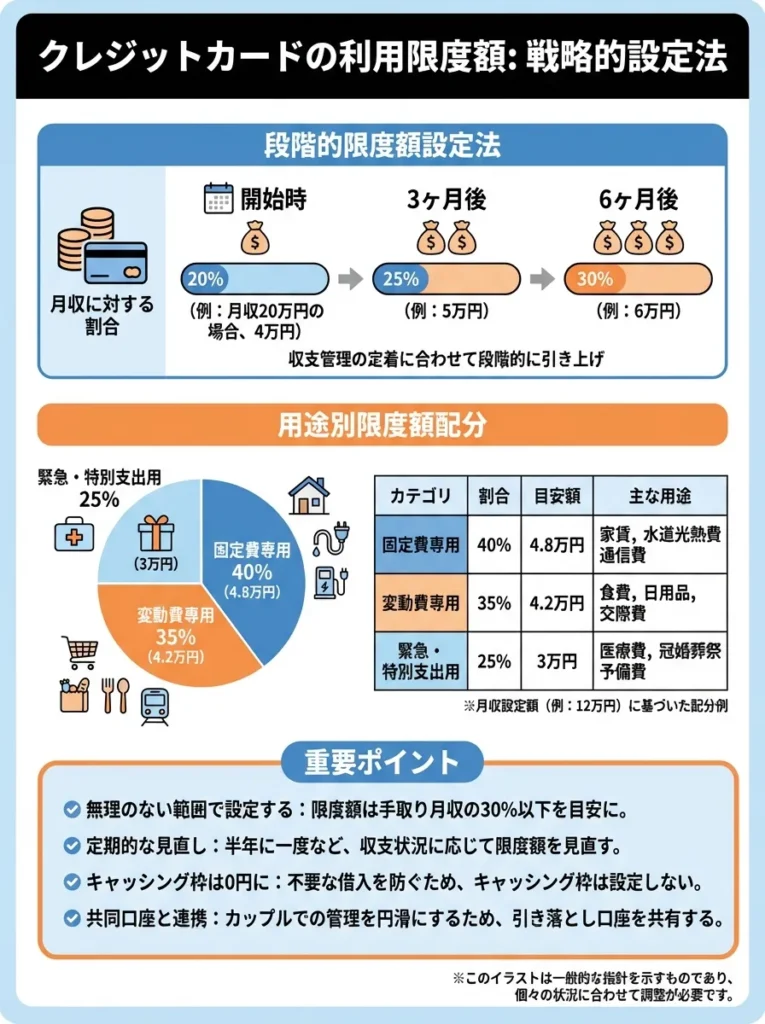

利用限度額の戦略的設定

同棲カップルがクレジットカードで失敗する最大の原因は「使いすぎ」です。これを防ぐための利用限度額設定テクニックをご紹介します。

段階的限度額設定法

最初は低めの限度額から始めて、慣れてきたら徐々に上げていく方法です。

- 開始時:月収の20%(例:月収30万円なら6万円)

- 3ヶ月後:月収の25%

- 6ヶ月後:月収の30%

用途別限度額配分

複数のカードを使い分ける場合の配分例です。

| 用途 | 限度額配分 | 具体例(月収40万円の場合) |

|---|---|---|

| 固定費専用 | 40% | 4.8万円 |

| 変動費専用 | 35% | 4.2万円 |

| 緊急・特別支出用 | 25% | 3万円 |

利用限度額は収入に応じて設定し、急激な変更は避けるべきです。

設定した限度額を見直すことも大切だけど、計画的にね。

アラート機能の有効活用

多くのクレジットカード会社では、利用状況を知らせるアラート機能を提供しています。同棲カップルにとって有効なアラート設定をご紹介します。

- 1日の利用額が1万円を超えた場合

- 月間利用額が予算の80%に達した場合

- 海外での利用があった場合

- ネットショッピングでの高額利用があった場合

- 両方のスマートフォンに通知が届くよう設定

- アラートを受けたら必ずその場で確認

- 定期的にアラート設定を見直し

アラート設定は、予算管理だけでなく、不正利用防止にも役立ちます。

アラートが多すぎると逆に煩わしいから、必要なものだけ選ぶといいわね。

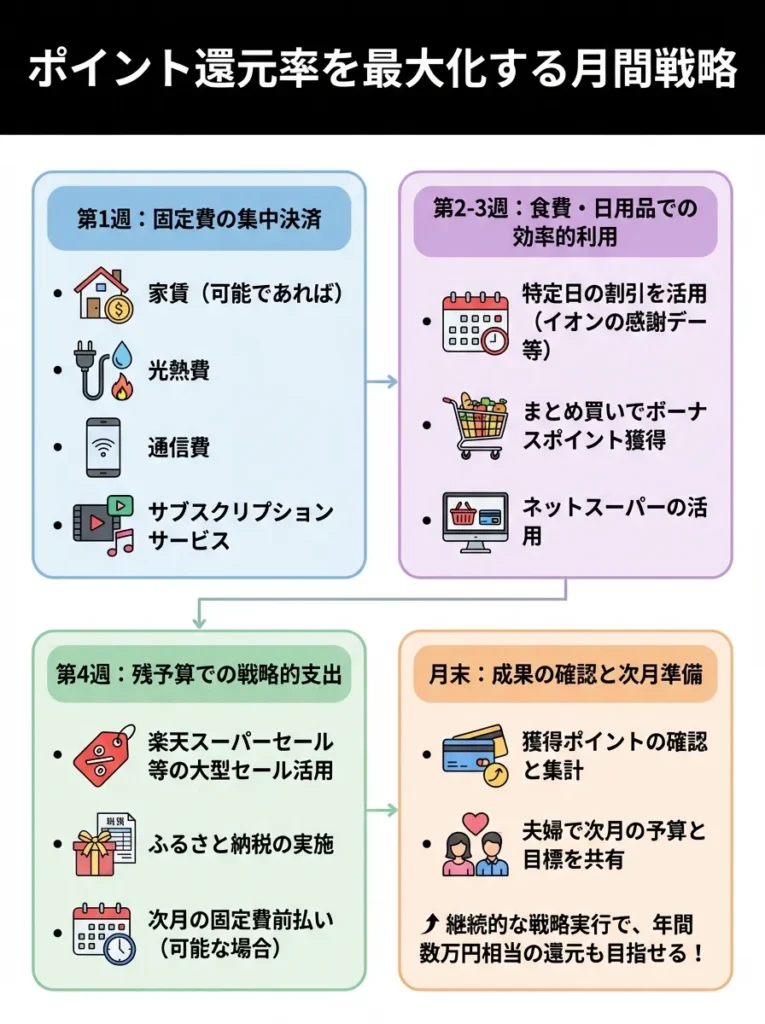

ポイント還元率を最大化する月間戦略

同棲カップルの支出パターンを活かして、ポイント還元率を最大化する戦略をお教えします。

第1週:固定費の集中決済

- 家賃(可能であれば)

- 光熱費

- 通信費

- サブスクリプションサービス

第2-3週:食費・日用品での効率的利用

- 特定日の割引を活用(イオンの感謝デー等)

- まとめ買いでボーナスポイント獲得

- ネットスーパーの活用

第4週:残予算での戦略的支出

- 楽天スーパーセール等の大型セール活用

- ふるさと納税の実施

- 次月の固定費前払い(可能な場合)

カードの特典だけでなく、利用限度額も見直すことが重要です。

月ごとの支出に応じて、カードを使い分けると効果的よ。

緊急時の対応プラン

同棲生活では予期せぬ出費が発生することがあります。クレジットカードを活用した緊急時対応プランを準備しておきましょう。

- 医療費(~10万円):即座にクレジットカード決済、後日保険請求

- 家電故障(~20万円):分割払いやボーナス一括払いを検討

- 車両修理(~30万円):複数カードの限度額を組み合わせて対応

- 5万円以上の緊急支出は必ずパートナーに事前相談

- 緊急支出後は3日以内に家計への影響を計算

- 必要に応じて支出計画の見直しを実施

同棲から結婚への移行時のカード整理術

緊急時のために、利用限度額を把握しておくことが重要です。

緊急出費には事前にカードの特典を確認しておくと安心ね。

籍を入れる前の準備期間(3ヶ月前~)

-765x1024.webp)

同棲から結婚へ移行する際のクレジットカード整理は、計画的に進める必要があります。

- 各自が保有するカードの一覧作成

- 年会費、ポイント残高、特典の確認

- 引き落とし口座、支払い方法の整理

- 夫婦共通で使うメインカードの選定

- 個人用カードとして残すカードの選別

- 解約するカードと手続きタイミングの決定

信用情報への影響確認

解約により信用スコアに悪影響がないかを確認し、必要に応じて専門家に相談します。

クレジットカードの利用履歴を見直し、不要なカードを整理することが大切です。

利用限度額や特典も考慮して、最適なカードを選ぶことが大事よね。

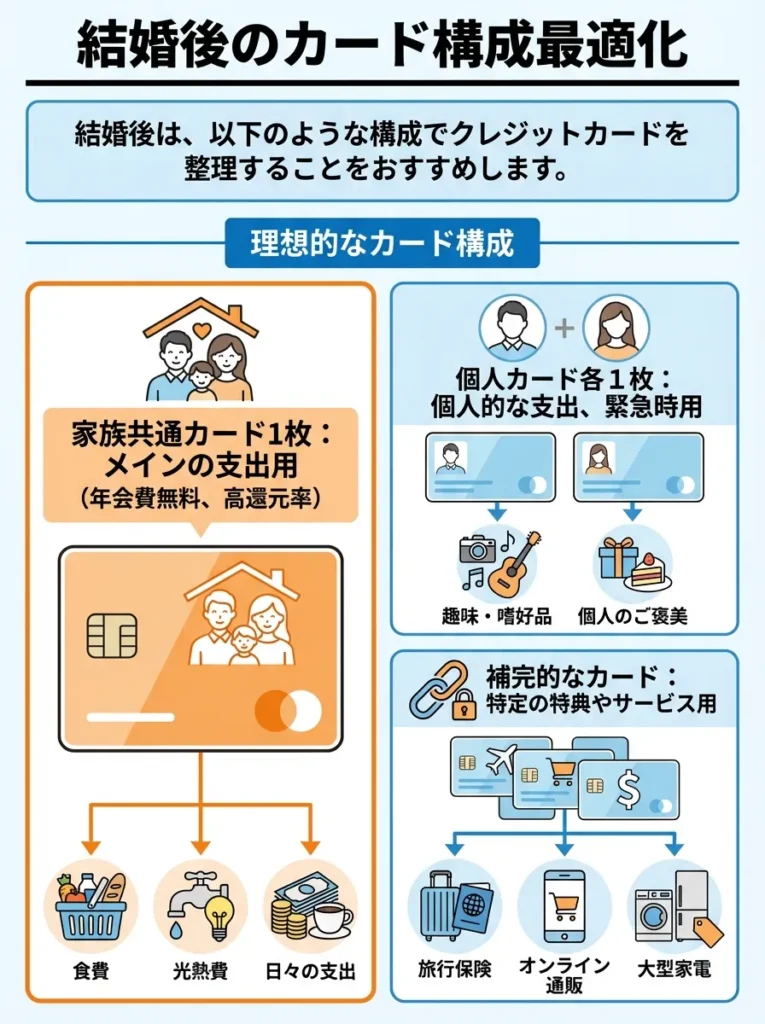

結婚後のカード構成最適化

結婚後は、以下のような構成でクレジットカードを整理することをおすすめします。

- 家族共通カード1枚:メインの支出用(年会費無料、高還元率)

- 個人カード各1枚:個人的な支出、緊急時用

- 特定用途カード1-2枚:旅行、ガソリン等、必要に応じて

- 公共料金等の支払い方法変更手続き

- ポイントの統合または使い切り

- 新しい銀行口座との連携設定

まとめ|同棲カップルのクレジットカード活用で幸せな共同生活を

同棲カップルにとってクレジットカードは、単なる支払い手段ではなく、将来の結婚生活に向けた家計管理スキルを身につける重要なツールです。

適切なクレジットカードの選択と活用により、以下のメリットを得ることができます。

- 透明性の高い家計管理:利用明細による支出の可視化

- 効率的なポイント還元:年間数万円の節約効果

- 将来への準備:結婚後の家計管理スキルの習得

- 信用実績の構築:将来の住宅ローン等に向けた信用力向上

最も重要なのは、お互いの価値観を尊重しながら、無理のない範囲でクレジットカードを活用することです。始めは年会費無料のカードから始めて、慣れてきたら特典の充実したカードへの切り替えを検討するという段階的なアプローチがおすすめです。

同棲期間中に築いた家計管理のノウハウは、結婚後の長い共同生活においても必ず役立つはずです。この記事を参考に、お二人にとって最適なクレジットカード活用法を見つけて、より良い同棲生活を送ってください。

※各カード会社の最新審査基準は非公開となっており、申込み結果は個人の信用状況によります。改定が行われることもあるので、カード会社公式サイトで最新情報を確認しましょう。

参考リンク

結婚後は共通の支出を意識したカード選びが重要です。

お互いの利用状況を把握して、使いやすいカードを選ぶのが大切よ。

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております