・本記事はアフィリエイトプログラムを利用しており、アコム株式会社等から委託を受け広告収益を得ています。記事内のリンクから申込みがあった場合、当社に報酬が支払われることがあります。そのためPRを含みます。ただし、提携の有無や報酬の有無が記事内容およびランキングに影響を与えることはありません。

・本記事で紹介している審査通過率や審査時間は、限定的な調査結果や一般的な情報に基づくものであり、実際の審査結果を保証するものではありません

・クレジットカードの審査基準は各カード会社により異なり、非公開となっています

・審査結果は申込者の信用情報、収入状況、他社借入状況などにより個別に判断されます

・本記事の情報を実践しても審査に通過できない場合があります

・キャンペーン内容、ポイント還元率、年会費等は変更される場合がありますので、必ず公式サイトで最新情報をご確認ください

・本記事はアフィリエイトプログラムを利用しており、カード会社から広告収益を得ています

ACマスターカードを検討しているあなたは、「本当にデメリットはないの?」「やばいって聞くけど大丈夫?」という不安を抱えているのではないでしょうか。

消費者金融アコムが発行するACマスターカードには、確かに他のクレジットカードにはない独特のデメリットが存在します。しかし、これらのデメリットを正しく理解することが重要です。

リボ払い専用カードという特性上、利息負担が発生しやすい構造となっているため、慎重な判断が必要です。

この記事では、ACマスターカードの7つの主要デメリットを詳しく解説し、それぞれの回避方法や対処法まで具体的にお伝えします。また、「やばい」「恥ずかしい」「バレる」といった不安についても、事実に基づいて詳しく説明いたします。

ACマスターカードは

「やばいカード」なのか?

「消費者金融のカード=やばい」と不安を持つ方も多いですが、ACマスターカードは国が認可した正規の金融サービスです。

安心できる3つの理由

- アコムが発行する正式なクレジットカード

- 原則として在籍確認の電話なし

- 郵送物なしで家族や職場に知られにくい

年会費永年無料・最短即日発行・独自審査で、急ぎでカードが必要な方にも支持されています。

詳細を確認する

仕組みを知ってから判断できます

このサイトの運営者情報

岩田昭男(上級カード道場 編集長)

同大学院修士課程修了後、月刊誌記者などを経て独立。流通、情報通信、金融分野を中心に活動する。主力はクレジットカード&電子マネーの研究で、すでに30年間に渡って業界の定点観測をしている。

主な著書としては、「Suica一人勝ちの秘密」(中経出版・現カドカワ)「信用格差社会」(東洋経済新報社)「信用偏差値」(文春新書)「クレジットカード・サバイバル戦争」(ダイヤモンド社)「ドコモが銀行になる日」(PHP)「キャッシュレス覇権戦争」(NHK出版)、また、クレジットカードのムックも50冊以上監修しキャッシュレスの生き字引として情報発信を続けている。

ウエブは、「岩田昭男の上級カード道場」、まぐまぐでメルマガを毎月二回発行。

記事の信頼性

・クレジットカード研究歴30年以上の専門家が監修

・累計50冊以上のクレジットカードムックを監修

・各カード会社の公式情報を2025年10月時点で確認

・定期的に情報を更新(最終更新:2025年11月17日)

ACマスターカードの検証ポイント

当メディアでは、実際の利用シーンを想定した5つの観点から、ACマスターカードの特性を客観的に検証いたしました。

1 年会費・維持コストの特徴

評価基準

「長期保有における金銭的負担の明確性」を重視して評価しています。

検証ポイント:年会費が発生するタイミング、年会費に対する付加価値の有無、コスト構造の明確性

カードの特徴:年会費が設定されているため、利用頻度や目的に応じてコストパフォーマンスを確認することが推奨されます。

2 ポイント還元・特典の仕組み

評価基準

「日常利用における還元システムの有無と内容」を確認しています。

検証ポイント:ポイント・キャッシュバックプログラム、優待・付帯サービスの内容、カードの利用目的との適合性

カードの特徴:ポイントプログラムはシンプルな設計となっており、ポイント管理を重視しない方や、審査スピードを優先される方に適したカードと言えます。

3 利用限度額の設定基準

評価基準

「利用者の状況に応じた与信枠の柔軟性」を確認しています。

検証ポイント:初期限度額の設定方法、増額の手続き、利用実績に応じた調整可能性

カードの特徴:利用者の信用状況に応じて限度額が設定されます。高額決済を予定される場合は、事前に限度額の確認や増額申請をご検討ください。

4 支払い方式の仕組み

評価基準

「返済方式の選択肢と、利用者による支払い計画の立てやすさ」を確認しています。

検証ポイント:支払い方式の種類、金利水準の明確性、一括払い・分割払いの選択肢

カードの特徴:リボ払いを基本とした支払い設計となっています。ご利用前に支払い方式や金利について十分にご確認いただくことで、計画的なご利用が可能です。

5 他カードとの比較における特性

評価基準

「どのような利用目的に適しているか」を明確にすることを重視しています。

検証ポイント:審査基準の特徴、発行スピード、他社カードとの差別化要素

カードの特徴:審査スピードや独自の審査基準に強みがあり、急ぎでカードが必要な方や、審査に不安がある方に適した選択肢となります。ご自身の利用目的に合わせてご検討ください。

すべての検証結果を踏まえた客観的な情報提供を実施しています

ACマスターカードが「やばい」「怖い」と言われる理由

ACマスターカードが「やばい」と言われる理由を理解するために、まず一般的な誤解と実際の事実を整理しましょう。

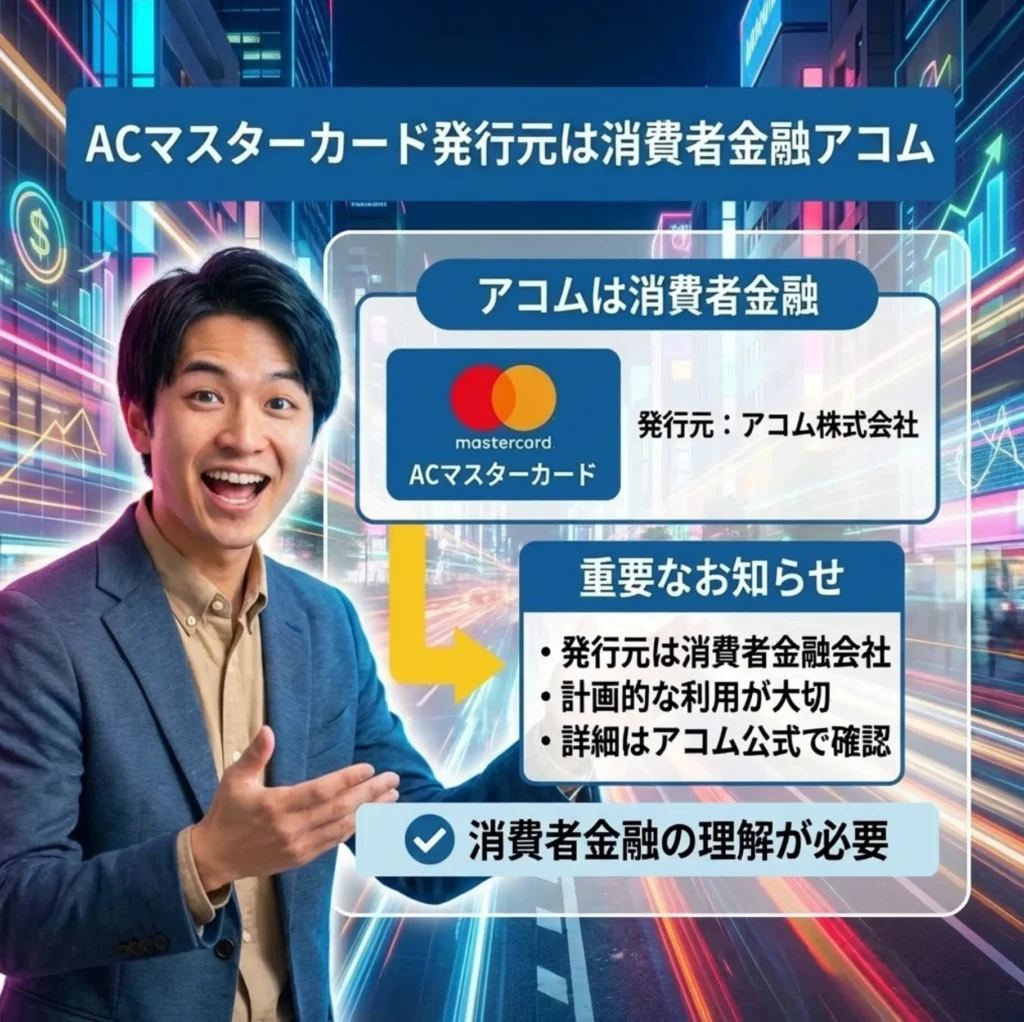

多くの人がACマスターカードを「やばい」と感じる主な理由は、発行元が消費者金融のアコムであることと、リボ払い専用カードであることです。しかし、これらは必ずしもネガティブな要素ではありません。

消費者金融に対する偏見や先入観が、このような印象を生み出している側面も大きいのが現実です。実際には、アコムは貸金業法に基づいて適切に運営されている正規の金融機関であり、ACマスターカードも正当なクレジットカードサービスです。

「やばい」という噂の真相を一つずつ検証していきながら、ACマスターカードの実際のデメリットと向き合い方を詳しく見ていきましょう。

まず、ACマスターカードが「やばい」と言われる理由には、以下の3つが主に挙げられます。

発行元が消費者金融のアコムだから

アコムという名前から「お金に困っている人が使うカード」という誤解を持たれがちですが、実際にはクレジットカードとしての信頼性は高く、国際ブランドのMastercardが付帯しています。

アコムという言葉だけで闇金と誤解されやすいのも事実です。そして、カード会社の審査基準も厳格で、法的にも健全に運営されています。

アコム株式会社(ACOM Co., Ltd.)は、三菱UFJフィナンシャル・グループ(MUFG)の一員である大手の消費者金融会社です。

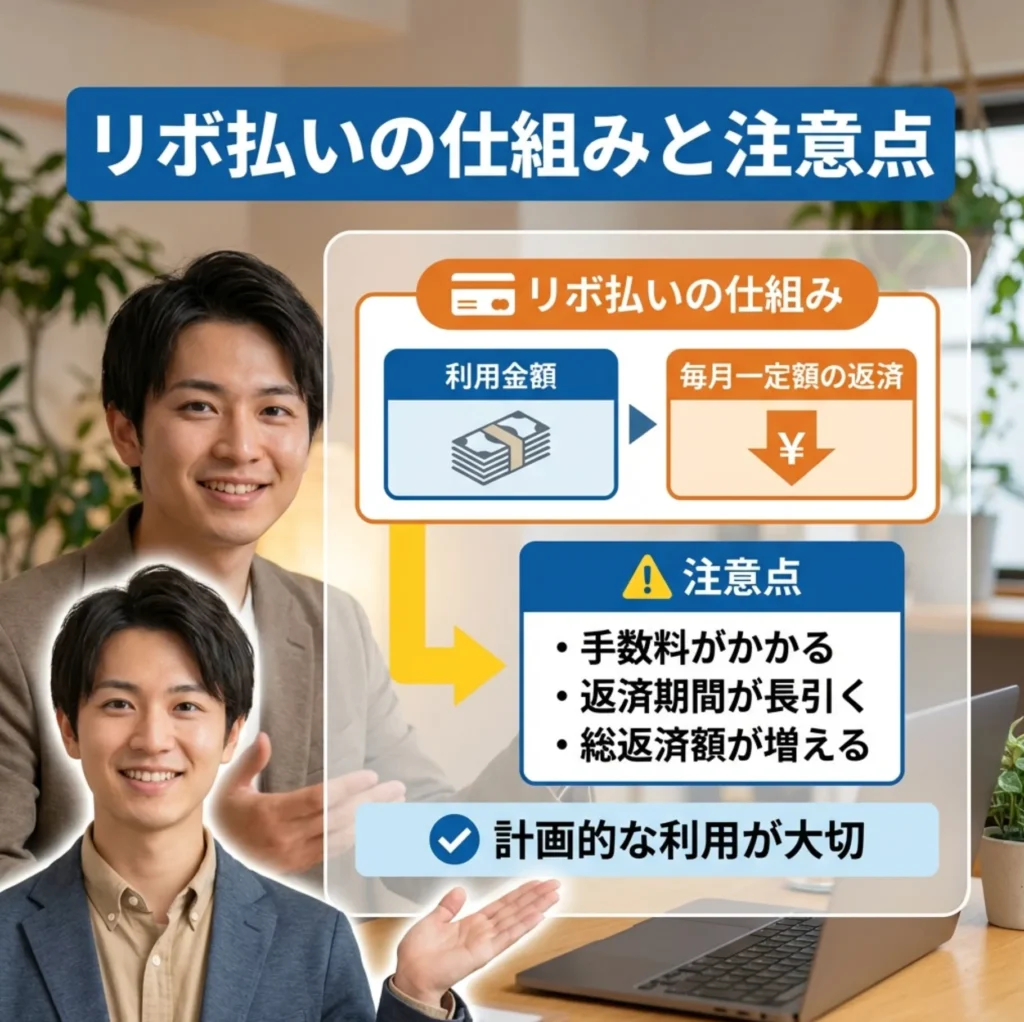

リボ払い専用で手数料がかかるから

ACマスターカードは「自動リボ払い方式」のため、仕組みを理解せず使うと利息が発生しやすい点が「やばい」と言われる原因の一つです。

ただし、返済方法を「一括返済」や「ATM入金」でコントロールすれば、一般的なカードと同様に手数料を抑えることができます。

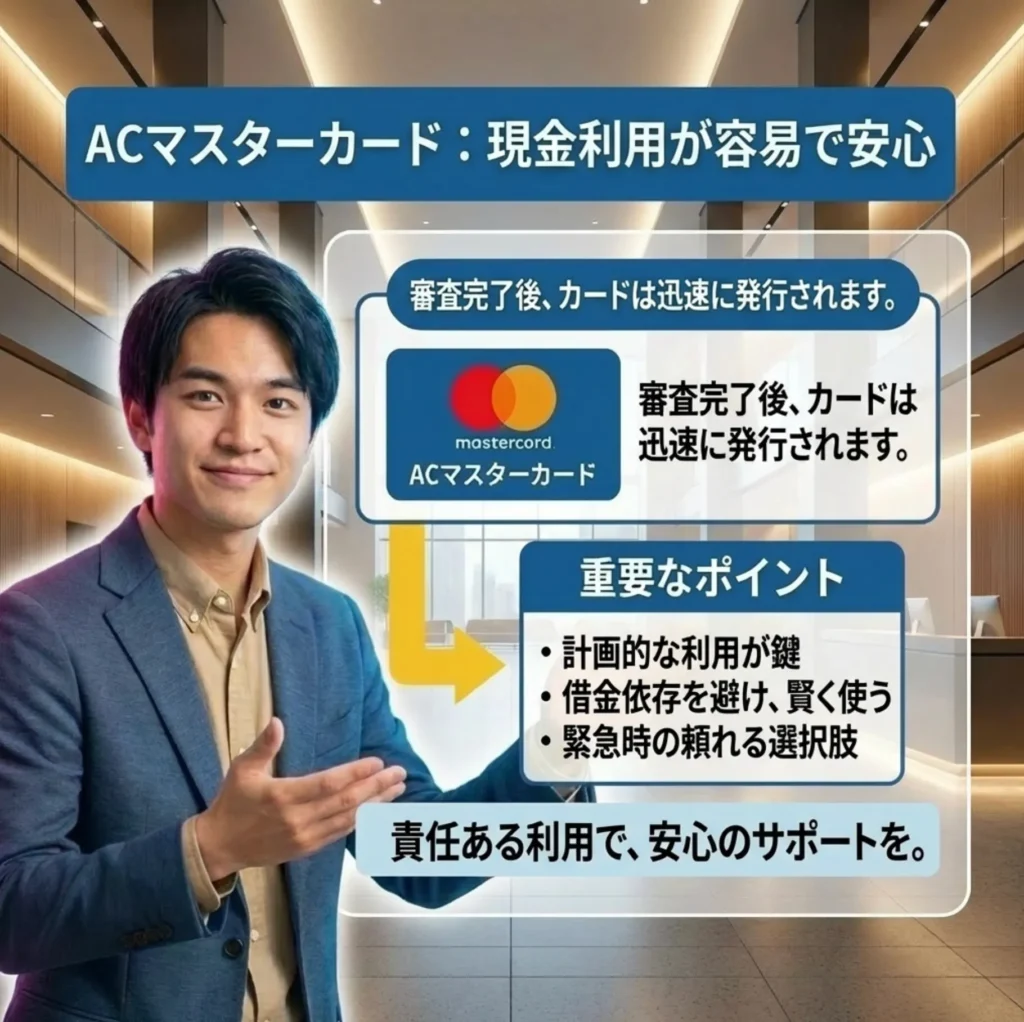

キャッシング機能が身近で使いすぎが不安視されるから

審査通過後すぐに発行でき、キャッシング機能も使いやすいため、「借金に依存してしまうのでは」と懸念されるケースもあります。

しかし、あくまで利用者の使い方次第であり、適切に利用すれば緊急時に頼れるカードでもあります。

やばいと言われることもありますが、以下のようなメリットもありますので、メリットを把握した上でデメリットの内容を見ていきましょう。

パート・アルバイトもOK

年会費無料

ACマスターカードは闇金・ヤミ金なのか?

「ACマスターカード」を検索すると「闇金」「やばい」といったネガティブなキーワードが表示されることがあります。クレジットカードの利用を検討している方にとって、こうした情報は不安材料となるでしょう。

なぜ「ACマスターカード=闇金」と検索されるのか

ACマスターカードと闇金を関連付けて検索する人がいるのは、主に以下の理由が考えられます。

発行元がアコムという消費者金融であることが最大の要因です。アコムは大手消費者金融として広く知られており、カードローンのイメージが強いため、「消費者金融=闇金」という誤った認識を持つ人が一定数存在します。

また、ACマスターカードは審査が比較的通りやすいという特徴があります。この点が「誰でも作れる怪しいカード」という誤解を生み、闇金と結びつけられる原因となっています。

さらに、ACマスターカードがリボ払い専用カードであることも、高金利のイメージを持たれる一因です。リボ払いの手数料率が年10.0%~14.6%と明示されているため、「高金利=闇金」という短絡的な連想がなされることがあります。

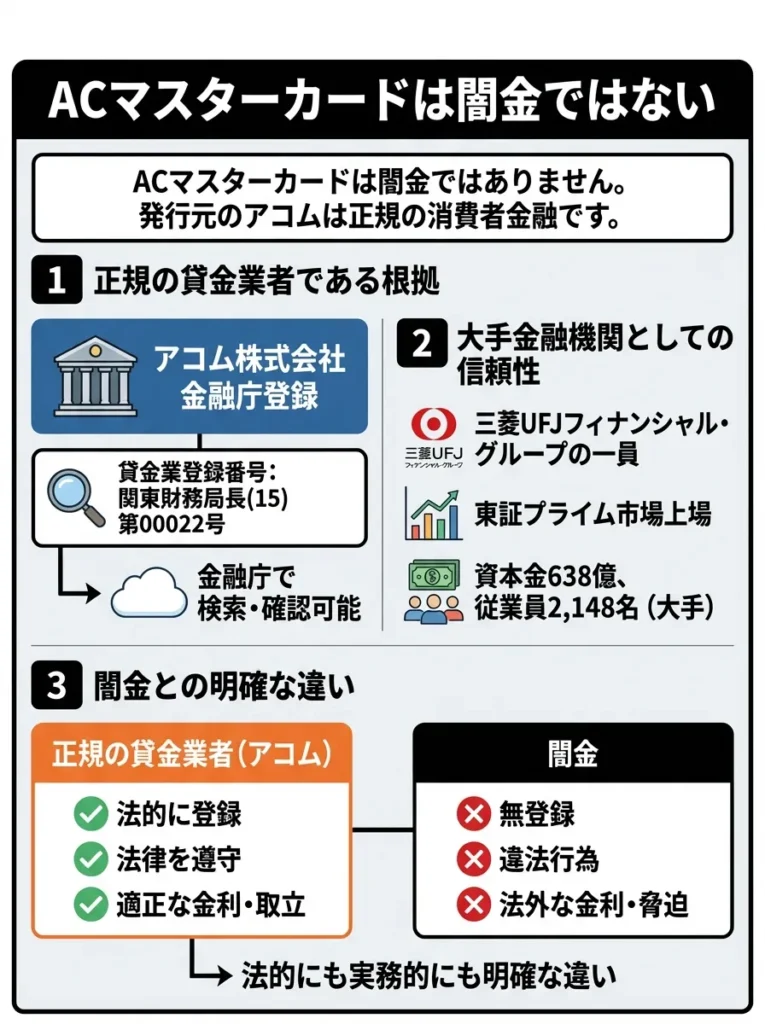

ACマスターカードは闇金ではない(アコムは正規の消費者金融)

結論から述べると、ACマスターカードは闇金ではありません。発行元のアコム株式会社は、金融庁に正式に登録された正規の貸金業者です。

アコムの公式サイトによると、アコムの貸金業登録番号は「関東財務局長(15)第00022号」です。この登録番号は、金融庁の登録貸金業者情報検索サービスで検索することで、正規の業者であることを確認できます。

アコムは東証プライム市場に上場している三菱UFJフィナンシャル・グループの一員であり、資本金は638億3,252万円、従業員数は2,148名(2024年3月時点)を擁する大手金融機関です。

闇金と正規の貸金業者であるアコムには、法的にも実務的にも明確な違いがあります。

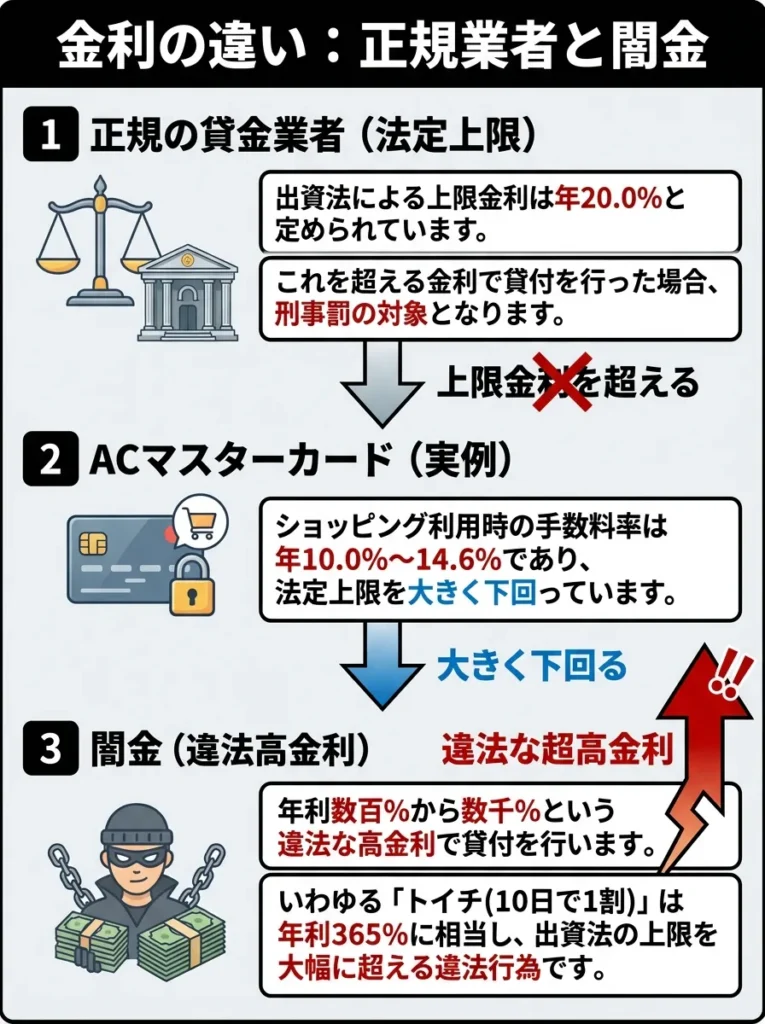

金利の違い

正規の貸金業者の上限金利は、出資法により年20.0%と定められています。これを超える金利で貸付を行った場合、刑事罰の対象となります。

ACマスターカードのショッピング利用時の手数料率は年10.0%~14.6%であり、法定上限を大きく下回っています。

一方、闇金は年利数百%から数千%という違法な高金利で貸付を行います。いわゆる「トイチ(10日で1割)」は年利365%に相当し、出資法の上限を大幅に超える違法行為です。

法律と登録番号

正規の貸金業者は、貸金業法に基づき財務局または都道府県知事に登録する義務があります。アコムは関東財務局に登録された正規業者であり、日本貸金業協会の会員(協会員番号:第000002号)でもあります。

闇金は登録をせずに営業している、または架空の登録番号を使用している違法業者です。

取立ての違い

正規の貸金業者は、貸金業法第21条により厳格な取立規制を受けています。具体的には、以下のような行為が禁止されています。

- 午後9時から午前8時までの取立行為

- 勤務先など自宅以外への電話や訪問(正当な理由がない場合)

- 大声や暴力的な言動

- 他の貸金業者からの借入を要求する行為

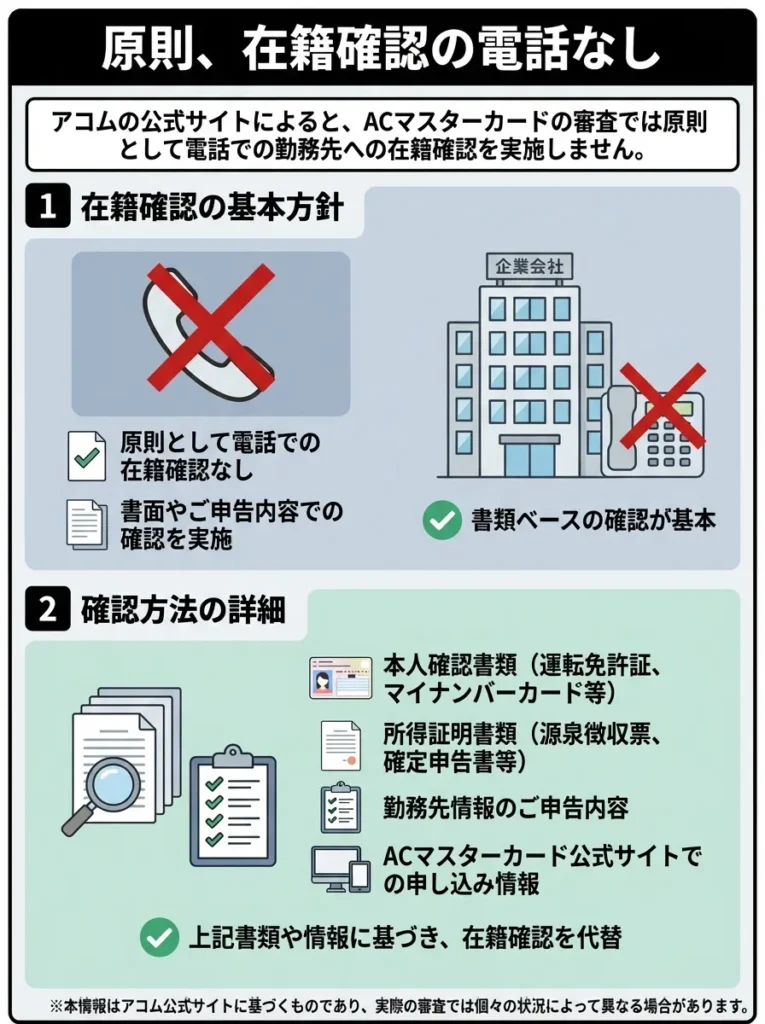

アコムは公式サイトで、原則として電話での在籍確認を実施しないことを明記しており、プライバシーへの配慮を重視しています。

一方、闇金は法律を無視した違法な取立を行います。家族や勤務先への執拗な連絡、脅迫行為、嫌がらせなどが典型的な手口です。

ACマスターカードは誰でも大丈夫?審査の真実

「ACマスターカード 誰でも」「ACマスターカード 大丈夫」といった検索が多いのは、審査に対する不安の表れです。実際のところ、ACマスターカードの審査はどのようなものなのでしょうか。

「誰でもOK」「誰でも大丈夫」ではない理由

ACマスターカードは「誰でも作れる」カードではありません。

貸金業法により、すべての貸金業者は申込者の返済能力を調査することが義務付けられています。これは過剰な貸付を防ぎ、消費者を保護するための法的要件です。

アコムの公式サイトでは、申込資格を「安定した収入と返済能力を有する方で、当社基準を満たす方」と明記しています。この記載からも、一定の基準が存在することは明らかです。

実際に、以下のような方は審査に通過できない可能性が高くなります。

- 安定した収入がない方

- 総量規制により年収の3分の1を超える借入がある方

- 信用情報に延滞や債務整理の記録がある方

- 短期間に複数のクレジットカードを申し込んでいる方(申込ブラック)

- 虚偽の情報を申告した方

一般的なクレジットカードより間口が広いだけ

ACマスターカードが「審査が甘い」と言われるのは、正確には「審査の間口が広い」という意味です。

一般的な銀行系クレジットカードと異なり、ACマスターカードは独自の審査基準を採用しています。具体的には、以下のような特徴があります。

| 条件内容 | 説明 | 補足ポイント |

|---|---|---|

| クレジットヒストリーがなくても申込可能 | 初めてクレジットカードを作る人でも検討しやすい | これまでカード利用履歴がない人向け |

| パート・アルバイトでも申込可能 | 安定した収入があれば、雇用形態は不問 | 年収より「継続性・安定性」が重視される |

| 主婦・学生でも申込可能 | 本人に収入がなくても、配偶者や親に安定収入があれば申込OK | 「世帯収入」で判断されるケース |

ただし、これは「審査がない」という意味ではなく、あくまで多様な属性の方に門戸を開いているという意味です。

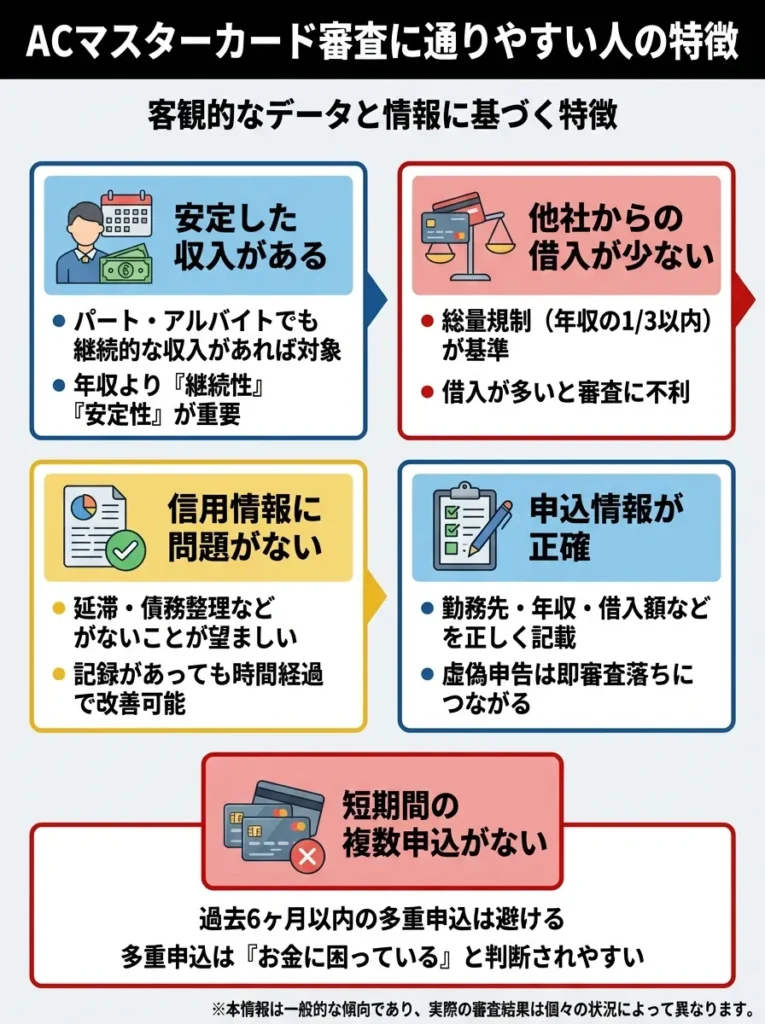

審査に通りやすい人の特徴

客観的なデータと情報に基づくと、ACマスターカードの審査に通りやすい方の特徴は以下の通りです。

| 審査項目 | 内容 | 補足ポイント |

|---|---|---|

| 安定した収入がある | 正社員でなくても、パート・アルバイトで継続的な収入があれば対象 | 年収より「継続性」「安定性」が重要 |

| 他社からの借入が少ない | 総量規制(年収の1/3以内)が基準になる | 借入が多いと審査に不利 |

| 信用情報に問題がない | 延滞・債務整理などがないことが望ましい | 記録があっても時間経過で改善可能 |

| 申込情報が正確 | 勤務先・年収・借入額などを正しく記載する | 虚偽申告は即審査落ちにつながる |

| 短期間の複数申込がない | 過去6ヶ月以内の多重申込は避ける | 多重申込は「お金に困っている」と判断されやすい |

ACマスターカードのデメリット

ACマスターカードには確実に知っておくべき7つのデメリットが存在します。これらのデメリットを事前に理解することで、利用時のトラブルを避け、より適切な判断材料は提供します。

各デメリットについて、具体的な影響と対処方法を詳しく解説していきます。特に注意すべきは、これらのデメリットが相互に関連し合っている点です。一つのデメリットが他の問題を引き起こす可能性もあるため、全体像を把握することが重要です。

以下が、ACマスターカードの主要な7つのデメリットです。

お申込み・貸付条件の詳細はこちら

※審査時間:お申込時間や審査によりご希望に添えない場合がございます。

組み合わせカードの特典を徹底的に比較し、最適な選択を見極めましょう。

年会費と特典のバランスを考えることが大事よ。無駄な出費を避けて賢く選びましょうね。

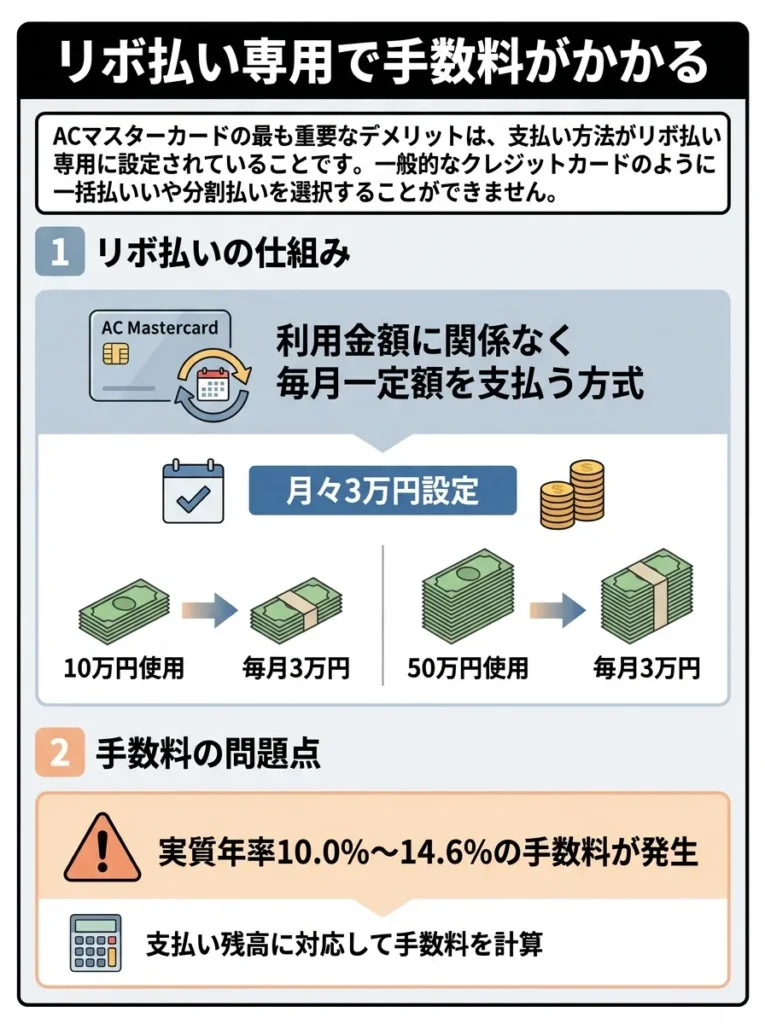

リボ払い専用で手数料がかかる

ACマスターカードの最も重要なデメリットは、支払い方法がリボ払い専用に設定されていることです。一般的なクレジットカードのように一括払いや分割払いを選択することができません。

リボ払いの仕組みは、利用金額に関係なく毎月一定額を支払う方式です。例えば、月々の支払い額を3万円に設定した場合、10万円使っても50万円使っても、毎月の支払いは3万円となります。

この仕組みの最大の問題点は、実質年率10.0%~14.6%の手数料が発生することです。アコム公式サイトによると、支払い残高に対して日割りで手数料が計算されるため、残高が多いほど、また支払い期間が長いほど手数料の総額が膨れ上がります。

しかし、この最大のデメリットには回避方法が存在します。毎月20日までの利用分を翌月6日までに一括で支払った場合、手数料は発生しません。ただし、返済を忘れた場合や残高不足の場合は手数料が発生しますので、確実な管理が必要です。

具体的には、アコムのATMやインターネット返済を利用して、新規利用残高を期日内に全額支払うことで、実質的な一括払いが可能になります。

リボ払い専用は利息が高くなるため、利用額を抑える工夫が必要です。

リボ払いは計画的に使わないと、返済が大変になることがあるのよ。

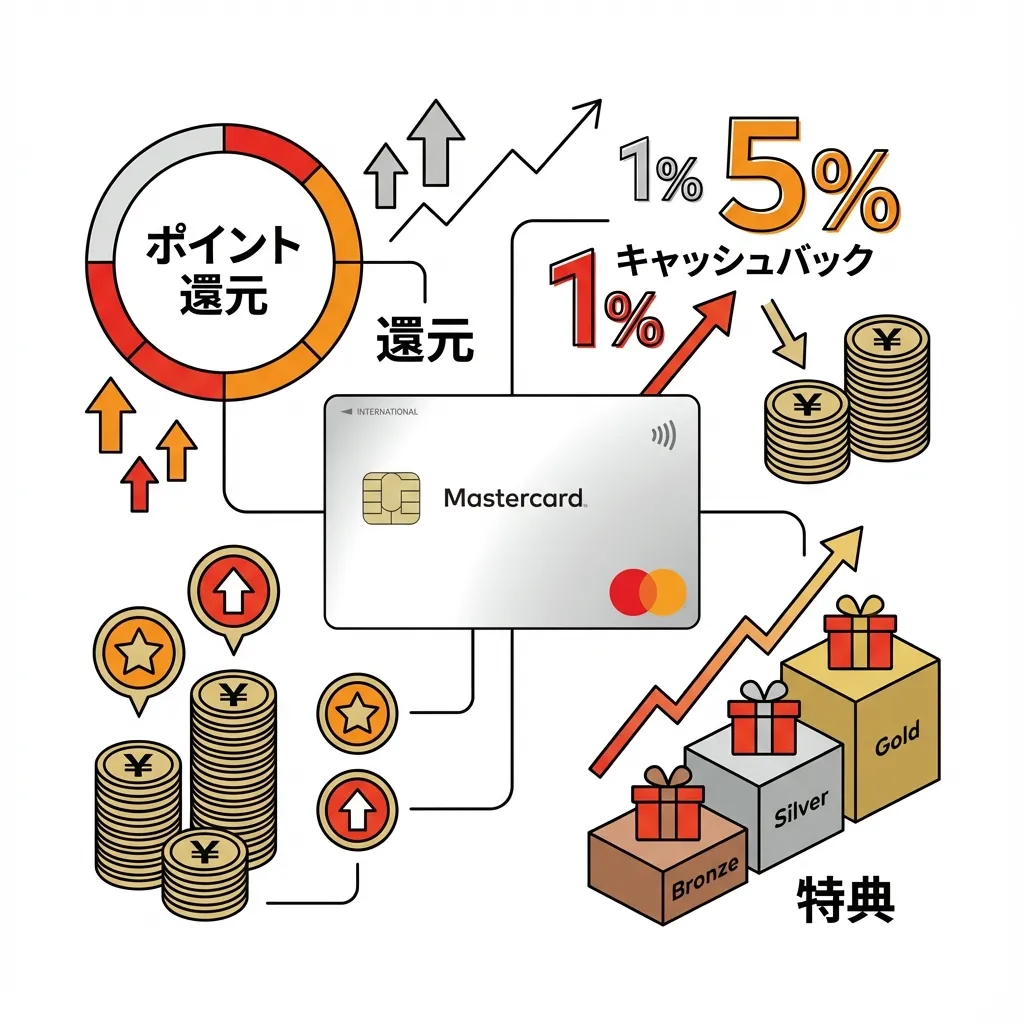

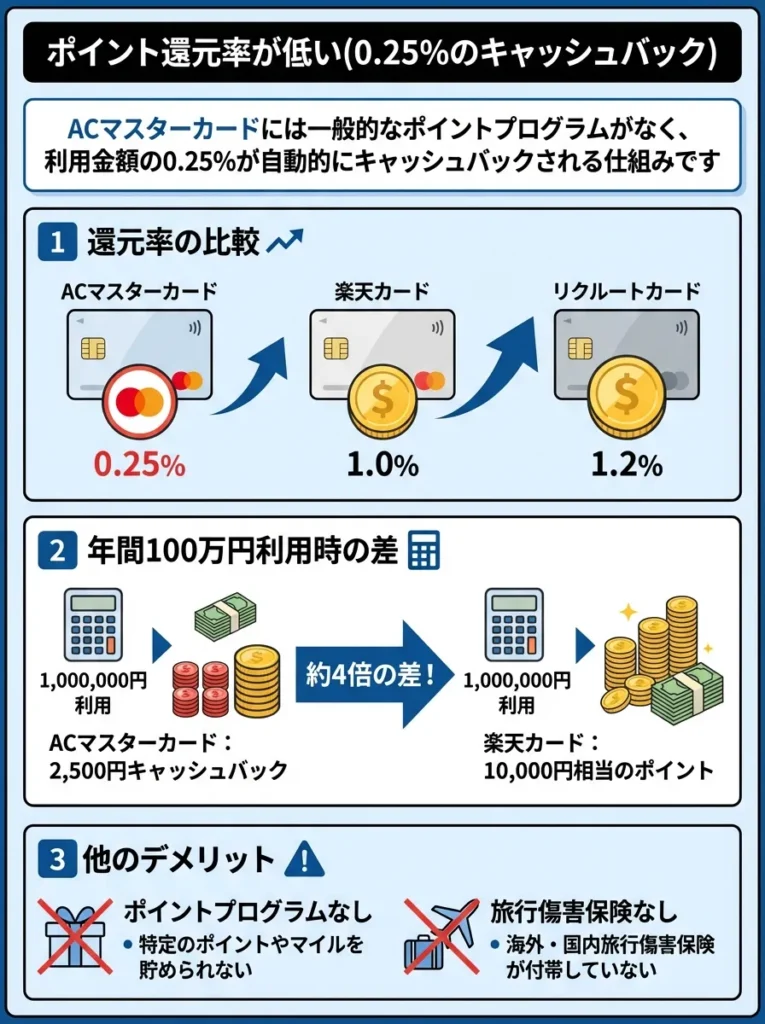

ポイント還元率が低い(0.25%のキャッシュバック)

ACマスターカードには一般的なクレジットカードのようなポイントプログラムがありません。代わりに、利用金額の0.25%が自動的にキャッシュバックされる仕組みとなっています。

この還元率は、他の年会費無料クレジットカードと比較すると明らかに低水準です。例えば、楽天カードは1.0%、リクルートカードは1.2%のポイント還元率を誇ります。年間100万円利用した場合、ACマスターカードなら2,500円のキャッシュバックですが、楽天カードなら10,000円相当のポイントが獲得できます。

ただし、キャッシュバック方式には隠れたメリットもあります。ポイントのように有効期限がなく、面倒な交換手続きも不要です。また、ポイント管理の手間がかからないという利便性は、一部のユーザーにとって価値のある特徴といえるでしょう。

キャッシュバックの利点を最大限に活かすため、利用目的を明確にしましょう。

還元率が低くても、使い方次第でお得になることもあるのよ。

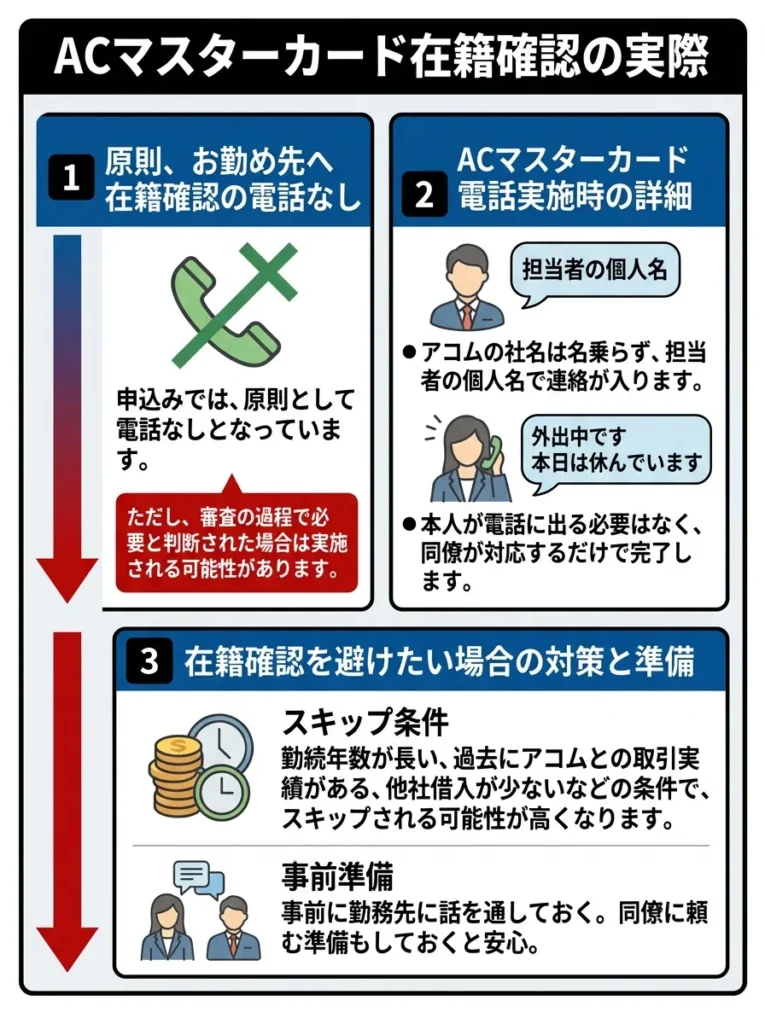

在籍確認の電話がある可能性

ACマスターカードの申込みでは、原則、お勤め先へ在籍確認の電話なしとなっています。ただし、審査の過程で必要と判断された場合は実施される可能性があります。

電話の際は、アコムの社名を名乗ることはなく、担当者の個人名で連絡が入ります。また、申込み者本人が電話に出る必要はなく、同僚が「外出中です」「本日は休んでいます」などと答えるだけで在籍確認は完了します。

在籍確認を避けたい場合の対策として、勤続年数が長い、過去にアコムとの取引実績がある、他社での借入が少ないなどの条件を満たしていると、在籍確認がスキップされる可能性が高くなります。

>ACマスターカード審査に落ちた時の対処法を事前見る

在籍確認を避けたい方は、事前に勤務先に話を通しておくと良いでしょう。

在籍確認の可能性を考えると、同僚に頼む準備もしておくと安心ね。

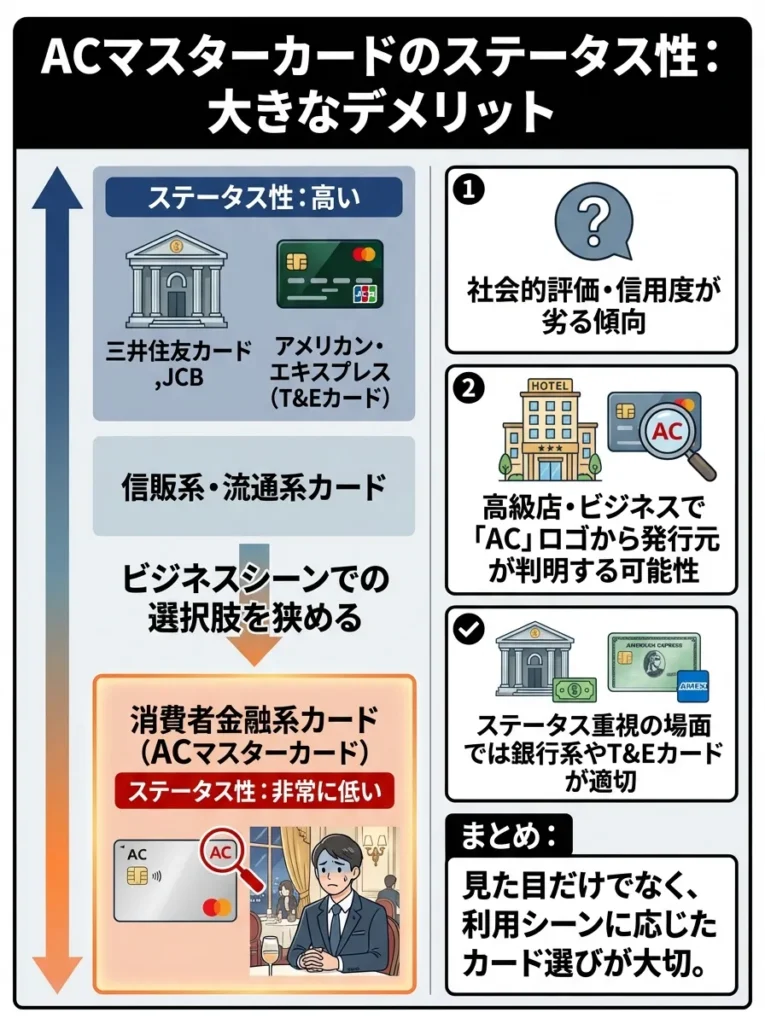

ステータス性が低い

ACマスターカードは、クレジットカードとしてのステータス性が非常に低いことも大きなデメリットです。消費者金融系カードという特性上、社会的な評価や信用度の観点では劣る傾向があります。

ビジネスシーンや高級レストラン、ホテルなどでの利用時に、カードブランドやデザインから発行元が判明する可能性があります。ACマスターカードの場合、カード表面にアコムの記載はありませんが、Mastercardブランドの下部に「AC」というロゴが入っているため、金融関係者には識別される可能性があります。

ステータス性を重視する場面では、三井住友カードやJCBカードなどの銀行系クレジットカードや、アメリカン・エキスプレスなどのT&Eカードを選択する方が適切でしょう。

ステータス性が低いカードは、ビジネスシーンでの選択肢を狭めるため慎重に選びましょう。

見た目だけでなく、利用シーンに応じたカード選びが大切なのよ。

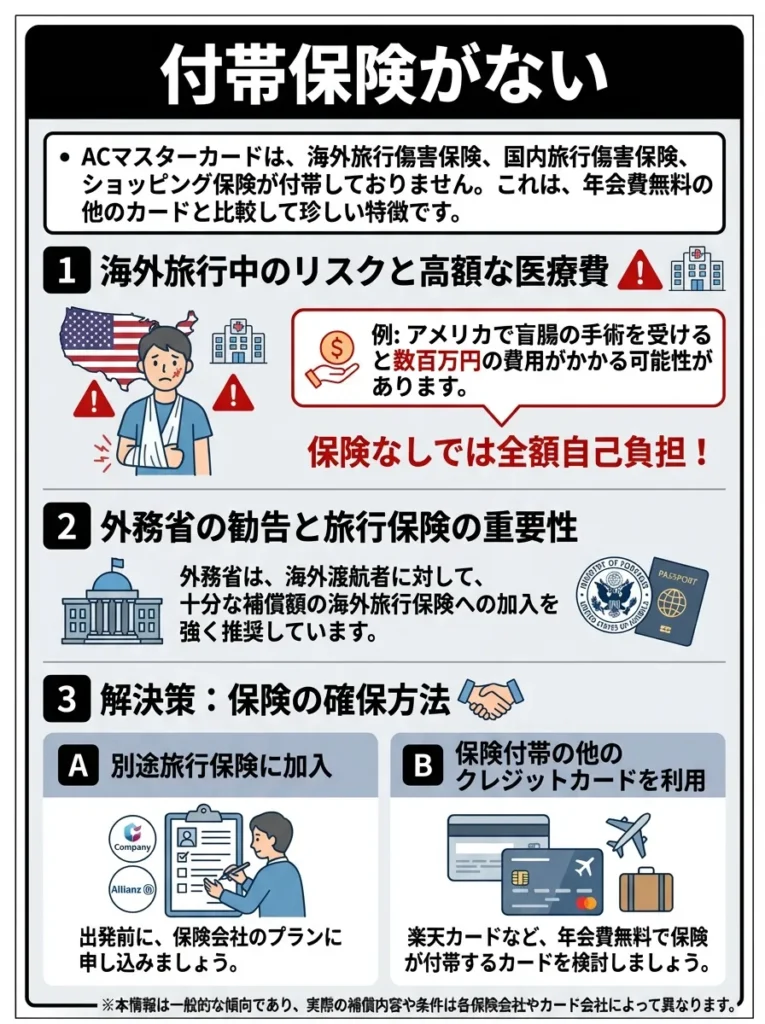

付帯保険がない

ACマスターカードには、海外旅行傷害保険、国内旅行傷害保険、ショッピング保険などの付帯保険が一切ありません。これは年会費無料クレジットカードの中でも珍しいデメリットです。

海外旅行では、医療費が高額になるリスクがあります。例えば、アメリカで盲腸の手術を受けると数百万円の費用がかかることもあります。外務省の海外安全ホームページでも、海外旅行保険の加入が強く推奨されています。

ACマスターカードを海外で利用する場合は、別途海外旅行保険に加入するか、海外旅行傷害保険が付帯している他のクレジットカードを併用することが必要です。

また、高額商品の購入時にも注意が必要です。一般的なクレジットカードに付帯するショッピング保険がないため、購入した商品の破損や盗難に対する補償を受けることができません。

付帯保険がない分、必ず別途旅行保険を検討してください。

年会費が無料でも、安心のために保険加入は必須よね。

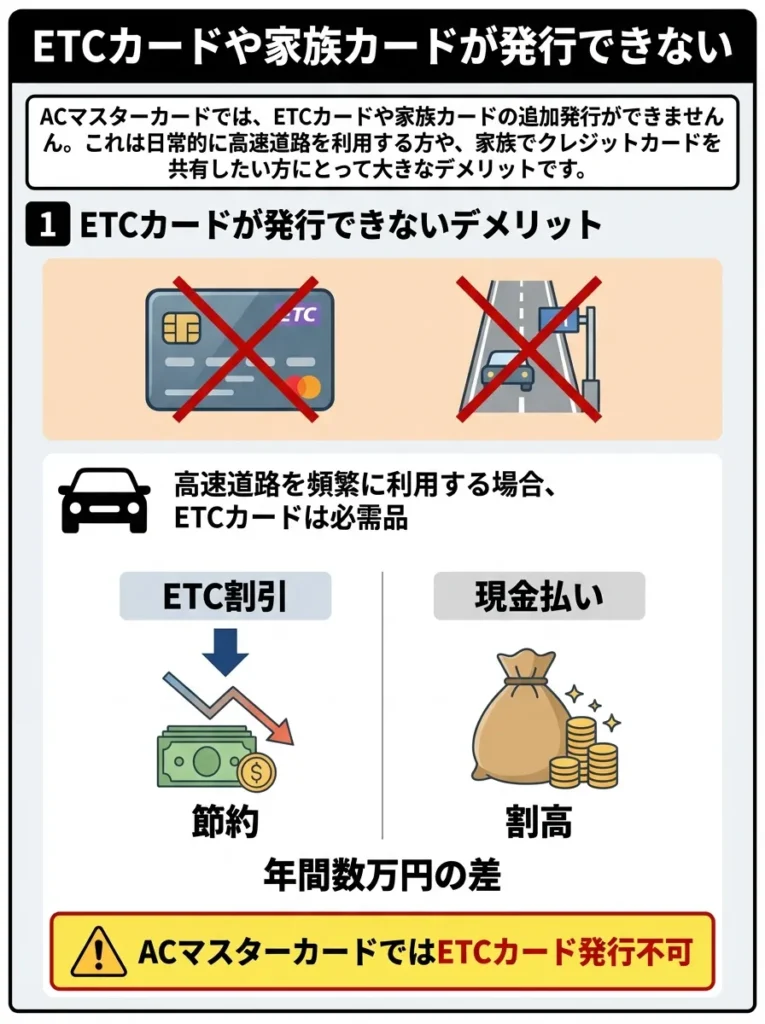

ETCカードや家族カードが発行できない

ACマスターカードでは、ETCカードや家族カードの追加発行ができません。これは日常的に高速道路を利用する方や、家族でクレジットカードを共有したい方にとって大きなデメリットです。

高速道路を頻繁に利用する場合、ETCカードは必需品です。現金払いと比較してETCカードは料金が割引されるため、年間を通じると数万円の差が生じることもあります。ACマスターカードしか持っていない場合は、NEXCO中日本のETCパーソナルカードなどの代替手段を検討する必要があります。

家族カードについても、夫婦や親子でクレジットカードの利用実績を共有したい場合には不便です。特に、家計管理の観点から家族の支出を一元化したい世帯にとって、このデメリットは無視できません。

ETCカードが必要な方は、他のカードとの併用を検討すべきです。

家族カードが作れないなら、ポイントを共有できる別の方法を考えてみてね。

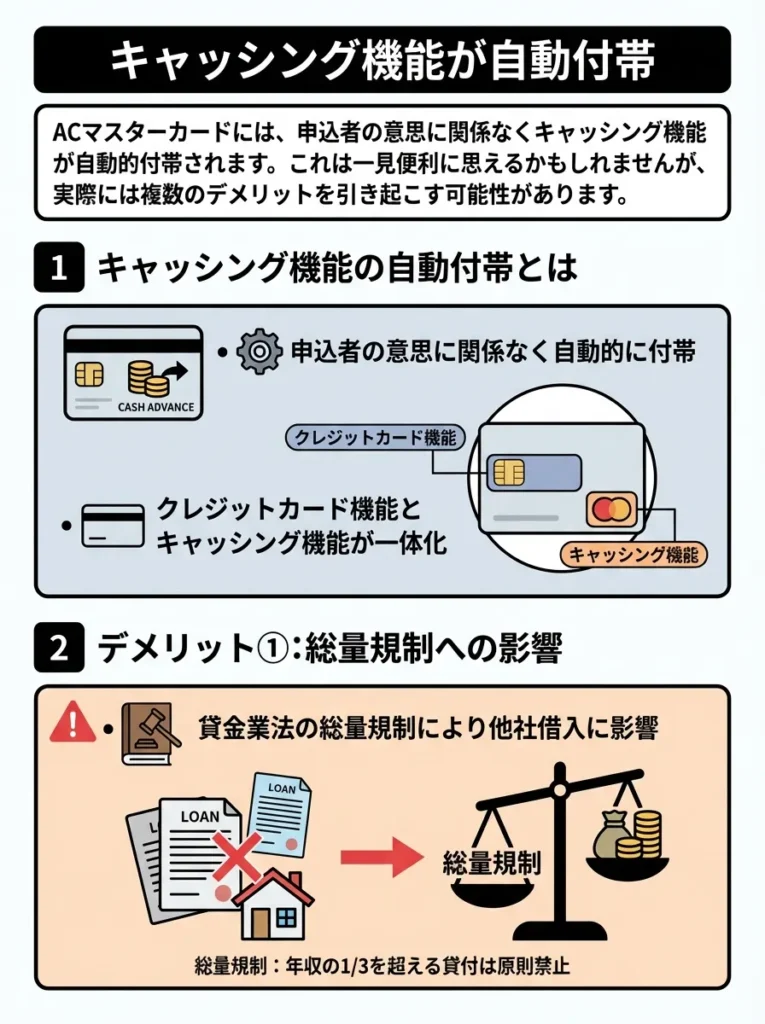

キャッシング機能が自動付帯

ACマスターカードには、申込者の意思に関係なくキャッシング機能が自動的に付帯されます。これは一見便利に思えるかもしれませんが、実際には複数のデメリットを引き起こす可能性があります。

まず、貸金業法の総量規制により、他社での借入に影響を与える可能性があります。総量規制とは、個人の年収の3分の1以上の借入を禁止する法律です。ACマスターカードのキャッシング枠は、たとえ利用していなくても「借入可能額」として計算されるため、他のローン審査で不利になる場合があります。

また、家族や同居人にカード明細を見られた際、キャッシング機能があることが判明し、誤解を招く可能性もあります。クレジットカードとしてのみ利用したい場合でも、カードローンとしての機能が表示されるため、説明が必要になることがあります。

キャッシング機能を利用しない場合は、アコムのマイページから利用可能額を0円に設定することで、実質的にキャッシング機能を無効化できます。

ACマスターカードのメリット

ACマスターカードには、他のクレジットカードにはない独自のメリットがあります。客観的な事実に基づいて、主なメリットを紹介します。

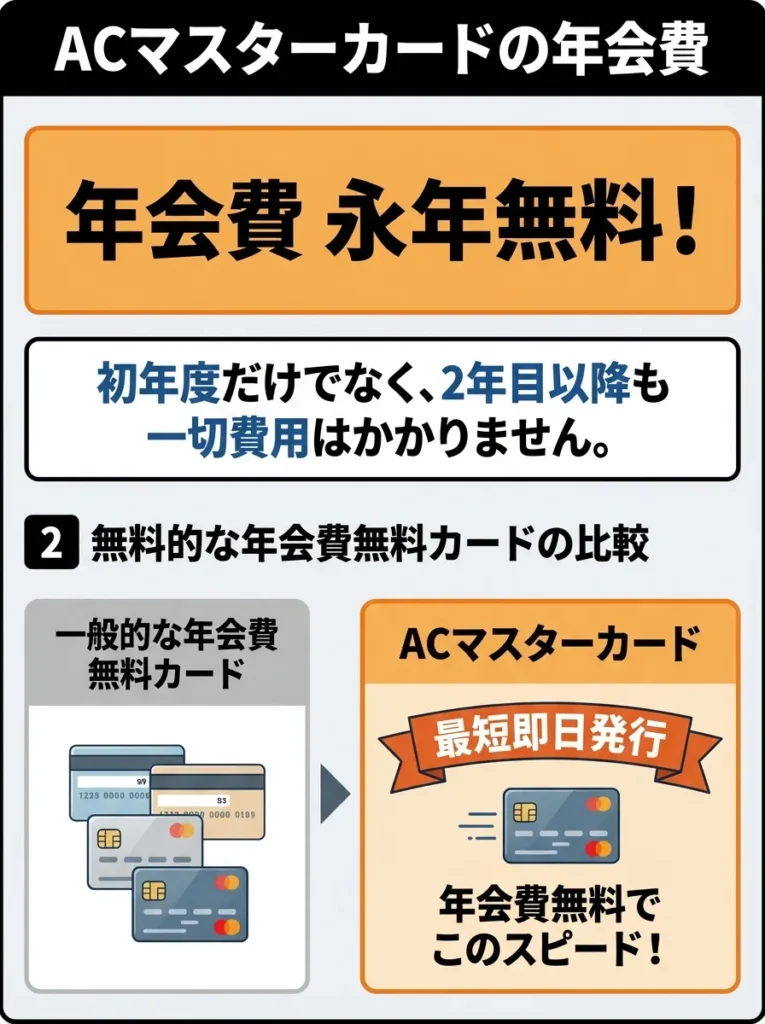

年会費が永年無料

ACマスターカードの年会費は永年無料です。初年度だけでなく、2年目以降も一切費用はかかりません。

年会費無料のクレジットカードは他にも多数存在しますが、ACマスターカードはその中でも最短即日発行という大きな特徴を併せ持っています。

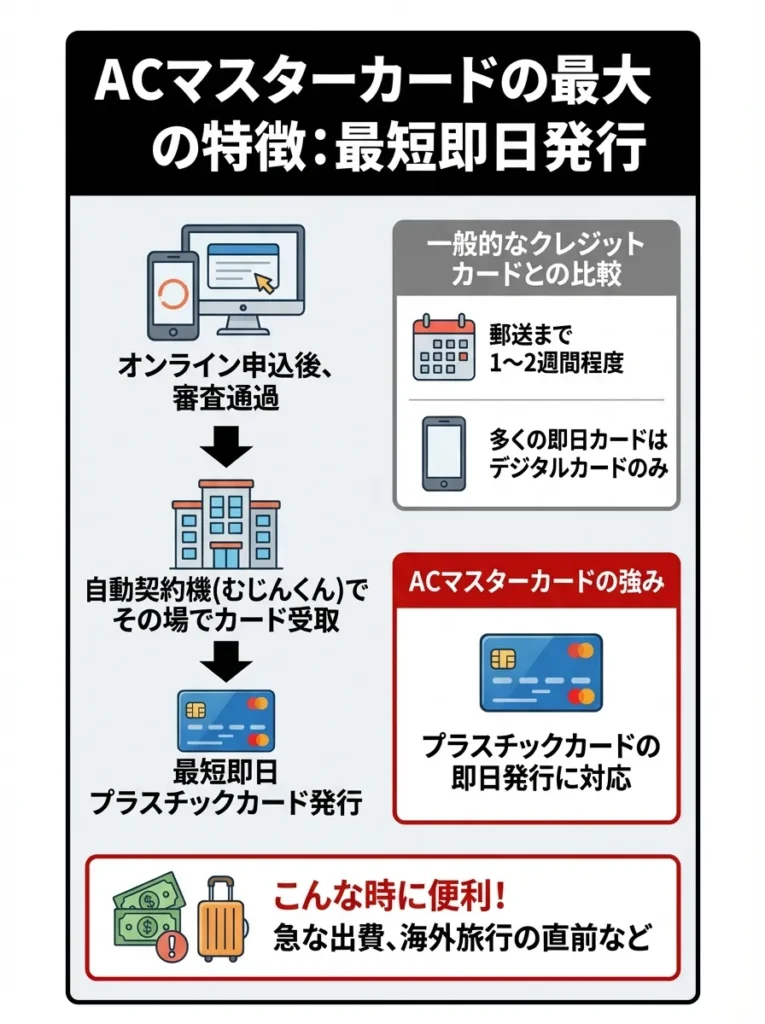

最短即日発行が可能

ACマスターカードの最大の特徴は、最短即日でカードを手にできることです。

アコムの公式サイトによると、自動契約機(むじんくん)でその場でプラスチックカードを発行できます。オンライン申込後、審査を通過すれば、全国の自動契約機で当日中にカードを受け取ることが可能です。

一般的なクレジットカードは、申込から郵送でカードが届くまで1~2週間程度かかります。楽天カードやエポスカードなど、即日利用できるカードもありますが、多くはデジタルカード(スマホアプリ上のカード番号)のみで、プラスチックカードの即日発行に対応しているカードは限られています。

急な出費や海外旅行の直前など、すぐにクレジットカードが必要な場合に、ACマスターカードは有力な選択肢となります。

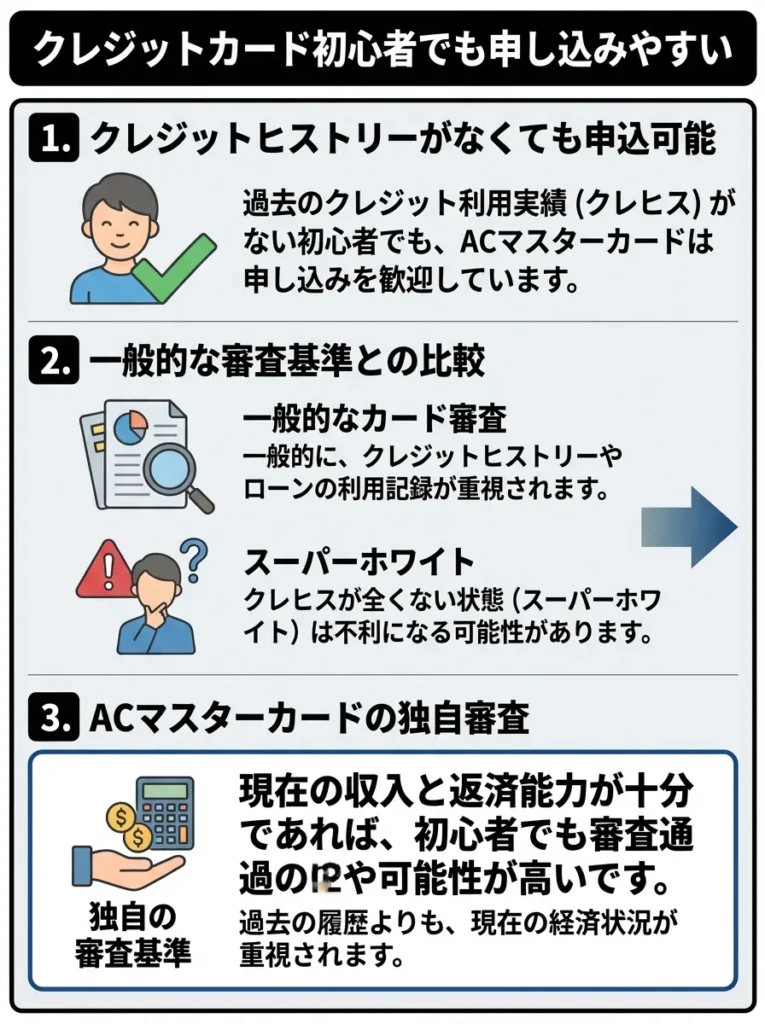

クレジットカード初心者でも申し込みやすい

前述の通り、ACマスターカードはクレジットヒストリーがない方でも申込可能です。

一般的なクレジットカードの審査では、過去のクレジットカードやローンの利用実績(クレジットヒストリー)が重視されます。全く実績がない「スーパーホワイト」の状態では、審査に不利になることがあります。

ACマスターカードは独自の審査基準を採用しているため、クレジットヒストリーがなくても、現在の収入と返済能力があれば審査対象となります。初めてクレジットカードを作る方にとって、選択肢の一つとなり得ます。

また、パート、アルバイト、主婦、学生など、幅広い属性の方が申し込めることも、初心者にとってのハードルを下げています。

ACマスターカードはバレる?家族や職場への配慮はある?

「ACマスターカード バレる」という検索が多いのは、消費者金融系のカードであることを周囲に知られたくないという心理の表れです。実際の配慮状況を客観的に確認します。

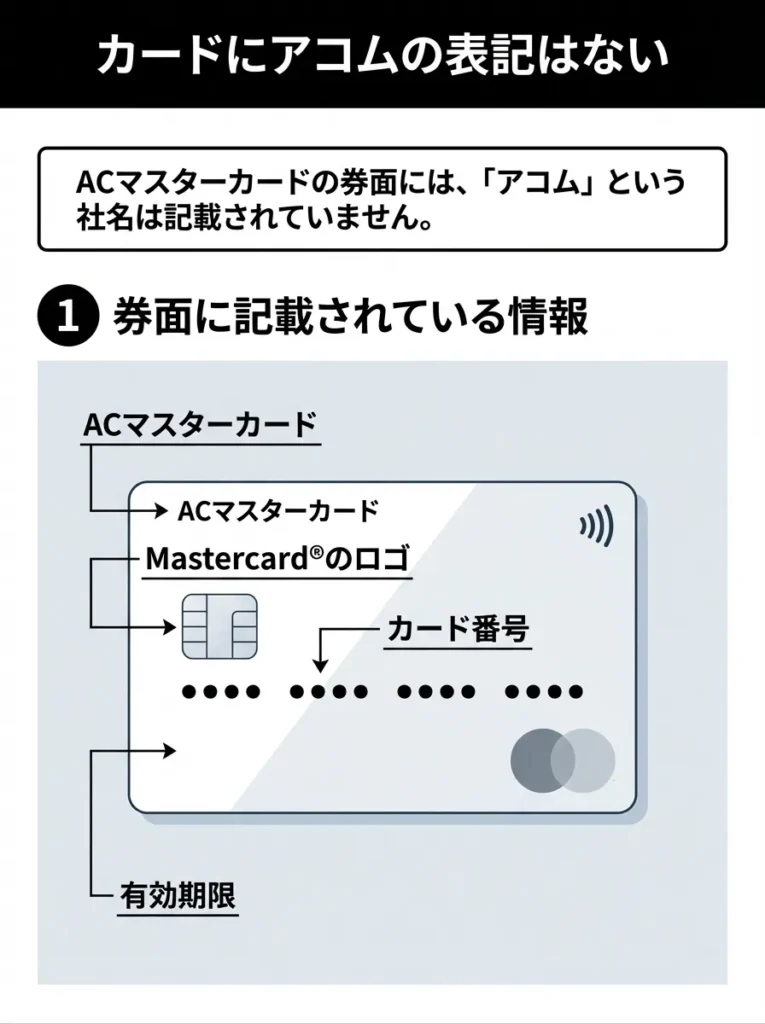

カードにアコムの表記はない

ACマスターカードの券面には、「アコム」という社名は記載されていません。

券面に記載されているのは以下の情報のみです。

- ACマスターカード

- Mastercard®のロゴ

- カード番号

- 有効期限

- 氏名

消費者金融系のカードであることは、券面からは判別しにくい仕様になっています。ただし、「ACマスターカード」自体を知っている人からは、利用店舗でカードを見られた際に判明する可能性はあります。

原則、在籍確認の電話なし

アコムの公式サイトによると、ACマスターカードの審査では原則として電話での勤務先への在籍確認を実施しません。

具体的には、書面やご申告内容での確認を実施します。仮に電話確認が必要となる場合でも、お客様の同意を得ずに実施することはありません。

電話確認が必要となる可能性があるケース

- 提出書類だけでは在籍が確認できない場合

- 申告内容に不明瞭な点がある場合

ただし、これらの場合でも、事前に本人に連絡があり、同意を得た上で実施されます。電話をかける際は、個人名でかけるなど、プライバシーへの配慮がなされます。

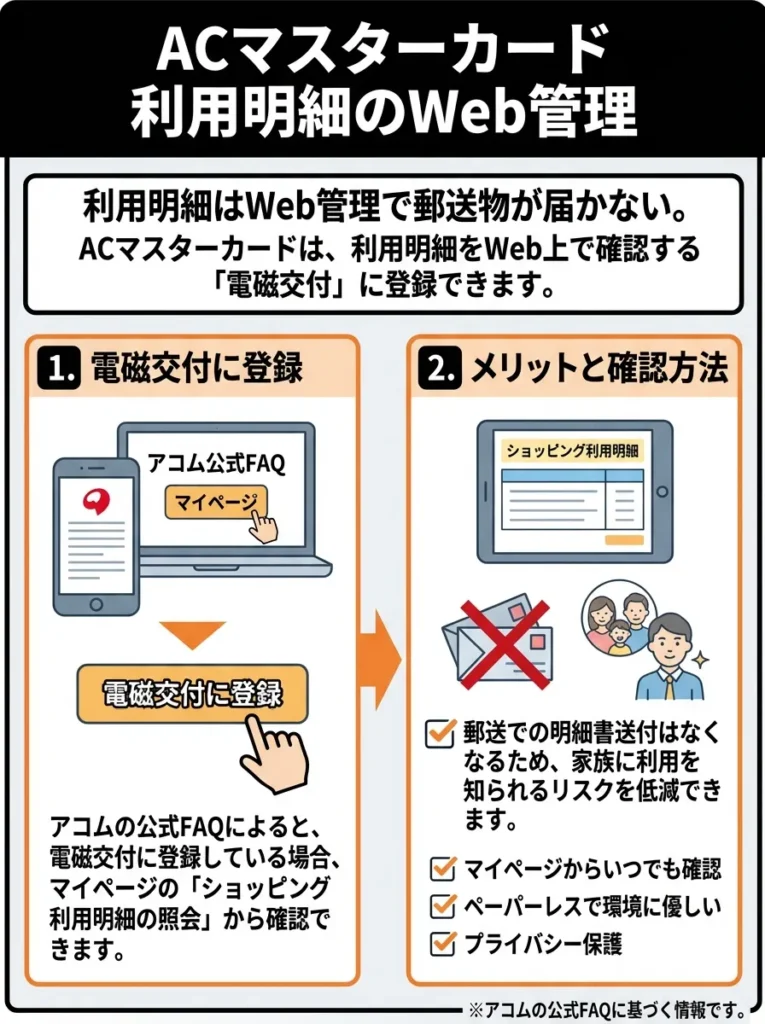

利用明細はWeb管理で郵送物が届かない

ACマスターカードは、利用明細をWeb上で確認する「電磁交付」に登録できます。

アコムの公式FAQによると、電磁交付に登録している場合、マイページの「ショッピング利用明細の照会」から確認できます。郵送での明細書送付はなくなるため、家族に利用を知られるリスクを低減できます。

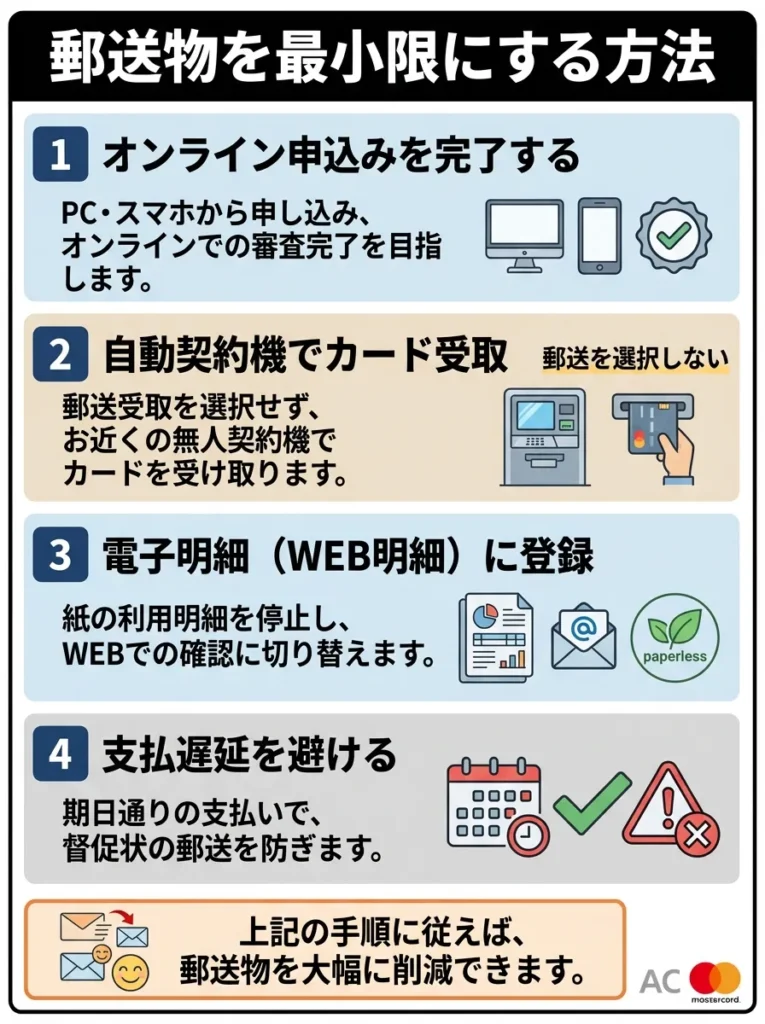

郵送物を最小限にする方法

- オンラインで申込を完結させる

- カードは自動契約機で受け取る(郵送を選択しない)

- 利用明細は電磁交付に登録する

- 返済を遅延しない(督促状が届くリスクを避ける)

これらの対応を行うことで、原則として自宅に郵送物が届くことを避けられます。

ただし、延滞が発生した場合や、契約内容の重要な変更がある場合は、郵送物が届く可能性があります。

【重要な注意事項】

・支払い遅延が発生した場合、自宅や勤務先への連絡、督促状の郵送が行われる可能性があります

・法的手続きが必要になった場合、裁判所からの通知等が送付されます

・クレジットカード利用明細は法的に一定期間の保管義務があり、完全な秘匿は困難です

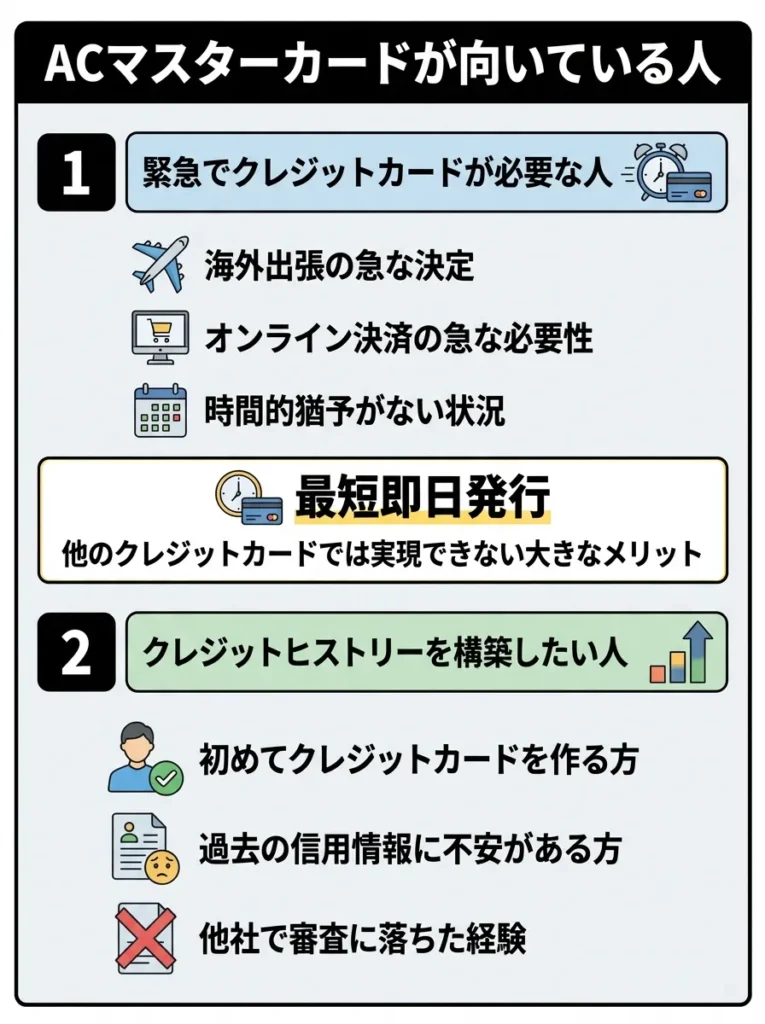

ACマスターカードが向いている人・向いていない人

これまでの詳細な分析を踏まえ、ACマスターカードが向いている人と向いていない人の特徴を明確に整理します。

支払いタイミングを見極め、利息を抑えることが重要です。

手数料だけでなく、隠れたコストにも注意することが大切ね。

ACマスターカードが向いている人

緊急でクレジットカードが必要な人

海外出張の急な決定、オンライン決済の急な必要性など、時間的猶予がない状況でクレジットカードを必要とする方には最適です。最短即日発行という特徴は、他のクレジットカードでは実現できない大きなメリットです。

クレジットヒストリーを構築したい人

初めてクレジットカードを作る方、過去の信用情報に不安がある方、他社で審査に落ちた経験がある方にとって、ACマスターカードは信用情報構築の入り口として非常に有用です。

シンプルな支払い管理を好む人

ポイント管理や複雑な特典よりも、シンプルなキャッシュバック制度を好む方、ポイントの有効期限を気にしたくない方には向いています。

海外でのキャッシング利用を検討している人

海外ATMでの現地通貨引き出しと、即座の返済による利息最小化というテクニックを活用できる方には、為替手数料の観点でメリットがあります。

リボ払い回避を確実に実行できる人

毎月の支払い管理をきちんと行える方、アプリやWebでの残高確認を習慣化できる方であれば、リボ払い手数料の発生を回避しながら利用できます。

リボ払いは利用残高に対して継続的に手数料が発生します。計画的な返済ができない場合、返済総額が大きく膨らむリスクがあります。ご自身の返済能力を十分に考慮した上でご利用ください。

即日発行が魅力ですが、利用限度額に注意が必要です。

急な発行も大事だけど、返済計画を立てることが大切なのよね。

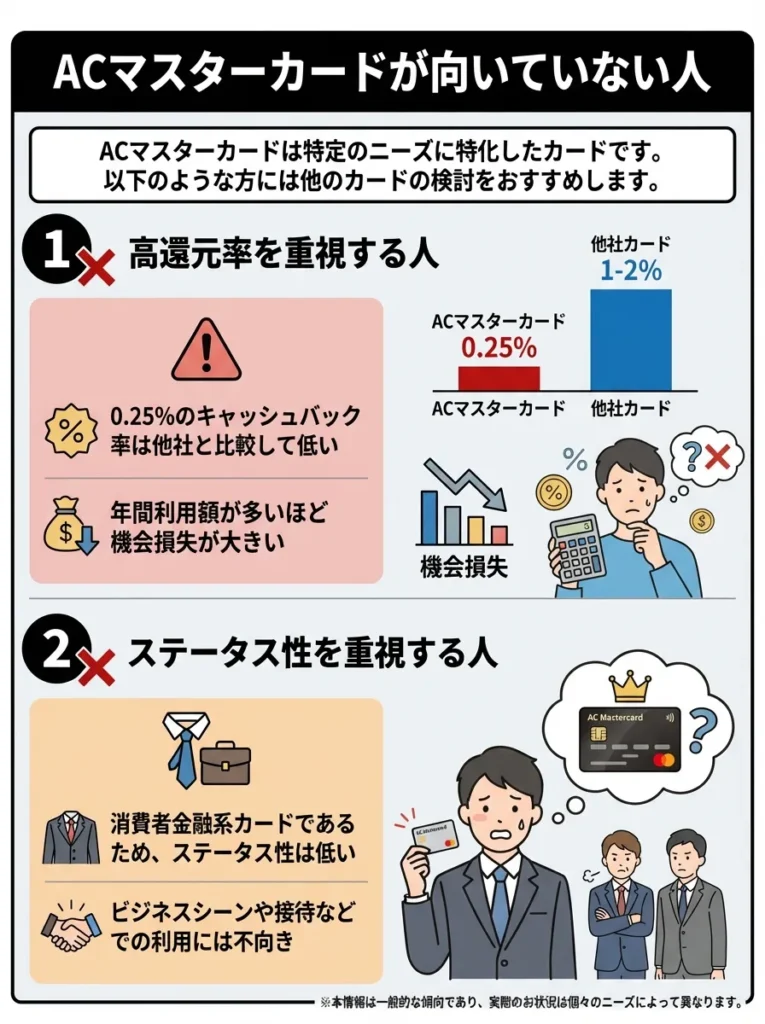

ACマスターカードが向いていない人

高還元率を重視する人

年間の利用額が多く、ポイント還元やマイル積算を重視する方には不向きです。0.25%のキャッシュバック率は他社と比較して明らかに低く、利用額が多いほど機会損失が大きくなります。

ステータス性を重視する人

ビジネスシーンでの利用、高級店での利用など、クレジットカードのステータス性を重視する場面が多い方には適しません。

旅行関連の特典を必要とする人

海外旅行傷害保険、空港ラウンジサービス、ホテルの優待など、旅行関連の付帯サービスを重視する方には大きなデメリットとなります。

家族での利用を考えている人

家族カードの発行ができないため、夫婦や親子でカードを共有したい方には不適切です。

ETCカードが必要な人

高速道路を頻繁に利用する方で、ETCカードの発行を必要とする場合は、ACマスターカード以外の選択肢を検討する必要があります。

支払い管理が苦手な人

月々の支払い管理やWebでの手続きが苦手な方、つい支払いを忘れがちな方は、自動的にリボ払い手数料が発生するリスクが高く、向いていません。

ACマスターカードが怖い人向け代替カード

ACマスターカードのデメリットが自分には大きすぎると判断した場合の代替案を、ニーズ別に提案します。

高還元率カードとの比較を行い、総合的なコストパフォーマンスを考慮すべきです。

カードの特典だけでなく、利用シーンに合った選択が大事なのよ。

即日発行を重視する場合

三井住友カード(NL)は、最短5分でカード番号が発行され、すぐにオンライン決済や電子マネー決済が可能です。物理カードの受け取りには数日かかりますが、緊急性を考えると有力な選択肢です。

三井住友カード(NL)

年会費永年無料で基本還元率0.5%のVポイントが貯まります。

.jpg)

SBI証券の投信積立でも0.5%のポイントが貯まります。

家族カード:無料

ETCカード:初年度無料、2年目以降550円(税込)※年1回以上の利用で無料

海外旅行保険:最高2,000万円

ショッピング保険:なし

※別途申込で三井住友カードWAON、PiTaPaカード発行可能

※カード番号は最短即日

- 対象コンビニ・飲食店でスマホVisaタッチ決済「Mastercard®タッチ決済」支払いで利用金額200円(税込)につき7%ポイント還元

- 「家族ポイント」サービス登録で対象のコンビニ・飲食店で通常ポイントに加え利用金額200円(税込)につき”家族の人数”%ポイント最大5%還元

- ナンバーレス仕様でカード情報を盗み見される心配がない

- ポイントUPモールの経由で最大+9.5%還元

- 選んだお店でポイント+0.5%還元

- 学生はHuluやU-NEXTなどの利用で+9.5%還元

- SBI証券の投信積立で0.5%還元

セゾンカードインターナショナルも即日発行に対応しており、全国のセゾンカウンターで当日受け取りが可能です。年会費無料で、海外利用時のポイント2倍などの特典もあります。

セゾンカードインターナショナル

ETCカードも家族カードも無料で発行可能。

JAL・ANAマイルへの交換も可能です。

家族カード:無料

ETCカード:無料

海外旅行保険:-

ショッピング保険:-

- セゾンポイントモールを経由したネットショッピングでポイント最大30倍!

- アンケートに回答したりクエストにチャレンジするとプレゼントに応募できる

- 毎週木曜日、全国のTOHOシネマズで好きな映画を1,200円で鑑賞できる

- カード不正利用補償(オンライン・プロテクション)

- セゾンカード会員 レンタカーマルトクプラン

- セゾンカードの支払いで国内外のパッケージツアーが最大8%割引

- コンサート、演劇、スポーツ、イベントなどチケット先行予約や優待割引

即日発行の利便性だけでなく、カードの利点も総合的に評価しましょう。

発行スピードだけでなく、特典や利用条件もちゃんとチェックするのよ。

審査の通りやすさを重視する場合

楽天カードは独自の審査基準を持ち、1.0%の高還元率を誇ります。楽天経済圏を利用している方には特におすすめです。

楽天カード!

楽天市場なら最大18倍のポイント還元。入会特典5,000ポイントプレゼント。

楽天市場でのお買いものならSPU利用で最大18倍のポイント還元も可能です。

家族カード:無料

ETCカード:550円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:なし

楽天Edy:機能をつけるには別途発行手数料330円(税込)必要

- 楽天ペイのチャージ払いで1.5%還元

- 楽天市場でのお買いものポイントが+2倍

- SPUの利用でポイント最大18倍

- 楽天ポイントカードの機能が付帯

- 毎月5と0のつく日は+2倍のポイント還元

- 入会特典5,000ポイント

- 楽天市場で楽天ペイ利用で3%以上還元

※キャンペーン内容は時期により変動します。最新情報は公式サイトでご確認ください

参考記事:楽天カードの口コミ・評判

イオンカードセレクトも審査基準が比較的緩く、イオンでの優待特典が豊富です。主婦の方や年収に不安がある方でも発行される可能性が高いカードです。

イオンカードセレクト!

毎月20・30日はイオン系列で5%オフの特典も。

イオンカードポイントモールの経由でネット通販もお得に。

家族カード:無料

ETCカード:無料

海外旅行保険:なし

ショッピング保険:年間50万円まで

スマホ決済:Apple Pay、イオンiD

※カードは審査後1~2週間程度で届く

- イオン系列でいつでもポイント2倍

- 毎月20・30日はイオン系列で5%オフ

- イオンシネマの料金はいつでも300円オフ(毎月20・30日は700円オフ)

- 電子マネーWAONへのオートチャージでポイントが付与される

- イオンカードポイントモールの経由でネット通販がお得になる

審査が緩いカードでも利用限度額や金利に注意が必要です。

特典が魅力的でも、利用目的に合っているか確認することが大切よ。

高還元率を重視する場合

リクルートカードは年会費無料で1.2%の高還元率を実現しています。貯まったポイントはPontaポイントやdポイントに交換可能で利便性も高いです。

リクルートカード

充実の旅行保険とショッピング保険も付帯。

じゃらん、ホットペッパーなどでさらにお得に。

・18歳以上の高校生を除く学生

家族カード:無料

ETCカード:無料

※Visa、Mastercardは発行手数料1,100円(税込)

海外旅行保険:最高2,000万円

ショッピング保険:年間200万円

JCB:nanaco、モバイルSuica

JCBモバ即は即日発行、1週間程度でカードが到着

- リクルートのネットサービスの利用で最大3.2%ポイント還元

参考記事:リクルートカードの口コミ・評判

JCB CARD W(39歳以下限定)は、年会費永年無料で1.0%の基本還元率に加え、Amazon、スターバックス、セブン-イレブンなどの特約店でさらに高還元を実現できます。

JCB カード W

JCBオリジナルシリーズ特約店なら最大21倍の高還元率を実現。

Oki Dokiランド経由でネット通販の還元率もアップします。

・18歳以上39歳以下の高校生を除く学生

家族カード:無料

ETCカード:無料

海外旅行保険:最高2,000万円(利用付帯)

ショッピング保険:年間最高100万円(海外)

※別途申込必要

※ナンバーレスのカード番号・セキュリティコードは最短即日発行

- ナンバーレス仕様でカード情報を盗み見される心配がない

- JCBオリジナルシリーズ(特約店)の利用でポイント最大21倍

- Oki Dokiランドの経由でネット通販の還元率アップ

参考記事:JCB CARD Wの口コミ・評判

還元率が高いカードでも、年会費や特典を総合的に評価することが重要です。

高還元の裏には利用条件があるから、注意して確認してほしいわね。

海外利用を重視する場合

エポスカードは年会費無料ながら海外旅行傷害保険が自動付帯し、海外でのトラブルサポートも充実しています。海外キャッシング機能も利便性が高く評価されています。

エポスカード!

全国10,000店舗で優待が受けられるお得なカードです。

ANA・JALマイルへの交換も可能です。

家族カード:-

ETCカード:無料

海外旅行保険:最高3,000万円

ショッピング保険:-

※店舗で受け取りの場合

- マルイで年4回10%オフ

- 全国10,000店舗で優待を利用できる

- エポスポイントUPサイトの経由でネット通販がお得になる

参考記事:エポスカードの口コミ・評判

ACマスターカードに関するよくある質問

ACマスターカードは闇金ですか?

いいえ、ACマスターカードは闇金ではありません。

発行元のアコム株式会社は、金融庁に正式に登録された正規の貸金業者です。登録番号は「関東財務局長(15)第00022号」であり、金融庁の登録貸金業者情報検索サービスで確認できます。

また、アコムは東証プライム市場に上場している三菱UFJフィナンシャル・グループの一員であり、大手金融機関として法令を遵守して運営されています。

ACマスターカードは本当にやばいですか?

「やばい」という表現は主観的ですが、客観的なデメリットは存在します。

主なデメリットは以下の通りです。

- リボ払い専用であり、意識的に全額支払わないと手数料が発生する

- ポイント還元率が0.25%と低い

- 旅行保険やショッピング保険などの特典がない

- 消費者金融系カードであることに心理的抵抗を感じる人がいる

これらのデメリットを理解した上で、リボ払いの手数料を発生させない利用方法を実践できる方にとっては、「やばい」カードではありません。年会費無料で即日発行できるという明確なメリットもあります。

一方、リボ払いの仕組みを理解せずに利用し、手数料が積み重なって返済が困難になるケースは実際に存在します。この点では、注意が必要なカードであることは事実です。

ACマスターカードは誰でも作れますか?

いいえ、誰でも作れるわけではありません。

ACマスターカードの申込資格は「安定した収入と返済能力を有する方で、当社基準を満たす方」です。具体的には、以下の条件を満たす必要があります。

- 安定した収入があること(パート・アルバイトでも可)

- 総量規制の範囲内である(年収の3分の1以内の借入)

- 信用情報に重大な問題がないこと

以下のような方は審査に通過できない可能性が高いです。

- 収入がない、または極端に少ない方

- すでに年収の3分の1を超える借入がある方

- 信用情報に延滞や債務整理の記録がある方

- 虚偽の情報を申告した方

ACマスターカードは、一般的なクレジットカードと比較して審査の間口が広いことは事実ですが、「誰でも作れる」わけではありません。貸金業法により、返済能力の審査が義務付けられており、アコムも法令を遵守しています。

まとめ:ACマスターカードとの賢い付き合い方

ACマスターカードは確かに多くのデメリットを持つクレジットカードですが、それらを正しく理解し適切に対処すれば、特定のニーズに対しては一定の条件下では利便性があります。

最も重要なポイントは、リボ払い手数料の回避です。新規利用残高を翌月6日までに全額返済するルールを徹底することで、ACマスターカードの最大のデメリットを無効化できます。この点を継続的に管理できる方であれば、即日発行という大きなメリットを享受しながら安全に利用できるでしょう。

一方で、ポイント還元率の低さやステータス性の低さは、利用方法によって回避することができないデメリットです。これらの要素を重視する方は、他のクレジットカードを選択するか、ACマスターカードをサブカードとして位置づけることが適切です。

「やばい」「恥ずかしい」「バレる」といった心理的な不安については、実際のリスクよりも先入観による部分が大きいことが分かります。しかし、このような感情も含めて自分にとって適切なカードかどうかを判断することが重要です。

ACマスターカードの申込みを検討している方は、まず自分の利用目的と支払い管理能力を冷静に評価し、デメリットを上回るメリットがあるかどうかを慎重に判断してください。そして利用を決めた場合は、この記事で解説した手数料回避の方法を確実に実践し、賢くカードを活用していただければと思います。

- 【対象者】:安定した収入と返済能力を有する方で、当社基準を満たす方

- 【利用限度額】:10~300万円※300万円はショッピング枠ご利用時の限度額です。

- 【手数料率(実質年率)】:10.0%~14.6%※ショッピング枠利用時

- 【返済方式】:定率リボルビング方式

- 【返済期間・回数】:最終借入日から最長9年7ヵ月・1回~100回

- 【口座振替】:毎月6日

- 【遅延損害金】:20.0%(年率)

- 【担保保証人】:不要

- 【商号】:アコム株式会社(ACOM CO., LTD.)

- 【住所】:東京都港区東新橋1丁目9番1号 東京汐留ビルディング 15階、16階

- 【登録番号】:関東(包)第5号、日本貸金業協会第000002号 関東財務局長(15)第00022号

アコムの詳細はこちら

【重要な注意事項】・リボ払いは計画的にご利用ください・ご利用は年収や家計状況を考慮し、無理のない範囲で行ってください・支払いを滞納すると信用情報に影響する可能性があります・借り過ぎにご注意ください

海外キャッシングの手数料を事前に確認することが重要です。

海外利用時のサポート内容をしっかり確認しておくと安心ね。

リボ払いに関する注意

・ACマスターカードは自動リボ払い方式です

・リボ払いは利用残高に対して実質年率10.0%~14.6%の手数料が発生します

・返済期間が長期化すると、支払総額が利用額を大きく上回る可能性があります

・ご利用は計画的に、ご自身の返済能力の範囲内で行ってください

審査・契約に関する注意

・審査結果によってはご希望に添えない場合があります

・虚偽の申告は契約違反となり、強制解約の対象となります

・18歳・19歳の方は、収入証明書の提出が必要な場合があります

個人情報・信用情報に関する注意

・お申込情報は信用情報機関に登録されます

・支払い遅延は信用情報に記録され、今後の金融取引に影響する可能性があります

・返済が困難になった場合は、速やかにアコムへご相談ください

その他の注意事項

・不正利用を発見した場合は、直ちにアコムへご連絡ください

・カードの紛失・盗難にご注意ください

・暗証番号は厳重に管理し、第三者に教えないでください

借り過ぎにご注意ください

計画的なご利用を心がけ、返済が困難になる前に専門機関へご相談ください。

【相談窓口】

・日本貸金業協会貸付自粛相談窓口: 0570-051-051

・金融庁金融サービス利用者相談室: 0570-016811

・本記事の情報は一般的な情報提供を目的としており、個別の投資や金融商品の推奨を行うものではありません

・カードの審査結果、ポイント還元率、年会費等は各カード会社の判断により決定されます

・最新の情報については、必ず各カード会社の公式サイトでご確認ください

・本記事の情報による損失について、当社では一切の責任を負いかねます

・株式会社エレビスタと共同運営しております